Dr hab. Zofia Wyszkowska prof. ATR

Katedra Ekonomiki, Organizacji i Zarządzania w Gospodarce Żywnościowej

Akademii Techniczno-Rolniczej w Bydgoszczy

Kapitał finansowy w przedsiębiorstwach

Wstęp

Organizacje dla prowadzenia działalności gospodarczej potrzebują składników majątkowych, te z kolei wymagają sfinansowania. Tak więc przedsiębiorstwa nieustannie dla trwania i rozwoju zabiegają o pozyskiwanie kapitału. Przez

kapitały rozumiemy zatem fundusze, nazywane też zasobami finansowymi, powierzone przedsiębiorstwu przez jego właścicieli i wierzycieli.

Kapitały klasyfikowane są według różnych kryteriów, ale najczęściej według

prawa własności, czasu powierzenia, celu przeznaczenia, źródła pochodzenia,

poziomu kosztu.

Majątek przedsiębiorstw niezależnie od charakteru formy własnościowej może być finansowany z różnych źródeł. W przedsiębiorstwach państwowych podstawowym źródłem finansowania majątku są środki budżetowe. Z nich tworzony

jest kapitał statutowy, nazywany też kapitałem założycielskim, co w rzeczywistości oznacza własność państwową. Kapitał finansowy w przedsiębiorstwie jest

wartościowym odpowiednikiem zasobów majątkowych i informuje o źródłach

finansowania majątku.

Zasada równości wartościowej pomiędzy aktywnymi i pasywnymi składnikami niezbędnymi dla funkcjonowania organizacji gospodarczej prezentowanymi w ujęciu wartościowym w najważniejszym sprawozdaniu finansowym,

czyli w bilansie, wynika z rozpatrywania tego samego majątku, tylko z dwóch

punktów widzenia, rzeczowego i kapitałowego.

Z punktu widzenia oceny finansowej danej jednostki gospodarczej ważniejsza jest ocena kapitałowa. Nazywana jest ona także oceną funduszy, ponieważ

informuje, która część rzeczowych składników majątku stanowi własność przedsiębiorstwa, a która należy do wierzycieli. Ta informacja dla zarządów przedsię-

558

Zofia Wyszkowska

biorstw, kontrahentów i właścicieli jest bardzo ważna, ponieważ dotyczy zdolności płatniczej1.

W rozumieniu potocznym pojęcie majątku i kapitału bywa utożsamiane, jednak literatura przedmiotu oraz specjaliści z zakresu ekonomii i zarządzania organizacją wskazują jednoznacznie na finansowy charakter kapitału i rzeczowy

majątku. Kapitałem są zatem zaangażowane w przedsiębiorstwie zasoby własne

i obce dla zwiększania jego wartości i generowania zysku2. Kapitały w przedsiębiorstwach w zależności od form organizacyjno-prawnych przyjmują różne

nazwy, ponadto podlegają uregulowaniom zawartym między innymi w kodeksie cywilnym i handlowym, prawie spółdzielczym, ustawie o rachunkowości

czy podatkach3.

Dla zarządów przedsiębiorstw ważne jest poszukiwanie takiej struktury kapitału oraz kombinacji poziomu ryzyka i przewidywanych zysków, która zapewnia

zwiększanie, a nawet maksymalizowanie wartości rynkowej przedsiębiorstwa.

Poszukiwanie właściwej struktury kapitału, przyjmowanie określonego poziomu

jego ryzyka i lokowanie w trafione inwestycje, to najważniejsze zadania dyrektorów finansowych przedsiębiorstw.

Struktura kapitału jest ważnym czynnikiem wpływającym zarówno na bieżące wyniki ekonomiczne przedsiębiorstwa, jak też na opłacalność realizowanych

przez nie przedsięwzięć produkcyjnych lub usługowych. Powinna być szczególnym przedmiotem zainteresowania dyrektorów produkcyjnych i finansowych

i powinna być celowo kształtowana.

Kapitał jest czynnikiem produkcji i jak każdy czynnik ma koszt. Ze względu na fakt, że przedsiębiorstwa korzystają z wielu źródeł finansowania majątku,

zachodzi potrzeba obliczania kosztu pozyskiwania kapitału z każdego źródła,

ponieważ w praktyce każde źródło finansowania ma inny koszt.

Określenie kosztu kapitału dla każdego przedsiębiorstwa z każdego źródła

jest ważne głównie dla podejmowania właściwych decyzji inwestycyjnych, zarządzania kapitałem pracującym, ustalenia wartości przedsiębiorstwa. Wzrastająca konkurencyjność, pojawiająca się wraz z rozwojem gospodarki rynkowej,

będzie wymuszała posługiwanie się rachunkiem z zakresu analizy kosztu kapitału zarówno przy decyzjach krótkoterminowych, jak i strategicznych.

1

Z. Wyszkowska, Wybrane elementy wskaźnikowej analizy finansowej na przykładzie przedsiębiorstw rolniczych, Akademia Techniczno-Rolnicza w Bydgoszczy, Bydgoszcz 1996, Rozprawy nr

78, s. 21–22.

2

Z. Wójcicki, Finansowanie działalności przedsiębiorstw, Wyższa Szkoła Informatyki i Ekonomii

Towarzystwa Wiedzy Powszechnej w Olsztynie, Olsztyn 2001, s. 98–99.

3

Ustawa z dnia 15 września 2000 r. Kodeks spółek handlowych (Dz.U. Nr 94 poz. 1037 z późn.

zm.). Ustawa z dnia 29 sierpnia 1997 r. Prawo bankowe (Dz.U. Nr 140, poz. 939 z dnia 21.11.1997 r.

z późn. zm.). Jednolity tekst nowelizacji ustawy o rachunkowości. Monitor rachunkowości i finansów,

dodatek specjalny 1999 r.

Kapitał finansowy w przedsiębiorstwach

559

Źródła pochodzenia kapitałów

Własnym źródłem finansowania majątku niezależnie od formy własnościowej jest zysk. Od wielkości zysku pomniejszonego o wszystkie świadczenia

wobec państwa, nazywanego zyskiem netto i zasad jego podziału, zależy intensywność zasilania kapitałów własnych i ich powiększanie. Grupą kapitałów

własnych są również, niezależnie od formy własnościowej przedsiębiorstw, rezerwy tworzone na ściśle określone cele. Spółki akcyjne mogą powiększać swoje kapitały w drodze emisji kolejnych akcji. Przedsiębiorstwa dla prowadzenia

procesów produkcyjnych czy świadczenia usług korzystają także z obcych źródeł finansowania swojego majątku. W praktyce głównym źródłem finansowania

składników rzeczowych są kapitały własne.

Przedsiębiorstwa korzystają z kapitałów własnych i obcych. Źródło pochodzenia kapitałów własnych może być wewnętrzne lub zewnętrzne. Kapitały własne cechują się bezterminowością.

W sytuacji, gdy kapitały własne pochodzą z zysku lub amortyzacji, przyjmuje się, że ich źródło ma charakter wewnętrzny. Kapitał własny pochodzący

z emisji akcji jest przykładem źródła zewnętrznego. W przypadku spółek akcyjnych emisja akcji jest przykładem źródła finansowania zewnętrznego własnego.

Pozyskiwanie kapitału w formie emisji akcji posiada dwie ważne zalety, bardzo

niskie ryzyko i elastyczność.

Niskie ryzyko wyjaśnia się tym, że w sytuacji pogarszania wyników finansowych istnieje możliwość niewypłacania dywidend lub można ograniczyć ich

wypłatę. Nie ma również obowiązku wykupywania od swoich właścicieli posiadanych przez nich akcji. Elastyczność polega na tym, że obciążenia związane

z przygotowaniem emisji akcji można dopasowywać do możliwości finansowych

podmiotów gospodarczych.

Kapitały obce zawsze zaliczane są do grupy kapitałów pochodzenia zewnętrznego. Kapitałem zewnętrznym nie zawsze są kredyty uzyskiwane wprost

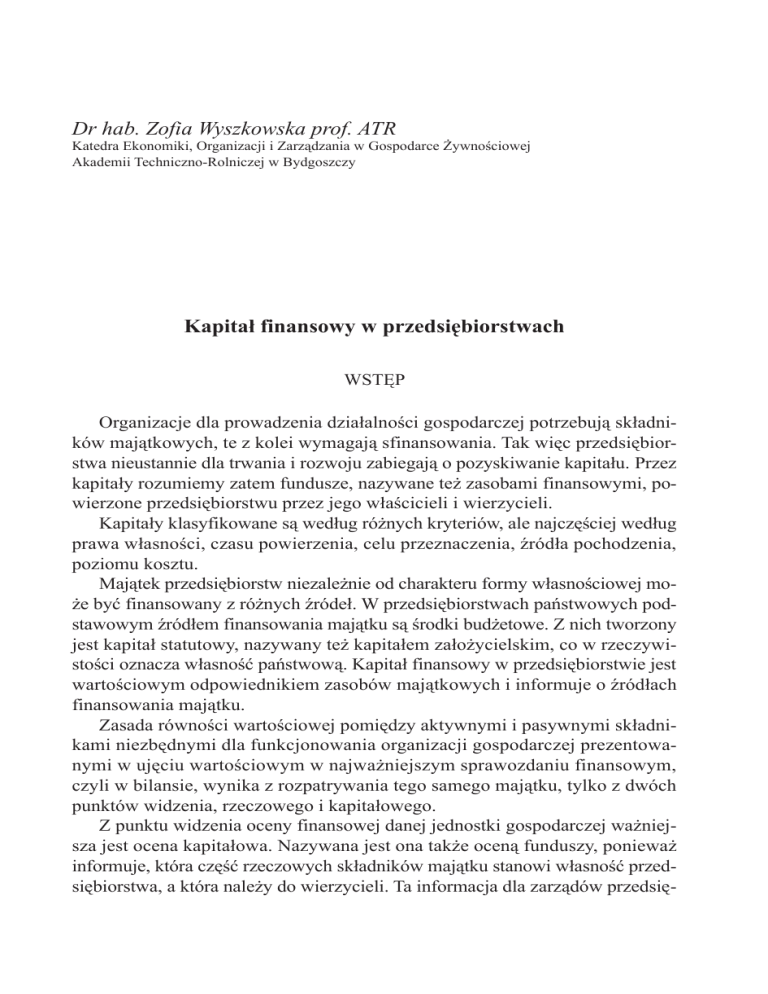

z banków. Na rysunku 1 zamieszczono schematycznie finansowanie działalności

przedsiębiorstw z różnych źródeł.

Za korzystanie z kapitałów obcych przedsiębiorstwa właścicielom kapitałów

wnoszą opłaty. Wysokość opłat i terminy ich realizacji są ściśle określane między stronami. Zalety posiadania kapitałów obcych są następujące:

– wierzyciel kapitałów obcych nie może bezpośrednio wpływać na decyzje podejmowane w przedsiębiorstwie,

– zwiększanie kapitału obcego nie powoduje wzrostu liczby właścicieli kapitału

własnego przedsiębiorstwa,

– w sytuacji zmiennego zapotrzebowania środków pieniężnych na finansowanie majątku obrotowego, kapitał obcy umożliwia utrzymanie w przedsię-

560

Zofia Wyszkowska

Rys. 1. Zewnętrzne i wewnętrzne źródła finansowania.

Źródło: Praca zbiorowa pod red. J. Szyszko, J. Szczepański, Finanse przedsiębiorstwa, PWE, Warszawa 2003, s. 67.

Kapitał finansowy w przedsiębiorstwach

–

–

–

–

–

–

561

biorstwie płynności finansowej poprzez finansowanie składników majątku

obrotowego,

odsetki naliczane i płacone od kapitału obcego są osłoną podatkową, kapitał

własny nie gwarantuje takiej osłony, ponieważ od niego nie płaci się odsetek,

korzystanie z efektu osłony podatkowej powoduje, że w dobrze funkcjonującej gospodarce rynkowej koszt kapitału obcego jest niższy niż kapitału własnego,

występowanie kapitałów obcych w przedsiębiorstwie pozwala na korzystanie

z efektu dźwigni finansowej, efekt tej dźwigni jest szczególnie ważny, gdy

w strukturze kapitałów występuje znaczący udział obcych kapitałów długoterminowych,

kapitały obce wśród wszystkich form prawnych przedsiębiorstw przyjmują

ujednolicone nazewnictwo, kapitały własne w przedsiębiorstwach przyjmują

różne nazwy i są one uzależnione od form prawnych podmiotów gospodarczych.

Do wad finansowania przedsiębiorstw kapitałami obcymi zalicza się:

możliwość pojawienia się pułapki zadłużenia, co jest szczególnie niebezpieczne w sytuacji zbyt wysokiego udziału obcych źródeł finansowania,

występowanie ryzyka finansowego, wzrasta ono przy nadmiernych obciążeniach odsetkowych,

zbyt wysoki poziom zadłużenia w przedsiębiorstwie nie pozwala na minimalizowanie kosztów finansowych, ważną przeszkodą w procesie minimalizowania kosztów jest to, że wierzyciele kapitałów ze względu podwyższone ryzyko

finansowe żądają rekompensaty, a więc wyższych stóp procentowych.

Zewnętrzne obce źródła

finansowania działalności

W praktyce i literaturze przedmiotu spotyka się wiele klasyfikacji tych źródeł. Każdorazowo klasyfikacja zależy od celu prowadzonej analizy. Generalnie

zewnętrzne obce źródła dzielimy na krótkoterminowe i długoterminowe, gdzie

wśród źródeł krótkoterminowych wymienia się: systematycznie narastające zobowiązania powodowane prowadzoną działalnością gospodarczą, kredyty bankowe krótkookresowe, kredyty kupieckie oraz różne formy faktoringu4.

Z narastających zobowiązań głównie w postaci płac i podatków korzysta każde przedsiębiorstwo. Z jednej strony są one regulowane zgodnie z narzuconymi

terminami przez czynniki zewnętrzne dla przedsiębiorstwa, z drugiej strony ze

4

E. F. Brigham, Podstawy zarządzania finansami, PWE, Warszawa 1996, tom 3, s. 63.

562

Zofia Wyszkowska

względu na brak kosztów ich uzyskania są ważnym źródłem finansowania działalności gospodarczej.

Kredyty przyznawane są według zasad udzielania i zaciągania kredytów bankowych zamieszczonych w prawie bankowym. Poprzez zawartą umowę kredytową bank zobowiązuje się oddać do dyspozycji kredytobiorcy na czas oznaczony

w umowie określoną kwotę środków pieniężnych z przeznaczeniem na ściśle

wyznaczony cel, a kredytobiorca zobowiązuje się do korzystania z tej kwoty na

warunkach zawartych w umowie, zwrotu kwoty wykorzystanego kredytu wraz

z odsetkami w oznaczonych terminach spłaty oraz zapłaty prowizji od udzielonego kredytu5.

Jest dużo kryteriów, według których klasyfikuje się kredyty bankowe. Kredyty krótkookresowe obejmują kredyty kasowe, udzielane na kilka dni, i obrotowe,

udzielane na czas do jednego roku, wśród których wymienia się kredyt w rachunku bieżącym lub kredyt w rachunku kredytowym, kredyt kupiecki i faktoring.

Kredyt kupiecki funkcjonuje w transakcjach zawieranych pomiędzy przedsiębiorstwami i polega na odroczeniu zapłaty za dokonaną sprzedaż. Jest dostępny

dla wszystkich kontrahentów uczestniczących w transakcjach handlowych, nie

wymaga zabezpieczeń finansowych, a przepływ środków pieniężnych odbywa

się na rachunku otwartym6.

Faktoring jest formą szybkiego finansowania bieżącej działalności przedsiębiorstwa i polega na finansowaniu przez przedsiębiorstwo faktoringowe kredytu

kupieckiego udzielonego przez dane przedsiębiorstwo jego odbiorcom. W drodze

faktoringu można również prowadzić administrowanie wierzytelności. Faktoring

może funkcjonować jako pełny, niepełny lub mieszany. W naszym kraju obsługę

finansową na zasadach faktoringowych prowadzą banki.

Źródłem finansowania inwestycji jest leasing. Transakcja leasingowa polega

na oddaniu na pewien czas przez leasingodawcę leasingobiorcy rzecz do użytkowania za opłatą, z zastrzeżeniem zwrotu tej rzeczy na określonych zasadach.

Teoria i praktyka doczekały się kilku odmian leasingu, wszystkie są stosowane dość powszechnie. Mając na względzie liczbę podmiotów biorących udział

w transakcji wyróżnia się leasing pośredni, gdzie zawsze występuje firma leasingowa, oraz bezpośredni, gdzie producent prowadzi transakcje bezpośrednio

z użytkownikiem. Ze względu na charakter występujących zobowiązań pomiędzy stronami wyróżnia się leasing finansowy i leasing operacyjny.

Artykuł 69.1 ustawy z 29 sierpnia 1997 roku – Prawo bankowe.

V. Jog, C. Suszyński, Zarządzanie finansami przedsiębiorstwa, Centrum Informacji Menedżera,

Warszawa 2000, s. 194.

5

6

563

Kapitał finansowy w przedsiębiorstwach

Cel, metoda, źródło danych

Celem opracowania jest przedstawienie struktury kapitału w przedsiębiorstwach produkcyjnych. Dane do analizy w postaci podstawowych sprawozdań

finansowych uzyskano z 47 przedsiębiorstw województwa kujawsko-pomorskiego. Analizą objęto lata 2002, 2003 i 2004. Wszystkie przedsiębiorstwa prowadziły ewidencję księgową zgodnie z ustawą o rachunkowości i rozliczały się

z podatków na zasadach ogólnych. Podczas opracowania danych korzystano

z analizy poziomej i pionowej bilansu, analizy struktury, wskaźnikowej analizy

finansowej oraz analizy merytorycznej. Wybrane wyniki obliczeń zamieszczono

w zestawieniach tabelarycznych.

Wyniki badań

Analiza sytuacji majątkowej i finansowej w przedsiębiorstwach uwzględnia

strukturę majątku i kapitałów. Struktura składników aktywnych decyduje o sytuacji finansowej przedsiębiorstw. Majątek obrotowy bezpośrednio przyczynia

się do osiągania zysku, dlatego przedsiębiorcy starają się przede wszystkim o te

składniki i zabiegają, by jak najszybciej cyrkulowały w ruchu okrężnym majątku obrotowego. Podstawowe wskaźniki struktury bilansu zamieszczono w tabeli 1.

Tabela 1

Wskaźniki struktury bilansu (N=47)

Lp.

Wskaźniki struktury majątku i kapitałów

Rok

2002

2003

2004

1.

Udział majątku obrotowego w aktywach w %

68,5

67,5

64,6

2.

Udział kapitału własnego w pasywach w %

59,7

51,7

54,8

3.

Udział majątku trwałego w aktywach w %

31,5

32,5

35,4

4.

Udział zobowiązań w pasywach w %

40,3

48,3

45,2

Źródło: obliczenia na podstawie danych z bilansów przedsiębiorstw.

Sytuację finansową przedsiębiorstw ocenia się także na podstawie analizy

związków pomiędzy majątkiem i kapitałami z uwzględnieniem terminów ważnych dla wierzytelności. Istnieje konieczność lokowania kapitałów w takich

składnikach majątku, które na czas regulowania zobowiązań mogą być spieniężone.

564

Zofia Wyszkowska

Z liczb zamieszczonych w tabeli 1 wynika, że w przedsiębiorstwach występuje „złota zasada finansowania” polegająca na tym, że majątek krótkoterminowy jest finansowany źródłami krótkoterminowymi, a majątek trwały jako długoterminowy jest finansowany źródłami długoterminowymi7.

Kapitał własny jest trwały i jest gwarancją wypłacalności. Kapitał obcy cechuje się zwrotnością i odpłatnością, a zbyt duży jego udział jest niekorzystny

dla przedsiębiorstw, może prowadzić do utraty wypłacalności.

W ocenianej grupie przedsiębiorstw w strukturze składników aktywnych majątek obrotowy wynosił ponad 60%, a zobowiązania ogółem stanowiły w strukturze pasywów od 40% do 48%. W skład kapitałów obcych wchodziły także zobowiązania długoterminowe, chociaż przeważały zobowiązania krótkoterminowe.

W analizowanych latach udział kapitałów krótkoterminowych zwiększał się.

Tabela 2

Poziom wskaźników zadłużenia (N = 47)

Lp.

Wskaźniki zadłużenia

Rok

2002

2003

2004

40,30

48,30

45,20

1

Wskaźnik ogólnego zadłużenia

zobowiązania ogółem/aktywa ogółem

2

Wskaźnik zadłużenia kapitałów własnych

zobowiązania ogółem/kapitał własny

0,67

0,93

0,82

3

Wskaźnik długu

zobowiązania długoterminowe/kapitał własny

0,30

0,29

0,17

4

Wskaźnik udziału kapitałów własnych w finansowaniu majątku

kapitały własne/aktywa ogółem

59,70

51,70

54,80

5

Wskaźnik udziału kapitałów własnych w finansowaniu majątku

trwałego

189,50 159,00 154,80

kapitał własny/majątek trwały

6

Wskaźnik pokrycia zobowiązań długoterminowych majątkiem

trwałym

majątek trwały/zobowiązania długoterminowe

1,73

2,11

3,60

Źródło: obliczenia na podstawie danych z bilansów przedsiębiorstw.

Wskaźniki zadłużenia wykorzystywane są do oceny sytuacji przedsiębiorstw

w dłuższym okresie. Poziomem wskaźników zainteresowani są właściciele

przedsiębiorstw, kredytodawcy i kontrahenci. Informacja o strukturze kapitałów jest ważna, ponieważ określa, jaki jest udział kapitałów własnych i obcych

w finansowaniu składników majątkowych aktywnie uczestniczących w działalności przedsiębiorstw.

D. Krzemińska, Finanse przedsiębiorstwa, Wydawnictwo Wyższej Szkoły Bankowej w Poznaniu, Poznań 2000, s. 38.

7

Kapitał finansowy w przedsiębiorstwach

565

W ocenianych przedsiębiorstwach wskaźnik ogólnego zadłużenia mierzony

relacją wszystkich zobowiązań do wartości aktywów ogółem wynosił ponad

40%. Wskaźnik ogólnego zadłużenia w roku 2004 był niższy niż w roku 2003,

co świadczy o wzroście samodzielności finansowej i umacnianiu pozycji finansowej. W ocenie długoterminowej wypłacalności przedsiębiorstwa ważny jest

udział i struktura kapitału długoterminowego. W roku 2004 udział kapitału długoterminowego obcego zmniejszył się prawie o połowę. Informuje o tym wskaźnik wyrażający relację zobowiązań długoterminowych do kapitałów własnych.

Przedsiębiorstwa posiadają niski poziom tego wskaźnika, ponieważ w dużym

stopniu korzystają z kapitałów własnych. Cechują się zatem małym stopniem

niewypłacalności. Poziom wskaźników zadłużenia zamieszczono w tabeli 2.

Stopień pokrycia majątku trwałego obrazuje wskaźnik udziału kapitałów własnych w finansowaniu majątku trwałego. W ocenianych latach kapitały własne

są większe niż aktywa trwałe. Wskaźnik w roku 2004 ukształtował się na poziomie 155%. Ten wysoki stopień pokrycia majątku trwałego kapitałami własnymi

świadczy o możliwości odzyskania swoich środków w sytuacji ewentualnej likwidacji przedsiębiorstw. Każdorazowo jednak istnieje potrzeba oceny każdego

przedsiębiorstwa indywidualnie (tabela 2).

Do oceny stopnia zadłużenia przedsiębiorstw wykorzystujemy wskaźnik pokrycia zobowiązań długoterminowych majątkiem trwałym. Wskaźnik ten informuje, ile razy wartość aktywów przewyższa kwotę długoterminowych kapitałów

obcych. W roku 2004 ten wskaźnik osiągnął wartość 3,6.

Wnioski

Analiza zebranych danych pozwoliła na sformułowanie następujących wniosków:

1. W ocenie sytuacji finansowej przedsiębiorstw struktura majątku i kapitałów

jest na takim poziomie, który zapewnia funkcjonowanie złotej zasady bilansowej polegającej na tym, że kapitały własne w pełni pokrywają wartość aktywów trwałych i jeszcze część aktywów obrotowych, a wartość kapitałów

obcych jest niższa aniżeli wartość majątku obrotowego.

2. Wśród kapitałów obcych występują zobowiązania krótkoterminowe i długoterminowe, ale w strukturze zobowiązań zobowiązania krótkoterminowe mają

większy udział niż długoterminowe. Zmniejszenie zobowiązań długoterminowych może informować o zmniejszeniu działań inwestycyjnych finansowanych z kapitałów obcych.

3. Wielkości wskaźników zadłużenia uzyskane jako wielkości średnie dla badanej grupy przedsiębiorstw informują, że w przedsiębiorstwach jest dobra

566

Zofia Wyszkowska

sytuacja finansowa, a zobowiązania będą regulowane w obowiązujących terminach.

Literatura

Brigham E. F., Podstawy zarządzania finansami, PWE, Warszawa 1996, tom 3.

Jog V., Suszyński C., Zarządzanie finansami przedsiębiorstwa, Centrum Informacji Menedżera, Warszawa 2000.

Krzemińska D., Finanse przedsiębiorstwa, Wydawnictwo Wyższej Szkoły Bankowej, Poznań 2000.

Wójcicki Z., Finansowanie działalności przedsiębiorstw, Wyższa Szkoła Informatyki i Ekonomii Towarzystwa Wiedzy Powszechnej w Olsztynie, Olsztyn 2001.

Praca zbiorowa pod red. Szyszko J., Szczepański J., Finanse przedsiębiorstwa, PWE, Warszawa 2003.

Ustawa z dnia 15 września 2000 r. Kodeks spółek handlowych (Dz.U. Nr 94 poz. 1037

z późn. zm.).

Ustawa z dnia 29 sierpnia 1997 r. Prawo bankowe (Dz.U. Nr 140, poz. 939 z dnia

21.11.1997 r. z późn. zm.).

Jednolity tekst nowelizacji ustawy o rachunkowości. Monitor rachunkowości i finansów,

dodatek specjalny 1999 r.

Prawo bankowe, Artykuł 69.1 ustawy z 29 sierpnia 1997.

Wyszkowska Z., Wybrane elementy wskaźnikowej analizy finansowej na przykładzie przedsiębiorstw rolniczych, Akademia Techniczno-Rolnicza w Bydgoszczy, Bydgoszcz 1996,

Rozprawy nr 78.

The Financial Capital of Companies

Summary

This work presents the role, structure and sources of financial capitals. The meaning

and the sources of capitals were prezented on the base of literature. The structure of capitals

is included in juxtaposition of tables. The data were taken from 47 companies from Kujawy

and Pomerania district. The financial reports from years 2002, 2003 and 2004 were used

in this work. The analysis of data showed that the companies’ financial situation is favourable. In the structure of capitals equity capitals are predominant.