Kontrakty terminowe futures i forward

Filip Akkad

Marcin Głodzik

forward

Umowa nabycia konkretnego instrumentu w przyszłości

Brak zabezpieczenia, pozagiełdowość, często zakładają fizyczną dostawę

Przedmiotem kontraktu najczęściej są towary (zboże, złoto, waluty) –

aktywa do wykorzystania innego niż spekulacja

Kontrakt opiera się na zobowiązaniu obydwu stron do kupna/sprzedaży

określonej ilości instrumentu po umówionej wcześniej cenie, z określonym

terminem wykonania

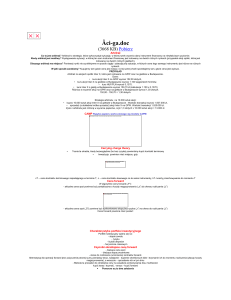

Zysk z kontraktu forward

Zakup

Źródło: J.Hull, Kontrakty terminowe i opcje,WIG Press, Warszawa 1998 s. 47

Sprzedaż

FRA

Odmiana kontraktu forward

Polega na przyjęciu umówionej w kontrakcie stopy procentowej od kapitału

o ustalonej wysokości i porównanie jej z wybraną stopą procentową na

rynku kasowym

W dniu wykupienia kontraktu, strony kontraktu rozliczają się z różnicy

pomiędzy umówioną stopą procentową a stanem wybranej stopy na rynku

kasowym pomnożoną przez wartość ustalonego kapitału

Wykorzystanie – Przykład 1

Krajowy eksporter otrzyma płatność za swoje towary w

obcej walucie (1mln Euro) w odroczonym terminie (3

miesiące). Chcąc zabezpieczyć się przed wahaniami

kursu walutowego, zawiera kontrakt forward na

sprzedaż 1mln euro za 3 miesiące z ceną terminową

4,20 PLN/EUR.

Po trzech miesiącach przedsiębiorca otrzymuje płatność

i zgodnie z kontraktem wymienia 1mln euro na 4,2mln

zł.

Wykorzystanie – Przykład 2

Uprawiający pszenicę rolnik boi się spadku cen zboża,

które nie jest jeszcze gotowe do sprzedaży, w

związku z czym zawiera kontrakt forward na 20t

pszenicy z ceną terminową 740zł/t z terminem

wykonania za 4 miesiące.

Po 4 miesiącach, gdy zboże jest gotowe, rolnik zbiera

plony i wykonuje kontrakt po cenie terminowej

otrzymując 14800zł.

Futures

Umowa zawarta pomiędzy stronami, zobowiązująca

jedną z nich do zakupu, a drugą do sprzedaży

określonej ilości przedmiotu transakcji, po wyznaczonej

cenie, w ustalonym dniu przyszłym, lub do dokonania

rozliczenia pieniężnego mającego na celu wyrównanie

różnicy cen

Standaryzacja kontraktu futures jest podstawowym

warunkiem jego występowania na zorganizowanym

rynku wtórnym np.określenie przez giełdę rodzaju walut

na które mogą być zawierane kontrakty terminowe, lub

jego rozmiar.

Rodzaje finansowych kontraktów

futures

Walutowe – transakcje których przedmiotem są

waluty (foreign exchange futures)

Procentowe – transakcje których przedmiotem są

oprocentowane instrumenty finansowe (interest rate

futures)

Indeksowe – transakcje których przedmiotem są

różnego rodzaju indeksy ekonomiczne, a w

szczególności kursów akcji (stock index futures)

Ogólny mechanizm

Każdy uczestnik rynku jest zobowiązany do złożenia

depozytu zabezpieczającego ustalonego jako część

wartości każdego kontraktu –wstępny depozyt

zabezpieczający

Jeżeli wartość depozytu zabezpieczającego spadnie

poniżej depozytu podtrzymującego tzw właściwego

depozytu zabezpieczającego następuje wezwanie do

uzupełnienia depozytu do poziomu WDZ

Zamknięcie pozycji polega na zajęciu przeciwstawnej do

zajmowanej przez uczestnika rynku i rozliczeniu

końcowym istniejącej różnicy wartości

GPW

Inwestor ma do dyspozycji kontrakty na indeks

WIG20, kontrakty na indeks mWIG40, 22

kontrakty akcyjne oraz kontrakty walutowe (EUR,

USD, CHF, GBP)

Wg GPW w następnym roku w obrocie powinny

pojawić się także kontrakty terminowe na stopę

procentową WIBOR

Główne zastosowania kontraktów

terminowych

Hedging – zabezpieczenie przed zmianą wartości

posiadanych instrumentów bazowych

Arbitraż – wykorzystanie różnic między cenami

instrumentów w stosunku do ich oczekiwanych

wartości bez ryzyka

Spekulacja – zajęcie otwartej pozycji

w

kontrakcie pochodnym dla uzyskania korzyści w

przypadku korzystnej zmiany cen instrumentów

pochodnych

Hedging - przykład

Posiadacz złota spodziewający się spadku ceny

złota może sprzedać kontrakt futures po cenie którą

chciałby utrzymać. Jeżeli okaże się, że cena

rynkowa rzeczywiście spadnie, posiadacz złota

pokryje stratę na cenie gotówkowej zyskiem z

kontraktu terminowego, jeśliby zaś cena kasowa

wzrosła, wartość jego złota pomimo straty na

kontrakcie terminowym wzrosłaby.

Arbitraż - przykład

Zakładając, że cena rozliczeniowa kontraktu

terminowego na akcję X wynosi 105 zł, cena

kasowa 100 zł, stopa wolna od ryzyka 6% a do

końca kontraktu 80, wtedy wartość pozycji wynosi 3,63 zł (czyli cena terminowa jest wyższa niż

gotówkowa). Zaciągamy kredyt (z odsetkami za 80

dni 101,32zł), kupujemy akcje po 100zł, i

wystawiamy kontrakt za 105zł osiągając

zdyskontowany zysk równy 3,58zł

Spekulacja - przykład

Zakupujemy kontrakt terminowy na akcje X, licząc

na wzrost ceny tego instrumentu pochodnego.

Korzyści przemawiające za tego typu spekulacją

aniżeli po prostu zakupu akcji X wynikają z dźwigni

finansowej, gdyż naszą inwestycją są jedynie

depozyty zabezpieczające, zaś rozliczenie oparte

jest na całej wartości kontraktu, istotnie zwiększając

rentowność inwestycji (oczywiście w przypadku

wzrostu ceny futures na akcje X)

Spekulacja – przykład 2

Znanym przykładem nieudanej spekulacji jest oferta

banku inwestycyjnego Barings (luty 1995). Nick

Leeson, makler działający w SIMEX zaczął

dokonywać spekulacji przez zakup kontraktów

futures na indeks Nikkei 224. W celu sfinansowania

rosnących strat wystawiał opcje kupna i sprzedaży

oparte na tym indeksie. W wyniku błędnej

predykcji doprowadził najstarszy bank Anglii do

bankructwa tracąc 1 mld dolarów

Porównanie

Futures

Forward

Przedmiot obrotu giełdowego,

wystandaryzowany

Umowa prywatna, brak

standaryzacji

Zabezpieczony depozytem

Brak zabezpieczenia

Rozliczany codziennie

Rozliczenie w na końcu

kontraktu

Zwykle zamykany przed

terminem realizacji

Zwykle dochodzi do dostawy

lub końcowego rozliczenia

Dźwignia finansowa

Brak dźwigni finansowej

Źródło: J.Hull, Kontrakty terminowe i opcje,WIG Press, Warszawa 1998

Dziękujemy za uwagę