11

Ponadto, notatka traktują także o zagadnieniach takich jak: kupowanie opcji na wzrost, kupowanie

opcji na spadek, strategia inwestycyjna typu spread, spread byka, spread kalendarzowy, spread

kalendarzowy byka, spread kalendarzowy niedźwiedzia, spread motyla, spread niedźwiedzia,

strategia ograniczania straty, strategie kombinowane, strategia stelaża, strategia strangle, strategia

strap, strategia strip, wycena opcji, opcje egzotyczne, opcje pojedyncze, opcje binarne, opcja o

uwarunkowanej premii, opcje z odstępem, opcje elastyczne, opcje bermudzkie, opcje wyboru, opcje

o opóźnionym starcie, opcje ratalne, opcje uwarunkowane, opcja barierowa, opcje wsteczne, opcje

drabinowe, opcje zapadkowe, opcje "na okrzyk", opcje azjatyckie, rynek opcji egzotycznych w

Polsce.

Opcje i instrumenty pochodne

I. Rynek instrumentów pochodnych:

Instrument pochodny to instrument finansowy mający postać kontraktu, którego wartość zależy od

wartości innego instrumentu finansowego (np. akcji czy waluty) lub towaru, zwanego instrumentem

podstawowym. Innymi słowy, instrument pochodny "pochodzi" od instrumentu podstawowego.

Mówi się również, że instrument pochodny jest wystawiony na instrument podstawowy.

Instrumenty pochodne na szerszą skalę na rynkach finansowych pojawiły się w latach

siedemdziesiątych. Przyczyną ich wprowadzenia był wzrost zmienności kursów walutowych, stóp

procentowych, cen akcji i cen towarów, jaki można było obserwować na rynkach światowych w tym

okresie. Wzrost zmienności cen instrumentów finansowych oznacza zwiększenie ryzyka

inwestowania w te instrumenty finansowe. Właśnie w celu ograniczenia ryzyka wprowadzono

instrumenty pochodne. Skorzystano tu z istniejących wzorców, bowiem instrumenty pochodne

wystawione na towary funkcjonowały wcześniej w obrocie na giełdach towarowych - ich zadaniem

było zmniejszanie ryzyka związanego ze zmianami cen towarów, a ściślej zabezpieczanie przed

wzrostem lub spadkiem cen towarów. Podstawowym celem stosowania instrumentów pochodnych

jest zabezpieczenie inwestora przed zmianami ceny instrumentu podstawowego. Można się

zabezpieczyć na przykład przed: wzrostem ceny instrumentu podstawowego; spadkiem ceny

instrumentu podstawowego; wzrostem i spadkiem ceny instrumentu podstawowego. Innym celem

stosowania instrumentów pochodnych jest uzyskanie ponadprzeciętnych dochodów przy założeniu,

że inwestor poniesie ryzyko większe niż przeciętne. Stosowanie w tym celu instrumentów

pochodnych wymaga jednak dużych umiejętności w inwestowaniu i nie powinno być udziałem

drobnych inwestorów.

Rodzaje instrumentów pochodnych:

Obecnie istnieje ogromna liczba różnych rodzajów instrumentów pochodnych. Pewna część

znajduje się w obrocie giełdowym - giełdy takie zazwyczaj nazywane są terminowymi, w

odróżnieniu od zwykłych giełd (takich jak Giełda Papierów Wartościowych w Warszawie), na

których obraca się głównie akcjami i obligacjami. Wiele instrumentów pochodnych znajduje się w

obrocie pozagiełdowym, gdyż są to instrumenty niestandardowe, wprowadzone specjalnie na

potrzeby inwestorów będących stronami w tych kontraktach. Ze względu na olbrzymią liczbę

rodzajów instrumentów pochodnych nie jest możliwe przedstawienie wszystkich, a nawet

sklasyfikowanie ich. Najważniejszą rolę spełniają dwa podstawowe instrumenty pochodne, od

których wywodzi się większość pozostałych. Są to:

(…)

… do ustalenia w przyszłości, czy zakupiony instrument będzie opcją kupna, czy opcją sprzedaży.

Wszystkie pozostałe parametry opcji, takie jak instrument bazowy, cena wykonania, data realizacji,

czy wartość premii są określane na początku życia opcji. Także w momencie zawierania transakcji

ustalany jest termin, do którego nabywca musi zdecydować o charakterze nabytej opcji, zwany dalej

terminem wyboru…

…. czy jest to opcja kupna, czy opcja sprzedaży, nominał transakcji, poziom zmienności

implikowanej, wysokość stóp procentowych, sposób i termin ustalenia kursu rozliczenia, datę

wygaśnięcia i rozliczenia opcji. Również wtedy dochodzi do zapłaty premii. Po upływie

określonego czasu ustalana jest cena wykonania. Zazwyczaj jako kurs rozliczenia przyjmuje się

cenę spot instrumentu bazowego lub jej określony procent, np…

… jest "właściwa" (odzwierciedla stosunek ryzyko-zysk). Zaletą modelu jest natomiast jego

ogólność. Zgodnie z modelem Blacka-Scholesa wartość europejskiej opcji kupna na instrument nie

wypłacający dywidendy dana jest wzorem:

gdzie:

c - wartość europejskiej opcji kupna,

S - cena instrumentu bazowego,

E - cena wykonania opcji,

r - stopa wolna od ryzyka,

T - długość okresu do terminu wygaśnięcia opcji, wyrażona…

… bazowego w dowolnym momencie życia opcji. Inwestor skorzysta z niego, o ile spełnione będą

dwa warunki jednocześnie: bieżąca cena rynkowa będzie niższa od ceny wykonania (w przypadku

opcji kupna) lub też od niej wyższa (dla opcji sprzedaży) oraz inwestor będzie wykluczał

sposobność korzystniejszej dla siebie zmiany ceny realizacji w przyszłości. Poprzez obniżenie

(opcja kupna) lub też podniesienie (opcja…

… a ceną rynkową instrumentu pierwotnego opcje dzielą się również na:

"opcja po cenie" (at the money) - jest to opcja, której cena wykonania jest równa cenie rynkowej

instrumentu pierwotnego, którego opcja dotyczy;

"opcja w cenie" (in the money) - jest to opcji, której cena wykonania jest niższa (w przypadku opcji

kupna) lub wyższa (w przypadku opcji sprzedaży) od ceny rynkowej instrumentu pierwotnego…

… się spośród innych opcji egzotycznych największą różnorodnością metod wyceny. Czynnikami

determinującymi wybór danego sposobu wyceny są: rodzaj opcji określony przez formułę średniej

oraz częstotliwość obserwacji cen instrumentu bazowego. Nie bez znaczenia jest także szybkość

obliczeń oraz ich dokładność. W przypadku opcji azjatyckiej opartej na formule średniej

geometrycznej, wyceny można dokonać w oparciu…

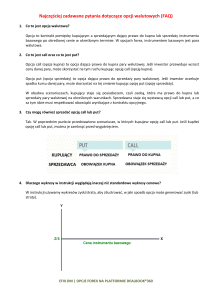

Opcje i instrumenty pochodne - Spread motyla

Instrumenty pochodne

Opcje - Kupna - Sprzedaży

Opcje

Opcja - definicja i rodzaje

Instrumenty pochodne

Reklama

Prawa autorskie

Reklama

Kontakt