1

Dr Maria Gruz, dr Ireneusz Wieczorek

Finansowanie działalności organizacji pozarządowych

Organizacje pozarządowe, realizując w swojej działalności określone cele, muszą pozyskiwać

fundusze, co wymusza na nich konieczność poszukiwania różnych źródeł sfinansowania.. Na

problematykę finansów organizacji pozarządowych, które dostarczają niezbędnej wiedzy o tych

źródłach, składają się dwa zagadnienia:

- Zasady prowadzenia rachunkowości w organizacjach pozarządowych,

- Zasady finansowania organizacji pozarządowych.

Zasady prowadzenia rachunkowości w organizacji pozarządowej

W toku swojej działalności, każda organizacja (instytucja ) wykorzystuje różnego rodzaju

zasoby (siła robocza, materiały, środki trwałe, usługi obce, przedsiębiorczość), a także ponosi

różnorodne koszty uboczne związane z podstawowymi procesami gospodarczymi.

Działalność ta możliwa jest dzięki wzajemnemu porozumiewaniu się między różnymi

jednostkami i instytucjami. Komunikowanie jest oparte na pozyskiwaniu, przetwarzaniu oraz

przekazywaniu odpowiednich informacji zarówno w strukturze instytucji , jak i w jego

otoczeniu. Na to ostatnie składają się współpracujące podmioty oraz warunki działania

tworzone przez mechanizmy konkurencyjne, jak i przez różnego rodzaju przepisy prawne.

Informacje, stanowiące podstawę podejmowania decyzji taktycznych i strategicznych, dotyczą:

- zasobów materialnych, tj. dóbr o charakterze rzeczowym,

- zasobów niematerialnych, tj. dóbr o charakterze nierzeczowym1,

- zasobów ludzkich tj. połączenia siły roboczej i przedsiębiorczości,

- zasobów finansowych2,

- procesów zachodzących pomiędzy powyższymi zasobami wywołujących różne skutki finansowe.

Podstawy rachunkowości

Dziedziną stwarzającą możliwość skwantyfikowania zjawisk gospodarczych jest rachunkowość.

Rachunkowość stanowi system informacyjny, który pozwala elastycznie sterować całą jego

gospodarką w następującej sekwencji funkcji zarządzania: planowanie - organizowanie motywowanie - kontrola.

W literaturze przedmiotu wyróżnia się co najmniej 3 rodzaje rachunkowości:

- rachunkowość finansową, która jest zorientowana na cele ewidencyjne zdarzeń gospodarczych i

odbiorcę zewnętrznego3

- rachunkowość zarządczą4, która jest wykorzystywana jest w procesie podejmowania decyzji i

przez odbiorcę wewnętrznego.

- rachunkowość podatkową5, która znajduje zastosowanie pry określaniu i ewidencjonowaniu

podatków.

Rachunkowość jest traktowana jako część ewidencji gospodarczej, w skład której wchodzą jeszcze

statystyka oraz ewidencja operatywna. Statystyka związana jest ze zjawiskami gospodarczymi

występującymi masowo i bada w specyficzny sposób różne wielkości ekonomiczne (np. określanie

wielkości przeciętnych, skrajnych, najczęstszych itp.).

Np. wartości niematerialnych i prawnych, należności, rozliczeń międzyokresowych czynnych.

Np. środki pieniężne, instrumenty kapitałowe,

3 J. Marcinkowski, Rachunkowość finansowa, Łódź 1998 I. Olchowicz, Podstawy rachunkowości, Difin, Warszawa 2004.

4 Zob. np. A. Jaruga, W.A. Nowak, Rachunkowość zarządcza, Łódź 1999., Pr. zb. pod red. I. Sobańska, Rachunek kosztów i rachunkowość

zarządcza, C.H. Beck 2003

5 I. Olchowicz, Rachunkowość podatkowa, Difin 2008

1

2

2

Rachunkowość operatywna dotyczy danych z działalności operacyjnej o charakterze produkcyjnym

wyrażonych w jednostkach naturalnych ( raporty produkcyjne, liczba zatrudnionych itp.). W takim

układzie rachunkowość określana jest jako elastyczny system informacyjny przedsiębiorstwa, który

poprzez systematyczne i ciągłe obserwowanie, gromadzenie, pomiar, przetwarzanie, archiwowanie

danych pozwalają na dostarczenie informacji dla potrzeb zarządzania.

Można wymienić się 5 elementów składowych rachunkowości :

- księgowość, umożliwiającą gromadzenie danych,

- rachunek kosztów (w tym kalkulację), umożliwiający przetwarzanie danych,

- sprawozdawczość finansową, prezentującą określone informacje.

- analizę finansową oraz

- rewizję finansową6.

Strukturę rachunkowości w ujęciu finansowym można przedstawić w kształcie piramidy (por.

schemat nr 1), której podstawą jest zbiór zgromadzonych informacji, które na drodze tzw. ścieżki

dokumentacyjnej7 są odpowiednio przetwarzane i gromadzone

w różnych urządzeniach

ewidencyjnych8 o różnym stopniu agregacji w taki sposób, aby można było sporządzić główny

produkt rachunkowości – sprawozdanie finansowe. Z drugiej strony, w trakcie kontroli (np.

weryfikacji sprawozdania finansowego względnie samokontroli) mamy do czynienia z

dezagregowaniem informacji o charakterze ogólnym do informacji coraz bardziej szczegółowych.

W ten sposób rachunkowość można pojmować w sensie zarządczym, wg którego celem jest

odzwierciedlenie procesu reprodukcji kapitału własnego (głównie założycielskiego, tj. wniesionego

przy rozpoczynaniu działalności gospodarczej.

Można wyróżnić dwa szlaki rachunkowe:

drogę „od bilansu do bilansu” wyrażającą techniczną stronę rachunkowości związaną głównie

z czynnościami agregowania i dezagregowania danych nakierowanych na tworzenie sprawozdań

finansowych,

drogę „od kapitału do kapitału”, wyrażającą merytoryczną stronę rachunkowości i

pokazującą efektywność działalności gospodarczej w postaci wzrostu ( lub spadku) kapitału

własnego, poczynając od wniesienia kapitału założycielskiego, aż do kapitału własnego na

bieżący moment bilansowy. Temu szlakowi odpowiada układ konstrukcyjny Zakładowego

Planu Kont, który jest odwzorowaniem procesu dochodzenia do wyniku finansowego za dany

rok, jego podziału a także zmiany kapitału własnego. W ten sposób merytoryczna strona

rachunkowości wsparta jest przez techniczną, która stanowi o sposobie zorganizowania

rachunkowości.

Produktami rachunkowości są sprawozdania finansowe, których głównymi użytkownikami są

właściciele, zarząd, kontrahenci oraz różne instytucje publiczno-prawne (głównie fiskalnoubezpieczeniowe). Sprawozdania finansowe podlegają weryfikacjom przeprowadzonych przez

niezależnych audytorów, którzy wydają opinie o ich prawidłowości i rzetelności. Cały ten układ

pozwala na określenie wiarygodności różnych podmiotów, których ochrona jest prawnie

zabezpieczona przez organy państwowe.

6

W literaturze wymienia się w przeważającym stopniu tylko 3 pierwsze elementy. Zob. Np. D. Krzywda, Rachunkowość finansowa, FRR w

Polsce 1999, str 19

7 Ścieżka dokumentacyjna rozpoczyna się od sporządzenia dowodu księgowego, który oficjalnie potwierdza fakt zaistnienia operacji

gospodarczej. Za operację gospodarczą uważa się takie zdarzenie gospodarcze, które wywołuje zmiany w składnikach bilansowych

przedsiębiorstwa.

8 Np. dla środków pieniężnych w kasie wyróżnia się następujące urządzenia ewidencyjne w porządku agregacyjnym: raport kasowy, konto

„Kasa” , zestawienie obrotów i sald. Na ich podstawie sporządza się bilans, który także można uznać za urządzenie ewidencyjne, ale

szczególnego rodzaju, będącego jednocześnie częścią składową sprawozdania finansowego.

3

Schemat nr 1: Rachunkowość w ujęciu finansowym

Poziom sprawozdawczości

finansowej

Poziom rachunku kosztów i

księgowości

Pomiar

Poziom księgowości

Źródło: I. Wieczorek, Rachunkowość majątku trwałego, C.H. Beck 2002 , str.6

Rachunkowość może stanowić instrument sterowania jednostką w oparciu o charakterystyczne dla

niej metody. Dostarcza ona informacje o różnym charakterze oraz o różnym stopniu agregacji.

Informacje te stanowią podstawę oceny działalności przedsiębiorstwa, a także służą do

podejmowania decyzji pozwalających na efektywne wykorzystywanie zasobów. Odbiorcami tych

informacji są: wewnętrzne organy podmiotu gospodarczego ( kierownictwo różnych szczebli)

właściciele, kontrahenci (odbiorcy, dostawcy, inwestorzy) instytucje publiczno-prawne (urzędy

fiskalne, ubezpieczeniowe, miejskie, gminne, celne); a także ogólnie ujmując, społeczeństwo.

4

Dzięki rachunkowości weryfikuje się zgodność przebiegu operacji gospodarczych z założonymi

celami i normami, a także ocenia się działalność jednostki w stosunku do okresów ubiegłych oraz w

porównaniu do różnych jednostek gospodarczych, szczególnie tych o zbliżonym rodzaju

gospodarowania. Dzięki takim porównaniom można wprowadzać zmiany korygujące proces

gospodarczy w taki sposób, aby można było uzyskać lepsze efekty niż to wynika z dotychczasowego

ich przebiegu. Korekty mogą dotyczyć także celów i norm, jeżeli były one określone na zbyt niskim

poziomie. Przy pomocy rachunkowości można chronić i zabezpieczać mienie jednostki.

Przedmiotem rachunkowości są:

- aktywa9,

- kapitał oraz

- związki między nimi zachodzące, które oparte są na przeprowadzanych operacjach gospodarczych.

Aktywa są zbiorem zasobów materialnych, niematerialnych, pieniężnych kontrolowanych przez

jednostkę, o wiarygodnie określonej wiarygodności, wynikających z przeszłych zdarzeń, które

przynoszą i będą przynosić w przyszłości jednostce korzyści ekonomiczne.

Aktywa są dzielone na aktywa trwałe i obrotowe. Główne kryterium tego podziału stanowi liczba

cykli gospodarczych,10 w toku których majątek podlega transformacji11. Aktywa obrotowe

podlegają transformacji w toku jednego cyklu gospodarczego. Jednostka posiada i musi stale

odnawiać zapasy środków obrotowych dla zapewnienia nieprzerwanego i rytmicznego przebiegu

procesu gospodarczego. Środki obrotowe12 biorą udział w ciągłym ruchu okrężnym majątku

organizacji. Oznacza to, że składniki aktywów obrotowych (szczególnie materiały) nabywa się za

przychody uzyskane ze sprzedaży wyrobów, towarów, usług i robót, które wcześniej wytworzono

lub nabyto i kieruje się je do ponownego cyklu gospodarczego, co umożliwia wprawianie i

utrzymywanie w ruchu aktywów trwałych.

Aktywa trwałe, są w przeważającej swej części, podstawową bazą materialną, która charakteryzuje

się długookresową żywotnością, co oznacza, że biorą one udział w każdym cyklu gospodarczym

częściowo. Dlatego też pełny obrót majątku trwałego trwa przez wiele ruchów okrężnych całego

majątku jednostki. Tak wyrażona ekonomiczna istota rozróżnienia miedzy aktywami trwałymi i

obrotowymi konkretyzuje się w ujęciu księgowym, gdzie kryterium stanowi czas. Z tego punktu

widzenia:

- aktywa trwałe to rodzaj majątku, który podlega transformacji w okresie dłuższym niż 1 rok,

- aktywa obrotowe to rodzaj majątku, który podlega transformacji w okresie krótszym niż 1 rok.

Ruch okrężny majątku trwałego, obrotowego oraz siły roboczej i usług obcych przedstawia

schemat nr 2

Pojęcie „aktywa” zostało wprowadzone w sensie prawnym do zastosowania w wyniku znowelizowania ustawy o rachunkowości poczynając od

1 stycznia 2002 r. poprzez nadanie mu mocy definicyjnej. W praktyce używa się zamiennie pojęcia „majątek”.

10 Na cykl gospodarczy składają się 3 fazy: zaopatrzenia, produkcji (robót, usług, handlu) oraz zbytu.

11 W potocznym języku: „majątek podlega zużyciu”.

12 Dla pojęcia „aktywa obrotowe” synonimem jest pojęcie „środki obrotowe”

9

5

Schemat nr 2. Ruch okrężny majątku organizacji

Źródło: I. Wieczorek, Rachunkowość obrotu materiałowo – towarowego, SK w Polsce 2007,

str. 18

Specjalnym rodzajem aktywów obrotowych są tzw. rozliczenia międzyokresowe czynne, które są

specyficznymi rodzajami wydatków rozliczanych w czasie. Z punktu widzenia merytorycznego

stanowią one faktycznie rodzaj majątku obrotowego: niemniej dla uwypuklenia ich specyfiki zostały

one wyodrębnione w specjalną grupę aktywów.

O ile aktywa stanową zazwyczaj realną istniejącą fizycznie postać wyrażoną w jednostkach

naturalno - pieniężnych i posiadają strukturę rzeczowo-wartościową, to kapitał jest abstrakcyjnym

wytworem myśli ludzkiej ujmującym substancję majątkową tylko w postaci wartościowej.

Kapitał jest pieniężnym ekwiwalentem majątku będącego w posiadaniu i pod kontrolą

jednostki wskazującym na prawa do jego własności.

Kapitał dzielony jest na kapitał własny i obcy.

Kapitał własny jest pieniężnym ekwiwalentem majątku będącego własnością i pod kontrolą

jednostki . W ramach kapitału własnego wyróżnia się m.in:

6

- kapitał założycielski, którego źródłem jest wkład pierwotny ( np. właściciela przedsiębiorstwa ),

wniesiony na moment rozpoczęcia działalności, względnie w późniejszym okresie w celu

zwiększenia aktywów,

- kapitał rozwojowy, który powstaje w rezultacie nie przeznaczenia wyniku netto na dywidendy

dla właścicieli (tzw. zysk zatrzymany) względnie jest pomniejszany przez stratę bilansową,

- kapitał z aktualizacji wyceny ( np. przeszacowania środków trwałych, który powstaje w wyniku

realizacji zarządzenia Ministra Finansów nakazującego urealnić wartość początkową środków

trwałych ).

Kapitał obcy jest pieniężnym ekwiwalentem majątku nie będącego własnością i pod kontrolą jednostki.

W ramach kapitału obcego wyróżnia się m. in:

- zobowiązania długoterminowe, których termin uregulowania ( opłacenia) przekracza 1 rok (np.

długoterminowe pożyczki, kredyty bankowe, obligacje itp.),

- zobowiązania krótkoterminowe, których termin uregulowania (opłacenia) nie przekracza 1 roku

(np. kredyty bankowe, pożyczki, zobowiązanie wobec dostawców, instytucji publiczno-prawnych,

wobec pracowników itp.),

- fundusze specjalne, które są specyficznymi zobowiązaniami firmy z tytułów określonych

specjalnymi przepisami prawnymi (np. z tytułu funduszu socjalnego, funduszu rehabilitacyjnego

itp.).

Specyficznego rodzaju kapitały obce stanowią:

- rezerwy, które są niepewnymi zobowiązaniami o niepewnych: terminie wymagalności i kwocie,

często są one określone w sposób szacunkowy,

- rozliczenia międzyokresowe bierne, które stanowią rezerwy na wydatki przyszłych okresów dla

ściśle określonych w danym okresie świadczeń, nie wywołujących powstania zobowiązań,

- rozliczenia międzyokresowe przychodów, które są uregulowanymi należnościami względnie

zafakturowanymi świadczeniami, których faktyczny termin realizacji nastąpi w przyszłości.

Miedzy majątkiem i kapitałem zachodzą określone relacje, które polegają na:

powiększeniu posiadanych zasobów, co skutkuje zwiększeniem kapitału,

rozchodowaniem zasobów, co skutkuje uszczupleniem kapitału.

Powyższe relacje związane są z przeprowadzanymi operacjami gospodarczymi, które ogólnie

ujmując można przedstawić na 2 kontach:

Schemat nr 2. Relacje między aktywami a kapitałem w przedsiębiorstwie

Majątek

Kapitał

1

2

Źródło: opracowanie własne

gdzie:

operacja 1 - przychód składnika majątkowego i zwiększenie kapitału,

operacja 2 – rozchód składnika majątkowego i uszczuplenie kapitału.

7

W rzeczywistości operacje gospodarcze mają bardziej złożoną treść ekonomiczną (np.

operacje związane ze zmianą struktury aktywów oraz pasywów), dlatego też rachunkowość

cechuje się wielowarstwową strukturą, w ramach której wyróżnia się wymienione wyżej

rodzaje rachunkowości.

Każda organizacja powinna prowadzić

- charakterystyczną dla siebie politykę

rachunkowości, w oparciu o którą funkcjonują księgi rachunkowe. Polityka ta to zbiór zasad

prowadzenia rachunkowości przyjmowanych uchwałą zarządu. W organizacji pozarządowej

w ramach polityki rachunkowości należy przyjąć plan kont, podać kryteria kwalifikowania

kosztów z podziałem na koszty statutowe i administracyjne, sposób przechowywania i

archiwizacji dokumentacji finansowej, metody amortyzowania środków trwałych itp. Za

politykę rachunkowości odpowiada główny księgowy, który wspólnie z zarządem steruje

finansami organizacji.

Plan kont

powinien odzwierciedlać działalność danej instytucji. Plan kont jest

usystematyzowanym wykazem kont księgowych, w których rejestrowane są informacje

finansowe. Salda tych kont odzwierciedlają rezultat działań na zasobach, które prowadzą w

końcowym efekcie do zmiany kapitału własnego. Plan kont jest księgowym odbiciem realnie

zachodzących procesów gospodarczych. Procesy te są ciągiem różnych operacji, które

składają się na tzw. ruch okrężny majątku w organizacji.

Organizacja pozarządowa musi sporządzić szczegółowe sprawozdanie z wykorzystania jej

środków. Ogólna kwota składnika bilansowego lub kosztów statutowych nie wystarcza:

należy rozdzielić ją na poszczególne programy. Ten fakt musi być uwzględniony w planie

kont poprzez wyszczególnienie kont syntetycznych i analitycznych.

Sprawozdawczość finansowa organizacji pozarządowych

Generalnie biorąc, sprawozdanie finansowe sporządzają te jednostki, które prowadzą

księgi rachunkowe zgodnie z ustawą o rachunkowości obowiązującą od 1 stycznia 1995 r., a

gruntownie znowelizowaną od 1stycznia 2002 r13. Charakterystycznym zjawiskiem w

sprawozdawczości jest ogólny proces harmonizacji i standaryzacji zachodzący w skali

światowej, a polegający na eliminowaniu różnic oraz przyjmowaniu przez poszczególne kraje

jednakowych metod i zasad sporządzania sprawozdań finansowych.

Ustawa o rachunkowości zawiera 3 podstawowe wzory sprawozdań. Każdy z nich jest

przeznaczony dla innego rodzaju podmiotu, a mianowicie: dla banków, zakładów

ubezpieczeń oraz pozostałych. Pierwsze dwa to instytucje finansowe.

Podstawowym rodzajem sprawozdań finansowych są te, dla których kryterium rozróżnienia

jest możliwość łączenia różnych elementów sprawozdawczych w zależności od charakteru

stosunków wiążących różne jednostki.

Jednostkowe sprawozdanie finansowe sporządzają te podmioty, które nie wydzieliły w ramach

wewnętrznej organizacji żadnych samodzielnie bilansujących zakładów i nie mają żadnych

związków z zewnętrznymi jednostkami.

Jednostkowe sprawozdanie finansowe może przyjąć formę rozwiniętą bądź uproszczoną14, co

oznacza, że informacje w nim zawarte przygotowywane są z różną szczegółowością. Artykuł

Ustawa z 29 września 1994 roku rachunkowości ( D.U 76/2002, poz. 694 z późniejszymi zmianami )

Ustawa dopuszcza także możliwość sporządzenia uproszczonego sprawozdania finansowego, jeżeli jednostka w roku obrotowym,

za który je przygotowuje, nie osiągnęła dwóch z następujących trzech wielkości:

13

14

średnioroczne zatrudnienie pełnoetatowe nie przekroczyło 50 osób,

suma aktywów bilansu na koniec roku obrotowego w walucie polskiej nie przekroczyła równowartości 2.000.000 euro,

8

50 ust. 1 stanowi, że sprawozdanie finansowe może być sporządzone z większą

szczegółowością niż określona w załącznikach do ustawy, jeżeli wynika to z potrzeb lub

specyfiki podmiotu.

Czwarte kryterium wyznacza faktyczne części składowe sprawozdania finansowego, które

dana jednostka musi sporządzać. W tym znaczeniu kompletne sprawozdanie finansowe składa

się z 6 części składowych, do których należą:

bilans,

rachunek zysków i strat,

informacja dodatkowa, która zawiera wprowadzenie do sprawozdania finansowego oraz

dodatkowe informacje i objaśnienia,

rachunek przepływów pieniężnych,

zestawienie zmian w kapitale (funduszu własnym),

sprawozdanie z działalności jednostki.

Bilans, rachunek zysków i strat oraz informację dodatkową sporządzają wszystkie jednostki

prowadzące księgi rachunkowe, a więc i organizacje pozarządowe, które prowadzą

działalność gospodarzą.

Dodatkowo rachunek przepływów pieniężnych i zestawienie zmian w kapitale (funduszu)

własnym – w myśl art. 45 ust. 3 - sporządzają następujące jednostki określone w art. 64 ust 1

ustawy o rachunkowości np.:

banki oraz zakłady ubezpieczeń,

spółki akcyjne,

pozostałe jednostki, które w poprzedzającym roku obrotowym, za który sporządzono

sprawozdanie finansowe spełniły co najmniej 2 z następujących warunków:

średnioroczne zatrudnienie pełnoetatowe wyniosło co najmniej 50 osób,

suma aktywów bilansu na koniec roku obrotowego stanowiła równowartość w walucie

polskiej co najmniej 2 500 000 euro,

przychody netto ze sprzedaży towarów i produktów oraz operacji finansowych za rok

obrotowy stanowiły równowartość w walucie polskiej co najmniej 5 000 000 euro.

Natomiast sprawozdanie z działalności jednostki - zgodnie z art. 49 ustawy - obligatoryjnie

sporządzają spółki akcyjne, spółki z ograniczoną odpowiedzialnością, towarzystwa

ubezpieczeń wzajemnych, spółdzielnie oraz przedsiębiorstwa państwowe.

Zakres sprawozdawczości finansowej organizacji pozarządowych zależy od tego, czy

jednostka prowadzi działalność gospodarczą.

Etapy sporządzania sprawozdania finansowego

Sprawozdanie finansowe prezentuje za dany okres faktyczną sytuację majątkowo-finansową

podmiotu prowadzącego księgi rachunkowe zgodnie z zasadą rzetelnego i wiernego obrazu.

Sporządzenie sprawozdania finansowego odbywa się w ramach tzw. szlaku „od bilansu do

bilansu” – poprzez wykonywanie szeregu czynności bieżących w toku danego okresu

sprawozdawczego aż do zatwierdzenia sprawozdania przez właściwy organ. Czynności te

można zgrupować w trzy zasadnicze etapy:

przychody netto ze sprzedaży produktów i towarów oraz operacji finansowych w walucie polskiej nie przekroczyły równowartości

4.000.000 euro (art. 50 ust. 2). W sprawozdaniu uproszczonym wykazuje się informacje w układzie, jak w rozwiniętym w zakresie ustalonym

literami i cyframi rzymskimi. Sprawozdanie uproszczone mogą sporządzać tylko pozostałe jednostki.

9

I.

Bieżąca wycena i rejestracja operacji gospodarczych

II.

Właściwy etap sporządzania rocznego sprawozdania finansowego – sporządzanie

rocznego wstępnego sprawozdania finansowego

III.

Kontrola prawidłowości sporządzenia sprawozdania finansowego.

Organizacje pozarządowe, które prowadzą działalność gospodarczą

sporządzenia 3 części składowych sprawozdania finansowego, tj:

mają obowiązek

bilansu,

rachunku zysków i strat (wyników )

informacji dodatkowej, która zawiera wprowadzenie do sprawozdania finansowego

oraz dodatkowe informacje i objaśnienia,

Bilans jest zestawieniem aktywów jednostki ze źródłami ich finansowania. Stanowi on podstawowy

element sprawozdania finansowego i powinien dostarczyć przede wszystkim informacji o sytuacji

majątkowo-finansowej jednostki.

Bilans jest sporządzany na podstawie metody bilansowej prowadzenia rachunkowości, która

zapewnia kontrolę przeprowadzonych operacji gospodarczych. Jest on sporządzany na tzw. moment

(dzień) bilansowy, którym może być np. ostatni dzień roku obrotowego, za który przygotowywane

jest sprawozdanie finansowe. Bilans jest ściśle związany z pozostałymi częściami składowymi

sprawozdania finansowego.

Rachunek zysków i strat odgrywa – względem bilansu – pomocniczą rolę. Łącznikiem między

bilansem oraz rachunkiem zysków i strat jest wynik finansowy netto. W bilansie wskazuje on efekt

zmian w zasobach gospodarczych w danym okresie sprawozdawczym. Powiększenie aktywów bez

odpowiedniego zwiększenia pasywów wskazuje na osiągnięcie zysku netto, zaś uszczuplenie

zasobów majątkowych bez odpowiedniego zmniejszenia pasywów wskazuje na powstanie straty

bilansowej netto. Dane bilansowe (ich zmiany) nie wskazują jednak na operacyjnie

skonkretyzowane przyczyny określonego ukształtowania się wyniku finansowego. Orientację co do

konkretnych przyczyn powstania wyniku finansowego zawiera rachunek zysków i strat. Bilans ma

charakter statyczny, a rachunek zysków i strat charakter dynamiczny.

Informacja dodatkowa jest obligatoryjną częścią składową sprawozdania finansowego i

stanowi uzupełnienie pozostałych jego elementów, posiadających charakter stricte liczbowy.

Informacja dodatkowa zawiera zarówno uzupełniające dane liczbowe, jak i niezbędne i istotne - dla

charakterystyki działalności jednostki - informacje i objaśnienia. Przykładem mogą być informacje

o rachunkach (tj. należnościach i zobowiązaniach) warunkowych, czy też niektórych zdarzeniach

następujących po dniu bilansowym, których nie można przedstawić w innych częściach składowych

sprawozdania.

Informacja dodatkowa składa się z dwóch części:

1.

Wprowadzenia do sprawozdania finansowego, które poprzedza bilans oraz podlega

ogłoszeniu,

2.Dodatkowych informacji i objaśnień.

Rodzaj - sporządzanej przez organizacje pozarządowe - sprawozdawczości finansowej zależy

od tego, czy jednostka prowadzi tylko działalność statutową, czy też podjęła również

działalność gospodarczą. W przypadku prowadzenia tylko działalności statutowej jednostki

pozarządowe sporządzają sprawozdanie finansowe wg zasad wyznaczonych przez

Rozporządzenie Ministra Finansów z dnia 15 listopada 2001 r. w sprawie szczególnych zasad

rachunkowości dla niektórych jednostek nie będących spółkami handlowymi, nie

prowadzących działalności gospodarczej (DU 137/2001, poz. 1539 z późniejszymi zmianami )

Z momentem podjęcia działalności gospodarczej organizacja pozarządowa winna stosować

10

przepisy ustawy o rachunkowości . Oznacza to, że jednostki te stosować będą wzory

sprawozdawcze wg załączników do ustawy o rachunkowości.

Wzory bilansu i rachunku wyników dla organizacji pozarządowej nie prowadzących

działalności gospodarczej przedstawiają się następująco:

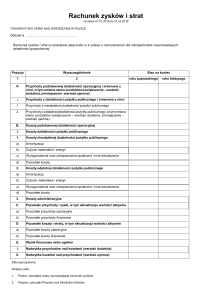

Wzór nr 1. Bilans organizacji pozarządowej prowadzącej tylko działalność statutową.

11

12

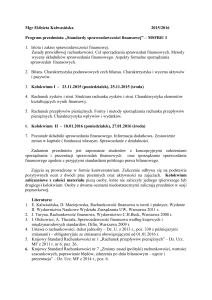

Wzór nr 2. Rachunek wyników organizacji pozarządowej prowadzącej tylko działalność

statutową.

13

W ramach rachunku wyników występują następujące elementy:

A. Przychody z działalności statutowej – są to określone w statucie przychody organizacji, tj:

I. Składki brutto określone statutem – np. składki członkowskie fundacji, stowarzyszenia itp

II. Inne przychody określone statutem – np. dotacje, darowizny

B. Koszty realizacji zadań statutowych

Za koszty statutowe uważa się koszty związane z realizacją danego programu, którego cel

pokrywa się z celami statutowymi jednostki. Koszty te charakteryzują dany program.

Przykładem takiego działania może być np .stowarzyszenie, które realizując dany program,

udziela pomocy finansowej organizacjom oraz organizuje różne konferencje szkoleniowo –

naukowe.. Wtedy kosztami statutowymi są:

prowadzących konferencję, wyżywienie uczestników, koszty materiałów konferencyjnych),

czynsz za biuro, telefony, opłaty pocztowe i opłaty bankowe ściśle

związane z przygotowaniem i realizacją konferencji

C. Wynik finansowy na działalności statutowej – różnica między przychodami z działalności

programowej (statutowej) a kosztami statutowymi. Wielkość dodatnia oznacza osiągnięcie

zysku, a wielkość ujemna straty bilansowej.

D. Koszty administracyjne –bieżące koszty dotyczące prowadzenia organizacji, nie

zakwalifikowane do kosztów programowych, takich np., jak:

1. zużycie materiałów i energii (np. materiały do prowadzenia biura );

2. usługi obce (np. usługi telekomunikacyjne, pocztowe, czynsze, opłaty bankowe.);

3. podatki i opłaty (opłaty skarbowe, podatek od nieruchomości );

4. wynagrodzenia oraz ubezpieczenia społeczne i inne świadczenia

5. amortyzacja (koszty zużycia środków trwałych oraz wartości niematerialnych i prawnych );

6. pozostałe (np. koszty badań lekarskich, koszty delegacji związanych z zarządzaniem

organizacją, itd.).

Koszty ogólne organizacji pozarządowej , takie jak czynsz za biuro, czy koszty rozmów

telefonicznych, powinny być proporcjonalnie rozdzielone na koszty statutowe i gospodarcze,

w przypadku, gdy prowadzi ona działalność gospodarczą.

E. Pozostałe przychody – przychody nie związane bezpośrednio ze zwykłą operacyjną

działalnością organizacji, np. przychody ze sprzedaży lub likwidacji środków trwałych,

rozwiązane odpisy aktualizujące należności główne, zobowiązania przedawnione, otrzymane

odszkodowania, itd.

F. Pozostałe koszty– nie związane bezpośrednio ze zwykłą działalnością organizacji, np.

należności przedawnione, odszkodowania, odpisy aktualizujące należności główne, kary i

grzywny

G. Przychody finansowe – np. odsetki od lokat bankowych, dodatnie różnice kursowe

H. Koszty finansowe – odsetki od zaciągniętych kredytów, odsetki za zwłokę w spłacie

zobowiązań, ujemne różnice kursowe, itd.

I. Wynik finansowy brutto na całokształcie działalności:

J. Zyski i straty nadzwyczajne – skutki finansowe spowodowane zdarzeniami losowymi.

K. Zyski nadzwyczajne – wielkość dodatnia.

L. Straty nadzwyczajne – wielkość ujemna.

14

Ł. Wynik finansowy ogółem:

I. Różnica zwiększająca koszty roku następnego (wielkość ujemna).

II. Różnica zwiększająca przychody roku następnego (wielkość dodatnia).

Organizacje pozarządowe mogą prowadzić działalność gospodarczą. Nie mogą one jednak

swobodnie dysponować zyskami z tej działalności. Zysk z działalności gospodarczej musi być

przeznaczony tylko do realizacji celów statutowych. Instytucje te prowadzą działalność

gospodarczą uzyskując dochody na prowadzenie działalności statutowej. Oznacza to, że

organizacje pozarządowe stają się wtedy przedsiębiorcami. Wówczas instytucje te muszą

przestrzegać zapisów ustawy o rachunkowości.

Wynik finansowy za rok obrotowy ujmuje konto 860 „Wynik finansowy”. Konto to przyjmuje

na stronie debetowej wszystkie koszty poniesione w danym roku obrotowym. Na stronie

kredytowej natomiast ujmuje się przychody uzyskane zarówno z działalności statutowej, jak i

działalności gospodarczej. Jeżeli organizacja, nie prowadząca działalności gospodarczej, w

roku obrotowym osiągnęła zysk, wtedy nadwyżkę przychodów nad kosztami przenosi się na

konto „Rozliczenia międzyokresowe przychodów”., skąd w następnym roku trafiają one na

konta przychodów tegoż roku obrotowego. Osiągnięta strata oznaczająca przewagę

poniesionych kosztów nad osiągniętymi przychodami ewidencjonowana jest na koncie

„Rozliczenie międzyokresowe kosztów”. Koszty te są przenoszone na konta kosztów

następnego roku obrotowego.

Jednostka prowadząc działalność gospodarczą rozlicza wynik finansowy na zasadach

ogólnych, tj. poprzez konto „Rozliczenie wyniku finansowego”.

Ważną konstatacją w tym ostatnim przypadku jest konieczność rozdzielenia kosztów

administracyjnych

na część dotyczącą działalności statutowej i na część dotyczącą działalności gospodarczej.

Organizacja pozarządowa stoi wtedy przed wyborem zastosowania rachunku porównawczego

względnie kalkulacyjnego przy sporządzaniu sprawozdania finansowego15.

Przykład rozliczenia strumieni finansowych w ramach rachunku wyników:

Stowarzyszenie uzyskało w ciągu roku następujące rezultaty:

Przychody:

- darowizny osób fizycznych

- dotacje państwowe

-przekaz 1% podatku dochodowego od osób fizycznych

- przychody z działalności gospodarczej

- składki członkowskie

120.000,00

900.000,00

86.000,00

850.000,00

54.000,00

Koszty:

- koszty statutowe

- koszty administracyjne

- koszty działalności gospodarczej

- koszty finansowe

Rachunek zysków i strat będzie wyglądać następująco:

A. Przychody z działalności statutowej

1.160.000

B. Koszty realizacji zadań statutowych

1.200.000

C. Wynik finansowy na działalności statutowej

– 40.000

15

Wzory tych części składowych zawierają załączniki do ustawy o rachunkowości.

1.200.000

400.000

620.000

10.000

15

D. Przychody z działalności gospodarczej

850.000

E. Koszty działalności gospodarczej

620.000

F. Koszty administracyjne

400.000

G. Pozostałe przychody

H. Pozostałe koszty

I. Przychody finansowe

J. Koszty finansowe

10.000

K. Wynik finansowy na całokształcie działalności – - 220.000

L. Wynik finansowy ogółem

Różnica zwiększająca koszty roku następnego –

- .220.000

W przypadku prowadzenia działalności gospodarczej rachunek zysków i strat zostaje

odpowiednio powiększony o jej przychody i koszty.

Ponieważ organizacja prowadzi działalność gospodarczą należy – w celu określenia

efektów obydwóch rodzajów działalności - rozdzielić koszty administracyjne na działalność

statutową i gospodarczą, co przyjmie następującą sekwencję obliczeniową:

I.

Koszty statutowe i gospodarcze : 1.200.000+620.000 = 1.820.000

II.

Koszty administracyjne :

400.000

III.

Narzut kosztów administracyjnych:

(400.000 : 1.820.000 ) x 100% = 21,98%

IV.

Koszty statutowe:

1.200.000 x 0,21,98% = 263.760

V.

Koszty działalności gospodarczej:

620.000 x 0,2198 = 136.276 W ZAOKRĄGLENIU 136.240

VI.

Koszty statutowe ogółem:

1.200.000 + 263.760 = 1.463.760

VII.

Koszty działalności gospodarczej ogółem:

620.000 + 136.240 = 756.240

W bilansie uwzględniony zostanie:

Wynik finansowy netto za rok obrotowy

- 220.000

1. Nadwyżka przychodów nad kosztami (dodatni wynik finansowy)

2. Nadwyżka kosztów nad przychodami (ujemny wynik finansowy)

- 220.000

Podsumowaniem działalności organizacji pozarządowej może być następujące zestawienie

ujmujące wyniki na poszczególnych odcinkach jej działania w trochę inny sposób:

Tabela 1. Zestawienie działalności organizacji pozarządowej.

I. Przychody statutowe

II. Przychody z działalności

gospod.

III.

IV. Pozostałe przychody oper.

V. Przychody finansowe

VI. Zyski nadzwyczajne

VII.

VIII.

IX.

Koszty statutowe

Koszty

działalności

gospod.

Koszty administracyjne

Pozostałe koszty oper.

Koszty finansowe

Straty nadzwyczajne

Ewentualny

podatek

dochodowy

Wynik na dział. statutowej

Wynik

na

działalności

gospod.

Nie występują

Wynik na dział. Oper.

Wynik finansowy brutto

Wynik finansowy ogółem

Różnica kosztowa odniesiona

do przyszłego roku

Różnica

przychodowa

odniesiona do przyszłego

roku

- 303.760

+ 93.760

Rozdzielone

-210.000

-220.000

-220.000

-220.000

-

16

Źródło: Opracowanie własne

Powyższe zestawienie różni się od wcześniej przedstawionego rachunku zysków i strat tym,

że zniknęły koszty administracyjne, które „weszły” w skład kosztów statutowych i

gospodarczych. Oznacza to, że w rachunku zysków i strat pozycja „ Koszty administracyjne”

wystąpi jedynie w kalkulacyjnym jego wariancie (jako koszty ogólne ), natomiast w wariancie

porównawczym w ogóle taki koszt nie wystąpi, ponieważ będzie ujęty w poszczególnych

kosztach rodzajowych16.

Finanse organizacji pozarządowych

Sektor pozarządowy, grupujący różnorodnego rodzaje organizacji pozarządowe,

to

środowisko wewnętrznie bardzo zróżnicowane. Tworzą je zarówno małe, pozbawione budżetu

czy wyrazistej struktury lokalne inicjatywy, jak i duże, silne organizacje, zatrudniające setki

pracowników i dysponujące milionami złotych. W zależności od tego, gdzie działają lub jaka

jest skala oraz obszar ich aktywności, tworzą one specyficzne „podsektory” czy „branże”, o

różnych cechach i problemach.

Z badań stowarzyszenia Klon/Jawor wynika, że w Polsce działają organizacje, które zajmują się:

- sportem, turystyką, rekreacją, hobby – organizują zawody sportowe, wycieczki, działalność

klubów sportowych, turnieje, pokazy sportowe, koła zainteresowań, zajęcia dla dzieci,

młodzieży i seniorów.

- kulturą i sztuką – organizują festiwale filmowe i teatralne, warsztaty artystyczne, tournee,

koncerty, happeningi, wystawy

- edukacją i wychowaniem – prowadzą kampanie społeczne, zajęcia dla dzieci i dorosłych,

- usługami socjalnymi i pomocą społeczną – pomagają osobom w trudnej sytuacji życiowej,

udzielają bezpłatnych porad prawnych i psychologicznych, organizują grupy wsparcia i pomoc

materialną: żywność, używaną odzież, schronienie

- ochroną zdrowia – prowadzą kampanie profilaktyki chorób, promują zdrowy tryb życia,

organizują terapie.

Ten podział nie jest wyczerpujący, gdyż coraz częściej spotkać możemy organizacje, które

zajmują się na przykład integracją europejską, stosunkami międzynarodowymi i dyplomacją,

umacnianiem współpracy ponadnarodowej, rozwojem społecznym i lokalnym, współpracą z

biznesem itp17.

Organizacje pozarządowe, a w szczególności ich obecna liczba to efekt przystąpienia Polski do

Unii Europejskiej. Pluralizm polityczny przeniósł się na grunt obywatelski, a demokracja

wywarła wpływ na obywateli, aby zakładali organizacje na wzór silnych instytucji

państwowych, ale z prywatnymi ukierunkowaniami motywacji do działania. Organizacje

pozarządowe tworzą tak zwany trzeci sektor, czyli sektor organizacji niepowiązanych

bezpośrednio z administracją publiczną (I sektor) oraz nie nastawionych na generowanie zysku

(II sektor). Rezultatem wolności w zrzeszaniu się oraz możliwości instytucjonalizacji więzi

społecznych w latach ’90 był przyrost aktywności społecznej w postaci fundacji oraz

stowarzyszeń mających na celu realizację zadań w ramach określonej dziedziny. Część z tych

organizacji była fundamentem dla rozwoju sektora w 2004 roku, gdy Rzeczpospolita Polska

została pełnoprawnym członkiem Unii Europejskiej. Wtedy też ilość tych podmiotów

drastycznie wzrosła a świadomość możliwości pozyskania funduszy zewnętrznych umocniła

16

jednostka prowadząca działalność gospodarczą wykazuje sprawozdanie finansowe wg zasad ustawy o rachunkowości, a nie

rozporządzenia MF.

17

Informacje sporządzone na podstawie "Elementarza III Sektora" Stowarzyszenia Klon/ Jawor , Warszawa 2005)

17

wiarę w pożyteczność takiej pracy18. Organizacjami pozarządowymi są, nie będące

jednostkami sektora finansów publicznych, w rozumieniu przepisów o finansach publicznych, i

nie działające w celu osiągnięcia zysku, osoby prawne lub jednostki nie posiadające

osobowości prawnej na podstawie przepisów ustaw, w tym fundacje i stowarzyszenia, z

zastrzeżeniem ust. 4 w/w ustawy, czyli fundacji publicznych, związków zawodowych,

organizacji pracodawców i fundacji partii politycznych.19 W Polsce najwięcej organizacji

pozarządowych deklaruje zainteresowanie działalnością w dziedzinie oświaty. Na następnych

miejscach są: pomoc społeczna i ochrona zdrowia; na miejscu czwartym - właśnie kultura i

sztuka. Działalność w sferze kultury jest realizowana przez organizacje różnego typu:

stowarzyszenia, fundacje, związki twórcze. Polskie ustawodawstwo nie przewiduje możliwości

prowadzenia działalności o specyfice non- profit przez różnorodne firmy. Oznacza to na

przykład, że prywatne teatry, które chcą działać zgodnie z zasadą non - profit, zazwyczaj

przyjmują nie do końca odpowiadającą im formułę prawną stowarzyszenia bądź fundacji 20.

Charakterystyka finansowa sektora organizacji pozarządowej

Wśród organizacji pozarządowych działających ze Francji 49% organizacji oszczędza swoje

środki finansowe za pośrednictwem depozytów lub lokuje je w papiery wartościowe. Średnia

wartość ulokowanych środków to 126 500 euro przypadające n 1 jednostkę.

Organizacje pozarządowe można podzielić na trzy grupy budżetowe:

- podmioty małe, których roczny budżet nie przekracza 15 tys. Euro

- podmioty średnie, które dysponują budżetem od 15 do 150 tys. Euro

- podmioty duże ponad 150 tys. Euro.

W porównaniu do Francji w Polsce pogłębia się rozwarstwienie sektora. Mniej zamożne

organizacje dysponują środkami podobnymi do tych z 2005 roku. Zamożniejsze znacznie

większymi. W 2005 roku 5% najbogatszych organizacji dysponowało rocznymi przychodami

przekraczającymi 700 tyś. zł, w 2007 było to już ponad 1,3 mln zł. Wykorzystując miary

statystyki w postaci mediany i kwantyli populacji, które informują nas o wartościach

granicznych budżetu pojedynczych jednostek, a nie o wartościach budżetu całego sektora

występują takie ich charakterystyki:

- Co piąta organizacja ma przychód nieprzekraczający 1 tys. zł.

- Przychody 23% procent organizacji w roku 2007 nie przekroczyły 10 tysięcy zł.

- 5% organizacji miało przychód między 10 a 100 tys. zł.

- 16% organizacji miało przychód między 100 tys. a 1mln. Zł

- Przychodem przekraczającym 1 mln zł dysponowało 5,7% organizacji.

Źródła przychodów, z których w 2007 roku korzystał największy procent organizacji to:

składki członkowskie (65%), źródła samorządowe (57%), darowizny od osób fizycznych

(41%), darowizny od instytucji i firm (43%) i źródła rządowe (25%). W ogólnej kwocie

przychodów sektora rośnie udział środków publicznych (krajowych i zagranicznych) z 33% do

56% w 2007. Dzieje się tak po części ze względu na dostęp do środków europejskich.

Źródła przychodów organizacji pozarządowych

Organizacje pozarządowe podejmują decyzje dotyczące zarządzania środkami finansowymi

poprzez gromadzenie tych środków na rachunku bankowym względnie w postaci gotówki. Z

tego 85% organizacji prowadzi rachunek bieżący w banku, 15% przechowuje posiadane przez

siebie środki finansowe w gotówce. Tylko niewiele z nich nagromadzone środki lokuje na

lokatach terminowych. Stanowi to 9% ogólnej ich liczby. W 2007 roku 15% organizacji miało

przychody z odsetek bankowych, zysków z kapitału żelaznego, udziałów i akcji.

Ustawa z dnia 24 kwietnia 2003 roku o działalności pożytku publicznego i o wolontariacie (Dz. U. nr 96 z dnia 29 maja 2003 roku, poz.

873).

19 Szerzej problematykę sektora pozarządowego opisano rozdziale IV, niniejszego opracowania.

20 Jan Herbst, Raport z badania „Kondycja sektora organizacji pozarządowych w Polsce 2004” przeprowadzonego przez Stowarzyszenie

Klon/Jawor (2005).

18

18

Dane dotyczące finansowej kondycji sektora pozarządowego bazują na deklaracjach 75%

organizacji uczestniczących w badaniu „Kondycja sektora organizacji pozarządowych w

Polsce 2006”. Spośród pozostałych 25% organizacji zdecydowana większość (prawie 20%)

twierdziła, że nie jest w stanie udzielić ankieterom informacji dotyczących ich przychodów,

zaś ok. 6,4% po prostu odmówiło odpowiedzi na tego rodzaju pytanie.

W ciągu dwóch ostatnich lat nie zarejestrowano znaczących przesunięć w strukturze sektora

pozarządowego pod względem poziomu przychodów. Jeśli można tu mówić o jakichś

zmianach, byłyby to niestety zmiany na niekorzyść. Przychody połowy organizacji w roku

2005nie przekroczyły 10 tysięcy zł. To o 3 tysiące mniej niż w roku 2003 (i o 9 tysięcy mniej

niż w roku 2001). Jednak różnice pomiędzy wynikami dwóch ostatnich edycji badania są na

tyle małe, że nie sposób uznać ich za statystycznie potwierdzone. Wypada więc stwierdzić, że

podobnie jak dwa lata wcześniej: ( są to wartości graniczne a nie wartości budżetu całego

sektora)

Co dziesiąta organizacja pozarządowa nie zanotowała w roku 2005 żadnych przychodów, zaś

mniej więcej 1 na 5 organizacji dysponowało przychodami poniżej 1 tys. zł;

Podobny odsetek organizacji (19,3%) rozporządzało budżetem większym niż 100 tysięcy zł.;

Mniej więcej 4% organizacji zadeklarowało przychody wyższe niż 1 mln. zł.

Brak znaczących zmian w strukturze przychodów organizacji oznacza, że są one dziś – w

kategoriach potencjału finansowego– wciąż słabsze niż jeszcze 4 lata temu, kiedy to prawie

60% z nich dysponowało budżetami przekraczającymi 10 tysięcy zł (dziś jest to niespełna

50%). Można by zatem powiedzieć, że sektor pozarządowy do dziś nie wyszedł z

finansowego„dołka”, spowodowanego wycofaniem się z Polski części zagranicznych funduszy

pomocowych, zmianą reguł przyznawania środków europejskich (z pomocowych na

przedakcesyjne) i niekorzystnymi zmianami podatkowymi po roku 2000. Warto jednak

pamiętać, że dysproporcja pomiędzy potencjałem finansowym„statystycznej” organizacji 5 lat

temu i obecnie wynika prawdopodobnie nie tylko ze zmniejszenia się zasobów finansowych

dostępnych dla organizacji, ale także ze wzrostu liczby fundacji i stowarzyszeń. Od początku

dekady powstało wiele nowych inicjatyw pozarządowych, które siłą rzeczy dysponują dziś

mniejszymi przychodami niż organizacje starsze, lepiej rozwinięte. Dysproporcje związane z

wiekiem organizacji dobrze oddaje porównanie ich przychodów w zależności od tego, kiedy je

zarejestrowano. O ile co druga organizacja założona przed rokiem 1989 dysponowała w

ostatnim roku finansowym więcej niż 38 tysiącami zł, o tyle w przypadku organizacji

powstałych w drugiej połowie lat 90 wskaźnik ten wyniósł już tylko 10 tysięcy zł, a wśród

organizacji liczących sobie nie więcej niż 2 lata – 5000 zł21.

Statystycznie rzecz biorąc, finansowy potencjał całego sektora pozarządowego pozostaje

podobny jak w poprzednich latach. Podobnie można powiedzieć o finansach statystycznej

organizacji, choć trzeba tu zaznaczyć, że dane, na których opiera się ta diagnoza są niepełne.

Na ich podstawie można sformułować tezę, że sytuacja finansowa co drugiej organizacji, która

ma więcej niż 2 lata w ciągu ostatnich kilku lat zmieniła się bardzo nieznacznie (średni roczny

przyrost dochodów na poziomie nie większym niż 7%). Jednak 1 na 4 organizacje zanotowały

w ostatnich latach przyrost budżetów przekraczający średnio 35% rocznie. Porównując dane o

dynamice przychodów organizacji z analizami zmian w strukturze przychodów całego sektora

można odnieść wrażenie sprzeczności pomiędzy danymi wskazującymi na przyrost budżetów

pojedynczych organizacji a informacjami o stabilnej kondycji finansowej sektora jako takiego.

Warto jednak pamiętać o specyficznej, trwałej cesze „demografii” sektora pozarządowego,

składającego się w znacznej części z organizacji młodych, spośród których tylko część potrafi

przetrwać dłużej niż kilka lat. To ciągłe odradzanie się polskiego sektora pozarządowego

sprawia niejako, że jest on cały czas „na dorobku” – młode organizacje gwałtownie

21

Raport Stowarzyszenia Jawor - Klon

19

powiększają swoje przychody, podczas gdy organizacje starsze i większe wytracają impet i z

roku na rok rozwijają się wolniej. Zależność tą potwierdza analiza danych opisujących

dynamikę wzrostu przychodów organizacji w zależności od ich wieku (należy pamiętać, że z

analizy wykluczono przypadki o najniższych przychodach i, w konsekwencji, najmniej

stabilnych finansach).Budżety organizacji liczących sobie ponad 10 lat zwiększają się bardzo

nieznacznie, (choć w wartościach bezwzględnych wzrost ten bywa znacznie większy niż w

przypadku organizacji najmłodszych), podczas gdy przychody organizacji najmłodszych (tych,

dla których możliwe było porównywanie przychodów z przynajmniej 2 lat) rosną średnio

rocznie o ¼.

Bliższe spojrzenie na dane dotyczące przychodów organizacji pozwala zauważyć, jak bardzo

różnią się one pod względem potencjału finansowego. Zbiór podmiotów składających się na

środowisko, które ujmuje się wspólnym hasłem „sektor pozarządowy” obejmuje zarówno

małe, lokalne organizacje, działające wyłącznie w oparciu o społeczne zaangażowanie i

entuzjazm członków, jak i potężne, złożone instytucje, mające setki pracowników i dysponujące olbrzymimi budżetami. O skali rozwarstwienia pomiędzy nimi świadczy choćby to, że

4% organizacji, których roczne przychody przekraczają 1 mln. złotych, kumuluje łącznie – w

zależności od przyjętej metody oszacowań – od 70 do 80% ogółu przychodów sektora.

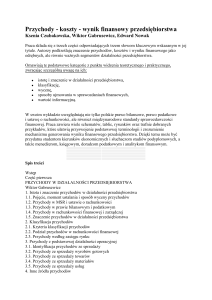

Tabela 2 przedstawia jaki odsetek stowarzyszeń i fundacji korzystał z poszczególnych źródeł

finansowania w roku finansowym 2005, a także jak odsetek ten przedstawiał się w roku 2003.

Do najczęściej wykorzystywanych przez organizacje źródeł należały: składki członkowskie,

źródła samorządowe i darowizny od osób fizycznych, instytucji i firm. Zwraca także uwagę, że

w przypadku zdecydowanej większości źródeł nie zaobserwowano na przestrzeni ostatnich lat

wykraczających poza granice błędu statystycznego przesunięć w częstości ich

wykorzystywania. O tych źródłach można mówić, że w ostatnim okresie ich popularność

wśród organizacji pozarządowych nie wzrosła ani nie zmalała.

Tabela 2

Źródła przychodów organizacji pozarządowych w roku 2003 i 2005

Źródła przychodów

% organizacji, które w 2003 % organizacji, które w 2005 roku

roku korzystały z danego źródła korzystały

z danego źródła

składki członkowskie

59,9

59,5

źródła samorządowe)

45,2

43,3

darowizny od osób fizycznych

40,9

35,5

darowizny od instytucji i firm

38,8

34,5

źródła rządowe

19,3

19,6

odsetki bankowe, zyski z kapitału

15,3

14,4

żelaznego, udziały i akcje*

opłaty

w

ramach

odpłatnej

8,2

9,3

działalności statutowej (nie będące

działalnością gospodarczą)

inne źródła

12,3

7,5

wsparcie od innych krajowych

9,2

7,4

organizacji pozarządowych

przychody z kampanii, zbiórek

6,5

7,0

publicznych, akcji charytatywnych

dochody z działalności gospodarczej

10,5

6,9

Dochody z przekazania 1% podatku

6,0

(dotyczy

organizacji

pożytku

publicznego)

dotacje od oddziału tej samej

3,1

4,6

organizacji

Dochody z majątku np. wynajmu

3,2

lokali, sprzętu, praw majątkowych

itp.*

20

Wsparcie

od

zagranicznych

organizacji pozarządowych

Środki funduszy strukturalnych UE

(np. SPO RZL, ZPORR, LEADER,

EQUAL itp.)

zagraniczne źródła publiczne –

programy pomocowe (w tym środki

Unii Europejskiej, np. Phare, Sapard,

Access)

4,6

3,5

-

3,0

4,0

2,6

Źródło: Stowarzyszenie Jawor – Klon

Szczególnym rodzajem przychodów organizacji pozarządowych są dochody z przekazania 1%

podatku (dotyczy organizacji pożytku publicznego), które wynikają głównie z działania ustaw

o podatku dochodowym dla osób fizycznych i osób prawnych.

Zgodnie z ustawą o podatku dochodowym dla osób fizycznych wyróżniamy 2 możliwości:

I. Wg art. 26: odliczenie kwoty darowizny od dochodu. Darowizny mogą być przekazane na

cele

określone w art. 4 ustawy o działalności pożytku publicznego, organizacjom, o których mowa

w art. 3 ust. 2 i 3 tej ustawy, lub równoważnym organizacjom określonym w przepisach

regulujących działalność pożytku publicznego obowiązujących w innym niż Rzeczpospolita

Polska państwie członkowskim Unii Europejskiej lub innym państwie należącym do

Europejskiego Obszaru Gospodarczego, prowadzącym działalność pożytku publicznego w

sferze zadań publicznych, realizującym te cele,

Prawo do odliczenia darowizny na rzecz organizacji określonej w przepisach regulujących

działalność pożytku publicznego obowiązujących w innym niż Rzeczpospolita Polska państwie

członkowskim Unii Europejskiej lub innym państwie należącym do Europejskiego Obszaru

Gospodarczego, prowadzącej działalność pożytku publicznego w sferze zadań publicznych,

przysługuje podatnikowi pod warunkiem:

1) udokumentowania przez podatnika oświadczeniem tej organizacji, iż na dzień przekazania

darowizny była ona równoważną organizacją do organizacji, o których mowa w art. 3 ust. 2 i 3

ustawy o działalności pożytku publicznego, realizującą cele określone w art. 4 ustawy o

działalności pożytku publicznego i prowadzącą działalność pożytku publicznego w sferze

zadań publicznych oraz

2) istnienia podstawy prawnej wynikającej z umowy o unikaniu podwójnego opodatkowania

lub innych ratyfikowanych umów międzynarodowych, których stroną jest Rzeczpospolita

Polska, do uzyskania przez organ podatkowy informacji podatkowych od organu podatkowego

państwa, na którego terytorium organizacja posiada siedzibę.

II. Wg art. 45c. odliczenie kwoty darowizny od podatku należnego w wysokości nie przekraczającej 1 %

jego wielkości

Naczelnik urzędu skarbowego właściwy miejscowo dla złożenia zeznania podatkowego, na

wniosek, przekazuje na rzecz jednej organizacji pożytku publicznego działającej na podstawie

ustawy o działalności pożytku publicznego, wybranej przez podatnika z wykazu, o którym

mowa w ustawie o działalności pożytku publicznego, zwanej dalej „organizacją pożytku

publicznego”, kwotę w wysokości nie przekraczającej 1 % podatku należnego wynikającego:

1) z zeznania podatkowego złożonego w terminie określonym dla jego złożenia, albo

2) z korekty zeznania rocznego, jeżeli została dokonana w ciągu dwóch miesięcy od upływu

terminu dla złożenia zeznania podatkowego

– po jej zaokrągleniu do pełnych dziesiątek groszy w dół.

Na rysunku 2 ujęto dane dotyczące przekazywania darowizny przez podatników na rzecz

organizacji sektora pozarządowego.

Rys. 1

21

Procent darczyńców, którzy przekazali darowizny na rzecz organizacji w zł. (2004r.)

60,00%

50,00%

40,00%

30,00%

%

20,00%

10,00%

0,00%

1-50 51 - 101- 201- 401- 601zl

100 200 400 600 800

Źródło: Stowarzyszenie Jawor/ Klon

Dywersyfikacja źródeł przychodów

Ważnym elementem oceny kondycji organizacji, zwłaszcza zaś jej stabilności i bezpieczeństwa

finansowego, jest wiedza na temat tego, z jak wielu źródeł finansuje ona swoją działalność22.

Punktem odniesienia dla takiej diagnozy mogą być statystyki dotyczące liczby źródeł

przychodów organizacji pozarządowych w Polsce.

Połowa organizacji pozarządowych

pozyskuje środki finansowe z nie więcej niż dwóch źródeł finansowania, a prawie 90% z nie

więcej niż 4 źródeł.

Przeciętna organizacja pozarządowa korzysta mniej więcej z 3 źródeł przychodów .

Stopień dywersyfikacji przychodów organizacji w niewielkim stopniu związany jest z ich

położeniem w dużych lub mniejszych miejscowościach, a także z ich wiekiem. Jest za to w

sposób oczywisty związany z wielkością organizacji, czy ściślej rzecz biorąc, z jej

zamożnością. Organizacje dysponujące największymi budżetami korzystały w roku 2005

średnio z około 5 różnych źródeł finansowania swojej działalności, podczas gdy organizacje

najmniejsze najczęściej pozyskiwały środki z jednego lub dwóch źródeł

Natomiast wszystkie państwa zjednoczone w UE przyznają ulgi podatkowe darczyńcom

organizacji, niezależnie od tego, czy darczyńcą jest osoba indywidualna, spółka, czy

organizacja o innym statucie prawnym. Jeśli chodzi o podatek VAT, w UE obowiązuje tzw.

„Szósta dyrektywa”, która wprowadza wymóg zwalniania organizacji pozarządowych od

podatku VAT „określonej działalności w interesie publicznym”.

22

J. Czekaj, Z. Dreszer, Zarządzanie finansami przedsiębiorstw – podstawy teorii, PWN Warszawa 2001

22

Strategia finansowania w organizacjach pozarządowych

Bez względu na to, czy budujemy strategię zarządzania pieniędzmi małej organizacji czy dużej

firmy,

musimy

brać

pod

uwagę

kilka

ważnych

elementów:

- poziom ryzyka, które jesteśmy w stanie podjąć i ponieść;

- horyzont inwestycyjny - czyli czas, który jesteśmy w stanie „sprzedać”;

- kapitał inwestycyjny - czyli kwota, którą chcemy inwestować;

zakładany

poziom

rentowności

naszej

inwestycji;

- dywersyfikację portfela inwestycji.

Poziom ryzyka

Jeśli chcemy mieć absolutną pewność, że nie stracimy zainwestowanej kwoty i że uzyskamy

pewien dochód finansowy, powinniśmy wybierać takie instrumenty finansowe, które

gwarantują całkowite bezpieczeństwo. Są to np. lokaty bankowe, obligacje i bony skarbowe.

Akceptując pewien poziom ryzyka, decydenci sięgają po takie instrumenty finansowe, które

nie gwarantują całkowitego bezpieczeństwa inwestycji, ale za to które mogą przynieść

znacznie większy dochód. Oprocentowanie bezpiecznych instrumentów finansowych w skali

roku jest obecnie na poziomie 5,5% - 7 %. Na akcjach - bardzo ryzykownych inwestycjach

finansowych ( latach 2006 – 2007) stopa zwrotu kształtowała się w granicach 50%. Różnica

jest więc kolosalna, ale i ryzyko nieporównywalne. Przy chybionych inwestycjach w akcje

można stracić cały kapitał.

W przypadku zarządzania kapitałem organizacji pozarządowych wydaje się, że poziom ryzyka,

które jesteśmy w stanie podjąć, jest bardzo niski. Generalnie większość organizacji inwestuje

w bezpieczne papiery wartościowe. Duże organizacje, które dysponują większym kapitałem

mogą sobie pozwolić na podjęcie większego ryzyka, gdyż ewentualna strata może się zmieścić

w przychodach finansowych z pozostałych inwestycji, nie grozi im więc naruszenie kapitału,

którym obracają. Kolejne inwestycje nie powinny naruszać kapitału inwestycyjnego.

Ważna jest też dobra kalkulacja podejmowania ryzyka, tzn. od jakiego poziomu dochodu

finansowego warto podejmować ryzyko23.

Bezpośrednio z poziomem ryzyka wiąże się wybór horyzontu inwestycyjnego

czyli określenie czasu, w jakim chcemy inwestować.

Zakładając, że mamy kapitał w wysokości 100.000zł, który chcielibyśmy zainwestować na 1

rok, należy się zastanowić jaki rodzaj instrumentu finansowego z punktu widzenia czasu

będzie optymalny. W krótkim okresie czasu nie należy podejmować znacznego ryzyka, czyli

inwestycje w akcje nie należy brać pod uwagę. Nie wiemy bowiem, jaka będzie zmienność ich

kursów. Możemy stracić nawet część naszego kapitału. Uwzględnienie dłuższego horyzontu

czasowego od 2-3 lat może nam otworzyć szansę zarobienia na akcjach. Rynek akcji

charakteryzuje się wahaniem – występują bowiem spadki i wzrosty cen . Tak więc w

perspektywie 2-3 lat w sumie mamy szansę zarobić na tych inwestycjach.

Wyznaczenie horyzontu inwestycyjnego to określenie czasu naszych pieniędzy, który możemy

„sprzedać”. Zwykle im więcej czasu sprzedajemy, tym większy jest nasz dochód finansowy.

Ale też trzeba pamiętać, że „odkupienie” czasu naszych „pieniędzy” przed terminem czyli np.

zerwanie lokaty bankowej może nas drogo kosztować. Dlatego przy niepewnym horyzoncie

inwestycyjnym należy wybierać takie papiery wartościowe, które można łatwo sprzedać (np.

bony skarbowe)24.

F.K. Reilly, K.C. Brown, Analiza inwestycji i zarządzania portfelem, PWE, Warszawa

2001 s, 352 - 376

24

Tamże, s. 90

23

23

Kapitał inwestycyjny to kwota, którą możemy „pożyczyć” innym na pewien czas, kiedy

nie jest wykorzystywany do bieżących wydatków. Ideałem jest posiadanie tak wysokiego

kapitału (kapitał żelazny - ang. endowment), aby tylko z dochodów z inwestycji móc utrzymać

działalność swojej organizacji. Małe organizacje powinny gromadzić mniejsze kwoty. Należy

wyznaczyć bezpieczny poziom kwoty inwestowanej tak, byśmy w przypadku

nieprzewidzianych wydatków nie byli zmuszeni do zaciągania drogich pożyczek.

Poziom rentowności prowadzonej inwestycji;

Inwestor biorąc pod uwagę rentowność powinien przed podjęciem decyzji sprawdzić jak

wysoki jest dochód z niej, kto lub co określa dochód względem kursu, jakie są zyski brutto i

netto inwestycji; czy są, a jeśli tak to jakie podatki, zwolnienia podatkowe, ulgi itp. Oraz jaka

powinna jest stopa zwrotu na zainwestowanym kapitale. Następnie inwestor po udzieleniu

sobie odpowiedzi na dane zagadnienia (kryteria) musi-zanim podejmie ostateczną decyzję o

inwestycji- jeszcze ocenić ryzyka jakie mogą zagrozić jego inwestycji i poradzeniu sobie z

nimi oraz ocenić wysokość zysków z niej. Rentowność oceniamy biorąc pod uwagę:

• Wysokość dochodu

•

Kto lub co określa dochód, względnie cenę, kurs

•

Wysokość zysków brutto

•

Wysokość podatków, możliwość zwolnień podatkowych i ulg

•

Wysokość zysku netto

•

Wysokość stopy zwrotu na zainwestowanym kapitale

Dywersyfikacja źródeł finansowania w sektorze pozarządowym

Dywersyfikacja to wprowadzenie nowych, dotychczas nie wytwarzanych wyrobów (usług),

realizowanych z wykorzystaniem dotychczasowych lub odmiennych technologii,

zaspokajających inne potrzeby niż wyroby (usługi) obecne.

Dywersyfikacja może dotyczyć:

1. produktów i usług

2. rynków zbytu

3. technologii

4. dostawców

5. odbiorców

6. źródeł finansowania

7. bazy B+R

8. struktury działalności (produkcji)

9. inwestycji (portfel inwestycyjny)

W przypadku sektora pozarządowego można zastosować przede wszystkim dywersyfikację

źródeł finansowania oraz portfela inwestycyjnego. W celu lokowania oszczędności można

skorzystać z ofert banków komercyjnych, funduszy

inwestycyjnych, towarzystw

ubezpieczeniowych

itp.

Wszystkie

instytucje

finansowe

proponują

coraz to nowsze produkty. Kuszą oprocentowaniem, bezpieczeństwem, dostępnością do

zgromadzonych środków. Rynek finansowy oferuje różne instrumenty finansowe. Założenie

lokaty bankowej jest najprostszym i jednym z najbezpieczniejszych sposobów inwestowania

naszych pieniędzy. Zwykle nie wiąże się to z dodatkowymi kosztami (choć może się zdarzyć,

że bank pobiera dodatkową opłatę za otwarcie subkonta depozytu). Założenie lokaty polega na

zawarciu umowy z bankiem, że na wyznaczony czas powierzamy bankowi określoną kwotę. W

zamian za to otrzymujemy od banku wyższe niż przy koncie a vista oprocentowanie.

Innym sposobem jest inwestowanie w akcje. Akcje to instrumenty finansowe o dużym ryzyku:

- nie dają żadnej gwarancji dochodu finansowego;

- zysk na akcjach polega na umiejętnym wykorzystaniu wahania się ceny akcji: zarabiamy,

jeśli kupujemy akcje, gdy ich cena jest niska, a sprzedajemy, gdy cena jest wysoka: nasz zysk

24

to różnica między ceną zakupu akcji a ceną ich sprzedaży (minus prowizja biura

maklerskiego). Akcje dają możliwość wysokiego zysku - nawet rzędu 50% włożonego kapitału

w

skali

roku

ale

też

i

niosą

ryzyko

równie

wysokiej

straty;

Konieczna jest duża wiedza o poczynaniach poszczególnych spółek, o trendach na rynku

akcji, znajomość pewnych mechanizmów ekonomicznych . Z pozornie błahej informacji

wprawny inwestor może odczytać istotną dla swoich poczynań wiedzę.

Inwestor, który nie chce trzymać pieniędzy na zwykłej lokacie bankowej, a nie ma

jednocześnie obszernej wiedzy na temat rynku kapitałowego, może skorzystać z usług

Towarzystw Funduszy Inwestycyjnych (TFI) lub z firm zajmujących się zarządzaniem

aktywami na zlecenie (Asset Management). Fundusz inwestycyjny zbiera pieniądze od wielu

uczestników, przydziela każdemu z nich jednostki uczestnictwa (każda jednostka przedstawia

równą wartość - osoba, która wpłaca więcej, otrzyma większą liczbę jednostek) i całą zebraną

pulę25. Różnorodność źródeł finansowania pozwala na dywersyfikację portfela

inwestycyjnego. Jedną z metod na udaną inwestycję jest dywersyfikacja składników portfela

inwestycyjnego, tzn. ich zróżnicowanie, podział oszczędności na kilka części i ulokowanie ich

w różnych instrumentach finansowych.

Dywersyfikacja portfela inwestycji polega na budowie portfela, składającego się z różnych

instrumentów finansowych. Jeżeli dysponujemy dużym kapitałem inwestycyjnym, to ustalanie

strategii inwestycyjnej, polega na zbudowaniu takiego portfela inwestycyjnego, który składa

się z różnych papierów wartościowych: obligacji i bonów skarbowych o różnym terminie

wykupu, akcji różnych spółek, itd. Wówczas nawet strata na jednym rodzaju papierów nie

pociągnie za sobą straty na całym portfelu czyli straty całego zainwestowanego kapitału 26.

Analiza portfela inwestycyjnego jest to działanie zmierzające do stworzenia jak najbardziej

efektywnego portfela składającego się z instrumentów finansowych. Przez jak najbardziej

efektywny portfel inwestycyjny należy rozumieć sytuację w której wybieramy taką kombinację

instrumentów finansowych, gdzie nie jest możliwe określenie innego portfela który przy takiej

samej stopie zwrotu posiadałby mniejsze ryzyko - lub też na odwrót - gdy nie jest możliwe

stworzenie innego portfela który przy takim samym ryzyku dawałby nam większą stopę zysku.

Dywersyfikacja portfela inwestycyjnego polega na dobraniu jego składników w taki sposób,

aby zoptymalizować zysk jednocześnie minimalizując ryzyko.

Aktualnie możliwe jest inwestowanie w następujące typy walorów:

- Akcje GPW

- Fundusze inwestycyjne

- Fundusze emerytalne

- Lokaty

- Waluty (kursy NBP)

Waluty (rynek Forex) - operacje wyłącznie po bieżących cenach

- Kontrakty terminowe (futures)

Inwestowanie oznacza jednak dla tych jednostek sektora pozarządowego ponoszenie pewnych

obciążeń fiskalnych. Z punktu widzenia obowiązującego prawa, organizacje, bez

dodatkowych kosztów fiskalnych, mogą dokonywać indywidualnych inwestycji finansowych

w bezpieczne instrumenty finansowe - dłużne papiery skarbowe i komunalne i w bardziej

ryzykowne papiery czyli jednostki uczestnictwa funduszy inwestycyjnych. Zakup pozostałych

papierów wartościowych (np. akcji) bez konieczności zapłaty podatku dochodowego, zgodnie

z Ustawą może się odbywać tylko za pośrednictwem wyspecjalizowanej firmy. Poniżej

przytaczamy fragment Ustawy o podatku dochodowym od osób prawnych, regulujący

25

M. Gruz, Rynek kapitałowy –wybrane problemy. Dąbrowa Górnicza 2003.

Komar: Sztuka inwestowania, Warszawa 1994, s. 25

26Z.

25

inwestowanie

środków

finansowych

przez

organizacje

pozarządowe:

Z Ustawy o podatku dochodowym od osób prawnych, art. 17 pkt 1e.

Zwolnienie, o którym mowa w ust. 1, dotyczące podatników przeznaczających dochody na

cele statutowe lub inne cele określone w tym przepisie stosuje się również w przypadku

lokowania

dochodów

poprzez

nabycie:

1) wyemitowanych po dniu 1 stycznia 1989 r. obligacji Skarbu Państwa lub bonów

skarbowych oraz obligacji wyemitowanych przez jednostki samorządu terytorialnego po dniu

1

stycznia

1997

r.,

2) innych papierów wartościowych dopuszczonych do publicznego obrotu, o ile nabycie takie

nastąpiło w ramach zarządzania cudzym pakietem papierów wartościowych na zlecenie, o

którym mowa w art. 30 ust. 2 pkt 4 ustawy z dnia 21 sierpnia 1997 r. - Prawo o publicznym

obrocie papierami wartościowymi (Dz.U. z 2002 r. Nr 49, poz. 447 i Nr 240, poz. 2055 oraz z

2003 r. Nr 50, poz. 424 i Nr 84, poz. 774), pod warunkiem zdeponowania tych papierów

wartościowych na odrębnym rachunku prowadzonym przez uprawniony podmiot w

rozumieniu

powołanej

ustawy,

3) jednostek uczestnictwa w funduszach inwestycyjnych działających na podstawie ustawy z

dnia 28 sierpnia 1997 r. o funduszach inwestycyjnych (Dz.U. z 2002 r. Nr 49, poz. 448 i Nr

141, poz. 1178).

Podsumowanie

Organizacje pozarządowe wraz z jednostki gospodarczymi oraz organizacjami sektora publicznego

składają się na organizację życia społeczno – gospodarczego w Polsce. O ile dwie ostatnie organizacje

mają w sposób względny zapewniony dopływ środków finansowych, to w przypadku sektora

pozarządowego ich zdobycie wymaga często dużego wysiłku. Z tego względu wiedza o istnieniu

możliwych źródeł sfinansowania jego działalności oraz o „technologii” ich wykorzystywania poprzez

zastosowanie metod rachunkowo – finansowych może pozwalać na w miarę dobre funkcjonowanie

tego sektora.

Bibliografia

J. Czekaj, Z. Dreszer, Zarządzanie finansami przedsiębiorstw – podstawy teorii, PWN Warszawa 2001

Elementarz III Sektora" Stowarzyszenia Klon/ Jawor , Warszawa 2005

M. Gruz, Rynek kapitałowy –wybrane problemy. Dąbrowa Górnicza 2003.

J. Herbst, Raport z badania „Kondycja sektora organizacji pozarządowych w Polsce 2004” przeprowadzonego przez

Stowarzyszenie Klon/Jawor , 2005

A. Jaruga, W.A. Nowak, Rachunkowość zarządcza, Łódź 1999

Z. Komar: Sztuka inwestowania, Warszawa 1994.

D. Krzywda, Rachunkowość finansowa, FRR w Polsce 1999.

J. Marcinkowski, Rachunkowość finansowa, Łódź 1998 I.

I. Olchowicz, Podstawy rachunkowości, Difin, Warszawa 2004.

I. Olchowicz, Rachunkowość podatkowa, Difin 2008

Rachunek kosztów i rachunkowość zarządcza, Pr. zb. pod red . I. Sobańska C.H. Beck 2003

F.K. Reilly, K.C. Brown, Analiza inwestycji i zarządzania portfelem, PWE, Warszawa 2001.

I.Wieczorek, Rachunkowość majątku trwałego, C.H. Beck 2002

I. Wieczorek, Rachunkowość obrotu materiałowo – towarowego, SK w Polsce 2007.

Ustawa z 29 września 1994 roku rachunkowości ( D.U 76/2002, poz. 694 z późniejszymi zmianami)

Ustawa Prawo o publicznym obrocie papierami wartościowymi dnia 21 sierpnia 1997 r. (Dz.U. z 2002 r. Nr 49,

poz. 447)

Ustawa z dnia 24 kwietnia 2003 roku o działalności pożytku publicznego i o wolontariacie (Dz. U. Nr 96 z dnia 29 maja

2003 roku, poz. 873).