Ministerstwo Skarbu Państwa

Źródło:

http://www.msp.gov.pl/pl/nauka-i-rozwoj/akcjonariat-obywatelski/dla-inwestora/gielda-w-pytaniach-i-od/31263,N

a-czym-polega-proces-book-buildingu.html

Wygenerowano: Środa, 19 lipca 2017, 02:48

Na czym polega proces

book-buildingu?

Book-building, czyli budowa księgi popytu, jest najbardziej popularnym sposobem ustalania ceny

emisyjnej nowych akcji. Proces ten polega na zbieraniu deklaracji od inwestorów instytucjonalnych

co do liczby akcji, które zamierzają kupić podczas oferty publicznej, oraz proponowanej ceny,

mieszczącej się w ramach wcześniej określonych na podstawie wyceny spółki widełek cenowych.

Uczestnikami tego procesu są najczęściej banki, fundusze inwestycyjne, domy maklerskie oraz

spółki typu asset management. Dzięki zapisom w procesie book-buildingu emitent może

oszacować zainteresowanie inwestorów instytucjonalnych jego papierami.

Przy procesie ustalania ceny emisyjnej dochodzi do konfliktu interesów pomiędzy emitentem a

inwestorami. Emitentowi zależy na jak najwyższej cenie oferowanych akcji, natomiast inwestorzy

są zainteresowani kupnem akcji możliwie najtaniej, tak aby zmaksymalizować przyszłe stopy

zwrotu. Siła stron w takiej konfrontacji uzależniona jest w dużej mierze od obecnej kondycji giełdy.

W okresie hossy inwestorzy są bardziej skłonni kupować papiery po wyższych cenach. Zupełnie

odwrotnie jest w okresach długotrwałych spadków giełdowych indeksów.

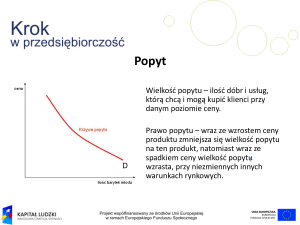

Akcje powinny być sprzedawane po takiej cenie, by zgłoszony podczas procesu book-buildingu

popyt na papiery emitenta był większy od podaży, aby pula oferowanych akcji była mniejsza od

złożonych zamówień. Spowoduje to przeniesienie się części popytu na rynek wtórny, co jest

gwarantem stabilnego kursu w pierwszych dniach notowań akcji na giełdzie.

Emitent przed rozpoczęciem budowy księgi popytu powinien określić, czy uczestnictwo w tym

procesie jest jednoznacznym zobowiązaniem do kupna zadeklarowanej liczby akcji po

proponowanej cenie.

Alternatywnymi sposobami ustalenia ceny emisyjnej jest określenie sztywnej ceny oraz sprzedaż

akcji z cena minimalną. Pierwszy sposób wymaga precyzyjnego oszacowania poziomu ceny, który

zagwarantuje z jednej strony pozyskanie należytego kapitału, z drugiej zaś zagwarantuje

odpowiednio duże zainteresowanie papierami emitenta.

Drugi sposób, czyli sprzedaż akcji z cena minimalną jest sytuacją, w której inwestorzy proponują

swoją cenę, jednak nie niższą od dolnego limitu wskazanego przez emitenta. Takie rozwiązanie jest

jednak rzadko stosowane z uwagi na ryzyko wyczerpania popytu, co może prowadzić do spadku

kursu akcji w dniu debiutu na giełdzie.

Kamil Majcher, dziennikarz Gazety Giełdy „Parkiet”

Opublikowane przez: Redaktor MSP

Ostatnia zmiana: 20.05.2016

Autor:

Rejestr zmian