Keynesa teoria preferencji płynności

J. M. Keynes przedstawił swoją teorię pieniadza, zwaną teorią preferencji płynności,

w książce Ogolna teoria

zatrudnienia,

procentu i pieniądza, wydanej w 1936 r.

Podważył w niej założenia klasycznej teorii ekonomii i teorii pieniądza. Twierdził, że:

1. Stan pełnego zatrudnienia nie jest naturalnym stanem równowagi gospodarczej.

Udowodnił to wielki kryzys gospodarczy lat trzydziestych.

2. Istnieje niska elastyczność cen i płac w dół. Znaczy to, że w ujęciu

nominalnym ceny i płace trudno obniżyć. Jak pamietamy, klasycy zakładali

pełną elastyczność cen i płac. Wielkości te, ich zdaniem, dostosowywały się do

stanu aktywnosci gospodarczej.

3. Szybkość krążenia pieniądza nie jest stała. Przeciwnie, podlega dużym

zmianom. Nie jest tak, że społeczeństwo utrzymuje tylko transakcyjne zasoby

pieniężne. Motywem gromadzenia zasobów pieniążnych może być także

przezorność i spekulacja.

4. Podaż pieniądza nie ma charakteru niezależnego, egzogenicznego; jest

zdeterminowana popytem na pieniądz.

Podstawowym zalożeniem Keynesowskiej teorii pieniądza jest istnienie pełnej

substytucyjności pieniądza i takich aktywów finansowych, jak weksle skarbowe i inne

krótkoterminowe papiery wartościowe. Pełna substytucyjność oznacza, że nawet

niewielki wzrost oprocentowania tych walorów (spadek ich ceny rynkowej) powoduje

wzmożony ich zakup i na odwrót. Keynes zakładał niską substytucyjność pieniądza

i realnych dóbr fizycznych, takich jak domy, samochody i inne dobra konsumpcyjne, oraz

realnych dóbr kapitałowych. Niska substytucyjność oznacza, że warunkiem zamiany

tych dóbr na pieniądz jest bardzo duża zwyżka ich dochodowości. Jak z powyższego

wynika, wedlug Keynesa pieniądz jest jedną z form majątku nagromadzonego przez

społeczeństwo.

J. M. Keynes uważał, że ze wzgledu na niską elastyczność pieniądza i dóbr realnych,

odłożony dochód (majątek) można utrzymywać w pieniądzu lub w papierach

wartościowych. Jeżeli chodzi o te ostatnie, to brał pod uwagę tylko obligacje. Każdy

utrzymuje nagroromadzone bogactwo w pieniądzu lub w obligacjach, ale nie w obu

postaciach równoczesnie. Dopiero społeczeństwo jako całość pr zechowuje zarówno

pieniądz, jak i obligacje; decyzje poszczególnych jednostek są przecież różne.

Preferencja płynności jest to skłonność do utrzymywania majątku w formie pieniądza,

a więc w formie najbardziej płynnej.

Podobnie jak przedstawiciele szkoły z Cambridge, również Keynes twierdził, że popyt

na pieniądz zależy od dochodu. Jak nikt dotąd, wskazywał jednak, że na popyt na pieniądz

ma również wpływ stopa procentowa. Był to milowy krok w rozwoju teorii pieniądza.

J. M. Keynes odrzucił twierdzenie klasyków, że oszczędności zawsze równają się

inwestycjom, dzięki zmianom rynkowej stopy procentowej. Według niego, oszczędności

są zdeterminowane dochodami, a te rozmiarami inwestycji. Zależność oszczędności od

inwestycji wykluczała odrebny wpływ tych dwóch czynników na stopę procentową.

U Keynesa stopa procentowa byla zjawiskiem czysto monetarnym, a jej wysokość

zależała od podaży i popytu na pieniądz.

Podaż pieniądza kształtowana jest przez politykę banku centralnego, a o popycie na

pieniądz decydują trzy motywy:

Motyw transakcyjny, czyli skłonność do utrzymywania zasobów pieniężnych

w celu zapewnienia ciągłości wydatków. Tu popyt zależy od dochodu nominalnego. Im

wyższy dochód, tym wyższe zapotrzebowanie na zasoby transakcyjne, i na odwrót.

U Keynesa transakcyjna szybkość krążenia pieniądza jest stała. Transakcyjny popyt na

pieniądz, według Keynesa, jest taki sam, jak według przedstawicieli szkoły

z Cambridge. W przeciwieństwie jednak do niej, u Keynesa nie był to cały popyt.

Motyw przezornościowy, czyli popyt na pieniądz wynikający z chęci

zabezpieczenia

się

przed

nieprzewidzianym

spadkiem

dochodów

lub

przed

nieprzewidzianym wzrostem wydatków (np. w wyniku klęsk żywiołowych czy wstrząsów

politycznych). Są to zasoby pieniężne na ,,czarną godzinę". Wprowadzając przezornościowy

popyt na pieniądz, Keynes doszedł do odkrywczej tezy, że decyzje podejmowane są

w świecie niepewności. Zasoby te zmieniają się proporcjonalnie i w tym samym

kierunku, co dochody społeczeństwa. Przezoraościowa szybkość krażenia pieniądza jest

stała. Wobec tego cały popyt na pieniądz wynikajacy z motywu transakcyjnego

i przezornościowego zależy od dochodu nominalnego.

Motyw

spekulacyjny,

czyli

skłonnosc

do

utrzymywania

zasobów

pieniężnych wynikająca z chęci oszczędzania. Motyw ten wiaże sie z funkcją

pieniądza jako środka akumulacji. Oczywiście, oszczędności mogą być również

utrzymywane w obligacjach, ale wiaże się to z ryzykiem. Obligacje mogą przecież

całkiem utracić wartość lub może zmniejszyć sie ich cena rynkowa. Społeczenstwo

utrzymuje zasoby pieniężne, aby spekulować na rynku papierów wartosciowych

w celu osiągnięcia zysku.

O postaci utrzymywania majatku decyduje rynkowa stopa procentowa. Im jest ona

wyższa, tym bardziej opłacalne jest lokowanie oszczędności w obligacjach, gdyż

w przeciwieństwie do gotówki przynoszą, one dochód. I na odwrót, im rynkowa stopa

procentowa jest niższa, tym mniejszy jest dochód z obligacji i tym wiekszego znaczenia

nabiera cecha płynnosci zasobów pieniężnych. Przypomnijmy założenie Keynesa, że

aktywa finansowe są dobrym substytutem pieniądza.

Wplyw stopy procentowej na wartość spekulacyjnych zasobów pieniężnych

przejawia sie także w inny sposób. Stopa procentowa oddziałuje na rynkową cenę

obligacji. Gdy stopa procentowa rośnie, to rynkowa cena obligacji spada, i na odwrót.

Decyzja o lokacie majątku zależy więc nie tylko od dochodowości, lecz także, od

wpływu stopy procentowej na rynkową wartość kapitału. Dochody z oprocentowania

obligacji mogą nie skompensować straty z tyrułu spadku ich wartości. Wszystko zależy

od trafności przewidywań dotyczących wysokości rynkowej stopy procentowej. Każda

jednostka ma pewien pogląd na wysokość przyszłej rynkowej stopy procentowej. Ma też

pogląd na normalny, standardowy jej poziom, ukształtowany w ustabilizowanych

warunkach gospodarowania. Odchylenia bieżącej stopy procentowej od normalnego jej

poziomu pozwalają przewidzieć przyszły kierunek zmian. Jeżeli bieżąca stopa

procentowa jest wyższa od normamej, to należy spodziewać sie jej spadku. Spadek

rynkowej stopy procentowej wywołuje wzrost rynkowych cen obligacji. Opłacalne

staje się wiec ich utrzymywanie. Wprawdzie dochód z oprocentowania spadnie, ale więcej

zyska się na wzroście rynkowej ceny obligacji. Przeciwnie dzieje się, gdy rynkowa stopa

procentowa jest niższa od normalnej. Wówczas przewiduje się jej wzrost oraz spadek

rynkowej ceny obligacji. Oplacalne staje się utrzymywanie zasobów pieniężnych, gdyż

wprawdzie oprocentowanie obiigacji wzrosnie, ale więcej straci się na spadku rynkowej

ceny obligacji.

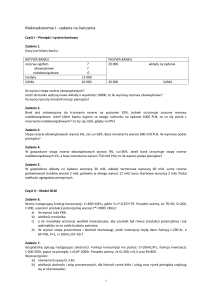

Spekulacyjny popyt na pieniądz ilustruje rys. 5; krzywa L obrazuje zmiany popytu na

pieniądz.

rys

Im niższy poziom stopy procentowej, tym wyższy popyt na pieniądz, czyli:

MA = f(i),

gdzie: MA — spekulacyjny popyt na pieniądz; i — stopa procentowa.

Przypomnijmy, że wysokość zasobów transakcyjnych i przezornościowych nie zależy

od stopy procentowej. Ogólny popyt na pieniądz zależy więc od dwóch czynników: od

dochodu oraz od stopy procentowej. Według Keynesa, ogólny popyt na pieniądz jest

zmienny. Zmienna jest tez szybkość krążenia pieniądza:

MD = MT + MA = k x Y + f(i),

gdzie: MD — ogólny popyt na pieniądz; MT — transakcyjny i przezornościowy popyt na

pieniądz; MA — spekulacyjny popyt na pieniądz; k — wskaźnik zasobów transakcyjnych,

Y — dochód nominalny; i — stopa procentowa.

J. M. Keynes analizował tylko jedną stopę procentowa, uważał bowiem, że

oprocentowanie różnych aktywów finansowych jest ze sobą ściśle powiązane. Zmiana

stopy procentowej jednego rodzaju aktywów powoduje zmianę w tym samym kierunku

stopy procentowej pozostalych rodzajów aktywow. Skoro istnieje okreslona struktura stop

procentowych na rynku, to wystarczy analizowac tylko jedną z nich.

Jak Keynes widział wpływ zjawisk pieniężnych na realne procesy gospodarcze?

Załóżmy, że podaż pieniądza wzrasta wskutek zakupu obligacji rzadowych przez bank

centralny. Wzrastają ceny obligacji, część posiadaczy tego typu walorów wyzbywa się ich,

gdyż woli utrzymywać zasoby pieniężne, a oprocentowanie obligacji jest teraz niskie.

Ponieważ, według Keynesa, istnieje wysoka substytucyjnośc walorów finansowych

i gotówki, wystarczy niewielki wzrost cen tych pierwszych (spadek ich oprocentowania

i w ogóle spadek rynkowej stopy procentowej), aby przywróćic równowagę między podażą

i popytem na aktywa finansowe i pieniądz.

Rynkowa stopa procentowa nadal będzie jednak miała tendencję do spadku, należy

bowiem pamiętać, że wzrosła podaż pieniądza. Posiadacze dodatkowej gotówki znów będą

kupowac obligacje, podbijając ich ceny i przyczyniajac się do spadku stopy procentowej,

Nastepuje zachwianie racjonalnej struktury aktywow w skali całej gospodarki.

W wyniku wzrostu podaży pieniądza oraz substytucji obligacji i zasobów pieniężnych

następuje spadek stopy procentowej.

Jednak może zaistnieć sytuacja, w ktorej wystąpi tak duży wzrost cen obligacji i tak

duży spadek rynkowej stopy procentowej, że społeczeństwo będzie preferowało

utrzymywanie wyłącznie zasobów pieniężnych. Nasili się spekulacyjny popyt na pieniądz.

Sytuację tę Keynes okreslił jako pułapkę płynności (liquidity trap).

W drugim etapie transmisji spadek stopy procentowej zwiększa popyt na dobra

inwestycyjne. W nowej sytuacji zwiększa sieę bowiem relatywnie stopa dochodowości

inwestycji; relatywnie, tzn. w porownaniu z dochodowością papierów wartościowych.

Przedsiębiorcom bardziej opłaca się inwestować w dobra realne niż lokować wolne środki

na rynku pieniężnym. Obligacje są przecież drogie, a dochód stosunkowo niski.

W trzecim etapie transmisji wzrost wydatków inwestycyjnych przedsiębiorstw

zwiększa dochody społeczeństwa przez działanie mnożnika inwestycyjnego.

Proces

oddziafywania

zjawisk

pieniężnych

na

produkcję,

według

Keynesa,

ogólnie można zapisać następująco:

↑ podaż pieniadza→ ↓ stopa procentowa→ ↑ inwestycje→ ↑ dochody

Nie jest to jednak końcowy etap sekwencji zjawisk. W gospodarce działają też sily

ograniczające ekspansje. Wzrost dochodów społeczeństwa zwiększa popyt na pieniądz

z powodu występowania motywu transakcyjnego i przezornościowego. Następuje niejako

cześciowa kompensata zjawisk. Wzrost popytu na pieniądz osłabia działanie efektów

mnożnikowych, a niska stopa procentowa zwiększa spekulacyjny popyt na pieniądz.

Społeczeństwo wyzbywa się płynnych aktywów finansowych, gdyż ceny ich są wysokie,

a dochodowość niska. Rezultatem tych działań jest spadek rynkowych cen obligacji

i wzrost stopy procentowej. Zahamowane zostają inwestycje, nie rosną rownież dochody

społeczeństwa.

Niecały przyrost podaży pieniądza przekształca się więc w wydatki. Im niższa jest

stopa procentowa, tym wyższa jest skłonność do utrzymywania rezerw gotówkowych.

Ogólnie jednak, ekspansja monetarna ożywia produkcje i zwiększa zatrudnienie.

Mechanizm oddziaływania zjawisk pieniężnych na realne procesy gospodarcze

w nieco zmodyfikowanej postaci można zapisac następujaco:

↑ podaż pieniadza → ↓ stopa procentowa → ↑ inwestycje → ↑ dochody → ↑ popyt na

pieniadz → ↑ stopa procentowa → ↓ inwestycje → ↓ dochody

J. M. Keynes zwraca uwagę na sytuację, w której polityka pieniężna staje się

bezużyteczna jako narzędzie pobudzania aktywności gospodarczej. Sytuację tę określa

mianem pułapki płynności. Jest to sytuacja, w której rynkowa stopa procentowa kształtuje

się na tak niskim poziomie, że popyt na pieniądz staje się nieskończenie duży. W okresach

depresji gospodarczej stopa procentowa może obniżyć się tak bardzo, że w społeczeństwie

zapanuje pogląd, iż dalszy jej spadek jest niemożliwy. Na ogół przewiduje sie jej wzrost,

a tym samym spadek rynkowych cen obligacji. To z kolei sprzyja utrzymywaniu zasobów

pieniądza na jak najwyższym poziomie. Nie opłaca się przecież utrzymywać dochodów

w postaci obligacji, gdyż przewiduje sie straty z tytułu spadku ich wartości rynkowej. W

takiej sytuacji każdy przyrost podaży pieniądza będzie unieruchomiony, ponieważ popyt

na gotówkę jest nieograniczony. Realne wydatki nie zwiekszą sie. Obniżenie stopy

procentowej w celu pobudzenia aktywnosci gospodarczej bedzie nieskuteczne. Jedynym

sposobem na wzrost inwestycji i produkcji sektora prywatnego jest zwiększenie wydatków

budżetowych, które bezpośrednio uruchamiają procesy mnożnikowe.

W miarę wzrostu spekulacyjnego popytu na pieniądz (MA) spada stopa procentowa

i. Punkt i1 wyznacza tak wysoki poziom stopy procentowej, że wszyscy spodziewajaą się

jego obnizenia (wzrost kursu papierów wartościowych), nikt więc nie trzyma zasobów

w formie pieniądza, lecz w formie akcji i obligacji. Natomiast punkt ip wyznacza tak niski

poziom stopy procentowej, że wszyscy spodziewają się jej podwyższenia, nikt wiec nie

chce nabywać papierów wartościowych. Jest to właśnie owa pułapka ptynościi, czyli

sytuacja, w której popyt na pieniądz staje sie doskonale elastyczny i nieskończony,

a polityka pieniężna całkowicie bezsilna.

Wczesniej stwierdziliśmy, że inwestycje reaguja na zmiany stopy procentowej. Nie we

wszystkich jednak wypadkach. Zależy to bowiem od stopnia elastyczności wydatków

inwestycyjnych na zmiany stopy procentowej. Im elastyczność jest niższa, tym

w mniejszym stopniu rynkowa stopa procentowa kształtuje wielkość inwestycji.

J. M. Keynes uważał jednak, że generalnie omawiana wspołzależność jest wysoka.

Tylko w wyjatkowych wypadkach, gdy np. krańcowa wydajność kapitału spadnie

w wiekszym stopniu niż stopa procentowa, poziom inwestycji zamiast wzrosnąć będzie

spadał. Jest to sytuacja rzeczywiście wyjatkowa, generalnie bowiem im niższa stopa

procentowa, tym wyższe wydatki inwestycyjne przedsiębiorstw.

Keynesowski mechanizm transmisji dosć szybko zaczął być krytykowany.

Wskazywano, że może on być załócony przez inne kanały oddzialywania polityki

monetarnej na dochody społeczeństwa. Jeszcze przed pojawieniem się alternatywnej,

krytycznej wobec keynesizmu, monetarystycznej teorii pieniądza, powstały modyfikacje

Keynesowskiej teorii

pieniądza, które wiązały się z istnieniem tzw. efektów zmiany

majatku.

Pierwszy z nich, zwany efektem Pigou, zostat przedstawiony przez tegoż autora

w 1943 r. A. C. Pigou twierdził, że nie może istnieć stan równowagi monetarnej

w warunkach niepełnego zatrudnienia czynników produkcji. Jak pamietamy, Keynes

twierdził, że z powodu braku elastyczności cen i płac w dół, istnienia pułapki płynności

oraz ewentualnego braku reakcji inwestycji na zmiany stopy procentowej, równowaga

między podażą a popytem na pieniądz może mieć miejsce przy wolnych mocach

produkcyjnych i bezrobociu. Tymczasem, według Pigou, taki stan nie jest możliwy ze

względu na elastycznosc cen i płac w dół. Depresja gospodarcza, jego zdaniem. powoduje

spadek cen, czego skutkiem jest wzrost realnej wartości majątku społeczeństwa. Jesli zaś

wartość majątku jest wyznacznikiem wydatków, to nastąpi wzrost wydatków

inwestycyjnych oraz konsumpcyjnych i poprzez efekty mnożnikowe wzrost dochodów

nominalnych. Gospodarka i rynek pieniężny wrócą do stanu równowagi przy pełnym

zatrudnieniu.

Drugim zjawiskiem modyfikującym nakreślony przez Keynesa mechanizm transmisji

jest tzw. efekt wzrostu realnych zasobów pieniężnych. Jeżeli polityka monetarna jest

nieefektywna z powodu istnienia pułapki płynności, a inwestycje nie reaguja na zmiany

stopy procentowej, to wzrost podaży pieniądza odkładany jest w formie nieczynnych

zasobów pieniężnych. Posiadacze tych zasobów czują sie bogatsi. Część przyrostu podaży

pieniądza będzie jednak wydatkowana. To z kolei będzie rozkręcać produkcję i dochody

realne. W sumie polityka monetarna będzie przynosić jakieś pozytywne efekty. Istnienie

pułapki płynności jest niemożliwe.

Trzecim rodzajm efektu zmiany majątku jest efekt wzrostu wartości aktywów

finansowych. Gdy na skutek wzrostu podaży pieniądza spada stopa procentowa, to

wzrastaja, ceny rynkowych aktywów finansowych, zwiększając zasobność posiadaczy

walorów, powodując zwiększenie konsumpcji i inwestycji, a w konsekwencji dochodów

(na zasadzie dziłlania mnożnika).

Teoria pieniądza Keynesa jest równocześnie teorią dochodów i wydatków.

W przeciwieństwie do teorii klasycznej, dowodzącej, że podaż pieniądza oddziałuje na

ceny, Keynes wykazywał, że podaż pieniądza oddziałuje na stopę procentową, wydatki,

inwestycje i dochody społeczeństwa. Wpływ podaży pieniądza na ceny ma miejsce dopiero

przy pełnym wykorzystaniu zdolności produkcyjnych. Gdy istnieją wolne moce

produkcyjne, interesująca nas zależność nie wystepuje. Nawet w tym pierwszym

przypadku może ona nie wystąpić. Wynika to ze zmienności popytu na pieniądz.

Na początku lat pięćdziesiątych XX w. coraz śmielej zaczęto krytykować teorię

preferencji płynności. Wprawdzie jej nie odrzucano, ale modyfikacje były coraz głębsze.

Jak pamietamy, Keynes twierdził, że tylko spekulacyjny popyt na gotówkę zależy od

stopy procentowej. W 1952 r. W. J. Baumol i J. Tobin uznali, że również transakcyjny

popyt na pieniądz zależy od stopy procentowej. Dochody przeznaczone na bieżące

potrzeby mogą być równiez ulokowane w papierach wartosciowych, a nastepnie stopniowo

zamieniane na gotówke. Im wyższa jest stopa procentowa, tym większa skłonnośc do tego

typu działań i tym większa strata wynikająca z utrzymywania zasobów pieniężnych.

Zamiana papierów wartościowych na pieniądz nie stanowi żadnego problemu, chociaż

wiąże się z pewnym kosztem. Za tę usługę bank po prostu pobiera opłatę. Podejmując

decyzje, jaką część dochodu trzymać w pieniądzu, a jaką w papierach wartościowych,

trzeba uwzględniać zarówno koszty zamiany, jak i utratę procentu od papierów

warościowych. Wydatki nie są realizowane natychmiast, lecz stopniowo. Do zapewnienia

ciągłości ich dokonywania wystarczy utrzymywanie w pieniądzu części dochodu —

przyjmijmy, że w wysokości C. Gdy porcja ta będzie wyczerpana, wystarczy

ponownie zamienić walory na gotówkę. Zamiana będzie trwać dotąd, aż cały

dochód ęedzie wydatkowany.

Jeżeli dochód oznaczymy jako T, to liczba zamian walorów na pieniądz wynosi T/C.

Jeżeli koszt jednej zamiany oznaczymy jako b, to ogólny koszt zamian w całym

analizowanym okresie wynosi b x T/C. Skoro jedna porcja strumienia dochodu wynosi C i

jest wydatkowana według stałego natężenia, to średnie saldo pieniężne zbliżone jest do

C/2, a roczna stopa oprocentowania wynosi i x C/2, gdzie i oznacza stopę procentową.

Ogólny koszt utrzymywania zasobów pieniężnych uzyskiwanych dzięki kolejnym aktom

sprzedaży papierów wartościowych wynosi:

Optymalną wartośc jednej zamiany można wyznaczyć obliczając pierwszą pochodną

ogólnego kosztu. Średnie saldo transakcyjne wyniesie zatem:

Jezeh" np. dochod miesi?czny T = 5000 jednostek pieni^znych, koszt jednej zamiany b =

10 jednostefc pienieznych, a stopa procentowa i = 10%, to jednorazowa optymalna

W£ffi|j|e zamiany wynosi:

12 x 10 x 5000

C = V ol

= 1000'

a srednie saldo transakcyjne C/2_wynosi 500 jednostek pienieznych. W ciaj*u miesiaca

bedzie-dokonariyc'n'5 zamian papierow wartosciowych na gotowke.

^J3<!y5yistopa procentowa sp~axttardo»2;5%! to opiacalne staloby sie podwyzszenie

jednorazowej zamiany do 2000 jednostek pieftie-znych i sredniego salda transakcyj-nego

do 1000 jednostek pienieznych. Na odwroT~d2raioby._ si?, gdyby stopa procentowa

wzrosla.

J. Tobin nie poprzestat na analizie transakcyjnego popytu na pieniadz. Jako pienvszy

zauwazyl, ze poziom stopy procentowej ma wpiyw na caiosc popytu na pieniadz, a wiec

juz nie tylko na zasoby spekulacyjne i transakcyjne, lecz takze na zasoby przezornosciowe.

Przez pojecie stopy procentowej rozumial on nie tylko

oprocentowanie kredytow i papierow wartosciowych, lecz takze stop? dochodowosci

realnych dobr kapitalowych. Uwazal tez, ze popyt na pieniadz zalezy nie tyle od

dochodu. ile od wielkosci znacznie szerszej, jaka, jest majatek. Przez majatek

rozumiai calosc posiadanych zasobow pienieznych, papierow wartosciowych

i realnych dobr kapitalowych. W swoich badaniach uwzglednial wiec nie strumienie

pieniezne* 1£CZ zasoby.

- ___^

Ale to nie koniec modyfikacji Tobina. W 1958 r. zmodyfikowal teorie spekulacyjne go

popytu na pieniadz. Jak pamietamy, Keynes twierdzil, ze jednostka moze utrzymywac

majatek albo w pieniadzu, albo w obligacjach. J. Tobin uznal, ze jednostka moze

przechowywac rezerwy pieniezne i papiery wartosciowe rownoczesnie (nie liczac

aktywdw realnych). Wynika to st^d, ze stopa procentowa jest elementem niepewnosci.

Tobin jako pierwszy podwazyl twierdzenie, ze pieniadz to aktywa bez ryzyka. Pieniadz,

jego zdaniem, nie tylko nie przynosi dochodu, ale deprecjonuje sie.

M. J. Keynes ble.dnie zakladal, ze tylko pieniadz to aktywa plynne. Wediug Tobina tak nie

jest, gdyz istniej^ krotkoterminowe papiery wartosciowe, ktore bardzo latwo mozna

zamienic na gotowke. Co wiecej, pieniadz nie jest utrzymywany nawet w celach

spekulacyjnych. Temu celowi sluza papiery wartosciowe. Jednostka ma wybor nie miedzy

obligacjami i pienia.dzem, lecz miedzy plynnymi krbtkoter-minowymi papierami

wanosciowymi i nieplynnymi papierami dlugoterminowymi.

Szkola z Yale, pod przewodnictwem Tobina, dala podwaliny teorii stcDfeEK^. , portfela

aktywdw. Wedtug tej teorii, struktura aktywow w portfelu maja,tku jednostki zalezy od

relacji dochodowosci poszczegolnych rodzajdw aktywow i stopnia ich substytucyjnosci.

Jednostka dokonuje takich zmian w portfelu aktywdw, aby zmaksymalizowac dochod przy

danej strukturze stop procentowych i danym stopniu wymienialnosci aktywdw. Popyt na

pieniadz jest funkcja tych dzialari.

Rozwazania Tobina z drugiej polowy lat piecdziesiatych zapoczatkowaly nowy kierunek w

teorii pieniadza, zwany neokeynesizmem, o czym dalej