OPCJE

OPCJE - zagadnienia

Funkcja wypłaty, funkcja zysku

Rynek doskonały - założenia

Wzory na wycenę opcji przy założeniu

okresowej kapitalizacji odsetek

Wzory na wycenę opcji przy założeniu

ciągłej kapitalizacji odsetek

Delta hedging (strategia osłonowa delta)

Algorytm wyceny w ustalonej liczbie

etapów

Funkcja wypłaty / europejska opcja kupna

Definicja

Funkcję zdefiniowaną wzorem

lub

ST K gdy ST K

Gc

gdy ST K

0

Gc max( ST K , 0)

nazywamy funkcją wypłaty dla posiadacza opcji

kupna.

Funkcja wypłaty / europejska opcja sprzedaży

Funkcję zdefiniowaną wzorem

lub

K ST gdy ST K

Gp

gdy ST K

0

G p max( K ST ,0)

nazywamy funkcją wypłaty dla posiadacza

opcji sprzedaży.

in the money (w cenie), out of the

money (poza ceną), at the money (około ceny)

Terminy:

Opcja kupna

Opcja sprzedaży

in the

money

( w cenie)

Cena

instrumentu

bazowego jest wyższa od

ceny wykonania.

Cena instrumentu

bazowego jest niższa od

ceny wykonania.

out of the

money

(poza ceną)

Cena

instrumentu

bazowego jest niższa od

ceny wykonania.

Cena

instrumentu

bazowego jest wyższa od

ceny wykonania.

at

the

money

(około ceny)

Cena instrumentu

bazowego jest zbliżona

lub równa cenie

wykonania.

Cena instrumentu

bazowego jest zbliżona

lub równa cenie

wykonania

Wycena opcji – model dwumianowy

założenia o rynku doskonałym

1. oprocentowanie depozytów i kredytów

bankowych jest jednakowe

2. wysokość zaciąganych kredytów nie jest

ograniczona

3. zapewniona jest płynność obrotu wszystkimi

aktywami

4. nie ma żadnych kosztów związanych z

zawieraniem transakcji

5. wszystkie aktywa są doskonale podzielne

6. dopuszczalna jest krótka sprzedaż aktywów

7. brak możliwości arbitrażu

Arbitraż - różne sformułowania

Możliwość uzyskania zysku ponad stopę wolną od

ryzyka, bez ryzyka ponoszenia strat

Możliwość uzyskania dodatniej wartości portfela o

zerowej wartości początkowej, bez ryzyka oraz

przyszłych zobowiązań

Możliwość uzyskania natychmiastowego zysku, bez

ryzyka oraz przyszłych zobowiązań

Możliwość wykorzystania „niedopasowań” rynkowych,

pozwalająca na osiąganie dodatkowego zysku bez

ponoszenia ryzyka (finansowe perpetuum mobile)

Możliwość uzyskania zysku z różnicy cen, gdy walorem

handluje się na dwóch rynkach

Definicja arbitrażu z użyciem pojęcia

prawdopodobieństwa

Arbitraż jest sytuacją w której

w chwili t = 0 portfel ma zerową wartość

w chwili t = T wartość portfela jest

nieujemna z prawdopodobieństwem 1

oraz wartość portfela jest dodatnia z

dodatnim prawdopodobieństwem

Równoważność portfeli w czasie

Własność 1.

Jeżeli w chwili końcowej, po czasie T , wartość dwóch portfeli

w każdym scenariuszu jest jednakowa (P (1)T = P (2)T ), to

również w chwili początkowej ich wartości muszą być

równe (P1 = P2)

Przypuśćmy (przeciwnie) że w chwili początkowej wartość portfela

pierwszego była mniejsza niż drugiego: P1 < P2

Wtedy byłaby możliwa następująca strategia arbitrażowa

Krótka sprzedaż portfela P2 , zakup portfela P1

Ulokowanie kwoty (P2 - P1) na oprocentowanym koncie

W chwili końcowej :

sprzedaż portfela pierwszego za kwotę P (1)T

zakup portfela 2. za kwotę uzyskaną ze sprzedaży

zwrot portfela 2. (rozliczenie krótkiej sprzedaży)

Rezultat - uzyskanie arbitrażowego zysku (P2 - P1) (1+r)T

Gdyby P2 był mniejszy – analogiczne rozumowanie prowadzi do

uzyskania zysku arbitrażowego.

Model dwustanowy jednookresowy wyceny opcji

kupna przy kapitalizacji okresowej

Cel:

określenie ceny opcji kupna C0

Dane: cena realizacji - K

cena początkowa akcji - S0

cena akcji po upływie okresu

w przypadku wzrostu

w przypadku spadku

stopa wolna od ryzyka - r

S1d

S1u

Zakładamy ponadto że

(i) wycena opcji będzie miała charakter arbitrażowy (przy innej niż

uzyskana wycenie będzie możliwy arbitraż )

(ii) akcja nie przynosi dywidendy

(iii) rynek jest doskonały

(iv) kapitalizacja jest okresowa

Model dwustanowy jednookresowy wyceny opcji

kupna. Przykład

cena realizacji – 110 zł

cena początkowa akcji - 100 zł

cena akcji po upływie okresu

w przypadku wzrostu – 150 zł

w przypadku spadku – 70 zł

okresowa stopa wolna od ryzyka - 20 %

Model dwustanowy jednookresowy wyceny opcji

kupna. Przykład

S1u 150 zł

K = 110 zł

S0 = 100 zł

C1u 40 zł

C0 = ?

S1d 70 zł

C1d 0 zł

Wartość opcji (funkcja wypłaty) po upływie jednego okresu w

przypadku wzrostu ceny akcji

C1u max( 0, S1u K ) max( 0, 150 110) 40

Wartość opcji (funkcja wypłaty) po upływie jednego okresu w

przypadku spadku ceny akcji

C1d max( 0, S1d K ) max( 0, 70 110) 0

Model dwustanowy jednookresowy wyceny opcji

kupna. Przykład

Rozważmy portfel składający się z jednej opcji kupna w

pozycji krótkiej oraz pewnej liczby akcji, którą oznaczamy

symbolem ∆0

Wartość portfela po upływie jednego okresu będzie

wynosić:

V1u 0 S1u C1u 0 150 40

- gdy cena akcji wzrośnie

V1d 0 S1d C1d 0 70 0

- gdy cena akcji spadnie.

Model dwustanowy jednookresowy wyceny opcji

kupna. Przykład

Załóżmy ponadto, że portfel jest wolny od ryzyka, czyli po upływie

okresu jego wartość jest identyczna przy każdym scenariuszu

ceny końcowej akcji

V1u V1d

oznacza to, że

0 150 40 0 70

0 150 0 70 40

Stąd

∆0 = 0,5

Zatem portfel powinien składać się z długiej pozycji w akcjach w

liczbie 0,5 oraz z krótkiej pozycji w opcji kupna, w liczbie 1. W

obu przypadkach (wzrostu bądź spadku ceny akcji) wartość

portfela po upływie jednego okresu wynosi 35 zł.

Model dwustanowy jednookresowy wyceny opcji

kupna. Przykład

Aby po jednym okresie uzyskać z lokaty 35 zł należy w chwili

początkowej zainwestować kwotę:

35

1

35 1 0,2 29,17

1 r

Oznacza to, że wartość portfela (∆0 , - 1) w chwili początkowej

musi być równa V0 = 29,17 zł. (Portfel jest wolny od ryzyka,

dlatego jego okresowa stopa zwrotu musi być równa 20%). Z

drugiej strony wartość portfela w chwili początkowej można

przedstawić w postaci

V0 S0 0 C0 100 0,5 C0 50 C0 29,17 zł

stąd

C0 = 20,83

Model dwustanowy jednookresowy . Przykład

Uwaga 1. Cena opcji C0 = 20,83 zł jest tzw. ceną

arbitrażową, lub ceną sprawiedliwą. Rzeczywiście

gdyby cena opcji była wyższa, to inwestor potrzebowałby

mniej niż 29,17 zł na konstrukcję portfela w chwili

początkowej, zatem okresowy zysk byłby większy niż 20%,

czyli istniałaby możliwość arbitrażu. (np.. C0 = 22, to wartość

portfela początkowego 28 zł, końcowego 35, zysk 25%)

Gdyby cena opcji była niższa niż 20,83 zł , to inwestor

powinien zająć pozycję odwrotną (krótka sprzedaż 0,5 akcji,

(50 zł) kupno opcji, zdeponowanie pozostałej kwoty (> 29,17

zł) na koncie). Po upływie okresu należy odkupić 0,5 akcji za

75 zł i uzyskać z opcji 40 zł (w przypadku zwyżki), bądź

odkupić 0,5 akcji za 35 zł w przypadku zniżki, zatem wydać w

obu sytuacjach 35 zł. Ale po upływie okresu depozyt jest

wart więcej niż 35 zł. Otrzymujemy arbitrażowy zysk.

(wartość portfela w chwili początkowej była zerowa)

Model dwustanowy jednookresowy wyceny opcji

kupna. Przypadek ogólny

Rozważmy - jak w przykładzie - wolny od ryzyka portfel

składający się z jednej opcji kupna w pozycji krótkiej oraz

pewnej liczby akcji ∆0

Wtedy

czyli

gdzie

V1u V1d

0 S1u C1u 0 S1d C1d , zatem

C1u C1d

C1u C1d

0 u

d

S1 S1

S0 (u d )

S1u uS0 , S1d dS0

S1u K , u 1 r d

Model dwustanowy jednookresowy wyceny opcji

kupna. Przypadek ogólny

Gdyby d > 1+r, to możliwy jest arbitraż

polegający na zaciągnięciu (nieograniczonego)

kredytu przy stopie r oraz zainwestowania tej

kwoty w akcje.

Gdyby 1+r > u, to możliwy jest arbitraż

polegający na krótkiej sprzedaży akcji i

ulokowanie pieniędzy na lokacie o

oprocentowaniu r.

Obie sytuacje wyklucza założenie (7)

Model dwustanowy jednookresowy wyceny opcji

kupna. Przypadek ogólny

Skoro portfel jest wolny od ryzyka, jego roczna stopa zwrotu

musi być równa stopie zwrotu wolnej od ryzyka.

Zatem: końc.wart. portf./(1+r) = początk. wart. portf.

0 S0u C1u

0 S0 C0

1 r

Stąd, wyliczając C0 otrzymujemy (uwzględniając wzór na

delta)

0 S 0u C1u

1

0 S0 (1 r 0 S0u C1u

C0 0 S 0

1 r

1 r

1

C1u C1d C1u C1d

u

S 0u C1

S 0 (1 r )

1 r

S 0 u d S 0 u d

1

C1u C1d C1u C1d

u

C0

S0u C1

S0 (1 r )

1 r

S0 u d S0 u d

Po uproszczeniach otrzymujemy

1

C0

1 r

C1u C1d C1u C1d

u ud

(

1

r

)

u

C

1

ud

ud

ud

1 (1 r )C1u (1 r )C1d C1d u C1u d

1 r

ud

1

1 r

(1 r d )C1u [u (1 r )]C1d

ud

1 (1 r d )C1u [u (1 r )]C1d

1 r

ud

ud

1

1 r d

pC1u (1 p )C1d , gdzie p

1 r

ud

Model dwustanowy jednookresowy wyceny opcji

kupna. Przypadek ogólny. Podsumowanie

Stwierdzenie 1. Cena europejskiej opcji kupna w

dwustanowym modelu jednookresowym (przy

wcześniejszych oznaczeniach) dana jest wzorem

(1 r d )C1u [u (1 r )]C1d

ud

ud

1

1 r d

u

d

pC1 (1 p )C1 , gdzie p

1 r

ud

1

C0

1 r

zatem

1

1 r d

u

d

C0

pC1 (1 p)C1 , gdzie p

1 r

ud

C1u max S1u K ,0 C1d max S1d K ,0

Model dwustanowy jednookresowy wyceny opcji

sprzedaży.

Stwierdzenie 2. Cena europejskiej opcji sprzedaży z ceną

realizacji K w jednookresowym modelu dwumianowym

wynosi:

P0

1 1 r d u u 1 r d

P1

P1

u d

1 r u d

gdzie P1u oraz P1u oznaczają wartości opcji sprzedaży (wypłaty z

opcji) odpowiednio po wzroście, po spadku akcji, czyli

1

1 r d

u

d

P0

pP1 (1 p) P1 , gdzie p

1 r

ud

P1u max K S1u , 0 P1d max K S1d , 0

Dowód w przypadku opcji sprzedaży można uzyskać naśladując

postępowanie z dowodu dla opcji kupna lub wykorzystać

parytet kupna-sprzedaży (o czym - później), przy

kapitalizacji okresowej

Model dwustanowy jednookresowy wyceny opcji

kupna. UWAGI

Uwaga 2.

(a) Wzór określający cenę opcji kupna nie zawiera wartości

(b)

(c)

(c)

(d)

prawdopodobieństw wzrostu ani spadku ceny akcji.

Liczby p i (1-p) można interpretować jako prawdopodobieństwo

(odpowiednio) wzrostu, spadku ceny akcji

Przy interpretacji liczb p i (1-p) jako prawdopodobieństwa, cena

opcji kupna jest oczekiwaną wartością funkcji wypłaty

zdyskontowaną czynnikiem 1/(1+ r).

C0 jest funkcją malejącą zmiennej K na przedziale (S0d, S0u)

C0 jest funkcją rosnącą zmiennej S0 na przedziale (K/u, K/d)

Model dwustanowy jednookresowy wyceny opcji

kupna.

Uwaga 3. Przy interpretacji probabilistycznej liczb p i (1- p) wartość

oczekiwana ceny akcji po jednym okresie jest równa wartości

przyszłej kwoty S0 .

E S1 1 r S0

Dowód

E S1 p S1u 1 p S1d p u S0 1 p d S0 p u S0 d S0 p d S0

p u S0 p d S0 d S0 p u d S0 d S0

Podstawiając do wzoru E S1 p u d S 0 d S 0 wartości wyrażeń p

1-p

u 1 r

otrzymujemy:

u d

1 r d

u d

i

1 r d

u d S0 d S0 1 r S0 d S 0 d S0 1 r S0

E S1

u d

Model dwustanowy dwuokresowy

wyceny opcji kupna. Zmienność ceny akcji

S 2uu u 2 S 0

S u S0

u

u

1

u

d

S

S0

d

S d S0

d

1

(b)

(a)

(e)

(c)

(f)

S

du

2

K

u d S0

u

d

(d)

ud

2

S 2dd d 2 S 0

Model dwustanowy dwuokresowy

Stwierdzenie 3.

Cena europejskiej opcji kupna z ceną realizacji K w dwuokresowym modelu dwustanowym

wynosi:

1

2

C0

p 2 C 2uu 2 p 1 p C 2ud 1 p C 2dd

2

1 r

1 r d 1-p u 1 r .

gdzie liczby p i (1-p) wynoszą odpowiednio p

u d

u d

gdzie

C2uu max S 2uu K ,0

C2ud max S2ud K ,0

C2dd max S 2dd K ,0

Model dwustanowy dwuokresowy

wyceny opcji kupna. Zmienność wartości opcji

(d) C 2u u

u

(b) C1

ud

du

(e) C 2 C 2

(a) C0

(c)

C1d

(f)

C 2d d

Oznaczenia wartości opcji w węzłach

Model dwustanowy dwuokresowy

Stosując wzór na wycenę opcji kupna w modelu

jednookresowym dla węzłów (b), (c) otrzymujemy

1

p C2uu 1 p C2ud

1 r

1

C1d

p C2du 1 p C2dd

1 r

C1u

Znając te wyceny można wyznaczyć cenę opcji w chwili

początkowej - czyli w węźle (a)

C0

1

p C1u 1 p C1d

1 r

Model dwustanowy dwuokresowy

Podstawiając dwa poprzednie wzory do ostatniego

otrzymujemy

1

p C1u 1 p C1d

1 r

1

1

1

uu

ud

du

dd

p

p

C

1

p

C

1

p

p

C

1

p

C

2

2

2

2

1 r 1 r

1 r

1

2

2

uu

ud

du

p

C

p

1

p

C

p

1

p

C

1

r

C2dd

2

2

2

2

1 r

1

2

2

uu

ud

dd

p

C

2

p

1

p

C

1

p

C

2

2

2

1 r 2

C0

Mamy więc

1

2

2

uu

ud

dd

C0

p

C

2

p

1

p

C

1

p

C

2

2

2

1 r 2

Model dwustanowy dwuokresowy

Uwaga 4.

1. Podobnie jak dla wyceny opcji w modelu jednookresowym

2

liczby

p 2 , 2 p1-p , 1 p

można interpretować jak prawdopodobieństwa odpowiednio

dwukrotnego wzrostu , wzrostu i spadku, dwukrotnego spadku

akcji.

2. Wzór na wycenę opcji można przedstawić następująco

C0

1

2

2

2

p

max

u

S

K

,

0

2

p

1

p

max

udS

K

,

0

1

p

max d 2 S 0 K ,0

0

0

2

1 r

lub z użyciem dwumianu Newtona

1

C0

1 r 2

2 k

2 k

k 2 k

p

1

p

max

u

d S0 K ,0 .

k

k 0

2

Model dwustanowy n – okresowy

Uogólnienie wzoru na wycenę opcji kupna dla

modelu dwuokresowego

Uwaga 5. Wzór na wycenę opcji kupna w modelu

dwuokresowym

1

C0

1 r 2

2 k

2 k

k 2 k

p

1

p

max

u

d S0 K ,0 .

k

k 0

2

można uogólnić (metodą indukcji matematycznej) na

przypadek modelu n - okresowego:

1

C0

1 r n

n k

nk

k nk

p

1

p

max

u

d S0 K ,0 .

k

k 0

n

Drzewo cen w modelu multiplikatywnym,

dwumianowym

(4 etapy, S – cena początkowa)

Ceny końcowe akcji w modelu

multiplikatywnym dwumianowym,

n-etapowym

Możliwe ceny końcowe muszą mieć postać

Sukdn-k, gdzie k = 0,1,…,n.

Na drzewie cenowym istnieje

n

k

różnych dróg

prowadzących do węzła identyfikowanego z

ceną Sukdn-k , gdyż każda droga jest

jednoznacznie scharakteryzowana przez nwyrazowy ciąg (u,u,d,u,…,d,u), zawierający k

liter u oraz (n-k) liter d.

Ceny końcowe w modelu multiplikatywnym

dwumianowym, n-etapowym

Prawdopodobieństwo każdej takiej drogi

– jako koniunkcji zdarzeń niezależnych wynosi

pk (1-p)n-k

Zatem prawdopodobieństwo ceny

końcowej S0 ukdn-k wynosi

n k

p (1 p) n k

k

Interpretacja wzoru na wycenę opcji kupna w

modelu n - okresowym

1

C0

n

1 r

n k

nk

k nk

p

1

p

max

u

d S0 K ,0 .

k

k 0

n

n k

nk

p 1 p

k

Jeżeli p potraktujemy jak prawdopodobieństwo wzrostu akcji, to liczba dana wyżej

jest prawdopodobieństwem uzyskania ceny końcowej akcji ukdn-kS0, zaś liczba

max(ukdn-kS0-K,0) jest wartością (funkcją wypłaty) opcji kupna przy tej cenie akcji.

Stwierdzenie 4. Cena opcji kupna C0 jest równa wartości bieżącej

oczekiwanej funkcji wypłaty z opcji.

Model dwustanowy n – okresowy

Wzór na wycenę opcji sprzedaży

1

P0

n

1 r

n k

nk

k nk

p

1

p

max

K

u

d S0 , 0

k

k 0

n

Uwaga 6. Cena opcji sprzedaży w modelu n okresowym dana jest

wzorem powyżej.

Uwaga 7. Jeżeli p potraktujemy jako prawdopodobieństwo

wzrostu akcji, to liczba P0 jest równa zaktualizowanej na moment

początkowy oczekiwanej wartości funkcji wypłaty opcji

sprzedaży.

Liczba Max(K-ukdn-kS0, 0) jest wartością (funkcją wypłaty) opcji sprzedaży

w chwili końcowej w scenariuszu ceny akcji na poziomie ukdn-kS0.

Model dwumianowy wyceny opcji

ciągła kapitalizacja odsetek

STW. 5. Wartość opcji kupna w modelu jednookresowym

dwumianowym, w warunkach obojętności wobec ryzyka, przy

kapitalizacji ciągłej, dana jest wzorem

C = e – rT [p Cu +(1-p) Cd ]

gdzie p = (e rT – d)/(u – d)

Dowód.

Rozważmy portfel składający się z ∆ akcji (długa pozycja) i jednej

opcji (krótka pozycja).

Obliczymy wartość ∆, dla której portfel ten jest wolny od ryzyka.

W przypadku wzrostu ceny akcji wartość portfela w momencie

wygaśnięcia opcji jest równa Su∆ - Cu

zaś w drugim przypadku

Sd∆ - Cd .

Model dwumianowy wyceny opcji

ciągła kapitalizacja odsetek

Obojętność wobec ryzyka wymaga by wartości te były równe;

Su ∆ - Cu = Sd ∆ - Cd .

Zatem liczba akcji w portfelu wynosi

∆ = (Cu-Cd) / (Su – Sd)

Wartość w chwili początkowej rozpatrywanego portfela wynosi

(Su ∆ - Cu)e – rT.

Ponieważ początkowy koszt utworzenia portfela wynosił

S∆ - C

mamy więc równość

S ∆ - C = (Su ∆ - Cu ) e – rT

S ∆ - (Su ∆ - Cu ) e – rT = C

S∆e

rT

- (Su ∆ - Cu ) = C e

∆(S e

rT

– Su) + Cu = C e

rT

rT

Model dwumianowy wyceny opcji

ciągła kapitalizacja odsetek

∆(S e rT – Su) + Cu = C e

podstawiając

rT

∆ = (Cu-Cd) / S(u – d) równanie przyjmie postać:

C e rT = (Cu-Cd) S (e rT – u) /S(u – d) + Cu

C e rT = (Cu-Cd) (e rT – u) /(u – d) + (u – d)Cu/(u – d)

C e rT = [Cu e rT - Cd e rT – Cu u + Cd u + u Cu – dCu ]/(u – d)

C e rT = [Cu e rT - Cd e rT + Cd u – dCu ]/(u – d)

C e rT = Cu (e rT – d) )/(u – d) + Cd (u - e rT )/(u – d)

C e rT = Cu (e rT – d) )/(u – d) + Cd (u - e rT )/(u – d)

C = e – rT [p Cu +(1- p) Cd ]

gdzie p = (e rT – d)/(u – d),

1- p = (u – d - erT +d)/(u – d)= (u - erT )/(u – d)

Wzory na wycenę opcji przy założeniu ciągłej kapitalizacji

odsetek

W modelu jednookresowym

rT

1

e

d

C0 rT pC1u (1 p )C1d , gdzie p

e

ud

C1u max S1u K ,0 C1d max S1d K ,0

r stopa roczna

T czas do dnia realizacji ( w latach)

Uwaga 8. Cena opcji kupna w modelu n-okresowym, przy

ciągłej kapitalizacji odsetek, dana jest wzorem

n k

nk

k nk

p

1

p

max

u

d S 0 K ,0

k

k 0

r - roczna stopa, T - czas do dnia realizacji (w latach)

1

C0 rT

e

n

e rT d

p

; T przedział czasowy jednego okresu

ud

T T n

Porównanie wzorów w modelu jednookresowym

kapitalizacja ciągła, kapitalizacja roczna

rT

1

e

d

C0 rT pC1u (1 p )C1d , gdzie p

e

ud

C1u max S1u K ,0 C1d max S1d K ,0

r stopa roczna

T czas do dnia realizacji ( w latach)

1

1 r d

u

d

C0

pC1 (1 p)C1 , gdzie p

1 r

ud

C1u max S1u K ,0 C1d max S1d K ,0

Porównanie wzorów w modelu n – okresowym

(kapitalizacja ciągła, kapitalizacja roczna)

n k

nk

k nk

p

1

p

max

u

d S 0 K ,0

k

k 0

r - roczna stopa, T - czas do dnia realizacji (w latach)

1

C0 rT

e

n

e rT d

p

; T dł . jednego okresu

ud

1

C0

n

1 r

n k

nk

k nk

p

1

p

max

u

d S0 K ,0 .

k

k 0

n

1 r d

gdzie p

ud

r okresowa stopa

UWAGI O DELCIE (delta hedging)

W analizie jednookresowego modelu wyceny opcji ustaliliśmy

liczbę akcji przypadającej na jedną opcję w pozycji krótkiej

S1u S1d S0 (u d )

0 1

1

1

Cu Cd

C u C1d

Jest on jednocześnie proporcją liczby akcji do liczby opcji (w pozycji

krótkiej) dla portfela całkowicie zabezpieczonego (hedge ratio).

W modelu wielookresowym delta może być różna w każdym węźle siatki

zmienności ceny akcji (zatem dla każdego etapu, dla każdej sytuacji)

Jeżeli w każdym momencie portfel akcji i opcji ma być całkowicie

zabezpieczony, należy modyfikować jego skład w zależności od

scenariusza zmiany ceny akcji.

Drzewo cen w modelu multiplikatywnym,

dwumianowym

(4 etapy, S – cena początkowa)

UWAGI O DELCIE (delta hedging)

W przyjętym modelu zmienności akcji, w grafie ceny po

k – tym okresie istnieje k+1 węzłów. Ponumerujemy te

węzły literą i (i=1 odpowiada scenariuszowi wszystkich

spadków, zaś i = k+1 samych wzrostów). W węźle

scharakteryzowanym przez parametry (k,i) oznaczmy

cenę akcji przez Sik zaś wartość opcji przez Cik

W każdym węźle (k,i) wielkość delty może być inna.

Można pokazać że wynosi ona

i 1

i

C

C

k 1

i k ki1

S k u S ki d

i 1,2,..., k 1; k 1,2,...

UWAGI O DELCIE (delta hedging)

Aby portfel składający się z jednej opcji w pozycji

krótkiej i pewnej liczby akcji w pozycji długiej, był wolny

od ryzyka, liczba akcji musi być modyfikowana w

każdym kroku, w zależności od zmieniającej się ceny

akcji

S1u S1d S0 (u d )

0 1

1

1

Cu Cd

C u C1d

i 1

i

C

C

k 1

i k ki1

S k u S ki d

i 1,2,..., k 1; k 0,1,2,...

Model dwustanowy wielookresowy

Przykład wyceny w modelu 10 - etapowym

Dokonamy wyceny opcji kupna przy następujących

danych

liczba etapów

cena początkowa akcji

cena realizacji opcji

okresowa stopa procentowa

współczynnik wzrostu

współczynnik spadku

wartość p ze wzoru na wycenę

n

S

K

r

u

d

p

10

100

140

6%

1,20

0,85

0,60

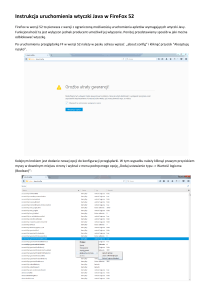

Model dwustanowy wielookresowy

Algorytm wyceny w modelu 10 – etapowym

Zbudowanie siatki cen akcji w modelu dwumianowym

Ustalenie funkcji wypłaty opcji

( max{ cena końcowa akcji – cena realizacji opcji, zero})

Wycena opcji w węzłach sieci etapu 9, ze wzoru na

wycenę w modelu jednoetapowym

Wycena opcji w węzłach sieci etapu 8, ze wzoru na

wycenę w modelu jednoetapowym

Itd.

Wycena opcji w momencie początkowym

Przykład wyceny w modelu 10 – etapowym

Siatka cen akcji w modelu dwumianowym

k

1

2

3

4

5

6

7

8

9

10

619,17

1,2

0,85

u

d

współczynnik wzrostu

współczynnik spadku

515,98

429,98

358,32

298,60

248,83

207,36

172,80

144,00

120,00

100,00

122,40

102,00

85,00

72,25

152,81

106,12

73,70

108,24

75,17

52,20

110,41

92,01

76,67

63,89

53,24

44,37

155,87

129,89

90,20

62,64

220,05

183,38

127,34

88,43

61,41

215,74

149,82

104,04

310,66

258,88

179,78

124,85

86,70

304,57

211,51

146,88

365,48

253,81

176,26

438,58

78,21

65,17

54,31

45,26

37,71

55,40

46,16

38,47

32,06

39,24

32,70

27,25

27,79

23,16

19,69

16

17

18

19

20

21

22

23

24

25

26

27

28

29

30

31

32

33

34

35

36

37

38

39

k

2

3

4

5

6

7

8

9

10

619,17

1,2

0,85

u

d

współczynnik wzrostu

współczynnik spadku

515,98

429,98

358,32

298,60

248,83

207,36

172,80

144,00

120,00

100,00

102,00

72,25

152,81

106,12

73,70

108,24

75,17

52,20

110,41

92,01

76,67

63,89

53,24

44,37

155,87

129,89

90,20

62,64

220,05

183,38

127,34

88,43

61,41

215,74

149,82

104,04

310,66

258,88

179,78

124,85

86,70

304,57

211,51

146,88

438,58

365,48

253,81

176,26

122,40

85,00

78,21

65,17

54,31

45,26

37,71

55,40

46,16

38,47

32,06

39,24

32,70

27,25

27,79

23,16

19,69

A

41

42

43

44

45

46

47

48

49

50

51

52

53

54

55

56

57

58

59

60

61

62

63

1

B

K

r

u

d

p

C

140

6%

1,20

0,85

0,60

D

E

F

G

H

I

J

K

16

17

18

19

20

21

22

23

24

25

26

27

28

29

30

31

32

33

34

35

36

37

38

39

L

FUNKCJA WYPŁATY PO 10. ETAPIE

479,17 <=MAX(L18-$C$42;0)

298,58 <=MAX(L20-$C$42;0)

170,66 <=MAX(L22-$C$42;0)

80,05

15,87

0,00

0,00

0,00

0,00

0,00 <=MAX(L36-$C$42;0)

0,00 <=MAX(L38-$C$42;0)

Model dwustanowy 10 – etapowy. Ustalenie

funkcji wypłaty z opcji po 10. etapie

A

41

42

43

44

45

46

47

48

49

50

51

52

53

54

55

56

57

58

59

60

61

62

63

B

K

r

u

d

p

C

140

6%

1,20

0,85

0,60

D

E

F

G

H

I

J

K

L

FUNKCJA WYPŁATY PO 10. ET

479,17 <=MAX(L18-$C$42;0)

298,58 <=MAX(L20-$C$42;0)

170,66 <=MAX(L22-$C$42;0)

80,05

15,87

0,00

0,00

0,00

0,00

0,00 <=MAX(L36-$C$42;0)

0,00 <=MAX(L38-$C$42;0)

Model dwustanowy 10 – etapowy. Ustalenie wartości

opcji w 9. etapie – ze wzoru na wycenę w modelu

jednookresowym

A

41

42

43

44

45

46

47

48

49

50

51

52

53

54

55

56

57

58

59

60

61

62

63

B

C

K

r

u

d

p

D

E

140

6%

1,20

0,85

0,60

F

G

H

I

J

K

L

479,17 <=MAX(L18-$C$42;0)

($C$46*L42+L44*(1-$C$46))/(1+$C$43)

>

383,90

298,58 <=MAX(L20-$C$42;0)

($C$46*L44+L46*(1-$C$46))/(1+$C$43)

>

233,41

170,66

126,81

80,05

51,30

15,87

8,98

0,00

0

0,00

0

0,00

1

1 r d

C0

pC 1u (1 p )C1d , gdzie p

1 r

ud

u

u

d

d

C1 max S1 K ,0 C1 max S1 K ,0

0

0,00

($C$46*L60+L62*(1-$C$46))/(1+$C$43)

0

0,00 <=MAX(L36-$C$42;0)

>

0

0,00 <=MAX(L38-$C$42;0)

Model dwustanowy 10 – etapowy. Ustalenie wartości

opcji w każdym etapie, w kazdej sytuacji ( ze wzoru na

wycenę w modelu jednookresowym)

A

41

42

43

44

45

46

47

48

49

50

51

52

53

54

55

56

57

58

59

60

61

62

63

B

K

r

u

d

p

C

D

E

F

140

6%

1,20

0,85

0,60

G

H

I

187,71

82,01

60,52

44,07

L

52,92

17,89

12,89

2,87

0,52

5,08

0,00

0

0

0

0

1

1 r d

pC 1u (1 p )C1d , gdzie p

1 r

ud

u

u

d

d

C1 max S1 K ,0 C1 max S1 K ,0

15,87

8,98

2,88

0

32,43

1,63

0,92

80,05

51,30

20,27

12,56

4,72

126,81

63,82

7,73

8,38

170,66

91,14

43,78

19,62

298,58 <=MAX(L20-$C$42;0)

233,41

136,26

29,52

383,90

179,97

101,21

73,81

37,36

26,01

>

305,38

240,77

144,44

C0

K

479,17 <=MAX(L18-$C$42;0)

($C$46*L42+L44*(1-$C$46))/(1+$C$43)

109,61

31,70

J

0,00

0

0

0

0

0,00

0

0

0

0,00

0

0

0,00 <=MAX(L36-$C$42;0)

0

0,00 <=MAX(L38-$C$42;0)

Model dwustanowy 10 – etapowy. Ustalenie wartości

opcji na podstawie wzoru

1

C0

1 r n

n k

nk

p 1 p max u k d n k S0 K ,0 .

k 0 k

n

L

Q

Liczba

P-stwo,

wzrostów ROZKŁ.DWUM

479,17 <=MAX(L18-$C$42;0)

10

0,006046618

298,58 <=MAX(L20-$C$42;0)

9

0,040310784

170,66

8

0,120932352

80,05

7

0,214990848

15,87

6

0,250822656

L*Q

2,89738

0

12,03605

0

20,63853

0

17,21047

0

3,980614

0,00

5

0,200658125

0

0,00

4

0,111476736

0

0,00

3

0,042467328

0

0,00

2

0,010616832

0

0,00 <=MAX(L36-$C$42;0)

1

0,001572864

0

0,00 <=MAX(L38-$C$42;0)

0

0,000104858

0

suma > 56,76304

zaktual. Suma

31,69618

Notacja

K- cena jednostkowa dostawy w kontrakcie forward

T- okres (w latach) pozostający do dostawy

S – cena instrumentu bazowego, będącego

przedmiotem kontraktu

f – wartość długiej pozycji w kontrakcie forward

r – wolna od ryzyka roczna stopa procentowa (przy ciągłej

kapitalizacji)

Litery S, f mogą wystąpić ze wskaźnikami wyznaczającymi

punkt na osi czasu z przedziału [0; T] np. S0, St, ST,

Parytet cen opcji kupna i sprzedaży

Call-put parity

Rozważmy portfel o składzie:

1. europejska opcja sprzedaży waloru o aktualnej cenie S0 z ceną

realizacji K i terminem realizacji T,

2. kontrakt terminowy kupna tego samego waloru z tą sami ceną

realizacji i z tym samym terminem realizacji co opcja sprzedaży.

Rozpatrzmy dwa przypadki:

a) w chwili T: S T < K

kontrakt terminowy przyniesie stratę K – S T

opcja sprzedaży przyniesie wypłatę K - S T zatem (nie uwzględniając

kosztów transakcji) przepływy finansowe w chwili T mają bilans

zerowy

b) w chwili T: S T > K

kontrakt terminowy przyniesie zysk równy ST - K

opcja sprzedaży będzie bezwartościowa i nie zostanie wykonana

Zatem w chwili T wypłata portfela będzie równa ST - K

Parytet cen opcji kupna i sprzedaży

Wniosek 1. Rozważany portfel ma w chwili T funkcję wypłaty opcji

kupna.

Stw. 8. Skoro wartość portfela w chwili T jest wartością opcji kupna,

zatem wartość portfela w chwili początkowej musi być także

równy wartości opcji, czyli

C0 = P0 + f

gdzie C0 , P0 ceny odpowiednio opcji kupna , opcji sprzedaży, f wartość kontraktu terminowego kupna w chwili t = 0, czyli

C0 = P0 + S0 - e-rT K

Uwaga. Jeżeli założymy kapitalizację okresową oraz wolną od

ryzyka stopę r w okresie do realizacji opcji, wzór na

parytet przyjmie postać

C0 = P0 + S0 - K/(1+r)

Parytet cen opcji kupna i sprzedaży

Uwaga 9. Jeżeli założymy kapitalizację roczną oraz roczny okres

do chwili realizacji opcji, wzór na parytet przyjmie postać

C0 = P0 + S0 - K/(1+r)

Z ostatniej równości oraz wzorów

E S1 1 r S0

1

1 r d

pC1u (1 p)C1d , gdzie p

1 r

ud

C1u max S1u K ,0 C1d max S1d K ,0

C0

Można także uzyskać wzór na cenę opcji sprzedaży

1

1 r d

u

d

P0

pP1 (1 p) P1 , gdzie p

1 r

ud

P1u max K S1u , 0 P1d max K S1d , 0

Ograniczenia na cenę opcji kupna oraz

opcji sprzedaży

Ce

cena europejskiej opcji kupna

Pe

cena europejskiej opcji sprzedaży

Ca

cena amerykańskiej opcji kupna

Pa

cena amerykańskiej opcji sprzedaży

r

stopa procentowa wolna od ryzyka,

przy kapitalizacji ciągłej

So

cena akcji w chwili początkowej

T

termin realizacji opcji

K

cena wykonania opcji

Ograniczenia na cenę opcji kupna

Stw. 9. Ceny opcji kupna spełniają

nierówności

So ≥ Ca ≥ Ce ≥ max( So – K e-rT, 0 )

Uzasadnienie

następujące

Cena opcji amerykańskiej nie może być wyższa niż cena rynkowa

akcji gdyż w przeciwnym przypadku taniej byłoby kupić akcję

bezpośrednio na rynku, zatem So ≥ Ca

Ze względu na większe uprawnienia właściciela opcji amerykańskiej

jej cena nie może być mniejsza od ceny opcji europejskiej, czyli

Ca ≥ Ce

z parytetu kupna-sprzedaży (Ce – Pe = So – K e-rT )

Ce = So – K e-rT + Pe

wartość opcji nie może spaść poniżej zera (mamy Pe ≥ 0,) zatem

Ce ≥ So – K e-rT

Stąd i nierówności Ce ≥ 0 otrzymujemy

Ce ≥ max( So – K e-rT, 0 )

Wartość wewnętrzna i wartość

czasowa

Def. Wartość wewnętrzna opcji kupna jest to

różnica między ceną instrumentu bazowego S,

a ceną wykonania K, w przypadku gdy S-K>0 ,

oraz zero w przypadku gdy S-K<0.

Def. Wartość czasowa (zewnętrzna) opcji jest

to różnica między ceną opcji (premią), a jej

wartością wewnętrzną jeśli różnica ta jest

nieujemna w przeciwnym razie wartość

czasowa jest równa zeru.

Zależność między premią (ceną) opcji kupna a

ceną instrumentu bazowego oraz wartością

wewnętrzną opcji

gdzie

TV- ( time value ) wartość czasowa

IV – (intrinsic value) wartość wewnętrzna

Ograniczenia na cenę opcji sprzedaży

Stw. 10. Ceny opcji sprzedaży spełniają następujące

nierówności

K ≥ Pa ≥ Pe ≥ max ( Ke-rT –S0 ,0)

Uzasadnienie

Gdyby

K < Pa , to wystawiając opcję sprzedaży z cena wykonania K

uzyskujemy – w najgorszym przypadku

Pa - K (co jest zyskiem

arbitrażowym);

Pa ≥ Pe gdyż za szersze uprawnienia opcji amerykańskiej nie

możemy płacić mniej;

z parytetu ceny opcji

Ce ≥ 0

Pe = Ce - So + K e-rT

oraz nierówności

otrzymujemy

Pe ≥ Ke-rT -So ,

ponieważ Pe ≥ 0, więc

Pe ≥ max(Ke-rT –S0 , 0)

Równość cen Ce=Ca przy tej samej K, tym samym T, na

akcje nie przynoszące dywidendy

Dow. Z poprzednich rozważań Ca ≥ Ce

Gdyby Ca > Ce możliwa jest strategia:

t=0

Sprzedaż opcji ameryk. za Ca

Kupno opcji europ. za Ce

Lokata kwoty Ca - Ce przy oprocentowaniu r

T≥t, wykonanie opcji ameryk. przez jej nabywcę St > K

krótka sprzedaż akcji (pożyczenie akcji), sprzedaż akcji za K (obowiązek

wystawcy opcji)

lokata kwoty K przy oprocentowaniu r

t=T Jeśli ST > K , wykonanie opcji europ. – kupno akcji za K

zamknięcie krótkiej sprzedaży – oddanie akcji

podjęcie kwoty: (Ca - Ce ) erT+Ker(T-t)

Bilans: (Ca - Ce ) erT + K er(T-t) – K >0 (zysk arbitrażowy)

jeśli K ≥ ST , zakup akcji za ST, zamknięcie krótkiej sprzedaży

Bilans (Ca - Ce ) erT + (K er(T-t) – ST) >0 (bo oba składn. >0)

Jeśli opcja ameryk. nie była wykonana do chwili T obie opcje wygasają, (brak

obowiązków wystawcy) otrzymujemy kwotę (Ca - Ce ) erT > 0 (arbitraz)

Algorytm wyceny amerykańskiej opcji sprzedaży

w modelu wieloetapowym

1. Sporządzenie grafu ceny akcji

2. Ustalenie wypłaty z amerykańskiej opcji sprzedaży po n etapach: max(KS(n);0)

3. Ustalenie wypłaty z amerykańskiej opcji sprzedaży w każdym punkcie

grafu po (n-1) etapach: max(K-S(n-1);0)

4. Wycena opcji europejskiej w każdym punkcie grafu po (n-1) etapach

5. Znalezienie w każdym węźle grafu po (n-1) etapach maksimum z wartości

obliczonych w pt. 3 oraz w pt. 4. To maksimum jest wartością opcji

amerykańskiej w danym węźle

6. Obliczenie we wszystkich węzłach po (n-2) etapach wart. opcji europ.

bazując na wyliczonych krok wcześniej wartościach opcji amerykańskiej.

Obliczenie maksimum z tego wyniku i wypłaty opcji amerykańskiej dla

danego węzła. To maksimum jest wartością opcji amerykańskiej w danym

węźle

7. Kontynuacja procedury aż do początku grafu

Wycena amerykańskiej opcji sprzedaży

Przykład

liczba etapów

n

3

cena początkowa akcji

S

80

cena realizacji opcji

K

80

okresowa stopa procentowa

r

2%

współczynnik wzrostu

u

1,1

współczynnik spadku

d

0,95

106,48

0

96,8

88

80

0

91,96

83,6

76

0

0

79,42

0

4

72,2

1,849

68,59

11,41

0

0

0

0,159

0,1586

0

0,303

3,397

0,58

7,8

0,000

0,159

0

EUR

0,58 AMER

6,231

11,41

1,849

2,278

0

0

0,3033

0,3033

3,397

4,217 6,2313725

7,8

0

0

0,58

0,58

11,41

11,41

Wycena amerykańskiej opcji sprzedaży

Oznaczenia: WYC E- wycena opcji europejskiej

WYP A- wypłata opcji amerykańskiej

Wycena amerykańskiej opcji sprzedaży

Siatka zmienności ceny akcji przy

dywidendzie będącej ułamkiem ceny akcji

Siatka zmienności ceny akcji dla

dywidendy niezależnej od ceny

Wycena opcji

J.C. Cox, S.A. Ross, M. Rubinstein

Wycena opcji europejskiej w modelu dyskretnym

Fischer Black, Myron Scholes, Robert Merton

(1973)

Wycena opcji europejskiej w modelu ciągłym

Fischer Black, Myron Scholes

Nagroda Nobla 1997- za nową metodę wyceny

instrumentów pochodnych