Rachunkowość –

podstawowe pojęcia

cz. II

Rachunek zysków i strat

wykazywane z jednej strony przychody i zyski

przedsiębiorstwa, a z drugiej koszty ich uzyskania,

ewentualne straty nadzwyczajne oraz obciążenia

podatkiem dochodowym.

Na wynik finansowy przedsiębiorstwa

wpływają:

wszystkie przychody uzyskane ze sprzedaży

produktów, towarów i materiałów, uzyskane

z pozostałej działalności operacyjnej oraz uzyskane

dzięki tym operacjom finansowym

koszty uzyskania przychodów

zyski i straty nadzwyczajne

Przychodami

określa się wszystkie korzyści ekonomiczne,

jakie przedsiębiorstwo osiągnęło w danym

okresie sprawozdawczym.

Przychody

- korzyści ekonomiczne dają w efekcie wzrost lub

zmniejszenie niedoboru kapitału własnego

przedsiębiorstwa, ale ta zmiana kapitału własnego nie

może mieć miejsca poprzez wniesienie środków przez

udziałowców

Kosztami

nazywamy wszystkie obniżenia korzyści

ekonomicznych, jakie dana jednostka gospodarcza

ponosi w danym okresie sprawozdawczym.

Obciążenia dają w efekcie spadek lub zwiększenie

niedoboru kapitału własnego przedsiębiorstwa, ale owa

zmiana pozycji kapitału nie może mieć miejsca poprzez

wycofanie środków przez udziałowców.

Rachunek zysków i strat opiera się na:

zasadzie memoriału - czyli przychody ze

sprzedaży są księgowane z chwilą wystawienia

faktury niezależnie od tego, czy były z tym

związane świadczenia pieniężne.

Zyski nadzwyczajne

zdarzenia losowe, przyznane lub otrzymane od

zakładów ubezpieczeniowych odszkodowania za straty

w składnikach majątkowych spowodowane tymi

zdarzeniami

równowartość nadających się do dalszego

wykorzystania składników majątkowych objętych

zdarzeniami losowymi

Straty nadzwyczajne

wszystkie straty związane ze zdarzeniami

losowymi, a w szczególności wartość szkód nie

objętych ubezpieczeniem

koszty usuwania skutków tych zdarzeń w części

nie objętej ubezpieczeniem

Jeżeli przedsiębiorstwo wypracowuje zysk

netto w danym okresie obrachunkowym, to

może on zostać podzielony dopiero w roku

następnym.

Jeżeli przedsiębiorstwo rejestruje stratę netto

w danym okresie obrachunkowym, to jest ono

zobowiązane pokryć ją ze środków własnych.

Rachunek zysków i strat

jest wykorzystywany łączne z bilansem do

konstrukcji różnorodnych wskaźników,

stanowiących podstawę oceny sytuacji finansowej

firmy oraz pomiaru efektywności gospodarowania.

Bilanse i rachunki wyników sporządzane na koniec

każdego roku obrotowego stanowią podstawę do

ostatecznego ustalenia podatków za dany rok, a przede

wszystkim do dokonania podziału zysku lub podjęcia

przez udziałowców decyzji o pokryciu strat.

Na podstawie rocznych sprawozdań właściciele firmy

oceniają wywiązanie się z obowiązków przez jej

kierownictwo (zarząd) i podejmują decyzje o

udzieleniu mu absolutorium.

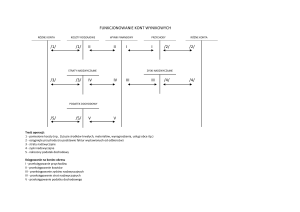

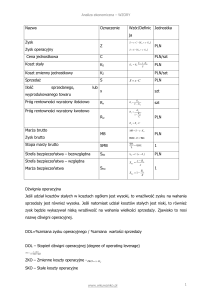

Ustalanie wyniku finansowego

przedsiębiorstwa

Podstawowym miernikiem oceny rocznej działalności

przedsiębiorstwa jest wynik finansowy.

Wynik finansowy stanowi różnicę, pomiędzy

przychodami, a kosztami.

Jeżeli przychody są większe od kosztów, wówczas

przedsiębiorstwo osiąga zysk brutto.

Zysk brutto podlega opodatkowaniu podatkiem

dochodowym od osób prawnych i po odliczeniu tego

podatku powstaje zysk netto.

Przychód > Koszty = Zysk przedsiębiorstwa

Przychód < Koszty = Straty przedsiębiorstwa

Zysk netto:

1.Właściciele

1.Rozwój

1.Rezerwa

Przykład

Należy ustalić wynik finansowy przedsiębiorstwa

„Jutrzenka”, wiedząc, że miały miejsce następujące

zdarzenia gospodarcze:

Przychody

Koszty

Sprzedano licencję 800zł

Koszty wytworzenia wyrobów

Sprzedano prawa do projektu

wyniosły 18000zł

1200zł

Pokryto koszty postępowania

Sprzedano 3000 szt. wyrobu w

spornego 500zł

cenie jednostkowej 10 zł za szt.

Ujemne różnice kursowe 400zł

Wypłacono odszkodowanie za

zalanie magazynu 700 zł

Naliczono odsetki od

posiadanych przez

przedsiębiorstwo obligacji 1000 zł

Przychody ze sprzedaży

30 000

- Koszty z działalności operacyjnej

18 000

Zysk ze sprzedaży

12 000

+ pozostałe przychody operacyjne

- Pozostałe koszty operacyjne

2 000

500

Wynik na pozostałej działalności operacyjnej +1 500

Zysk z działalności operacyjnej

13 500

+ przychody z operacji finansowych

1 000

- koszty działalności finansowej

400

Wynik na działalności finansowej

+600

Zysk z działalności gospodarczej

14 100

Zysk z działalności gospodarczej

14 100

+ zyski nadzwyczajne

700

-straty nadzwyczajne

0

Wynik zdarzeń nadzwyczajnych

+ 700

ZYSK BRUTTO

14 800

-19% podatek dochodowy od osób

prawnych

ZYSK NETTO

- 2 812

11 988

Rachunek przepływów pieniężnych

Pozostaje w ścisłym związku z bilansem i rachunkiem

zysków i strat.

Jest źródłem informacji o sytuacji finansowej

przedsiębiorstwa, których nie mogą dostarczyć bilans

czy rachunek zysków i strat z uwagi na fakt, że

sporządzane są wyłącznie metodą memoriałową.

Rachunek cash flow

jest użyteczny zwłaszcza dla wewnętrznych

potrzeb firmy jako wsparcie dla:

zarządzania

planowania

kontroli

Klasyfikacja rodzajów działalności w cash flow

przepływy z działalności

przepływy z działalności inwestycyjnej

przepływy pieniężne z działalności finansowej

Różnica pomiędzy rachunkiem przepływów

pieniężnych a rachunkiem zysków i strat

sprowadza się do odmiennego podejścia do tych

rachunków

kasowego dla cash flow

memoriałowego dla rachunku zysku i strat

Rachunek cash flow pozwala na ocenę

przyszłych przepływów, których obecna

wartość jest podstawą do ustalenia różnych

wariantów kredytowania czy inwestowania.

Rachunek cash flow dostarcza odpowiedzi na wiele pytań

dotyczących zarządzania finansami przedsiębiorstwa.

w jakich obszarach działalności pozostaje

najwięcej środków pieniężnych ?

jakie obszary je najbardziej absorbują ?

czy finansowanie przedsiębiorstwa nastąpiło w

drodze podwyższenia kapitałów własnych lub

zaciągnięcia kredytów ?

czy nabyte zostały długoterminowe papiery

wartościowe ?

ile spłacono kredytu ? itp.

Sporządzenie rachunku przepływów środków

pieniężnych odbywa się etapowo:

Bilans zmian

Powstaje w wyniku porównania i wyciągnięcia różnic

wielkości bilansowych na początek i koniec

określonego okresu. W wyniku tego porównania

różnice ujmuje się w dwóch grupach:

Informacja dodatkowa

Należy do obowiązkowego sprawozdania finansowego.

Podaje się w niej dane nie ujęte w bilansie oraz w

rachunku zysków i strat, a także wyjaśnienia

niezbędne do tego, by sprawozdanie finansowe

przedstawiało rzetelnie i jasno sytuację majątkową i

finansową firmy, jej wynik finansowy i rentowność.

Sprawozdanie finansowe sporządza się:

na koniec roku obrotowego bilans zamknięcia 31.12.

na początku roku obrotowego 01.01. bilans otwarcia

Sprawozdania finansowe podlegają badaniu

przez biegłego rewidenta

Art. 64 Ustawy o rachunkowości

Spełnienie co najmniej dwóch z trzech warunków:

zatrudnienie powyżej 50 osób

suma aktywów powyżej 2 500 000 Euro

Przychody powyżej 5 000 000 Euro

Biegły rewident sporządza

raport z badania i opinię

Praktyczne wykorzystanie danych zawartych

w

sprawozdaniach finansowych

Sprawozdania finansowe

OCENA SYTUACJI FINANSOWEJ

PRZEDSIĘBIORSTWA

O czym mówią wskaźniki?

Wskaźniki płynności informują o stopniu

wypłacalności przedsiębiorstwa i jego zdolności do

terminowego regulowania zobowiązań.

Wskaźniki zadłużenia pokazują jaka część majątku

przedsiębiorstwa jest finansowana z kapitałów obcych,

a jaka z kapitałów własnych.

Wskaźniki rentowności – informują jaka część

zainwestowanego kapitału przez właścicieli może zostać

wypłacona w postaci dywidendy.

Wskaźniki obrotowości – pokazują jak efektywnie jest

wykorzystywany majątek firmy.

Cykl rotacji aktywów obrotowych

Strefa

cyrkulacji

Strefa

produkcji

Skrócenie czasu, w którym

dokonywany jest jeden pełny obrót

aktywami obrotowymi wpływa

dodatnio na bieżącą płynność

finansową.

Wskaźnik szybkości obrotu (wskaźnik rotacji)

określa ile dni trwa jeden cykl obrotu.

T

Rd=S

O

S – przeciętny stan aktywów obrotowych,

T – ilość dni w okresie

O – wartość sprzedaży

W celu zwiększenia bieżącej płynności

przedsiębiorstwo skraca w następnym okresie o X dni

cykl obrotu, czego efektem są oszczędności w

przeciętnym stanie aktywów obrotowych.

O x Rd1

S1 =

T

S1 – przeciętny stan aktywów obrotowych po skróceniu

cyklu rotacji o X dni,

Rd1- wskaźnik szybkości krążenia cyklu skróconego

Przykład

Na podstawie poniższych danych należy wykazać, że

skrócenie cyklu obrotu aktywów obrotowych zwiększa

bieżącą płynność finansową przedsiębiorstwa.

1.Przeciętny stan aktywów obrotowych wynosi 10.000 zł,

2.Wysokość obrotu wynosi 150.000 zł

3.Ilość dni w analizowanym okresie wynosi 30 dni

4.W następnym miesiącu skrócono cykl rotacji o 0,5 dnia

Obliczenia:

Obliczamy ile dni potrzebuje przedsiębiorstwo na

wykonanie pełnego cyklu rotacji:

T

Rd = S x

30

10.000 x

O

=2

150.000

Pełny cykl rotacji aktywami obrotowymi w wysokości

10.000 zł i po otrzymaniu obrotu 150.000 zł trwa 2 dni.

Obliczamy oszczędności wynikające ze skrócenia cyklu rotacji

o 0,5 dnia

(2 – 0,5)

Rd1

S1 = O x

= 150.000

T

= 7.500

30

Pełny cykl obrotu dla 1,5 dnia wymaga zaangażowania

przeciętnego stanu aktywów obrotowych

w wysokości 7.500 zł.

10.000 – 7.500 = 2.500

Skrócenie cyklu rotacji aktywami obrotowymi z 2 do 1,5 dnia

przyniosło firmie oszczędności na sumę 2.500 zł.

Wskaźniki bieżącej płynności

Wskaźnik pokrycia bieżących zobowiązań obrazuje skalę

bezpieczeństwa zachowania przez firmę płynności

finansowej.

Optymalny poziom wskaźnika oscyluje

wokół wielkości 2.

1,5 - ryzyko utraty przez firmę zdolności do

terminowego regulowania zobowiązań

Wskaźnik pokrycia

bieżących

środki obrotowe ogółem

zobowiązań =

łączne zobowiązania bieżące

Rentowność zainwestowanego kapitału w nowe

inwestycje

W celu optymalizacji wyboru inwestycji przedsiębiorca

posługuje się rachunkiem rentowności wyrażonym

wskaźnikiem rentowności, który ma postać:

R = Z / K x 100%

gdzie:

R – wskaźnik rentowności netto (stopa zwrotu)

Z – zysk netto

K – wielkość zainwestowanego kapitału

Przy wyborze inwestycji należy kierować się

wysokością stopy zwrotu.

Im wyższy jest wskaźnik rentowności (im

wyższa jest stopa zwrotu) tym inwestycja

jest bardziej rentowna.