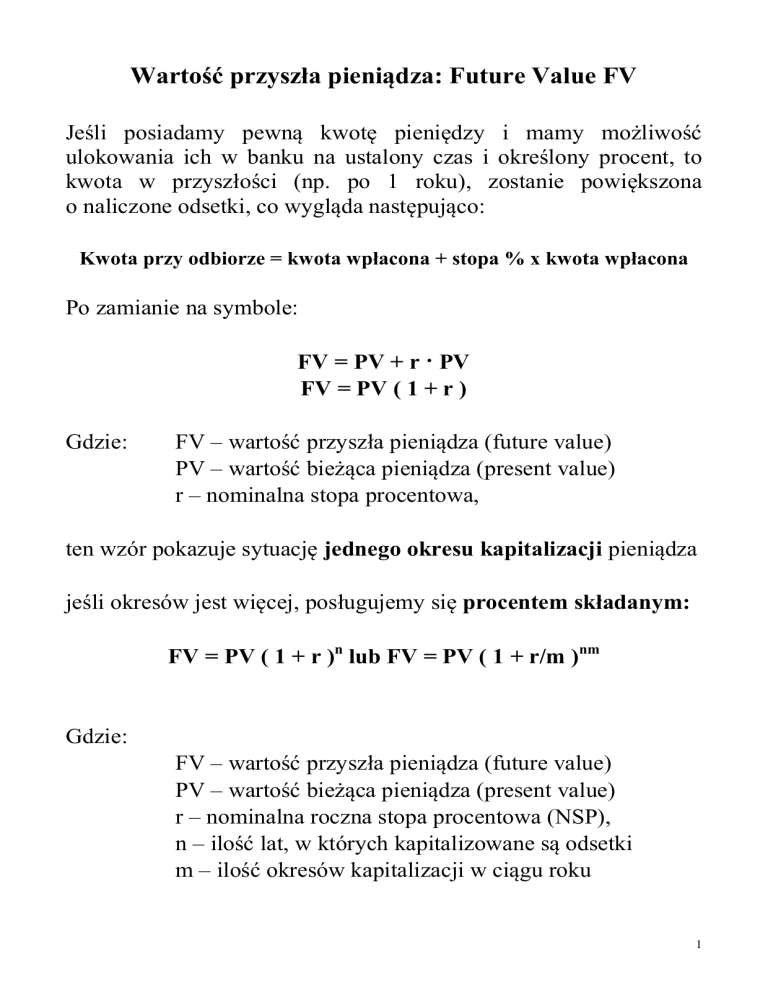

Wartość przyszła pieniądza: Future Value FV

Jeśli posiadamy pewną kwotę pieniędzy i mamy możliwość

ulokowania ich w banku na ustalony czas i określony procent, to

kwota w przyszłości (np. po 1 roku), zostanie powiększona

o naliczone odsetki, co wygląda następująco:

Kwota przy odbiorze = kwota wpłacona + stopa % x kwota wpłacona

Po zamianie na symbole:

FV = PV + r · PV

FV = PV ( 1 + r )

Gdzie:

FV – wartość przyszła pieniądza (future value)

PV – wartość bieżąca pieniądza (present value)

r – nominalna stopa procentowa,

ten wzór pokazuje sytuację jednego okresu kapitalizacji pieniądza

jeśli okresów jest więcej, posługujemy się procentem składanym:

FV = PV ( 1 + r )n lub FV = PV ( 1 + r/m )nm

Gdzie:

FV – wartość przyszła pieniądza (future value)

PV – wartość bieżąca pieniądza (present value)

r – nominalna roczna stopa procentowa (NSP),

n – ilość lat, w których kapitalizowane są odsetki

m – ilość okresów kapitalizacji w ciągu roku

1

Efektywna stopa procentowa EAR

i bieżąca stopa zwrotu

Efektywna stopa procentowa to rzeczywisty, wyrażony

w procentach przyrost kapitału początkowego w ciągu roku.

EAR = ( 1 + r/m )m – 1

Gdzie:

EAR – efektywna roczna stopa procentowa

r – nominalna roczna stopa procentowa (NSP)

m – ilość okresów kapitalizacji w ciągu roku

Bieżąca stopa zwrotu to wartość osiągniętego zysku z inwestycji

z każdej złotówki zaangażowanego kapitału. Liczona jest jako

relacja dochodu do aktualnej ceny rynkowej waloru:

Bieżąca stopa zwrotu = dochód z inwestycji / wartość inwestycji

W gospodarce zwykle występuje spadek wartości pieniądza, czyli

inflacja. Należy zatem korygować osiągnięte wyniki o stopę

inflacji, a więc liczyć stopę realną:

r real = [ ( 1 + rnom ) / ( 1 + rinfl ) ] – 1

Gdzie:

r real – realna stopa procentowa (zwrotu)

r nom – nominalna stopa procentowa lub stopa zwrotu

r infl – stopa inflacji

2

Wartość bieżąca pieniądza: Present Value PV

Wartość bieżąca (aktualna, dzisiejsza) pojawia się wtedy, gdy np.

zastanawiamy się, ile ulokować obecnie w banku, aby przy danej

stopie oprocentowania uzyskać za jakiś czas określoną kwotę

pieniędzy.

PV = FV / ( 1 + r )n lub PV = FV / ( 1 + r/m )mn

Gdzie:

PV – wartość bieżąca pieniądza (present value)

FV – wartość przyszła pieniądza (future value)

r – nominalna roczna stopa procentowa (NSP),

n – ilość lat, w których kapitalizowane są odsetki

m – ilość okresów kapitalizacji w ciągu roku

występujący we wzorze współczynnik 1 / ( 1 + r )n to tzw. czynnik

dyskontujący, a teoria bieżącej wartości pieniądza nosi nazwę

wartości zdyskontowanej, albo dyskontowania

3

Wartość

przyszła i obecna strumienia równych

płatności – koncepcja renty

Koncepcja stałych płatności obejmuje zarówno ich wartość

przyszłą, jak i bieżąca. Stałe płatności składają się z serii „n”

równych wartościowo kwot pieniężnych, pojawiających się

w równych odstępach czasu, gdy stopa procentowa (stopa zwrotu)

w poszczególnych okresach jest jednakowa.

Ta koncepcja nazywa się również kapitalizowaniem lub

dyskontowaniem rent.

Na początek zajmiemy się płatnościami „z dołu”, czyli na koniec

okresu:

FVA = A · [ ( 1 + r )n – 1 ] / r

Gdzie:

FVA – wartość przyszła sumy stałych płatności

A – kwota jednej stałej płatności (annuitetu)

r – stopa procentowa, odpowiednia dla okresu dokonywania

stałych płatności

n – liczba dokonywanych stałych płatności lub liczba

okresów

występujący we wzorze współczynnik [ ( 1 + r )n – 1 ] / r to

mnożnik wartości przyszłej renty (MWPR)

jeśli dokonujemy stałych, cyklicznych wpłat na początek okresu,

wtedy mamy do czynienia z rentą płaconą „z góry”. Jej wzór to:

FVA = A · ( 1 + r) · [ ( 1 + r )n – 1 ] / r

4

Jeśli interesuje nas bieżąca wartość stałych płatności „z dołu”

(np. w przypadku spłaty rat kredytu bankowego, w których

zawierają się zarówno odsetki, jak i rata kapitałowa), korzystamy ze

wzoru:

PVA = A · [ (1 - ( 1 + r )-n ) / r]

Gdzie:

PVA – wartość bieżąca sumy stałych płatności

A – kwota jednej stałej płatności (annuitetu)

r – stopa procentowa, odpowiednia dla okresu

dokonywania stałych płatności

n – liczba dokonywanych stałych płatności lub liczba

okresów

występujący we wzorze współczynnik [ 1 - ( 1 + r )-n ] / r nazywany

jest mnożnikiem wartości obecnej renty (MWOR)

analogicznie możemy szukać wartości bieżącej renty, której

wypłata następuje „z góry”. Wtedy niezbędny będzie wzór:

PVA = A · [ ( 1 + r )n – 1) ] / [ r · ( 1 + r )n-1 ]

5

Koncepcja renty wieczystej – Perpetuity

Zdarza się, że mamy do czynienia z szeregami płatności o

jednakowej wysokości, dokonywanymi regularnie przez

nieskończoną liczbę okresów. Jest to tzw. renta wieczysta

(perpetuity). Korzystamy wtedy ze wzorów:

Na rentę wieczystą „z dołu”

PVP = P / r

Na rentę wieczystą „z góry”:

PVP = P + P / r

Gdzie:

PVP – wartość bieżąca sumy stałych płatności

osiąganych w nieskończonej liczbie okresów

P – kwota jednej płatności perpetualnej

r – oczekiwana stopa zwrotu, odpowiednia dla okresu

dodatkowo możemy mieć do czynienia z szeregiem płatności, które

rosną o ten sam współczynnik (stopę). Wtedy korzystamy

z formuły:

PVP = P / ( r – g )

Gdzie:

g – stała stopa wzrostu płatności z okresu na okres

(wzór może być wykorzystany, gdy r > g )

6