1-1

Planowanie finansowe

Grzegorz Michalski

Planowanie Finansowe [Michalski G.]

Zarządzanie Finansami Firmy dla Puratos

Polska [Michalski G.]

1-2

Podstawy planowania finansowego

Plan operacyjny znany też jako plan pięcioletni, może dotyczyć

dowolnego horyzontu czasowego, ale większość przedsiębiorstw

stosuje okres pięcioletni. W planie pięcioletnim pierwszy rok zawiera

najwięcej szczegółów, a każdy następny jest opisany z mniejszą

dokładnością. Intencją planu jest dostarczenie szczgółowych

wskazówek opartych na strategii firmy, ułatwiających osiągnięcie celu.

Plan taki wyjaśnia kto jest odpowiedzialny za określone funkcje i kiedy

mają zostać zrealizowane zagadnienia szczegółowe.

Planowanie Finansowe [Michalski G.]

Zarządzanie Finansami Firmy dla Puratos

Polska [Michalski G.]

1-3

Podstawy planowania finansowego c.d.

Planowanie finansowe jest to proces określający sposoby osiągania

celów finansowych. Planowanie finansowe można podzielic na pięć

etapów:

(1)

Przygotowanie

prognozowanych

sprawozdań

finansowych, które będą wykorzystane do oceny realizacji planu

operacyjnego na oczekiwane zyski i inne wskaźniki informujące o

sytuacji finansowej przedsiębiorstwa. (2) Oszacowanie poziomu

finansowania niezbędnego do realizacji planu finansowego. (3)

Prognoza dotycząca środków finansowych (dostępnych wewnątrz

przedsiębiorstwa jak i spoza niego) dostępnych w ciągu okresu

realizacji planu (najczęstrzy okres prognozy to pięć lat). (4)

Uruchomienie systemu kontroli wykorzystania środków finansowych w

przedsiębiorstwie. (5) Na wypadek nie spełnienia się prognoz na

których plan był oparty, określenie procedur modyfikowania tego

planu.

Planowanie Finansowe [Michalski G.]

Zarządzanie Finansami Firmy dla Puratos

Polska [Michalski G.]

1-4

Podstawy planowania finansowego c.d.

Plan finansowy jest to jeden z podstawowych dokumentów w

prognozowaniu przyszłych działań przedsiębiorstwa i dostępnych dla

niego możliwości, plan finansowy składa się z 5 zasadniczych

etapów: (a) dokonana na podstawie aktualnych sprawozdań

finansowych, analiza sytuacji finansowej przedsiębiorstwa, (b)

prognoza poziomu przychodów ze sprzedaży, (c) budżet

inwestycyjny, (d) budżet środków pieniężnych, (e) zestaw

prognozowanych sprawozdań finansowych (sprawozdań pro forma),

(f) plan finansowania zewnętrznego.

Planowanie Finansowe [Michalski G.]

Zarządzanie Finansami Firmy dla Puratos

Polska [Michalski G.]

1-5

Prognoza sprzedaży

Prognoza sprzedaży (ang. sales forecast) – jest to ustalenie oczekiwanych

przyszłych przychodów ze sprzedaży. Zazwyczaj jest ona oparta na analizie

trendów przychodów ze sprzedaży w poprzednich okresach działania

przedsiębiorstwa. Na podstawie danych historycznych, wyznaczana jest linia

regresji, charakteryzująca przeciętny poziom przychodów ze sprzedaży w

przeszłości. Następnie na postawie założenia, że przyszłe przychody ze

sprzedaży nie powinny znacząco odbiegać od poziomu wyznaczanego przez

linię regresji, wyznacza się prognozowany poziom przychodów ze sprzedaży.

Planowanie Finansowe [Michalski G.]

Zarządzanie Finansami Firmy dla Puratos

Polska [Michalski G.]

1-6

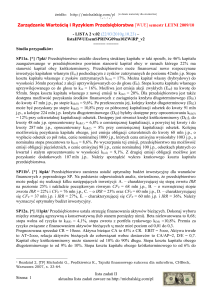

Metoda procentu od sprzedaży

Metoda procentu od sprzedaży (ang. percentage of sales method), metoda

stałych wskaźników (ang. constant ratio method) – jest to najczęściej

wykorzystywana metoda do konstrukcji prognozowanych sprawozdań

finansowych. Zakłada ona, że wskaźniki charakteryzujące przedsiębiorstwo

(takie jak wskaźniki zadłużenia, wskaźniki płynności), będą w okresie na który

jest sporządzana prognoza, na tym samym poziomie co w okresie

poprzedzającym prognozę. Jest to skutek istnienia bezpośrednich powiązań

przychodów ze sprzedaży z wieloma składnikami sprawozdań finansowych.

Rysunek. Zależność między przychodami ze sprzedaży a poziomem zapasów przy stałości wskaźników.

Źródło: E. F. Brigham, L. C. Gapenski, Zarządzanie finansami, PWE, Warszawa 2000, t. 2, s. 89.

Planowanie Finansowe [Michalski G.]

Zarządzanie Finansami Firmy dla Puratos

Polska [Michalski G.]

MPoS

1-7

Jeśli obecne CR = 10000, VC = 3000, FC = 2000, należności =

2000, zapasy = 1500, środki pieniężne = 500, zobowiązania

bieżące = 2500, NCE = 2500. Aktywa trwałe = 25000, CC = 12%.

g = 10%.

RR = ?

Sporządź prognostyczne sprawozdania, zakładając, że aktywa nie

są niepodzielne.

Planowanie Finansowe [Michalski G.] Planowanie Finansowe

[Michalski G.]

1-8

Planowanie Finansowe [Michalski G.]

1-9

Skutki błędów w prognozie sprzedaży

Skutki błędów prognozy sprzedaży. Jeśli prognoza sprzedaży jest

nietrafiona, konsekwencje tego mogą być poważne: (1) jeśli rynek

rozwija się szybciej niż przewidywała to firma, przedsiębiorstwo nie

byłoby w stanie zaspokoić popytu. Klienci kupowaliby produkty

konkurencji, a firma traciłaby część udziału w rynku, (2) jeśli prognozy

byłyby zbyt optymistyczne, firma miałaby za dużo aktywów trwałych i

zapasów. Skutkiem byłyby za niskie wskaźniki obrotu, wysokie koszty

amotyzacji, przechowywania itp.

Planowanie Finansowe [Michalski G.]

Zarządzanie Finansami Firmy dla Puratos

Polska [Michalski G.]

Dodatkowe niezbędne środki (ang. additional needed funds) – są 1-10

to

przewidywane przyszłe finansowe potrzeby przedsiębiorstwa, przekraczające

wewnętrzne źródła finansowania (takie jak automatycznie generowane środki

i przyrost zysku zatrzymanego). Dodatkowe niezbędne środki można

oszacować na podstawie równania:

Najczęściej równanie to, przedstawiane jest w postaci:

A*

L*

AFN

CR

CR PM CR1 1 d

CR

CR

gdzie: AFN – d.n.ś., A* – część aktywów, których wzrost jest niezbędny do

zwiększenia przychodów ze sprzedaży, L* – pasywa wzrastające

automatycznie wraz ze wzrostem przychodów ze sprzedaży, CR – przychody

ze sprzedaży, CR1 – prognozowany poziom przychodów ze sprzedaży w

następnym okresie, ΔCR – zmiana przychodow ze sprzedaży, PM – marża

zysku ze sprzedaży, d – stopa wypłaty dywidendy.

Automatycznie generowane środki (ang. spontaneouslygenerated funds) – są

to środki finansowe pochodzące z pasywów bieżących zmieniających się pod

wpływem zmian w przychodach ze sprzedaży. Najczęściej są to

zobowiązania wobec dostawców, których poziom zazwyczaj wzrasta w

sytuacji zwiększenia poziomu produkcji (wraz ze wzrostem zakupów

materiałów i surowców wynikającym ze wzrostu poziomu produkcji będącego

skutkiem decyzji zarządu przedsiębiorstwa zmierzających do osiągnięcia

wyższych przychodów ze sprzedaży).

Planowanie Finansowe [Michalski G.]

Zarządzanie Finansami Firmy dla Puratos

Polska [Michalski G.]

1-11

Dodatkowe niezbędne środki [AFN]

dodatkowe

niezbedne

srodki

wymagany

wzrost

aktywow

wymagany

wzrost

zobowiazan

dodatkowy

zysk

zatrzymany

A*

L*

AFN

CR

CR PM CR1 1 d

CR

CR

A* aktywa rosnace wraz ze sprzedaza

L* rosnace wraz ze sprzedaza pasywa

PM marza zysku

d stopa wyplaty dywidend

Planowanie Finansowe [Michalski G.]

Zarządzanie Finansami Firmy dla Puratos

Polska [Michalski G.]

1-12

AFN – dodatkowe niezbędne środki

A*

L*

AFN

CR

CR PM CR1 1 d

CR

CR

gdzie: AFN – d.n.ś. finansowe, A* – część aktywów, których wzrost jest niezbędny do

prognozowanego zwiększenia przychodów ze sprzedaży, L* – pasywa wzrastające

automatycznie wraz ze wzrostem przychodów ze sprzedaży (wartość zobowiązań

koniecznych do zapewnienia prognozowanego wzrostu sprzedaży), CR – dotychczasowe

przychody ze sprzedaży, CR1 – prognozowany poziom przychodów ze sprzedaży w

następnym okresie, ΔCR – zakładana zmiana przychodów ze sprzedaży w najbliższym

czasie, PM – marża zysku ze sprzedaży (zysk netto do przychodów ze sprzedaży), d –

stopa wypłaty dywidendy.

Studium Przypadku: Jeśli A* = 6000, CR=24000, ΔCR=10% z 24000, L*=5000,

CR1=26400, PM=8%, d=0, to ile wynosi AFN?

Planowanie Finansowe [Michalski G.]

Zarządzanie Finansami Firmy dla Puratos

Polska [Michalski G.]

1-13

Dodatkowe niezbędne środki [AFN]

Przy założeniu, że aktywa powinny stanowić 130%CR, pasywa „automatyczne” 30%CR, do tej pory przedsiębiorstwo nie korzystało z finansowania bankowego [koszty

finansowe = 0] i wypłacało dywidendy w wysokości 50% zysku.

A*

L*

AFN

CR

CR PM CR1 1 d

CR

CR

AFN[ A] 1,3 10% 400 0,3 10% 400 0,227 440 1 0,5 9,94

AFN[ B ] 1,3 25% 400 0,3 25% 400 0,258 450 1 0,5 41,95

AFN[C ] 1,3 25% 400 0,3 25% 400 0,2 450 1 0,5 55

AFN[ D ] 1,3 0% 400 0,3 0% 400 0,133 360 1 0,5 23,94

Planowanie Finansowe [Michalski G.]

Zarządzanie Finansami Firmy dla Puratos

Polska [Michalski G.]

1-14

Zysk zatrzymany (ang. retained earnings) – jest to ta część zysku, która

pozostaje w przedsiębiorstwie i nie jest wypłacana właścicielom

(akcjonariuszom, udziałowcom) przedsiębiorstwa.

Kapitałochłonność (ang. capital intensity) – jest to wymagana wielkość

kapitału przypadająca na wzrost przychodów ze sprzedaży. Niskiej

kapitałochłonności towarzyszy możliwość gwałtownych wzrostów przychodów

ze sprzedaży bez konieczności zdobywania kapitału zewnętrznego.

Aktywa niepodzielne (ang. lumpy assets) – są to aktywa należące do

przedsiębiorstwa, posiadające znaczną wartość. Przedsiębiorstwo działające

w branży, wymagającej aktywów niepodzielnych, które zamierza zwiększyć

poziom produkcji przekraczający jego obecne możliwości produkcyjne, musi

czynić to dokonując znacznych inwestycji.

Planowanie Finansowe [Michalski G.]

Zarządzanie Finansami Firmy dla Puratos

Polska [Michalski G.]

MPoS

1-15

Jeśli obecne CR = 10000, VC = 3000, FC = 2000, należności =

2000, zapasy = 1500, środki pieniężne = 500, zobowiązania

bieżące = 2500, NCE = 2500. Aktywa trwałe = 25000, CC = 12%.

g = 10%.

RR = ?

Sporządź prognostyczne sprawozdania, zakładając, że aktywa nie

są niepodzielne.

Planowanie Finansowe [Michalski G.] Planowanie Finansowe

[Michalski G.]