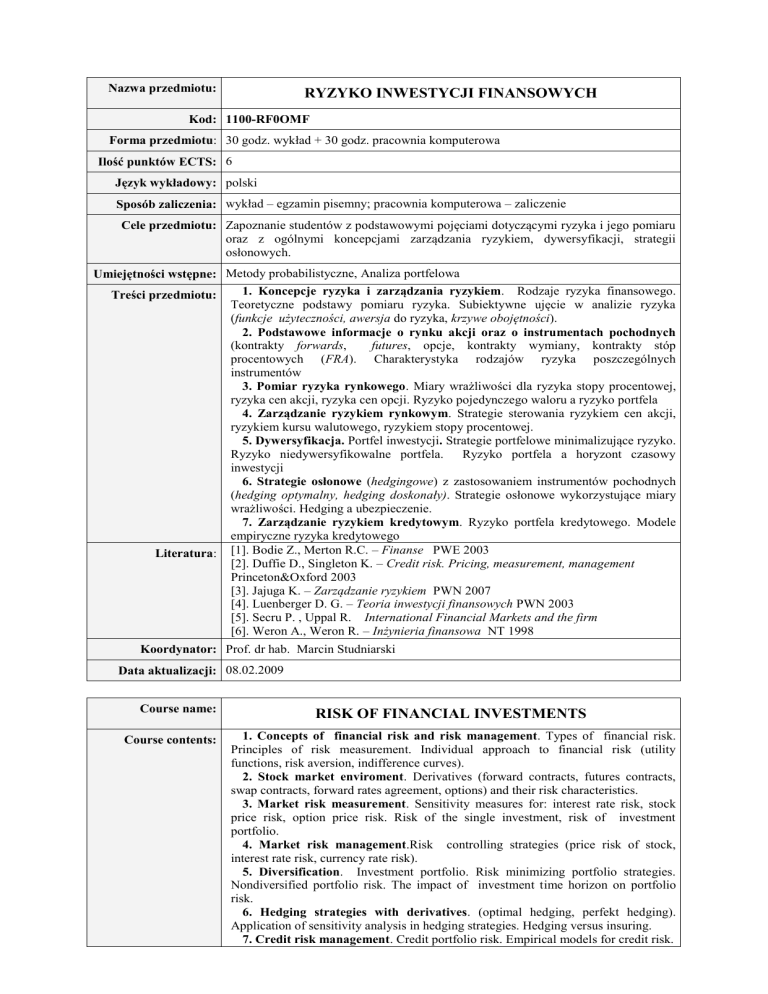

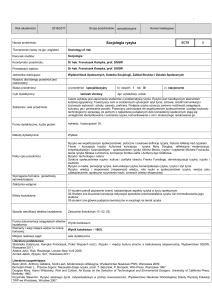

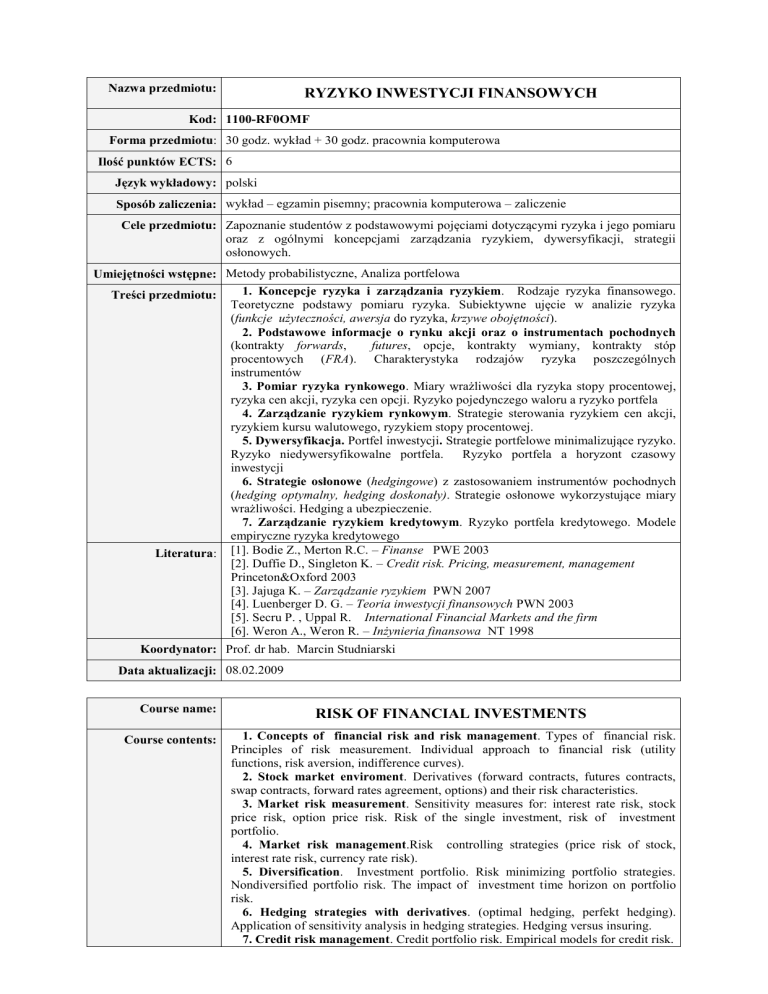

Nazwa przedmiotu:

RYZYKO INWESTYCJI FINANSOWYCH

Kod: 1100-RF0OMF

Forma przedmiotu: 30 godz. wykład + 30 godz. pracownia komputerowa

Ilość punktów ECTS: 6

Język wykładowy: polski

Sposób zaliczenia: wykład – egzamin pisemny; pracownia komputerowa – zaliczenie

Cele przedmiotu: Zapoznanie studentów z podstawowymi pojęciami dotyczącymi ryzyka i jego pomiaru

oraz z ogólnymi koncepcjami zarządzania ryzykiem, dywersyfikacji, strategii

osłonowych.

Umiejętności wstępne: Metody probabilistyczne, Analiza portfelowa

1. Koncepcje ryzyka i zarządzania ryzykiem. Rodzaje ryzyka finansowego.

Treści przedmiotu:

Teoretyczne podstawy pomiaru ryzyka. Subiektywne ujęcie w analizie ryzyka

(funkcje użyteczności, awersja do ryzyka, krzywe obojętności).

2. Podstawowe informacje o rynku akcji oraz o instrumentach pochodnych

(kontrakty forwards,

futures, opcje, kontrakty wymiany, kontrakty stóp

procentowych (FRA). Charakterystyka rodzajów ryzyka poszczególnych

instrumentów

3. Pomiar ryzyka rynkowego. Miary wrażliwości dla ryzyka stopy procentowej,

ryzyka cen akcji, ryzyka cen opcji. Ryzyko pojedynczego waloru a ryzyko portfela

4. Zarządzanie ryzykiem rynkowym. Strategie sterowania ryzykiem cen akcji,

ryzykiem kursu walutowego, ryzykiem stopy procentowej.

5. Dywersyfikacja. Portfel inwestycji. Strategie portfelowe minimalizujące ryzyko.

Ryzyko niedywersyfikowalne portfela. Ryzyko portfela a horyzont czasowy

inwestycji

6. Strategie osłonowe (hedgingowe) z zastosowaniem instrumentów pochodnych

(hedging optymalny, hedging doskonały). Strategie osłonowe wykorzystujące miary

wrażliwości. Hedging a ubezpieczenie.

7. Zarządzanie ryzykiem kredytowym. Ryzyko portfela kredytowego. Modele

empiryczne ryzyka kredytowego

Literatura: [1]. Bodie Z., Merton R.C. – Finanse PWE 2003

[2]. Duffie D., Singleton K. – Credit risk. Pricing, measurement, management

Princeton&Oxford 2003

[3]. Jajuga K. – Zarządzanie ryzykiem PWN 2007

[4]. Luenberger D. G. – Teoria inwestycji finansowych PWN 2003

[5]. Secru P. , Uppal R. International Financial Markets and the firm

[6]. Weron A., Weron R. – Inżynieria finansowa NT 1998

Koordynator: Prof. dr hab. Marcin Studniarski

Data aktualizacji: 08.02.2009

Course name:

Course contents:

RISK OF FINANCIAL INVESTMENTS

1. Concepts of financial risk and risk management. Types of financial risk.

Principles of risk measurement. Individual approach to financial risk (utility

functions, risk aversion, indifference curves).

2. Stock market enviroment. Derivatives (forward contracts, futures contracts,

swap contracts, forward rates agreement, options) and their risk characteristics.

3. Market risk measurement. Sensitivity measures for: interest rate risk, stock

price risk, option price risk. Risk of the single investment, risk of investment

portfolio.

4. Market risk management.Risk controlling strategies (price risk of stock,

interest rate risk, currency rate risk).

5. Diversification. Investment portfolio. Risk minimizing portfolio strategies.

Nondiversified portfolio risk. The impact of investment time horizon on portfolio

risk.

6. Hedging strategies with derivatives. (optimal hedging, perfekt hedging).

Application of sensitivity analysis in hedging strategies. Hedging versus insuring.

7. Credit risk management. Credit portfolio risk. Empirical models for credit risk.