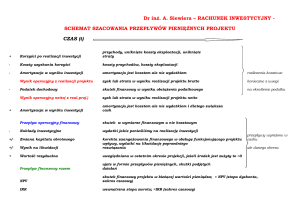

PODSTAWOWE MIARY I OCENY PROJEKTÓW INWESTYCYJNYCH

PODSTAWOWE MIARY OCENY OPŁACALNOŚCI INWESTYCJI

Na rynku konkurencyjnym, jeśli dane przedsiębiorstwo nie chce pozostać w tyle w

stosunku do swoich konkurentów, musi inwestować kaŜdego roku duŜe sumy kapitałów w

nowe przedsiębiorstwa (budowa nowej linii produkcyjnej, zakup drogiej maszyny, itd).

Takie inwestycje często określają losy firmy na długie lata. Dobre decyzje mogą

zwiększyć zyski i spowodować wzrost wartości firmy, ale zła decyzja moŜe naruszyć

zyski, obniŜyć wartość firmy, a nawet doprowadzić do jej bankructwa. Stąd tak istotne

jest rozumienie i stosowanie odpowiednich miar do oceny opłacalności planowanych

projektów inwestycyjnych.

Miary oceny projektów inwestycyjnych moŜemy podzielić na dwie kategorie:

• proste miary (nie uwzględniające wartości pieniądza w czasie):

- okres zwrotu.

• miary dochodowe (uwzględniające wartość pieniądza w czasie):,

- zdyskontowany okres zwrotu

- reguła wartości zaktualizowanej netto (NPV),

- wewnętrzna stopa zwrotu (IRR),

- zmodyfikowana wewnętrzna stopa zwrotu (MIRR).

OKRES ZWROTU

Przedsiębiorstwa preferują Ŝeby nakłady inwestycyjne związane z realizacją danego

przedsięwzięcia zwróciły się w moŜliwie najkrótszym terminie. Stąd często stosowaną

miarą jest okres zwrotu, który odpowiada na pytanie:

po upływie jakiego czasu suma wpływów pienięŜnych zrówna się z początkowymi

nakładami?

Metoda okresu zwrotu pozwala na dokonanie wyboru, spośród rozpatrywanych projektów

inwestycyjnych takiego wariantu, który umoŜliwia najszybsze odzyskanie początkowych

nakładów.

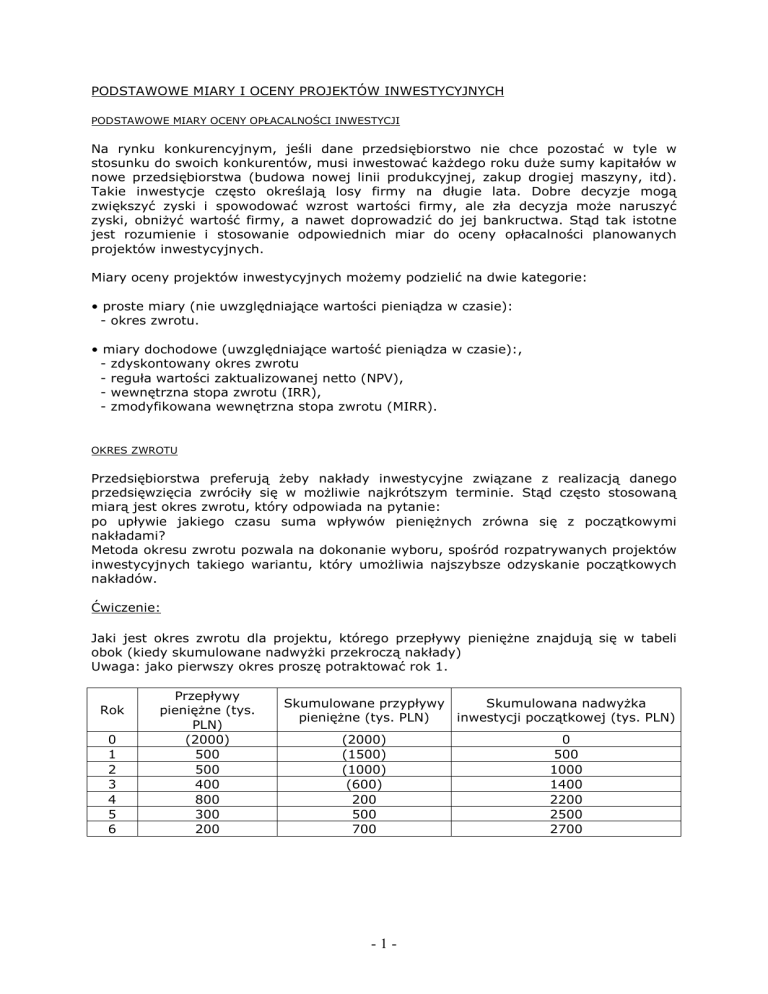

Ćwiczenie:

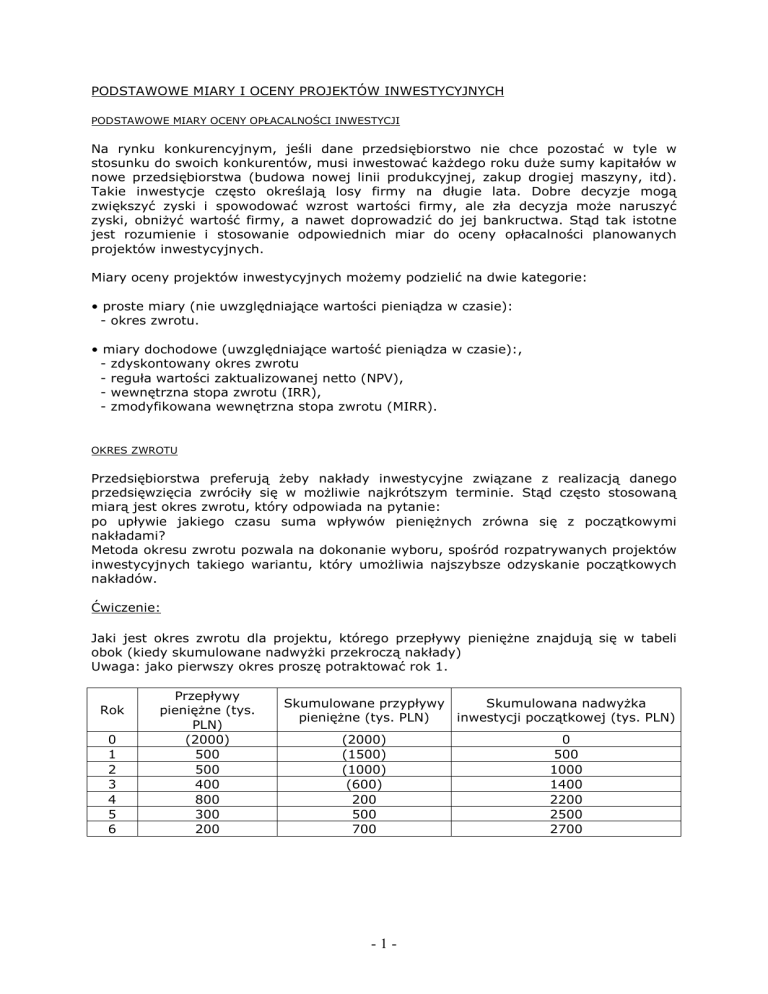

Jaki jest okres zwrotu dla projektu, którego przepływy pienięŜne znajdują się w tabeli

obok (kiedy skumulowane nadwyŜki przekroczą nakłady)

Uwaga: jako pierwszy okres proszę potraktować rok 1.

Rok

0

1

2

3

4

5

6

Przepływy

pienięŜne (tys.

PLN)

(2000)

500

500

400

800

300

200

Skumulowane przypływy

Skumulowana nadwyŜka

pienięŜne (tys. PLN)

inwestycji początkowej (tys. PLN)

(2000)

(1500)

(1000)

(600)

200

500

700

-1-

0

500

1000

1400

2200

2500

2700

Rozwiązanie:

Zwrot początkowych nakładów nastąpi w trakcie 4 roku. Zakładając równomierne

rozłoŜenie nadwyŜki finansowej w trakcie tego roku, okres zwrotu wyniesie:

Okres zwrotu = 3 lata + [(2000 – 1400)] 12 miesięcy = 3 lata 9 miesięcy

W naszym przykładzie policzyliśmy okres zwrotu obejmujący jedynie czas, który upływa

od momentu zakończenia realizacji przedsięwzięcia (ponoszenia nakładów) do chwili

zrównowaŜenia nakładów z nadwyŜkami finansowymi. Czasami do wyliczenia okresów

zwrotu włącza się okres ponoszenia nakładów.

Inna modyfikacja moŜe polegać na załoŜeniu, Ŝe nakłady poniesione na zakup ziemi oraz

na zgromadzenie niezbędnego kapitału obrotowego zostaną w pełni odzyskane przy

końcu funkcjonowania przedsięwzięcia, a zwrotowi podlega jedynie kwota stanowiąca

róŜnicę między tymi nakładami.

Cechy okresu zwrotu z inwestycji:

- ogólna miara przepływów pienięŜnych (płynności) ale nie zyskowności (wartość

zwrotu);

- łatwość zastosowania;

- preferencja dla szybko zwracających się przedsięwzięć – zmniejszenie ryzyka

czasu trwania projektu;

- nie uwzględnione są zmiany wartości pieniądza w czasie;

- nie uwzględnione okresy po osiągnięciu zwrotu;

- obliczenie nie zawsze moŜliwe.

Wniosek – zastosowanie okresu zwrotu:

- szybko zmieniająca się technologie, gospodarka nieustabilizowana, utrudniona,

długoterminowa projekcja przepływów pienięŜnych;

- uŜyteczna jako wstępna ocena projektów (pomocnicza do metod dochodowych).

ZDYSKONTOWANY OKRES ZWROTU

Zasada postępowania jest taka sama jak w przypadku okresu zwrotu z tym, Ŝe do analizy

bierze się przepływy po zdyskontowaniu na dzień analizy. Do dyskontowanie uŜywana

jest stopa zwrotu analizowanych projektów charakteryzujących się zbliŜonym ryzykiem

do danego projektu (koszt alternatywny).

Zasada zdyskontowanego zwrotu nakładów stawia następujące pytanie:

Ile okresów musi

zaktualizowanej?

trwać

projekt

aby

miał

sens

z

punktu

widzenia

wartości

Ta modyfikacja zasady zwrotu odpiera zarzut przykładania równej wagi do wszystkich

przepływów

pienięŜnych

przed

upływem

okresu

zwrotu.

JednakŜe

zasada

zdyskontowanego zwrotu, podobnie jak zasada zwrotu nie bierze pod uwagę przepływów

pienięŜnych, które następują po tym okresie.

Zastosowanie:

podobnie jak w przypadku dwóch poprzednich metod jako metoda pomocnicza.

-2-

WARTOŚĆ ZAKTUALIZOWANA NETTO

– NPV

Formułę na liczenie NPV moŜna przedstawić następująco:

n

i

i

i =0

NPV = ∑

CF

(1 + k )

gdzie:

CFi- strumień pienięŜny netto spodziewany w roku t,

k – stopa dyskontowa ,

n – czas Ŝycia projektu.

Badane przedsięwzięcie rozwojowe jest opłacalne jeŜeli NPV > 0 lub NPV = 0.

Dodatnia wartość NPV oznacza, Ŝe stopa rentowności przedsięwzięcia jest wyŜsza od

stopy granicznej określonej poprzez przyjętą do projektu stopę dyskonta. Stąd kaŜda

inwestycja charakteryzująca się NPV > 0 (w skrajnym przypadku NPV = 0) moŜe być

zrealizowana gdyŜ przyniesie firmie określone korzyści finansowe, a więc podniesie jej

wartość.

Ujemna wartość NPV świadczy o niŜszej od granicznej stopie rentowności

przedsięwzięcia. Jego realizacja będzie zatem nie opłacalna z punktu widzenia interesów

właścicieli przedsiębiorstwa.

Procedury postępowania w przypadku oceny projektu inwestycyjnego metodą NPV:

-

-

-

-

naleŜy oszacować początkowe nakłady inwestycyjne oraz przygotować prognozę

przepływów pienięŜnych jakie dane przedsięwzięcie wygeneruje w czasie swego

trwania,

naleŜy ustalić stopę dyskontową – powinna ona odzwierciedlać równo wartość

pieniądza w czasie jak i ryzyko związane z realizacją rozpatrywanego

przedsięwzięcia (koszt alternatywny – oczekiwana stopa zwrotu z projektu o

porównywalnym ryzyku),

wykorzystując alternatywny koszt kapitału naleŜy zdyskontować przyszłe

przepływu pienięŜne wynikające z przedsięwzięcia suma zdyskontowanych

przepływów pienięŜnych nazywana jest wartością zaktualizowaną NPV**,

wartość zaktualizowaną netto (NPV) obliczamy obejmując odejmując od wartości

zaktualizowanej przepływów pienięŜnych (PV) kwotę inwestycji (I),

naleŜy przystąpić do realizacji przedsięwzięcia jeŜeli jego wartość zaktualizowana

netto jest większa lub równa zero (NPV > 0 lub NPV = 0)

WYMAGANA STOPA ZWROTU

Ćwiczenie:

Firma rozwaŜa zakup jednej z dwóch maszyn o róŜnych parametrach technicznych. Cena

obu maszyn jest jednakowa i wynosi 15 mln PLN. Oczekiwane wpływy pienięŜne z

uŜytkowaniem maszyn wyglądają następująco (dane w tys. PLN).

Super

DeLuxe

Rok 1

9000

6500

Rok 2

6500

6500

-3-

Rok 3

4000

6500

JeŜeli wymagana stopa zwrotu wynosi 10% rocznie, który wariant jest bardziej

opłacalny?

Rozwiązanie:

Super

=

PV =

9000

6500

4000

−

+

= 8181 + 5369 + 3004 = 16554

1 + 0,1 (1 + 0,1)2 (1 + 0,1)3

NPV = PV – I = 16554 – 15000 = 1554

DeLuxe:

PV =

1

6500

6500

6500

1

= 6500·](10 7,51) = 16165

+

+

= 6500 ⋅

−

2

3

2

1 + 0,1 (1 + 0,1)

(1 + 0,1)

0,1 0,1 ⋅ (1 + 0,1)

NPV = PV – I = 16165 – 15000 = 1165

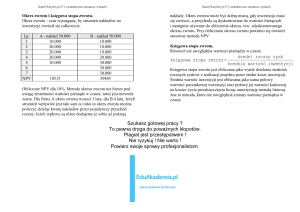

Obliczanie zaktualizowanej wartości netto oparte jest na załoŜeniu, Ŝe uzyskiwane w

poszczególnych latach przepływy będą inwestowane po takiej samej stopie jak stopa

dyskontowa uŜyta do wyliczenia NPV.

Rys.1.

-4-

WEWNĘTRZNA STOPA ZWROTU

– IRR

Wewnętrzna stopa zwrotu (internal rate of return) to stopa procentowa, przy której

obecna wartość strumieni wydatków pienięŜnych jest równa obecnej wartości strumieni

wpływów pienięŜnych. Jest to więc taka stopa dyskontowa, przy której wartość

zaktualizowana netto ocenionego projektu jest równa zero.

IRR = stopa dyskontowa przy której NPV = 0

IRR pokazuje bezpośrednio stopę rentowności badanych przedsięwzięć. Pojedyncze

przedsięwzięcie rozwojowe jest opłacane wówczas, gdy jego wewnętrzna stopa zwrotu

jest wyŜsza od (w skrajnym przypadku równa) od stopy granicznej będącej najniŜszą

moŜliwą do zaakceptowania przez inwestora stopą rentowności.

Rys.2.

Sposoby wyznaczania IRR:

- przy uŜyciu arkusza kalkulacyjnego lub kalkulatora finansowego,

- odczytywanie z wykresu,

- obliczanie ze wzoru (daje wartość przybliŜoną).

IRR = A +

NPVA

⋅ (B − A)

NPVA − NPVB

gdzie:

A – poziom stopy dyskonta, przy którym NPV > 0,

B – poziom stopy dyskonta, przy którym NPV < 0,

NPVA – poziom NPV obliczony na podstawie stopy A,

NPVB – poziom NPV obliczony na podstawie stopy B.

-5-

Główna wada IRR obliczanie wewnętrznej stopy zwrotu oparte jest na załoŜeniu, Ŝe

uzyskiwane w poszczególnych latach przepływy pienięŜne będą reinwestowane po takiej

samej stopie, jak IRR. ZałoŜenie to moŜe okazać się nie moŜliwe do zrealizowania w

praktyce.

Wewnętrzna stopa zwrotu liczona jest przy załoŜeniu, Ŝe uzyskiwane z projektu

przepływy pienięŜne reinwestowane są po stopie procentowej równej IRR. Jest to

załoŜenie trudne do zrealizowania w praktyce w szczególności jeśli firma realizuje projekt

o wyŜszej rentowności od rentowności uzyskiwanej ze swojej dotychczasowej

działalności. Niedogodność tę próbuje wyeliminować tzw. zmodyfikowana wewnętrzna

stopa zwrotu modified internal rate of return – MIRR.

MIRR zakłada, Ŝe uzyskiwane z projektu przepływy pienięŜne reinwestowane są po stopie

równej kosztowi kapitału firmy.

Procedura wyliczenia MIRR polega na:

-

obliczeniu wartości końcowej przepływów pienięŜnych generowanych przez projekt

stosując do kapitalizowania koszt kapitału przedsiębiorstwa,

mając wartość końcową przepływów i wartość początkową (nakłady inwestycyjne)

oraz znając liczbę okresów projektu (lat) przy uŜyciu arkusza kalkulacyjnego

wyliczamy zmodyfikowaną wewnętrzną stopę zwrotu projektu (MIRR).

Projekt inwestycyjny przyjmuje się do realizacji gdy zmodyfikowane wewnętrzna stopa

zwrotu przewyŜsza koszt kapitału, czyli:

MIRR > k

KOSZT KAPITAŁU FIRMY A WYMAGANA STOPA ZWROTU Z PROJEKTU

Zarówno koszt kapitału firmy (WACC) uŜywany do dyskontowania przepływów

pienięŜnych całej firmy jak i wymagana stopa zwrotu z projektu uŜywana do

dyskontowania przepływów pienięŜnych z danego projektu zaleŜą od:

- źródeł finansowania (kapitał własny czy obcy),

- oprocentowania kredytu,

- wysokości podatku dochodowego,

- rentowności osiąganej z inwestowania w alternatywne przedsięwzięcia (o

podobnym ryzyku),

- ryzyka związanego z inwestowaniem na danym rynku.

Koszt kapitału zaangaŜowanego w dany projekt i średni waŜony koszt kapitału (WACC) są

sobie równe tylko wówczas, kiedy ryzyko nowego projektu jest takie samo jak ryzyko

operacyjne związane z dotychczasową działalnością firmy, a struktura finansowania

projektu odpowiada strukturze finansowania całej firmy.

Mówimy, Ŝe jest to projekt typowy dla danej firmy. Tylko wówczas do dyskontowania

przepływów pienięŜnych związanych z danym projektem moŜemy uŜywać średni waŜony

koszt kapitału (WACC) w szczególnym przypadku kiedy dla takiego projektu NPV = 0

zachodzi zaleŜność:

WACC = IRR

Dla projektów nietypowych, np. wchodzenie na nowe rynki naleŜy uŜyć kosztu kapitału

odpowiadającego alternatywnemu uŜyciu kapitału w przedsięwzięciach o podobnym

ryzyku.

-6-