OCENA EFEKTYWNOŚCI INWESTYCJI

INWESTCJE: proces wydatkowania środków na aktywa, z których można oczekiwać

dochodów pieniężnych w późniejszym okresie.

Każde przedsiębiorstwo posiada pewną liczbę możliwych projektów inwestycyjnych.

Rolą menedżera finansowego jest określenie (za pomocą odpowiednich technik) ich

efektywności, określenie ich wartości.

W większości metod oceny efektywności inwestycji wykorzystywany jest rachunek

dyskontowy. Przyszłe oczekiwane wartości przepływów pieniężnych są sprowadzane do ich

wartości obecnej (aktualizowane). Podstawowe znaczenie dla wartości mierników ma więc

stopa dyskontowa.

Ze względu na przedmiot inwestycji możemy wyróżnić:

•

INWESTYCJE MATERIALNE – dotyczące wydatków na rzeczowy majątek

przedsiębiorstwa

•

INWESTYCJE KAPITAŁOWE – dotyczące zakupu papierów wartościowych, lokat w

funduszach powierniczych, itp. (wydatki na aktywa finansowe)

INWESTYCJE MATERIALNE

Klasyfikacja inwestycji materialnych ze względu na ich cel:

•

mające na celu odtworzenie środków trwałych lub ich wymianę w celu obniżenia

kosztów produkcji,

•

rozwojowe: rozwijanie istniejących produktów, ekspansja na nowe rynki,

•

obowiązkowe: dotyczące najczęściej bezpieczeństwa pracy lub ochrony środowiska

Etapy oceny efektywności inwestycji (etapy preliminowania inwestycji) w oparciu

o techniki zdyskontowanych przepływów środków pieniężnych (DCF).

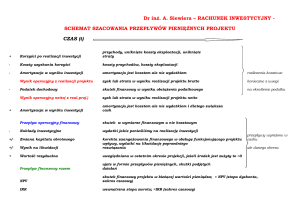

1. Oszacowanie

wydatków

inwestycyjnych

oraz

oczekiwanych

przepływów

pieniężnych wynikających z projektu. Ocena efektywności inwestycji dokonywana

jest w oparciu o przepływy pieniężne a nie dane księgowe (przychody, koszty,

zyski). Strumienie środków pieniężnych są bowiem podstawą do wyceny wartości

przedsiębiorstwa (porównaj wykład 1).

W tym celu należy stworzyć plan finansowy przedsięwzięcia (zestawienia

finansowe pro forma)

1

2. Określenie stopy dyskontowej

3. Obliczenie mierników oceny efektywności inwestycji

4. Analiza wrażliwości mierników efektywności inwestycji na zmianę istotnych

parametrów.

Zasady doboru przepływów pieniężnych uwzględnianych w ocenie efektywności

inwestycji:

1. Wartość projektu zależy od przyszłych przepływów pieniężnych; strumienie

pieniężne generowane w przeszłości nie mają znaczenia dla wartości projektu.

2. Brane pod uwagę są tylko przepływy pieniężne ściśle związane z

inwestycją (incremental cash flow).

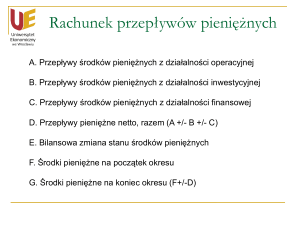

3. Przepływy pieniężne kalkulowane dla potrzeb pomiaru efektywności różnią

się od przepływów pieniężnych szacowanych dla potrzeb badania płynności

finansowej tym, że nie uwzględniają przepływów finansowych.

4. W ostatnim okresie horyzontu prognozy przepływów powinno się

uwzględniać wartość likwidacyjną projektu. Należy określić wartość

gotówki jaka zostałaby po upłynnieniu możliwych do sprzedaży składników

majątku po pokryciu istniejących na koniec okresu prognozy zobowiązań.

Stopa dyskontowa w ocenie efektywności inwestycji

•

najczęściej

za

stopę

dyskontową

przyjmowany

jest

koszt

kapitału

danego

przedsiębiorstwa.

Koszt kapitału to średnia stopa zwrotu jaką firma musi zaoferować dostarczycielom

kapitału (właściciele i wierzyciele). Określa wydatki jakie przedsiębiorstwo musi

ponieść aby pozyskać źródła finansowania. (szerzej na ten temat: wykład „Koszt

kapitału przedsiębiorstwa”)

•

stopa zwrotu z alternatywnego zastosowania kapitału – koszt utraconych korzyści. Jest

to dochód alternatywny możliwy do osiągnięcia przez inwestora w przypadku gdyby

ulokował kapitał w inne przedsięwzięcie o podobnym stopniu ryzyka

2

MIERNIKI EFEKTYWNOŚCI INWESTYCJI

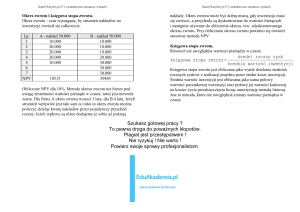

Wartość zaktualizowana netto - NPV

(Net Present Value), to różnica pomiędzy

zdyskontowanymi wpływami a wydatkami związanymi z przedsięwzięciem, w pewnym

horyzoncie czasu. Przepływy pieniężne dyskontowane są na moment początkowy

przedsięwzięcia.

n

NPV = Σ

t=0

NCFt

( 1 + k )t

gdzie:

NCFt – przewidywane przepływy pieniężne netto ( przepływ netto = wpływ – wydatek )

związane z rozważaną inwestycją w kolejnych okresach,

k – stopa dyskontowa,

n – liczba okresów w danym horyzoncie.

Reguły podejmowania decyzji przy użyciu NPV:

-

JEŻELI NPV > 0 inwestycję można zaakceptować gdyż:

o zdyskontowane przepływy pieniężne netto przewyższają zdyskontowaną wartość

nakładów,

o jeżeli k jest kosztem kapitału: przepływy pieniężne z tej inwestycji wystarczą na

pokrycie kosztu kapitału oraz zapewnią uzyskanie dodatkowej premii, dzięki

której wzrasta wartość firmy realizującej projekt,

o jeżeli k jest kosztem alternatywnym: Przepływy zapewniają osiągnięcie wyższej

stopy zwrotu niż w inwestycji alternatywnej.

-

JEŻELI NPV < 0 inwestycję należy odrzucić gdyż:

o zdyskontowane przepływy pieniężne netto są niższe od zdyskontowanej wartość

nakładów

o jeżeli k jest kosztem kapitału: przepływy pieniężne z tej inwestycji nie wystarczą

na pokrycie kosztu kapitału; realizacja projektu prowadzi do zmniejszenia

wartości firmy realizującej projekt,

o jeżeli k jest kosztem alternatywnym: projekt jest mniej korzystny od

alternatywnego

-

JEŻELI NPV = 0 inwestycję można zaakceptować gdyż:

o zdyskontowane przepływy pieniężne netto są równe zdyskontowanej wartości

nakładów

3

o jeżeli k jest kosztem kapitału: koszt kapitału został pokryty, nie uzyskano jednak

dodatkowej premii, dzięki której wzrosłaby wartość przedsiębiorstwa

o jeżeli k jest kosztem alternatywnym: projekt rozpatrywany i projekt

alternatywny przynoszą takie same korzyści.

Wewnętrzna stopa zwrotu – IRR (internal rate of return)

Wewnętrzna stopa zwrotu to taka wartość stopy dyskontowej, dla której NPV = 0

n

IRR = k ⇔ Σ

t=0

NCFt

( 1 + k )t

=0

Żądana stopa dyskontowa k jest parametrem wstawianym do rachunku, natomiast IRR

jest zmienną, której wartość trzeba wyliczyć.

Reguły podejmowania decyzji przy użyciu IRR:

-

jeżeli IRR > od stopy dyskontowej,

można zaakceptować inwestycję; wewnętrzna stopa zwrotu jest wyższa od kosztu

kapitału (lub od kosztu utraconych korzyści)

-

jeżeli IRR < od stopy dyskontowej,

inwestycję należy odrzucić; wewnętrzna stopa zwrotu jest niższa od kosztu kapitału

(lub od kosztu utraconych korzyści)

-

jeżeli IRR równa się stopie dyskontowej,

wówczas projekt może zostać zaakceptowany, gdyż koszt kapitału został pokryty

(projekt rozpatrywany i projekt alternatywny przynoszą takie same korzyści).

Warto zapamiętać, że dla danej inwestycji:

IRR > k ⇒ NPV > 0

IRR < k ⇒ NPV < 0

PORÓWNANIE METOD NPV i IRR

•

NPV jest miarą bezwzględną wyrażającą w jednostkach pieniężnych o ile zmieni się

wartość przedsiębiorstwa. IRR jest miarą względną, określającą procentowo efektywność

inwestycji. IRR nie odzwierciedla więc różnic w rozmiarach inwestycji, natomiast NPV nie

informuje o rentowności inwestycji.

•

W obliczeniach IRR przyjmuje się, iż przepływy środków pieniężnych uzyskiwane dzięki

wdrożeniu projektu są reinwestowane po wewnętrznej stopie zwrotu. W przypadku NPV

4

zakłada się reinwestowanie po stopie równej przyjętej stopie dyskontowej – najczęściej po

koszcie kapitału. W praktyce bardziej prawdopodobne jest wystąpienie sytuacji w

przypadku której przepływy te są reinwestowane po koszcie kapitału; rzadko bowiem

inwestycje mają charakter powtarzalny – umożliwiają osiąganie identycznej wewnętrznej

stopy zwrotu.

•

Wartość NPV zależy od doboru stopy dyskontowej. Określenie jej wartości może mieć

charakter subiektywny. Wartość IRR nie zależy od wartości przyjętej stopy dyskontowej

(nie zależy od kosztu kapitału). Zależy wyłącznie od wielkości przepływów pieniężnych

dotyczących projektu.

•

Ocena opłacalności pojedynczego przedsięwzięcia rozwojowego przeprowadzona na

podstawie NPV pokrywa się z oceną opartą na IRR pod warunkiem, że stopa procentowa

stanowiąca podstawę dyskonta przy obliczaniu NPV stanowi równocześnie stopę graniczną

do której porównujemy IRR. Taka sama decyzja o przyjęciu lub odrzuceniu, będzie podjęta

w przypadku projektów niezależnych. Jednak NPV i IRR „mogą dać inną kolejność” dla

projektów wzajemnie wykluczających się. Podstawową przyczyną niejednoznaczności

oceny jest zróżnicowanie rozłożenia w czasie wartości przepływów pieniężnych netto

poszczególnych

przedsięwzięć,

jak

też

różna

długość

okresu

obliczeniowego

uwzględnionego w rachunku. Wówczas zaleca się podejmowanie decyzji przy użyciu NPV.

Jeśli metoda ta stosowana jest właściwie (dobór horyzontu, stopy dyskontowej) zapewnia

dokonanie spójnego i racjonalnego wyboru.

Projekty niezależne – to takie, których przepływy środków pieniężnych nie są naruszone,

przy przyjęciu lub odrzuceniu jednego z projektów

Projekty wzajemnie wykluczające się – to takie z których tylko jeden może zostać przyjęty

do realizacji.

W celu wyeliminowania niektórych wad IRR oraz ograniczenia liczby przypadków, w

których NPV i IRR dają przeciwne wskazówki w zakresie wyboru projektów wzajemnie

wykluczających się, można zastosować miarę MIRR – czyli zmodyfikowaną

wewnętrzną stopę zwrotu.

5

Zmodyfikowana wewnętrzna stopa zwrotu – MIRR (modified

internal rate of return)

MIRR jest zmodyfikowaną wewnętrzną stopą zwrotu, przy założeniu, że przepływy

pieniężne netto reinwestowane są po koszcie kapitału (po tej samej stopie co przy NPV).

n

Σ FOCFt * (1 + k )n-t

t=1

n

CFIt

Σ ( 1 + k )t

t=0

=

( 1 + MIRR )n

stąd

n

∑ FOCFt (1 + k)n-t

t=1

- 1

MIRR = n

n

∑

t=0

CFI t

(1 + k) t

FOCFt – operacyjne przepływy pieniężne związane z projektem w okresie t

CFIt – nakłady inwestycyjne w okresie t

Kryteria podejmowania decyzji są analogiczne jak w przypadku IRR.

Dla danego projektu:

IRR > k ⇒ IRR > MIRR

IRR < k ⇒ IRR < MIRR

MIRR zakłada reinwestowanie po koszcie kapitału natomiast IRR po stopie = IRR

projektu. W przypadku MIRR nie wystąpi więc konflikt między NPV a MIRR jeżeli

rozpatrywane projekty będą miały taką samą wielkość i taki sam okres realizacji. Metody NPV

i MIRR będą wtedy prowadzić do tych samych decyzji. ( NPV 1 > NPV 2 oraz MIRR1 >MIRR2)

Jeżeli jednak projekty różnią się wielkością (skalą) to sprzeczność może wystąpić

(NPV1 >NPV2 , ale MIRR2 > MIRR1).

6

Wskaźnik zyskowności inwestycji – PI (profitability index)

Wskaźnik zyskowności dla projektu inwestycyjnego, to iloraz zaktualizowanych

przepływów pieniężnych netto związanych z inwestycją i nakładów inwestycyjnych

n

FOCFt

∑

t=0 (1 + k)t

PI =

n

CFI t

∑

t=0 (1 + k) t

Zasady podejmowania decyzji przy użyciu PI:

-

jeżeli PI > 1,

inwestycję można przyjąć, oznacza to, że dzięki realizacji projektu nie tylko

pokryty został koszt kapitału, ale uzyskano dodatkową premię, dzięki której wzrasta

wartość firmy realizującej projekt;

-

jeżeli PI < 1,

odrzucić projekt, jeżeli wskaźnik zyskowności ma wartość mniejszą od 1, oznacza to,

że nie został pokryty koszt kapitału, zaś realizacja projektu prowadzi do zmniejszenia

wartości przedsiębiorstwa;

-

jeżeli PI = 1,

inwestycję można zaakceptować, gdyż koszt kapitału został pokryty, nie uzyskano

jednakże dodatkowej premii (wartość firmy nie zmieni się). Jeżeli stopa dyskontowa

przyjęta została jako koszt utraconych korzyści, wówczas można stwierdzić, że

projekt rozpatrywany i projekt alternatywny przynoszą takie same korzyści.

Dla danej inwestycji:

NPV > 0 ⇒ PI > 1

NPV < 0 ⇒ PI < 1

PI podobnie jak IRR, to miara względna, nie odzwierciedlająca różnic w rozmiarach

inwestycji. Między innymi w związku z tym, że w ocenie efektywności inwestycji priorytet

przyznaje się tworzeniu nadwyżki z przedsięwzięcia (a nie efektywności z jednostki

nakładów), wśród miar oceniających efektywność inwestycji większość autorów na pierwszym

miejscu stawia NPV (wartość zależy od rozmiarów przedsięwzięcia).

7

Okres zwrotu – (payback period)

Okres zwrotu nakładów inwestycyjnych , określa czas, w którym uzyskane wpływy pieniężne z

inwestycji zrównoważą się z nakładem inwestycyjnym.

Okres zwrotu to najmniejsze n, dla którego spełniona jest nierówność:

n

Σ NCFt ≥ 0

t=0

Okres zwrotu informuje o tym, jak szybko odzyskane zostaną poniesione nakłady

inwestycyjne. Okres zwrotu może być liczony na podstawie wartości bieżących przepływów

pieniężnych, a także na podstawie wartości zdyskontowanych. W tym ostatnim przypadku

chodzi zatem o wyznaczenie minimalnego n, dla którego spełniona jest nierówność:

n

Σ

t=0

NCFt

( 1 + k )t

≥0

8