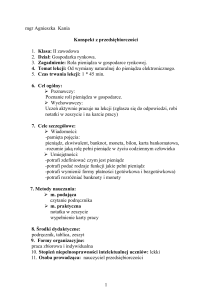

Temat: Istota i rola pieniądza.

Pieniądz znamy z pewnością wszyscy. Korzystamy z pieniądza przez całe

życie i może właśnie, dlatego, że zawsze nam towarzyszy, choć częściej

dokucza nam jego brak, nie zastanawiamy się, czym on jest i jakie skutki

powoduje jego istnienie.

Z obserwacji życia w różnych czasach i w różnych częściach świata wynika, że

pieniądzem może być wszystko, co jest akceptowane przez ludzi jako zapłata.

Zapoznając się z historią pieniądza dowiadujemy się, że funkcję pieniądza

pełniło złoto, srebro, lub miedz, a następnie pojawił się pieniądz papierowy.

Historia pieniądza jest szalenie interesująca, wiemy z niej, że niektóre

społeczeństwa handlowały na zasadzie barteru. Barter jest wymianą jednego

dobra lub usługi na inne dobra lub usługi, dokonywaną bez pośrednictwa

pieniądza.

Wyciągamy najważniejszy dla naszych rozważań wniosek, że pieniądzem może

stać się cokolwiek, co powszechnie zostanie zaakceptowane podczas wymiany

za dobra i usługi.

Ludzie żyjący współcześnie akceptują zadrukowane kawałki papieru, które

przecież same w sobie nie są niczym cennym. Nabrały one wartości tylko,

dlatego że ludzie przyjęli je jako środek płatniczy.

Banknoty i monety we współczesnych, rozwiniętych gospodarkach

rynkowych stanowią tylko znikomą część pieniądza, a cała reszta jest nie

namacalna i istnieje w postaci zapisów na rachunkach bankowych. Pieniądze ze

względów praktycznych powinny posiadać następujące właściwości: stabilność,

poręczność, trwałość, jednolitość, podzielność i rozpoznawalność.

Stabilność. Wartość pieniądza powinna być taka sama dzisiaj, jak i jutro, nie

powinna podlegać większym wahaniom w czasie.

Poręczność. Współczesne pieniądze muszą być na tyle nieduże i lekkie, żeby

ludzie mogli je z łatwością nosić przy sobie.

Trwałość. Materiał wybrany na pieniądz musi być odpowiednio trały. Z tego

powodu większość krajów do produkcji pieniędzy stosuje papier wysokiej

jakości.

Jednolitość. Pieniądze (monety czy banknoty) o takich samych nominałach,

powinny mieć identyczną wartość.

Podzielność. Jedną z podstawowych zalet pieniądza jest możliwość jego

podziału. Sto złotych można podzielić na dziesiątki, dziesiątki na złotówki, a te

z kolei na grosze.

Rozpoznawalność. Pieniądze powinny być łatwo rozpoznawalne i trudne do

podrobienia.

Pieniądz pełni cztery podstawowe funkcje:

1) Pieniądz jako miernik wartości.

2) Pieniądz jako środek wymiany.

3) Pieniądz jako środek płatniczy (miernik odroczonych płatności.

4) Pieniądz jako środek tezauryzacji ( przechowywania wartości).

Miernik wartości. Pieniądz umożliwia określenie ceny danej rzeczy w sposób

zrozumiały dla wszystkich.

Środek wymiany. Podstawową różnicą między gospodarką barterową a

gospodarką pieniężną jest to, że w gospodarce barterowej, jeśli chcemy dokonać

wymiany, musimy znaleźć kogoś, kto nie tylko posiada dobro, które chcemy

otrzymać, ale także chce to dobro wymienić na tą rzecz czy usługę, którą my

posiadamy i chcemy wymienić. W gospodarce pieniężnej ludzie mogą

sprzedawać komukolwiek, to, co chcą, a następnie za pieniądze, które otrzymają

mogą kupić pożądane dobra lub usługę. Pieniądz, będąc środkiem wymiany,

znacznie ułatwia i przyspiesza proces wymiany dóbr i usług.

Środek płatniczy miernik odroczonych płatności. Transakcja wybiegająca w

przyszłość. Zawiera się wiele transakcji, których płatność będzie odbywać się w

przyszłości np. zakup na raty lub wszystkie rodzaje obligacji.

Środek przechowywania wartości.(tezauryzacji). Pieniądz umożliwia nam

łatwe przechowywanie wartości. To na ile pieniądze są dobrym środkiem

prowadzenia majątku(tezauryzacji), zależy od inflacji. Im większa jest inflacja

tym pieniądze bardziej tracą na wartości.

Formy pieniądza.

Pieniądz gotówkowy, czyli banknoty i monety, jest prawnym środkiem

płatniczym. Oznacza to, że prawo wymaga, aby był on powszechnie

akceptowany przy regulowani wszelkiego typu zobowiązań finansowych.

Depozyty(wkłady) na żądanie. Największym składnikiem podaży pieniądza są

depozyty na żądanie(a vista).

Depozyty na żądanie to środki zgromadzone na rachunkach bankowych, tzn.

rachunkach bieżących firm, czy kontach osobistych osób fizycznych, które

wypacane są na podstawie czeków bankowych. Nazwane są „depozytami na

żądanie”, ponieważ dostępne są, przez proste wypisanie czeku bankowego lub

polecenia przelewu bankowego. Dlaczego jednak depozyty na żądanie,

stanowiące podstawę obrotu czekowego wymienione są jako składnik podaży

pieniądza?

„ Pieniądz to cokolwiek, co jest powszechnie akceptowane w płatnościach za

dobra i usługi, ponieważ w każdej ustabilizowanej gospodarce rynkowej czeki

są powszechnie akceptowaną formą regulowania zobowiązań, są, więc formą

pieniądza.

Wielkość podaży tej formy pieniądza zależy od łącznej wysokości wszystkich

wkładów a vista.

Wartość, na jaką dana osoba lub firma może wypisać czeki, zależy od ilości

pieniędzy, jaką osoba lub firma wcześniej zdeponowała na swoim rachunku.

Stąd też suma wszystkich depozytów na żądanie, które mogą być

„uruchomione” przez wypisanie czeku, stanowi o wielkości zasobu tego

składnika podaży pieniądza.

W krajach o bardziej rozwiniętym systemie bankowym istnieje możliwość

dokonywania operacji czekowych tarze na wielu rachunkach bankowych:

Rachunkach oszczędnościowych, inwestycyjnych, emerytalnych i innych. Suma

środków zgromadzonych na tego typu rachunkach stanowi w większości krajów

wysoko rozwiniętych drugi, co do wielkości składnik całej podaży pieniądza.

Inna formą pieniądza w krajach o rozwiniętej gospodarce rynkowej są czeki

podróżne, które są sprzedawane w różnych nominałach prze banki i biorą

podróży. Kupujący je płacą wartość nominalną plus niewielką opłatę

manipulacyjną za świadczoną usługę. Czeki te swoją popularność zawdzięczają

temu, że w przeciwieństwie do gotówki, kiedy zginą lub są skradzione można w

ich miejsce otrzymać nowe. Wartość pieniądza może ulegać zmianie, czyli

ujmując to inaczej możemy powiedzieć, kiedy rosną ceny, wtedy wartość

pieniądza spada, kiedy ceny spadają, wartość pieniądza rośnie, Zjawisko

wzrostu ogólnego poziomu cen nazywamy inflacją.

Sytuację, w której ceny spadają określamy jako deflację. Wartość pieniądza,

(np. złotówki) maleje w okresach inflacji, a wzrasta w okresach deflacji.

Jakie są przyczyny inflacji?

Inflacja popytowa. Jeśli w gospodarce jest nadmierna ilość pieniędzy, która nie

znajduje dostatecznego pokrycia w ilości to watów to sytuację taką określamy

jako inflacja ”ciągną” przez popyt. Kiedy popyt rośnie szybciej niż zdolność

gospodarki do jego zaspokojenia, bo w rezultacie rosną ceny?

Inflacja kosztowa.

Sytuacji, w której wzrost cen spowodowany jest wzrostem kosztów

produkcyjnych nazywamy inflacją „pchaną” przez koszty.

Inflacja powodować może różne skutki i niektórzy z jej powodów tracą inni zaś

na niej korzystają.

Kto traci a kto korzysta na inflacji?

Najwięcej z powodu inflacji tracą ludzie utrzymujący się ze względnie

stałych dochodów, osoby posiadające oszczędności oraz pożyczkodawcy.

Inflacja jest też niekorzystnym zjawiskiem dla większości podmiotów

gospodarczych. Niską inflację cechuje duża stabilność, natomiast wysoka

inflacja jest z reguły bardzo niestała, to znaczy jej tempo ulega silnym zmianom.

Osoby utrzymujące się ze względnie stałych dochodów. W czasie inflacji

rosną koszty utrzymania, aby zachować osiągalny standard życia konieczny jest

wzrost bieżących dochodów, tempo wzrostu dochodów powinno być równe

tempu inflacji, czyli skali wzrostu kosztów utrzymania. Niektóre grupy ludności

nie są w stanie powiększyć swoich dochodów w stopniu nadążającym za

inflacją.

Niektórzy ludzie oszczędzają część swoich dochodów lokując je na

terminowych rachunkach bankowych czy nabywają obligacje skarbu Państwa.

Niekiedy tak ulokowane oszczędności dają dochód według stałej stopy zwroty

zwanej stopą procentową. W przypadku, gdy stopa procentowa jest niższa od

stopy inflacji siła nabywcza zaoszczędzonej kwoty wraz z odsetkami będzie

niższa od siły nabywczej pierwotnie odłożonej części dochodu.

Obligacje skarbowe są indeksowane, to znaczy ich oprocentowanie jest

związane ze stopą inflacji z reguły przewyższa je o kilka punktów.

Pożyczkodawcy, osoby, które pożyczają pieniądze innym, znajdują się w

podobnej sytuacji jak ci, którzy oszczędzają. Jeśli w okresie trwania pożyczki

ceny wzrosną, to pieniądze zwrócone w terminie płatności będą mniej warte niż

suma pierwotnie wypłacona, chyba, że stopa oprocentowania ustalona jest na

poziom wyższym od stopnia inflacji.

W niektórych przedsiębiorstwach zmiana cen jest kosztowna, dlatego że te ceny

są zmieniane rzadko i nie nadążają za inflacją.

Korzyści z inflacji mogą odnieść osoby, które są w stanie łatwo powiększyć soje

dochody, są to pewne środowiska zawodowe, gałęzie przemysłu oraz niektóre

grupy pracownicze, którym łatwiej jest podnieść ceny i zarobki w czacie

rosnącej inflacji niż innych okresach. Jeżeli podwyżki są większe niż stopa

inflacji to ludziom takim będzie się lepiej żyło niż przed podwyżką cen. Osoby

będące pożyczkobiorcami mogą w okresie wzrostu cen skorzystać na inflacji.

Ich ewentualny zysk jest uzależniony od wysokości oprocentowania, jaki od

pożyczonej sumy muszą zapłacić.

Jeśli stopa oprocentowania jest niższa od tempa wzrostu cen, jaki występuje

pomiędzy data udzielania a spłaty, to siła nabywcza kwoty zwróconej będzie

mniejsza od sił nabywczej kwoty pożyczonej. Jednym z źródeł dochodów

państwa jest podatek dochodowy, Przeważnie i tak też jest w Polsce, ma on

charakter progresywny. Oznacza to, ze stopa oprocentowania jest wyższa dla

wyższych poziomów dochodów. W naszym kraju obowiązywały w 1997r. Trzy

stopy oprocentowania 20, 32 i 44%, odpowiadające poszczególnym progom

dochodowym. W czasie inflacji dochody zwykle rosną i choć wzrost ten może

nie nadążać za zwiększeniem kosztów utrzymania, często powoduje on, że wielu

podatników przekracza kolejne progi dochodowe, powyżej, których obowiązują

wyższe stopnie opodatkowania. Jeśli mimo inflacji nie są zmieniane progi

dochodowe, wtedy ludzie, których dochody wzrosły np. o 30% stwierdzają, że

ich zobowiązania podatkowe zmieniły się o 35 czy 40%. W rezultacie na inflacji

zyskuje państwo, gdyż rosną wpływy budżetowe.

Większość osób prywatnych i firm nie może obejść się bez usług oferowanych

przez banki komercyjne i inne instytucje finansowe. Według polskiego prawa

bankiem jest instytucja finansowa, która gromadzi środki pieniężne, udziela

kredytów i pożyczek oraz prowadzi rozliczenia pieniężne.

Polski system instytucji finansowych jest jeszcze słabo rozwinięty, stąd

dominują w nim banki komercyjne, które działają na podstawie prawa

bankowego po przednim uzyskaniu licencji(pozwolenia) od Narodowego Banku

Polskiego(NBP). Licencja ta jest niezbędnym warunkiem rozpoczęcia

działalności bankowej.

Na początku 1997 roku funkcjonowało w Polsce ok. 80 banków

komercyjnych oraz 1500 banków spółdzielczych. W krajach o rozwiniętej

gospodarce rynkowej obok banków komercyjnych działają również inne

instytucje finansowe, które świadczą tylko część z zarezerwowanych dla

banków usług finansowych. Należą do nich towarzystwa inwestycyjne,

towarzystwa budowlane i inne.

Podstawową funkcją banków jest pośrednictwo finansowe. Banki komercyjne

wypełniają tę funkcję, pośrednicząc w przekazywaniu pieniędzy od

depozytariuszy do inwestorów, czyli od tych, którzy chcą zaoszczędzić część

swoich bieżących dochodów by wydać je w przyszłości, do tych, którzy chcą

teraz wydać więcej, niż mają.

Podstawową formą deponowania oszczędności w bankach są wkłady

oszczędnościowe, lokaty terminowe oraz różnego rodzaju bony

oszczędnościowo-rozliczeniowe.Za udostępnienie swych oszczędności bankowi

komercyjnemu oszczędzający otrzymuje na koniec oszczędzania zwrot

ulokowanej kwoty wraz z oprocentowaniem.

Banki udzielają kredytów i pożyczek, prowadzą różnego typu rachunki

bankowe, kupują i sprzedają waluty obce na swój własny użytek oraz w imieniu

klientów itd.

Narodowy Bank Polski jest bankiem państwa, świadczy usługi bankowe

instytucjom rządowym, prowadzi rachunek bankowy Ministerstwa Finansów, a

także zajmuje się obsługą emisji papierów wartościowych Skarbu Państwa.

Materiały:

„Ekonomia Stosowana „ M. Belka.

„Podstawy Ekonomii” E. Nojszewska.