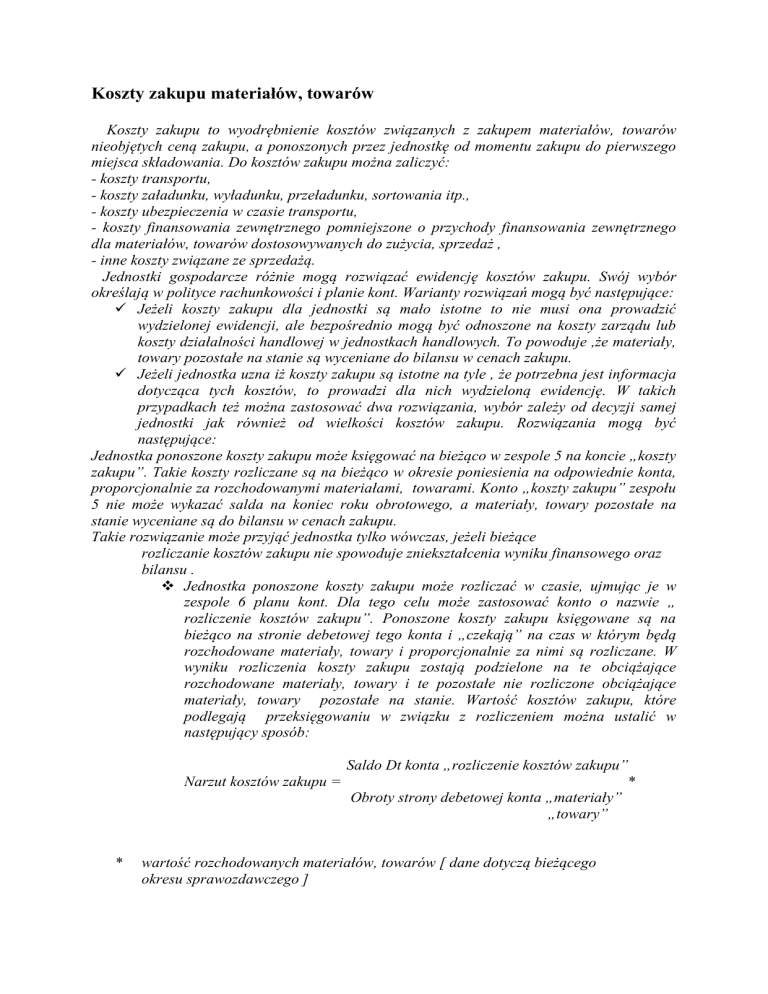

Koszty zakupu materiałów, towarów

Koszty zakupu to wyodrębnienie kosztów związanych z zakupem materiałów, towarów

nieobjętych ceną zakupu, a ponoszonych przez jednostkę od momentu zakupu do pierwszego

miejsca składowania. Do kosztów zakupu można zaliczyć:

- koszty transportu,

- koszty załadunku, wyładunku, przeładunku, sortowania itp.,

- koszty ubezpieczenia w czasie transportu,

- koszty finansowania zewnętrznego pomniejszone o przychody finansowania zewnętrznego

dla materiałów, towarów dostosowywanych do zużycia, sprzedaż ,

- inne koszty związane ze sprzedażą.

Jednostki gospodarcze różnie mogą rozwiązać ewidencję kosztów zakupu. Swój wybór

określają w polityce rachunkowości i planie kont. Warianty rozwiązań mogą być następujące:

Jeżeli koszty zakupu dla jednostki są mało istotne to nie musi ona prowadzić

wydzielonej ewidencji, ale bezpośrednio mogą być odnoszone na koszty zarządu lub

koszty działalności handlowej w jednostkach handlowych. To powoduje ,że materiały,

towary pozostałe na stanie są wyceniane do bilansu w cenach zakupu.

Jeżeli jednostka uzna iż koszty zakupu są istotne na tyle , że potrzebna jest informacja

dotycząca tych kosztów, to prowadzi dla nich wydzieloną ewidencję. W takich

przypadkach też można zastosować dwa rozwiązania, wybór zależy od decyzji samej

jednostki jak również od wielkości kosztów zakupu. Rozwiązania mogą być

następujące:

Jednostka ponoszone koszty zakupu może księgować na bieżąco w zespole 5 na koncie „koszty

zakupu”. Takie koszty rozliczane są na bieżąco w okresie poniesienia na odpowiednie konta,

proporcjonalnie za rozchodowanymi materiałami, towarami. Konto „koszty zakupu” zespołu

5 nie może wykazać salda na koniec roku obrotowego, a materiały, towary pozostałe na

stanie wyceniane są do bilansu w cenach zakupu.

Takie rozwiązanie może przyjąć jednostka tylko wówczas, jeżeli bieżące

rozliczanie kosztów zakupu nie spowoduje zniekształcenia wyniku finansowego oraz

bilansu .

Jednostka ponoszone koszty zakupu może rozliczać w czasie, ujmując je w

zespole 6 planu kont. Dla tego celu może zastosować konto o nazwie „

rozliczenie kosztów zakupu”. Ponoszone koszty zakupu księgowane są na

bieżąco na stronie debetowej tego konta i „czekają” na czas w którym będą

rozchodowane materiały, towary i proporcjonalnie za nimi są rozliczane. W

wyniku rozliczenia koszty zakupu zostają podzielone na te obciążające

rozchodowane materiały, towary i te pozostałe nie rozliczone obciążające

materiały, towary pozostałe na stanie. Wartość kosztów zakupu, które

podlegają przeksięgowaniu w związku z rozliczeniem można ustalić w

następujący sposób:

Narzut kosztów zakupu =

*

Saldo Dt konta „rozliczenie kosztów zakupu”

*

Obroty strony debetowej konta „materiały”

„towary”

wartość rozchodowanych materiałów, towarów [ dane dotyczą bieżącego

okresu sprawozdawczego ]

Konto „rozliczenie kosztów zakupu” zespołu 6 może na koniec okresów

Sprawozdawczych i roku obrotowego wykazać saldo debetowe. Saldo to zostanie

doliczone do salda debetowego końcowego konta materiały, towary, wyceniając

materiały pozostałe na stanie w cenach nabycia (cena zakupu + koszty zakupu =

cena nabycia ).

Rozliczenia międzyokresowe kosztów

Jednostki gospodarcze stosujące ustawę o rachunkowości winny zachowywać zasady

rachunkowości. Jedną z nadrzędnych zasad jest zasada współmierności kosztów i

przychodów. Zasada ta wskazuje, iż koszt powinien być zaliczony do tego okresu, w którym

jest zrealizowany przychód związany z tym kosztem. Ponadto ustawa jednym z artykułów

wskazuje, że należy rozliczać koszty w czasie. Zapisy te powodują konieczność rozliczania

kosztów w okresach sprawozdawczych na, które przypadają, niezależnie od czasu, w którym

są poniesione. Koszty w czasie można rozliczać w dwóch aspektach:

jako czynne rozliczenia kosztów w czasie,

jako bierne rozliczenia kosztów w czasie .

Podstawą rozliczeń kosztów w czasie najczęściej jest czas, czyli ilość okresów

sprawozdawczych. Wykorzystuje się dwie formuły rozliczania:

pierwsza, to rozkładanie kosztów w równych ratach, według wliczenia – rata bieżąca

= wartość kosztów do rozliczenia / liczba okresów sprawozdawczych

druga, to ustalanie rat zależnie od rozmiarów działalności np.:

koszty przygotowania nowej produkcji – rata bieżąca = ( kwota kosztów do

rozliczenia / planowane rozmiary produkcji ) * rzeczywista produkcja w

danym okresie,

płace urlopowe pracowników bezpośrednio produkcyjnych – rata bieżąca = (

planowane na dany rok płace urlopowe pracowników bezpośrednio

produkcyjnych / planowane na dany rok płace bezpośrednie za okres 11

miesięcy ) * płace bezpośrednie danego okresu sprawozdawczego,

koszty zakupu materiałów, towarów – bieżąca rata ustalana jest w proporcji

do rozchodowanych materiałów, towarów ( omówiono w podrozdziale 1.2.1. )

,

koszty napraw gwarancyjnych – rata bieżąca ustalana jest procencie od

wartości sprzedaży przypadające na dany okres sprawozdawczy.

Najczęściej stosowanym kontem służącym do rozliczeń kosztów w czasie jest konto zespołu 6

o nazwie „inne międzyokresowe rozliczenia kosztów” .Jest to konto służące do rozliczeń

czynnych i biernych. W związku z tym na koniec okresu sprawozdawczego jak i na koniec roku

obrotowego może wykazać dwa salda:

saldo debetowe oznaczające koszty poniesione , ale nie rozliczone ,

czyli czynne rozliczenia kosztów ,

saldo creditowe , oznaczające koszty zarachowane , ale nie poniesione

, czyli bierne rozliczenia kosztów .

Wynika z tego, że salda te są wykazywane w bilansie – saldo debetowe, w aktywach bilansu, z

podziałem na długoterminowe i krótkoterminowe; - saldo creditowe, w pasywach bilansu,

również z podziałem na długoterminowe i krótkoterminowe. Dla konta „inne międzyokresowe

rozliczenia kosztów” należy prowadzić analitykę z wyróżnieniem tytułów kosztów

podlegających rozliczeniom w czasie. Na podstawie analityki należy ustalić salda na koncie

„inne międzyokresowe rozliczenia kosztów”, ponieważ jest to konto aktywno – pasywne

Zgodnie z ustawą o rachunkowości jednostki dokonują czynnych rozliczeń kosztów w czasie,

jeżeli koszty te dotyczą przyszłych okresów sprawozdawczych. Są to koszty poniesione, ale

dotyczące kolejnych, więcej niż jeden okresów sprawozdawczych. Etapy księgowania tych

kosztów i ich rozliczenia.

Dokonując czynnych rozliczeń kosztów w czasie, konto „inne międzyokresowa kosztów” może

wykazać na koniec roku obrotowego saldo debetowe, oznacza to, że część kosztów zostanie

zaktywowana i „wejdzie” do bilansu. W związku z tym nie wystarczy brać pod uwagę tylko

ilości okresów sprawozdawczych, jakich ten koszt dotyczy trzeba rozważyć jeszcze inne

elementy. Kluczowe dla zakwalifikowania danego tytułu kosztów do rozliczeń czynnych w

czasie jest stwierdzenie, że spełnia on warunki zakwalifikowania nierozliczonego kosztu do

aktywów. Oznacza to, że powinien on w przyszłych okresach przynieść jednostce korzyści

ekonomiczne. Innym elementem, na który należy zwrócić uwagę, to zachowanie kolejnej

zasady rachunkowości tj. zasady istotności. Co oznacza, iż można pominąć rozliczenie kosztu

w czasie mimo, że dotyczy przyszłych okresów sprawozdawczych, ale jego wartość jest mała,

czyli mało istotna i pominięcie nie wpłynie na jasny i rzetelny obraz jednostki. Do najczęściej

spotykanych czynnych rozliczeń kosztów w czasie można zaliczyć:

remonty,

ubezpieczenia majątkowe,

prenumerata,

czynsze, dzierżawy opłacone z góry,

energia opłacona z góry,

podatki od nieruchomości i środków transportu,

roczna opłata za wieczyste użytkowanie gruntów,

koszty zakupu materiałów , towarów,

odpis na ZFŚS za okres V – XII,

inne , spełniające warunki.

Długość okresu rozliczenia poniesionych kosztów powinna być podyktowana charakterem

rozliczanych kosztów, czyli długością czasu na jaki przypada. Dla kosztów, dla których nie

można dokładnie przypisać okresu rozliczeniowego np. remonty, okresu tego nie powinno się

nadmiernie wydłużać, aby nie zawyżać wartości aktywów jednostki. Ustalając okres

rozliczenia trzeba kierować się istotnością kosztów.

Bierne rozliczenia kosztów w czasie dotyczą zarachowania kosztów, mimo że ich jeszcze nie

poniesiono, czyli są to przyszłe zobowiązania. Oznacza to, że każdy tytuł rozliczeń biernych

kosztów powinien spełniać warunki zawarte w definicji zobowiązań. Przez zobowiązania

zgodnie z ustawą rozumie się obowiązek wykonania świadczenia wynikający z przeszłych

zdarzeń o określonej wartości, które spowodują wykorzystanie już posiadanych lub przyszłych

aktywów jednostki. Dokonanie takiego odpisu z tytułu biernego rozliczenia kosztów musi być

uzasadnione zarówno, dlaczego taki koszt został zarachowany i, że taki koszt powstanie.

Uzasadnieniem mogą być zawarte umowy, posiadane kosztorysy i inne dokumenty

uwiarygodniające. Etapy księgowań dla rozliczeń międzyokresowych kosztów.

Koszty produkcji, wydziałowe. Obrót wyrobami gotowymi

Koszty produkcji podstawowej są to koszty ponoszone w czasie produkcji wyrobów, czy usług

.Ujmuje się je na koncie zespołu 5 planu kont .konto to może przyjąć nazwę np. „produkcja

podstawowa”. W ciągu okresów sprawozdawczych na tym koncie po stronie debetowej tego

konta księguje się koszty bezpośrednie produkcyjne. Są one odnoszone na to konto na

podstawie dokumentów źródłowych np. dowodów Rw , czy kart pracy.

Na koniec okresu sprawozdawczego na stronę debetową konta „ produkcja podstawowa”

zostają przeksięgowane koszty pośrednie produkcyjne. Do kosztach tych zaliczyć można

koszty wydziałowe uzasadnione, koszty finansowania zewnętrznego pomniejszone o przychody

finansowania zewnętrznego. Koszty te po ich przeksięgowaniu są odpowiednio rozliczane na

produkty na podstawie ustalonych nośników kosztów.

Po zgromadzeniu wszystkich kosztów bezpośrednich i pośrednich w ciągu okresu

sprawozdawczego na koncie „ produkcja podstawowa” należy dokonać kalkulacji, czyli

ustalenia jednostkowego kosztu wytworzenia produktu (szerzej w dalszej części opracowania

). W wyniku przeprowadzenia kalkulacji następuje ustalenie wartości produkcji zakończonej i

niezakończonej, usług w toku. Wartość produkcji niezakończonej można wycenić według cen

ewidencyjnych tj. na poziomie kosztów planowanych lub normatywnych. Można też wartość tą

ustalić na podstawie przeliczenia stopnia zaawansowania produktu w toku w stopniu do

produktu gotowego i przeliczyć je na produkty gotowe tzw. przeliczeniowe. Po dokonaniu

kalkulacji i wycenie produkcji niezakończonej i zakończonej należy przeksięgować wartość

produkcji zakończonej do rozliczenia jako rzeczywiste koszty wytworzenia i w związku z tym

przeksięgowuje się je:

na konto zespołu 5 „ rozliczenie produkcji”, jeżeli ewidencja wyrobów

gotowych oparta jest na stałych cenach ewidencyjnych,

na konto zespołu 6 „ wyroby gotowe”, o ile wyroby gotowe przyjmowane są na

stan w rzeczywistych kosztach wytworzenia ( taka sytuacja występuje rzadko,

na konto zespołu 6 „roboty i usługi” , dotyczy to usług zakończonych lecz

dotychczas niesprzedanych. Dokonuje się przeksięgowania w rzeczywistym

koszcie wytworzenia,

na konto zespołu 7 „nazwa konta zależy od rodzaju produktu”, dotyczy usług

zakończonych i wyrobów gotowych sprzedanych wprost z produkcji.

Natomiast wartość produkcji niezakończonej najczęściej pozostawia się na koncie „produkcja

podstawowa” z okresu sprawozdawczego na okres sprawozdawczy. Jednak na koniec roku

obrotowego należy wartość produkcji niezakończonej przeksięgować na konto zapasów w

zespole 6 o nazwie „produkty w toku” i w wycenionej wartości będą odzwierciedlone w

bilansie

Koszty wydziałowe to koszty pośrednie produkcyjne. W ciągu okresów sprawozdawczych

księgowane są na koncie w zespole 5 o nazwie „koszty wydziałowe”, na stronie debetowej

tego konta. Do kosztów wydziałowych zalicza się koszty zmienne i koszty stałe:

koszty zmienne to koszty zależne od rozmiarów produkcji np. energia napędowa

maszyn i urządzeń, koszty konserwacji i remontów maszyn i urządzeń, zużycie

materiałów na cele ruchu itp.)

koszty stałe to koszty pozostające na niezmienionym poziomie mimo wahań rozmiarów

produkcji ( amortyzacja maszyn, urządzeń, budynków i budowli, ubezpieczenia

rzeczowe, koszty ogrzewania, oświetlenia, utrzymania czystości itp.).

Podział kosztów na zmienne i stałe powinno być przez każdą jednostkę dokonywane

samodzielnie po dokładnym przeanalizowaniu. Podział ten może być dokonywany metodą

księgową lub metodami statystycznymi. Na koniec okresu sprawozdawczego koszty

wydziałowe w uzasadnionej części obciążają produkcję podstawową, są przeksięgowywane na

konto „produkcji podstawowej”. Koszty wydziałowe uzasadnione to:

całość kosztów zmiennych

uzasadniona część kosztów stałych, czyli taka wielkość kosztów stałych jaka przypada

na jednostkę, rozliczana wskaźnikiem stabilizowanym przy wykorzystaniu normalnych

zdolności produkcyjnych. Za normalne zdolności produkcyjne uznaje się przeciętną ,

zgodną z oczekiwaniami w normalnych warunkach, wielkość produkcji za pewną

liczbę okresów czy sezonów. Ustalenie wartości kosztów stałych przypadających na

jednostkę wskaźnikiem stabilizowanym wyznaczana jest jeszcze na etapie

budżetowania.

Rozliczanie stałych kosztów wydziałowych wskaźnikiem stabilizowanym spowoduje, że na

koniec okresu sprawozdawczego konto „koszty wydziałowe” może wykazać saldo debetowe,

co wskaże na gorsze niż normalne wykorzystanie zdolności produkcyjnych. Saldo to powinno

zostać przeksięgowane na konta kosztowe okresu np. na konto w zespole 7 „koszt sprzedanych

produktów” lub na konto w zespole 5 „koszty zarządu’ lub na konto w zespole 7 „pozostałe

koszty operacyjne” w zależności od rozwiązań ustalonych w jednostce i określonych w planie

kont.

Etapy obrotu wyrobami gotowymi

Obrót środkami trwałymi

Ewidencja i wycena majątku trwałego wg przepisów podatkowych

Środki trwałe stanowią własność lub współwłasność podatnika, są nabyte lub wytworzone we

własnym zakresie, kompletne i zdatne do użytku w dniu przyjęcia do używania.

Do środków trwałych należą:

* budowle, budynki oraz lokale będące odrębną własnością

* maszyny, urządzenia i środki transportu

* inne przedmioty o przewidywanym okresie używania dłuższym niż rok.

Środki trwałe należy najpóźniej w momencie przekazania do użytkowania ujmować w

ewidencji środków trwałych i wartości niematerialnych i prawnych. Jeżeli jednak wartość

początkowa środka trwałego nie przekracza 3500 zł, koszt nabycia lub wytworzenia takiego

środka trwałego można w miesiącu przekazania do użytkowania zaliczyć jednorazowo do

kosztów uzyskania przychodów. Wtedy nie ujmuje się go już w ewidencji.

Kwestie dotyczące środków trwałych opisane są zarówno w ustawie pdof jak i pdop –

ponieważ opisy są bardzo zbliżone, dla wygody będziemy się posługiwać ustawą pdof (o

podatku dochodowym od osób fizycznych).

Ustalanie wartości początkowej środka trwałego nabytego w drodze kupna

Jeżeli nabyto środek trwały w drodze kupna, za wartość początkową uważa się cenę jego

nabycia. Za cenę nabycia uważa się natomiast kwotę należną zbywcy, powiększoną o koszty

związane z zakupem naliczone do dnia przekazania środka trwałego lub wartości nie

materialnych i prawnych do używania, a w szczególności o koszty transportu, załadunku i

wyładunku, ubezpieczenia w drodze, montażu, instalacji i uruchomienia programów oraz

systemów komputerowych, opłat notarialnych, skarbowych i innych, odsetek i prowizji.

W przypadku importu cena nabycia obejmuje cło i podatek akcyzowy od importu składników

majątku. Jeżeli jesteś podatnikiem podatku VAT, kwoty o których mowa powyżej zmniejsza się

o kwotę podatku naliczonego (czyli tego, o który pomniejsza swój podatek należny), z

wyjątkiem przypadków gdy zgodnie z odrębnymi przepisami nie przysługuje Ci obniżenie

kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu

ustawy o podatku od towarów i usług.

Wydatków na zakupiony zestaw nie zaliczysz do kosztów uzyskania przychodu w sposób

bezpośredni.

W koszty będzie można mógł natomiast zaliczyć co miesiąc pewną część zakupionego zestawu,

czyli tzw. odpis amortyzacyjny (amortyzację). Nie wydaje się to zbyt korzystne.

Ustalanie wartości początkowej środka trwałego wytworzonego we własnym zakresie

Jeśli wytworzyłeś środek trwały we własnym zakresie do wyliczenia wartości początkowej

należy ustalić koszt wytworzenia, na który składa się wartość, w cenie nabycia, zużytych do

wytworzenia środków trwałych: rzeczowych składników majątku i wykorzystanych usług

obcych, kosztów wynagrodzeń za pracę wraz z pochodnymi, inne koszty dające się zaliczyć do

wartości wytworzonych środków trwałych.

Ustalanie wartości początkowej środka trwałego nabytego w drodze spadku, darowizny lub w

inny nieodpłatny sposób.

Do ustalenia wartości tak pozyskanego środka trwałego przyjmuje się wartość rynkową z dnia

nabycia, chyba że umowa darowizny albo umowa o nieodpłatnym przekazaniu określa tę

wartość w niższej wysokości.

Ustalanie wartości początkowej środka trwałego wniesionego do spółki cywilnej lub

osobowej spółki handlowej w postaci aportu.

Do ustalenia wartości takich środków trwałych (również wartości niematerialnych i

prawnych) przyjmuje się ich wartość ustaloną przez wspólników, nie wyższą jednak niż ich

wartość rynkowa w dniu wniesienia aportu.

Jeżeli wytworzony środek trwały wymaga montażu, jego wartość początkową należy

powiększyć o koszt montażu.

Amortyzacja środków trwałych, wartości niematerialnych i prawnych.

Ponieważ wydatków na zakup lub wytworzenie środków trwałych nie możemy zaliczyć w koszt

jednorazowo i bezpośrednio jeżeli ich wartość początkowa przekracza 3500 zł, ustawodawca

dał możliwość zaliczenia ich w koszt na raty – za pomocą tzw. odpisów amortyzacyjnych.

Odpisy amortyzacyjne odzwierciedlają również utratę wartości środka trwałego w trakcie

używania. Ponieważ środki różnią się przewidywanym okresem zużycia, stosowane są dla

nich różne stawki amortyzacyjne.

Najprościej sposób naliczania amortyzacji można przedstawić następująco:

- w wykazie stawek amortyzacyjnych (jest to załącznik do ustawy o pdof lub pdop) znajdź

stawkę dla środka trwałego, który chcesz amortyzować (dla naszych potrzeb przyjmijmy, że

wynosi ona 20%)

- oblicz roczną kwotę odpisów amortyzacyjnych, która jest iloczynem stawki amortyzacyjnej i

wartości początkowej środka trwałego

- tak ustaloną kwotę podziel przez dwanaście. W ten sposób otrzymałeś kwotę amortyzacji

miesięcznej, która stanowi co miesiąc Twój koszt uzyskania przychodu

Ten sposób naliczania odpisów możemy nazwać liniowym – kwoty odpisów w całym okresie

amortyzacji nie ulegają zmianie. Odrębnym sposobem jest sposób, który możemy nazwać

degresywnym. Opisany jest w art. 22k pdof. Jego zastosowanie jest ograniczone do środków

trwałych z grupy 3-6 i 8 Klasyfikacji Rodzajowej Środków Trwałych oraz środków

transportu, za wyjątkiem samochodów osobowych, (a samochód osobowy wg definicji ustawy

pdof to każdy samochód, który nie posiada homologacji producenta lub importera wymaganej

dla samochodów innych niż osobowe oraz którego dopuszczalna ładowność nie przekracza

500 kg).

Metoda ta jest trudniejsza rachunkowo, ale korzystniejsza dla podatnika i polega na

zastosowaniu amortyzacji z podwyższoną stawką amortyzacyjną. Współczynnik zwiększający

nie może przekroczyć 2, a w przypadku używania środków trwałych w zakładzie położonym na

terenie gminy o szczególnym zagrożeniu wysokim bezrobociem strukturalnym albo w gminie

zagrożonej recesją i degradacją społeczną, których wykaz ustala Rada Ministrów

współczynników nie może być wyższy niż 3.

Metoda ta zakłada, że środek trwały traci na wartości więcej w pierwszych okresach

używania, potem spadek jego wartości jest już mniejszy (chodzi tu zarówno o wartość

użytkową jak i finansową). Oto przykład wyliczania amortyzacji metodą degresywną.

Amortyzacja używanych i ulepszonych środków trwałych

Środki trwałe zaliczane do grupy 3-6 i 8 oraz środki transportu uznaje się za:

- używane - jeżeli podatnik udowodni, że przed ich nabyciem były wykorzystywane co

najmniej przez okres 6 miesięcy, lub

- ulepszone - jeżeli przed wprowadzeniem do ewidencji wydatki poniesione przez podatnika

na ich ulepszenie stanowiły co najmniej 20% wartości początkowej.

Budynki i budowle uznaje się za:

- używane - jeżeli podatnik wykaże, że przed ich nabyciem były wykorzystywane co najmniej

przez okres 60 miesięcy, lub

- ulepszone - jeżeli przed wprowadzeniem do ewidencji wydatki poniesione przez podatnika

na ulepszenie stanowiły co najmniej 30% wartości początkowej.

Jeżeli po raz pierwszy wprowadzasz do ewidencji środków trwałych środki używane lub

ulepszone, możesz samodzielnie ustalić dla nich stawki amortyzacyjne.

Obowiązują jednak pewne ograniczenia, dotyczącego minimalnego okresu amortyzacji. Okres

amortyzacji nie może być krótszy niż:

- dla środków trwałych zaliczonych do grupy 3-6 i 8 Klasyfikacji: a) 24 miesiące - gdy ich

wartość początkowa nie przekracza 25 000 zł, b) 36 miesięcy - gdy ich wartość początkowa

jest wyższa od 25 000 zł i nie przekracza 50 000 zł, c) 60 miesięcy - w pozostałych

przypadkach

- dla środków transportu, w tym samochodów osobowych, o których mowa w art. 23 ust. 3a 30 miesięcy

- dla budynków i budowli - 10 lat, z wyjątkiem budynków wymienionych w poz. 02 i 05

Wykazu stawek amortyzacyjnych, dla których okres ten nie może być krótszy niż 36 miesięcy.

Raz przyjęte stawki amortyzacji stosuje się aż do zakończenia amortyzacji.

Środki trwałe nie podlegające amortyzacji

Amortyzacji nie podlegają:

- grunty i prawa wieczystego użytkowania gruntów

- budynki mieszkalne wraz ze znajdującymi się w nich dźwigami lub lokale mieszkalne,

służące prowadzonej działalności gospodarczej lub wydzierżawiane albo wynajmowane na

podstawie umowy, jeżeli podatnik nie podejmie decyzji o ich amortyzowaniu

- dzieła sztuki i eksponaty muzealne

- wartość firmy, jeżeli wartość ta nie powstała w skutek nabycia przedsiębiorstwa lub jego

zorganizowanej części w drodze: a) kupna, b) przyjęcia do odpłatnego korzystania, a przyjęte

składniki majątku, zgodnie z odrębnymi przepisami są zaliczane do składników majątku

używającego

- składniki majątku, które nie są używane na skutek zaprzestania działalności, w której te

składniki były używane, w tym przypadku składniki te nie podlegają amortyzacji od miesiąca

następującego po miesiącu, w którym zaprzestano tej działalności Należy również pamiętać,

że nie można dokonywać odpisów amortyzacyjnych od środków trwałych, które są

niesprawne.

Jeżeli w trakcie używania środka nastąpiła konieczność wycofania go z eksploatacji np. na

jeden pełny miesiąc, w tym miesiącu nie dokonuje się odpisu amortyzacyjnego.

Indywidualne podwyższanie i obniżanie stawek amortyzacyjnych

Ustawa daje możliwość indywidualnego kształtowania stawek amortyzacyjnych, oczywiście

przy zachowaniu odpowiednich reguł.

I tak: podane w wykazie stawek amortyzacyjnych stawki możesz podwyższać:

- dla budynków i budowli używanych w warunkach: a) pogorszonych - przy zastosowaniu

współczynników nie wyższych niż 1,2, b) złych - przy zastosowaniu współczynników nie

wyższych niż 1,4

- dla maszyn, urządzeń i środków transportu, z wyjątkiem morskiego taboru pływającego,

używanych bardziej intensywnie w stosunku do warunków przeciętnych albo wymagających

szczególnej sprawności technicznej - przy zastosowaniu w tym okresie współczynników nie

wyższych niż 1,4

- dla maszyn i urządzeń zaliczonych do grupy 4-6 i 8 Klasyfikacji Środków Trwałych (KŚT)

wydanej na podstawie odrębnych przepisów, zwanej dalej "Klasyfikacją", poddanych

szybkiemu postępowi technicznemu - przy zastosowaniu współczynników nie wyższych niż 2,0.

W razie wystąpienia bądź ustania warunków uzasadniających podwyższenie stawek, o których

mowa w pkt. 1 i 2, stawki te ulegają podwyższeniu lub obniżeniu od miesiąca następującego

po miesiącu, w którym zaistniały okoliczności uzasadniające te zmiany.

Rozrachunki z pracownikami

Najczęściej stosowaną podstawą nawiązania stosunku pracy jest umowa o pracę –

reguluje Kodeks Pracy .Umowy te mogą być zawarte na :

- czas próbny ,

- czas określony ,

- czas wykonania określonej pracy

- czas nieokreślony

Umowy cywilno – prawne

Umowa o pracę regulowana przez kodeks pracy

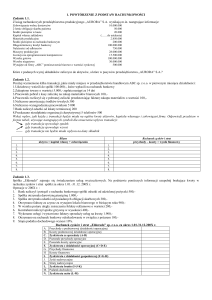

Tabela 1 . Składki ubezpieczenia społecznego przy umowach o pracy

Rodzaj ubezpieczenia

Finansuje pracodawca Finansuje pracownik

Ubezpieczenie emerytalne

9,76%

9,76%

Ubezpieczenie rentowe

4,50%

1,50%

Ubezpieczenie chorobowe

2,45%

Ubezpieczenie zdrowotne

9% (7,75% z podatku)

Ubezpieczenie wypadkowe*

0,67% do 3,33%

Fundusz Pracy

2,45%

Fundusz Gwarant. Św. Pracow.

0,10

Składki na ubezpieczenia społeczne

Jak wynika z prawa i przedstawionej tabeli składki ubezpieczenia społecznego zostały

podzielone pomiędzy pracownika i pracodawcę . Składki finansowane przez pracodawcę

stanowią koszt tego pracodawcy.

Roczna podstawa wymiaru składek na ubezpieczenie emerytalne ,rentowe nie może być

wyższa od kwoty odpowiadającej 30 – krotności prognozowanego przeciętnego

wynagrodzenia miesięcznego w gospodarce narodowej .

Chorobowe

Wypadkowe

nie ma ograniczeń

Fundusz Pracy

Fundusz Gwarantowanych Świadczeń Pracowniczych

W 2011 r. roczny limit podstawy wymiaru składek na ubezpieczenie emerytalne i rentowe

tj. . 100700,-,- zł .Po przekroczeniu tej kwoty przez ubezpieczonego płatnik powinien

zaprzestać obliczania i przekazywania składki na te ubezpieczenia. Nadal potrąca składki na

ubezpieczenia chorobowe i wypadkowe. Okres nie opłacania składek na ubezpieczenia

emerytalne i rentowe z powodu przekroczenia limitu traktuje się jako okres ubezpieczenia.

Wszystkie premie bez względu na ich rozdaj zaliczane są do świadczeń ze stosunku pracy .

Dlatego odprowadza się od nich jako od przychodu ze stosunku pracy składki na

ubezpieczenia społeczne oraz podatek .Nagrody rzeczowe - pracodawca może nagrodzić

pracownika za wyjątkowe osiągnięcia w pracy nie tylko premią i nagrodą pieniężną , lecz

także nagrodą rzeczową . Może to być zegarek , neseser , telefon komórkowy , notes

menedżerski , wycieczka itp. Wartość wszystkich nagród stanowi przychód ze stosunku pracy

, od którego odprowadza się podatek .W miesiącu , w którym pracownik otrzyma nagrodę

dolicza się jej wartość do pozostałych przychodów uzyskanych w danym miesiącu z tytułu

wykonywanej pracy i od łącznej kwoty nalicza się składki na ubezpieczenie społeczne oraz

zaliczkę na podatek dochodowy .

Często obok wynagrodzenia zasadniczego pracodawca wypłaca dodatki funkcyjne .

Stanowią one za przyjęcie odpowiedzialności związanej z zajmowanym stanowiskiem

kierowniczym ..Przykładem są dodatki dla głównych księgowych , kierowników itp. . Dodatek

taki jest uzależniony od stanowiska i przeważnie określany jest już w umowie o pracę .

Innym popularnym dodatkiem jest dodatek stażowy wypłacany co miesiąc jako nagroda za

przepracowane lata . Dodatek za wysługę lat (tzw. stażowe) przysługuje pracownikom po

przepracowaniu pewnego okresu czasu. O tym, czy dodatek ten przysługuje pracownikom za

dni, kiedy są w pracy czy również za czas pobierania wynagrodzenia chorobowego lub zasiłku

z ZUS decydują umowa o pracę lub regulamin wynagradzania obowiązujący u pracodawcy.

Umowa zlecenie jest jedną z umów zawieranych na czas określonych, które dodatkowo

oznaczają produkt czy usługę, którą pracownik musi wykonać. Umowa zlecenie została

uregulowana w art. 734 - 751 Kodeksu Cywilnego i według znajdującego się tam zapisu

polega na tym, że przyjmujący zlecenie zobowiązuje się do dokonania określonych czynności

dla dającego zlecenie, za których ostatecznie efekt nie jest odpowiedzialny (odmiennie od

umowy o dzieło, która jest tzw. umową rezultatu). Umowa zlecenie może być zależnie od woli

stron, umową odpłatną lub nieodpłatną. Może się tak zdarzyć, iż ani z umowy, ani z

okoliczności nie będzie jasno wynikało, że przyjmujący zlecenie ma je wykonać nieodpłatnie,

wobec takiej sytuacji za wykonanie zlecenia należy się wynagrodzenie .Zazwyczaj przyjmuje

się, że wykonawca zlecenia musi wykonać czynność, do której się zobowiązał, osobiście.

Jednakże tu, w odróżnieniu od umowy o prace dopuszcza się wykonania zlecenia przez osobę

trzecią

zastępcę.

Umowa zlecenia może być w każdej chwili wypowiedziana przez każdą ze stron. Jeżeli czyni

to dający zlecenie powinien zwrócić poniesione przez drugą stronę wydatki, a w razie

odpłatnego zlecenia uiścić odpowiednią część wynagrodzenia. Jeżeli umowę wypowiada

przyjmujący zlecenie odpłatne, bez ważnego powodu, odpowiada wobec drugiej strony za

powstałą z tego tytułu szkodę.

JAKI PODATEK ?

W przypadku umowy zlecenie sprawa podatku dochodowego została rozstrzygnięta w

następujący sposób . Oznacza to, że najpierw jest pobierana zaliczka na podatek dochodowy

w wysokości 18% należności pomniejszonej o koszty uzyskania przychodu. Łącznie koszy te

wynoszą 20% uzyskanego przychodu, choć mogą wrosnąć w przypadku korzystania przez

zleceniobiorcę z praw autorskich i praw pokrewnych, tzn. gdy konkretne zlecenie ma

charakter działalności twórczej.

Co ze składkami ZUS ?

Przy umowach zlecenia następuje zbieżność ubezpieczeń . Jest to uzależnione od tego , czy

zleceniobiorca podlega ubezpieczeniom z innego tytułu .Można to przyporządkować w

następujący sposób :

Jeżeli jest to jedyne zatrudnienie to :

Obowiązkowo podlega – ubezpieczeniu emerytalnemu

- ubezpieczeniu rentowemu

- ubezpieczeniu zdrowotnemu

- ubezpieczeniu wypadkowemu , jeżeli wykonują pracę w

siedzibie lub miejscu prowadzenia działalności zleceniodawcy

Dobrowolnie podlega – ubezpieczeniu chorobowemu .

Jeżeli jest to zatrudnienie w tym samym zakładzie co ze stosunku pracy to:

Sumuje się wynagrodzenie z umowy o pracę i wynagrodzenie z umowy zlecenie i

odprowadza się składki tak jak przy umowie o pracę ze stosunku pracy .

Jeżeli jest to zatrudnienie z pracownikiem innego pracodawcy to:

W przypadku , kiedy wynagrodzenie ze stosunku jest wyższe od kwoty

minimalnego wynagrodzenia to:

Dobrowolnie podlega – ubezpieczeniu emerytalnemu

- ubezpieczeniu rentowemu

Obowiązkowo podlega - ubezpieczeniu zdrowotnemu

- ubezpieczeniu wypadkowemu ,jeżeli przystąpi

do ubezpieczeń dobrowolnych i praca wykonywana

jest w siedzibie lub miejscu prowadzenia działalno

ści zleceniodawcy .

Ubezpieczeniu chorobowemu nie podlegają .

W przypadku , kiedy wynagrodzenie ze stosunku pracy jest niższe od kwoty

minimalnego wynagrodzenia ( pracuje na część etatu ) to:

Obowiązkowo podlega ubezpieczeniom tak jak by było to jego jedyne

zatrudnienie .

Natomiast zatrudnienie na umowę zlecenie uczniów gimnazjów , szkół ponadgimnazjalnych ,

szkół ponadpodstawowych lub studentów do ukończenia 26 lat nie podlega ubezpieczeniom

społecznym ani ubezpieczeniu zdrowotnemu . Oznacza to , że nie zgłasza się takiej osoby do

ubezpieczeń .

Jeżeli składki na ubezpieczenie emerytalne , rentowe obowiązkowe to pracodawca opłaca

składki na Fundusz pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych . Jeżeli nie

to nie odprowadza składek z w/w tytułów.

Składki na Fundusz Pracy nie trzeba odprowadzać , gdy wynagrodzenie wypłacone

pracownikowi czy zleceniobiorcy w przeliczeniu na pełny miesiąc jest niższe niż płaca

minimalna . Należy jednak opłacać , gdy dochód zsumowany z dwóch lub więcej źródeł

osiąga lub przekracza wysokość płacy minimalnej

Jest to jeden z tych szczególnych typów umowy (podobnie jak umowa zlecenia), w związku z

którą pracodawca nie jest zobowiązany kodeksem pracy do urlopów, odpraw, zasiłków itp.

Dlatego też pracodawcy wybierają często tego typu umowę niż inne. Umowa o dzieło została

uregulowana w art. 627 - 646 K.C.Poprzez zawarcie tej umowy wykonawca zobowiązuje się

do wykonania oznaczonego dzieła, to znaczy zobowiązuje się do uzyskania pewnego wyniku

swoich działań, a zamawiający, czyli pracodawca, do wypłaty wynagrodzenia określonego w

umowie. Wysokość wynagrodzenia powinna być określona w umowie, choć nie koniecznie

kwotowo, zamiast tego mogą znaleźć się tam wskazówki do określenia wynagrodzenia po

zakończeniu pracy, wskazówki te miałyby określić, czego spodziewa się zamawiający i za co

mógłby zapłacić wyższe wynagrodzenie, a co będzie odpowiadało za to, że wykonawca

otrzyma znacznie niższe wynagrodzenie. Wszystko zależy od poniesionych nakładów, czasu

pracy, a także chęci zamawiającego (bądź często desperacji, w której zgodzi się zapłacić

nawet bardzo wysoką cenę za dobrze wykonane i niezbędne mu w danej chwili dzieło).

Zazwyczaj im relatywnie krótszy czas na wykonanie zadania, tym wyższewynagrodzenie.

Wykonawca powinien wykonać dzieło zgodnie ze sposobem i terminem określonym w

umowie. W przeciwnym wypadku zamawiający ma prawo wezwać wykonawcę do zmiany

sposobu wykonania dzieła i wyznaczyć w tym celu odpowiedni termin, a po jego

bezskutecznym upływie może od umowy odstąpić, bądź powierzyć wykonanie poprawek, albo

dalsze wykonanie dzieła innej osobie na koszt przyjmującego zamówienie - wykonawcy.

A CO Z US I ZUS?

W przypadku tejże umowy obowiązuje opłacenie podatku dochodowego przez zleceniodawcę.

Jest on podzielony na zaliczkę na podatek dochodowy, którą pobiera się w wysokości 18%

należności pomniejszonej o koszty uzyskania przychodów. Łącznie koszty tegoż podatku

wynoszą 20% uzyskanego przychodu, choć mogą wzrosnąć w przypadku korzystania przez

wykonującego zlecenie z praw autorskich i praw pokrewnych (w rozumieniu ustawy o prawie

autorskim i prawach pokrewnych), tzn. gdy konkretne dzieło ma charakter działalności

twórczej tj 50% .

Umowa ta nie jest objęta ubezpieczeniem społecznym, jeżeli zostaje zawarta z innym

podmiotem niż pracodawca albo, lub gdy umowa ta jest jedynym źródłem dochodu.

Jeżeli jednak zawarto umowę o dzieło z pracodawcą z którym pracownik pozostaje w

stosunku pracy to sumuje się wynagrodzenie z umowy o pracę i wynagrodzenie z umowy o

dzieło i od łącznej kwoty odprowadza się składki tak jak przy umowie ze stosunku pracy .

Można więc podsumować, iż zazwyczaj nie odprowadza się od umów o dzieło składek na

ubezpieczenie społeczne (emerytalne, rentowe, wypadkowe, chorobowe) i zdrowotne. Z

jednym wyjątkiem - składki te płaci się od umów o dzieło zawartych z własnym pracownikiem.

Tylko umowy o dzieło zawarte z własnym pracodawcą pociągają za sobą obowiązek zapłaty

składek na ubezpieczenie społeczne i zdrowotne. Umowa o dzieło, której nie towarzyszy

umowa o pracę z tym samym podmiotem, nie jest tytułem ubezpieczenia społecznego.

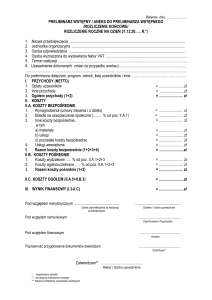

Ustalanie Wyniku Finansowego

Wynik finansowy realizowany jest przez proces sprzedaży i stąd ewidencja tego procesu

jest podporządkowana przygotowaniu do właściwego obliczenia wyniku finansowego .

Podstawowymi czynnikami kształtującymi wynik finansowy jednostki gospodarczej są

przychody ze sprzedaży i koszty ich uzyskania związane z działalnością . Zespołem kont

odzwierciedlającym te elementy jest zespół 7 planu kont . Konta w tym zespole ustawione

są „parami” – jedno wskazuje przychody , a drugie koszty uzyskania przychodów .

Powstanie przychodów odzwierciedlone jest na kontach sprzedaży zespołu 7 po stronie

creditowej , natomiast powstanie kosztów jako przeciwstawne przychodom i rejestrowane

jest po stronie debetowej . Zaksięgowane koszty i przychody w efekcie są przeksięgowane

na wynik finansowy .

Wynik finansowy netto składa się zgodnie z ustawą o rachunkowości z kosztów i

przychodów wpływających na wynik finansowy takich jak :

przychody i koszty zwykłej działalności operacyjnej

pozostałe przychody i koszty,

przychody i koszty finansowe

zyski i straty nadzwyczajne

Wyodrębnienie grup przychodów i kosztów stanowi podstawę ustalania wyników z

różnych zakresów działalności:

wynik ze sprzedaży

wynik z działalności operacyjnej

wynik z działalności gospodarczej

wynik brutto

Na wynik ze sprzedaży składają się przychody ze sprzedaży produktów , materiałów ,

towarów pomniejszone o koszty podstawowej działalności gospodarczej zarejestrowanych na

kontach zespołu 4 , 5 , 7 w zależności od wariantu ustalania wyniku finansowego ( zostanie

omówione w dalszej części opracowania ) . Wynik ten zostaje skorygowany o przychody i

koszty pozostałej działalności operacyjnej . Te koszty i przychody nie stanowią wprawdzie

zasadniczego przedmiotu działalności jednostki , ale występują obok tej działalności np.

upłynnianie zbędnych aktywów trwałych , konsekwencje niedotrzymania warunków umów ,

kary , odszkodowania , rezerwy na przewidywane zobowiązania , rozwiązywanie tych rezerw ,

odpisy aktualizujące i inne nie będące w zakresie działalności podstawowej . Grupę

pozostałych przychodów i kosztów operacyjnych cechuje różnorodność tytułów ich powstania.

Zgromadzone koszty i przychody są przeksięgowywane na wynik finansowy .Po

przeksięgowaniu tworzą wynik z działalności operacyjnej .

Działalność jednostek gospodarczych łączy w sobie różne formy działań , które między innymi

realizują tzw. operacje finansowe . Wynik z operacji finansowej stanowi różnica miedzy

przychodami finansowymi , a kosztami finansowymi. Operacje finansowe to takie działania

jednostek gospodarczych , które dotyczą aktywów finansowych np. dywidendy i udziały w

zyskach , odsetki , obrót inwestycjami ( w rozumieniu ustawy o rachunkowości ) , różnice

kursowe i inne związane z finansami .

Wynik z działalności operacyjnej skorygowany o wynik z działalności finansowej tworzy

wynik z działalności gospodarczej . Ponadto poza działalnością gospodarczą mogą w

jednostce wystąpić zdarzenia trudne do przewidzenia i niezwiązane z ogólnym ryzykiem jej

prowadzenia , są to straty i zyski nadzwyczajne .Jednostka powinna w zakładowym planie

kont wskazać , jakie zdarzenia będą traktowane jako nadzwyczajne . Można do takich zdarzeń

zaliczyć np. skutki finansowe zdarzeń losowych - powodzi , pożaru , kradzieży itp. , a także

wartość usług obcych , zużytych materiałów związanych z usuwaniem szkód losowych , jednak

jest to uzależnione od wyboru przez jednostkę .Wynik zdarzeń nadzwyczajnych stanowi

różnice między zyskami nadzwyczajnymi a stratami nadzwyczajnymi.

Do kwoty wyniku finansowego dochodzi więc się etapowo - wynik na działalności

gospodarczej koryguje się o wynik zdarzeń nadzwyczajnych – uzyskując wynik brutto. Wynik

brutto pomniejsza się o podatek dochodowy ( jeżeli taki występuje ) i pozostałe obciążenia

wyniku otrzymując wynik netto.

Wynik finansowy przedstawiony jest jako różnica między osiągniętymi przychodami ,a

poniesionymi kosztami .Księgowo wynik finansowy ustala się :

na koniec roku obrotowego

na koniec działalności

na moment zmiany formy prawnej

Rachunkowo wynik finansowy może być ustalany częściej np. dla celów podatkowych , czy

dla celów sprawozdawczych dla GUS .Sprawozdaniem odzwierciedlającym wynik

finansowy jest rachunek zysków i strat . Wynik finansowy jak i sprawozdanie dla jednostek

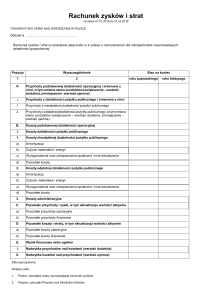

może być sporządzane dwoma metodami :

wariantem porównawczym ,

wariantem kalkulacyjnym .

Wybór wariantu zależy od wybranego wariantu prowadzenia ewidencji kosztów

działalności podstawowej :

jednostki prowadzące ewidencje kosztów działalności podstawowej tylko w

układzie rodzajowym , muszą wybrać wariant porównawczy ,

jednostki prowadzące ewidencje kosztów działalności podstawowej tylko w

zespole 5 , muszą wybrać wariant kalkulacyjny ,

jednostki prowadzące pełny rachunek kosztów , mogą wybrać jeden z tych

wariantów , określając swój wybór w planie kont i polityce rachunkowości .

Jeżeli wybór wariantu zależy od prowadzenia kosztów działalności podstawowej , to

różnice między wariantami muszą dotyczyć właśnie tych kosztów .Stąd różnice między

wariantem porównawczym ,a wariantem kalkulacyjnym dotyczą tego ,iż na wynik

finansowy księgowane są następujące koszty , co obrazuje rysunek 1.

Rysunek 1. Różnice w księgowaniach wyniku finansowego między wariantami .

WF

Wynik finansowy

na

Wariant Porównawczy

koszty układu rodzajowego

koszt wytworzenia produktów

na własne potrzeby

zmiana stanu produktów

na

Wariant Kalkulacyjny

koszt wytworzenia sprzedanych

produktów

koszty sprzedaży (produktów)

koszty zarządu

koszty handlowe

W sprawozdaniu rachunek zysków i strat

wykazywane są w pozycji koszty sprzedaży

czyli łącznie z kosztami sprzedaży produktów

Istota zmiany stanu produktów dotyczy kosztów układu rodzajowego i ich wykazania na

wyniku finansowym . Na wynik finansowy w wariancie porównawczym są przeksięgowane

koszty układu rodzajowego , czyli koszty całej działalności (obejmują one koszty produktów

sprzedanych , koszty produktów zakończonych , ale niesprzedanych , koszty produkcji

niezakończonej oraz koszty rozliczeń w czasie ) . Osiągane przychody przez jednostkę

dotyczą tylko produktów sprzedanych . Ustalając wynik należy porównywać przychody ze

sprzedaży z kosztami uzyskania przypadającymi na te produkty sprzedane . Oznacza to , że

koszty ( rodzajowe ) przyjęte do obliczeń wyniku finansowego wymagają skorygowania o

koszty produktów , które nie stały się kosztami uzyskania przychodów .Koszty te dotyczą :

produktów zakończonych , ale nie sprzedanych , czyli zapasów wyrobów

gotowych ,

produktów w toku ( niezakończonych )

rozliczeń kosztów w czasie ( międzyokresowych rozliczeń kosztów )

Rolę taką spełnia zmiana stanu produktów , która ustalana jest na koncie „rozliczenie

kosztów” . W ciągu roku obrotowego na koncie „rozliczenie kosztów” 490 księgowane są

po stronie creditowej koszty ponoszone w tym roku . Na koniec roku obrotowego w celu

wyeliminowania kosztów , które nie stały się kosztami uzyskania przychodów w roku

obrotowym zostają przeksięgowane na stronę debetowa konta „rozliczenie kosztów” :

koszt sprzedanych produktów ,

koszty sprzedaży produktów ,

koszty handlowe ,

koszty zarządu .

W związku z takim przeksięgowaniem na koncie „rozliczenie kosztów” 490 , może wystąpić

saldo :

creditowe (ct ) wskazujące zwiększenie stanu produktów , czyli kosztów

poniesionych było więcej niż rozliczonych w danym roku . Oznacza to , iż część

kosztów „osiadła” na wyrobach gotowych , na produktach w toku , na

międzyokresowych rozliczeniach kosztów ,

debetowe (dt ) wskazujące zmniejszenie stanu produktów ,czyli kosztów

rozliczonych , kosztów które stały się kosztami uzyskania było więcej niż kosztów

poniesionych w danym roku obrotowym . Oznacza to , iż rozliczono w tym roku

koszty „osiadłe „ w poprzednich latach na wyrobach gotowych , na produktach w

toku ,na międzyokresowych rozliczeniach kosztów ,

saldo może nie wystąpić , chociaż taka sytuacja zdarza się rzadko .

Zadanie

Podane elementy wykorzystaj do ustalenia WF :

-Odchylenia od cen ewidencyjnych materiałów Ct 200,- Materiały 10 000,- Koszty ukł. Rodzajowego 48 000,- Rozliczenie kosztów zakupu 180,- Rozliczenie kosztów 48 000,- Czynne rozliczenia międzyokresowe kosztów DT 3500,- Koszty handlowe 10 000,- Przychody ze sprzedaży wyrobów gotowych 100 000,- Koszt wytworzenia sprzedanych wyrobów gotowych 70 000,- Koszty zarządu 10 000,-

- Koszty finansowe 1 200,- Przychody finansowe 10 800,- Przychody ze sprzedaży towarów 51 000,- Wartość sprzedanych towarów w cenie zakupu 23 000,Ustalić Wynik finansowy metodą kalkulacyjnego rachunku wyników . Ustalić

wartość podatku dochodowego od osób prawnych ( 19%).

Zadanie

Jednostka na koniec roku wykazała następujące wielkości kształtujące wynik finansowy :

- Koszt sprzedanych produktów 400 000,- w tym koszty sprzedaży 20 000,- ; koszty zarządu

60 000,-)

- Przychody ze sprzedaży produktów 600 000,- pozostałe koszty operacyjne 40 000,- pozostałe przychody operacyjne 45 000,- zmniejszenie stanu produktów 40 000,Ustalić koszty wg rodzaju i ustalić wynik finansowy wg wariantu porównawczego rachunku

wyników . Ustalić wartość podatku dochodowego .

Zadanie

Podane elementy wykorzystaj do ustalenia WF :

- Koszty wg rodzaju 15 000,- Koszt wytworzenia sprzedanych produktów 16 000,- Przychody ze sprzedaży wyrobów gotowych 25 000,- Koszty zarządu 2 000,- Koszty sprzedaży 1 000,- Rozrachunki z tyt. Podatku od towarów i usług 2 000,- Koszty finansowe 12 000,- Przychody finansowe 12 000,- zyski nadzwyczajne 7 000,- Kapitał akcyjny 500 000,- straty nadzwyczajne 3 000,- należności od odbiorców 2 000,- materiały 3 000,- rozliczenie kosztów 15 000,Ustalić Wynik finansowy metoda porównawczego rachunku wyników oraz

kalkulacyjnego rachunku wyników . Ustalić wartość podatku dochodowego od

osób prawnych ( 19%).

Zadanie

Stan zapisany na kontach zespołu 4 to 100 000,- , z czego 40 000,- to koszty podstawowej

działalności,30 000,- koszty wydziałowe , koszty sprzedaży to 5 000,-, koszty zarządu

15 000,-, koszty rozliczane w czasie to 10 000,- , z czego na bieżący okres przypada 6 000,w tym 3 000,- to koszty wydziałowe , a koszty zarządu 3 000,-.

Do magazynu wyrobów gotowych przyjęto wyroby gotowe na kwotę 60 000,- w planowanym

koszcie wytworzenia ( rzeczywisty koszt wytworzenia ustalono na 60 000,- także ).Wyroby

gotowe sprzedano , osiągając kwotę 30 000,- , natomiast koszt wytworzenia tych wyrobów

to 20 000,- .

- pozostałe koszty operacyjne 10 000,- pozostałe przychody operacyjne 20 000,Jednostka prowadzi pełny rachunek kosztów .Ustalić

Wynik finansowy metoda

porównawczego rachunku wyników oraz kalkulacyjnego rachunku wyników . Ustalić wartość

podatku dochodowego od osób prawnych ( 19%).

REZERWY na zobowiązania i straty

Nieodłączny elementem każdej działalności gospodarczej jest ryzyko i niepewność. Zatem

ryzyko, jego istota, definicja i inne związane z tym problemy takie jak: identyfikacja,

klasyfikacja, porządkowanie, pomiar są przedmiotem zainteresowania wielu dyscyplin

naukowych ryzyko jest definiowane w odmienny sposób, niż ma wykrystalizowanych

jednolitych poglądów w kwestiach pojęciowych.

W języku potocznym używa się terminów: ryzyko, hazard, niebezpieczeństwo, zamiennie

traktując je jako pojęcia równoznaczne. W języku naukowym utożsamianie tych pojęć

uznano za błędne. Ryzyko jest pojęciem szerszym, a niebezpieczeństwo i hazard stanowią

jedynie elementy ryzyka wpływające na jego wielkość i natężenie.

Poprzez pojęcie rezerw, należy rozumieć każdą wielkość gospodarczą rzeczową lub

finansową gromadzoną i świadomie utrzymywaną w celu pokrycia przewidywanych skutków

ryzyka, dla zabezpieczenia sprawnego przebiegu podejmowanych przedsięwzięć. Tworzenie

rezerw wynika przede wszystkim w związku z problemami występowania ryzyka w

działalności podmiotów gospodarczych. Rezerwy spełniają funkcje ograniczające i

zabezpieczające. Ustawa o rachunkowości w art. 3 ust. 1 pkt 21 zgodnie z MSR 37 § uznaje,

iż rezerwy to zobowiązania, których termin wymagalności lub kwota nie są pewne. W

związku z tym rezerwy stanowią zobowiązania, a nie osobny element sprawozdania

finansowego. Rezerwy można oddzielić od pozostałych zobowiązań takich jak zobowiązania

z tytułu dostaw i usług oraz bierne rozliczenia międzyokresowe kosztów ze względu na

niepewność co do terminu poniesienia lub kwoty przyszłych wydatków. Zgodnie z UR i MSR

37 rezerwa powinna zostać utworzona wówczas, gdy spełnione są równocześnie trzy

następujące warunki:

istnieje obowiązek, którego wykonanie spowoduje przekazanie korzyści

ekonomicznych

powstają wyłącznie w wyniku zdarzeń, które miały miejsce w przeszłości

w większości przypadków, jednostka gospodarcza potrafi oszacować kwotę

Zróżnicowanie rezerw w zależności od celu i sposobu ich tworzenia oraz sposobu

wykazywania w sprawozdaniu finansowym jest powodem ich klasyfikacji .

Rezerwy w rachunkowości można podzielić na:

rezerwy zasilające kapitał własny stanowiące jego element, w ramach

których wydziela się

rezerwy kapitałowe

rezerwy będące elementem kapitału obcego, wśród których wyróżnia się:

rezerwy na przewidywane zobowiązania i straty

rezerwy na koszty tworzone w efekcie biernych rozliczeń

międzyokresowych ( na mocy ostatniej nowelizacji ustawy 1Art.39.ust.2

pkt. 2 został uzupełniony o przyszłe świadczenia na rzecz pracowników , w

tym świadczenia emerytalne , dodano równocześnie ust. 2a , który

wskazuje , że omówione świadczenia - zobowiązania należy wykazać w

bilansie jako rezerwy na zobowiązania .

Szczegółową klasyfikację rezerw przedstawia rysunek 1.

REZERWY

BILANS0WE

Grupa

A

Kapitałowe

Rys.1. Klasyfikacja rezerw

Źródło: opracowanie własne

Grupa

B

Na zobowiązania

i straty

Rozliczenia

międzyokresowe

bierne

Harmonizując zasady rachunkowości z Międzynarodowymi Standardami Rachunkowości

wyspecyfikowano w ustawie o rachunkowości katalog dopuszczalnych rezerw,

tworzonych zgodnie z zasadą ostrożnej wyceny. Są to zgodnie z UR

-

-

art. 35d ust. 1 pkt 1 – rezerwy na straty z operacji gospodarczych,

art. 35d ust. 1 pkt 2 – rezerwy na restrukturyzację

art. 37 ust. 5 – rezerwy na odroczony podatek dochodowy,

art. 39 ust. 2 pkt 2 – rezerwy na prawdopodobne zobowiązania oraz na koszty

przyszłych okresów, w tym na rzecz pracowników z tyt. świadczeń emerytalnych

(rozliczenia międzyokresowe kosztów),

art.. 29 ust. 1, 2, – rezerwy z tytułu nie kontynuowania działalności,

Szczegółowy podział rezerw zgodnie z UR przedstawia rysunek 2.

1

Ustawa z 18.03.2008r. o zmianie ustawy o rachunkowości ( Dz.U. nr 63,poz.393).

REZERWY

Na zobowiązania

KAPITAŁOWE

Kapitał

zapasowy

Kapitał

rezerwowy

Na

przewidywane

zobowiązania

(straty)

Rozliczenia

międzyokresowe

Rys. 2 . Klasyfikacja rezerw

Źródło: opracowanie własne

Rezerwy są istotnym elementem polityki bilansowej. Rachunkowość cechuje rozbudowany

system rezerw tworzonych na różne cele i tytuły. Jednakże prawo podatkowe w obszarze

rezerw prezentuje całkiem odmienne postanowienia.

Rezerwy kapitałowe wykazywane w grupie A pasywów, odzwierciedlające

zabezpieczenia jednostki przed nadmierną dystrybucją wyniku finansowego oraz będące

zabezpieczeniem jednostki na lata „chude”, czy wzmocnienie pozycji. Rezerwy kapitałowe

powstają poza unormowaniami ustawy o rachunkowości, gdyż ustawa nie reguluje

finansowo-statutowych zagadnień tworzenia i funkcjonowania podmiotów gospodarczych.

Zagadnienia te normują odrębne przepisy do których zaliczyć można między innymi Kodeks

Spółek Handlowych. Jedynie, rezerwy kapitałowe związane z aktualizacją wyceny środków

trwałych uwzględniają przepisy ustawy o rachunkowości. Co do rezerw kapitałowych nie

istnieje obowiązek zwrotu wobec osób trzecich. Są tworzone w szczególności z:

premii (agido) ze sprzedaży akcji po cenie emisyjnej wyższej od jej wartości

nominalnej,

dopłaty do kapitału własnego wniesione przez właścicieli podmiotu gospodarczego w

celu pokrycia strat lub tzw. żądania kapitału dodatkowego,

część zysku po opodatkowaniu nakazana prawem lub oparte na statucie jednostki

gospodarczej traktowane jako przymusowe lub dobrowolne tezauryzacje zysku,

wynik aktualizacji wyceny aktywów trwałych w przypadku ich wartości księgowej.

Zróżnicowanie sposobów tworzenia rezerw kapitałowych ilustruje rysunek 3.

REZERWY KAPITAŁOWE

Tworzone

Premie

dopłat

Zysku

aktualizacji

emisyjne

wspólników

netto

wyceny

Rys.3 . Tworzenie rezerw kapitałowych

Źródło: opracowanie własne

aktywów

Rezerwy kapitałowe są rezerwami obligatoryjnymi, ich wysokośćtrwałych

jest określona na podstawie

przepisów ustawowych, statutowych lub uchwał zgromadzeń właścicieli jednostki

gospodarczej.

Rezerwy na przewidywane zobowiązania i straty z operacji w toku wykazywane są w

grupie B pasywów. Są to rezerwy stanowiące element grupy kapitałów obcych . Ujmuje się je

w księgach jedynie w przypadku posiadania wiarygodnego dowodu oraz jeśli oszacowanie

straty jest możliwe. Należy zebrać wszystkie długi przedsiębiorstwa, nawet jeśli nie zostały

one jeszcze zatwierdzone prawnie, a jedynie zostały spowodowane działaniami

gospodarczymi.

Dlatego należy tworzyć rezerwy na niepewne zobowiązania, jeśli istnieje przymus

świadczenia wobec osób trzecich. Do rezerw tych należą:

– rezerwy na świadczenia emerytalne i podobne

– rezerwy z tyt. Podatku dochodowego odroczonego

– pozostałe rezerwy

Przykładowo, należy utworzyć rezerwę jeśli:

przedsiębiorstwo udzieliło innemu podmiotowi gwarancji kredytowych, a aktualna

sytuacja tego podmiotu jest niepewna

indosowanych oraz dyskontowanych weksli obcych

toczy się postępowanie sądowe, jeśli w jego efekcie można oczekiwać uszczuplenia

majątkowego i finansowego jednostki (np. z powodu reklamacji, dochodzonych kar,

odszkodowań itp.)

zaplanowany i

kontrolowany przez

kierownictwo

jednostki

program

restrukturyzacyjny, jeżeli na postawie odrębnych przepisów jednostka jest

zobowiązana do jej przeprowadzenia lub zawarto w tej sprawie wiążące umowy, a

plany restrukturyzacji pozwalają w sposób wiarygodny oszacować wartość tych

przyszłych zobowiązań .

Rezerwy na przewidywane zobowiązania i straty z operacji gospodarczych zalicza się

pozostałych kosztów operacyjnych, kosztów finansowych lub strat nadzwyczajnych, w

zależności od obszaru działalności jakiego dotyczy ryzyko .Wykorzystanie rezerwy na

zobowiązania i straty następuje z chwilą przekształcenia się przewidywanego ryzyka w

pewność. Rezerwy zbędne, w przypadku niezrealizowania się ryzyka lub zrealizowania się

ryzyka w niższej kwocie należy rozwiązać zgodnie z art.35d ust.4 ustawy o rachunkowości .

Rozwiązanie rezerw zbędnych powinno nastąpić nie później niż na dzień bilansowy. Rezerwy

na przewidywane zobowiązania i straty z operacji gospodarczych zalicza się pozostałych

kosztów operacyjnych, kosztów finansowych lub strat nadzwyczajnych, w zależności od

obszaru działalności jakiego dotyczy ryzyko.

Tworzenie rezerw na zobowiązania i straty przedstawia rysunek 4.

REZERWY NA ZOBOWIĄZANIA I STRATY

Obciążające wynik finansowy poprzez

Pozostałe

Koszty

koszty

podatek

finansowe

operacyjne

Rys. 4.Tworzenie rezerw na zobowiązania i straty

dochodowywłasne

Źródło: opracowanie

Odroczony

Straty

nadzwyczajne

Szczególną rezerwę w grupie rezerw na przewidywane zobowiązania i straty stanowi w

polskim prawie bilansowym rezerwa na odroczony podatek dochodowy. Kolejnymi

rezerwami w grupie rezerw na przewidywane zobowiązania i straty nie wynikającymi wprost

z zapisów w ustawie, lecz wynikającymi z układu bilansu są rezerwy na świadczenia

emerytalne i podobne. Konieczność tworzenia tego typu rezerw wynika z zastosowania art.

39 ust. 2pkt2 znowelizowanej ustawy o rachunkowości