7 . Analiza instrumentów pochodnych

7.1. Wycena instrumentów pochodnych

- wprowadzenie

Ten rozdział poświęcony jest analizie i wycenie trzeciej grupy instrumentów finan­

sowych (obok instrumentów dłużnych i udziałowych), mianowicie instrumentom

pochodnym. Metody analizy tych instrumentów, historycznie rzecz biorąc, rozwijały

się mezaieznie od metod analizy akcji i metod analizy instrumentów dłużnych i dla­

tego istotnie się od mch różmg. Inna jest przede wszystkim sama koncepcja Jeżąca

u podstaw wyceny instrumentów pochodnych.

Na wstępie jednak należy zaznaczyć, że w przypadku części instrumentów po­

chodnych, a dotyczy to instrumentów „symetrycznych”, czyli kontraktów terminowych

(fulures >forward) oraz kontraktów swap, pojawia się kwestia dwóch możliwych

sposobów rozumienia pojęcia „wycena instrum entu”. Kwestia ta nie istniała w przy­

padku instrumentów dłużnych oraz akcji, me istnieje rówmez w przypadku opcji.

W odniesieniu do tych instrumentów pojęcie „wycena” oznacza określenie wartości,

tzn. jaka powinna być cena instrumentu na rynku. Nie m a przy tym znaczenia, czy:

* wycena dokonywana jest przed transakcją, na potrzeby identyfikacji niedowar­

tościowanego czy przewartościowanego instrumentu, gdzie głównym celem wyceny

jest określenie, czy właściwe jest kupno, czy sprzedaz;

• wycena dokonywana jest po zawarciu transakcji, np. w celu określenia wartości

instrumentu na potrzeby sprawozdania finansowego.

W obu tych sytuacjach wycena odnosi się do samego instrumentu. W pierwsze]

sytuacji chodzi po prostu o określenie ceny rynkowej, w drugiej zaś o określenie

wartości pozycji zajętej w transakcji; przy tym wartość pozycji długiej równa jest cenie,

a wartość pozycji krótkiej równa jest cenie wziętej ze znakiem ujemnym.

Z kolei w przypadku instrumentów pochodnych „symetrycznych”, czyli kontrak­

tów fulures, forward oraz swap, istnieją dwa rozumienia pojęcia „wycena”

1.

Wycena rozumiana jako określenie ceny rynkowej instrumentu. W tym przy­

padku jest to kwotowame ceny instrum entu na tynku. Jest to oczywiście zawsze

wartość dodatnia. Przy tym:

262

® jeśli instrum ent jest sprzedawany na giełdzie, jest to cena giełdowa, taka sama

od tego, czy zajmowana pozycja jest długa, czy krótka;

• jeśli instrument jest oferowany w obrocie pozagiełdowym, np. w ofercie banku,

to zazwyczaj mamy do czynienia z kwotowamem dwustronnym; oznacza to, ze bank

podaje cenę kupna (bid) i cenę sprzedazy (ask); jeśli podmiot, który korzysta z oferty

ban ku , chce zająć pozycję długą, obowiązuje cena sprzedazy (wyzsza), a gdy chce

zająć pozycję krótką, obowiązuje cena kupna (niższa).

2. Wycena rozumiana jako określenie wartości pozycji w instrumencie. W tym

p rzy p a d k u jest to dzisiejsza wartość instrumentu, w którym pozycja została zajęta

w wyniku zawartej wcześniej transakcji. W tej transakcji jedna strona zajmuje po­

zycję diugą, druga strona zaś pozycję krótką. W artość pozycji krótkiej jest to war­

tość pozycji diugiej wzięta ze znakiem minus. Wynika z tego, ze suma wartości dłu­

giej i krótkiej pozycji wynosi 0. Zazwyczaj występuje jedna z dwóch następujących

n ie z a le z m e

sytuacji:

« wartość pozycji długiej jest dodatnia (np. 100), a wartość pozycji krótkiej jest

ujemna (w tym przykładzie -100); wtedy strona zajmująca pozycję długą traktuje

w sprawozdaniu finansowym ten instrument jako element aktywów, a strona zaj­

mująca pozycję krótka traktuje w sprawozdaniu finansowym ten instrument jako

zobowiązanie;

® wartość pozycji długiej jest ujemna (np. -200), a wartość pozycji krótkiej jest

dodatnia (w tym przykładzie 200); wtedy strona zajmująca pozycję długą traktuje

w sprawozdaniu finansowym ten instrument jako zobowiązanie, a strona zajmująca

pozycję krótką traktuje w sprawozdaniu finansowym ten instrument jako element

aktywów.

Należy jeszcze dodać, ze w momencie zawarcia kontraktu jego cena jest ustalona

na takim poziomie, ze wartość długiej i krótkiej pozycji wynosi 0, dlatego strony

zawierające ten kontrakt z reguły nie dokonują żadnej płatności.

W dalszych rozważaniach na temat wyceny „symetrycznych” instrumentów po­

chodnych pokażemy szczegółowe rozwiązania dotyczące obu rodzajów wyceny, tzn.

określenia ceny rynkowej instrumentu i określenia wartości pozycji w tym instrumen­

cie. Obecnie skoncentrujmy się na ogólnych uwagach dotyczących wyceny instrumen­

tów pochodnych, rozumianej jako określenie ceny rynkowej instrumentu.

W tej wycenie dominująca jest koncepcja wyceny arbitrażowej (arbitrage pricing).

Jak pamiętamy, arbitraż jest to strategia, w której nie występuje nakład początkowy,

która jest wolna od ryzyka i która przynosi w efekcie dodatni przepływ pieniężny.

Podobnie, arbitraż jest to strategia, która jest wolna od ryzyka, przynosi efekt w po­

staci dodatniego przepływu pieniężnego na początku i w której nie występują żadne

dodatnie am ujemne przepływy pieniężne.

Koncepcja wyceny arbitrażowej instrumentu pochodnego (a także innego in­

strumentu finansowego) ma u podstaw załozeme, ze cena instrumentu pochodnego

ustalona jest na takim poziomie, iż me jest możliwe skonstruowanie strategii arbit­

rażowej, w której występowałby ten instrument finansowy.

Przedstawimy teraz ogólny przykład ilustrujący zastosowanie koncepcji wyceny

arbitrażowej, w którym występują hipotetyczne dłużne instrumenty finansowe.

263

Przykład. D ane sa trzy instrumenty diuzne: instrum ent A - roczna obligacja

zerokuponowa o wartości nominaJnej 100 zi, instrum ent B - dwuletnia obligacja

zerokuponowa o wartości nominalnej 100 zi, instrument C - dwuletnia obligacja

o wartości nominalnej 100 zi i oprocentowaniu 10%, w której odsetki płacone są raz

w roku. Zaióżmy, ze cena instrum entu A wynosi 90,91 zi, a cena instrumentu B wy~

nosi 82,645 zi, przy czym instrumenty te sa dobrze wycenione na rynku. Pojawia się

pytanie o wartość instrum entu C. Okazuje się, ze w wyniku zastosowania koncepcji

wyceny arbitrażowej otrzymujemy wartość równa 100 zi. W celu uzasadnienia tego

stwierdzenia rozpatrzymy dwie sytuacje, w których możliwe jest skonstruowanie

strategii arbitrażowej.

Sytuacja 1, Zaióżmy, ze cena instrum entu C na rynku wynosi 97 zi. Oznacza to,

ze instrument ten jest niedowartościowany, czyli warto go kupić. W tym wypadku

możliwa jest następująca strategia arbitrażowa:

zakup (długa pozycja) 10 instrumentów C, sprzedaz (krótka pozycja)

i instrumentu A oraz 11 instrumentów B.

Zauważmy, ze strategia ta pr 2ynosi w momencie jej skonstruowania przychód netto:

90,91 zi (sprzedaz 1 instrumentu A) + 909,09 zi (sprzedaz 11 instrumentów B) - 970 zi (zakup 10 instrumentów C),

co daje 30 zi.

Suma ta wynika z różnicy między wartością instrumentu C równa 100 zi a ceną

równa 97 zi, po uwzględnieniu, ze zakup dotyczy 10 instrumentów.

Zauważmy, ze realizacja tej strategii w ciągu 2 lat me wymaga żadnych dodat­

kowych przepiywów pieniężnych - jest to strategia samofinansująca się. Dodatnie

przepiywy pieniężne otrzymywane z tytuiu zakupu 10 instrumentów C sa następujące:

po pierwszym roku 100 zi, po drugim roku 1100 zi. Jest to dokładnie równe zobo­

wiązaniom, czyli ujemnym przepiywom pieniężnym z tytuiu sprzedazy 1 instrumentu

A i 11 instrumentów B.

Skoro strategia jest samofinansująca się, a na początku generowany jest dodat­

kowy przepiyw pieniężny równy 30 zi, wynika z tego możliwość arbitrażu. To zaś nie

jest zgodne z koncepcją wyceny arbitrażowej, zakładającej brak możliwości dokonania

arbitrażu.

Sytuacja 2. Zaióżmy, ze cena instrum entu C na rynku wynosi 104 zi. Oznacza

to, ze instrument ten jest przewartościowany, czyli warto go sprzedać. W tym wypad- /

ku możliwa jest następująca strategia arbitrażowa:

sprzedaz (krótka pozycja) 10 instrumentów C, zakup (długa pozycja)

1 instrumentu A oraz 11 instrumentów B.

Zauważmy, ze strategia ta przynosi w momencie jej skonstruowania przychód netto:

1040 zi (sprzedaz 10 instrumentów C) - 90,91 zi (zakup 1 instrumentu A) -909,09 zi (zakup 11 instrumentów B),

co daie 40 zi.

264

Suma ta wynika z różnicy miedzy ceną instrumentu C równa 104 zi a wartością

równą 100 zi, po uwzględnieniu, ze sprzedaż dotyczy 10 instrumentów.

Zauważmy, ze realizacja tej strategii w ciągu 2 lat nie wymaga żadnych dodat­

kowych przepiywów pieniężnych - jest to strategia samofinansująca się. Dodatnie

przepływy pieniężne otrzymywane z tytuiu zakupu 1 instrumentu A i 11 instrumentów

g sa następujące: po pierwszym roku 100 zi, po drugim roku 1100 zi. Jest to dokład­

nie równe zobowiązaniom, czyli ujemnym przepływom pieniężnym z tytuiu sprzedazy

10 instrumentów C.

Skoro strategia jest samofinansująca się, a na początku generowany jest dodat­

kowy przepiyw pieniężny równy 40 zi, wynika z tego możliwość arbitrażu. To zaś nie

jest zgodne z koncepcją wyceny arbitrażowej, zakładającej brak możliwości dokonania

arbitrażu.

Wynika z tego, ze w koncepcji wyceny arbitrażowej wartość instrumentu C wynosi

100 zi. Przy tej cenie me jest możliwe skonstruowanie strategii arbitrażowej.

W kolejnych punktach rozdziaiu szczegółowo omówione zostaną zagadnienia

zwigzane z wycena instrumentów pochodnych, analizą ryzyka tych instrumentów oraz

ich zastosowaniem.

7.2. Wycena opcji - wprowadzenie

Jako pierwszy instrument pochodny rozwazymy opcję. W tym przypadku wycena jest

rozumiana przede wszystkim jako określenie wartości opcji. Z drugiej jednak strony,

jest to również określenie wartości pozycji. Konkretnie wartość długiej pozycji w opcji,

czyli pozycji posiadacza opcji, to mc innego, jak wiaśme określenie wartości opcji.

Z kolei wartość krótkiej pozycji w opcji, czyli pozycji wystawcy opcji, jest równa

wartości opcji ze znakiem ujemnym. Rozumienie wyceny opcji jest zawsze takie samo,

niezależnie od tego, czy wycena dokonywana jest w momencie zawierania transakcji,

czy t.ez jakiś czas po jej zawarciu (gdy wycena jest dokonywana np. na potrzeby

sprawozdania finansowego). Po prostu cena rynkowa opcji to jednocześnie wartość

pozycji długiej posiadacza opcji.

Zanim przejdziemy do omówienia modeli wyceny opcji, konieczne jest przed­

stawienie pewnych pojęć i zalezności dotyczących wartości opcji, które są wykorzys­

tywane w modelach wyceny opcji. Są to następujące kwestie:

• opcja in-the~money, out-of-the-money, at-the-money,

• wartość wewnętrzna i wartość czasowa opcji,

• czynniki wpływające na wartość opcji,

• granice wartości opcji,

• parytet put-calU

• współczynniki greckie.

265

7.2.1. Opcja in-the-m oney, out-of-the-m oney, at-the-money

Niezaiezme od rodzaju opcji (cali lub put, europejska lub amerykańska) można

wyróżnić trzy sytuacje w zaiezności od relacji miedzy ceną instrumentu podstawowego

a cena wykonania opcji. Zwyczajowo dla tych trzech sytuacji stosowane sa specjalis­

tyczne zwroty w języku angielskim:

• opcja jest m-the-money, krótko: opcja ITM;

• opcja jest out-of-the-money, krótko: opcja OTM;

• opcja jest at-the-money, krótko: opcja ATM.

Opcja jest m-the-money, gdy wykonanie jej jest opłacalne, tzn. gdy:

• w przypadku opcji cali: wartość instrum entu podstawowego jest wyzsza niz

cena wykonania;

• w przypadku opcji put. wartość instrumentu podstawowego jest niższa niż cena

wykonania.

Opcja jest out-of-the-money, gdy wykonanie jej me jest opiacalne, tzn. gdy:

• w przypadku opcji cali. wartość instrumentu podstawowego jest niższa niż cena

wykonania;

• w przypadku opcji put. wartość instrum entu podstawowego jest wyzsza niż

cena wykonania.

Opcja jest at-the-money, gdy wartość instrumentu podstawowego jest równa cenie

wykonania (dotyczy to opcji cali i opcji put).

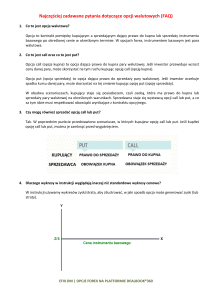

Rysunki 7.1 i 7.2 przedstawiają interpretację graficzną tych trzech pojęć.

Na obu rysunkach przedstawiony jest wykres przychodu z opcji w zaiezności od

ceny instrumentu podstawowego. Jak widać, opcja jest ITM, gdy przychód ten jest

dodatni, w pozostaiych przypadkach opcja jest OTM lub ATM.

7.2.2. Wartość wewnętrzna Swartość czasowa opcji

Wartość opcji, czyli inaczej premia, może być (poza pewnymi wyjątkami) przed­

stawiona jako suma dwóch składników, w następujący sposób:

wartość opcji = wartość wewnętrzna opcji + wartość czasowa opcji.

266

Wartość wewnętrzna (intrinsic value) może być interpretowana jako suma, którą

mozna by otrzymać, gdyby opcja byia w danym momencie wykonana. Wartość we­

w n ętrzn a jest dodatnia w przypadku opcji ITM. Wtedy wartość wewnętrzna określona

jest iako:

• w przypadku opcji cali: cena instrumentu podstawowego minus cena wykonania;

• w przypadku opcji put: cena wykonania minus cena instrumentu podstawowego.

Z kolei w przypadku opcji OTM oraz ATM wartość wewnętrzna wynosi 0.

Wartość czasowa {time value) jest to różnica między wartością opcji a wartością

w e w n ętr zn ą . Jeśli wartość wewnętrzna jest równa 0, to jedyną składową wartości

opcji iest wartość czasowa. Interpretacja wartości czasowej jest następująca: jest to

w artość nadziei” uczestników rynku, ze opcja o zerowej wartości wewnętrznej (OTM

tut) ATM) stanie się opcją ITM.

Zauważmy, ze:

przed dniem wygaśnięcia:

• opcja ITM ma wartość wewnętrzną i wartość czasową;

« opcje OTM i ATM mają tylko wartość czasową;

w dniu wygaśnięcia:

• opcja ITM ma tylko wartość wewnętrzną;

• opcje OTM i ATM me mają ani wartości wewnętrznej, ani wartości czasowej;

opcje te wygasają niewykonane.

Należy dodać, ze przedstawione pojęcia odnoszą się przede wszystkim do opcji

amerykańskich, a także do europejskich opcji cali wystawionych na instrumenty’

podstawowe, które me przynoszą dochodów w okresie do wygaśnięcia opcji. W przy­

padku europejskich opcji p u t powyzsze interpretacje me mogą być zastosowane, gdyz

zdarza się, ze wartość takiej opcji jest niższa niż jej wartość wewnętrzna. Traktują

o tym rozwazama w dalszej części.

7.2.3. Czynniki wpływające na wartość opcji

Na wartość opcji wpiywa kilka czynników. Jak zobaczymy, wszystkie one są uwzględ­

nione w modelach wyceny opcji, które są omówione w dalszej części. Obecnie

przedstawimy te czynniki, przy czym odnoszą się one do następujących rodzajów

opcji: opcji na akcje, opcji na indeksy akcji i opcji walutowych. Czynniki te są

następujące:

a cena wykonania,

o cena instrumentu podstawowego,

• długość okresu do terminu wygaśnięcia,

® zmienność cen instrumentu podstawowego,

® stopa procentowa (dana jako stopa wolna od ryzyka),

• stopa dywidendy (w przypadku opcji na akcje ■ opcji na indeksy akcji) lub

stopa procentowa w kraju obcej waluty (w przypadku opcji walutowych).

Obecnie przedstawimy wpiyw każdego z tych czynników na wartość opcji, przy

czym wpiyw ten jest analizowany przy zaiozemu, ze pozostaie czynniki wpływające

na wartość opcji nie zmienią się.

267

Jeśli chodzi o wpiyw ceny wykonania, to:

9 spośród dwóch opcji cali różniących sie tylko cena wykonania, wyzszą wartość

ma opcja o niższej cenie wykonania (opcja cali to prawo kupna instrumentu podstawo­

wego po ustalonej cenie, wiec im ta cena jest niższa, tym wyzsza wartość tego prawą)a spośród dwóch opcji put różniących się tylko cena wykonania, wyższa wartość ma

opcja o wyzszej cenie wykonania (opcjap u t to prawo sprzedazy instrumentu podstawo­

wego po ustalonej cenie, więc im ta cena jest wyzsza, tym wyzsza wartość tego prawa).

Cena instrumentu podstawowego to główny czynnik mający wpiyw na wartość

opcji, ale rówmez na wartość innych instrumentów pochodnych, co wynika wprost

z definicji instrumentu pochodnego. Im wyzsza cena instrumentu podstawowego, tym;

® wyzsza wartość opcji cali;

® niższa wartość opcji put.

Prawidłowości te wynikają z jednej strony z wykresów wypiaty i dochodu dla

opcji, z drugiej zaś strony z faktu, ze wyższa wartość instrum entu podstawowego

oznacza wyzsza wartość prawa kupna po ustalonej cenie (opcja cali) oraz niższą

wartość prawa sprzedazy po ustalonej cenie (opcja put).

Długość okresu do terminu wygaśnięcia wpływa dodatnio na wartość amerykań­

skiej opcji (call i put). Im bowiem dłuższy okres do term inu wygaśnięcia, tym większą

szansa, ze opcja (call i put) stanie się opcją ITM. Po prostu, dłuzszy okres do terminu

wygaśnięcia oznacza większą wartość czasową opcji. W przypadku opcji europejskiej

od tej zalezności mogą sie czasem zdarzyć wyjątki.

Zmienność cen instrumentu podstawowego (volatility) jest to bardzo ważny czyn­

nik. Jest ona mierzona za pomocą odchylenia standardowego stopy zwrotu, pr2 y

czym najczęściej stosowana jest koncepcja logarytmiczne] stopy zwrotu, czyli logarytmu naturalnego ilorazu ceny z danego okresu j ceny z okresu poprzedniego.

Jest to przy tym jedyny czynnik, w przypadku którego określenie wartości przez

analityka dokonującego wyceny opcji nie jest zadaniem iatwym. Zależność jest tu

następująca: im wyzsza zmienność ceny instrum entu podstawowego, tym wyzsza

wartość opcji (call i put). Jest tak dlatego, ze jeśli występuje duża zmienność ceny

instrumentu podstawowego, to jest możliwość pojawienia się bardzo wysokiej i bardzo

niskiej ceny instrumentu podstawowego. Bardzo wysoka cena instrumentu podsta­

wowego oznacza, ze opcja cali staje sie ITM, czyli zwiększa się jej wartość. Bardzo

niska cena instrumentu podstawowego oznacza, ze opcja put staje się ITM, czyli

zwiększa się jej wartość.

Stopa procentowa (określona tutaj jako stopa wolna od ryzyka) wpiywa na

wartość opcji (przy innych czynnikach mezmiemających się) następująco. Wzrost

stopy procentowej oznacza spadek wartości obecnej (bieżącej) ceny wykonania opcji.

W konsekwencji oznacza to wzrost wartości opcji cali i spadek wartości opcji put.

Jeśli instrument podstawowy, na który wystawiona jest opcja, przynosi dochody

w terminie przed wygaśnięciem opcji, to stopa określająca te dochody wpiywa na

wartość opcji. Chodzi tutaj o:

o stopę dywidendy - w przypadku opcji na akcje i opcji na indeksy;

*» stopę w kraju obcej waluty, określoną jako stopa procentowa wolna od ryzyka

w tym kraju - w przypadku opcji walutowych.

268

Jeśli stopy te rosną, to spada wartość opcji cali i rośnie wartość opcji put.

Podsumowanie kierunku wpiywu poszczególnych czynników na wartość opcji

przedstawia tabela 7.1. W tej tabeli wskazany jest kierunek wpływu, gdy wartość

d a n eg o C2ynnika rośnie (w przypadku ceny wykonania oznacza to me wzrost ceny

wykonania, lecz po prostu wyższa cene wykonania).

Tabela 7.1. Wpiyw czynników na wartość opcii

Czynnik

Opcia cali - wpływ

Opcja put - wpływ

dodatni

uiemny

dodatni

dodatni

dodatni

uiemny

uiemny

dodatni

dodatni

dodatni

uiemny

dodatni

Cena instrumentu podstawowego

Cena wykonania

Długość do terminu wygaśnięcia

Zmienność

Stopa procentowa

Stopa dywidendy, stopa zagraniczna

Nale 2y jeszcze raz podkreślić, ze wpiyw każdego czynnika jest analizowany przy

założeniu jednoczesnego braku wpiywu mnych czynników.

7,2.4. Granice wartości opcji

Obecnie podamy kilka nierówności, które powinna speiniać wartość opcji. Nierów­

ności te pozwalają na oszacowanie dolnej i górnej granicy wartości opcji. Przyjmijmy

na początku, ze rozpatrujemy opcje europejskie wystawione na akcję, która nie daje

dywidendy w okresie do wygaśnięcia opcji.

W przypadku opcji cali i opcji put zaleznosci są następujące:

c ^ 0,

(7.1)

C

(7.2)

c ^ S -P V (X ),

(7.3)

P ** o,

(7.4)

p^P V {X \

(7.5)

p ^P V (X )-S ,

(7.6)

gdzie: c - wartość europejskiej opcji calh p - wartość europejskiej opcji put;

S - wartość akcji; X - cena wykonania; P V - oznaczenie wartości obecnej, z za­

stosowaniem stopy wolnej od ryzyka.

Nierówności (7.1) i (7.4), oznaczające meujemność wartości opcji, me wymagają

komentarza. Nierówność (7.2) oznacza, ze opcja cali, będąca prawem kupna in­

strumentu podstawowego, me może być drozsza niż sam instrum ent podstawowy

(każdy kupi wtedy instrument podstawowy zamiast kupować prawo kupna tego in­

strumentu). Nierówność (7.5) porównuje przeliczony na moment obecny nakład

z efektem. Nakładem jest cena opcji put, efektem zaś wartość obecna ceny wykonania.

Z nierówności wynika, ze nakład me może być większy niż efekt.

269

Bardziej szczegółowego Komentarza wymagają dwie pozostaie nierówności. Na

wstępie rozwazmy nierówność (7.3). Dla jej wyjaśnienia przeanalizujemy dwie moż­

liwe strategie inwestycyjne, w których długość okresu inwestowania jest równa d łu g o ­

ści okresu do terminu wygaśnięcia opcji:

Strategia 1. Zakup akcji.

Strategia 2. Zakup opcji cali na tę akcję plus inwestycja wolna od ryzyka, której

wartość końcowa równa jest cenie wykonania opcji.

Wartości końcowe obu strategii są następujące:

Strategia 1. Cena akcji w momencie wygaśnięcia - oznaczmy ją S*

Strategia 2. Suma wartości strategii składowych, przy czym wartość inwestycji

woinej od ryzyka wynosi X , a wartość opcji zalezy od tego, czy jest ona wykonana.

W efekcie otrzymujemy:

• jeśli opcja wygasa niewykonana (S* = sJ), to wartość końcowa wynosi 0 + X = X\

• jeśli opcja jest wykonana (5* > X ), to wartość końcowa wynosi (5* - X ) + X = S*:

Jak zatem widać, jeśli opcja jest wykonana, to obie strategie dają ten sam wynik.

W odwrotnej sytuacji wynik strategii 2 jest wyzszy (lub równy). Oznacza to, że

dzisiejsza wartość (nakład) w strategii 2 musi być me mniejsza niż w strategii 1.

W efekcie otrzymujemy:

C + P V (X ) s* S.

Nierówność ta po przekształceniu daje wzór (7.3).

Teraz rozpatrzmy nierówność (7.6). Dla jej wyjaśnienia przeanalizujemy dwie

możliwe strategie inwestycyjne, w których długość okresu inwestowania jest równa

długości okresu do terminu wygaśnięcia opcji:

Strategia 1. Zakup akcji.

Strategia 2. Wystawienie opcji put na tę akcję plus inwestycja wolna od ryzyka,

której wartość końcowa równa jest cenie wykonania opcji.

Wartości końcowe obu strategii są następujące:

Strategia 1. Cena akcji w momencie wygaśnięcia - oznaczmy ją S

Strategia 2. Suma wartości strategii składowych, przy czym wartość inwestycji :

wolnej od ryzyka w ynosić, a wartość opcji (tutaj wzięta ze znakiem ujemnym, gdyz :

opcja jest wystawiana) zaiezy od tego, czy jest ona wykonana. W efekcie otrzymujemy:

• jeśli opcja wygasa niewykonana (S* X ), to wartość końcowa wynosi 0 + X = X\

• jeśli opcja jest wykonana (5* <

to wartość końcowa wynosi - (X - S*) + X ~ S*

Jak zatem widać, jeśli opcja jest wykonana, to obie strategie dają ten sam wynik.

W odwrotnej sytuacji wynik strategii 2 jest niższy (lub równy). Oznacza to, ze dzisiej­

sza wartość (nakład) w strategii 2 musi być nie większa niż w strategii 1. W efekcie :

otrzymujemy:

-p + P V (X ) ^ S .

Nierówność ta po przekształceniu daje wzór (7.6).

Przedstawione zaiezności, dane wzorami (7.1)-(7.6) dotyczą opcji europejskiej)

wystawionych na akcję, która me daje dywidendy w okresie do wygaśnięcia opcji.

Część z tych zaiezności pozostaje aktualna, gdy rozwazymy opcje amerykańskie.

potyczy to zalezności dla opcji cali, danych wzorami (7.1)-(7.3), oraz zalezności danej

;VZorem (7.4). Zmieniają się natomiast dwie zalezności dla opcjiput, które przyjmują

postać:

P ^X ,

(7.7)

P :* X -S,

(7.8)

gdzie: P - wartość amerykańskiej opcji put.

Zalezności dane w postaci nierówności w odniesieniu do europejskiej opcji cali

i amerykańskiej opcji cali są takie same (wzory (7.1)-(7.3)). Wynika to z ogólnej

prawidłowości, która wskazuje, ze w przypadku amerykańskiej opcji cali wystawionej

na akcję, która me daje dywidendy w okresie do wygaśnięcia opcji, me jest opłacalne

wykonanie tej opcji przed terminem wygaśnięcia. Ogólny argument uzasadniający to

stwierdzenie jest następujący: zapłacenie ceny wykonania wcześniej pozbawia inwes­

tora dochodu (przy stopie wolnej od ryzyka), który mógłby być uzyskany w okresie

do terminu wygaśnięcia opcji.

Wynika z tego również, ze wartości europejskiej iamerykańskiej opcji cali wy­

stawionej na akcję, która me daje dywidendy, sąrówne. Właściwość

ta dotyczy

również opcji wystawionych na mny instrument podstawowy, który me przynosi

- dochodów w okresie do wygaśnięcia opcji.

Z kolei w przypadku amerykańskiej opcji put wystawionej na akcję, która me

daje dywidendy w okresie do wygaśnięcia opcji, jest opiacalne wykonanie tej opcji

przed terminem wygaśnięcia. Ogólny argument uzasadniający to stwierdzenie jest

następujący: otrzymanie ceny wykonania wcześniej daje możliwość dodatkowego

dochodu inwestora (przy stopie wolnej od ryzyka), który nie mógłby być uzyskany,

gdyby opcja me zostaia wykonana. Wynika z tego, ze opcja amerykańska put jest

więcej warta niż opcja europejska put. Ponieważ w przypadku opcji amerykańskiej

put jej wartość może być równa wartości wewnętrznej, a opcja europejska put

jest warta mniej niż opcja amerykańska put (gdyz opiaca się wcześniejsze wykonanie

■i opcji amerykańskiej), wynika z tego, ze wartość europejskiej opcji put może być niższa

niż jej wartość wewnętrzna. Oznacza to, ze przedstawiona wcześniej interpretacja

wartości czasowej jako części składowej wartości opcji me jest w tym przypadku

zasadna.

Na zakończenie dodajmy jeszcze, ze w przypadku opcji na potrzeby wyznaczania

wartości bieżącej (obecnej) najczęściej przyjmuje się koncepcję kapitalizacji ciągiej.

Przedstawione zalezności dla opcji europejskich na akcję medającą dywidendy

zmieniają się, gdy opcja wystawiona jest na akcję, która przyniesie dywidendę w okre­

sie do terminu wygaśnięcia opcji. Zmieniają się wtedy nierówności (7.3) ■ (7.6),

przyjmując postać:

c Ss 5 - PV(D) - P V (X ),

p & PV(X) - S + PV(D),

(7.9)

(7.10)

gdzie: PV(D) - wartość obecna dywidend wypłaconych w okresie do terminu wygaś­

nięcia opcji.

271

I:

Przykład. Cena akcji wynosi 50 zi. Rozpatrywane sg dwie opcje, cali i pm

z terminem wygaśnięcia pół roku i ceną wykonania 48 zi. Stopa wolna od ryzyka

wynosi 8%. Wiadomo, ze zostaną wypiacone dwie dywidendy (na 1 akcję): pierwsza

za miesiąc, w wysokości 1,2 zi, druga za 4 miesiące, w wysokości 1,5 zi. Najpierw

wyznaczymy wartość obecna dywidend. Wynosi ona:

PV(D) = l,2e~°'0Ml/11) + l,5e~0’08'i4/1^ = 2,65.

Z kolei po podstawieniu do wzorów (7.9) i (7.10) otrzymujemy:

c s* 50 - 2,65 - 48e-°’0S Ü'5 = 1,23,

p ^ 48e“0’08'0’5 - 50 + 2,65 = -1,23.

Jak widać, w tym przykładzie druga nierówność (dla opcji p u t) nie wnosi nowej

informacji, gdyz z oczywistych powodów wartość opcji przede wszystkim musi być

meujemna, a zatem rówmez większa od wartości ujemnej.

Na zakończenie przedstawimy jeszcze ogólniejsza postać wzorów (7.9)-(7.10).

Dotyczy ona sytuacji, gdy mamy dowolny instrum ent podstawowy, który może przy­

nosić dochody w okresie do wygaśnięcia opcji. Wtedy wzory będące uogólnieniami

wzorów (7.3) i (7.6) oraz wzorów (7.9) i (7.10) sa następujące:

c 3* Se(b~r)T- X c - rT,

(7.11)

p > X e -rT- S é b~rYf.

(7.12)

gdzie: T - czas do wygaśnięcia opcji (wyrażony w latach); r - stopa wolna od ryzyka;

b - tzw. stopa cost-of-carry (cost-of-carry ratę).

Nie wchodząc na razie w szczegóły dotyczące interpretacji stopy cost-of-carry,

przedstawimy tylko jej szczególne przypadki, pozwalające na uzyskanie różnych

szczegółowych wariantów wzorów (7.11) i (7.12). Sa to następujące przypadki:

o b - r - opcja na akcję medająca dywidendy,

® b - r - q - opcja na akcję przynosząca dywidendę lub na mdeks giełdowy

(ej oznacza stopę dywidendy),

o b = r - ;/-o p q a walutowa (rf oznacza stopę wolna od ryzyka w kraju obcej waluty),

® b = 0 - opcja na kontrakt futures.

Nierówności dane wzorami (7.1)-(7.3) zilustrowane sa na rysunku 7.3.

Rysunek 7.3. Granice wartości dla opcii

0

272

D'

A PV{X)

cali

Rysunek ten przedstawia zalezność wartości opcji cali od ceny instrumentu

podstawowego (dla ustalenia uwagi instrumentem podstawowym jest akcja). Rozważa­

ny jest pewien okres przed terminem wygaśnięcia. Na rysunku zaznaczone są trzy linie,

które określają zakres możliwych wartości, jakie może przyjąć opcja. W szczególności:

• lima przechodząca przez punkty 0 oraz A odzwierciedla warunek (7.1) - pod

uwagę bierze sie tylko punkty poiozone powyżej lub na linii;

• lima przechodząca przez punkty 0 oraz B odzwierciedla warunek (7.2) - pod

uwagę bierze sie tylko punkty poiozone na prawo lub na linii;

• lima przechodząca przez punkty A oraz C odzwierciedla warunek (7.3) - pod

uwagę bierze sie tylko punkty poiozone na lewo lub na linii.

Wynika z tego, ze zakres możliwych wartości, jakie może przyjąć ta opcja cali,

iest określony poprzez figurę zawartą miedzy punktami 0, A , B i C, przy czym ta

figura jest nieograniczona od góry (od strony odcinka BC ). Zauważmy, ze w miarę

zbliżania sie opcji do terminu wygaśnięcia obszar możliwych wartości będzie sie

zmiemai. Ściślej, ponieważ wzrasta wartość obecna ceny wykonania (az do osiągnięcia

ceny wykonania - w dmu będącym terminem wygaśnięcia), zatem linia przechodząca

przez punkty A i C będzie przesuwać się (równolegle) w prawo.

Na rysunku zaznaczona jest również krzywa, która ilustruje zalezność wartości

opcji od ceny akcji. Krzywa ta (w danym dniu) mieści sie w nieograniczonej figurze

zawartej miedzy punktami 0 , A , B i C . Jest to oczywiście krzywa rosnąca (wzrost

ceny akcji oznacza wzrost wartości opcji kupna). Odległości miedzy punktami lezą­

cymi na tej krzywej a punktami lezącymi na iamanej przechodzącej przez punkty 0,

A i C odzwierciedlają wartości czasowe opcji. Są to np. odlegiości miedzy punktami

D i D' oraz E i E'.

Z kolei nierówności przedstawione wzorami (7.4), (7.7) i (7.8), dotyczące am e­

rykańskiej opcji jout, przedstawione są na rysunku 7.4.

Rysunek 7.4. Granice wartości dia amerykańskie)

opcji put

Rysunek ten przedstawia zalezność wartości amerykańskiej opcji put od ceny

instrumentu podstawowego (dla ustalenia uwagi instrumentem podstawowym jest

akcja). Opcja znajduje sie przed terminem wygaśnięcia. Na rysunku zaznaczone są

trzy linie, które określają zakres możliwych wartości, jakie może przyjąć opcja.

W szczególności:

• linia przechodząca przez punkty 0 oraz A odzwierciedla warunek (7.4) - pod

uwagę bierze sie tylko punkty poiozone powyżej lub na linii;

273

• linia przechodzącą przez punkty B oraz C odzwierciedla warunek (7.7) - p0(j

uwagę bierze się tylko punkty położone poniżej lub na linii;

• linia przechodząca przez punkty A oraz B odzwierciedla warunek (7.8) - p0(j

uwagę bierze się tylko punkty poiozone na prawo lub na linii.

Wynika z tego, ze zakres możliwych wartości, jakie może przyjąć ta opcja sprzedazy, jest określony poprzez figurę zawartą miedzy punktami A , B i C, przy czym ta

figura jest nieograniczona z prawej strony (od strony odcinka AC).

Na rysunku zaznaczona jest również krzywa, która ilustruje zalezność wartości

opcji od ceny akcji. Krzywa ta (w danym dniu) mieści się w nieograniczonej figurze

zawartej między punktami A , B i C. Jest to oczywiście krzywa malejąca (wzrost ceny

akcji oznacza spadek wartości opcji kupna). Odlegiości między punktami lezącymi

na tej krzywej a punktam i lezącymi na iamanej przechodzącej przez punkty .4

B i C odzwierciedlają wartości czasowe opcji.

Z kolei nierówności przedstawione wzorami (7.4)-(7.6), dotyczące europejskiej

opcji put, przedstawione są na rysunku 7.5.

;

Rysunek 7.5. Granice wartości dla europejskiej ■

opcji put

Jak widać, rysunek ten różni się od poprzedniego tym, ze wartość opcji może>

być niższa od wartości wewnetrznej.

7.2.5. Parytet put-call

Parytet ten, czasem nazywany parytetem sprzedaz-kupno, jest to zalezność, jaka zachodzi

między wartością opcji cali i opcji put. Obie rozwazane opcje są europejskie, są wystawione na ten sam instrument podstawowy, mają tę samą cenę wykonania i ten sarii

termin wygaśnięcia. Ponownie rozpatrzymy dwie strategie inwestycyjne, o długości okresu-':

inwestowania równej długości do terminu wygaśnięcia opcji, przy czym instrumentem"

podstawowym jest akcja spótki medająca dywidendy w okresie do wygaśnięcia opcji:

Strategia 1. Zakup opcji cali plus inwestycja wolna

od

ryzyka, której

końcowa równa jest cenie wykonania opcji.

Strategia 2. Zakup opcji p u t plus zakup akcji.

%■

Wartości końcowe w obu strategiach zalezą od tego,

czy

opcje są wykon

Możliwe są dwie sytuacje:

■

1.

Cena akcji w momencie wygaśnięcia opcji jest niższa niż cena wykonania (cz

5* < X ); wówczas wykonywana jest opcja p u t, a opcja cali wygasa niewykonana.

W artość końcowa inwestycji wynosi:

• strategia 1: O + X = X;

• strategia 2: (X - S*) + S* = X .

2.

Cena akcji w momencie wygaśnięcia opcji jest wyzsza lub równa cenie wyko­

nania (czyli S* ss X ); wówczas wykonywana jest opcja cali, a opcja put wygasa nie­

w ykonana. W artość końcowa inwestycji wynosi:

• strategia 1: (S* ~ X ) + X = S * :

• strategia 2 :0 + S * = S *

Jak zatem widać, w każdej z dwócń sytuacji wartość końcowa obu strategii

jest równa. Oznacza to, że wartość obecna (nakład) w obu strategiach jest równy,

czyli:

c + P V (X )= p + S.

(7.13)

Wzór (7.13) może być zastosowany do określenia wartości opcji p u t, gdy znana

jest wartość opcji cali, i na odwrót, pod warunkiem znajomości wartości instrumentu

p o d sta w o w eg o i charakterystyk opcji. Przy określaniu wartości bieżącej ceny wyko­

nania, która występuje we wzorze (7.13), najczęściej przyjmuje się koncepcję kapita0 .

.-S!

lizacji c ią g ic j .

Przykład. Cena akcji wynosi 50 zi. Dane sa dwie opcje wystawione na tę akcję:

opcja cali i opcja p u t. Cena wykonania obu opcji wynosi 48 zi, a termin wygaśnięcia

3 miesiące. Cena opcji cali wynosi 3,5 zi. Stopa wolna od ryzyka wynosi 10%. Na

podstawie wzoru (7.13) otrzymujemy wartość opcji put\

p = c + PV(X) - S = 3,5 + 48e“0’1'0,25 —50 = 0,31.

IjUfe

Wzór (7,13) może być również zastosowany w innym celu, mianowicie do iden■ lif. tyfikacji możliwej strategii arbitrażowej. Strategia ta obejmuje wszystkie możliwe

'pv,cztery instrumenty, któiych wartości występują we wzorze (7.13). Instrumentami

tymi są: opcja cali, opcja put, akcja oraz instrum ent wolny od ryzyka, który w ter­

minie wygaśnięcia opcji daje przepiyw pieniężny równy cenie wykonania opcji.

Przeprowadzenie strategii arbitrażowej jest możliwe, gdy parytet put-call nie jest

v spełniony, czyli w miejsce równości we wzorze (7.13) występuje nierówność. Przy

¡¡¡K ^ •

Jeśli lewa strona we wzorze (7.13) jest większa niż prawa strona, to strategia

arbitrażowa jest następująca: wystawić opcję cali, zająć pozycję krótka w instrumencie

Wolnym od ryzyka, kupić opcję put i kupić akcję;

• jeśli lewa strona we wzorze (7.13) jest mniejsza niż prawa strona, to strategia

arbitrażowa jest następująca: kupić opcję cali, zajać pozycję długą w instrumencie

i : Wolnym od ryzyka, wystawić opcję put i sprzedać (np. krótko) akcję.

^aic widać, idea tych strategii wykorzystuje fakt występowania nierówności we

f ^ ^ o r z e (7.13), co wskazuje na konieczność zajęcia długiej pozycji tam, gdzie wartość

jest niższa, i jednocześnie krótkiej pozycji tam, gdzie wartość jest wyzsza.

I

Przykład. Cena akcji wynosi 50 zi. Dane są dwie opcje wystawione na tę akcję:

^ >r\ ° ‘)c,a CQtt i opcja put. Cena wykonania obu opcji wynosi 48 zi, a termin wygaśnięcia

97^

3 miesiące. Cena opcji cali wynosi 4,5 zi, opcji p ut zaś 0,5 zi. Stopa wolna od ryzyka

wynosi 10%. Po podstawieniu do wzoru (7.13) otrzymujemy nierówność:

4,5 + 48e_0’125 > 0,5 + 50.

Różnica między lewa i prawa strona wynosi 0,81 zi. Sugeruje to przeprowadzenie

strategii arbitrażowej, która poiega na: wystawieniu opcji cali, zajęciu pozycji krótkiei

w instrumencie wolnym od ryzyka, kupieniu opcji p u t i kupieniu akcji. W ten sposób

generowany jest dochód netto (wynoszący 0,81 zł) w momencie początkowym strate­

gii, Strategia ta jest wolna od lyzyka, gdyż jej wartość końcowa - po trzech miesiącach

- me zalezy od ceny akcji. DJa zilustrowania tego faktu rozważymy dwa scenariusze

kształtowania się ceny akcji po trzech miesiącach:

Scenariusz 1. Cena akcji wynosi 52 zi. W tym wypadku wykonywana jest opcja

cali, wygasa zaś opcja put. Wartość końcowa strategii wynosi:

52 zi (cena akcji) + 0 zi (wartość opcji put) ~ 48 zi (wartość inwestycji wolnej

od ryzyka) - 4 zi (wartość opcji cali), czyli 0 zi.

Scenariusz 2. Cena akcji wynosi 44 zi. W tym wypadku wykonywana jest opcja

put, wygasa zaś opcja cali. Wartość końcowa strategii wynosi:

44 zi (cena akcji) + 4 zł (wartość opcji put) - 48 zi (wartość inwestycji wolnej

od ryzyka) - 0 zi (wartość opcji cali), czyli 0 zł.

W obu scenariuszach wartość końcowa strategii jest taka sama. Podobny efekt

otrzymuje się przy zaiozemu dowolnej ceny akcji po trzech miesiącach. Jest to stra­

tegia wolna od ryzyka, której wartość końcowa wynosi 0 zi, a na początku generuje

ona dochód netto równy 0,81 zi. Jest to zatem strategia arbitrażowa.

Należy jeszcze dodać, ze powyżej opisana strategia arbitrażowa przynosi efekt,

gdy koszty transakcji z ma związane są niższe niż dochód arbitrażowy.

Przedstawiony parytet put-call, w postaci wyrażonej wzorem (7.13), dotyczy opcji

wystawionych na akcję medającą dywidendy do wygaśnięcia opcji. Teraz podamy

ogólny wzór dla przypadku, gdy opcje są wystawione na dowolny instrument pod­

stawowy. Jedynym warunkiem jest to, ze opcje są europejskie, mają ten sam termin

wygaśnięcia i tę samą cenę wykonania. Wtedy parytet put-call dany jest następującym

wzorem:

c + Xz~rT = p + S e(b~r)T,

(7.14)

gdzie: b - tzw, stopa cost-of-cany (cost-of~carry rate), przy czym szczególne przypadki

to: b - r - opcja na akcję medającą dywidendy; b - r - ą - opcja na akcję dająca

dywidendę lub na indeks giełdowy (ą oznacza stopę dywidendy); b ~ r - r f - opcja

walutowa (rf oznacza stopę wolną od ryzyka w kraju obcej waluty); b = 0 - opcja na

kontrakt futures.

276

7 .2 .6 . W spółczynniki greckie

Współczynniki greckie (Greek coefficients, greeks) odgrywają dużą role w analizie

opcji- Ich nazwa wynika z tego, że sa one oznaczane głównie literami greckimi. Sa to

w s p ó łc z y n n ik i wrażliwości, przy czym zazwyczaj chodzi o wrażliwość wartości (ceny)

opcji względem czynnika, który wpływa na te cene.

Formalnie każdy z tych współczynników jest określony jako pochodna (m ate­

matyczna) wartości opcji względem konkretnego czynnika. Wynika z tego ogólna

interpretacja greckiego współczynnika, mianowicie wskazuje on, jak zmieni się war­

tość opcji, gdy wartość rozpatrywanego czynnika zmieni się o jednostkę, a wartości

pozostałych czynników me zmienią się. Wynika z tego, ze współczynniki greckie

można traktować jako miary ryzyka opcji.

Przy stosowaniu współczynników greckich należy pam iętać o dwóch ważnych

kwestiach związanych z interpretacją czynnika:

* rozwazać można jedynie wpiyw niewielkich zmian czynnika (z uwagi na to, ze

formalnie współczynnik grecki jest pochodną w sensie matematycznym);

• przy rozpatrywaniu wpiywu danego czynnika abstrahuje się od wpływu innych

czynników, które przeciez w praktyce tez mogą się zmienić.

Przedstawimy tutaj kilka greckich współczynników. Określają one wpiyw więk­

szości wcześniej przedstawionych czynników. Jedynym czynnikiem, który nie jest tu

rozpatrywany, jest cena wykonania. Wynika to z faktu, ze cena wykonania (w stan­

dardowych opcjach) me ma charakteru dynamicznego. Trudno jest zatem mówić

o wpływie zmiany ceny wykonania na wartość opcji.

Definicje greckich współczynników przedstawione są w odniesieniu do opcji cali

(opcji kupna), jednak taicie same definicje występują w odniesieniu do opcji put (opcji

sprzedazy).

Najważniejszym współczynnikiem greckim jest współczynnik delta. Określa on

wrażliwość wartości opcji na zmiany ceny instrum entu podstawowego. Dany jest

następującym wzorem:

gdzie: d - symbol pochodnej.

Współczynnik delta określa, o ile w przybliżeniu zmieni się wartość opcji, gdy

cena instrumentu podstawowego wzrośnie o jednostkę.

Najważniejsze właściwości współczynnika delta są następujące:

• w przypadku opcji cali współczynnik delta zawiera sie w przedziale [0, 1];

• w przypadku opcji p ut współczynnik delta zawiera się w przedziale [-1 , 0];

® im bardziej opcja jest OTM, tym współczynnik delta jest bliższy 0 (dodatni

lub ujemny);

« im bardziej opcja jest ITM, tym współczynnik delta jest bliższy 1 (opcja cali)

lub - 1 (opcja put);

« współczynnik delta określony w odniesieniu do instrum entu podstawowego

wynosi 1.

Współczynnik delta może być określony również w odniesieniu do portfela opcji.

Stosowany jest tu następujący wzór:

<5P = ¿*.-<5/,

' =I

(7.16)

gdzie: n - liczba rodzajów opcji w portfelu; x; - liczba opcji i-tego rodzaju w portfelu.

Jak wynika ze wzoru (7.16), współczynnik delta portfela jest to ważona suma

współczynników delta składowych portfela, przy czym wagami są liczby odpowiednich

składowych w portfelu.

Przykład. Dana jest akcja pewnej spółki oraz opcja cali na tę akcję. Współczynnik

delta tej opcji wynosi 0,25. Utworzony jest portfel zawierający 50 sztuk akcji kupio­

nych (czyli długa pozycja) oraz 200 sztuk opcji cali wystawionych (czyli krótka pozy­

cja). W portfelu na każdą kupioną opcję przypadają 4 wystawione opcje. Zauważmy,

ze 4 jest to odwrotność współczynnika delta.

Współczynnik delta portfela wynosi zgodnie ze wzorem (7.16), przy czym znaki

odzwierciedlają długie i krótkie pozycje:

dp = 50 • 1 - 200 ■0,25 = 0.

Ponieważ współczynnik delta portfela wynosi 0, oznacza to, ze rozwazany portfel

jest w danym momencie niewrażliwy na zmiany cen akcji spółki, czyli jest to portfel

wolny od ryzyka cen akcji.

Przedstawiona strategia otrzymywania portfela wolnego od ryzyka cen instrumentu

podstawowego jest nazywana strategią delta-hedgingu lub strategią delta-neutralną. Sam

portfel utworzony w ten sposób nazywa się portfelem delta-neutralnym. Z przedstawio­

nego przykładu można wyciągnąć ogólniejszy wniosek, mianowicie: w celu skonstruowa­

nia strategii delta-hedgmgu dla portfela zawierającego akcje i opcje cali należy na każdą

zakupioną akcję wystawić liczbę opcji cali równą odwrotności współczynnika delta.

Należy jednak zwrócić uwagę, ze portfel delta-neutralny jest wolny od ryzyka

w danym momencie. Z uwagi na to, ze współczynnik delta może się zmieniać, skon­

struowany portfel może przestać być delta-neutralny po upiywie pewnego czasu.

Ilustruje to przykład, będący kontynuacją poprzedniego przykładu.

Przykład. Dana jest akcja pewnej spółki oraz opcja cali na tę akcję. Współczynnik

delta tej opcji wynosi 0,25. Utworzony jest portfel zawierający 50 sztuk akcji kupio­

nych (czyli długa pozycja) oraz 200 sztuk opcji cali wystawionych (czyli krótka pozy­

cja). Jest to (jak wskazywaliśmy) portfel delta-neutralny. Jednak po upiywie pewnego

czasu współczynnik delta opcji rośnie i wynosi 0,5. Współczynnik delta portfela wynosi

teraz:

<5p = 50 ■1 - 200 ■0,5 = - 50.

Oznacza to, ze w przypadku wzrostu (spadku) ceny akcji o jednostkę wartość portfela

spadnie (wzrośnie) o ok. 50 jednostek. Portfel ten me jest juz wolny od ryzyka.

278

Z przedstawionego przykładu wynika, ze współczynnik delta może się zmieniać

w miare zmian cen instrum entu podstawowego. Tempo tych zmian informuje o tym,

na ile utworzony portfel delta-neutralny może (w przybliżeniu) takim portfelem

pozostać. Inform uje o tym kolejny współczynnik grecki, który teraz przedsta­

wimy. Jest to współczynnik gamma. Określa on wrażliwość współczynnika delta na

zmiany ceny instrum entu podstawowego, jest zatem pochodna współczynnika delta

względem ceny instrum entu podstawowego, czyli po prostu drugą pochodną war­

tości opcji względem ceny instrum entu podstawowego - zgodnie z następującym

wzorem:

dd

d2c

Y ~ d S ~ dS2 '

(7' 17)

Współczynnik gamma określa, o ile w przybliżeniu zmieni się wartość współ­

czynnika delta opcji, gdy cena instrum entu podstawowego wzrośnie o jednostkęNajważniejsze właściwości współczynnika gamma sa następujące:

• współczynnik gamma przyjmuje wartości meujemne;

• najwyzsze wartości współczynnik gamma przyjmuje dla opcji ATM znajdują­

cych się blisko term inu wygaśnięcia;

® współczynnik gamma określony w odniesieniu do instrumentu podstawowego

wynosi 0;

• współczynnik gamma dla portfela opcji jest to ważona suma współczynników

gamma składowych portfela, przy czym wagami sa liczby odpowiednich składowych

w portfelu (taka sama właściwość jak dla współczynnika delta) - w ten sposób

otrzymamy wzór analogiczny do wzoru (7.16).

Ostatnia właściwość sugeruje strategię tworzenia portfela złozonego z opcji

i instrumentu podstawowego, tak aby jednocześnie współczynnik delta tego portfela

oraz współczynnik gamma tego portfela byiy równe 0. Taka strategia nosi nazwę

delta-gamma hedgingu, portfel zaś nazwę delta-gamma neutralnego. Jest to portfel

w danym momencie niewrażliwy na zmiany ceny instrumentu podstawowego, ale

dodatkowo o właściwości pozostania niewrażliwym.

Trzecim współczynnikiem greckim, który przedstawimy, jest współczynnik vega.

Wyjątkowo współczynnik ten nie jest nazywany literą grecka (lecz siowem łacińskim),

ale w przeszłości był nazywany współczynnikiem kappa ■ do dziś czasem jest tak

oznaczany. Określa on wrażliwość wartości opcji na zmiany zmienności instrumentu

podstawowego, zgodnie ze wzorem:

3c

vega= K = — ,

(7.18)

óo

gdzie: o - odchylenie standardowe (logarytmicznej) stopy zwrotu.

Współczynnik vega określa, o ile w przybliżeniu zmieni się wartość opcji, gdy

zmienność instrum entu podstawowego wzrośnie o jednostkę.

Najwazmejsze właściwości współczynnika vega są następujące:

® współczynnik vega przyjmuje wartości meujemne;

• wartość vega maleje w miare zbliżania się do terminu wygaśnięcia opcji;

279

» współczynnik vega w odniesieniu do instrum entu podstawowego wynosi 0;

® współczynnik vega dla portfela opcji jest to ważona suma współczynników vega

składowych portfela, przy czym wagami sa liczby odpowiednich składowych w portfelu

(taka sama wiaściwość jak dla współczynników delta i gamma) - w ten sposób otrzy­

mamy wzór analogiczny do wzoru (7.16).

Ostatnia wiaściwość sugeruje strategię tworzenia portfela ziozonego z opcji

i instrumentu podstawowego, tali aby jednocześnie współczynniki delta, gamma i vega

tego portfela były równe 0. Taka strategia nosi nazwę delta-gamma-vega hedgingu.

portfel zaś nazwę delta-gamma-vega neutralnego. Jest to portfel w danym momencie

niewrażliwy na zmiany ceny instrum entu podstawowego i zmiany zmienności in­

strumentu podstawowego oraz dodatkowo o właściwości pozostania niewrażliwym

na zmiany ceny instrumentu podstawowego.

Przykład. Dana jest akcja pewnej spółki oraz 3 rodzaje opcji: opcja cali na akcję

z 3-miesiecznym terminem wygaśnięcia, oznaczona przez A, opcja cali na te akcję

z kilkudniowym terminem wygaśnięcia, oznaczona przez B, a opcja put na te akcję

z miesięcznym terminem wygaśnięcia, oznaczona przez C. Współczynniki greckie

tych opcji wynoszą:

® współczynnik delta - opcja A: 0,2, opcja B: 0,8, opcja C. -0 ,5 ;

® współczynnik gamma - opcja A: 5, opcja B: 8, opcja C. 6;

® współczynnik vega - opcja A: 10, opcja B: 2, opcja C. 4.

Inwestor zakupił 100 alccji spółki. W związku z tym pojawia się pytanie o liczbę

poszczególnych opcji, które oprócz tych akcji powinny się znaleźć w portfelu, tak

aby byl to portfel delta-gamma-vega neutralny. Oznacza to, ze współczynniki delta,

gamma i vega tego portfela powinny być równe 0. Po podstawieniu do trzech równań,

w których wykorzystany jest wzór (7.16) oraz analogiczne wzory dla współczynników

gamma i vega, otrzymujemy:

100 -f 0 ,2 ^ + 0 ,8 x b —0,5xc = 0,

0 + 0,5x^ + 8% + 6xc — 0,

0 + 10xw + 2x b -+■4xc = 0.

Po rozwiązaniu tego układu równań otrzymujemy:

xA = -28,17;

xB = -56,34;

xc = 98,59.

Oznacza to, ze w celu otrzymania portfela delta-gamma-vega neutralnego należy

oprócz zakupu 100 akcji dodatkowo wystawić ok. 28 opcji A, wystawić ok. 56 opcji

B oraz kupić ok. 99 opcji C.

Czwarty współczynnik grecki, który przedstawimy, jest to współczynnik theta.

Określa on wrażliwość wartości opcji na zmianę długości okresu do term inu wygaś­

nięcia, według następującego wzoru:

dT

280

(7.19)

Współczynnik theta określa, o ile zmieni się wartość opcji, gdy czas zmniejszy

się ° jednostkę, a pozostaie czynniki wpływające na wartość opcji me zmienią się.

Współczynnik ten przyjmuje wartości ujemne, co odzwierciedla fakt, ze w miarę

upływu czasu spada wartość czasowa opcji.

Podstawowe właściwości współczynnika theta sa następujące:

• przyjmuje on wartość ujemna dla obu rodzajów opcji;

• zazwyczaj w przypadku opcji ITM łub OTM współczynnik ten zbliża się do

zera w miarę zbliżania się do term inu wygaśnięcia.

Piątym > ostatnim spośród podstawowych współczynników greckich jest współ­

czynnik rho. Określa on wrażliwość wartości opcji na zmiany stopy procentowej (jest

to stopa wolna od ryzyka). Współczynnik ten dany jest następującym wzorem:

3c

(7.20)

W artość współczynnika rho określa, o ile zmieni się wartość opcji, gdy stopa

procentowa wzrośnie o jednostkę (z reguły o 1 pkt proc.).

Jeśli mamy do czynienia z opcją walutową, to wyróżnia się dwa współczynniki

rho, czasem oznaczane jako rh o l i rho2. Są to miary wrażliwości wartości opcji na

zmiany krajowej stopy procentowej (wolnej od ryzyka) i zmiany zagranicznej stopy

procentowej (wolnej od ryzyka).

Praktycy stosują jeszcze inne współczynniki; np. współczynnik lambda określa,

o ile procent zmieni się wartość opcji, gdy cena instrumentu podstawowego zmieni

się o 1%. Jest to po prostu miernik elastyczności.

7.3. Wycena opcji - model dwumianowy

Po przedstawieniu zagadnień wprowadzających do wyceny opcji można juz przejść

do omówienia podstawowych modeli wyceny opcji. Jako pierwszy przedstawimy

model dwumianowy. Autoram i tego modelu sa John Cox, Stephen Ross i Mark

Rubinstein, a oficjalnie został on opublikowany w 1979 r. M a on jedną podstawową

zaletę, którą jest prostota i łatwość przekazania ogólnej idei klasycznych modeli

wyceny opcji. Należy jednak zaznaczyć, ze model dwumianowy jest w pewnym sensie

modelem aproksymującym model Blacka-Scholesa-M ertona (opisany w następnym

punkcie rozdziału), a zatem w praktyce jest stosowany nieco rzadziej (przynajmniej

w odniesieniu do niektórych opcji).

Model dwumianowy wyceny opcji wykorzystuje przedstawiona wcześniej zasadę

wyceny arbitrażowej. Ma u podstaw założenie, ze zmiany ceny instrumentu pod­

stawowego kształtują się zgodnie z rozkładem dwumianowym, która to idea jest

zilustrowana na rysunku 7.6 w postaci tzw. drzewa dwumianowego.

Na rysunku tym przedstawione sa zmiany ceny instrumentu podstawowego w mo­

delu dwumianowym czterookresowym. Model ten ma u podstaw założenie skokowych

zmian cen instrumentu podstawowego w kolejnych okresach. Dla ustalenia uwagi na

rysunku tym instrum entem podstawowym jest akcja. W obecnym okresie cena ta

281

uuuitS

S

Rysunek 7.6. Drzewo dwumianowe czterookresowe

wynosi S, a w każdym z kolejnych okresów może wzrosnąć lub spaść. Na przykład

w pierwszym okresie cena może wzrosnąć do poziomu uS lub spaść do poziomu dS.

Oczywiście zasadne jest przyjęcie założenia, ze:

d < 1 < er < u,

gdzie: r - stopa wolna od ryzyka, wyrażona w skali okresu do wygaśnięcia opcji.

Zaiozenie to oznacza, ze wzrost ceny akcji w stosunku do ceny poprzedniej

powinien być większy, niż wynika to ze stopy wolnej od ryzyka (gdyz akcja jest

obarczona ryzykiem). Na rysunku widać, ze po upiywie czterech okresów otrzy­

mujemy pięć różnych możliwych wartości akcji, przy czym istnieją różne możiiwe

„ścieżki dojścia” do danego poziomu w ostatnim okresie. N a przykład wartość

oznaczona jako uuudS może być otrzymana w wyniku trzech wzrostów >jednego

spadku ceny w kolejnych okresach, a więc na cztery sposoby, gdyz spadek ceny

musi nastąpić w jednym z czterech kolejnych okresów, a w pozostałych muszą być

wzrosty.

Dla przedstawienia idei samego m odelu dwumianowego wyceny opcji pod

uwagę weźmiemy modei jednookresowy i rozpatrzymy go w odniesieniu do euro­

pejskiej opcji cali na akcję, która m e daje dywidendy w okresie do wygaśnięcia

opcji. Zakładamy, ze term in wygaśnięcia opcji jest zgodny z okresem drzewa dwu­

mianowego. Zilustrowane jest to na rysunku 7.7, przy czym w każdym węźle

drzewa dwumianowego zaznaczona jest cena akcji oraz (pod nią w nawiasie) war­

tość opcji.

uS

Rysunek 7.7. Zmiarw ceny akcji i ceny opcfi

w modelu dwumianowym lednookresowym

282

Jak wynika z rysunku, znane sa wartości opcji w terminie wygaśnięcia (koniec

gdyz sa one po prostu równe wartościom wewnętrznym opcji. Przyjmijmy,

ze czas do wygaśnięcia wynosi T (w iatach), a stopa wolna od ryzyka wynosi r.

Ideę m odelu dwumianowego przedstawimy w dwóch równoważnych wersjach.

Wersja L Polega ona na konstrukcji portfela ziozonego z jednej akcji (pozycja

długa) oraz h opcji cali (pozycja krótka), w proporcji określonej wartością h. Dzisiej­

sza wartość tego portfela wynosi:

o k r e su ),

S - hc.

Portfel ten jest skonstruowany w taki sposób, aby byi wolny od ryzyka cen akcji.

Oznacza to, ze portfel ten powinien mieć te sama wartość w terminie wygaśnięcia

opcji, niezalezme od tego, czy cena akcji wzrośnie, czy spadnie. Wobec tego powinna

t>yć spełniona zalezność:

uS ~h,cu ~ dS —hcd.

Wynika z tego, ze liczba akcji opcji cali wystawionych na 1 akcję musi speiniać

następujący warunek:

S(u - d )

cu ~ c d

Zauważmy, ze współczynnik /i, zwany również współczynnikiem zabezpieczającym

(hedge ratio), jest to iloraz różnicy cen akcji i różnicy cen opcji, w momencie wygaś­

nięcia opcji.

Wersja 2. Polega ona na konstrukcji portfela ziozonego z A akcji (pozycja długa)

oraz 1 opcji cali (pozycja krótka), w proporcji określonej wartością A. Dzisiejsza

wartość tego portfela wynosi:

A S -c.

Portfel ten jest skonstruowany w taki sposób, aby byi woiny od ryzyka cen akcji.

Oznacza to, ze portfel ten powinien mieć tę samą wartość w terminie wygaśnięcia

opcji, niezalezme od tego, czy cena akcji wzrośnie, czy spadnie. Wobec tego powinna

być speimona zalezność:

A uS - cH= AdS - cd.

Wynika z tego, że liczba zakupionych akcji przypadających na 1 opcję cali musi

speiniać następujący warunek:

Zauważmy, ze współczynnik A jest to iloraz różnicy cen opcji i różnicy cen akcji,

w momencie wygaśnięcia opcji. Jest to również po prostu omówiony wcześniej współ­

czynnik grecki nazywany właśnie współczynnikiem delta (z tego wyniJka jednorodność

oznaczenia). Jednocześnie współczynnik ten to odwrotność współczynnika zabez­

pieczenia fi, co potwierdza równoważność obu wersji. Z uwagi na tę równoważność

283

dałszy opis idei modelu dwumianowego podamy w odniesieniu do wersji drugiej,

czyli tei, w której występuje współczynnik A.

Powyżej zostai utworzony portfel, którego wartość me zalezy od kształtowania

się cen akcji, czyli wolny od ryzyka. Powinien on zatem przynosić stopę dochodu

równa stopie wolnej od ryzyka. Wynika to z zasady braku arbitrażu. Istnienie moż­

liwości arbitrażowych doprowadziłoby bowiem do uzyskania stopy zwrotu wyższej

niż stopa wolna od ryzyka. Wynika z tego, że wartość portfela musi być równa

wartości obecnej (bieżącej) obliczonej z końcowej wartości portfela, z zastosowaniem

stopy wolnej od ryzyka. Otrzymujemy zatem (przyjmując, jak to się zwykle czyni,

konwencję kapitalizacji ciągłej):

O'1

Po podstawieniu do powyzszego wzoru otrzymanego wcześniej wzoru na A i po

przekształceniach otrzymujemy:

(7.21)

gdzie:

e" d

u ~d

(7.22)

Ze wzoru (7.21) wynika, ze wartość europejskiej opcji cali w modelu dwumianowym

jest to wartość obecna średniej ważonej możliwych wartości opcji w terminie wygaś­

nięcia, przy czym wagi zalezą od param etru g, określonego wzorem (7.22).

Mechanizm działania modelu dwumianowego jednookresowego może być zilu­

strowany na następującym przykładzie.

Przykład. Dana jest akcja, której cena wynosi 50 zł, oraz opcja europejska cali

na tę akcję, której cena wykonania wynosi 55 zi, z terminem wygaśnięcia 3 miesiące.

Stopa wolna od ryzyka wynosi 8%. Zakładamy, ze w momencie wygaśnięcia opcji

cena akcji może przyjąć jedną z dwóch wartości: 60 zi lub 40 zi. Wynika z tego, ze

u = 1,2, zaś d - 0,8. Wiadomo zatem, jakie są możliwe wartości opcji w terminie

wygaśnięcia; są to: 5 zi i 0 zi.

Jeśli zatem stworzymy portfel wolny od ryzyka, składający się z A akcji (długa ,

pozycja) oraz 1 opcji call (krótka pozycja), to:

A-

6 0 -4 0

= 0,25.

Wartość tego portfela w momencie wygaśnięcia wynosi:

0,25 • 60 - 5 = 10.

Z kolei wartość obecna tego portfela wynosi:

1 0 e - o , o s . o ,2 5 =

284

9 i S a

Ponieważ w skład tego portfela wchodzi A akcji i 1 opcja, otrzymujemy warunek

określający wartość obecna tego portfela:

9,80 = 0,25- 50 - c .

Wynika z tego, ze wartość opcji wynosi (okoio):

c = 2,70.

Oczywiście ten sam wynik otrzymujemy po zastosowaniu wzorów (7.21) i (7.22). Po

podstawieniu do wzoru (7.22) otrzymujemy bowiem:

gO.OS 0 ,25 _

0

T 2 --0 .8

8

- ° - 55'

Zgodnie ze wzorem (7.21) wartość opcji jest wartością obecna ważonej średniej

wartości opcji w terminie wygaśnięcia, a zatem:

^ _ 0,55 • 5 + 0,45 -0

C~

g0,08■0,25

—2,70.

W przedstawionej metodzie wyceny za pomocą modelu dwumianowego jednookresowego pojawiio się kluczowe zaiozenie dotyczące scenariuszy wzrostu i spadku

wartości instrum entu podstawowego (w tym przypadku akcji). Zaiozenie to jest

w gruncie rzeczy zaiozeniem zmienności cen instrumentu podstawowego. Jak wia­

domo z poprzednich rozważań, zmienność jest jednym z podstawowych czynników

wpływających na wartość opcji. Jest to przy tym jedyny czynnik, którego wartość

musi być określona przez analityka. Dla zilustrowania tego wpływu w modelu dwu­

mianowym podamy kolejny przykład, będący modyfikacją poprzedniego.

Przykład. D ana jest akcja, której cena wynosi 50 zi, oraz opcja europejska cali

na te akcję, której cena wykonania wynosi 55 zi, z terminem wygaśnięcia 3 miesiące.

Stopa wolna od ryzyka wynosi 8%. Zakładamy, ze w momencie wygaśnięcia opcji

cena akcji może przyjąć jedna z dwóch wartości: 70 zi lub 30 zi. Wiadomo zatem,

lakie sa możliwe wartości opcji w terminie wygaśnięcia; sa to: 15 zi i 0 zi. Jak widać,

w tym przykładzie skok cen akcji jest o 40%, czyli jest większy niż w poprzednim

pr2ykładzie, w którym wynosił 20%.

Po zastosowaniu wzorów (7.22) i (7.21) otrzymujemy:

gOjOS 0,25 —0 6

*—

L A - ó ś ~ = 0,525

oraz:

0,525 • 15 + 0,475 • 0

cu = — --------------e 0,08 -0 ,2 5

=

/ ,/ .£ .

112

Jest to zdecydowanie wyzsza wartość niż w poprzednim przykładzie, z uwagi na

wyzsza zmienność.

285

Iii

Najważniejszym problemem związanym z zastosowaniem modelu dwumianowego

w praktyce jest określenie wartości u oraz rf, odzwierciedlających wzrost i spadek.

ceny akcji (lub innego instrumentu podstawowego). Wartości te zalezą oczywiście

od zmienności cen instrumentu podstawowego. Jedno z najczęściej przyjmowanych

rozwiązań wyrażone jest następującymi wzorami:

u=

(7.23)

cl = e - " ^ .

(7.24)

gdzie: o - odchylenie standardowe stopy zwrotu; A t - długość okresu w modelu

dwumianowym.

Oczywiście kluczowe jest tu określenie wartości a. Problem ten zostanie omó­

wiony w następnym punkcie rozdziału.

Przedstawiony przykład oraz wzory wskazywały na sposób wyceny opcji europej­

skiej cali w modeiu dwumianowym jednookresowym. Sposób postępowania jest zbli­

żony także w innych sytuacjach.

1. Wycena w modelu wielookresowym. Zasada jest tu dokładnie taka sama jak

przedstawiona poprzednio, z tym ze wycena następuje sekwencyjnie „od końca”, co

oznacza, ze po określeniu wartości opcji w terminie wygaśnięcia (okres n) określa

się wartości opcji w kolejnych węziach okresu poprzedzającego (o numerze n - 1);

następnie na ich podstawie wartości opcji w węziach okresu wcześniejszego (o nu­

merze n - 2) ltd. az do otrzymania wartości w okresie, na który dokonywana jest

wycena.

2. Wycena opcji p u t. Wycena dokonywana jest tak samo jak dla opcji cali, z tym

ze oczywiście na początku określane są wartości opcji p u t w terminie wygaśnięcia.

3. Wycena opcji amerykańskich. W tym przypadku następuje modyfikacja pro­

cesu wyceny poprzez sprawdzenie w każdym węźle pośrednim, czy jest bardziej

opłacalne wykonanie opcji, czy trzymanie jej. W artość opcji w danym węźle jest wtedy

modyfikowana poprzez wzięcie większej z dwóch wartości: wartości opcji bez moż­

liwości wykonania i wartości w wypadku wykonania opcji.

Zasady te są zilustrowane w trzech kolejnych przykładach.

Przykład. Dana jest akcja, której cena wynosi 50 zi, oraz opcja europejska cali

na tę akcję, której cena wykonania wynosi 55 zi, z terminem wygaśnięcia pół roku.

Stopa wolna od ryzyka wynosi 8%. Rozpatrywany jest model dwumianowy dwu-

Rysunek 7.8. Wartość akcii i europeiskiei opcji ca//

w modelu dwuokresowym

286

0Kresowy, przy czym w każdym okresie cena akcji może wzrosnąć lub spaść o 20%.

■Wynika z tego, ze u = 1,2, zaś d - 0,8. Przykład jest zlustrowany na rysunku 7.8,

przy czym zaznaczone są również rezultaty wyceny.

Wartości opcji w okresie wygaśnięcia w kolejny cli węzłach wynoszą: 17 zi, 0 zi,

0 zi. P ° zastosowaniu wzoru (7.22) otrzymujemy:

g 0 , 0 8 - 0 ,2 5 _

Q o

* = i.2 -o :r~ = °'55W artość opcji w pierwszym okresie (węzei górny) jest to zdyskontowana ważona

Średnia opcji w węz iach kolejnego okresu, a zatem:

0,55 17+ 0,45-0

c = — —----- ----- --------- = O 16

gO.OK ■0 ,2 5

W drugim węźle tego okresu wartość opcji oczywiście wynosi 0. Ostatecznie otrzy­

mujemy wartość opcji w momencie wyceny:

C~

0,55-9,16 + 0,45-0

_

gO.OS■0,25

~ 4,94.

Zauważmy jeszcze, ze w

każdym węźle (oprócz terminu

wygaśnięcia)można wy­

znaczyć wartość współczynnika A. Na przykład w górnym węźle okresu pierwszego

wartość ta wynosi:

A = - 17 ~ ° = 0,708.

7 2 -4 8

Przykład. Dana jest akcja, której cena wynosi 50 zi, oraz opcja europejska p u t

na tę akcję, której cena wykonania wynosi 55 zi, z terminem wygaśnięcia pół roku.

Stopa wolna od ryzyka wynosi 8%. Rozpatrywany jest model dwumianowy dwuokresowy, przy czym w każdym okresie cena akcji może wzrosnąć lub spaść o 20%.

W'ynika z tego, ze u = 1,2, zaś d = 0,8. Przykład jest zlustrowany na rysunku 7.9,

przy czym zaznaczone są również rezultaty wyceny.

Rysunek 7.9. Wartość akcji i europeiskiei opcji put

w modelu dwuokresowym

Wartości opcji w okresie wygaśnięcia w kolejnych węziach wynoszą: 0 zi, 7 zi,

23 zi. Po zastosowaniu wzoru (7.22) otrzymujemy:

287

Otrzymujemy wartości w węziach pierwszego okresu:

Pd ~

gO.OK•0,25

13,92.

Ostatecznie otrzymujemy wartość opcji w momencie wyceny:

P ~~

0,55-3,09 + 0,45 -13,92 _ ^

g0,08•0.2S

Przykład. D ana jest akcja, której cena wynosi 50 zi, oraz amerykańska opcjaput

na tę akcję, której cena wykonania wynosi 55 zi, z term inem wygaśnięcia pól roku.,

Stopa wolna od ryzyka wynosi 8%. Rozpatrywany jest model dwumianowy dwuokresowy, przy czym w każdym okresie cena akcji może wzrosnąć lub spaść o 20%.

Wynika z tego, ze u ~ 1,2, zaś d = 0,8. Przykład jest zlustrowany na rysunku 7.10,

przy czym zaznaczone sa również rezultaty wyceny.

72

60

Rysunek 7.10. Wartość akcji i amerykańskie! opcji

put w modelu dwuokresowvm

Wartości opcji w okresie wygaśnięcia w kolejnych weziach wynoszą: 0 zi, 7 zi,

23 zi. Po zastosowaniu wzoru (7.22) otrzymujemy:

Dia określenia wartości opcji w węziach pierwszego okresu najpierw wyznaczamy

wartości lei opcji w przypadku braku możliwości wykonania (tak jak dla opcji euro­

pejskiej):

288

Następnie należy zbadać możliwości wykonania tej opcj’i w Każdym weźle pierwszego

okresu. Ponieważ cena wykonania wynosi 55 zi, a ceny akcji w górnym > dolnym

weźle odpowiednio 60 zi i 40 zi, widać, ze możliwość wykonania jest jedynie w dolnym

węźle i wtedy w przypadku wykonania otrzymuje się 15 zi. Oznacza to konieczność

modyfikacji wartości opcji w dolnym węźle, gdyz 13,92 < 15, czyli wykonanie opcji

w tym węźle jest korzystne dla posiadacza. Oznacza to, ze w efekcie otrzymujemy po

modyfikacji i odpowiedniej zmianie symbolu wartości opcji:

Pu = 3,09;

Pd = 15.

Ostatecznie otrzymujemy wartość opcji w momencie wyceny:

D _ 0,55 ■3,09 + 0,45 ■15

*

g0.08 0.25

~ O,¿O.

Jak widać, z uwagi na możliwość wcześniejszego wykonania otrzymaliśmy wartość

wyższą niż dla opcji europejskiej o tych samych param etrach, rozpatrywanej w po­

przednim przykładzie.

Warto jeszcze dodać, że w ogólnym modelu dwumianowym, liczącym n okresów,

wzór na wartość opcji cali jest następujący (taki sam jest wzór na wartość opcji pat):

c = errTt (

~ s )n

max{0;

- .¥}).

(7.25)

Na zakończenie rozważań o modelu dwumianowym warto jeszcze raz podsumo­

wać ideę wyceny zawarta w tym modelu (dla ustalenia uwagi przedstawimy ją w od­

niesieniu do opcji cali):

Tworzy się portfel ziozony z akcji (długa pozycja) i opcji cali (krótka pozycja)

w takiej proporcji, aby ten portfel byi w danym momencie wolny od ryzyka. Przy braku

arbitrażu oznacza to, że stopa zwrotu tego portfela jest równa stopie wolnej od ryzyka.

Na tej podstawie, znając cenę akcji, bezpośrednio wyznacza się wartość opcji.

7.4. Wycena opcji - model Blacka-Scholesa-Mertona

Przejdziemy teraz do omówienia podstawowego modelu wyceny opcji, który od

nazwisk autorów nazywany jest modelem Blacka-Scholesa-M ertona. Model ten

powstał w zasadzie na początku lat 70. Formalnie za rok powstania uważa się rok

1973, w którym opublikowane zostały dwa artykuły: napisany przez Fischera Blacka

i Myrona Scholesa artykuł o wycenie opcji na akcję, która nie przynosi dywidendy

(w okresie do wygaśnięcia opcji), oraz napisany przez R oberta M ertona artykui

o wycenie bardziej ogólnej opcji na akcję, która może dawać dywidendę. Pierwszy

model wyceny opcji nazywany jest modelem Blacka-Seholesa, bardziej ogólny zaś

modelem Blacka-Scholesa-M ertona. W ramach tego modelu można z kolei wyróżnić

inne modele szczegółowe, o których piszemy w dalszych rozważaniach. Na wstępie

należy zaznaczyć, ze model B lacka-Scholesa-M ertona może być traktowany jako

289

pewne uogólnienie modelu dwumianowego. Jeśli bowiem w modelu dwumianowym

zwiększać będziemy liczbę okresów, to w granicy (gdy liczba okresów zdąza do

nieskończoności) otrzymujemy właśnie model Blacka-Schoiesa-M ertona.

Idea wyceny w modelu Blacka-Scholesa-Mertona jest taka sama jak w modelu dwu­

mianowym, mianowicie: tworzy się portfel ziozony z akcji (długa pozycja) i opcji cali (¡krót­

ka pozycja) w takiej proporcji, aby ten portfel byi w danym momencie wolny od ryzyka.

Przy braku arbitrażu oznacza to, ze stopa zwrotu tego portfela jest równa stopie wolnej

od ryzyka. Na tej podstawie, znając cenę akcji, bezpośrednio wyznacza się wartość opcji.

Model B1a cka~S ch o le sa-M er to n a stosowany jest do wyceny opcji europejskich.

Podobnie jak w przypadku modelu dwumianowego, tak i tutaj czyni się zaiozenie

odnośnie do procesu kształtowania się cen instrum entu podstawowego. Zaiozenie

to giosi, ze proces cen jest tzw. geometrycznym ruchem Browna, według wzoru (jest

to uproszczona postać wzoru na geometryczny ruch Browna):

a ,v

- £ - = # + os,

(7.26)

gdzie: A - symbol oznaczający przyrost zmiennej; ¡1 ~ wartość oczekiwana procesu,

zwana dryfem (dri.fi); o - odchylenie standardowe procesu, zwane zmiennością (volatility); s - składnik losowy procesu, o którym zakłada się, ze ma standaryzowany

rozkład normalny (średnia równa 0, odchylenie standardowe równe 1).

Jak wynika ze wzoru (7.26), geometryczny ruch Browna jest to proces o staiei

wartości oczekiwanej, zakłócony składnikiem losowym, którego wartości zalezą od

param etru zmienności - im param etr ten jest większy, tym większe zakłócenia.

Przykład. Rozważmy geometryczny ruch Browna, w którym param etr dryfu

wynosi 0,08, a param etr zmienności 0,24. Otrzymujemy zatem następujący model:

= 0,08 + 0,24e.

Jeśli przyjmiemy wartość początkowa (dla m om entu zerowego) równą np. 100, to

możemy otrzymać przykładową trajektorię tego procesu. Przedstawiona jest ona na

rysunku 7.11.

Czas

Rysunek 7.11. Przykład geometrycznego ruchu Browna, parametr zmienności 0,24

290

i

Kontynuując ten przykład, rozwazmy teraz geometryczny ruch Browna, w którym

parametr dryfu jest taki sam jak poprzednio, czyli wynosi 0,08, param etr zmienności

zaś wynosi 0,48. Otrzymujemy zatem następujący model:

————0,08 + 0,48f.

Jeśli przyjmiemy wartość początkową (dla momentu zerowego) równą np. 100, to

możemy otrzymać przykładową trajektorię tego procesu. Przedstawiona jest ona na

rysunku 7.12.

Czas

Rysunek 7.12. Przykład geometrycznego ruchu Browna, parametr zmienności 0,48

Zaiozem e geometrycznego ruchu Browna implikuje podstawową właściwość

modelu Blacka-Scholesa-M ertona, mianowicie to, ze rozkład ceny instrumentu pod­

stawowego w dowolnym momencie, w szczególności w momencie wygaśnięcia opcji,

jest to rozkład logarytmiczno-normalny, co równocześnie oznacza, ze rozkład logarytmu naturalnego ceny instrumentu podstawowego jest rozkładem normalnym. W ar­

tość oczekiwana i wariancja tego rozkładu wynoszą:

E(ln S,) = In SQ+

- ^ -jć ,

F(ln St) = o 2t,

(7.27)

(7.28)

gdzie: S0 - cena instrumentu podstawowego w momencie początkowym; - obecna

cena instrumentu podstawowego.

Korzystając z wiaściwości rozkładu normalnego, można otrzymać przedział ufno­

ści dla ceny instrumentu podstawowego w dowolnym okresie. Ilustruje to następny

przykład.

Przykład. Rozwazamy akcję pewnej spółki. Cena tej akcji w momencie począt­

kowym wynosi 100 zi. Zakładamy, ze proces ceny tej akcji kształtuje się zgodnie

z geometrycznym ruchem Browna, następującej postaci:

O

= 0,08 + 0,24e.

291

Rozwazmy cenę tej akcji po 3 miesiącach. Z rozwazań wynika, ze rozkiad łogarytmu

naturalnego ceny po 3 miesiącach jest to rozkład normalny, którego parametry

zgodnie ze wzorami (7.27) i (7.28) wynoszą:

/

0 242\

£ (ln S,) = In 100 + i 0,08 —

10,25 = 4,632,

V(\n St) = 0,242- 0,25 = 0,0144.

Na tej podstawie można wyznaczyć przedziai ufności dla łogarytmu naturalnego ceny.

Zakładając poziom ufności równy 0,95, otrzymujemy przedziai ufności, który powstaje

poprzez dodanie do wartości oczekiwanej i odjęcie od wartości oczekiwanej wielkości

równej 1,96 razy odchylenie standardowe (czyli pierwiastek kwadratowy z wariancji).

W ten sposób otrzymujemy przedziai:

4,632 - 1,96 •a/0,0144 < In S, < 4,632 + 1,96 ■V0,0144,

czyli:

81,19 < S, < 129,96.

Założenie geometrycznego m chu Browna jest kluczowe w modelu Blacka-Schoiesa-M ertona, lecz me jedyne. Oprócz zwykłych zaiozeń, które tradycyjnie przyjmuje

się w klasycznych modelach finansowych, takich jak brak podatków i kosztów transak­

cji oraz doskonała podzielność instrumentów finansowych, przyjmuje się jeszcze dwa

istotne zaiozema:

© stałość stopy procentowej (stopy wolnej od ryzyka) w okresie do wygaśnięcia

opcji,

® stałość param etru zmienności (volatility) w okresie do wygaśnięcia opcji.

Jaic ¡uz wspomnieliśmy idea wyceny w modelu B lacka-Scholesa-M ertona jest

taka sama jak w modelu dwumianowym, tzn. polega na tworzeniu portfela wolnego

od ryzyka. Jednak w modelu dwumianowym portfel ten byi tworzony w danym węźle

drzewa dwumianowego, natomiast w modelu B lacka-Scholesa-M ertona portfel ten

jest hipotetycznie tworzony w danym momencie. Oznacza to, ze po upływie dowolnie

niewielkiego okresu portfel ten może przestać być wolny od ryzyka.

Model Blacka-Schoiesa-M ertona w formalny sposób jest wyprowadzony właśnie

przy zaiozemu geometrycznego ruchu Browna w odniesieniu do ceny instrumentu

podstawowego oraz przy uwzględnieniu przedstawionej idei portfela wolnego od

ryzyka. W rezultacie otrzymuje sie końcową postać analityczną modelu. D ana jest

ona następującymi wzorami:

c=

292

~X&-'TN (d 2),

(7.29)

p = Xe~ rTN ( - d2) - S e{b^ )TN ( - d x),

(7.30)

ln (S /X ) + (b + 0 3 o 2)T

dt - —

—,

oyT

(7.31)

(7.32)

gdzie: S - cena instrumentu podstawowego; X - cena wykonania; T - czas do wygaś­

nięcia; r - stopa procentowa (stopa wolna od ryzyka); o - zmienność instrumentu

podstawowego (odchylenie standardowe stopy zwrotu); N(d) ~ wartość dystrybuanty

standaryzowanego rozkładu normalnego w punkcie d\ b - stopa cost-of-carry.

Przedstawiony model, dany wzorami (7.29)-(7.32), jest to model ogólny, w ra­

mach którego można wyróżnić cztery szczególne przypadki, w zależności od tego,

jaką wartość przyjmuje stopa cost-of-carry. Podobnie jak w poprzednich rozważaniach,

wartości te są następujące:

1. Opcja na akcję medającą dywidendy. W tym przypadku b = r. W efekcie

otrzymujemy model Blacka-Scholesa z 1973 r.

2. Opcja na akcję dającą dywidendę lub na indeks giełdowy. W tym przypadku

h = r - q {q oznacza stopę dywidendy). W efekcie otrzymujemy model M ertona

z 1973 r. (jest to bezpośrednie uogólnienie modelu Blacka-Scholesa).

3. Opcja walutowa. W tym przypadku b = r —r f (//oznacza stopę wolna od ryzyka

w kraju obcej waluty). W efekcie otrzymujemy model Garmana-Kohlhagena z 1983 r.

4. Opcja na kontrakt futures. W tym przypadku b = 0. W efekcie otrzymujemy

model Blacka z 1976 r.

M odel Blacka-Scholesa-M ertona jest stosowany do wyceny opcji europejskich.

Jeśli chodzi o opcje amerykańskie, to jedynym przypadkiem, w którym model może

być stosowany, jest wycena amerykańskiej opcji cali na instrument podstawowy, który

nie przynosi dochodów w okresie do wygaśnięcia opcji (takim instrumentem jest

akcja niedająca dywidendy). Wtedy wartość amerykańskiej opcji cali jest równa

wartości europejskiej opcji cali.

Oczywiście najbardziej znany jest klasyczny model Blacka-Scholesa wyceny euro­

pejskiej opcji cali na akcję niedającą dywidendy. Dla porządku podamy wzory dla

tego modelu:

c = S N fo ) - X z rTN (d2),

(7.33)

p = X z rTN (- d2) ~ S N (- d j ,

(7.34)

_ In(£/Ar) + (r+ 0 ,5 cr2)7 ’

(7.35)

(7.36)

Pomimo z pozoru maio „przyjaznych” wzorów dla modelu Blacka-ScholesaMertona, model ten może być dość jednoznacznie zinterpretowany, co jest bardzo