STRUKTURA

SYSTEMU BANKOWEGO

System bankowy to liczba i rodzaje banków funkcjonujących w danym kraju,

tworzących

logiczną i zwartą całość. Chodzi przy tym nie tylko o cechy organizacyjne

systemu, ale także o ogólne i szczególne uwarunkowania prawne i ekonomiczne, różnicujące

narodowe systemy bankowe.

Generalnie system bankowy składa się z pewnej liczby elementów o określonych

własnościach;

elementy te są ze sobą wzajemnie powiązane. Trzy cechy, jakie określają naturę

i zasady zachowania się systemu to:

elementy systemu;

konkretne własności poszczególnych elementów;

powiązania miedzy elementami;

1

System bankowy w każdym kraju określa prawo bankowe. Ustala ono m. in.. rodzaje

banków, ich czynności, rolę banku centralnego oraz zadania nadzoru bankowego.

Struktura polskiego systemu bankowego jest dwupoziomowa. Wyróżnić można dwa szczeble:

1) szczebel nadrzędny, reprezentowany przez bank centralny;

2) szczebel podrzędny, reprezentowany przez banki komercyjne;

Dwupoziomowość jest obecnie powszechnie spotykaną na świecie cechą systemu

bankowego. Wiąże się to z właściwym gospodarce rynkowej dualizmem kreowania

pieniądza. Pozycję nadrzędną w stosunku do pozostałych banków działających w systemie

mają banki centralne, które zajmują także pozycję monopolistyczną, jeśli idzie o emisję

pieniądza bazowego.

Schemat 1

Struktura polskiego systemu bankowego

NARODOWY

BANK

POLSKI

BANKI DZIAŁAJĄCE

NA ZASADACH

OGÓLNYCH

GRUPY

BANKOWE

PION

BANKOWOŚCI

SPÓŁDZIELCZEJ

BANKI

SPECJALISTYCZE

2

BANKI

PAŃSTWOWE

Według ustawy

z 1995 r.

Bank

dominujący

BANKI

SPÓŁDZIELCZE

BANKI

SPÓŁKI AKCYJNE

Banki

zależne

Według Prawa

Bankowego

z 1997 r.

Bank

dominujący

Bank

krajowy

BANKI

HIPOTECZNE

Banki

regionalne

Banki

Spółdzielcze

Banki

zrzeszające

banki

spółdzielcze

Banki

spółdzielcze

KASY

OSZCZĘDNOŚCIOWO

BUDOWLANE

BANKI

INWESTYCYJNE

Banki

zależne

Rola Banku Centralnego

Banki centralne istnieją w większości współczesnych krajów. W jakimś stopniu służą

one rządowi i systemowi bankowemu, choć zakres przeprowadzanych operacji, uprawnienia i

stosowane techniki mogą być różne w różnych państwach. Podstawowym obszarem

działalności banków centralnych jest cena i dostępność pieniądza oraz kredytu. Ze względu na

spełniane funkcje i realizowane cele są one uważane za instytucje sektora publicznego (ale

niekoniecznie rządowego).

Początkowo banki centralne były instytucjami prywatnymi nastawionymi na zysk. W

miarę wzrostu ich znaczenia jako instytucji finansujących działalność państwa oraz

większego nacisku kładzionego przez rządy w poszczególnych krajach na kontrolowanie

3

ilości pieniądza w obiegu, ich działalność była w coraz większym stopniu poddawana kontroli

państwowej.

Bank centralny odgrywa bardzo istotną rolę, z którą nierozerwalnie związane są jego

funkcje. Do najważniejszych zaliczyć należy:

funkcję emisyjną;

funkcję banku banków (w tym przejawia się jego szczebel nadrzędny);

prowadzenie polityki pieniężnej;

funkcję banku państwa;

zarządzanie rezerwami walutowymi kraju;

funkcję nadzoru bankowego;

Funkcja emisyjna polega na wykorzystywaniu przez bank centralny wyłącznych

uprawnień do wprowadzania do obiegu pieniądza gotówkowego w postaci banknotów i

monet. Na terytorium Rzeczypospolitej Polskiej są to złotówki i grosze. Wielkość znaków

pieniężnych jak i termin ich wprowadzenia do obiegu a także wzory i wartość nominalną

banknotów oraz masę, stop i próbę monet ustala w drodze zarządzenia Prezes banku

centralnego. Znaki pieniężne emitowane w ramach tej funkcji są prawnym środkiem

płatniczym i zarazem ostatecznym środkiem zapłaty.

W latach osiemdziesiątych obrót gotówkowy wzrósł dziesięciokrotnie. Jednak na

przestrzeni ostatnich lat znaczenie pieniądza gotówkowego zostało znacznie ograniczone. I

tak w latach dziewięćdziesiątych zaobserwować można spadek obiegu pieniądza

gotówkowego na rzecz pieniądza bezgotówkowego, który zyskuje coraz większe grono

zwolenników. Ilość pieniądza gotówkowego jest jednym z czynników określających

możliwość kreacji kredytów (pieniądz bezgotówkowy).

Bank centralny dzięki emisji pieniądza jest zawsze wypłacalny i złożone w nim wkłady są

całkowicie pewne. Nawet jeżeli poniósłby straty i tak będzie w stanie zaspokoić roszczenia

ich posiadaczy.

Jako bank banków bank centralny refinansuje inne banki oraz prowadzi ich

rachunki, na których gromadzony jest pieniądz rezerwowy. Na rachunkach tych banki

komercyjne utrzymują swoje rezerwy pieniężne. Bank centralny uczestniczy również w

rozliczeniach dokonywanych pomiędzy tymi bankami będąc współorganizatorem rynku

finansowego i rynku międzybankowego. Bank centralny jest bankiem rezerwowym dla banków

operacyjnych (komercyjnych).

4

Tworzy on dwa rodzaje pieniądza:

1) banknot jako centralny pieniądz gotówkowy;

2) pieniądz żyrowy — centralny pieniądz rezerwowy;

Bank banków spełnia następujące funkcje:

reguluje cyrkulację emitowanego pieniądza (gotówkowego i żyrowego);

reguluje wielkość pieniądza bankowego tworzonego przez banki komercyjne;

reguluje płynność całego systemu bankowego;

kształtuje potencjał kredytowy banków komercyjnych poprzez odpowiednie instrumenty

pieniężne.

Celem prowadzenie polityki pieniężnej banku centralnego jest umocnienie pieniądza,

co można rozumieć jako stabilizację cen, a więc kontrolę tempa inflacji.

Przyjmując, że Bank Centralny ma wpływ na podaż pieniądza wyróżniamy trzy grupy celów

polityki pieniężnej, mianowicie:

- cele strategiczne;

- cele pośrednie;

- cele operacyjne;

Cele strategiczne mają charakter finalny, kształtujący długookresową aktywność

gospodarczą. Celem takim może być zatem stabilizacja cen, przyspieszenie wzrostu

gospodarczego i zwiększenie zatrudnienia.

Celem pośrednim jest kontrola podaży pieniądza i kształtowania kursu walutowego.

Cele operacyjne polegają na kształtowaniu wielkości pieniądza rezerwowego banku

centralnego (wielkość płynnych rezerw banków komercyjnych)

oraz poziomu stopy

procentowej.

W warunkach nie w pełni wykształconego rynku pieniężnego i kapitałowego bank

centralny musi wykorzystywać instrumenty różnego charakteru. Dlatego ogromnie istotną

sprawą jest zsynchronizowanie działania tych instrumentów. Z jednej strony – bank centralny

zestawia plan pieniężny dla całego systemu bankowego oraz

określa globalną wielkość kredytów, które mogą być udzielone całej gospodarce.

5

Z drugiej strony – bank ten pośrednio wpływa na działalność banków poprzez:

stopę rezerwy obowiązkowej;

stopę procentową;

wielkość udzielanych kredytów refinansowych;

Wprowadzenie stopy rezerwy obowiązkowej ma na celu stworzenie instrumentu

umożliwiającego regulowanie potencjału kredytowego banków komercyjnych oraz ustalenie

dodatkowego zabezpieczenia płynności banków operacyjnych. Zdolność kreowania pieniądza

bankowego przez banki zależy od poziomu posiadanych przez nie rezerw w pieniądzu banku

centralnego w stosunku do poziomu minimalnej rezerwy. I tak:

a)

podwyższenie stopy minimalnej rezerwy ogranicza zdolność ekspansji kredytowej

banków;

b) zmniejszenie stopy minimalnej rezerwy zwiększa możliwość kreacji kredytu przez

banki;

Podstawą, od której oblicza się rezerwę obowiązkową, są wkłady nie banków w

bankach. Bank centralny ustala stopę rezerwy obowiązkowej, która określa, jaka część tych

wkładów powinna się znaleźć na jego rachunku.

Przy ustalaniu wielkości stopy rezerwy obowiązkowej mogą być stosowane różne stopy

procentowe, w zależności od rodzaju wkładu. Zróżnicowanie to może zależeć od:

a)

terminów zobowiązań;

b)

osoby właściciela;

c)

wielkości wkładu;

Wyższa stopa rezerwy obowiązkowej jest na ogół ustalana dla wkładów a’vista.

Polityka obowiązkowych rezerw może służyć określonej redystrybucji środków między

banki. Wysokość stopy rezerwy, pozwalająca nagromadzić bankowi centralnemu poważne

środki pieniężne, a pozbawić ich bogate banki, stwarza możliwość uruchomienia większego

kontyngentu kredytu redyskontowego czy lombardowego. Celowe jest ustalenie przez

parlament maksymalnej wysokości rezerwy obowiązkowej. Natomiast wysokość tej rezerwy

dla poszczególnych rodzajów wkładów i banków ustala prezes NBP.

Stopa procentowa. Realna stopa procentowa może być dodatnia lub ujemna. Wysoka

realna stopa procentowa jest korzystna dla właścicieli kapitału i skłania ich do zwiększania

oszczędności, ale równocześnie negatywnie wpływa na koszt kredytu. Natomiast ujemna

6

realna stopa procentowa zniechęca do oszczędzania. Jeżeli inwestycje w dany instrument

finansowy cechują się ujemną stopą procentową, to dopływ kapitału w danej dziedzinie

maleje na rzecz innych instrumentów finansowych. Obecnie panuje pogląd, iż w gospodarce

rynkowej dodatnia realna stopa procentowa jest na dłuższą metę ważnym warunkiem rozwoju

gospodarczego.

Bank centralny ustala cenę kredytu refinansowego. Refinansowanie banku polega na

udzielaniu kredytów przez bank centralny pozostałym bankom, które w ten sposób mogą

upłynnić swoje aktywa oraz państwu. Są to kredyty refinansowe:

redyskontowy;

lombardowy;

w rachunku bieżącym;

na inwestycje centralne;

dla budżetu państwa finansując część deficytu budżetowego;

Będąc bankiem państwa bank centralny jest z jedn e j s t r o n y regulatorem całego

obiegu pieniężnego wewnątrz kraju oraz równowagi bilansu płatniczego, a z drugiej

strony — bankierem państwa w zakresie udzielania kredytów dla rządu, obsługi długu

państwowego oraz kasowej obsługi budżetu.

Obowiązkiem banku centralnego jest dbanie o stabilność waluty narodowej, a

także takie oddziaływanie na gospodarkę narodową, żeby następował jej stały rozwój,

wzrost dochodu narodowego oraz spadek bezrobocia. Będąc bankiem państwa bank

centralny zajmuje się obsługą i organizacją płatności zagranicznych, realizacją polityki państwa

w odniesieniu do kursu walut, pośredniczeniem w kupnie złota i dewiz, a także utrzymywaniem

rezerw międzynarodowych środków pieniężnych.

Bank centralny, pełniąc rolę banku państwa, reprezentuje kraj w międzynarodowych

instytucjach finansowych a także inicjuje tzw. operacje otwartego rynku.

Operacje otwartego rynku polegają na interwencjach banku centralnego na rynku pieniężnym

w formie sprzedaży lub zakupu papierów wartościowych w celu regulowania podaży pieniądza i

płynności banków komercyjnych.

Transakcjami kupna i sprzedaży państwowych papierów wartościowych zajmuje się bank

centralny. Handel dotyczy głównie walorów krótkoterminowych, tych jest najwięcej. Stopa

7

procentowa, po jakiej są realizowane operacje otwartego rynku ma duży wpływ na sytuację

finansową kraju.

Bank centralny jest upoważniony do zakupu i sprzedaży krótkoterminowych papierów

wartościowych, przeważnie państwowych. Są to przede wszystkim weksle skarbowe. Zakup

papierów wartościowych powiększa aktywa banku centralnego zwiększa też obieg pieniądza.

Natomiast sprzedaż papierów wartościowych z własnego portfela banku centralnego

zmniejsza aktywa banku i działa restrykcyjnie tj. zmniejsza obieg pieniężny.

Bank centralny może połączyć operacje zakupu papierów wartościowych z

uzgodnieniem warunków ich odkupienia w określonym terminie. Są to przede wszystkim

operacje repo i reverse repo, będące operacjami odkupu. Operacje repo polegają na kupnie

papierów wartościowych po określonej cenie z jednoczesnym odkupieniem tych papierów po

ceni wyższej w określonym dniu w przyszłości. Operacje reverse repo polegają na sprzedaży

papierów wartościowych, z jednoczesną ich odsprzedażą w przyszłości.

Bank centralny może wpływać na wysokość ceny, po jakiej przeprowadza powyższe operacje.

Operacje te są krótkoterminowe (1 dzień – 6 miesięcy), a ich przedmiotem są na ogół papiery

wartościowe Skarbu Państwa.

W ramach operacji otwartego rynku bank centralny prowadzi także operacje dewizowe

typu swap, polegające na kupnie dewiz lub waluty z dostawą natychmiastową przy

jednoczesnej umowie sprzedaży tej samej kwoty w określonym terminie, po uzgodnionym

kursie do tego samego partnera. W ten sposób bank centralny stawia do dyspozycji bankom

swój pieniądz na czas operacji swap (przy kupnie), a w przypadku sprzedaży – zabiera

pieniądz bankom komercyjnym. Polityka otwartego rynku wykorzystuje zarówno cenę

sprzedaży oraz kupna papierów wartościowych, jak i wielkość sprzedanych lub kupionych

papierów wartościowych czy dewiz.

Operacje otwartego rynku mogą być efektywne tylko wówczas, gdy istnieje rozbudowany

rynek pieniężny, który będzie mógł zakupić papiery wartościowe zaoferowane przez bank

centralny albo odstąpić je temu bankowi.

Bank centralny pełni rolę centrum walutowego kraju z tego względu decyduje on o

zapasach złota i walut zagranicznych, czyli pieniędzy innych krajów, a ponadto przeprowadza

operacje interwencyjne w obronie kursu waluty krajowej.

Bank centralny sprawuje kontrolę w sprawach dewizowych, która realizowana jest na mocy

ustawy Prawo Dewizowe.

8

Funkcja zarządzania rezerwami walutowymi polega przede wszystkim na:

udzielaniu i zaciąganiu kredytów zagranicznych;

udzielaniu i przyjmowaniu poręczeń i gwarancji w obrotach z zagranicą;

udzielaniu zezwoleń dewizowych i dokonywaniu kontroli dewizowej (w myśl przepisów

Prawa Dewizowego);

udzielaniu zezwoleń na działalność kantorową;

organizowanie współpracy z bankami zagranicznymi;

kontroli działalności banków krajowych nie posiadających zezwoleń na dokonywanie

rozliczeń obrotów z zagranicą (nie każdy bowiem bank ma zezwolenie na dokonywanie

takich rozliczeń);

podejmowaniu interwencji na krajowym rynku dewizowym z wykorzystaniem

centralnych dostaw dewizowych;

Bank Centralny pełnieni także nadzór bankowy nad systemem bankowym i

instytucjami kredytowymi. Duża rola nadzoru bankowego sprawia, że ważne jest jego

usytuowanie. W tym zakresie obserwujemy daleko idącą ewolucję. W XIX wieku i na początku

XX wieku nadzór bankowy był sprawowany przez rządy, a ściślej przez ministerstwa skarbu lub

finansów. W dziedzinach uznawanych za techniczne rząd delegował znaczne uprawnienia bankom

centralnym. Z czasem rola banków centralnych zaczęła wzrastać, bowiem uznawano, że chroni to

system bankowy przed bezpośrednią ingerencją polityków, realizujących cele doraźne, a nie

biorących pod uwagę długoterminowego interesu państwa.

W połowie XX wieku w większości krajów świata zasadnicze funkcje nadzoru

bankowego należały już do banku centralnego. Potężne banki centralne stawały się coraz

bardziej niezależne od ingerencji polityków. Z czasem jednak wzrost roli tych banków przestał

budzić entuzjazm, coraz częściej stwierdzano, że mają one zbyt wielkie znaczenie, stają się

„państwem w państwie", prowadzącym własną politykę. Było to krytykowane zarówno przez

banki, jak i przez polityków.

Począwszy od lat sześćdziesiątych XX wieku zaczęto wprowadzać nowa rozwiązania, a

mianowicie utworzono kolegialne instytucje nadzoru, o różnym charakterze. Były to najczęściej

rady, w skład których wchodzili kierownicy wybranych instytucji państwowych (np. Minister

Finansów, Prezes banku centralnego) i przedstawiciele banków. Ewolucja następowała stopniowo,

w końcu lat dziewięćdziesiątych już w większości krajów zasadnicze znaczenie w

sprawowaniu nadzoru bankowego miały wspomniane instytucje kolegialne, nadal pewną rolę

odgrywają także banki centralne.

9

Celem nadzoru bankowego jest zapewnienie bezpieczeństwa wkładcom. Dotyczy to

zarówno wkładów oszczędnościowych jak i wkładów terminowych. Ponad to bank centralny

ma za zadanie zapewnienie zgodności działania banków z Prawem Bankowym. Funkcja ta

jest realizowana poprzez: kontrolę, obserwację i koordynację wykorzystania środków

pieniężnych przez baki komercyjne.

Wśród zadań banku centralnego wyprowadzanych logicznie z dążenia do zapewnienia

stabilności cen szczególne znaczenie ma dbałość o stabilność systemu bankowego. To właśnie

system bankowy w sensie operacyjno-wykonawczym realizuje założenia polityki pieniężnej

banku centralnego, który ma w swojej dyspozycji opisane wyżej instrumenty tej polityki. Dbałość

o stabilność i bezpieczeństwo systemu bankowego jest tym szczególnym zadaniem, które wiąże

się z koniecznością zewnętrznego nadzorczego oddziaływania na sektor bankowy.

Bank centralny odgrywa także dużą rolę w wykonywaniu pewnych czynności

administracyjnych, takich jak np. kontrola banków w określonych sytuacjach. Jest też

odpowiedzialny za zarządzanie długiem publicznym, w tym za emisję nowych obligacji

mających zastąpić stare, których termin wykupu właśnie mija.

Bank centralny określa warunki funkcjonowania rynków finansowych, czyli wpływa na

podaż funduszy kredytowych i popyt na nie. Inaczej mówiąc, wpływa na ceny i rozmiary

kredytów, a to określa wielkość podaży pieniądza. W ten sposób bank centralny dąży do takiego

ustawiania gospodarki, aby osiągnęła produkcję przy pełnym zatrudnieniu czynników

wytwórczych i bez inflacji.

Bank Centralny jest instytucją o charakterze publicznym, nie jest więc nastawiony na

zyski. Na ogół jest własnością państwa lub państwo ma przeważającą część kapitału

finansowego.

Funkcje Banku Komercyjnego

Drugim szczeblem polskiego systemu bankowego jest szczebel podrzędny

reprezentowany przez banki komercyjne.

Bank komercyjny to bank, którego główną funkcją jest gromadzenie wolnych

funduszy pieniężnych i przekształcanie ich w pożyczki i kredyty. Jest to więc bank działający

na zasadach rynkowych, nastawiony na osiąganie zysku w drodze sprzedaży oferowanych przez siebie

10

produktów bankowych, konkurujący z innymi bankami o pozyskanie klientów. W uproszczeniu można

powiedzieć, że bank komercyjny dąży do osiągnięcia zysku dzięki środkom finansowym

pochodzącym z depozytów przyjmowanych od klientów, które umożliwiają mu prowadzenie

działalności kredytowej. Klasyczne uniwersalne banki komercyjne tworzone są w celu zapewnienia

sprawnej obsługi podmiotów gospodarczych i ludności w rozliczeniach krajowych i zagranicznych (w

przeciwieństwie do banków tworzonych dla realizacji określonych celów w gospodarce). Dążąc do

zaspokojenia potrzeb klientów banki komercyjne m.in. poszerzają gamę oferowanych przez siebie

produktów. W praktyce duża część banków komercyjnych powstaje w wyniku stopniowego

przekształcania się banków specjalistycznych. Wśród banków komercyjnych wyróżnia się:

banki detaliczne, obsługujące przede wszystkim osoby fizyczne i małe firmy;

banki hurtowe, obsługujące wyłącznie średnie i duże firmy;

W literaturze i praktyce występuje różnorodność w zakresie klasyfikacji banków

komercyjnych. Stosując bardziej szczegółowy podział, wśród banków komercyjnych wyróżnić

można następujące ich rodzaje:

1) ze względu na kryterium formy prawnej ich działalność;

banki państwowe,

banki spółdzielcze oraz działające w formie spółki akcyjnej,

2) ze względu na lokalizację siedziby banku;

banki krajowe,

banki zagraniczne,

3) ze względu na kryterium siedziby założycieli banku;

banki utworzone przez osoby zagraniczne albo z udziałem osób zagranicznych ,

banki utworzone za granicą przez osoby krajowe albo z ich udziałem,

4) ze względu na kryterium szczególnych funkcji banku, wiążących się ze szczególnymi

prawami i obowiązkami;

banki prowadzące kasy mieszkaniowe,

banki prowadzące działalność na rynku inwestycji kapitałowych ,

banki hipoteczne ,

banki regionalne zrzeszające banki spółdzielcze.

Przy okazji należy podkreślić, że niewłaściwe gospodarowanie powierzonymi środkami może

prowadzić nie tylko do upadłości banku, utraty części kapitału przez akcjonariuszy i deponentów, ale

również do zachwiania stabilności całego sektora bankowego. W tym ogniwie gospodarki rynkowej

11

szczególnie silnie działa bowiem tzw. efekt domina, co niesie konsekwencje natury

ekonomicznej, społecznej oraz politycznej.

Efekt domina polega na tym, iż trudności w funkcjonowaniu czy też upadek jednego banku

prowadzą, na skutek różnorakich powiązań, do kłopotów, a nawet upadku innych banków.

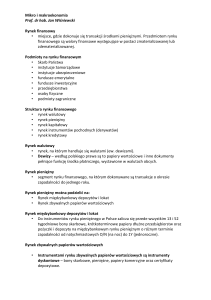

Bank działa na kilku różnych rynkach określanych jednym wspólnym mianem rynku

finansowego. Z rynku finansowego wyróżnić można:

rynek pieniężny (rynek pieniądza krótkoterminowego);

rynek kapitałowy (rynek pieniądza długoterminowego);

rynek walutowy;

Szczególne znaczenie dla pracy banku ma rynek pieniężny, tzn. rynek pieniądza

krótkoterminowego, w tym krótkoterminowych depozytów bankowych. Dla wielu banków

polskich jest to główne miejsce lokowania na krótkie okresy powstających nadwyżek środków,

wywołanych np. nieoczekiwanym napływem pieniędzy wpłacanych przez klientów, a także

źródłem pokrywania niedoborów spowodowanych nagłym spiętrzeniem wypłat. Jego znaczenie

jest tym większe, że pożyczanie środków płynnych od banku centralnego w formie operacji

otwartego rynku lub kredytu lombardowego jest przywilejem tylko wąskiej grupy banków.

Uzupełnianie środków płynnych poprzez redyskonto weksli klientowskich skupionych wcześniej

przez bank nie jest jeszcze w Polsce szeroko rozpowszechnione ze względu na słaby rozwój

obrotu wekslowego. W tej sytuacji doniosłego znaczenia nabiera wielkość podaży środków na

rynku depozytowym oraz kształtująca się na nim stopa procentowa depozytów.

Cele działania banku komercyjnego

Przy określeniu istoty i celu działania banku komercyjnego (operacyjnego) konieczne jest

wzięcie pod uwagę dwóch zasadniczych czynników. Po pierwsze banki te świadczą określone

usługi niezbędne z punktu widzenia społecznego (np. obsługa obrotu gotówkowego i

bezgotówkowego). Po drugie banki są. przedsiębiorstwami, których celem jest osiągnięcie zysku.

Cel działania banku komercyjnego można określić jako dążenie do zaspokojenia potrzeb

podmiotów gospodarujących w zakresie usług bankowych przy równoczesnym dążeniu do

uzyskania zysku. Cel działania banku komercyjnego ma charakter kompleksowy. Jest to takie

rozwijanie usług bankowych, przy utrzymaniu zasady rentowności banku, które nie pogorszyłoby

jego płynności, nie naruszyło obowiązujących przepisów i zachowało zaufanie klientów.

12

Jednym z podstawowych elementów prowadzenia działalności bankowej przez banki

komercyjne jest stopa procentowa. Chociaż każdy bank ustala stosowane wobec klientów

stopy procentowe, to jego wpływ na poziom stopy jest ograniczony, bo o jej wysokości

decyduje popyt i podaż na rynku pieniężnym i kapitałowym, a także wzgląd na

konkurencyjność wobec innych banków. Niemniej podstawowym kryterium oprocentowania

kredytu jest osiągnięcie dodatniej marży odsetkowej – na kredycie bank musi zarobić.

Istota działalności banku komercyjnego to przyjmowanie pieniędzy i udzielanie kredytów.

Do najważniejszych funkcji banku komercyjnego należy zaliczyć:

1. przyjmowanie wkładów pieniężnych płatnych na żądanie lub z nadejściem oznaczonego

terminu oraz prowadzenie rachunku tych wkładów;

2. prowadzenie innych rachunków bankowych;

3. udzielanie kredytów;

4. udzielanie gwarancji bankowych;

5. emitowanie bankowych papierów wartościowych;

6. przeprowadzanie bankowych rozliczeń pieniężnych;

7. wykonywanie innych czynności przewidzianych wyłącznie dla banku;

Banki komercyjne także realizują rozliczenia finansowe między różnymi podmiotami życia

gospodarczego. Są one dokonywane na tak wielką skalę, że nie mogłyby jej realizować żadne inne

przedsiębiorstwa (niektóre banki przeprowadzają wiele milionów operacji rozliczeniowych rocznie).

Wiele z tych operacji rozliczeniowych ma bardzo złożony charakter. Oprócz wymienionych, banki

świadczą w coraz szerszym zakresie także inne usługi na rzecz podmiotów gospodarczych i ludności (np.

pośrednictwo w zakresie obrotu papierami wartościowymi czy złożone operacje dewizowe). Większość

takich usług pełnią także i inne instytucje, dla których banki są konkurentami. W walce

konkurencyjnej banki dysponują poważnymi atutami, stąd też zakres usług świadczonych przez

banki szybko rośnie.

Niezwykle wysoki stopień zaufania powoduje, że bank jest w stanie występować w roli

pośrednika między kontrahentami, dokonując wypłaty w ramach otwartej akredytywy

dokumentowej, po stwierdzeniu, że warunki kontraktu zostały spełnione. Zaufanie do banku

powoduje, że wydana przez bank gwarancja lub zamieszczony na wekslu awal daje beneficjentowi

pewność otrzymania zapłaty i umożliwia dojście do skutku transakcji.

Na bezpieczeństwo powierzonych bankowi wkładów ma natomiast wpływ powszechna opinia o

jego wiarygodności, którą Bank zdobywa przez legalną i solidną działalność. Legalność

13

działania wymaga postępowania zgodnie z prawem bankowym i prawem cywilnym, zdobywając

tym zaufanie obecnych i potencjalnych klientów. Bank

jest zatem instytucją zaufania

publicznego. Skuteczną formą zdobywania wiarygodności jest coroczne publikowanie bilansu i

rachunku zysków i strat oraz innych informacji wskazujących na osiąganie zysków i rozwój

Pozostałe czynności wykonywane przez bank komercyjny obejmują:

1. udzielanie pożyczek pieniężnych,

2. wykonywanie operacji czekowych i wekslowych,

3. wydawanie kart płatniczych oraz wykonywanie operacji z ich użyciem,

4. prowadzenie terminowych operacji finansowych,

5. nabywanie i zbywanie wierzytelności pieniężnych,

6. przechowywanie przedmiotów i papierów wartościowych oraz udostępnianie skrytek

sejfowych;

7. wykonywanie czynności obrotu dewizowego,

8. udzielanie poręczeń,

9. dokonywanie zleconych czynności związanych z emisją papierów wartościowych,

Z działalnością banku i sprawowaniem przez niego różnorakich funkcji, opisanych

powyżej, nierozerwalnie związane są operacje bankowe.

Operacie bankowe są to sposoby i techniki wykonywania czynności bankowych.

Kryteria klasyfikacji operacji bankowych:

1. ze względu na podmiot

a) własne,

b) klientów,

c) obce,

2. terytorium

a) krajowe i zagraniczne,

b) międzybankowe i międzyoddziałowe,

3. rodzaj operacji

a) operacje bilansowe,

b) operacje pozabilansowe,

4. przedmiot działania

a) czynne (aktywne);

- udzielanie kredytów,

- korzystne lokowanie,

b) bierne (pasywne);

14

- gromadzenie wkładów,

- emitowanie własnych papierów wartościowych,

- inne czynności zmierzające do powiększenia sumy środków znajdujących się w

dyspozycji banków,

c) pośredniczące (usługowe, komisowe)

- rozliczenia pieniężne wynikające ze zleceń klientów,

- operacje zakupu i sprzedaży papierów wartościowych itp.,

5. form rozliczeń

a) gotówkowe,

b) bezgotówkowe,

6. rodzaj waluty

a) w złotych,

b) w walutach obcych,

Bank komercyjny nastawiony jest przede wszystkim na osiąganie zysków. Powyżej

opisane czynności dokonywane przez bank stanowią dla niego źródło zysku ale mogą także

przyczyniać się do ponoszenia przezeń kosztów.

Wyróżnić możemy dochody i koszty banku komercyjnego.

Do dochodów zatem zaliczyć należy:

1. dochody odsetkowe (oprocentowanie aktywów)

a) od kredytów udzielonych,

b) od depozytów złożonych w innych bankach,

2. dochody pozaodsetkowe

a) prowizje otrzymane,

b) opłaty otrzymane,

c) przychody z operacji finansowych i papierów wartościowych,

d) różnice kursowe dodatnie,

e) zyski nadzwyczajne,

Koszty banku stanowią:

1. koszty odsetkowe (oprocentowanie pasywów)

a) depozyty innych banków,

b) lokaty i wkłady oszczędnościowe klientów,

c) rachunki oprocentowane,

2. koszty pozaodsetkowe

15

a) prowizje płacone,

b) koszty operacji finansowych i papierów wartościowych,

c) różnice kursowe ujemne,

3. koszty ogólne Banku

a) osobowe,

b) rzeczowe,

c) amortyzacja,

d) koszty rezerw,

4. straty nadzwyczajne

Bank jest jednostką usługową w stosunku do systemu gospodarczego, przyczyniającą się do

podnoszenia jego efektywności.. Warto tu wymienić czynniki determinujące organizację banku

komercyjnego, którymi są:

1. potrzeba świadczenia na rzecz klientów usług pośrednictwa finansowego;

2. świadczenie usług uniwersalnych i specjalistycznych (rodzaje banków);

3. kreowanie pieniądza (udzielanie kredytów) - dodatkowy pieniądz;

4. prowadzenie rozliczeń;

5. emitowanie papierów wartościowych;

6. bezpieczeństwo powierzonych wartości;

7. zachowanie tajemnicy bankowej;

16

17