POJĘCIE I

ORGANIZACJA SYSTEMU BANKOWEGO W POLSCE

Banki zajmują specjalne miejsce w systemie ekonomiczno – finansowym każdego

państwa. Ich różnorodność, struktura oraz zakres i sposób działania zależy od systemu

bankowego panującego w danym państwie. Z kolei zaś na kształt struktury systemu

bankowego wpływają tradycje i rozwiązania prawne istniejące w poszczególnych krajach.

Systemy bankowe są jednym z najistotniejszych elementów struktury instytucjonalnej oraz

sposobu funkcjonowania gospodarki pieniężno – kredytowej.

System

bankowy

należy

rozumieć

jako

całokształt

instytucji

bankowych

dopuszczonych do funkcjonowania w państwie oraz norm prawnych ustalających

organizację, zakres i zasady działania banków.

Strukturę i funkcjonowanie systemu bankowego określa w każdym państwie jego

prawo bankowe. Prawo to ustala między innymi rodzaje banków w nim funkcjonujących, ich

czynności, rolę banku centralnego, jak również zadania nadzoru bankowego.

Głównym czynnikiem określającym kształt systemu bankowego jest państwo, które prowadzi

działalność gospodarczą i realizuje długofalowe cele. Państwo określa podmioty prowadzące

działalność bankową, ich organizację i kompetencje oraz występujące między nimi

powiązania.

Do najważniejszych funkcji systemu bankowego zaliczamy:1

-

kształtowanie emisji kredytu i pieniądza – zgodnie z prawami obiegu pieniądza,

-

pobudzanie szeroko pojętego oszczędzania gromadzenie wolnych środków finansowych

w sektorze bankowym, aby mogły być najefektywniej wykorzystane,

-

kreowanie pieniądza przez bank emisyjny jako ostatecznego środka zapłaty,

kredytowanie działalności gospodarczej oraz jej rozwoju, jak również wspomaganie

przedsiębiorczości i inicjatyw rozwojowych na zasadzie rentowności,

-

prowadzenie

gotówkowych

i

bezgotówkowych

rozliczeń

między

podmiotami

gospodarczymi.

W Polsce do końca lat osiemdziesiątych nie istniał system bankowy zdolny do

funkcjonowania w warunkach gospodarki rynkowej. Warunkiem dostosowania bankowości

do reguł funkcjonowania typowych dla gospodarki rynkowej było złamanie monobanku.

Przyjęto, więc koncepcję dwupoziomowego modelu bankowości, poprzez wydzielenie

bezpośredniej działalności kredytowej z banku centralnego.

Jednym z istotnych aspektów analizy i oceny banku jest zagadnienie klasyfikacji

banków. Dokonywanie klasyfikacji banków według odpowiednio dobranych kryteriów jest

często punktem wyjścia do bardziej pogłębionych analiz w poszczególnych grupach.

Podstawowe typy banków w systemie bankowym obejmują:

1) bank centralny (emisyjny) – jest podstawą systemu bankowego, który refinansuje inne

banki i gromadzi pieniądz rezerwowy;

2) banki komercyjne (kredytowo-depozytowe) – zajmują się przyjmowaniem depozytów i

kredytowaniem wkładów w postaci udzielania kredytów oraz dokonywania na ich

podstawie różnorodnych rozliczeń bezgotówkowych. Zaliczamy tu taż banki

spółdzielcze – są to banki małe, w znaczeniu typowo lokalne, które na ogół łączą się w

związki będące ich centralami rozliczeniowymi i finansowymi;

1

R. Doll, M. Pietraszewski, B. Stawicki: Finanse cz. 2. eMPi 2 , Poznań 1998, s. 8.

3) banki rozwojowe (inwestycyjne) – ich funkcją jest gromadzenie środków o charakterze

długoterminowym

oraz

emisja

długoterminowych

papierów

wartościowych

i

przyjmowanie długoterminowych lokat. Banki te wykorzystując środki finansowe

udzielają kredytów średnio- i długoterminowych oraz pośredniczą w przetwarzaniu

zasobów pieniężnych na kapitał rzeczowy;

4) banki oszczędnościowe, do których zaliczamy również kasy oszczędnościowe –

gromadzą rozproszone oszczędności indywidualne i udzielają w oparciu o nie

najczęściej kredytów konsumpcyjnych lub/i lokują zgromadzone zasoby na korzystnych

i dostępnych warunkach;

5) banki specjalne – finansują wykonywanie specjalnych zadań wymagających

szczególnego rodzaju fachowej obsługi bankowej, np.: banki obsługujące handel

zagraniczny, budownictwo, giełdy.

Poza bankiem centralnym pozostałe rodzaje banków zajmują się świadczeniem usług

bankowych. Najpowszechniejsze są wśród nich banki komercyjne. Cel ich działania możemy

określić jako dążenie do zaspokojenia potrzeb klientów w zakresie usług finansowych przy

równoczesnym osiąganiu zysku. Możemy powiedzieć, że banki komercyjne, mające

charakter banków uniwersalnych są najbardziej rozpowszechniona formą instytucji bankowej

w Polsce.

ISTOTA FUNKCJONOWANIA BANKU CENTRALNEGO W POLSKIM SYSTEMIE

BANKOWYM

Narodowy Bank Polski jest jednym z najważniejszych organów państwa oraz

najważniejszym elementem systemu bankowego. Ustawa o Narodowym Banku Polskim

określa NBP jako bank państwa, któremu przysługuje wyłączne prawo emisji pieniądza oraz

ustalanie i realizowanie polityki pieniężnej.

Bank centralny ma kluczowe znaczenie dla realizacji polityki pieniężnej każdego

kraju i stabilności systemu bankowego. W gospodarce rynkowej spełnia trzy podstawowe

funkcje: 2

-

banku emisyjnego,

-

banku banków,

-

banku państwa i banku gospodarki.

Emitowanie prawnego środka płatniczego jakim jest pieniądz papierowy, należy

prawie wszędzie na świecie do wyłącznych uprawnień naczelnej władzy monetarnej. Emisja

pieniądza papierowego następuje przez zamianę wkładów banków komercyjnych w banku

centralnym na gotówkę. Te dwie wielkości łącznie tworzą tzw. pieniądz banku centralnego.

Centralny bank jako bank emisyjny, posiada wyłączne prawo emitowania znaków

pieniężnych w formie banknotów i monet, które są prawnym środkiem płatniczym

w Rzeczypospolitej Polskiej.

Funkcja banku banków przejawia się przez prowadzenie dla banków rachunków

rezerw. Istnienie i odpowiedni poziom zgromadzonych na tych rachunkach środków jest

warunkiem sprawnych rozliczeń między klientami różnych banków oraz między samymi

bankami.

Jako bank banków - bank centralny jest bankiem rezerwowym dla banków operacyjnych.

Tworzy on dwa rodzaje pieniądza:3

-

banknot, jako centralny pieniądz gotówkowy,

-

pieniądz żyrowy – centralny pieniądz rezerwowy.

W tym przypadku NBP spełnia następujące funkcje:4

-

reguluje cyrkulację emitowanego pieniądza (gotówkowego i żyrowego),

-

reguluje wielkość pieniądza bankowego tworzonego przez banki operacyjne,

-

reguluje płynność całego systemu bankowego,

-

kształtuje potencjał kredytowy banków operacyjnych poprzez odpowiednie instrumenty

pieniężne.

Najistotniejsze jednak dla banku centralnego jest spełnianie funkcji banku gospodarki

narodowej. W tym charakterze podstawowym obowiązkiem NBP jest dbanie o stabilność

waluty narodowej, a także takie oddziaływanie na gospodarkę, aby następował jej stały

rozwój, wzrost dochodu narodowego oraz spadek bezrobocia. Cel ten osiągany jest poprzez:

J. Świderski: Finanse banku komercyjnego. Biblioteka Menedżera i Bankowca, Warszawa 1998, s. 14.

W. L. Jaworski, Z. Krzyżkiewicz, B. Kosiński: Bank, rynek, operacje, polityka. Poltext, Warszawa 1998, s. 14.

4

Ibidem, s. 14.

2

3

kształtowanie i realizację polityki pieniężnej, regulowanie zasad i mechanizmów celu

zapewnienia płynności rozliczeń pieniężnych gospodarce oraz tworzenie warunków

instytucjonalnych dla zapewnienia niezbędnego poziomu bezpieczeństwa finansowego

i stabilności sektora bankowego.

Funkcja banku państwa w klasycznym pojmowaniu realizowana jest poprzez

finansową obsługę budżetu państwa. Rola bankiera państwa umożliwia bieżące

monitorowanie ustawy budżetowej.5

Istotną funkcją banku centralnego jest również obsługa, organizacja i realizacja

płatności zagranicznych, realizacja polityki państwa w odniesieniu do kursu walut,

pośredniczenie w kupnie złota i dewiz, a także utrzymywanie rezerw międzynarodowych

środków pieniężnych.

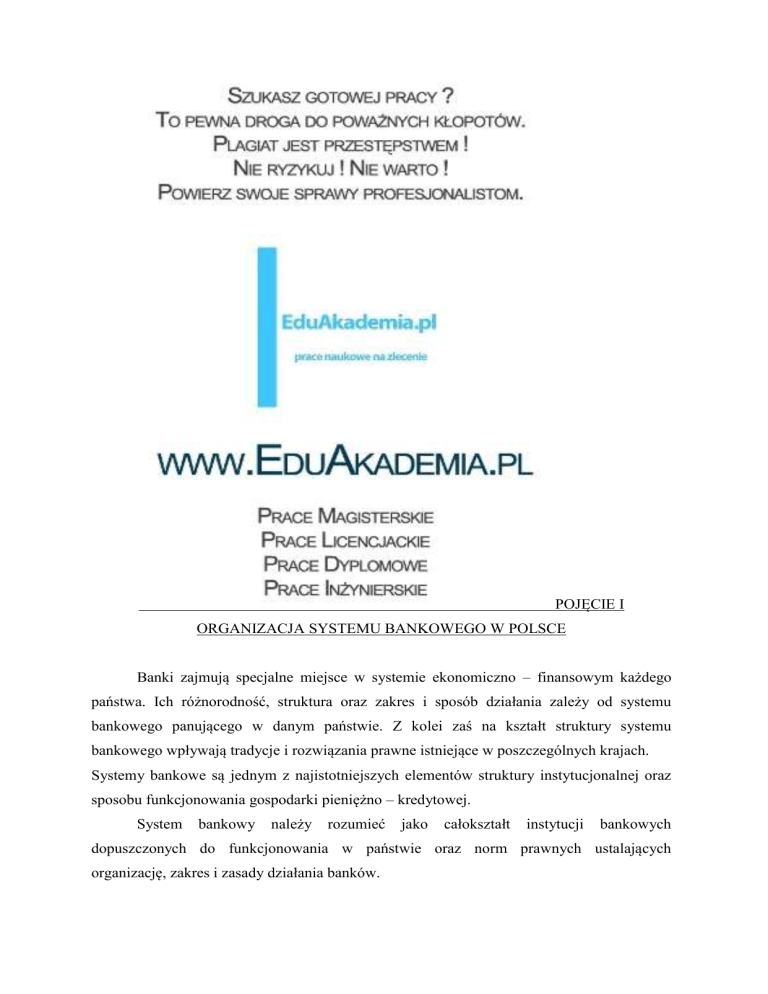

Podstawowymi organami Narodowego Banku Polskiego są: Prezes NBP, Zarząd NBP

oraz Rada Polityki Pieniężnej. Strukturę organizacyjną NBP przedstawia rysunek 1.

Banki centralne w krajach gospodarki rynkowej prowadzą politykę pieniężną, która

jest czynnikiem zarówno określającym jak i ograniczającym działalność banków

komercyjnych.

Polityka pieniężna banku centralnego polega na kształtowaniu podaży pieniądza w całym

systemie bankowym i na oddziaływaniu na kształtowanie się stopy procentowej w bankach,

na rynku pieniężnym i na rynku kapitałowym.

Polityka pieniężna jest częścią polityki finansowej, a nawet szerzej – polityki

gospodarczej państwa. Stąd cele polityki pieniężnej mają zarówno charakter pośredni

– ogólnogospodarczy, jak i podstawowy, bezpośrednio związany ze sferą pieniężną.6

3 członków powoływanych

przez Prezydenta

2 wiceprezesów NBP

3 członków powoływanych

przez Sejm

4 – 6 członków

3 członków powoływanych

przez Senat

Zarząd NBP (6 - 8

Rada Polityki

Prezes NBP –

Przewodniczący

5

M. Brzoza - Brzezina, M. Józefowska: Bank centralny – Narodowy Bank Polski. [W:] Bankowość w świecie i

Zarządu NBP,

w Polsce. Stan obecny i tendencje rozwojowe, paca zbiorowa pod red. L. Oręziak, B. Pietrzaka. Wyd.

Rady Polityki

Olympus, Warszawa 1998, s. 216.

Pieniężnej

6

Z. Krzyżkiewicz: Podręcznik do nauki bankowości. Biblioteka Menedżera i Bankowca, Warszawa 1994, s. 35.

i Komisji

Nadzoru

Bankowego

członków, w tym 2

wiceprezesów)

Generalny

Inspektorat

Nadzoru

Bankowego

Pieniężnej

Zastępca Przewodniczącego

Komisji – Minister Finansów

lub delegowany sekretarz

lub podsekretarz stanu w

Ministerstwie Finansów

Komisja Nadzoru

Bankowego

Przedstawiciel Prezydenta

Prezes Zarządu Bankowego

Funduszu Gwarancyjnego

Przewodniczący Komisji

Papierów Wartościowych

Przedstawiciel Ministra

Finansów

Generalny Inspektorat

Nadzoru Bankowego

Przedstawiciel Związku

Banków Polskich

Rys. 1 Struktura organów NBP oraz Komisji Nadzoru Bankowego

Źródło: Bankowość. Podręcznik dla studentów, praca zbiorowa pod red. J. Głuchowskiego, J. Szambelańczyka.

Wyd. Wyższa Szkoła Bankowa, Poznań 1999, s. 91

Cele pośrednie polegają

na dążeniu do podniesienia w kraju efektywności

gospodarowania w procesach rzeczowych, do podniesienia dochodu narodowego i

zmniejszenia bezrobocia oraz zapewnienia stabilności pieniądza.

Natomiast podstawowym bezpośrednim zadaniem polityki pieniężnej realizowanym

przez bank centralny jest ochrona wartości pieniądza, regulowanie jego podaży i zachowanie

bezpieczeństwa walutowego względem zagranicy. Cele te przyczyniają się do realizacji

celów globalnych związanych ze wzrostem gospodarczym, przeciwdziałają recesji,

bezrobociu i inflacji.

Oddziaływanie NBP na podaż pieniądza i możliwość jego kreacji przez system

bankowy odbywa się za pośrednictwem takich instrumentów jak:7

-

stopa procentowa banku centralnego,

-

rezerwa obowiązkowa,

-

polityka kursu walutowego,

-

operacje otwartego rynku,

-

operacje refinansowe,

-

pułapy kredytowe.

ZAKRES DZIAŁALNOŚCI BANKÓW KOMERCYJNYCH

Banki komercyjne są niezwykle ważnym podmiotem w systemie gospodarki

rynkowej, bowiem stanowią podstawowe instytucje rynku kapitałowo – pieniężnego. Są to

instytucje, których głównym zadaniem jest gromadzenie i bezpieczne przechowywanie

depozytów oraz ich pożyczanie, oparte na solidnych oraz bezpiecznych podstawach.

Banki komercyjne jako podmioty rynku finansowego działają zgodnie z logistyką

gospodarki rynkowej i przez wybór swoich produktów w sensie ilościowym i strukturalnym,

dążą do maksymalizacji wyników finansowych. W odróżnieniu od innych jednostek

gospodarczych określa się je często mianem „instytucji zaufania publicznego”, co oznacza że

w swojej działalności i w swoim dążeniu do maksymalizacji wyniku finansowego muszą

uwzględnić fakt gospodarowania powierzonymi im środkami w formie nie tylko kapitału

akcyjnego, lecz także depozytów i lokat, które z kolei są podstawą świadczenia usług

przynoszących dochód. 8

Podstawowym elementem wyróżniającym banki może być ich forma prawna. Pod

tym względem, banki działające na terenie Polski można podzielić na trzy rodzaje:9

1) banki państwowe, z których obecnie funkcjonują tylko dwa – Powszechna Kasa

Oszczędności oraz Bank Gospodarstwa Krajowego. Jako podstawową przyczynę

zachowania tej formy prawnej w gospodarce rynkowej trzeba wskazać specjalny

charakter działalności tych instytucji.

J. Świderski: Finanse..., op. cit., s. 14 –15.

B. Pietrzak: System bankowy [W:] System finansowy w Polsce - lata dziewięćdziesiąte, praca zbiorowa pod

red. B. Pietrzaka, Z. Polańskiego.. PWN, Warszawa 1997, s. 39.

9

P. Wyczański, M. Gołajewska: Polski system bankowy 1990 – 1995. Fundacja im. Friedricha Eberta,

Warszawa 1996, s. 79.

7

8

2) rozpowszechnioną formą funkcjonowania banków depozytowo - kredytowych są

banki w formie spółek akcyjnych. W tej grupie mieszczą się między innymi:

a) banki – jednoosobowe spółki akcyjne Skarbu Państwa, działające na

podstawie Kodeksu Handlowego oraz innych przepisów, mające przejrzystą

strukturę organów zarządzających oraz przysługujących im uprawnień. Banki

z wyłącznym lub przeważającym udziałem skarbu państwa to np.: PKO BP,

banki wyodrębnione ze struktury NBP (m.in. Gdański, Śląski)

b) banki w formie spółki akcyjnej o kapitale mieszanym, np.: Bank Komunalny

S.A., Bank Świętokrzyski

c) banki z wyłącznym lub przeważającym udziałem kapitału zagranicznego, np.:

Deutsche Bank, City Bank.

3) banki spółdzielcze, zorganizowane są one na podstawie Prawa Spółdzielczego – są

zatem spółdzielniami. Struktura organów samorządowych tych banków, zakres ich

obowiązków i uprawnień określa Prawo Spółdzielcze na ogólnych zasadach

właściwych tego typu instytucjom, bez względu na rodzaj działalności jaką prowadzą.

Innym kryterium podziału banków może być rodzaj wykonywanej przez nie

działalności. Większość banków komercyjnych działających w Polsce ma charakter banków

uniwersalnych. Bank uniwersalny jak sama nazwa wskazuje, nie ogranicza się do

wykonywania wybranych czynności, lecz świadczy cały zestaw usług bankowych,

związanych z ustawowo określonymi obszarami działalności. Działając na rynku krajowym

i międzynarodowym, przeprowadzają one operacje w walutach krajowych i walutach obcych.

Banki komercyjne stanowią zatem trzon sektora bankowego oraz odgrywają najważniejszą

rolę na rynku usług finansowych w Polsce.

Bank jest instytucją wykonującą w szerokim zakresie podstawowe funkcje bankowe.

Do podstawowych zadań banku zaliczane jest zadanie gromadzenia środków pieniężnych,

pochodzących z różnych źródeł i od wielu podmiotów. Środki przyjmowane są w formie

wpłat na rachunki bieżące przedsiębiorstw, depozytów, lokat terminowych, wkładów

oszczędnościowych.

Środki zebrane przez bank wykorzystywane są na finansowanie różnego rodzaju

operacji dochodowych. Są to przede wszystkim pożyczki i kredyty stanowiące główne

źródło dochodów banku. Ten obszar działania banku ma wyjątkowe znaczenie dla

funkcjonowania całej gospodarki narodowej.

Banki realizują wymienione wyżej zadania poprzez wykonywanie określonych

czynności zwanych operacjami bankowymi. Tradycyjnie rozróżnia się trzy podstawowe

grupy operacji bankowych:10

-

czynne (aktywne),

-

bierne (pasywne),

-

pośredniczące (nazywane także komisowymi lub usługowymi).

Przeprowadzane przez bank rozliczenia pieniężne można podzielić na: 11

-

rozliczenia przeprowadzane w formie gotówkowej i bezgotówkowej,

-

w obrocie krajowym i zagranicznym,

-

rozliczenia przeprowadzone przez jeden bądź kilka banków.

Rozliczenia między kontrahentami dokonywane są w formie gotówkowej i bezgotówkowej.

Działalność banków komercyjnych oparta jest na kilku podstawowych zasadach.

Wyróżnia się w szczególności:12

-

zasadę samodzielności banków,

-

zasadę samofinansowania się banków,

-

zasadę uniwersalizmu działania banków,

-

zasadę

poddania

działalności

banków

kontroli

wewnętrznej

oraz

nadzorowi

bankowemu.

Sektor bankowy w Polsce przeszedł szereg przekształceń, zmian i transformacji.

Stanowi sektor o najwyższej dynamice rozwoju. W trakcie swej ewolucji wielokrotnie

zmieniał swoją strukturę, aż do obecnej – dwupoziomowej. Nie oznacza to jednak, że ta

ewolucja została już zakończona. Dynamiczny rozwój gospodarki, rosnące wymogi rynków

finansowych, dążenie Polski do wejścia do Unii Europejskiej zmusza polski system bankowy

do dalszego rozwoju oraz przystosowania swej struktury i sposobu funkcjonowania do norm

obowiązujących w Unii Europejskiej.

Z. Krzyżkiewicz: Operacje bankowe. Rozliczenie i ewidencja. Poltext, Warszawa 1994, s. 25.

Z. Dobosiewicz: Wprowadzenie do finansów i bankowości. PWN, Warszawa 2000, s. 179, 270-280

12

A. Pomorska: Prawne podstawy działalności banków w Polsce - zagadnienia wybrane. [W:] Bankowość...,

op. cit., s. 169 – 170.

10

11

SYSTEM BANKOWY W

POLSCE