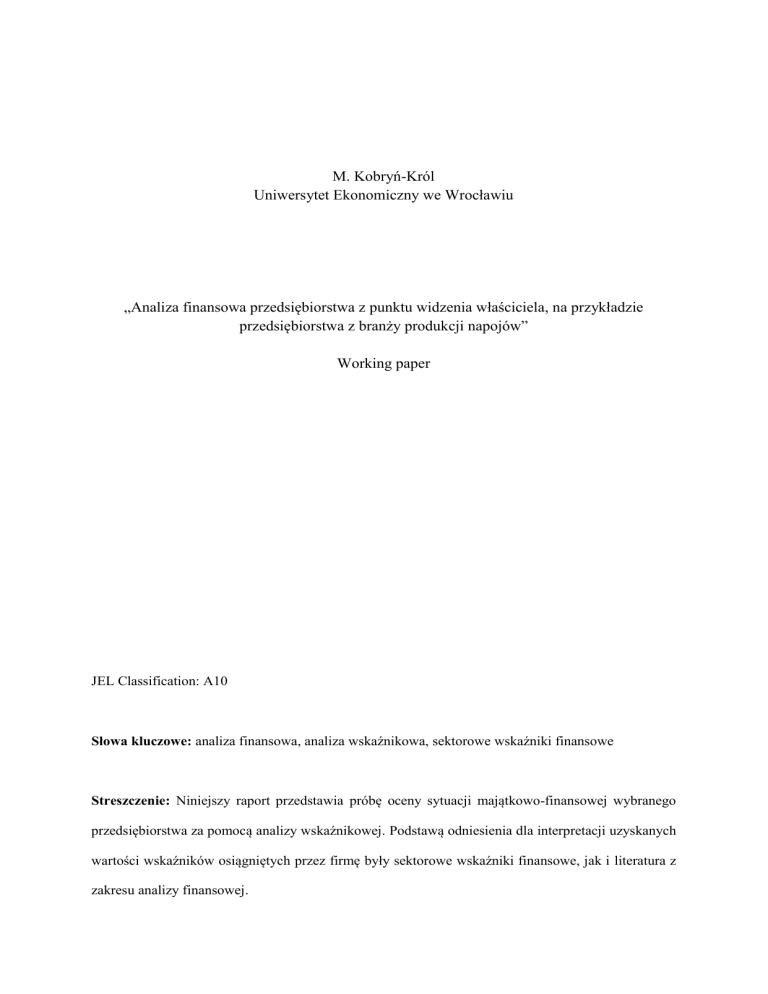

M. Kobryń-Król

Uniwersytet Ekonomiczny we Wrocławiu

„Analiza finansowa przedsiębiorstwa z punktu widzenia właściciela, na przykładzie

przedsiębiorstwa z branży produkcji napojów”

Working paper

JEL Classification: A10

Słowa kluczowe: analiza finansowa, analiza wskaźnikowa, sektorowe wskaźniki finansowe

Streszczenie: Niniejszy raport przedstawia próbę oceny sytuacji majątkowo-finansowej wybranego

przedsiębiorstwa za pomocą analizy wskaźnikowej. Podstawą odniesienia dla interpretacji uzyskanych

wartości wskaźników osiągniętych przez firmę były sektorowe wskaźniki finansowe, jak i literatura z

zakresu analizy finansowej.

Wstęp

Efektywność ekonomiczna działalności przedsiębiorstwa – jak pisze W. Bień (2000, s. 79) – znajduje pełne

odzwierciedlenia w jego sytuacji finansowej, której analiza stanowić powinna jedno z podstawowych narzędzi

optymalizowania zysków i nadwyżki finansowej. Zdaniem wspomnianego autora, narzędziem tym powinno

posługiwać się kierownictwo firmy oraz jego rada nadzorcza czy zarząd w celu uzyskania podstaw wyjściowych

do podejmowania bieżących i strategicznych decyzji dotyczących m.in. nowych inwestycji, kształtowania

struktury kapitału czy opłacalności sprzedaży. Poza tym, analiza sytuacji finansowej przedsiębiorstwa pozwala

na kontrolę zgodności rzeczywistego przebiegu procesów gospodarczych z założeniami, jakie przyjmowano przy

podejmowaniu decyzji.

Według B. Pomykalskej i M. Wypycha (2000, s.179-180), ocena sytuacji majątkowo-kapitałowej obejmuje

badanie struktury aktywów, jak i pasywów (analiza pionowa bilansu) oraz badanie relacji zachodzących między

strukturą majątku i strukturą kapitału (analiza pozioma bilansu, uwzględniająca współzależność między

majątkiem i źródłami jego finansowania). Z kolei przedmiotem oceny kondycji finansowej przedsiębiorstwa jest

jego zyskowność, zdolność do wywiązywania się ze zobowiązań krótko- i długoterminowych, jak i sprawność

oraz efektywność zarządzania.

W niniejszej pracy uwaga skupiona została na ocenie sytuacji majątkowo-finansowej wybranego

przedsiębiorstwa z branży produkcji napojów w oparciu o dane zawarte w podstawowych sprawozdaniach

finansowych, jakimi są bilans i rachunek zysków i strat. Zastosowaną metodą badań analitycznych informacji

zawartych w sprawozdaniach była analiza wskaźnikowa, bazująca na wskaźnikach finansowych. Podstawą

odniesienia dla wartości wskaźników osiągniętych przez badaną firmę były wyniki badań empirycznych

przeprowadzonych przez Komisję ds. Analizy Finansowej Rady Naukowej SKwP we współpracy z

Wywiadownią Gospodarczą InfoCredit, w wyniku których opracowano sektorowe wskaźniki finansowe.

Analiza struktury majątkowej i kapitałowej przedsiębiorstwa (pionowa analiza bilansu)

Jak wyjaśnia E. Nowak (2005, s. 89), analiza struktury aktywów bilansu jest elementem oceny sytuacji

majątkowej przedsiębiorstwa. Sytuacja ta zależy bowiem od zachowania określonych proporcji pomiędzy

różnymi grupami aktywów i między ich poszczególnymi składnikami.

Ponadto, jak zaznacza B. Pomykalska i M. Wypych (tamże, s. 182), aktywa stanowią potencjał przyczyniający

się w sposób bezpośredni lub pośredni do przepływów pieniężnych, a to z kolei określa przyszłe korzyści

ekonomiczne dla firmy. Znaczenie struktury aktywów dla sytuacji finansowej przedsiębiorstwa wynika głównie

z tego, że poszczególne składniki majątkowe różnią się między sobą stopniem płynności, skalą ryzyka, jakim

jest obarczone ich wykorzystanie czy też formą uczestnictwa w realizacji operacji gospodarczych.

Udział poszczególnych grup aktywów, jak i sama struktura aktywów obrotowych wybranego przedsiębiorstwa

zostały zamieszczone w tabelach 1 i 2.

Tabela 1. Struktura majątku

2010

%

2011

Majątek trwały

29710277,07

44,88

29924868,59

Majątek obrotowy + RMK

36484969,34

55,12

46623222,49

Aktywa ogółem

66195246,41

100

76548091,08

Źródło: Monitor Spółdzielczy – B (sprawozdania finansowe wybranego przedsiębiorstwa z branży 11).

%

39,09

60,91

100

Tabela 2. Relacje w obrębie majątku obrotowego

Zapasy

Należności któtkoterminowe

Środki pieniężne

Udzielone pożyczki

Krótkoterminowe rozlicz. międzyokresowe

Aktywa obrotowe ogółem

2010

%

2011

%

14709589,62

20858635,35

25977,20

890767,17

36484969,34

40,31

57,17

0,07

2,45

100

17695252,44

28115581,24

41079,70

178339,23

592969,88

46623222,49

37,95

60,3

0,09

0,39

1,27

100

Źródło: Monitor Spółdzielczy – B (sprawozdania finansowe wybranego przedsiębiorstwa z branży 11).

Opierając się na powyższych danych, na przestrzeni lat 2010 i 2011 można zauważyć wzrost wartości

aktywów ogółem, wywołany głównie wzrostem wartości majątku obrotowego w postaci należności

krótkoterminowych, jak i w mniejszym stopniu wzrostem zapasów.

Jak tłumaczą B. Pomykalska i M. Wypych (tamże, s. 183-184), wzrost należności może być uzasadniony

wzrostem sprzedaży, jednak nadmierny ich wzrost jest niekorzystny, gdyż środki finansowe zamiast obsługiwać

działalność przedsiębiorstwa są zamrożone w należnościach. Ponadto może to świadczyć o pogorszeniu się

wskaźnika obrotowości należnościami od odbiorców w roku 2011, co jest zjawiskiem niepokojącym, gdyż

sygnalizuje trudności bieżącego finansowania, co będzie sprawdzone w dalszej części pracy.

Z kolei, jak piszą dalej wspomniani autorzy, zwiększenie zapasów jest uzasadnione wówczas, gdy został on

spowodowany rozwojem działalności lub zmianą asortymentu produkowanych wyrobów. Nadmierny ich wzrost

w stosunku do realnych potrzeb jest objawem negatywnym, gdyż prowadzi do trudności finansowych

przedsiębiorstwa.

Zdaniem E. Nowaka (tamże, s.89-90), analiza struktury aktywów z podziałem na aktywa trwałe i aktywa

obrotowe może być uzupełniona o obliczenie wskaźnika związania (unieruchomienia) aktywów. Wskaźnik

ten przedstawia stosunek aktywów trwałych do aktywów obrotowych, co można zapisać jak poniżej.

Wzór 1.

Wskaźnik związania (nieruchomienia) aktywów =

Źródło: E. Nowak (2005, s.90)

ł

Na podstawie analizy bilansu firmy otrzymano następujące wyniki wspomnianego wskaźnika: w roku 2010 –

81,43%, w roku 2011 – 64,18%. Otrzymane wyniki świadczą o zmniejszeniu stopnia unieruchomienia środków

w przedsiębiorstwie, a tym samych o zwiększeniu ilości środków o wysokiej płynności, niezbędnych do

szybkiego reagowania na zmiany.

Analiza struktury pasywów umożliwia, jak tłumaczy E. Nowak (tamże, s. 90), ocenę dostosowania relacji

strukturalnych w zakresie źródeł finansowania do warunków działalności jednostki.

Tabela 3. Struktura kapitału

2010

%

2011

Kapitał własny

33528498,01

50,65

31218566,33

Kapitał obcy + RMB, w tym m.in.:

32666748,40

49,35

45329524,75

- zobowiązania długoterminowe

2316097,69

(3,5)

5723074,37

- zobowiązania krótkoterminowe

29607333,17

(44,72)

39521506,14

Pasywa ogółem

66195246,41

100

76548091,08

Źródło: Monitor Spółdzielczy – B (sprawozdania finansowe wybranego przedsiębiorstwa z branży 11).

%

40,78

59,22

(7,47)

(51,63)

100

W analizowanym przedsiębiorstwie w latach 2010 i 2011 można zauważyć znaczny wzrost zobowiązań w

stosunku do funduszy własnych, przy czym sytuacja ta w większym stopniu wywołana jest wzrostem

zobowiązań krótkoterminowych niż długoterminowych.

B. Pomykalska i M. Wypych (tamże, s. 184-185) zauważają, że wzrost zadłużenia z tytułu kredytów

obrotowych może być uzasadniony potrzebami finansowymi pod warunkiem, że nie są to kredyty

przeterminowane. Pewien wzrost poziomu zobowiązań może być uzasadniony wzrostem produkcji, nadmierny

jednak ich wzrost najczęściej jest objawem trudności finansowych firmy i powoduje zwiększenie udziału

funduszy obcych w finansowaniu działalności, co nie jest pozytywnie oceniane przez dawców kapitału. Z punktu

widzenia właścicieli przedsiębiorstwa rosnący udział kapitału obcego pozwala na rozłożenie ryzyka

finansowego, jakie niesie ze sobą prowadzenie działalności gospodarczej. Z drugiej jednak strony kapitał ten jest

odpowiedzialny za wzrost fluktuacji rentowności kapitału własnego przedsiębiorstwa, oceniany przez jego

właścicieli pozytywnie tylko wówczas, gdy prowadzi do jej wzrostu.

Analiza struktury majątkowo-kapitałowej (pozioma analiza bilansu)

E. Jacyna (2001, s. 63-64) wyjaśnia, że analiza poziomych powiązań w bilansie polega na porównaniu

poszczególnych grup i pozycji aktywów z odpowiadającymi im źródłami finansowania w postaci kapitału

własnego i kapitału obcego. Zgodnie ze złotą zasadą finansowania, aktywa trwale powinny być w całości

finansowane kapitałami własnymi, gdyż sanowi to warunek niezależności i stabilności finansowania działalności

przedsiębiorstwa. Z kolei konieczność zwrotu kapitałów obcych wymaga lokowania ich w takich składnikach

aktywów, które w odpowiednim momencie mogą być szybko zamienione na gotówkę. Płynność środków w

aktywach powinna zatem odpowiadać terminowości kapitałów w pasywach.

Powyższa zasada została w literaturze (E. Nowak, s. 99-103) przedstawiona za pomocą dwóch wskaźników:

- wskaźnika zastosowania kapitałów własnych =

;

- wskaźnika zastosowania kapitałów obcych=

, przy czym za poprawną strukturę finansowania

uznaje się sytuacje, w której wskaźniki przyjmują wartości zbliżone do jedności.

W analizowanym przedsiębiorstwie wskaźniki te kształtowały się jak poniżej.

Tabela 4. Zastosowanie złotej zasady finansowej.

2010

2011

Wskaźnika zastosowania kapitałów

1,13

1,04

własnych

Wskaźnika zastosowania kapitałów

0,89

0,97

obcych

Źródło: E. Jacyna (2001, s. 64); Monitor Spółdzielczy – B (sprawozdania finansowe wybranego przedsiębiorstwa z branży

11).

Na podstawie wartości wskaźników można uznać, że w badanym przedsiębiorstwie relacja między aktywami

trwałymi i aktywami obrotowymi a kapitałami własnymi i kapitałami obcymi jest prawidłowa

Wskaźnikowa analiza rentowności

G. Michalski (2010, s.23) pisze, że zadaniem wskaźników rentowności jest pomiar zdolności przedsiębiorstwa

(jako całości, jak i poszczególnych jego składników majątkowych czy kapitałów) do generowania zysku.

Pośrednio mogą one także informować o możliwościach wzrostu majątku właścicieli.

Tabela 5. Wskaźniki rentowności

Nazwa wskaźnika

Wskaźnik rentowności netto sprzedaży

Badana spółka

1,63%

2010

Średnia branżowa

4,2%

Badana spółka

-0,29%

2011

Średnia branżowa

2,62%

Wskaźnik rentowności aktywów

całkowitych (ROA)

4,42%

7,22%

1,22%

6,14%

Rentowność kapitału własnego (ROE)

6,68%

12,5%

-1,31%

6,63%

Źródło: G. Michalski (2010, s. 23-28); Monitor Spółdzielczy – B (sprawozdania finansowe wybranego przedsiębiorstwa z

branży 11).

Na podstawie powyższych wyników można stwierdzić, że w spółce w 2011 roku obniżył się poziom

wskaźników rentowności w stosunku do roku 2010, co zgodne jest z tendencją występującą w branży.

Porównując otrzymane wyniki z przeciętną rentownością dla sektora, w jakim funkcjonuje przedsiębiorstwo,

można zauważyć, że są one we wszystkich przypadkach niższe od średniej branżowej. Niższy wskaźnik

rentowności netto sprzedaży na tle sektora może oznaczać, że przychody ze sprzedaży są niskie i/lub koszty za

wysokie (G. Michalski 2010, s. 23). Ponadto w 2011 roku wskaźnik ten przyjął wartość ujemną, co związane jest

z faktem, że w tym czasie spółka odnotowała stratę. Wynik wskaźnika rentowności aktywów wskazuje na

spadek efektywności wykorzystania całości zasobów majątkowych zaangażowanych w działalność firmy, a

porównanie go z kosztem kapitału obcego dostępnego dla spółki (w 2010: kd=6%; w 2011: kd=8%) pozwala

wyciągnąć wniosek o braku pojemności zadłużeniowej firmy (G. Michalski 2010, s. 26). Również wskaźnik,

który jest przedmiotem szczególnego zainteresowania właścicieli kapitału, gdyż pozwala właścicielom spółek

dowiedzieć się o efektywności kapitału już zaangażowanego w działalność – ROE, odnotował spadek i wartość

poniżej przeciętnej branżowej, a w roku 2011 nawet wielkość ujemną.

Analiza płynności finansowej

Płynność finansowa przedsiębiorstwa oznacza zdolność do terminowego regulowania krótkoterminowych

zobowiązań (W. Bień 2000, s.103).

Tabela 6. Wskaźniki płynności

Nazwa wskaźnika

Wskaźnik bieżącej płynności (I◦)

Wskaźnik płynności przyspieszonej

(II◦)

Wskaźnik płynności gotówkowej (III◦)

Badana spółka

1,20

2010

Średnia branżowa

1,49

Badana spółka

1,16

2011

Średnia branżowa

1,51

0,70

0,91

0,71

0,92

0,0009

0,12

0,001

0,14

Źródło: G. Michalski (2010, s. 28-31); E. Nowak (2005, s. 196-197); Monitor Spółdzielczy – B (sprawozdania finansowe

wybranego przedsiębiorstwa z branży 11).

Jak wynika z wyliczonych wskaźników bieżącej płynności, bezpieczny poziom płynności spółka odnotowała

w 2010r. Według E. Nowak (tamże, s. 195), spadek bieżącej płynności poniżej 1, 2 sygnalizuje trudności

przedsiębiorstwa w wywiązywaniu się z zobowiązań krótkoterminowych. Z kolei interpretacja wskaźnika

płynności przyspieszonej, którego wartość w badanych okresach wyniosła ok. 0,7 (spółka jest w stanie pokryć

łatwo upłynnianymi aktywami jedynie 70% całości zobowiązań krótkoterminowych) wskazuje na zbyt duże

zamrożenie środków przedsiębiorstwa w zapasach. Ostatni ze wskaźników – wskaźnik płynności gotówkowej –

utrzymywał się na niskim poziomie, co oznacza, że firma nie gromadziła wolnych środków pieniężnych na

rachunku bankowym, a swoja działalność finansowała z należności oraz kredytów krótkoterminowych (Z.

Maksimowicz 2001, s. 49). Ponadto zestawiając otrzymane wyniki z przeciętną płynnością dla sektora, w jakim

funkcjonuje firma, można zauważyć, że są one we wszystkich przypadkach niższe od średniej branżowej.

Analiza rotacji aktywów i pasywów

Tabela 7. Wskaźniki rotacji aktywów i pasywów

Nazwa wskaźnika

2010

Średnia branżowa

Badana spółka

48,12

58,9

Okres spływu należności

Badana spółka

69,92

2011

Średnia branżowa

50,36

Okres spłaty zobowiązań

83,67

34,59

98,28

39,46

Szybkość obrotu zapasów

41,54

37,83

44,0

33,61

Źródło: G. Michalski (2010, s. 33-36); E. Nowak (2005, s. 207-217); Monitor Spółdzielczy – B (sprawozdania finansowe

wybranego przedsiębiorstwa z branży 11).

Wskaźnik cyklu rotacji należności wynosił w badanym okresie od 58,9 do 69,92 dni, co jest wynikiem

wyższym niż średnia branżowa i może oznaczać zbyt wysokie zamrożenie środków pieniężnych. Z kolei

wskaźnik cyklu rotacji zobowiązań krótkoterminowych, ponad dwukrotnie przewyższa przeciętną wartość tego

wskaźnika dla branży i może sugerować pojawienie się trudności w pozyskiwaniu kapitału krótkoterminowego

(taniego kredytu handlowego). Cykl rotacji zapasów można - w warunkach firmy - uznać za zadowalający w

2010 roku. W roku 2011 cykl ten wzrósł, co jest tendencją negatywną, gdyż powoduje ona wzrost kosztów

magazynowania í zwiększające się zaangażowanie środków obrotowych.

Analiza wspomagania finansowego

Tabela 8. Wskaźniki zadłużenia ogólnego

Nazwa wskaźnika

Wskaźnik zadłużenia ogólnego

Badana spółka

24,62%

2010

Średnia branżowa

47,71%

Badana spółka

24,93%

2011

Średnia branżowa

50,09%

Źródło: G. Michalski (2010, s. 31-32); E. Nowak (2005, s. 222-223); Monitor Spółdzielczy – B (sprawozdania finansowe

wybranego przedsiębiorstwa z branży 11).

Na podstawie powyższych wyników można stwierdzić, że udział zobowiązań długoterminowych w

finansowaniu majątku spółki w badanych okresach jest znacznie niższy niż przeciętna wartość dla sektora, co

wskazuje na niezależność finansową firmy, gdyż jej aktywa są w większym stopniu pokryte kapitałami

własnymi. Sytuacja te może być rezultatem świadomej polityki finansowej jej właścicieli, ale często sytuacja

taka wymuszona jest przez partnerów firmy, a zwłaszcza banki komercyjne, powstrzymujące się od udzielania

kredytów przedsiębiorstwom o wysokim stopniu zadłużenia (W. Bień, s.113).

Podsumowanie

Przeprowadzona analiza wybranego przedsiębiorstwa z branży produkcji napojów wskazuje na występowanie

niepokojących zjawisk. W roku 2011 spółka wykazała się stratą, co wynikało z tego, że tempo wzrostu kosztów

było większe niż tempo wzrostu przychodów. Wielkość przychodów w badanym okresie nominalnie wzrosła,

realnie jednak zmniejszyła się.

Uzyskane przez firmę wartości badanych wskaźników kształtowały się przeważnie na poziomie niższym niż

przeciętna branżowa (poza wskaźnikiem spływu należności i okresu spłaty zobowiązań), biorąc jednak pod

uwagę odchylenia standardowe nie odbiegały od typowych wyników dla sektora.

Bibliografia

Bednarski L. (2007) Analiza finansowa w przedsiębiorstwie. Warszawa: Wyd. PWE.

Bień W. (2000) Zarządzanie finansami przedsiębiorstwa. Warszawa: Wyd. Difin.

Bojańczyk M. (2012) Finanse przedsiębiorstwa. Warszawa: Wyd. Oficyna Wydawnicza Szkoły Głównej

Handlowej w Warszawie.

Pomykalska B., Wypych M. (2000) Sprawozdania finansowe jako źródło informacji o przedsiębiorstwie i

podstawa podejmowania decyzji. W: M. Wypych (red.) Finanse przedsiębiorstwa z elementami

zarządzania i analizy. Łódź: Wyd. ABSOLWENT.

Brealey R., Myers S. (1999) Podstawy finansów przedsiębiorstw. Tom 1. Warszawa: Wyd. Wydawnictwo

Naukowe PWN.

Czekaj J., Dresler Z. (2001) Zarządzanie finansami przedsiębiorstw, Podstawy teorii. Warszawa: Wyd.

Wydawnictwo PWN.

Damodaran A. (2001) Finanse korporacyjne. Teoria i praktyka. Gliwice: Wyd. HELION.

Federowicz Z. (1993) Finanse przedsiębiorstwa. Warszawa: Wyd. POLTEX.

Gasza R. (1994) Finanse przedsiębiorstwa w przykładach i zadaniach. Poznań. Wyd. Wydawnictwo Akademia.

Gąsiorkiewicz L. (2011) Analiza ekonomiczno-finansowa przedsiębiorstw. Warszawa: Wyd. Oficyna

Wydawnicza Politechniki Warszawskiej.

Golawska-Witkowska G., Rzeczycka A., Zalewski H. (2006) Zarządzanie finansami przedsiębiorstwa.

Bydgoszcz: Wyd. Oficyna Wydawnicza BRANTA.

Gorczyńska M., Wieczorek-Kosmala M., Znaniecka K. (2008) Finanse przedsiębiorstwa. Katowice: Wyd.

Wydawnictwo Akademii Ekonomicznej im. Karola Adamieckiego.

Gryko J. (2008) Planowanie finansowe w przedsiębiorstwie. Poznań: Wyd. Wydawnictwo Akademii

Ekonomicznej.

Grzywacz J. (2012) Kapitał w przedsiębiorstwie i jego struktura. Warszawa: Wyd. Oficyna Wydawnicza Szkoły

Głównej Handlowej.

Jacyna E. (2001) Analiza finansowa przedsiębiorstwa przemysłu tłuszczowego. W: S. Wrzosek (red.) Analiza

finansowa. Materiały do ćwiczeń. Wrocław: Wyd. AE.

Jajuga T., Słoński T. (1997) Finanse spółek. Długoterminowe decyzje inwestycyjne i finansowe. Wrocław: Wyd.

Akademii Ekonomicznej we Wrocławiu.

Jarocka E. (2009) Finanse przedsiębiorstw, systemu bankowego, budżetowego, ubezpieczeń. Warszawa: Wyd.

Difin.

Kierczyński T., Malinowska U. (2001) Finanse przedsiębiorstwa: wybrane problemy. Warszawa: Wyd.

Przedsiębiorstwo Wydawnicze Lam.

Maksymowicz Z. (2001) Analiza wskaźnikowa przedsiębiorstwa sektora elektroenergetycznego. W: S. Wrzosek

(red.) Analiza finansowa. Materiały do ćwiczeń. Wrocław: Wyd. AE.

Monitor Spółdzielczy – B (sprawozdanie finansowe wybranego przedsiębiorstwa z branży 11 za rok 2010 i

2011).

Michalski G. (2004) Finansowe strategie przedsiębiorstwa: podstawy teorii i przykłady. Opole: Wyd. Wyższa

Szkoła Zarządzania i Administracji.

Michalski G. (2004) Leksykon zarządzania finansami. Warszawa: Wyd. C.H.Beck.

Michalski G. (2004) Podstawy zarządzania finansami przedsiębiorstwa: treść wykładu i przykłady. Wrocław:

Wyższa Szkoła Zarządzania Edukacja.

Michalski G. (2005) Płynność finansowa w małych i średnich przedsiębiorstwach. Warszawa: Wydawnictwo

PWN.

Michalski G. (2009) Strategie finansowe przedsiębiorstw: budżetowanie kapitałów i ocena finansowej

opłacalności i ryzyka strategicznych decyzji przedsiębiorstw. Gdańsk: Ośrodek Doradztwa i Doskonalenia

Kadr.

Michalski G. (2010) Wprowadzenie do zarządzania finansami przedsiębiorstw. Warszawa: Wyd. C.H. Beck.

Nesterak J., Kowalik M. (2004) Finanse firm: długoterminowe zarządzanie finansami. Kraków: Wyd. Anvix.

Nowak E. (2005) Analiza sprawozdań finansowych. Warszawa: Wyd. Polskie Wydawnictwo Ekonomiczne.

Olzacka B., Pałczyńska-Gościniak R. (2000) Jak oceniać firmę: metodyka badania i przykłady liczbowe.

Gdańsk: Wyd. ODDK.

Sierpińska M., Jachna T. (2011) Ocena przedsiębiorstwa według standardów światowych. Warszawa: Wyd.

Wydawnictwo Naukowe PWN.

Seretna-Sałamaj D. (2008) Dynamiczne zarządzanie strukturą finansów przedsiębiorstwa. Warszawa: Wyd.

Politechnika Warszawska.

Siemińska E. (2003) Finansowa kondycja firmy: metody pomiaru i oceny. Warszawa: Wyd. Poltext.

Skowronek-Mielczarek A. , Leszczyński Z. (2008) Analiza działalności i rozwoju przedsiębiorstw. Warszawa:

Wyd. Wydawnictwo PWN.

Szczepaniak S., Wersty B. (2001) Analiza finansowa producenta wyrobów z drewna z objaśnieniami

metodycznymi. W: S. Wrzosek (red.) Analiza finansowa. Materiały do ćwiczeń. Wrocław: Wyd. AE.

Wersty B. (1992) Metodyka analizy stanu i wyników finansowych przedsiębiorstwa: analiza wskaźnikowa.

Wrocław: Wyd. AE.

Zestawienie średnich wartości podstawowych wskaźników finansowych dla poszczególnych sektorów (branż) na

rok 2010 i 2011, [http://rachunkowosc.com.pl/c/Artykuly,Wskazniki_sektorowe]