dr Jacek Sierak

WYKŁAD III

Przygotowanie projektu do współfinansowania funduszami UE – analiza finansowa i

analiza ekonomiczna projektu

1. Wprowadzenie - efektywność inwestycji publicznych i ich pomiar

Inwestycje realizowane przez jednostki samorządu terytorialnego obejmują przede

wszystkim obiekty, urządzenia i sieci infrastruktury technicznej i społecznej. Stanowią one

istotny czynnik rozwoju lokalnego. Ich realizacja przyczynia się do wzrostu konkurencyjności

jednostki terytorialnej oraz poprawy ilości i jakości świadczenia usług komunalnych i

społecznych. Maja one własne, wyraźnie określone cechy.

Właściwością inwestycji komunalnych jest użyteczność publiczna. W wyniku ich

realizacji powstają nowe dobra publiczne i społeczne, z których użytkownicy mogą korzystać

na zasadach bezpłatności lub częściowej odpłatności. Aby odbiorcy świadczeń mogli

uzyskiwać satysfakcjonujące korzyści, rozwój infrastruktury powinien w sposób trwały

wyprzedzać rozwój pozostałych działalności na danym terenie. Korzyści te rosną w miarę

wzrostu przestrzennej koncentracji działalności gospodarczej i społecznej. Lokalnie słabo

rozwinięta infrastruktura stanowi zaś zazwyczaj istotną barierę rozwojową jednostki

samorządu terytorialnego.

Budowa obiektów infrastruktury wymaga zwykle wysokich nakładów kapitałowych.

Inwestycje takie cechuje: bryłowatość (niepodzielność), wysokie koszty oraz długi okres

realizacji. Są one zazwyczaj realizowane z wyższymi mocami przerobowymi, czy

produkcyjnymi niż jest to aktualnie wymagane, co może skutkować niewykorzystaniem

potencjału inwestycji w początkowych fazach eksploatacji1.

Inną cechą inwestycji infrastrukturalnych są wysokie koszty jednostkowe oraz znaczący

udział kosztów stałych. Może być to przyczyną generowania strat, zwłaszcza w początkowym

1

J. Sierak, R. Górniak: Ocena efektywności i finansowanie projektów inwestycyjnych jednostek samorządu

terytorialnego współfinansowanych funduszami Unii Europejskiej. Oficyna Wydawnicza SGH, Warszawa 2011,

s. 27.

1

okresie eksploatacji. Wraz z upływem czasu niekorzystne relacje kosztów i przychodów

powinny ulegać odwróceniu2.

Skuteczne i efektywne inwestowanie wymaga umiejętnego przygotowania projektów.

Planując inwestycje komunalne należy szacować nie tylko bezpośrednie nakłady na ich

budowę, ale także przyszłe koszty eksploatacyjne. Źle przygotowane projekty mogą stać się

przyczyną przyszłych problemów finansowych jednostek samorządu terytorialnego.

Klasyfikując komunalne inwestycje infrastrukturalne można wyróżnić:

inwestycje rozwojowe – związane z tworzeniem nowego aparatu produkcji lub usług,

inwestycje modernizacyjne – mające na celu poprawę dotychczasowych parametrów

techniczno- ekonomicznych poprzez przebudowę obiektów majątku trwałego,

inwestycje restytucyjne - związane z odtwarzaniem zużytych środków trwałych.3

Jak wspomniano wyżej, cechami inwestycji samorządowych są zazwyczaj długi czas

realizacji i wysokie koszty. W poszczególnych fazach cyklu życia projektu dochodzi do

wielu, rozłożonych w czasie przepływów środków pieniężnych. Na ich podstawie, przy

zastosowaniu określonej metody obliczeń, dokonuje się oceny efektywności projektu

inwestycyjnego.

Efektywność należy do podstawowych kategorii oceny działalności gospodarczej. W

teorii odnosi się bezpośrednio do optymalizacji relacji pomiędzy nakładem i efektem. W

ogólnym rozumieniu można powiedzieć, że efektywnie gospodaruje podmiot, który osiąga

nadwyżkę przychodów na kosztami ich uzyskania. Jednakże nie każda taka nadwyżka spełnia

warunek efektywności.

Według O. Lange efektywne gospodarowanie to osiąganie maksymalnego efektu przy

danym nakładzie sił, środków czy czasu (zasada największego efektu), albo osiąganie danego

efektu przy minimalnych nakładach (zasada najmniejszego nakładu środków albo zasada

oszczędności

środków)4.

Ma

to

swoje

potwierdzenie

w

zasadzie

racjonalnego

gospodarowania, sformułowanej w dwóch wymiarach:

-

maksymalizacji efektów, przy założonym poziomie nakładów zasada największego

efektu/największej wydajności (jeśli dane są środki, należy maksymalizować cel);

-

minimalizacji nakładów, przy założonym poziomie efektów zasada najmniejszego

nakładu/oszczędności środków (jeśli dany jest cel, należy minimalizować nakłady).

2

Ibidem. s,28

A. Ginsbert-Gebert: Zarys polityki komunalnej, SGPiS, Warszawa 1977. s. 119.

4

O. Lange: Ekonomia Polityczna, t.1. PWN, Warszawa 1980. s.217.

3

2

Podsumowując, efektywność gospodarowania wyraża się w stałym dążeniu podmiotów

gospodarczych do maksymalizacji efektów z ponoszonych nakładów. Jednak równoczesne

dążenie do minimalizacji nakładów i maksymalizacji efektów w praktyce okazuje się bardzo

trudnym, a nawet niemożliwym do osiągnięcia.

Z zasady racjonalnego gospodarowania wynika, że środki publiczne będące w dyspozycji

władz samorządowych powinny zostać wydatkowane w sposób gwarantujący jak najlepszą

realizację postanowionego celu. Jednakże w procesach oceny działalności samorządu

terytorialnego pomiar efektów napotyka częstokroć na trudności wynikające ze specyfiki

świadczonych usług. Wynika to przede wszystkim z niemożności skonstruowania jednego

syntetycznego miernika oceny, na podobieństwo zysku w sektorze prywatnym.

Podstawą każdej racjonalnej decyzji ekonomicznej jest rachunek ekonomiczny, który

ogólnie

rzecz

biorąc

jest

porównaniem

nakładów,

związanych

z

określonym

przedsięwzięciem ekonomicznym i efektów, jakie przewiduje się osiągnąć. Korzystanie z

rachunku ekonomicznego musi być postępowaniem racjonalnym, opartym na gromadzeniu i

przetwarzaniu szerokiego zakresu informacji niezbędnych do podjęcia decyzji.

W pomiarze efektywności należy brać pod uwagę:5

-

cele, określone za pomocą standardów odzwierciedlających oczekiwania dotyczące

np.: jakości, ilości, terminu dostarczania i czasu realizacji oraz kosztu produktu oraz

usługi,

-

sposoby zaprojektowania – wymagają niezbędnych elementów skonfigurowanych w

sposób, który umożliwi efektywną realizację celów;

-

sposób zarządzania – każdy z trzech poziomów analizy efektywności wymaga

odpowiedniego sposobu zarządzania, który umożliwia realizację celów.

Pomiar efektywności wymaga zastosowania precyzyjnych miar ponoszonych nakładów

i osiąganych efektów. W sektorze publicznym efekty realizowanych przez zadań mają

wymiar ilościowy i jakościowy, co sprawia, że ich bezpośredni pomiar jest często trudny, a w

ujęciu liczbowym czasem niewymierny. Dlatego też niezwykle istotnym jest dobór

właściwych mierników ocen oraz prawidłowa interpretacja otrzymanych wyników. Mogą

mieć one różny charakter: liczbowy, kosztowy lub produktowy.

5

R.D. Kaplan, D.P. Horton: Strategiczna Karta Wyników. Jak przełożyć strategię na działanie. PWN, Warszawa

2001, s. 43-46.

3

Przy zastosowaniu ogólnego podziału wyróżnia się cztery podstawowe typy mierników

zadań publicznych6:

- mierniki ilościowe, określające w jednostkach fizycznych rozmiary wykonywanych

zadań,

- mierniki

jakościowe,

wskazujące

stopień

osiągnięcia

obowiązujących

(lub

założonych) standardów wykonywania poszczególnych zadań. Ich wartości są

najczęściej traktowane jako ograniczenia brzegowe, nie liczy się kosztu osiągnięcia

wyższej jakości, lecz żąda osiągnięcia określonej wartości mierników jakości,

- wskaźniki efektu (wpływu), pokazujące bezpośrednie i pośrednie skutki realizacji

zadań publicznych. Ta grupa w praktyce ma częste zastosowanie w ocenie

efektywności wydatków publicznych,

- wskaźniki kosztu, wiążące wydatki na wykonanie zadania ze wskaźnikami efektu.

W ocenie efektywności wyróżnia trzy rodzaje mierników efektów7:

1) mierniki

produktu - odzwierciedlają wykonanie danego zadania w krótkim okresie i

pokazują konkretne dobra i usługi,

2)

mierniki rezultatu - mierzą tzw. rezultaty proefektywnościowe uzyskane w wyniku

działań objętych zadaniem, mierzą skutki podejmowania działań,

3)

mierniki oddziaływania - mierzą długofalowe konsekwencje realizacji zadania, mogą

mierzyć bezpośrednie skutki wdrażania zadania, ale które ujawniają się w dłuższym

okresie.

Mierniki

produktu

dotyczą

bezpośrednich,

materialnych

następstw

wydatków

budżetowych. Są one z reguły wyrażone w kwantyfikowanych jednostkach fizycznych, np.

długość wybudowanych sieci infrastrukturalnych, dróg, liczba uczniów, klientów pomocy

społecznej. Mierniki rezultatu opisują efekty wykonanych zadań, które wystąpiły

bezpośrednio po ich zakończeniu, a mierniki oddziaływania określają przyszłe efekty

zrealizowanych zadań.

6

W. Misiąg: Mierzenie zadań publicznych jako podstawa planowania budżetowego. [w:] Ekonomiczne i prawne

problemy racjonalizacji wydatków publicznych. Racjonalizacja wydatków publicznych - uwarunkowania i

instrumenty, (red.) J. Głuchowski, A. Pomorska, J. Szołno-Koguc, Wydawnictwo Uniwersytetu Marii CurieSkłodowskiej, Lublin 2005, s. 158.

7

T. Lubińska, T. Strąk, A. Lozano-Platonoff, M. Będzieszak, M. Godek, Budżet zadaniowy w Polsce - istota,

struktura, metodyka, [w:] Budżet zadaniowy w Polsce. Reorientacja z wydatkowania na zarządzanie pieniędzmi

publicznym, red. T. Lubińska, Difin, Warszawa 2007, s. 68.

4

Specyfika projektów publicznych sprawia, że pomiar rezultatów i interpretacja

uzyskanych wyników mogą okazać się trudne, a nawet problematyczne. W odróżnieniu od

sektora prywatnego nie występuje tu dążenie do maksymalizacji zysku.

Z punktu widzenia stosowanych jednostek pomiaru, najbardziej oczywistym wydaje się

być podział na mierniki naturalne i wartościowe. Pierwsze z nich używane są w sytuacjach,

gdy można je odnieść do takich samych miar bazowych. Natomiast mierniki wartościowe są

wyrażone w pieniądzu, w postaci przedstawionych wartościowo kosztów i efektów.

Sposobu wykonywania zadań publicznych nie można na ogół opisać przy pomocy

jednego syntetycznego miernika - pełny obraz otrzymuje się zwykle dopiero w wyniku

jednoczesnej analizy kilka wskaźników, opisujących wykonanie zadań w różnych aspektach.

2. Pojęcie i instrumenty analizy finansowej

Podjecie decyzji o realizacji przedsięwzięcia inwestycyjnego wymaga przeprowadzenia

wielu analiz wstępnych, następnie weryfikacji przyjętych założeń i przeprowadzenia oceny

wykonalności.

W ujęciu ogólnym analiza oznacza rozdzielenie złożonego przedmiotu badawczego na

elementy składowe, w celu lepszego poznania i wyjaśnienia owego złożonego przedmiotu za

pomocą jego części składowych8.

Bardzo ważnym narzędziem oceny efektywności projektu i podejmowania decyzji o jego

realizacji jest analiza finansowa. Swym zakresem obejmuje badanie zjawisk finansowych oraz

poznanie uwarunkowań i następstw ich wystąpienia. Wyniki analiz finansowych odnoszą się

zarówno do decyzji bieżących jak również odnoszących się do przyszłości.

W analizie finansowej stosuje się określone metody i narzędzia badawcze, i związane z

nimi sposoby zbierania, porządkowania, oceny i interpretacji danych liczbowych dotyczących

sytuacji majątkowej i finansowej danego podmiotu oraz rezultatów jego działalności w

przyjętym okresie, prowadzące do wyjaśnienia przyczyn ich zmian.9

W ocenie finansowej projektów inwestycyjnych wyróżnia się badanie zyskowności

nakładów i właściwą analizę finansową. W analizie zyskowności nakładów poszukuje się

8

G. Gołębiowski, A. Tłaczała, Analiza ekonomiczno-finansowa w ujęciu praktycznym, Difin, Warszawa 2005, s.

46.

9

W. Gabrusewicz, Analiza finansowa przedsiębiorstwa, Polskie Wydawnictwo Ekonomiczne S.A., Warszawa

2014, s. 43.

5

odpowiedzi na pytanie, jaka jest efektywność zaangażowania w projekt zasobów

materialnych, pieniężnych i niematerialnych, niezależnie od tego, jakie są źródła

finansowania projektu. Jej istotą jest więc ocena zyskowności zaangażowanych zasobów. We

właściwej analizie finansowej należy odpowiedzieć na pytanie, czy w trakcie budowy i

eksploatacji nie zabraknie płynnych środków na realizację wszystkich transakcji, bez potrzeby

zaciągania nieprzewidzianych, dodatkowych kredytów.

Wyniki analiz finansowych powinny mieć wysoką wartość poznawczą dla potencjalnych

inwestorów, mających do wyboru realizację kilku inwestycji lub alternatywny wybór jednego

z proponowanych wariantów tego samego zadania. Zaletą analizy finansowej jest także

możliwość porównania własnego przedsięwzięcia z innymi konkurencyjnymi projektami.

W przypadku projektów inwestycyjnych jednostek samorządu terytorialnego analiza

finansowa powinna wykazać, czy możliwa jest realizacja planowanego przedsięwzięcia

inwestycyjnego przy przyjętych założeniach finansowych. Wymaga to wyceny nakładów

niezbędnych do uruchomienia projektu, wskazania powstałych produktów i usług oraz

oszacowania przyszłych korzyści finansowych netto.

Analizę finansową dla inwestycji publicznych powinno się wykonywać według podanego

poniżej schematu10:

1) zdefiniowanie celów projektu,

2) określenie założeń projektu dotyczących przyszłego horyzontu czasu,

3) identyfikacja wariantu bazowego (stan obecny),

4) identyfikacja

wszystkich

możliwych

rozwiązań

alternatywnych

(scenariusze

inwestycyjne), które realizują cele projektu,

5) określenie właściwego okresu funkcjonowania projektu,

6) ustalenie na rozsądnym poziomie zaangażowania zasobów do wykonania analizy,

7) identyfikacja i oszacowanie korzyści i kosztów rozwiązań alternatywnych do wariantu

bazowego,

8) porównanie kosztów i korzyści wszystkich rozwiązań alternatywnych do wariantu

bazowego,

9) przeprowadzenie analizy wrażliwości,

10) rekomendowanie najlepszego rozwiązania.

10

J. Sierak, R. Górniak: Ocena efektywności i finansowanie projektów inwestycyjnych jednostek samorządu

terytorialnego…, op. cit., s. 82-83.

6

W następstwie przeprowadzonych analiz ma miejsce wydanie dwóch rodzajów

rekomendacji. Pierwszy określa, czy projekt w ogóle powinien być realizowany, biorąc pod

uwagę nie tylko jego przepływy finansowe, lecz także możliwości budżetowe inwestora,

natomiast drugi wskazuje, które rozwiązanie alternatywne jest najlepsze pod względem

możliwości osiągnięcia zamierzonych celów i rezultatów.

Przygotowując projekt inwestycyjny współfinansowany funduszami Unii Europejskiej

jednostka samorządu terytorialnego jako potencjalny beneficjent powinna wykazać, że:

projekt jest możliwy do wykonania w przyjętym wariancie,

analizy przeprowadzono na podstawie wiarygodnych danych, umożliwiających jego

wiarygodna ocenę,

wybrany wariant realizacji inwestycji jest najkorzystniejszy z punktu widzenia

potencjału beneficjenta do jego realizacji, a jednocześnie dający największe korzyści

dla społeczeństwa,

planowana inwestycja jest spójna z założonymi celami,

możliwy jest montaż finansowy projektu, w szczególności zapewnienie wkładu

własnego,

zapewniona zostanie trwałość inwestycji po jej realizacji.

Przyjęte cele projektu powinny wykazać, jakie korzyści finansowe i ekonomicznospołeczne można osiągnąć dzięki jego wdrożeniu. Muszą być one ze sobą logicznie

powiązane, a także spójne z programem operacyjnym w ramach, którego ma miejsce

współfinansowanie inwestycji.

3. Mierniki oceny efektywności projektu inwestycyjnego

Analizując przygotowywany projekt oraz dokonując oceny jego efektywności należy

zastosować narzędzia pozwalające dokonać takiej oceny. W zależności od charakteru projektu

można zastosować różne metody i wskaźniki. Jedne z nich maja bardzo prostą konstrukcję,

inne wymagające dokładniejszej analizy i bardziej szczegółowego rozpatrywania wszystkich

etapów realizacji przedsięwzięcia.

W ogólny podziale mierniki efektywności projektu dzieli się na:

mierniki proste,

mierniki złożone (dyskontowe).

7

3.1. Proste mierniki oceny efektywności projektu

Z grupy prostych wskaźników opłacalności finansowej projektów inwestycyjnych

omówione zostaną dwa: prosta stopa zwrotu oraz okres zwrotu. Ich wspólną cechą jest

stosowanie cen bieżących, co oznacza, że nie uwzględniają zmiany wartości pieniądza w

czasie.

Prosta stopa zwrotu to wskaźnik, który obliczany jest jako stosunek zysku netto

(zrealizowany w trakcie funkcjonowania danego projektu) do kapitału (który został

zaangażowany na budowę projektu). W zależności od potrzeb formuła wzoru przyjmuje inna

postać. Wskaźnik liczony dla wszystkich podmiotów zainteresowanych poziomem prostej

stopy zwrotu oblicza się według wzoru:

R = (F + Y) / I

gdzie:

R – prosta stopa zwrotu całego zainwestowanego kapitału

F – zysk netto (po doliczeniu amortyzacji, podatków i odsetek)

I – całkowity zainwestowany kapitał (kapitał własny i obcy)

Wskaźnik liczony dla właściciela danego projektu przyjmuje formułę:

Re = F / Q

Re – prosta stopa zwrotu własnego zainwestowanego kapitału

F – jak wyżej

Q – kapitał własny

Wskaźnik prostej stopy zwrotu szacowany jest na podstawie rocznych wielkości

poszczególnych elementów algorytmu. Do obliczeń mogą być przyjmowane wielkości

przeciętne.

Kryterium decyzyjnym opłacalności projektu, przy zastosowaniu wskaźnika prostej stopy

zwrotu, są różne wielkości ukształtowane przez rynek lub koszt uzyskania kredytu (np.

oprocentowanie lokaty bankowej, oprocentowanie kredytu). Jeżeli poziom prostej stopy

zwrotu będzie wyższy od porównywalnych wskaźników, wówczas właściciel ma pewność, iż

jego projekt generuje większe zyski, niż np. ewentualna lokata środków pieniężnych na

rachunku bankowym11.

Jako niewątpliwą zaletę tej metody oceny projektu wymienia się bardzo prosty sposób

obliczeń, a także komunikatywność i łatwość interpretacji. Jej podstawową wadą jest

11

U. Brochocka, R. Gajęcki, Metody oceny projektów inwestycyjnych, Wyd. SGH. Warszawa 1999, s. 40–41.

8

nieuwzględnianie zmiany wartości pieniądza w czasie oraz przyjmowanie zysku księgowego

za kryterium efektywności12.

Drugim prostym miernikiem oceny efektywności projektu jest okres zwrotu. Wyznaczany

jest na podstawie rocznych strumieni przepływów pieniężnych (cash flow, CF). Analizując

roczne CF, można zbudować krzywą prezentującą ewolucję skumulowanych rocznych

strumieni gotówki. Krzywa ta w początkowym etapie cyklu życia projektu jest malejąca

(skumulowane CF < 0), następnie zaczyna rosnąć, aż w pewnym momencie przecina oś czasu

i wartości skumulowanego CF stają się dodatnie. Punkt przecięcia tej krzywej z osią czasu

informuje nas właśnie o tym, w którym etapie życia (funkcjonowania) inwestycji, (po jakim

okresie) zwrócą nam się całkowite nakłady inwestycyjne poniesione na budowę i realizację

przedsięwzięcia 13.

Kryterium decyzyjne w przypadku okresu zwrotu nakładów, podobnie jak przy prostej

stopie zwrotu, jest wyznaczane w sposób subiektywny. Inwestor sam może zdecydować o

tym, po jakim czasie chciałby, aby jego inwestycja zwróciła mu całkowite nakłady, jakie

musiał ponieść na jej realizację. Może również za kryterium decyzyjne przyjąć średni okres

zwrotu podobnych inwestycji w danej branży14.

Zaletami takiej metody jest jej prostota, przejrzystość, łatwość porównań i intuicyjność

stosowania. Do wad należy zaliczyć nieuwzględnianie zmiany wartości pieniądza w czasie

oraz wszelkich przepływów (zarówno dodatnich, jak i ujemnych), jakie wystąpią po okresie

zwrotu15.

Często stosowaną prostą metodą, bardzo pomocną w procesie podejmowania decyzji o

realizacji danej inwestycji, jest analiza progu rentowności. Sprowadza się ona do udzielenia

odpowiedzi na pytanie o wielkość sprzedaży przy danym, określonym przez poziomie cen i

kosztów (stałych i zmiennych), która zagwarantuje pokrycie kosztów działalności. Dzięki

zastosowaniu tej metody inwestor może dowiedzieć się, jaki poziom sprzedaży zapewni mu

opłacalność inwestycji16.

Algebraiczna metoda wyznaczenia BEP może być zaprezentowana w ujęciu ilościowym

lub wartościowym. Algorytm obliczania progu rentowności jest następujący:

1) ujęcie ilościowe:

12

K. Marecki, M. Wieloch, Biznesplan – elementy planowania działalności rozwojowej, Wyd. SGH 2008, s.

174.

13

H. Brandenburg, Zarządzanie projektami rozwojowymi. Wydawnictwo Akademii Ekonomicznej w

Katowicach . Katowice 2011, s. 148.

14

J. Sierak, R. Górniak: Ocena efektywności i finansowanie projektów inwestycyjnych jednostek samorządu

terytorialnego…, op. cit., s. 86.

15

K. Marecki, M. Wieloch, Biznesplan – elementy planowania działalności rozwojowej, op. cit., s. 173.

16

Ibidem, s. 175.

9

BEP = FC / (SP – VC)

gdzie:

FC – koszty stałe

SP – jednostkowa sprzedaży

VC – jednostkowe koszty zmienne

2) ujęcie wartościowe

BEP = (FC / (SP – VC)) * SP

oznaczenia jak wyżej17.

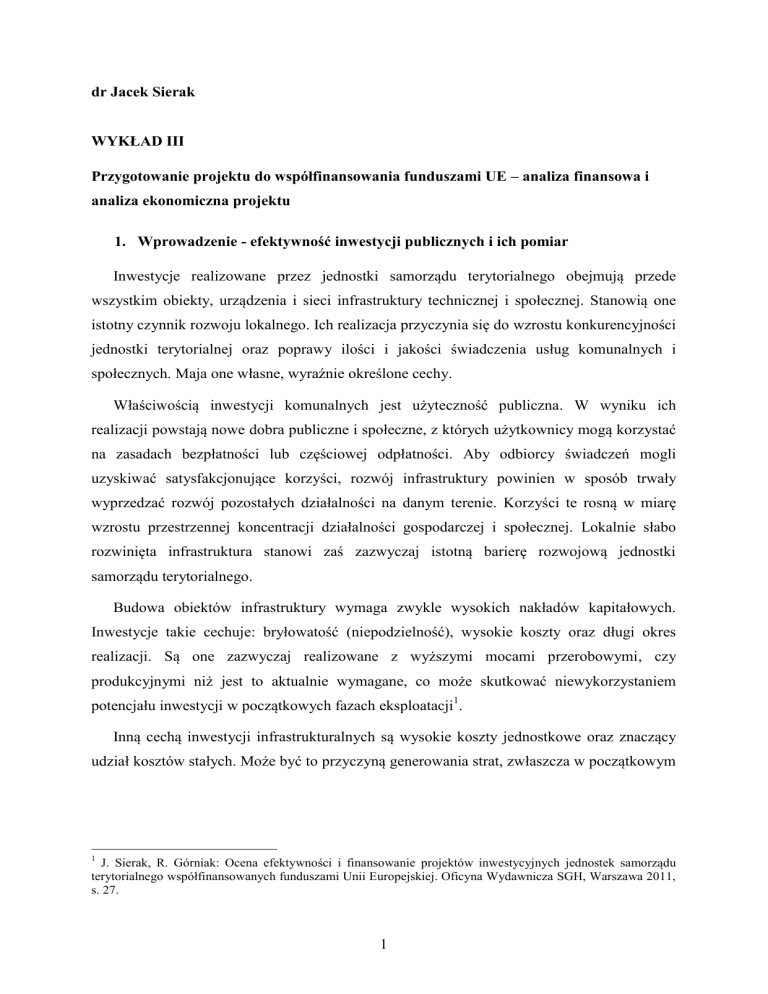

Rysunek Analiza progu rentowności

Źródło: K. Marecki, Rachunkowość menadżerska w gospodarce finansowej przedsiębiorstwa, Difin, Warszawa

2002.

3.2. Dyskontowe mierniki oceny finansowej efektywności projektu.

Dyskontowanie to proces dostosowywania przyszłej wartości kosztu lub korzyści do

obecnej wartości przy użyciu stopy dyskontowej, w celu ujęcia zmiany wartości pieniądza w

czasie (np. 1000 zł obecnie i za 5 lat mają tę samą wartość nominalną, ale różną wartość

realną – niższa po pięciu latach, wskutek utraty wartości pieniądza). Dyskontowanie odbywa

się poprzez przemnożenie przyszłej wartości kosztu lub korzyści przez współczynnik

dyskontowy, który maleje wraz z upływem czasu.

W praktyce dyskontowanie daje informacje jak jest wartość bieżąca pieniądza, który

pojawi się w przyszłości. Ma to duże znaczenie dla oceny efektywności projektu, pozwala

17

U. Brochocka, R. Gajęcki, Metody oceny projektów inwestycyjnych, op. cit., s. 34.

10

bowiem obliczyć w jakim stopniu realne przychody kolejnych lat pokrywają ponoszone

koszty, w szczególności nakłady inwestycyjne.

Dokonując przeliczeń wartości nominalnych na realne stosuje się współczynnik dyskonta.

Przemnożony przez wartość przyszłego przepływu pieniężnego pozwoli sprowadzić jego

wartości na moment przeprowadzania kalkulacji. Współczynnik dyskonta ma następującą

postać:

an=1/(1+r)n

gdzie:

r – stopa dyskonta

n – nr okresu

Stopa dyskonta to wielkość, która ustalana jest na podstawie:

stopy oprocentowania długoterminowych kredytów oferowanych na rynku kapitałowym,

stopy procentowej płaconej przez przedsiębiorstwa w wyniku zaciągniętych kredytów,

stopy procentowej określającej aktualne koszty pozyskania kapitału obcego wraz z

kosztem kapitału własnego, czyli tzw. średni ważony koszt kapitału (weighted average

cost of capital, WACC) .Wysokość tej stopy obrazuje zazwyczaj minimalną stopę zwrotu,

jaką inwestor chciałby uzyskać w wyniku realizacji projektu. Gdyby wysokość tej stopy

uzyskano na niższym niż wymagany minimalny poziom, wówczas realizacja badanego

przedsięwzięcia byłaby nieopłacalna, gdyż podobne dochody można byłoby uzyskać w

wyniku lokowania środków finansowych w bezpieczne inwestycje (np. obligacje

państwowe, lokaty bankowe). W takim wypadku przedsiębiorca wolałby zaangażować

swój kapitał w mało ryzykowną inwestycję, niż ponosić znacznie wyższe ryzyko i

uzyskać takie same korzyści finansowe18.

Podsumowując - zastosowanie dyskonta w technikach oceny projektów inwestycyjnych

daje możliwość sprowadzenia wszystkich przyszłych nakładów, kosztów, przychodów

ponoszonych w różnych okresach do wartości porównywalnych w określonym momencie.

Dzięki temu można dokonać realnego (uwzględniającego zmianę wartości pieniądza w

czasie) porównania wszelkich przepływów pieniężnych występujących w całym okresie

funkcjonowania przedsięwzięcia.

Najczęściej stosowanymi dyskontowymi miernikami oceny opłacalności projektu są:

metoda zdyskontowanego okresu zwrotu, metoda zaktualizowanej wartości netto (net present

value, NPV), metoda wewnętrznej stopy zwrotu (internal rate of return, IRR).

18

U. Brochacka, R. Gajęcki, Metody oceny projektów inwestycyjnych, op. cit., s. 46.

11

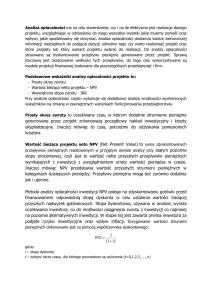

Najpopularniejszą i najbardziej uniwersalną dyskontową metodą oceny projektów

inwestycyjnych jest wartość zaktualizowana netto (NPV). Ma ona na celu umożliwienie

porównywania wszystkich przyszłych przepływów pieniężnych, jakie wystąpią w całym

okresie życia inwestycji. Jej istota polega na dodawaniu do siebie zdyskontowanych na

określony moment różnic miedzy przychodami i kosztami pieniężnymi, przy stałej stopie

dyskontowej19.

Zaktualizowaną wartość netto badanego projektu oblicza się za pomocą wzoru:

NPV = NCF0 + (NCF1 * a1) + … + (NCFn * an)

gdzie:

NPV – zaktualizowana wartość netto projektu

NCF – wartość przepływów pieniężnych netto

a – współczynnik dyskonta

n – liczba okresów

Dodatnia wartość NPV oznacza, iż stopa rentowności danej inwestycji jest większa od

zakładanej minimalnej, co oznacza, że projekt jest opłacalny. Jeżeli NPV okaże się wartością

mniejsza od zera, wtedy realizacja przedsięwzięcia jest nierentowna i nie przyniesie

odpowiedniego zysku. NPV równe zero jest przypadkiem granicznym – w takiej sytuacji

należy szukać innego (społecznego) uzasadnienia realizacji projektu.

W przypadku porównywania kilku projektów, których zaktualizowana wartość netto jest

dodatnia, należy wybrać ten, którego NPV jest najwyższa.

Formuła NPV ma bardzo istotne zalety. Przede wszystkim uwzględnia zmianę wartości

pieniądza w czasie i umożliwia wyrażenie korzyści netto. Poza tym obejmuje cały

ekonomiczny okres życia projektu. Stanowi obiektywne kryterium miary opłacalności

projektu. Miernik ten ma także swoje wady. Największym problemem wydaje się być wybór

odpowiedniego poziomu stopy dyskontowej. Poza tym metoda zaktualizowanej wartości netto

nie pokazuje inwestorowi dokładnej, faktycznej stopy opłacalności inwestycji. W przypadku

projektów współfinansowanych funduszami unijnymi dosyć problematyczną kwestią w

przypadku obliczania współczynnika dyskonta jest założenie o stałej stopie dyskonta przez

cały okres życia inwestycji.

Wewnętrzna stopa zwrotu (IRR) to kolejna metoda (obok NPV), która jest najczęściej

wybierana przez inwestorów do oceny efektywności projektu inwestycyjnego. IRR to stopa

dyskontowa, przy której zaktualizowana wartość równa się zero (zaktualizowane wydatki

19

Ibidem, s. 46.

12

pieniężne zrównują się z zaktualizowanymi wpływami pieniężnymi)20. Funkcja ta prezentuje

się następująco:

NCF0 + NCF1 / (1 + IRR)1 + NCF2 / (1 + IRR)2 + … + NCFn / (1 + IRR)n = 0

gdzie:

NCFt – strumień pieniężny netto prognozowany na rok t

NCF0 – początkowe nakłady inwestycyjne

n – liczba okresów21.

W celu wyznaczenia wartości IRR należy zastosować metodę kolejnych przybliżeń i

przeprowadzać obliczenia przy różnym poziomie stopy dyskontowej do momentu, gdy

odnajdzie się taki poziom stopy, dla którego NPV będzie równe zero.

Gdy IRR obliczane jest dla projektów jednorocznych, wówczas wewnętrzna stopa zwrotu

jest równa zwykłej stopie zwrotu i wynosi:

IRR = NCF1 / I0

gdzie:

NCF1 – przepływ pieniężny w roku 1

I0 – poniesione nakłady inwestycyjne

W przypadku projektów wieloletnich proces obliczenia IRR jest bardziej skomplikowany.

Należy znaleźć dwie stopy dyskontowe, dla których NPV przyjmuje wartość dodatnią i

ujemną, wówczas można w miarę dokładnie obliczyć poziom IRR za pomocą wzoru:

IRR = r1 + (PV (r2 – r1)) / (PV + |NV|)

gdzie:

IRR – wewnętrzna stopa zwrotu

r1 – stopa dyskontowa (NPV zbliżone do zera, lecz jeszcze dodatnie)

r2 – stopa dyskontowa (NPV zbliżone do zera, lecz jeszcze ujemne)

PV – dodatnia wartość NPV dla r1

NV – ujemna wartość NPV dla r2 22.

Obliczenie wskaźnika IRR daje możliwość bezpośredniego wyznaczenia wewnętrznej

efektywności badanego projektu. Kryterium decyzyjnym jest porównanie wyniku wskaźnika

ze stopą graniczną, przyjętą do obliczenia NPV (czyli najniższą możliwą do zaakceptowania

stopą rentowności). Jeżeli obliczone IRR jest wyższe od przyjętej stopy dyskonta, wówczas

ocena jest na korzyść realizacji projektu. W momencie, gdy stopa dyskonta przewyższa

wyliczoną wewnętrzną stopę zwrotu, projekt nie będzie atrakcyjny dla inwestora i zrezygnuje

on z jego realizacji23.

Podobnie jak miało to miejsce w przypadku NPV zaletą tego miernika jest uwzględnianie

zmiennej wartości pieniądza w czasie. Dodatkowym atutem tej metody jest zastosowanie

20

H. Brandenburg, Zarządzanie lokalnymi projektami rozwojowymi, op. cit., s. 88.

K. Marecki, M. Wieloch, Biznesplan – elementy planowania działalności rozwojowej, op.. cit., s. 177

22

H. Brandenburg, Zarządzenie lokalnymi projektami rozwojowymi, op. cit., s. 89.

23

U. Brochocka, R. Gajęcki, Metody oceny projektów inwestycyjnych, op. cit., s. 48.

21

13

obiektywnego kryterium decyzyjnego. Otrzymany wynik jest dość prosty w interpretacji i

komunikatywny. W przypadku projektów współfinansowanych funduszami UE metoda IRR

podobnie jak zaktualizowana wartość netto zakłada stałą wartość stopy dyskonta, przez co

wyliczenia nie są do końca rzeczywiste.

4. Zasady przygotowania i oceny projektów współfinansowanych funduszami Unii

Europejskiej w okresie 2014-2020

4.1. Wprowadzenie. Ogólne zasady

Podstawowe zasady sporządzania analizy finansowej dla poszczególnych rodzajów

projektów inwestycyjnych zawierają Wytyczne w zakresie wybranych zagadnień związanych z

przygotowaniem projektów inwestycyjnych, w tym projektów generujących dochód i

projektów hybrydowych wydane przez Ministra Infrastruktury i Rozwoju24 (dalej jako

Wytyczne).

Zgodnie z wytycznymi przygotowania dużych projektów inwestycyjnych25, w obecnej

perspektywie finansowej przeprowadzenie analizy finansowej ma przede wszystkim na celu

ocenę finansowej rentowności inwestycji i kapitału krajowego. Czyni się to poprzez

obliczenie wartości wskaźników efektywności finansowej projektu. Dla projektów, w

których wartość dofinansowania ustalana jest w oparciu o metodę luki w finansowaniu, w

ramach prowadzonych analiz finansowych konieczne jest ustalenie właściwego

(maksymalnego) dofinansowania z funduszy UE26. W ramach analizy finansowej

przeprowadzana jest także weryfikacja trwałości finansowej projektu i beneficjenta. Polega

ona na wykazaniu, że zasoby finansowe na realizację projektu zostały zapewnione i są

wystarczające do pokrycia kosztów realizacji i eksploatacji27.

Analizę finansową przeprowadza się wg określonej metodyki, w oparciu o metodologię

zdyskontowanych przepływów środków pieniężnych (ang. discounted cash flow, dalej jako

analiza DCF). Metodologia ta charakteryzuje się następującymi cechami28:

24

Wytyczne w zakresie zagadnień związanych z przygotowaniem projektów inwestycyjnych, w tym projektów

generujących dochód i projektów hybrydowych na lata 2014-2020. Minister Infrastruktury i Rozwoju.

Warszawa, 18 marca 2015. https://www.funduszeeuropejskie.gov.pl/media/5193/NOWE_Wytyczne_PGD_PH

_2014_2020_podpisane.pdf

25

Ibidem, s. 11.

26

Zagadnienie luki w finansowaniu zostanie omówione szerzej w dalszej części opracowania.

27

Por. Wytyczne, op. cit., s. 44

28

Wytyczne, op. cit., s. 26-27.

14

a. obejmuje skonsolidowaną analizę finansową, z punktu widzenia równocześnie właściciela

infrastruktury, jak i podmiotu gospodarczego (operatora infrastruktury), w przypadku, gdy

są oni odrębnymi podmiotami,

b. bierze co do zasady wyłącznie przepływ środków pieniężnych, tj. rzeczywistą kwotę

pieniężną wypłacaną lub otrzymywaną przez dany projekt. W rezultacie, niepieniężne

pozycje rachunkowe, jak amortyzacja czy rezerwy na pokrycie nieprzewidzianych

wydatków nie mogą być przedmiotem analizy DCF,

c. uwzględnia przepływy środków pieniężnych w tym roku, w którym zostały dokonane i

ujęte w danym okresie odniesienia (wyjątek stanowią nakłady inwestycyjne na realizację

projektu poniesione przed pierwszym rokiem okresu odniesienia – powinny one zostać

uwzględnione w pierwszym roku odniesienia w wartościach niezdyskontowanych),

d. uwzględnia wartość rezydualną, w przypadku, gdy okres ekonomicznej użyteczności

środków trwałych projektu przekracza przyjęty okres odniesienia,

e. uwzględnia wartość pieniądza w czasie przy sumowaniu przepływów finansowych w

różnych latach. Przyszłe przepływy środków pieniężnych dyskontuje się w celu uzyskania

ich wartości bieżącej za pomocą współczynnika dyskontowego, którego wielkość jest

ustalana przy użyciu stopy dyskontowej przyjętej dla celów przeprowadzenia analizy

finansowej według metodologii DCF.

Analiza finansowa powinna się opierać na założeniach, spójnych dla wszystkich

projektów w danym sektorze. Instytucja zarządzająca określa, czy jest ona wykonywana w

cenach nominalnych czy realnych. Powinna być sporządzana w cenach netto (bez podatku

VAT) w przypadku, gdy podatek VAT nie stanowi wydatku kwalifikowanego lub w cenach

brutto (wraz z podatkiem VAT), gdy podatek VAT stanowi wydatek kwalifikowany. Podatek

VAT powinien wówczas zostać wyodrębniony jako osobna kategoria.

Zgodnie z Wytycznymi29 w kolejnych etapach analizy finansowej projektu ma miejsce:

określenie założeń do analizy finansowej,

ustalenie, czy projekt generuje przychód oraz czy istnieje możliwość jego

obiektywnego określenia z wyprzedzeniem,

zestawienie przepływów pieniężnych projektu dla każdego roku analizy oraz ustalenia

wartości wskaźników efektywności finansowej projektu,

29

Ibidem s. 25-26

15

ustalenie, czy wartość bieżąca przychodów generowanych przez projekt przekracza

wartość bieżącą kosztów operacyjnych, tzn. czy projekt jest projektem generującym

dochód30,

ustalenie poziomu dofinansowania projektu z funduszy UE w oparciu o metodę luki w

finansowaniu lub poprzez zastosowanie zryczałtowanych procentowych stawek

dochodów,

określenia źródeł finansowania projektu,

przeprowadzenia analizy trwałości.

W wyniku analizy finansowej beneficjent powinien udowodnić finansową trwałość

projektu oraz wykazać, że planowane wydatki są uzasadnione i racjonalne z punktu widzenia

założonych celów i zakresu projektu, a jego eksploatacja w okresie referencyjnym, nie jest

zagrożona z finansowego punktu widzenia.

4.2 Założenia do analizy finansowej

4.2.1. Okres odniesienia projektu

Dla każdego rodzaju projektu ustalany jest okres odniesienia, odzwierciedlający czas jego

ekonomicznego życia. W praktyce wyznacza on zakres czasowy prowadzenia analiz

finansowych. Jest on zróżnicowany branżowo i wynosi odpowiednio31:

koleje – 30 lat,

gospodarka wodno-ściekowa - 30 lat,

drogi - 25-30 lat,

gospodarowanie odpadami - 25-30 lat,

porty morskie i lotnicze - 25 lat,

transport miejski - 25-30 lat

energetyka - 15-25 lat,

badania i innowacyjność - 15-25 lat,

30

Dotyczy projektów, dla których istnieje możliwość obiektywnego określenia przychodu z wyprzedzeniem.

Por. Załącznik nr I do rozporządzenia delegowanego Komisji (UE) nr 480/2014 z dnia 3 marca 2014 r.

uzupełniającego rozporządzenie uzupełniające rozporządzenie Parlamentu Europejskiego i Rady (UE) nr

1303/2013 ustanawiające wspólne przepisy dotyczące Europejskiego Funduszu Rozwoju Regionalnego,

Europejskiego Funduszu Społecznego, Funduszu Spójności, Europejskiego Funduszu Rolnego na rzecz Rozwoju

Obszarów Wiejskich oraz Europejskiego Funduszu Morskiego i Rybackiego oraz ustanawiające przepisy ogólne

dotyczące Europejskiego Funduszu Rozwoju Regionalnego, Europejskiego Funduszu Społecznego, Funduszu

Spójności i Europejskiego Funduszu Morskiego i Rybackiego (Dziennik Urzędowy UE L 138 z 13 maja 2014 r. ,

s. 29).

31

16

sieci szerokopasmowe - 15-20 lat,

infrastruktura biznesowa 10-15,

pozostałe - 10-15 lat.

Przystępując do obliczeń należy określić rok bazowy. Przyjmuje się, że jest rok, w którym

rozpoczęła się realizacja projektu (początek robót budowlanych) lub został złożony wniosek o

dofinansowanie (jeżeli projekt rozpoczął się przed złożeniem wniosku). W roku bazowym ma

miejsce pierwszy wpływ lub wypływ pieniądza. Szczegółowe zasady dotyczące wyznaczania

okresu odniesienia są określane przez poszczególne instytucje zarządzające32.

4.2.2. Wybór metody analizy projektu

Analizę finansową można prowadzić przy zastosowaniu dwóch metod: standardowej lub

złożonej. Wybór jednej z nich uwarunkowany jest kategorią projektu i spełnieniem przez

niego jednego z dwóch poniżej opisanych kryteriów.

Pierwszym kryterium jest możliwość oddzielenia strumienia przychodów projektu od

ogólnego strumienia przychodów beneficjenta, a drugim oddzielenia strumienia kosztów

operacyjnych i nakładów inwestycyjnych na realizację projektu od ogólnego strumienia

kosztów operacyjnych i nakładów inwestycyjnych beneficjenta.

Metodę standardową prowadzi się dla projektów spełniających obydwa kryteria. Dla

całego okresu funkcjonowania należy w niej uwzględnić: koszty, w tym nakłady

inwestycyjne, odtworzeniowe, zmiany w kapitale obrotowym netto w fazie inwestycyjnej,

koszty operacyjne oraz przychody generowane przez projekt, a także wartość rezydualną.

Metodę złożoną można wybrać tylko w przypadku, gdy niemożliwe jest oddzielenie

strumienia przychodów projektu od ogólnego strumienia przychodów beneficjenta i/lub

niemożliwe jest oddzielenie strumienia kosztów operacyjnych i nakładów inwestycyjnych na

realizację projektu od ogólnego strumienia kosztów operacyjnych i nakładów inwestycyjnych

projektodawcy. Wybór tej metody wymaga uzasadnienia dlaczego nie jest możliwe

wypełnienie dwóch wymienionych wyżej kryteriów oddzielenia nakładów i kosztów.

W metodzie złożonej stosuje się różnicowy model finansowy. W pierwszej kolejności

sporządza się prognozę wartości przepływów pieniężnych, które podmiot/operator ponosiłby

nie realizując projektu UE. Następnie sporządza się obliczenia dla scenariusza z projektem,

przy uwzględnieniu wartości rezydualnej. W wyniku porównania obydwu scenariuszy

32

Por. Wytyczne, op. cit., s. 15.

17

wykazuje się występujące między nimi różnice w poszczególnych kategoriach przepływów.

Tak uzyskane przepływy określa się jako przepływy przyrostowe lub różnicowe. Metoda

złożona ma zastosowanie przede wszystkim w branżach sieciowych (np. wodociągi,

kanalizacja, sieci grzewcze i ciepłownictwo).

4.2.3. Zakres analizy

Analizą powinny zostać objęte wszystkie zadania, które prowadzą do osiągnięcia danego

celu oraz związane z nimi przychody i koszty. Sporządzając ją należy więc zastanowić się,

czy uwzględniono wszystkie elementy, etapy projektu, czy opisano jego oddziaływanie,

wreszcie, czy uwzględniono z jakiego punktu widzenia prowadzona jest analiza finansowa

i ekonomiczna. Powinno się także uwzględnić oddziaływanie projektu oraz związane z tym

koszty i korzyści, które mogą wystąpić na poziomie lokalnym i regionalnym, a także ryzyko

niezrealizowania któregoś z etapów projektu.

Przykładowo realizując projekt z zakresu gospodarki wodociągowo-ściekowej należy brać

pod uwagę nie tylko rezultaty w postaci przyłączenia do sieci kolejnych gospodarstw

domowych, ale także analizować rozwój innych funkcji np. usługowych lub turystycznych.

Dla projektu drogowego dotyczącego wybranego odcinka należy wykazać jego szersze

znaczenie – analizy powinny dotyczyć całego istniejącego układu komunikacyjnego, w tym

powiązań z drogami wyższych kategorii (przy projekcie lokalnym będą to powiązania z

drogami wojewódzkimi i krajowymi).

4.2.4. Określenie kategorii projektu generującego dochód

Istotnym, z punktu widzenia wysokości przyznanej dotacji unijnej, elementem analizy

finansowej jest wykazanie, czy projekt należy do grupy generujących dochód.

W rozumieniu art. 61 ust. 1 rozporządzenia Parlamentu Europejskiego i Rady (UE) nr

1303/201333 do ustalenia czy projekt będzie generował przychody dochodzi poprzez

wykazanie, czy zdyskontowane przychody przewyższają zdyskontowane koszty operacyjne i

koszty odtworzenia wyposażenia krótkotrwałego poniesione w okresie odniesienia, bez

uwzględnienia wartości rezydualnej.

33

Rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 1303/2013 z dnia 17 grudnia 2013 r. ustanawiające

wspólne przepisy dotyczące Europejskiego Funduszu Rozwoju Regionalnego, Europejskiego Funduszu

Społecznego, Funduszu Spójności, Europejskiego Funduszu Rolnego na rzecz Rozwoju Obszarów Wiejskich

oraz Europejskiego Funduszu Morskiego i Rybackiego oraz ustanawiające przepisy ogólne dotyczące

Europejskiego Funduszu Rozwoju Regionalnego, Europejskiego Funduszu Społecznego, Funduszu Spójności i

Europejskiego Funduszu Morskiego i Rybackiego oraz uchylające rozporządzenie Rady (WE) nr 1083/2006

(Dziennik Urzędowy UE L 347 z 20 grudnia 2013 r. , z późniejszymi zmianami).

18

Jeśli projekt generuje przychody należy ustalić, czy w okresie odniesienia istnieje

możliwość określenia przychodu z wyprzedzeniem. Można to stwierdzić, gdy istnieją

wystarczające dane oraz doświadczenie wynikające z realizacji podobnych inwestycji,

umożliwiające oszacowanie dwóch głównych czynników mających wpływ na wysokość

generowanego przez te projekty przychodu. Są nimi wielkości popytu na dobra lub usługi

dostarczane przez projekt oraz poziom stosowanych za ich udostępnienie opłat lub taryf34. Dla

tego typu projektów wysokość dofinansowania jest ustalana jest przy zastosowaniu metody

luki w finansowaniu lub metody zryczałtowanych stawek procentowych dochodów.

Jeśli projektodawca nie jest w stanie określić przychodów, projekt należy traktować jako

potencjalnie generujący dochód, w związku z czym musi on zostać objęty monitorowaniem

generowanego dochodu. W takim przypadku wysokość dofinansowania dotacją unijną jest

ustalana przy zastosowaniu poziomu dofinansowania określonego dla danego programu i

działania. Do kategorii tej nie zalicza się projektów z sektorów lub podsektorów, dla których

określone zostały zryczałtowane procentowe stawki dochodów35.

4.2.5. Określenie maksymalnej stopy współfinansowania projektu

Dla obliczania poziomu dofinansowania stosuje się metodę luki w finansowaniu. Polega

ona na obliczeniu wskaźnika pozwalającego oszacować wysokość dofinansowania z funduszy

UE dla projektów generujących dochód36.

W obecnej perspektywie finansowej metodę tę stosuje się do projektów generujących

dochód. Nie ma ona zastosowania w przypadku projektów, których poziom dofinansowania

34

Przy określaniu przyszłego poziomu taryf należy mieć na uwadze, że na tyle ile to możliwe powinny one

pokrywać generowane koszty, w szczególności nakłady inwestycyjne oraz koszty operacyjne i nakłady

odtworzeniowe, jak również koszty związane z zanieczyszczeniem środowiska. Zgodnie z zaleceniami, struktura

taryf powinna maksymalizować przychody projektu przed uwzględnieniem subwencji/dotacji, przy

uwzględnieniu kryterium dostępności cenowej.(próg zdolności gospodarstw domowych do ponoszenia kosztów

zakupu dóbr i usług zapewnianych przez projekt).

35

Przykładowo gospodarka wodno-ściekowa – 25%, transport kolejowy 20%. Por. Załącznik V do

rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 1303/2013.

36

Są to projekty, które generują dochód w fazie operacyjnej. Wyłączone są tu operacje finansowane wyłącznie z

Europejskiego Funduszu Społecznego, operacje, których całkowity kwalifikowalny koszt nie przekracza 1 mln

EUR; pomocy technicznej, wparcia udzielanego instrumentom finansowym lub przez instrumenty finansowe,

operacji, dla których wydatki publiczne przyjmują postać kwot ryczałtowych lub standardowych stawek

jednostkowych, operacji realizowanych w ramach wspólnego planu działania, operacji, dla których wydatki

publiczne przyjmują postać kwot ryczałtowych lub standardowych stawek jednostkowych, operacji

realizowanych w ramach wspólnego planu działania, operacji, dla których kwoty lub stawki wsparcia są

określone w Załączniku nr 1 do rozporządzenia w sprawie Europejskiego Funduszu Rolnego na rzecz Rozwoju

Obszarów Wiejskich (EFRROW), operacji, dla których wsparcie w ramach programu stanowi: pomoc de

minimis. Ponadto, projektem generującym dochód może być także projekt, którego całkowity koszt

kwalifikowalny nie przekracza progu 1 mln EUR, o ile instytucja zarządzająca danym programem operacyjnym

zawrze go w priorytecie lub działaniu, dla którego maksymalny poziom dofinansowania został ustalony przy

zastosowaniu metody zryczałtowanych procentowych stawek dochodów. Por. Wytyczne, op. cit., s. 15-16.

19

jest określany z wykorzystaniem metody zryczałtowanych procentowych stawek dochodów

oraz projektów, dla których nie jest możliwe obiektywne określenie przychodu z

wyprzedzeniem.

Określając

poziom

wsparcia

projektu

należy

obliczyć

maksymalną

stopę

współfinansowania, możliwą do uzyskania zgodnie z Regulaminami Konkursów Dotacji.

Należy uwzględnić wszystkie aspekty niezbędne do określenia intensywności wsparcia.

Należy również wykazać, czy projekt jest zgodny z regulacjami dotyczącymi pomocy

publicznej, w szczególności wykazać, że nie jest on objęty pomocą de minimis lub pomocą

publiczną.

4.2.6. Kwalifikowalność podatku VAT

W analizach mających na celu ustalenie poziomu dofinansowania projektów funduszami

Unii Europejskiej należy uwzględnić kwalifikowalność podatku VAT, a tym samym

odpowiedzieć na pytanie, czy projektodawca ma możliwość jego odzyskania.

Mogą tu wystąpić tu następujące sytuacje:

podatek VAT nie stanowi wydatku kwalifikowalnego, ponieważ może zostać

odzyskany w oparciu o przepisy krajowe,

podatek VAT stanowi wydatek kwalifikowalny, ponieważ nie może zostać odzyskany

w oparciu o przepisy krajowe oraz gdy jest on niekwalifikowalny, ale stanowi

rzeczywisty nieodzyskiwalny wydatek podmiotu ponoszącego wydatki,

cześć podatku VAT może zostać odzyskana w oparciu o przepisy krajowe, wówczas

należy określić, jaki poziom procentowy wydatków jest kwalifikowalny.

W analizach finansowych podatek VAT powinien być wyodrębniony jako osobna pozycja

analizy finansowej. W przypadku, gdy nie stanowi on wydatku kwalifikowanego analiza

powinna być sporządzana w cenach netto, zaś gdy VAT stanowi wydatek kwalifikowany – w

cenach brutto.

4.3. Nakłady inwestycyjne projektu

Nakłady inwestycyjne są istotnym elementów kosztów projektu. Obejmują one: koszty

przygotowawcze (koszty fazy przedrealizacyjnej), koszty związane z obsługa projektu (np.

wynagrodzenia inżyniera kontraktu) i właściwe wydatki inwestycyjne.

Nakłady inwestycyjne należy podać na podstawie najbardziej aktualnych i wiarygodnych

danych wraz ze wskazaniem źródeł szacunków (np. kosztorys inwestorski, przetarg, oferty

potencjalnych wykonawców, doświadczenia wnioskodawcy). Wykazuje się je w podziale na

20

koszty kwalifikowalne i niekwalifikowalne37 w cenach netto. Dla każdej pozycji podaje się

stawkę podatku VAT oraz stawkę amortyzacji.

Prowadząc analizę finansową przyszły beneficjent bazuje na danych zawartych w

kosztorysach i przygotowanym harmonogramie rzeczowo-finansowym przedsięwzięcia.

Należy go sporządzić co najmniej w okresach rocznych (zalecane okresy kwartalne),

przedstawiając wydatki w takim samym układzie, jak to zostało pokazane w zestawieniu

nakładów inwestycyjnych. Powinien obejmować wszystkie istotne działania podejmowane w

ramach realizowanego projektu.

Przystępując do analiz należy sprawdzić, czy przygotowany harmonogram rzeczowofinansowy jest wykonalny czasowo i technicznie, a także czy na odpowiednim etapie możliwa

jest jego weryfikacja. Warto tu zwrócić uwagę na logikę powiązań poszczególnych

elementów harmonogramu w odniesieniu do specyfiki danego projektu inwestycyjnego.

W analizie finansowej projektu analizy należy uwzględnić wartość odpisów

amortyzacyjnych. W harmonogramie powinno wykazać się także koszty odtworzeniowe

(niebędące kosztem kwalifikowanym). Odtworzeniu mogą podlegać tylko te środki trwałe,

które zostały całkowicie zamortyzowane w trakcie okresu eksploatacji. Do grupy tej zalicza

się np. zakup ruchomych środków trwałych urządzeń niebędących składnikiem nakładów

rozwojowych i modernizacyjnych, nakłady na remonty generalne, wymianę wyposażenia

technicznego po okresie użytkowania.

Elementem harmonogramu mogą być także rezerwy na nieprzewidziane wydatki.

Ponieważ nie stanowią one przepływu środków pieniężnych, nie uwzględnia się ich w

wyliczaniu wskaźnika luki w finansowaniu, wskaźników efektywności finansowej i

ekonomicznej oraz trwałości projektu. Wartość rezerw na nieprzewidziane wydatki powinna

być podawana w oddzieleniu od nakładów inwestycyjnych.

4.4. Kalkulacja przychodów

Oszacowanie wielkości przychodów to jeden z najważniejszych elementów analizy

finansowej projektu. Są one częścią rachunku przepływów finansowych, mają istotny na

poziom wskaźników efektywności projektu. Wymagane elementy prognozy przychodów to

ustalenie programu (prognozy) sprzedaży na bazie przeprowadzonej analizy popytu oraz

37

Kwalifikowalność kosztów wynika z Wytycznych w zakresie kwalifikowalności wydatków w ramach

poszczególnych Programu Operacyjnych oraz Krajowych wytycznych dotyczących kwalifikowalności

wydatków w ramach funduszy strukturalnych i Funduszu Spójności w przyjętym okresie programowania. Dla

poszczególnych wydatków kwalifikowanych warto przedstawić uzasadnienie ponoszenia wydatków

kwalifikowanych.

21

kalkulacja cen jednostkowych. Wielkość przychodów należy zaplanować dla całego okresu

objętego analizą. Prognozy w tym zakresie szacuje dla każdego kolejnego roku na bazie

przeprowadzonej analizy popytu oraz kalkulacji cen jednostkowych.

Dla oszacowania wielkości przychodów należy przeprowadzić analizę popytu. W jej

ramach przedstawia się zakres oferowanych produktów/usług przy założeniu działalności

projektodawcy w wariancie bez projektu oraz przy jego realizacji.

Istotnym elementem przyjmowanych założeń popytowych jest rozpoznanie rynku, przede

wszystkim określenie wielkości zapotrzebowania na produkty i usługi generowane przez

projekt. Należy tu uwzględniać liczbę odbiorców, ich strukturę i preferencje, a także potencjał

finansowy. Przyszły popyt powinien być szacowany przy uwzględnieniu prognoz

makroekonomicznych i sektorowych. Szczególnie istotne znaczenie relacja proponowanego

poziomu cen do dochodów społeczeństwa. Ważne jest także uwzględnienie obecnego

poziomu usług oferowanych w zakresie przedmiotu projektu.

Stosując metodę standardową w szacunkach liczby użytkowników należy wykazać

wyłącznie użytkowników infrastruktury objętej projektem. W przypadku budowy zupełnie

nowego obiektu, liczba użytkowników w wariancie bez projektu będzie równa zero. W

metodzie złożonej należy podać liczbę użytkowników wszystkich produktów lub usług

projektodawcy i operatora (jeśli występuje).

Często popełnianym błędem, mającym wpływ na osiągniecie zakładanych finansowych

efektów realizacji projektu jest zbyt optymistycznie planowanie przyszłego popytu. Dlatego

istnym jest potwierdzenie, czy podane źródła szacunku popytu są wiarygodne.

Drugim elementem kształtowania przyszłych przychodów projektu jest kalkulacja ceny.

W punkcie tym należy przedstawić opis aktualnej i przyszłej polityki cenowej, podać

kalkulację ceny jednostkowej, a także wskazać poziom samofinansowania oraz ewentualną

wysokość dopłat z budżetu samorządowego. W ramach kalkulacji wykazuje się różnicę w

poziomie opłat wywołaną realizacją przedsięwzięcia – pomiędzy opłatami skalkulowanymi

dla wariantu inwestycyjnego i wariantu bezinwestycyjnego.

W przypadku projektów generujących dochód, dla których istnieje możliwość

obiektywnego określenia przychodu z wyprzedzeniem, przy określaniu taryf i cen należy

pamiętać, aby wariant bez projektu zakładał taką samą lub niższą marżę zysku operacyjnego

jak wariant z projektem.

22

Ceny należy podawać jako wartości netto, z wyodrębnieniem podatku VAT oraz

wyliczeniem kwoty brutto. Warto określić również realny poziom ściągalności opłat.

Kalkulując poziom cen należy uwzględniać zasadę pełnego zwrotu kosztów (po

projekcie). Zgodnie z przyjętą metodologią38 zastosowanie zasady pełnego zwrotu kosztów

polega na tym, że przyjęte taryfy powinny, na tyle, na ile to możliwe, dążyć do odzyskania

kosztu

kapitału,

kosztów operacyjnych

i

kosztów utrzymania,

w tym

kosztów

środowiskowych i kosztów związanych z zasobami.

W kalkulacji cen należy uwzględnić zasadę „zanieczyszczający płaci”. Zgodnie z nią

koszty zanieczyszczeń środowiska oraz koszty zapobiegania im mają być ponoszone przez

tych, którzy spowodowali zanieczyszczenie, a system pobierania opłat ma odzwierciedlać

pełne koszty środowiskowe zanieczyszczenia oraz wdrożonych środków prewencyjnych, jak i

koszty związane z niedostatkiem stosowanych zasobów.

W odniesieniu do projektów dotyczących określonych sektorów39, przy ustalaniu taryf

opłat należy mieć na uwadze kryterium dostępności cenowej taryf, wyrażającego granicę

zdolności gospodarstw domowych do ponoszenia kosztów zakupu dóbr i usług zapewnianych

przez projekt. Dotyczy to projektów z zakresu gospodarki wodno-ściekowej i gospodarki

odpadami (zasada dostępności cenowej) oraz dostarczania energii (zasada przeciwdziałania

ubóstwu energetycznemu). Dostępność cenowa jest miarą statystyczną i odzwierciedla średni

próg, powyżej którego wzrost taryf nie miałby charakteru trwałego (prowadziłby w rezultacie

do wyraźnego spadku popytu) lub koszty musiałyby być pokrywane pomocą socjalną na rzecz

części gospodarstw domowych. Korekty taryf w oparciu o zasadę dostępności cenowej i

przeciwdziałania ubóstwu energetycznemu należy dokonać w sytuacji, gdy analiza finansowa

wykazała, że zakładany poziom taryf może okazać się zbyt wysoki (3% dochodu

rozporządzalnego na usługi wodno-kanalizacyjne, 0,75% tego dochodu na usługi obioru

odpadów oraz 10% na koszty energii), co będzie skutkowało spadkiem popytu (wynikającym

38

Opisaną w rozporządzeniu wykonawczym Komisji (UE) 2015/207 z dnia 20 stycznia 2015 r. ustanawiającym

szczegółowe zasady wykonania rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 1303/2013 w

odniesieniu do wzoru sprawozdania z postępów, formatu dokumentu służącego przekazywaniu informacji na

temat dużych projektów, wzorów wspólnego planu działania, sprawozdań z wdrażania w ramach celu

„Inwestycje na rzecz wzrostu i zatrudnienia”, deklaracji zarządczej, strategii audytu, opinii audytowej i rocznego

sprawozdania z kontroli oraz metodyki przeprowadzania analizy kosztów i korzyści, a także zgodnie z

rozporządzeniem Parlamentu Europejskiego i Rady (UE) nr 1299/2013 w odniesieniu do wzoru sprawozdań z

wdrażania w ramach celu „Europejska współpraca terytorialna” (Dziennik Urzędowy UE L 38 z 13 lutego 2015

r.).

39

Sektorów, w których realizowane są projekty mające na celu realizację usług ogólnego interesu gospodarczego

– usług, które nie byłyby świadczone na rynku (lub byłyby świadczone na innych warunkach, jeżeli chodzi o

jakość, bezpieczeństwo, przystępność cenową, równe traktowanie czy powszechny dostęp) bez interwencji

publicznej. Por. Wytyczne, op. cit., s. 34.

23

z niezdolności odbiorców do pokrycia kosztów towarów i usług), a tym samym zagrozi

finansowej trwałości inwestycji. Skalę korekty ustala beneficjent, uwzględniając przy tym

uwarunkowania lokalne, w tym zwłaszcza aktualny poziom wydatków ponoszonych przez

gospodarstwa domowe. Należy podkreślić, że korekta poziomu taryf nie powinna zagrażać

trwałości finansowej projektu. Wskazane jest, by miała ona charakter tymczasowy i

obowiązywała do momentu, do którego jest ona rzeczywiście niezbędna.

4.5. Kalkulacja kosztów operacyjnych

Kalkulacja kosztów operacyjnych to element analiz odnoszący się do prowadzenia

działalności produkcyjnej, usługowej i handlowej. Koszty ponoszone w celu uzyskania

przychodów są grupowane wg rodzajów obejmujących następujące pozycje: zużycie

materiałów i energii, usługi obce, podatki i opłaty, wynagrodzenia, ubezpieczenia społeczne i

inne świadczenia, pozostałe koszty rodzajowe. Podawane są w kwotach netto (bez VAT wartość łączną podatku VAT podaje się dla wszystkich pozycji kosztowych).

W studium wykonalności zmianę kosztów operacyjnych wywołanych realizacją projektu

należy przedstawić na podstawie kalkulacji różnicy w kosztach pomiędzy wariantem

realizacji przedsięwzięcia, a wariantem bazowym. Prognozę wykonuje się przy założeniu

zaniechania inwestycji oraz jej realizacji. Różnica w kosztach pomiędzy tymi wariantami

powinna wynikać wyłącznie z programów związanych z realizacją inwestycji40. Dla każdej

kategorii kosztów wymagane jest szczegółowe uzasadnienie przyjętych założeń, w

szczególności stwierdzenie, czy prognozy kosztów, w tym amortyzacji są wiarygodne,

realistyczne i mają uzasadnienie w opisie założeń projektu.

W zależności od przyjętej metody (standardowej lub złożonej), należy przedstawić koszty

dla obiektów objętych wsparciem (metoda standardowa) lub całej instytucji (metoda złożona).

Zgodnie z Wytycznymi41 przy określaniu kosztów operacyjnych na potrzeby analizy

projektu nie należy uwzględniać pozycji, które nie powodują rzeczywistego wydatku

pieniężnego, nawet jeżeli są one zazwyczaj wykazywane w bilansie lub rachunku zysków i

strat. Do kosztów operacyjnych nie należy zatem zaliczać kosztów amortyzacji oraz rezerw na

nieprzewidziane wydatki. Jako koszty operacyjne nie są również traktowane koszty

40

Przykład – jeśli projekt dotyczy rozbudowy obiektu koszty bez projektu będą równe dotychczasowym

kosztom operacyjnym, a po projekcie wzrosną – o wartość wynikającą ze wynikający ze zwiększonego

zapotrzebowania na poszczególne rodzaje kosztów – dodatkowe wynagrodzenia, media, materiały

eksploatacyjne itd.)

41

Wytyczne, op.cit. s.13

24

finansowania (np. odsetki od kredytów42). Podatki bezpośrednie (m.in. podatek dochodowy)

powinny być uwzględniane jako koszt wyłącznie w ramach analizy trwałości.

Kalkulacja kosztów operacyjnych musi zostać przeprowadzona przed kalkulacją

przychodów. Wynika to z konieczności uwzględnienia wszystkich kosztów w kalkulacji taryf

(odniesienie do zasady pełnego zwrotu kosztów).

4.6 Amortyzacja

Amortyzacja to proces utraty wartości majątku trwałego, wywołany jego zużyciem

fizycznym oraz ekonomicznym. Jest kosztem niepieniężnym (w bieżącym okresie nie pociąga

za sobą wydatków). Odpisy amortyzacyjne pozwalają zgromadzić fundusze na zakup nowych

środków trwałych. Najczęściej stosowaną i najprostszą metodą amortyzacji jest metoda

liniowa, zakładająca że środek trwały zużywa się równomiernie w ciągu całego okresu

użytkowania (roczna stawka amortyzacji jest stała). Amortyzacja, nie jest uwzględniana w

przepływach finansowych. Jest natomiast uwzględniania w rachunku zysków i strat oraz przy

ustalaniu wartości rezydualnej inwestycji43. Może mieć także wpływ na wysokość luki w

finansowaniu, jeśli jest uwzględniana w kalkulacji dochodu (np. przy określaniu poziomu

taryf).

W obecnej perspektywie finansowej metoda oraz okres amortyzacji dla każdego typu

aktywa powinny być zgodne z polityką rachunkowości beneficjenta/operatora.

Zgodnie z art. 32 ustawy o rachunkowości44 (dalej jako uor), odpisów amortyzacyjnych

lub umorzeniowych od środka trwałego dokonuje się drogą systematycznego, planowego

rozłożenia jego wartości początkowej na ustalony okres amortyzacji. Rozpoczęcie

amortyzacji następuje nie wcześniej niż po przyjęciu środka trwałego do używania, a jej

zakończenie – nie później niż z chwilą zrównania wartości odpisów amortyzacyjnych lub

umorzeniowych z wartością początkową środka trwałego lub przeznaczenia go do likwidacji,

sprzedaży lub stwierdzenia jego niedoboru, z ewentualnym uwzględnieniem przewidywanej

przy likwidacji ceny sprzedaży netto pozostałości środka trwałego.

42

Koszty finansowania, np. odsetki od zaciągniętych kredytów nie są uwzględniane w analizie finansowej

efektywności inwestycji (oraz analizie luki w finansowaniu).

43

Wartość rezydualna to wartość netto majątku (tj. wartość poniesionych nakładów inwestycyjnych i

odtworzeniowych na zakup/wytworzenie aktywów trwałych, pomniejszona o amortyzację majątku trwałego z

całego okresu jego użytkowania) w ostatnim roku okresu objętego analizą.

44

Ustawa z dnia 29 września 1994 r. o rachunkowości (Dz.U. z 2013 r., poz. 330, tekst jednolity, z późniejszymi

zmianami).

25

Przy ustalaniu okresu amortyzacji i rocznej stawki amortyzacyjnej uwzględnia się okres

ekonomicznej użyteczności środka trwałego. Poprawność stosowanych okresów i stawek

amortyzacji środków trwałych powinna być przez jednostkę okresowo weryfikowana,

powodując odpowiednią korektę dokonywanych w następnych latach obrotowych odpisów

amortyzacyjnych.

4.7. Koszty finansowe

Koszty finansowe to koszty uzyskania przychodów związanych z finansowaniem projektu

dochodami zwrotnymi. Obejmują one m.in. odsetki od zaciągniętych kredytów i pożyczek,

odsetki i dyskonto od wyemitowanych przez jednostkę obligacji, odsetki za zwłokę, stratę ze

zbycia inwestycji, odpisy z tytułu aktualizacji wartości inwestycji, nadwyżkę ujemnych różnic

kursowych nad dodatnimi.

5. Obliczanie wskaźników efektywności projektu. Ustalanie poziomu wsparcia

5.1. Wprowadzenie – ogólne zasady

Wykazania efektywności finansowej projektów inwestycyjnych współfinansowanych

funduszami Unii Europejskiej służą wskaźniki ich efektywności. Oblicza się je na podstawie

przepływów pieniężnych określonych przy zastosowaniu metody standardowej bądź złożonej.

Zgodne z Wytycznymi45 wskaźniki efektywności finansowej projektu to:

a) finansowa bieżąca wartość netto inwestycji (FNPV/C),

b) finansowa wewnętrzna stopa zwrotu z inwestycji (FRR/C),

c) finansowa bieżąca wartość netto kapitału krajowego (FNPV/K),

d) finansowa wewnętrzna stopa zwrotu z kapitału krajowego (FRR/K).

Wartości wskaźników efektywności projektu podaje się na podstawie obliczeń

przeprowadzonych w studium wykonalności projektu lub innym podobnym dokumencie.

Zgodnie z Wytycznymi, dla wszystkich projektów oblicza się wskaźniki FNPV/C i FRR/C, zaś

dla dużych projektów dodatkowo FNPV/K oraz FRR/K. Należy mieć na uwadze, że w

uzasadnionych przypadkach instytucja zarządzająca może zdecydować o obowiązku

obliczenia wskaźników FNPV/K i FRR/K również w odniesieniu do projektów niebędących

projektami dużymi46.

45

46

Wytyczne, op. cit., s. 43-44.

Ibidem, s. 43.

26

Dla wskaźników FNPV/C, FRR/C w obliczeniach wartości przepływów netto uwzględnia

się następujące kategorie: przychody, nakłady inwestycyjne na realizację projektu, koszty

operacyjne, zmiany w kapitale obrotowym netto w fazie inwestycyjnej, nakłady

odtworzeniowe oraz wartość rezydualna. W przypadku obliczania wskaźników FNPV/K,

FRR/K zestaw danych wykorzystywanych w analizach obejmuje: przychody, koszty

operacyjne, nakłady odtworzeniowe w ramach projektu, koszty finansowania, w tym odsetki,

spłaty kredytów, oraz wkład krajowy (publiczny lub prywatny), w uzasadnionych

przypadkach uwzględniający zmiany w kapitale obrotowym netto w fazie inwestycyjnej.

W obliczeniach wskaźników FNPV/K oraz FRR/K nie bierze się pod uwagę wartości

dofinansowania z funduszy UE, gdyż celem ustalenia wartości FNPV/K i FRR/K jest

ustalenie zwrotu i wartości bieżącej kapitału krajowego zainwestowanego w projekt 47.

Wskaźniki te obrazują zdolność wpływów z projektu do pokrycia wydatków z nim

związanych. Wpływami projektu są wyłącznie przychody oraz wartość rezydualna. Pozostałe

wpływy, np. dotacje o charakterze operacyjnym należy traktować jako jedno ze źródeł

finansowania i uwzględnić we wpływach całkowitych w analizie trwałości finansowej

projektu.

Efektywność finansowa inwestycji może być oceniona przez oszacowanie finansowej

bieżącej wartości netto i finansowej stopy zwrotu z inwestycji (FNPV/C i FRR/C).

Bieżącą wartość netto inwestycji oblicza się sumując oddzielnie dla każdego roku

zdyskontowane przepływy pieniężne netto. Przepływy pieniężne netto wykazuje się jako

różnicę wszystkich wpływów finansowych i wszystkich kosztów finansowych w danym roku.

Finansowa wewnętrzna stopa zwrotu z inwestycji (FRR/C) jest stopą dyskontową, przy

której wartość FNPV/C wynosi zero, tzn. bieżąca wartość przychodów jest równa bieżącej

wartości kosztów projektu.

Dla projektu wymagającego dofinansowania z funduszy UE wskaźnik FNPV/C powinien

mieć wartość ujemną, a FRR/C - niższą od stopy dyskontowej użytej w analizie finansowej.

Przy takiej wartości wskaźników bieżąca wartość przyszłych przychodów nie pokrywa

bieżącej wartości kosztów projektu48.

Finansowa

bieżąca

wartość

netto

kapitału

krajowego

(FNPV/K)

jest

sumą

zdyskontowanych strumieni pieniężnych netto wygenerowanych dla beneficjenta w wyniku

47

Ibidem, s. 68.

Odstępstwo od tej zasady może wynikać ze specyfiki projektu, np. znacznego poziomu ryzyka związanego z

wysokim poziomem innowacyjności lub też w niektórych spośród projektów objętych pomocą publiczną.

48

27

realizacji rozważanej inwestycji. Jest ona równa stopie dyskontowej, dla której wartość

FNPV/K wynosi zero. Projekt uznaje się za efektywny dla podmiotu realizującego projekt,

jeżeli wskaźnik FNPV/K jest dodatni, co świadczy o tym, iż zdyskontowane wpływy

przewyższają zdyskontowane wydatki związane z projektem. W przypadku projektu

wymagającego wkładu ze środków Europejskiego Funduszu Inwestycji Strategicznych

(EFSI), wskaźnik FNPV/K ze wsparciem unijnym powinien mieć wartość ujemną lub równać

się zeru, natomiast FRR/K powinna być niższa lub równa stopie dyskontowej. W

uzasadnionych przypadkach dopuszcza się odstępstwa od tej zasady

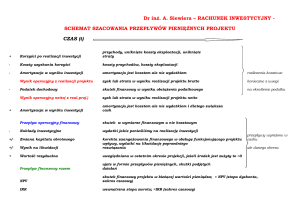

5.2. Rachunek zysków i strat i rachunek przepływów pieniężnych

Przygotowując studium wykonalności projektu, w analizie finansowej oprócz zestawienia

i prognoz przychodów i kosztów projektu przedstawia się sprawozdania finansowe. W ocenie

efektywności projektu dwa z nich – rachunek zysków i strat oraz rachunek przepływów

pieniężnych maja szczególnie ważne znaczenie.

Rachunek zysków i strat.

Rachunek zysków i strat jest sprawozdaniem finansowym informującym, czy rozważany

projekt w poszczególnych latach eksploatacji przynosi zysk czy też generuje stratę. Zgodnie z

ustawą o rachunkowości można go sporządzać w dwóch wariantach:

kalkulacyjnym - koszt oblicza się jako sumę skalkulowanych kosztów bezpośrednich i

uzasadnionej części kosztów pośrednich tych usług;

porównawczym - koszt jest sumą kosztów według rodzajów poniesionych w danym

okresie, z uwzględnieniem zmiany stanu produktów/usług.

Różnica między wariantem porównawczym a kalkulacyjnym polega na sposobie ujęcia

kosztów wytworzenia sprzedanych produktów,

Rachunek zysków i strat pokazuje jakie są zasadnicze rodzaje przychodów i koszty ich

uzyskania. Należy go sporządzić zgodnie z ustawą o rachunkowości, w zakresie jej

obowiązywania, minimum na poziomie grup głównych dla okresu analizy. W rachunku

zysków i strat należy ująć wyłącznie zmianę poszczególnych wielkości wywołaną projektem.

Uwzględnia się w nim następujące elementy:

1. Łączne przychody z prowadzonej działalności operacyjnej,

2. Łączne koszty działalności operacyjnej bez amortyzacji,

3. Zysk/strata na prowadzonej działalności (1-2),

28

4. Całkowita amortyzacja (zgodnie z załącznikiem do ustawy o rachunkowości wchodzi

ona w skład kosztów operacyjnych, jednakże w odniesieniu do analizowanego

projektu najczęściej wykazywana jest jako odrębna pozycja kosztowa),

5. Koszty finansowe (przede wszystkim wysokość odsetek od zaciągniętego długu) ,

6. Zysk/strata brutto (3-4-5),

7. Podstawa opodatkowania,

8. Podatek dochodowy,

9. Zysk/strata netto (6-8),

10. Zysk/strata z lat ubiegłych.

Istotnym elementem rachunku zysków i strat jest wykazanie poziomu zyskowności

projektu w kolejnych latach. (zysk operacyjny, zysk brutto, zysk netto). W wyniku

przeprowadzonych obliczeń ustala się podstawę opodatkowania. Jeżeli wynik finansowy

przed opodatkowaniem, począwszy od pierwszego roku, jest dodatni, to wówczas wysokość

podstawy opodatkowania odpowiada wysokości osiągniętego zysku. Jeżeli natomiast w

początkowym okresie jest on ujemny (czyli projekt przynosi straty), to wówczas podstawę

opodatkowania w roku, w którym wynik finansowy jest dodatni, oblicza się z

uwzględnieniem strat z lat ubiegłych. Zgodnie z obowiązującymi przepisami49 można obniżyć

dochód w najbliższych, kolejno po sobie następujących pięciu latach podatkowych o kwotę

straty poniesionej w latach poprzednich, z tym, że wysokość obniżenia w którymkolwiek z

tych lat nie może przekroczyć 50% kwoty tej straty.

Rachunek przepływów pieniężnych w okresie realizacji i eksploatacji inwestycji.

W analizie finansowej projektu dużą wartość poznawczą ma rachunek przepływów

finansowych50 (Cash flow). Jest on zestawieniem wpływów i wypływów pieniężnych

analizowanych w rzeczywistym czasie ich zaistnienia. Celem rachunku jest dokonanie analizy

płynności projektu - określenie ewentualnych okresów niedoboru gotówki oraz zaplanowanie

odpowiednich działań, służących zapobieganiu wystąpienia takich niedoborów. Daje on

podstawę do oceny możliwości generowania środków pieniężnych oraz potrzeb w zakresie

49

Por. art. 7 ust. 5 ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (Dz.U. z 2014 r.,

poz. 851, tekst jednolity, z późniejszymi zmianami).

50

Według definicji zawartej w Krajowym Standardzie Rachunkowości nr 1 „Rachunek przepływów

pieniężnych” (pkt. 2.1.) przepływy środków pieniężnych to wpływy i wydatki środków pieniężnych w kasie, na

rachunkach bankowych, czeków, weksli itp., oraz innych aktywów pieniężnych.

29

ich wykorzystania. Stanowi też uzupełnienie informacji w kwestiach niewskazanych w

bilansie i rachunku zysków i strat.

Z księgowego punktu widzenia rachunek przepływów pieniężnych nie daje informacji o

rentowności, informuje natomiast o wysokości kwoty środków pieniężnych, będących do

dyspozycji w określonym momencie.

Zgodnie z Międzynarodowymi Standardami Rachunkowości 51 – rachunek przepływów

pieniężnych w połączeniu z pozostałymi elementami sprawozdania finansowego powinien

dostarczać informacji, które umożliwią ocenę:

zmian w aktywach netto,

płynności, czyli zdolności do przekształcenia aktywów niepieniężnych w środki

pieniężne,

zdolności do wywierania wpływu na wysokość i okres wystąpienia przepływów środków

pieniężnych.

W sprawozdaniu tym wyróżnia się trzy rodzaje wpływów i wypływów gotówki :

z działalności operacyjnej - czyli podstawowej działalności przedsiębiorstwa/projektu

polega przede wszystkim na produkcji i sprzedaży klientom produktów lub usług,

z działalności inwestycyjnej - obejmującej m.in. na zakup lub sprzedaż środków trwałych

oraz wartości niematerialnych i prawnych;

z działalności finansowej - związanej z pozyskiwaniem lub utratą źródeł finansowania

projektu (głównie przepływy z tytułu środków dłużnych).

Zgodnie z ustawą o rachunkowości rachunek przepływów pieniężnych można sporządzać

metodą bezpośrednią lub metodą pośrednią. Metody te różnią między sobą sposobem

przedstawiania przepływów z działalności operacyjnej, natomiast przepływy inwestycyjne i

finansowe pozostają bez zmian. W praktyce częściej stosowaną jest metoda pośrednia.

Metoda bezpośrednia polega na przeanalizowaniu wszystkich wpływów i wypływów

środków pieniężnych z działalności operacyjnej, inwestycyjnej i finansowej, wykazuje się w

niej podstawowe grupy wpływów i wydatków pieniężnych z tej działalności. W metodzie

51

Ramy prawne dla sporządzania rachunku przepływów pieniężnych w Polsce stanowią następujące akty

prawne:

1. ustawa o rachunkowości - zwłaszcza art. 48b, w którym zdefiniowano działalność operacyjną, inwestycyjną

oraz finansową, a także załącznik nr 1, zawierający wzór rachunku

2. Krajowy Standard Rachunkowości nr 1 - będący uzupełnieniem Ustawy, stanowiący bardzo dokładny

przewodnik po zasadach sporządzania rachunku.

3. Międzynarodowy Standard Rachunkowości nr 7 - stosowany przez podmioty stosujące standardy

międzynarodowe jako podstawowe zasady rachunkowości w przedsiębiorstwie.

30

pośredniej ma miejsce korygowanie zysku netto w taki sposób, aby został on sprowadzony do

zmian netto w środkach pieniężnych na skutek działalności operacyjnej, z uwzględnieniem

wszystkich wpływów i wypływów z działalności inwestycyjnej i finansowej w okresie

sprawozdawczym.

Do podstawowych pozycji wchodzących w skład rachunku przepływów pieniężnych

zalicza się:

wpływy – np. z działalności operacyjnej, pożyczki, dotacje,

wypływy – np. łączne nakłady inwestycyjne, zmianę stanu kapitału obrotowego, łączne

koszty działalności operacyjnej bez amortyzacji, odsetki od zaciągniętych pożyczek i

kredytów, spłatę rat kapitałowych od zaciągniętego długu, podatek dochodowy,

roczny przepływ środków pieniężnych netto,

stan środków pieniężnych na koniec okresu.

Sporządzając rachunek przepływów finansowych, beneficjent powinien przestawić

podstawowe informacje na temat kluczowych wartości przepływów pieniężnych w całym

okresie prognozy. Dla samorządowych projektów inwestycyjnych dopuszczalne jest

przedstawienie rachunku przepływów pieniężnych w wersji uproszczonej lub przynajmniej z

pominięciem pozycji, w których w okresie prognozy nie są generowane żadne wartości. W

każdym przypadku na podstawie obliczeń przeprowadzanych w sprawozdaniach finansowych

powinna zostać udowodniona trwałość finansowa projektu w fazach realizacji i

eksploatacji.Sporządzając przepływy finansowe należy:

brać pod uwagę wyłącznie przepływy środków pieniężnych, tj. rzeczywistą kwotę

pieniężną wypłacaną lub otrzymywaną przez dany projekt (niepieniężne pozycje

rachunkowe – jak amortyzacja lub rezerwy na pokrycie nieprzewidzianych wydatków –

nie mogą być przedmiotem analizy);

przy zsumowaniu (tj. dodawaniu lub odejmowaniu) przepływów finansowych

w różnych latach, należy uwzględnić wartość pieniądza w czasie; przyszłe przepływy

środków pieniężnych dyskontuje się wstecznie do wartości bieżącej.

Przygotowując studium wykonalności dla projektów współfinansowanych funduszami

Unii Europejskiej analizę finansową powinna być prowadzona w cenach stałych w PLN.

Stopa dyskontowa jest podana odgórnie.

W perspektywie 2014-2020 zalecana stopa finansowa stopa dyskontowa, jaka powinna

zostać przyjęta w analizie finansowej dla inwestycji planowanych do dofinansowania z

31

funduszy UE wynosi: 6% dla analizy finansowej przeprowadzanej w cenach bieżących oraz

4% dla analizy finansowej przeprowadzanej w cenach stałych52.

5.3. Ustalanie poziomu wsparcia – luka finansowa

Ważnym elementem przygotowanie projektu do finansowania funduszami Unii

Europejskiej jest ustalenie poziomu wsparcia projektu ze środków pomocowych.

Szacowanie wysokości dofinansowania z funduszy UE dla projektów generujących

dochód przeprowadza się poprzez wyliczenie wartości wskaźnika luki w finansowaniu. Z