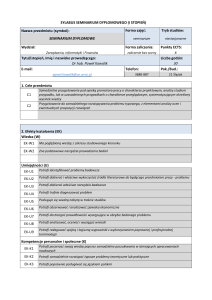

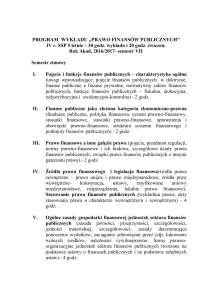

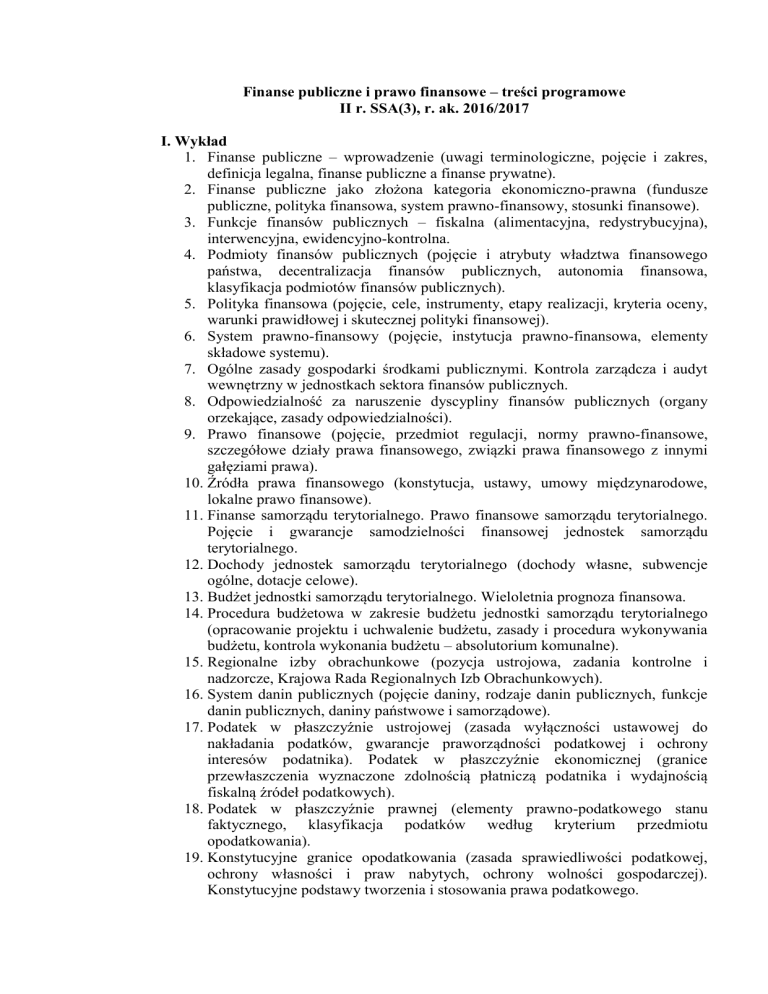

Finanse publiczne i prawo finansowe – treści programowe

II r. SSA(3), r. ak. 2016/2017

I. Wykład

1. Finanse publiczne – wprowadzenie (uwagi terminologiczne, pojęcie i zakres,

definicja legalna, finanse publiczne a finanse prywatne).

2. Finanse publiczne jako złożona kategoria ekonomiczno-prawna (fundusze

publiczne, polityka finansowa, system prawno-finansowy, stosunki finansowe).

3. Funkcje finansów publicznych – fiskalna (alimentacyjna, redystrybucyjna),

interwencyjna, ewidencyjno-kontrolna.

4. Podmioty finansów publicznych (pojęcie i atrybuty władztwa finansowego

państwa, decentralizacja finansów publicznych, autonomia finansowa,

klasyfikacja podmiotów finansów publicznych).

5. Polityka finansowa (pojęcie, cele, instrumenty, etapy realizacji, kryteria oceny,

warunki prawidłowej i skutecznej polityki finansowej).

6. System prawno-finansowy (pojęcie, instytucja prawno-finansowa, elementy

składowe systemu).

7. Ogólne zasady gospodarki środkami publicznymi. Kontrola zarządcza i audyt

wewnętrzny w jednostkach sektora finansów publicznych.

8. Odpowiedzialność za naruszenie dyscypliny finansów publicznych (organy

orzekające, zasady odpowiedzialności).

9. Prawo finansowe (pojęcie, przedmiot regulacji, normy prawno-finansowe,

szczegółowe działy prawa finansowego, związki prawa finansowego z innymi

gałęziami prawa).

10. Źródła prawa finansowego (konstytucja, ustawy, umowy międzynarodowe,

lokalne prawo finansowe).

11. Finanse samorządu terytorialnego. Prawo finansowe samorządu terytorialnego.

Pojęcie i gwarancje samodzielności finansowej jednostek samorządu

terytorialnego.

12. Dochody jednostek samorządu terytorialnego (dochody własne, subwencje

ogólne, dotacje celowe).

13. Budżet jednostki samorządu terytorialnego. Wieloletnia prognoza finansowa.

14. Procedura budżetowa w zakresie budżetu jednostki samorządu terytorialnego

(opracowanie projektu i uchwalenie budżetu, zasady i procedura wykonywania

budżetu, kontrola wykonania budżetu – absolutorium komunalne).

15. Regionalne izby obrachunkowe (pozycja ustrojowa, zadania kontrolne i

nadzorcze, Krajowa Rada Regionalnych Izb Obrachunkowych).

16. System danin publicznych (pojęcie daniny, rodzaje danin publicznych, funkcje

danin publicznych, daniny państwowe i samorządowe).

17. Podatek w płaszczyźnie ustrojowej (zasada wyłączności ustawowej do

nakładania podatków, gwarancje praworządności podatkowej i ochrony

interesów podatnika). Podatek w płaszczyźnie ekonomicznej (granice

przewłaszczenia wyznaczone zdolnością płatniczą podatnika i wydajnością

fiskalną źródeł podatkowych).

18. Podatek w płaszczyźnie prawnej (elementy prawno-podatkowego stanu

faktycznego, klasyfikacja podatków według kryterium przedmiotu

opodatkowania).

19. Konstytucyjne granice opodatkowania (zasada sprawiedliwości podatkowej,

ochrony własności i praw nabytych, ochrony wolności gospodarczej).

Konstytucyjne podstawy tworzenia i stosowania prawa podatkowego.

20. Źródła prawa podatkowego (Konstytucja RP, szczególne miejsce ustawy w

systemie źródeł, lokalne prawo podatkowe).

21. Stosowanie prawa podatkowego (akty stosowania prawa podatkowego, ogólne i

indywidualne interpretacje przepisów podatkowych dokonywane przez Ministra

Finansów, wykładnia prawa podatkowego – założenia wykładni, rodzaje

wykładni, analogia w prawie podatkowym).

22. Obowiązek podatkowy a zobowiązanie podatkowe (stosunek prawny

zobowiązania podatkowego, jego podmioty, przedmiot i treść, sposoby

powstawanie zobowiązań podatkowych).

23. Zabezpieczenie wykonania zobowiązań podatkowych (w trybie przepisów o

postępowaniu egzekucyjnym, hipoteka przymusowa, zastaw skarbowy,

pozostałe formy zabezpieczenia).

24. Wykonywanie zobowiązań podatkowych ( zapłata podatku i inne sposoby

wygaśnięcia zobowiązań podatkowych, termin zapłaty podatku, odroczenie

terminu i rozłożenie zapłaty podatku na raty).

25. Zaległość podatkowa (pojęcie, odsetki od zaległości podatkowych, opłata

prolongacyjna). Nadpłata podatku (powstanie, zwrot, przedawnienie).

26. Odpowiedzialność za zobowiązania podatkowe (zasady odpowiedzialności,

odpowiedzialność podatnika, płatnika i inkasenta).

27. Odpowiedzialność osób trzecich za zobowiązania podatkowe (podstawy i

zasady odpowiedzialności, odpowiedzialność poszczególnych kategorii osób

trzecich).

28. Następstwo prawne w prawie podatkowym (odpowiedzialność spadkobierców i

zapisobierców, osób prawnych i spółek osobowych powstałych w wyniku

przekształcenia, podziału albo połączenia).

29. Publiczne prawo bankowe (pojęcie i rodzaje banków, czynności bankowe,

szczególne uprawnienia i obowiązki banków, nadzór bankowy).

II. Ćwiczenia

1. Sektor finansów publicznych (formy prawno-organizacyjne i zasady gospodarki

finansowej jednostek sektora finansów publicznych tworzonych na podstawie

ustawy o finansach publicznych oraz na podstawie odrębnych ustaw;

budżetowanie brutto i budżetowanie netto).

2. Budżet państwa jako publiczny plan finansowy (pojęcie, struktura, zasady

budżetowe, charakter prawny budżetu). Budżet środków europejskich.

Wieloletni Plan Finansowy Państwa.

3. Procedura budżetowa w zakresie budżetu państwa (opracowanie projektu i

uchwalenie budżetu, zasady i procedura wykonywania budżetu, kontrola

wykonania budżetu).

4. Państwowy dług publiczny (pojęcie, tytuły dłużne, potrzeby pożyczkowe

budżetu państwa, procedury ostrożnościowe i sanacyjne).

5. Kazusy i zadania z prawa budżetowego.

6. Podatki obrotowe (ogólna charakterystyka, rodzaje, konstrukcja prawna).

7. Podatki dochodowe (ogólna charakterystyka, rodzaje, konstrukcja prawna).

Uproszczone formy opodatkowania dochodów z działalności gospodarczej.

8. Podatki majątkowe (podatek od spadków i darowizn, podatek od środków

transportowych).

9. Podatki przychodowo-majątkowe (podatek od nieruchomości, podatek rolny,

podatek leśny).

10. Opłaty lokalne.

11. Kazusy i zadania z prawa podatkowego.

Zalecana literatura (podręczniki)

Literatura podstawowa:

1. Prawo finansowe, red. R. Mastalski, E. Fojcik-Mastalska, Warszawa 2013.

2. M. Miemiec, K. Sawicka, M. Miemiec, Prawo finansów publicznych sektora

samorządowego, Warszawa 2013.

Literatura uzupełniająca:

1. System prawa finansowego. Tom II. Prawo finansowe sektora finansów publicznych,

red. E. Ruśkowski, Warszawa 2010 (wybrane zagadnienia).

3. System prawa finansowego. Tom III. Prawo daninowe, red. L. Etel, Warszawa 2010

(wybrane zagadnienia).

3. R. Mastalski, Prawo podatkowe, 9. wydanie, Warszawa 2016.

Źródła prawa:

- Ustawa z 27.8.2009 r. o finansach publicznych (Dz. U. z 2013 r. poz. 885 ze zm.).

- Ustawa z 17.12.2004 r. o odpowiedzialności za naruszenie dyscypliny finansów

publicznych (Dz. U. z 2013 r. poz. 168 ze zm.).

- Ustawa z 8.3.1990 r. o samorządzie gminnym (Dz. U. z 2016 r. poz. 446): rozdział 6 Gminna gospodarka finansowa.

- Ustawa z 5.6.1998 r. o samorządzie województwa (Dz. U. z 2016 r. poz. 486):

rozdział 5 - Finanse samorządu województwa.

- Ustawa z 5.6.1998 r. o samorządzie powiatowym (Dz. U. z 2016 r. poz. 814): rozdział

6 - Finanse powiatu.

-Ustawa z 23.12.2003 r. o dochodach jednostek samorządu terytorialnego (Dz.U. z

2016 r. poz. 198).

- Ustawa z 29.8.1997 r. Ordynacja podatkowa (Dz. U. z 2015 r. poz. 613 ze zm.).

- Ustawa z 11.3.2004 r. o podatku od towarów i usług (Dz. U. z 2016 r. poz. 710 ze

zm.).

- Ustawa z dnia 6 grudnia 2008 r. o podatku akcyzowym (Dz.U. z 2014 r. poz. 752 ze

zm.).

-Ustawa z 26.7.1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2012 r.

poz. 361 ze zm.).

- Ustawa z 15.2.1992 r. o podatku dochodowym od osób prawnych (Dz. U. z 2014 r.

poz. 851 ze zm.).

- Ustawa z dnia 20 listopada 1998 r. o zryczałtowanym podatku dochodowym od

niektórych przychodów osiąganych przez osoby fizyczne (Dz.U. z 1998 r. Nr 144, poz.

930 ze zm.).

- Ustawa z dnia 24 sierpnia 2006 r. o podatku tonażowym (Dz.U. z 2014 r. poz. 511 ze

zm.).

- Ustawa z dnia 2 marca 2012 r. o podatku od wydobycia niektórych kopalin (Dz.U. z

2012 r. poz. 362 ze zm.).

- Ustawa z dnia 25 lipca 2014 r. o specjalnym podatku węglowodorowym (Dz.U. z

2016 r. poz. 979).

- Ustawa z dnia 15 stycznia 2016 r. o podatku od niektórych instytucji finansowych

(Dz.U. z 2016 r. poz. 68 ze zm.).

- Ustawa z dnia 12 stycznia 1991 r. o podatkach i opłatach lokalnych (Dz. U. z 2016 r.

poz. 716).

- Ustawa z dnia 15 listopada 1984 r. o podatku rolnym (Dz U. z 2016 r. poz. 617).

- Ustawa z dnia 30 października 2002 r. o podatku leśnym (Dz. U. z 2016 r. poz. 374).

- Ustawa z dnia 28 lipca 1983 r. o podatku od spadków i darowizn (Dz. U. z 2016 r.

poz. 205 ze zm.).

- Ustawa z 29.8.1997 r. Prawo bankowe (Dz. U. 2015 r. poz. 128 ze zm.).