PRZYKŁADY OFERT FAKTORINGU,

FORFAITINGU I SEKURYTYZACJI ORAZ FORM

LIKWIDACJI ZATORÓW PŁATNICZYCH (NP.

DEBT EQUITY SWAPS , KREDYTY NA

WYMAGALNE ZOBOWIĄZANIA,

KOMPENSATY) NA POLSKIM RYNKU I

ZAGRANICĄ.

Katarzyna Panasz

Joanna Grzegrzółka

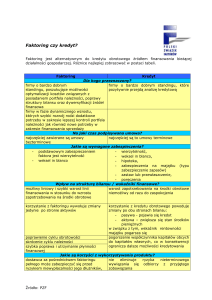

Faktoring w Polsce

Faktoring w Polsce

Raiffeisen

Faktoring niepełny (z regresem)

Faktoring pełny (bez regresu)

Faktoring pełny z polisą Klienta

Faktoring odwrotny

Faktoring samorządowy

Mikrofaktoring

Inkaso faktoringowe

Program faktoringowy

ING CF

Faktoring krajowy i eksportowy

Faktoring krajowy i eksportowy z

przejęciem ryzyka wypłacalności

Odbiorcy (bez regresu)

Faktoring krajowy bez przejęcia

ryzyka wypłacalności Odbiorcy

(z regresem)

Faktoring krajowy lub

eksportowy obsługowy (bez

finansowania)

Windykacja

Faktoring odwrócony

Faktoring na Świecie

Udział wybranych państw w

światowym

rynku faktoringu – „pierwsza 10-tka”

1. Wielka Brytania i

Irlandia – 20,66%

6. Hiszpania –

7,12%

2. Francja –

10,35%

7. Japonia – 6,61%

3. Włochy – 9,75%

8. Australia i Nowa

Zelandia

– 2,84%

4. USA – 7,45%

9. Chiny – 2,80%

5. Niemcy – 7,40%

10. Holandia –

2,72%

Polska

– 0,73%

Forfaiting w Polsce

Forfaiting jest sposobem finansowania rozliczeń pomiędzy eksporterem a importerem.

Polega na zbyciu przez eksportera wierzytelności o odroczonym terminie płatności,

zabezpieczonych w formie weksla własnego importera lub traty (weksla trasowanego)

akceptowanej przez importera.

Importer przekazuje eksporterowi weksel jako zapłatę za dostarczony towar. Eksporter

odstępuje weksel BRE Bankowi i natychmiast otrzymuje od niego zapłatę pomniejszoną o

dyskonto. Nie ponosi przy tym odpowiedzialności za realizację weksla. BRE Bank

(forfaiter) dyskontuje weksel bez prawa regresu do eksportera, a więc na własne ryzyko.

Forfaiting stosowany jest w sytuacjach, gdy sprzedaż przez eksportera produktów lub

usług wiąże się z udzieleniem przez niego kredytu kupieckiego. Kredyt może być

zastąpiony forfaitingiem.

Przedmiotem forfaitingu są z reguły wierzytelności średnio i długoterminowe, których

okres zapadalności oscyluje w przedziale od roku do 10 lta. Zdarzają się również

krótsze terminy. Forfaiting jest za stosowany zwyczaj w przypadku stosunkowo dużych i

kosztownych dostaw.

Przedmiotem forfaitingu mogą być wierzytelności handlowe, wekslowe bądź leasingowe.

Muszą być to jednak wierzytelności już istniejące i w momencie transakcji forfaitingowej

niewymagalne.

Forfaiting w Polsce

Korzyści

korzystny dla eksportera i najtańszy sposób finansowania jego transakcji

szybkie uzyskanie należności

poprawa płynności finansowej eksportera dzięki wcześniejszemu otrzymaniu

należności

uniknięcie ewentualnych strat, jakie mógłby spowodować niewypłacalny dłużnik

oferowanie odbiorcom korzystnych form płatności (płatność odroczona), co stwarza

możliwość zwiększenia wolumenu sprzedaży i wejścia na nowe rynki zbytu

uwolnienie eksportera od ryzyka handlowego, politycznego, kursowego i ryzyka

stopy procentowej

zwiększenie sprzedaży poprzez bezpieczny eksport na rynki o wysokim stopniu

ryzyka

uniknięcie potrzeby zaciągania kredytu dla sfinansowania odroczonych

wierzytelności

Forfaiting w Polsce

Warunki

Warunkiem skorzystania z forfaitingu eksportowego jest

istnienie zbywalnych wierzytelności eksportowych,

wynikających z wiążącego kontraktu, umowy handlowej, do

których prawa mogą zostać przeniesione na bank w drodze

indosu lub cesji.

Warunkiem skorzystania z forfaitingu importowego jest

poddanie się przez importera procedurze kredytowej.

Wszelkie opłaty negocjowane są indywidualnie – zależnie

od terminów i poziomu ryzyka.

Forfaiting w Polsce

Forfaiting na Świecie

Udział krajów europejskich w rynku

sekurytyzacji w 2005 r

Holandia

11,3%

Włochy

10,2%

Niemcy

6,8%

Francja

2,8%

Portugalia

2,4%

Irlandia

1,2%

Belgia

Hiszpania

13,3%

Czechy

Szwajcaria

Inne 6,6%

Rosja

Szwecja

Luksemburg

Austria

Turcja

Grecja

Wielka Brytania

45,4%

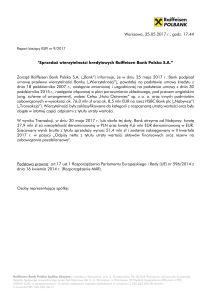

Największa w Europie Środkowej i Wschodniej

sekurytyzacja z udziałem Raiffeisen Bank Polska

Raiffeisen Bank Polska S.A. (RBPL) i czeski Raiffeisenbank a.s. (RBCZ)

oraz niemiecki bank KfW przeprowadziły pierwszą w Europie

Środkowej i Wschodniej transakcję syntetycznej sekurytyzacji aktywów.

Obejmuje ona portfel kredytów udzielonych małym i średnim

przedsiębiorstwom w Polsce i Czechach o łącznej wartości 450 milionów

euro, z czego na Polskę przypada 270 mln euro. Transakcja ta

dotyczyła kredytów udzielonych 943 polskim i czeskim

przedsiębiorstwom. Najdłuższy okres zapadalności tych kredytów

wynosi 5 lat, a średnia wartość kredytu to 360 tys. euro. Transakcja

polegała na przeniesieniu ryzyka niewypłacalności z portfeli obu

banków na KfW poprzez swapy kredytowe (credit default swap).

Odbywa się ona z wykorzystaniem platformy sekurytyzacyjnej KfW

„Promise”, jednak zawierała dodatkowy element – KfW gromadził

ryzyko z portfeli obu banków i zabezpieczał je w transakcji

syntetycznej.. Transakcja przewidywała pięcioletni okres uzupełniania

wygasających transakcji nowymi, które spełniają nałożone kryteria.

Szacowany średni okres zapadalności swapów wynosi około 7 lat.

Przykładowy proces wyboru nabywcy

sekurytyzowanych wierzytelności

1. Określenie parametrów portfela wierzytelności mającego ulec procesowi sekurytyzacji (rodzaj

i wielkość portfela, warunki prawne).

2. Ustalenie procedur prowadzących do wyboru nabywcy wierzytelności (np. przetarg

dopuszczający wyłącznie fundusze sekurytyzacyjne).

3. Podpisanie zobowiązania o poufności przez inwestorów i ich doradców.

4. Przekazanie inwestorom warunków przetargu oraz statystycznych danych o portfelu.

5. Przeprowadzenie przez inwestorów procesu due diligence wierzytelności (sytuacji finansowej i

zabezpieczeń prawnych).

6. Wysłanie wezwania do zapłaty do dłużników (zgodnie z art. 326 ust. 3 ustawy o funduszach

inwestycyjnych wierzyciel zobowiązany jest wezwać dłużnika do zapłaty, wyznaczając mu

jednocześnie 30-dniowy termin do uregulowania zobowiązania przed sprzedażą należności do

funduszu sekurytyzacyjnego).

7. Złożenie ofert przez inwestorów, negocjowanie warunków umowy oraz postanowień cesji

(zakres odpowiedzialności, ewentualne dodatkowe obowiązki nabywcy związane z

wierzytelnościami regulujące sposób zamknięcia transakcji).

8. Wybranie inwestora.

9. Zamknięcie transakcji obejmuje szereg czynności poza podpisaniem umowy przelewu

wierzytelności i zapłatą ceny przez nabywcę. W tym czasie następuje przekazanie

dokumentacji dotyczącej wierzytelności i przeniesienie zabezpieczeń (np. sporządzenie i

wysłanie wniosków o ujawnienie nowego wierzyciela w księgach wieczystych oraz w rejestrze

zastawów).

10. Wysłanie kolejnego pisma do dłużników przez bank w terminie 14 dni od zawarcia umowy

przelewu wierzytelności (obowiązek taki wynika z art. 92 c ust. 2 prawa bankowego).

Kredyt konsolidacyjny

Minimalna kwota kredytu konsolidacyjnego: 80 100

PLN

Waluta kredytu: PLN, CHF, USD, EUR, GBP

Korzystne oprocentowanie od 8,21% do 14,36%w PLN

i od 4,46% do 10,61% w CHF

Kredytowanie do 75% wartości zabezpieczenia

Maksymalny czas spłaty kredytu konsolidacyjnego: 30

lat

Spłata możliwa w ratach równych lub malejących

Oferowany w ramach mPLANU

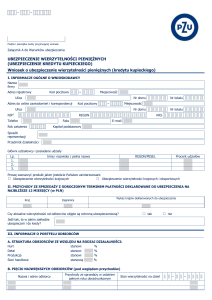

Kompensaty

Firmy:

Kompensaty

Taryfy prowizji systemu IGK:

Minimalna wartość prowizji (zł): 100

Krotność prowizji za rezygnację: 3

Poz.

Nazwa

Opis

D1

D-20101001-001

Dla długów o wartości nominalnej do 10 tys. zł

włącznie

D2

D-20101001-002

Dla długów o wartości nominalnej powyżej 10 tys. zł

do 100 tys. zł włącznie

D-20101001-003

Dla długów o wartości nominalnej powyżej 100 tys. zł

D-20101001-004

Promocja dla długów zarejestrowanych do końca roku

2010 - stawka niezależna od wartości nominalnej

D3

D4

[%]

2

1.5

1

0.75

Kredyt obrotowy

Kto może skorzystać z kredytu obrotowego?

Przedsiębiorstwa działające ponad rok czasu

Przedsiębiorstwa z siedzibą w Polsce które nie mają

obowiązku stosowania zasad rachunkowości

określonych Ustawą o rachunkowości

Przedsiębiorstwa z siedzibą w Polsce które są

zobowiązane do stosowania zasad rachunkowości

określonych Ustawą o rachunkowości

Osoby fizyczne wykonujące tzw. wolny zawód

Kredyt obrotowy

Charakterystyka kredytu

Minimalna kwota kredytu: 10.000 złotych lub równowartość w innej

walucie

Maksymalna kwota kredytu: nie określona

Waluta: PLN, EUR, USD i CHF,

Okres kredytowania: do 3 lat, dla kredytów w CHF do 1 roku,

Stopa procentowa: stała lub zmienna

Płatność odsetek: miesięcznie lub kwartalnie

Płatność kapitału: w równych ratach miesięcznych lub kwartalnych,

jednorazowo na koniec okresu kredytowania lub ratami o

zróżnicowanej wysokości

Wcześniejsza spłata: możliwa w każdym momencie

Istnieje możliwość zmiany waluty kredytu obrotowego.

Kredyt obrotowy

Zabezpieczenie

W przypadku kredytu obrotowego stosujemy następujące formy

zabezpieczeń:

Oświadczenie o poddaniu się egzekucji w trybie przepisów Prawa

Bankowego

Weksle własne in blanco

Nieodwołalne pełnomocnictwo do dysponowania rachunkiem

bieżącym w naszym banku oraz w szczególnych przypadkach

pełnomocnictwo do rachunków bieżących prowadzonych przez inne

banki

Inne rodzaje zabezpieczenia akceptowane przez bank

Istnieje możliwość zmiany zabezpieczenia kredytu obrotowego.

Dziękujemy za uwagę.