NARODOWY BANK POLSKI

Kredyt bankowy jako źródło finansowana działalności

Materiał opracowany przez NBP w ramach projektu „Przedsiębiorczość w praktyce”

Rzeszów, 31 października 2015

Spis treści

1.

Źródła finansowania i instytucje wspierające działalność gospodarczą .................................. 4

1.1.

Pojęcie kapitału własnego i kapitału obcego ......................................................................... 4

1.2.

Kryteria wyboru i podział źródeł pozyskiwania kapitału .................................................. 4

1.3.

Gdzie szukać środków finansowych na założenie lub finansowanie działalności ............... 5

1.3.1.

Pożyczki.................................................................................................................................. 6

1.3.2.

Kredyty kupieckie ................................................................................................................. 7

1.3.3.

Pożyczki z sektora pozabankowego – fundusze pożyczkowe ....................................... 7

1.3.4.

Pożyczki z sektora pozabankowego – parabanki ............................................................. 7

1.3.5.

Fundusze Unijne ................................................................................................................... 9

1.3.6.

Dotacje .................................................................................................................................... 9

1.3.7.

Emisja dłużnych papierów wartościowych .................................................................... 10

1.3.8.

Leasing .................................................................................................................................. 10

1.4.

Alternatywne (niekonwencjonalne) źródła finansowania działalności firmy ............... 12

1.4.1.

Faktoring .............................................................................................................................. 13

1.4.2.

Forfaiting .............................................................................................................................. 14

1.4.3.

Franczyza ............................................................................................................................. 15

1.4.4.

Inkubatory przedsiębiorczości .......................................................................................... 16

1.4.5.

Akademickie Inkubatory Przedsiębiorczości .................................................................. 16

1.4.6.

Aniołowie Biznesu .............................................................................................................. 19

1.4.7.

Private equity, venture capital i fundusze kapitału zalążkowego (seed capital)....... 20

2.

2.1.

Kredyt bankowy – podstawowe definicje ............................................................................. 22

Rodzaje kredytów bankowych .............................................................................................. 23

2.2. Przykładowe kredyty w ofercie banków komercyjnych ........................................................ 26

3.

Wybrane aspekty oceny zdolności kredytowej .................................................................... 29

3.1.

Pojęcie zdolności kredytowej ................................................................................................ 29

3.2.

Przykładowe czynniki uwzględniane w procesie oceny zdolności kredytowej ............ 29

3.3.

Czynniki, które mogą wpłynąć na zdolność kredytową ................................................... 30

1

3.4.

Ustalanie zdolności kredytowej przez bank........................................................................ 31

3.5.

Źródła informacji wykorzystywane przez bank przy ocenie zdolności kredytowej .... 31

3.5.1.

Biuro Informacji Kredytowej (BIK) - źródło informacji o kredytobiorcach ................ 32

3.5.2.

Scoring – narzędzie wykorzystywane przez BIK do oceny zdolności kredytowej ... 33

3.5.3.

Biuro informacji gospodarczej (BIG) – baza informacji o zaległym zadłużeniu

osób i firm............................................................................................................................................. 34

3.6.

4.

Bankowe metody oceny zdolności kredytowej – scoring bankowy ............................... 35

Dokumenty wymagane w procesie ubiegania się o kredyt ............................................... 37

4.1.

Wniosek kredytowy ................................................................................................................ 37

4.1.1.

4.2.

Biznesplan – jeden z podstawowych załączników do wniosku kredytowego .............. 42

4.2.1.

5.

Prezentacja wypełnionego wniosku kredytowego ........................................................ 42

Narzędzia wykorzystywane w biznesplanie – Analiza SWOT .................................... 43

Całkowity koszt kredytu a rzeczywista roczna stopa oprocentowania kredytu ............ 45

5.1.

RRSO – definicja ustawowa i wynikające z niej najważniejsze kwestie.......................... 45

5.2.

RRSO – definicje i komentarze ekspertów oraz pracowników banków ......................... 50

5.3.

Ćwiczenie na obliczanie RRSO ............................................................................................. 53

6.

Podsumowanie ........................................................................................................................... 54

6.1.

Ścieżka kredytowa .................................................................................................................. 54

6.2.

Program pn. Sprawdź Zanim Podpiszesz ........................................................................... 55

Bibliografia.......................................................................................................................................... 56

Spis tabel i rycin ................................................................................................................................. 57

Spis załączników ................................................................................................................................ 58

2

3

1.

Źródła finansowania i instytucje wspierające działalność gospodarczą

1.1.

Pojęcie kapitału własnego i kapitału obcego

Przedsiębiorcy finansują swoją działalność pozyskując kapitał z różnorodnych źródeł.

Kapitał, jakim dysponuje przedsiębiorca na finansowanie majątku i rozwój firmy

dzielimy na kapitał własny i obcy.

Kapitał własny może być pozyskiwany zarówno ze źródeł wewnętrznych, do których zalicza

się np. zatrzymanie w całości wypracowanego zysku przez przedsiębiorstwo lub jego część oraz

ze źródeł zewnętrznych takich jak wpływy z emisji akcji, czy powiększenie udziałów.

Kapitał obcy pozyskiwany jest jedynie ze źródeł zewnętrznych. Podstawowymi

źródłami kapitału obcego są zaciągane przez przedsiębiorstwo pożyczki i kredyty

bankowe, a także wpływy z emisji papierów dłużnych oraz leasing finansowy.

1.2.

Kryteria wyboru i podział źródeł pozyskiwania kapitału

Wybór źródła finansowania zależy m.in. od następujących kryteriów:

Formy działania i wielkości przedsiębiorstwa (dostępność do różnorodnych

źródeł finansowania rośnie wraz ze wzrostem wielkości przedsiębiorstwa,

dużemu podmiotowi znacznie łatwiej jest pozyskać kapitał niż średniemu,

małemu czy mikroprzedsiębiorstwu).

Stopnia jego rozwoju (inne potrzeby posiada przedsiębiorstwo w fazie

powstawania i początkowego rozwoju, wzrostu czy dojrzałości i schyłku).

Kosztu pozyskania środków (dążenie do minimalizowania kosztów działalności).

Elastyczności danego źródła finansowania, która oznacza szybkość pozyskania

i wielkość dostępnych środków, czas spłaty, łatwość zmniejszania i zwiększania

wartości zadłużenia, możliwość renegocjacji terminu spłaty.

Niezależności finansowej przedsiębiorcy i minimalizacji ryzyka.

Pożądanej struktury i kosztu kapitału (dążenie do optymalizacji struktury kapitału w

celu osiągnięcia maksymalizacji korzyści finansowych, co sprowadza się do

podejmowania

wyborów

między

podwyższaniem

kapitału

własnego

1

a wzrostem zadłużenia .

Przedsiębiorcy wykorzystują głównie źródła łatwiej dostępne (np. pożyczki od rodziny

i znajomych, kredyty od dostawców, pożyczki z sektora pozabankowego).

A. Szyguła, Finansowanie działalności przedsiębiorstw ze źródeł bankowych. Zastosowanie sytemu wczesnego

ostrzegania ZH w ocenie zdolności kredytowej, Difin, Warszawa 2012, s. 18.

1

4

W początkowym okresie działalności przedsiębiorstwa finansowane są najczęściej ze

środków własnych założycieli oraz z wypracowanych zysków. W miarę rosnących

potrzeb inwestycyjnych źródła te okazują się niewystarczające, dlatego przedsiębiorcy

podejmują decyzję o pozyskaniu alternatywnych form finansowania2.

Źródła pozyskiwania kapitału można zaliczyć do jednej z dwóch grup3:

A. Finansowania wewnętrznego.

B. Finansowania zewnętrznego.

1.3.

Gdzie szukać środków finansowych na założenie lub finansowanie działalności

Tabela 1. Źródła pozyskiwania kapitału

kapitał własny

kapitał obcy

wkłady właścicieli

przedsiębiorstwa, wspólników,

udziałowców, akcjonariuszy

źródła wewnętrzne

źródła zewnętrzne

zysk zatrzymany

amortyzacja

emisja akcji

pożyczki od rodziny i znajomych

zwiększanie udziałów

kredyty bankowe

kredyty kupieckie

pożyczki z sektora

pozabankowego

fundusze unijne

dotacje

emisja dłużnych papierów

wartościowych

leasing finansowy

Źródło: opracowanie własne na podstawie A. Czajkowska, op. cit., s. 50; R. Rębilas, op. cit., s. 142; J. Duda, Działalność

finansowa i inwestycyjna polskich MSP w kontekście międzynarodowym [w]: Prace naukowe Uniwersytetu Ekonomicznego

we Wrocławiu, Zarządzanie finansami firm – teoria i praktyka, Wydawnictwo Uniwersytetu Ekonomicznego we

Wrocławiu, Wrocław 2014, s. 29; Strona internetowa [dalej: SI], Portalu Infor.pl, ksiegowosc.infor.pl, 22.10.2015r.

A. Czajkowska, Kredytowanie przedsiębiorców indywidualnych, Wydawnictwo Uniwersytetu Łódzkiego, Łódź 2013, s. 49.

R. Rębilas, Koszt i struktura kapitału a wartość przedsiębiorstwa, [w:] Kreacja wartości przedsiębiorstw – nowe

trendy i kierunki rozwoju, red. M. Jabłoński i K. Zamasz, Wyższa Szkoła Biznesu w Dąbrowie Górniczej,

Dąbrowa Górnicza 2012, s. 142.

2

3

5

1.3.1.

Pożyczki

Przez umowę pożyczki dający pożyczkę zobowiązuje się przenieść na własność

biorącego określoną ilość pieniędzy albo rzeczy oznaczonych tylko co do gatunku,

a biorący zobowiązuje się zwrócić tę samą ilość pieniędzy albo tę samą ilość rzeczy tego

samego gatunku i tej samej jakości. Umowa pożyczki, której wartość przenosi pięćset

złotych, powinna być stwierdzona pismem4.

Pożyczka gotówkowa (ang. loan agreement) to umowa, na podstawie, której

pożyczkodawca udostępnia na określony czas pożyczkobiorcy określoną sumę środków

pieniężnych, zaś pożyczkobiorca zobowiązuje się w umówionym terminie zwrócić

pożyczoną sumę środków pieniężnych, oraz (zazwyczaj) wynagrodzenie (opłatę, odsetki)

dla pożyczkodawcy z tytułu ich udostępnienia5.

Pożyczki mogą udzielić wszystkie podmioty mające zdolność do czynności prawnych, zarówno

osoby fizyczne, osoby prawne, jak i jednostki organizacyjne nieposiadające osobowości prawnej.

Jeśli pożyczkodawcą jest podmiot gospodarczy świadczący usługę w ramach prowadzonej

działalności gospodarczej (np. bank, inna instytucja finansowa, czyli tzw. firma pożyczkowa,

spółdzielcza kasa oszczędnościowo-kredytowa), należy zwrócić uwagę na szersze znaczenie

pojęcia pożyczka. Zgodnie z przepisami ustawy o kredycie konsumenckim – stosuje się do niej

takie same zasady jak przy kredycie konsumenckim. Przed zawarciem umowy instytucja

pożyczająca środki ma obowiązek dokonania oceny ryzyka kredytowego. Konsument chcąc

uzyskać pożyczkę musi, zatem udzielić informacji na temat swojej sytuacji finansowej i

przedstawić dokumenty, zaś pożyczkodawca może korzystać także z informacji o konsumencie

zawartych w bazie danych lub zbiorze danych. Jeśli pożyczkodawcą jest bank, ocena ryzyka

kredytowego dokonywana jest także przy uwzględnieniu przepisów ustawy Prawo bankowe.

Główne zalety pożyczki:

Jest łatwa i szybka do otrzymania.

Może jej udzielić każda osoba fizyczna lub prawna.

Nie ma jasno określonego celu.

Może być udzielona jako pożyczka pieniężna lub rzeczowa.

Może być nieodpłatna (bez oprocentowania),

Uregulowana jest przez postanowienia prawa cywilnego6.

Kodeks cywilny, Dz. U. 1964 nr 16 poz. 93, art. 720, par. 1 i 2.

SI Narodowego Banku Polskiego, https://www.nbportal.pl, 11.10.2015r.

6 SI Encyklopedii Zarządzania, http://mfiles.pl, 12.10.2015r.

4

5

6

1.3.2.

Kredyty kupieckie

Kredyty kupieckie dają możliwość zakupu niezbędnych produktów przy odroczeniu

płatności na późniejszy termin, ustalony z dostawcą. Dla dostawców sprzedaż na kredyt

jest jednym z instrumentów zwiększenia sprzedaży i zysku. Umożliwia

zjednanie klientów, którzy nie dysponują odpowiednimi środkami na gotówkowe

zakupy. Kredyt kupiecki wykorzystywany jest przez przedsiębiorstwa, które nie mają

możliwości skorzystania z kredytu bankowego. Stanowi on dla nich źródło

pozyskiwania środków na finansowanie bieżącej działalności, zwłaszcza, gdy dysponują

zbyt małym kapitałem własnym. Dostawcy niejednokrotnie wydłużają okres

kredytowania w stosunku do oferowanego przez innych dostawców, aby w ten sposób

pozyskać nowych klientów. Udział kredytów kupieckich w finansowaniu działalności

polskich przedsiębiorstw przekracza znacznie udział kredytu bankowego. W małych i

średnich przedsiębiorstwach stanowi on podstawowe źródło finansowania majątku

obrotowego7.

1.3.3.

Pożyczki z sektora pozabankowego – fundusze pożyczkowe

Są to głównie pożyczki z funduszu pożyczkowego - instytucji, która nie jest bankiem,

a której działalność koncentruje się na zapewnieniu dostępu do zewnętrznych źródeł

kapitału przez udzielanie pożyczek. Wśród organizacji i instytucji pozabankowych

działających w Polsce są powiatowe urzędy pracy, regionalne agencje rozwoju, fundacje,

instytucje mikropożyczkowe.

Przykładowe fundusze pożyczkowe na podkarpaciu to Regionalna Izba Gospodarcza

Stalowa Wola, Rzeszowska Agencja Rozwoju Regionalnego S.A., Małopolski Instytut

Gospodarczy Rzeszów.

1.3.4.

Pożyczki z sektora pozabankowego – parabanki

Są to popularne pożyczki bez sprawdzania historii kredytowej, oferowane wyłącznie

w firmach pożyczkowych tzw. parabankach, definiowanych jako podmiot prowadzący

działalność charakterystyczną dla banków w oparciu o inne przepisy niż Prawo

bankowe.

Instytucje te mogą prowadzić bardziej liberalną politykę udzielania pożyczek, ponieważ

ich działalność nie jest objęta nadzorem Komisji Nadzoru Finansowego. Ceną za bardziej

liberalne podejście do klienta jest wysokość oprocentowania, wysokie prowizje, ryzyko

wpadnięcia w zamknięte koło zadłużenia.

7

SI Encyklopedii Zarządzania, http://mfiles.pl, 12.10.2015r.

7

Tabela 1.Przykłady pożyczek z instytucji parabankowych – tzw. Chwilówkach

Rodzaj pożyczki

Chwilówka I

Pierwsza

Chwilówka II

Kolejna pożyczka

pożyczka

Pierwsza

Kolejna pożyczka

pożyczka

Kwota pożyczki

1000 zł

1050 zł

750 zł

750 zł

Czas spłaty

30 dni

30 dni

30 dni

30 dni

Prowizja

0 zł

295,13 zł

10 zł

218,32 zł

RRSO*

0,00%

1936,31%

33,50%

2045,31%

Kwota do spłaty

1000 zł

1345,13 zł

760 zł

968,32 zł

Koszty:

0 zł

295,13 zł

10 zł

218,32 zł

7 dni

150 zł

157,5 zł

-

-

14 dni

200 zł

210 zł

-

-

30 dni

300 zł

315 zł

-

-

Przedłużenie

terminu spłaty:

Odsetki ustawowe wg prawa za każdy

Monity i wezwania wysyłane od 1 do 31

dzień zwłoki.

dnia przeterminowanej spłaty pożyczki.

Koszt powiadomień: 5 zł za każdy

Maksymalny koszt opłat za wysłane

wysłany SMS (max 4 upomnienia = 20 zł)

powiadomienia (łącznie 170 zł)

oraz 10 zł za upomnienie pisemne.

od 1 do 3 dnia po terminie spłaty –

40 zł;

od 4 do 31 dnia po terminie spłaty - 130

Koszty

zł.

dodatkowe:

Pamiętaj, że przedłużenie pożyczki nie

odbywa się automatycznie. W celu

Koszt upomnienia w formie:

przedłużenia należy złożyć stosowny

SMS - 3 zł

wniosek i wnieść opłatę za konkretny

okres.

e-mail - 2 zł

telefonicznego upomnienia - 35 zł

listu - 10 zł.

Dodatkowe

informacje

W przypadku braku spłaty pożyczki firma może podjąć działania windykacyjne,

których koszty uzależnione są od czasu trwania opóźnienia, naliczonych odsetek oraz

rodzaju podjętych czynności.

Źródło: opracowanie na podstawie SI Chwilowo.pl, https://chwilowo.pl, 9.10.2015r.

Uwagi: RRSO – Rzeczywista roczna stopa oprocentowania, definicja RRSO i sposób obliczania omówione

zostały szczegółowo w cz. 5 opracowania.

8

1.3.5.

Fundusze Unijne

Unia Europejska wydaje pieniądze za pośrednictwem różnych funduszy, programów

i instrumentów finansowych. Pięć głównych funduszy wspiera rozwój gospodarczy

wszystkich krajów Unii zgodnie z celami strategii Europa 2020. Są to8:

Europejski Fundusz Rozwoju Regionalnego - jego celem jest zmniejszanie różnic

w poziomie rozwoju regionów w Unii i wzmacnianie spójności gospodarczej,

społecznej i terytorialnej UE jako całości. Z funduszu pochodzi m.in. wsparcie

inwestycji produkcyjnych i infrastrukturalnych oraz wsparcie udzielane małym

i średnim przedsiębiorcom.

Europejski Fundusz Społeczny - głównym celem funduszu jest walka

z bezrobociem w krajach członkowskich.

Fundusz Spójności - jest to fundusz przeznaczony dla państw członkowskich,

których dochód narodowy brutto (DNB) na mieszkańca wynosi mniej niż 90%

średniej w UE.

Europejski Fundusz Rolny na rzecz Rozwoju Obszarów Wiejskich - fundusz ten

zajmuje się wspieraniem przekształceń struktury rolnictwa oraz wspomaganiem

rozwoju obszarów wiejskich.

Europejski Fundusz Morski i Rybacki - fundusz wspiera restrukturyzację

rybołówstwa państw członkowskich.

Polska jest największym beneficjentem pomocy unijnej. W latach 2014-2020 Unia

Europejska przeznaczyła dla naszego kraju 82,5 mld euro. Największe kwoty Polska

zainwestuje w infrastrukturę transportową (drogową i kolejową), ale największy wzrost

wydatków nastąpi w sferze innowacyjności i wsparcia przedsiębiorców. Obok

bezzwrotnych dotacji Unia Europejska udostępnia także tzw. instrumenty zwrotne, czyli

pożyczki i kredyty. Korzystać z nich mogą zarówno przedsiębiorcy, jak i samorządy.

1.3.6.

Dotacje

Dotacje definiowane są, jako podlegające szczególnym zasadom rozliczania środki

z budżetu państwa, budżetu jednostek samorządu terytorialnego oraz z państwowych

funduszy celowych przeznaczone na podstawie ustawy o finansach publicznych,

odrębnych ustaw lub umów międzynarodowych, na finansowanie lub dofinansowanie

realizacji zadań publicznych. Środki przeznaczone na dopłaty do określonych rodzajów

wyrobów lub usług, kalkulowane według stawek jednostkowych stanowią dotacje

przedmiotowe. Dotacje przedmiotowe mogą być udzielane na podstawie odrębnych

8

SI Fundusze Europejskie, http://www.funduszeeuropejskie.gov.pl, 27.09.2015r.

9

ustaw lub przepisów Unii Europejskiej, z uwzględnieniem równoprawności, dla

przedsiębiorców wytwarzających określone rodzaje wyrobów lub świadczących

określone rodzaje usług oraz dla podmiotów wykonujących zadania na rzecz rolnictwa.

Stawki dotacji przedmiotowych, szczegółowy sposób i tryb udzielania i rozliczania tych

dotacji, w tym formę składania wniosków, informowania o ich przyjęciu lub odrzuceniu,

warunki przekazywania i rozliczenia dotacji, a także termin zwrotu dotacji określają

przepisy wykonawcze. Należą do nich m.in. rozporządzenie Ministra Finansów z dnia

20 grudnia 2010 r. w sprawie stawek, szczegółowego sposobu i trybu udzielania

i rozliczania dotacji przedmiotowych do posiłków sprzedawanych w barach mlecznych

(Dz.U. Nr 254, poz. 1705); rozporządzenie Ministra Finansów z dnia 3 września 2010 r. w

sprawie szczegółowego sposobu i trybu udzielania i rozliczania dotacji przedmiotowych

(Dz. U. Nr 166, poz. 1123), które odnosi się do dotacji udzielanych dla przedsiębiorców

wytwarzających określone rodzaje wyrobów lub świadczących określone rodzaje usług9.

1.3.7.

Emisja dłużnych papierów wartościowych

Emisja dłużnych papierów wartościowych stanowi źródło finansowania działalności

bieżącej lub/i inwestycyjnej stanowiące alternatywę lub uzupełnienie dla kredytu

bankowego.

Emitentami są znane firmy o niskim ryzyku kredytowym. Wykup papierów dłużnych

może być także gwarantowany przez spółkę o wysokiej wiarygodności kredytowej.

Emitenci papierów dłużnych pozyskują środki finansowe z rynku kapitałowego

w ramach jednej emisji papierów dłużnych lub wielokrotnych emisji w ramach tzw.

programów emisji papierów dłużnych.

1.3.8.

Leasing

Leasing podobnie jak kredyt to forma finansowania inwestycji, ale korzystniejsza dla

przedsiębiorcy

ze

względów

podatkowych.

Leasing

opiera

się

na

umowie

cywilnoprawnej dwóch stron, w której strona finansująca, czyli leasingodawca

przekazuje stronie drugiej zwanej leasingobiorcą prawo do korzystania z rzeczy

stanowiącej

przedmiot

finansowania

na

ustalony

okres.

W

ramach

umowy

leasingodawca pobiera w zamian ustaloną opłatę zwaną ratą leasingową10.

9

SI Leksykonu Budżetowego, http://www.sejm.gov.pl, 29.09.2015r.

SI Pekao Leasing, http://www.pekaoleasing.com.pl, 20.10.2015r.

10

10

W leasing można wziąć jedynie środki trwałe, w szczególności: nieruchomości: np.

budynki, grunty, lokale spółdzielcze będące odrębną własnością, własnościowe prawo

do lokalu mieszkalnego; maszyny i urządzenia; środki transportu.

W przypadku leasingu operacyjnego firma leasingowa ujawnia przedmiot w swoich

aktywach i to ona jest odpowiedzialna za dokonanie odpisów amortyzacyjnych.

Wymiernymi korzyściami dla przedsiębiorcy są: możliwość wliczenia w koszty

uzyskania przychodu całej opłaty wstępnej, wszystkich rat leasingowych (w części

kapitałowej i odsetkowej), a także opłat związanych z bieżącą eksploatacją przedmiotu

leasingu. Warunkiem jest zawarcie umowy zgodnej z wytycznymi przewidzianymi w

prawie podatkowym: umowa leasingu musi być zawarta na czas określony i trwać

minimalnie 40% czasu amortyzacji środka trwałego, co np. w przypadku samochodu

osobowego daje dwa lata11.

W leasingu operacyjnym po upływie terminu umowy, własność przedmiotu leasingu

może, ale nie musi, zostać przeniesiona na leasingobiorcę. W zdecydowanej większości

przypadków mamy jednak do czynienia z przeniesieniem praw własności po zapłacie

przez klienta wcześniej ustalonej kwoty (kwoty wykupu), ale wszystko zależy od

zapisów w umowie.

Leasing operacyjny w ramach podatku VAT traktowany jest jako usługa. W związku z

tym, podstawę opodatkowania w tym przypadku stanowi wartość netto raty

leasingowej, płaconej przez leasingobiorcę. Podatek VAT jest naliczany wraz z każdą

opłatą leasingową, co powoduje, że zapłata VAT-u - w porównaniu z zakupem

przedmiotu - jest także rozłożona dla przedsiębiorcy w czasie. Czynsze leasingowe

podlegają opodatkowaniu podatkiem VAT w wysokości 23%, niezależnie od stawki jaką

opodatkowany jest leasingowany przedmiot.

Jeśli przedsiębiorca wybierze leasing finansowy, to przedmiot zostanie zaliczony do

jego

majątku,

co

daje

możliwość

samodzielnego

dokonywania

odpisów

amortyzacyjnych. Kosztem uzyskania przychodu dla przedsiębiorstwa w tym

przypadku są właśnie odpisy amortyzacyjne, część odsetkowa raty leasingowej oraz

codzienne koszty użytkowania. Zaletą leasingu finansowego jest brak ograniczeń

dotyczących minimalnej wartości końcowej oraz minimalnego okresu trwania umowy.

11

SI Bankier.pl, http://www.bankier.pl, 21.10.2015r.

11

Warunkiem jest, aby umowa została podpisana na czas określony, ustalony między

stronami. Po zakończeniu okresu leasingu dany przedmiot przechodzi na własność

korzystającego i można go wykorzystywać dalej w firmie lub odsprzedać. W przypadku

tego rodzaju leasingu mamy do czynienia z dostawą towaru, stąd podatek VAT od sumy

płatności leasingowych należy zapłacić w całości wraz z pierwszą ratą leasingową. Dla

wielu firm, szczególnie tych rozpoczynających działalność, może okazać się to sporym

obciążeniem.

Obie formy leasingu, zarówno finansowy, jak i operacyjny, mają inne zalety, stąd

porównując korzyści wynikające z wyboru danego rodzaju finansowania, przedsiębiorca

powinien wziąć pod uwagę specyfikę prowadzonej przez siebie działalności oraz to, jaki

środek trwały jest przedmiotem inwestycji. Zaleca się np. wybór leasingu operacyjnego,

jeżeli przewidywany okres użytkowania przedmiotu jest stosunkowo krótki. Dzięki

temu możliwe jest zwiększenie bieżących kosztów działalności, a co za tym idzie

zmniejszenie podstawy opodatkowania12. Poza korzyściami natury podatkowej zarówno

leasing operacyjny jak i finansowy, to dla przedsiębiorców maksymalnie uproszczone

procedury oraz wyższa dostępność uzyskania finansowania.

1.4.

Alternatywne (niekonwencjonalne) źródła finansowania działalności firmy

Tabela 2. Alternatywne (niekonwencjonalne) źródła pozyskiwania kapitału

kapitał własny

źródła zewnętrzne

kapitał obcy

fundusze typu private equity,

faktoring

venture capital, fundusze

forfaiting

kapitału zalążkowego (seed

franczyza

capital)

inkubatory przedsiębiorczości

Aniołowie Biznesu

Źródło: opracowanie własne na podstawie A. Czajkowska, op. cit., s. 50; R. Rębilas, op. cit., s. 142; J. Duda,

Działalność finansowa i inwestycyjna polskich MSP w kontekście międzynarodowym [w]: Prace naukowe

Uniwersytetu Ekonomicznego we Wrocławiu, Zarządzanie finansami firm – teoria i praktyka, Wydawnictwo

Uniwersytetu Ekonomicznego we Wrocławiu, Wrocław 2014, s. 29; Strona internetowa [dalej: SI], Portalu

Infor.pl, ksiegowosc.infor.pl, 22.10.2015r.

12

SI Cena Biznesu, http://cenabiznesu.pl, 21.10.2015r.

12

1.4.1.

Faktoring

Faktoring

to

rodzaj

działalności

finansowej

polegającej

na

wykupie

nieprzeterminowanych wierzytelności przedsiębiorstw, należnych im od odbiorców

z tytułu dostaw towarów lub usług, połączony z finansowaniem klientów oraz

świadczeniem na ich rzecz dodatkowych usług13. Strony, uczestnicy tej usługi to faktor

i faktorant. Faktorem nazywa się wyspecjalizowaną instytucję faktoringową np. bank

lub przedsiębiorstwo faktoringowe, na rzecz, którego dokonuje się cesji należności

handlowych. Faktorant to klient faktoringowy, czyli przedsiębiorstwo, jednostka

samorządu terytorialnego lub osoba fizyczna wykonująca wolny zawód, bądź inna

instytucja, która cechuje na rzecz faktora swoje należności14.

Faktorant (dostawca) otrzymuje zapłatę bezpośrednio po zrealizowaniu sprzedaży

i przesłaniu do Faktora kopii faktur wraz z dokumentami potwierdzającymi odbiór

towaru. Na początku Faktorant (dostawca) otrzymuje zaliczkę (jej wysokość uzależniona

jest od warunków umowy faktoringowej i może wynieść 90% kwoty faktury brutto)

a pozostałą część - fundusz gwarancyjny w momencie, kiedy odbiorca ureguluje

płatność na rachunek bankowy Faktora.

Faktoring oferowany jest w obrocie krajowym i zagranicznym, z przejęciem i bez

przejęcia ryzyka niewypłacalności odbiorcy15. Ze względu na kryterium umiejscowienia

ryzyka wypłacalności dłużnika faktoringowego wskazać można faktoring pełny,

niepełny i mieszany. W przypadku faktoringu pełnego, faktor przejmuje na siebie całe

ryzyko związane z wypłacalnością dłużnika. W faktoringu niepełnym ryzyko to

spoczywa na faktorancie, który w przypadku nieuregulowania wierzytelności przez

dłużnika faktoringowego, musi dokonać zwrotu odpowiedniej kwoty faktorowi.

Faktoring mieszany charakteryzuje się tym, że ryzyko związane z przelewaną

wierzytelnością obarcza zarówno faktora jak i faktoranta16.

Faktoring przeznaczony jest dla:

Firm stosujących odroczone terminy płatności (kredyt kupiecki).

Firm poszukujących alternatywnych źródeł finansowania bieżącej działalności.

Przedsiębiorstw chcących zabezpieczyć się przed niewypłacalnością odbiorców.

SI Polskiego Związku Faktorów, http://www.faktoring.pl, 5.10.2015r.

M. Sosnowski, Analiza płynności w procesie oceny zdolności kredytowej, [w:] Kreacja…, red. M. Jabłoński i K.

Zamasz, Wyższa Szkoła Biznesu w Dąbrowie Górniczej, Dąbrowa Górnicza 2012, s. 212.

15 SI BZWBK, http://www.bzwbk.pl, 13.10.2015r.

16 M. Sosnowski, Analiza płynności w procesie oceny zdolności kredytowej, [w:] Kreacja…, red. M. Jabłoński i K.

Zamasz, Wyższa Szkoła Biznesu w Dąbrowie Górniczej, Dąbrowa Górnicza 2012, s. 213.

13

14

13

Firm szukających sposobów na zdyscyplinowanie swoich kontrahentów do

terminowego regulowania zobowiązań.

Podmiotów gospodarczych poszukujących elastycznych i kompleksowych usług

finansowych17.

Zalety faktoringu:

Zapewnia szybki dostęp do środków finansowych do tej pory zamrożonych

w fakturach z odroczonym terminem płatności.

Bezpieczna współpraca z kontrahentem - faktoring poprawia bezpieczeństwo

obrotu handlowego i współpracy z kontrahentami, zdecydowanie wzrasta

terminowość regulowania zobowiązań przez odbiorców niż ma to miejsce poza

usługą.

Mniejsze koszty administrowania należnościami - Faktor przejmuje na siebie

obowiązki związane z zarządzaniem należnościami Faktoranta. Faktor przyjmuje

zapłatę od odbiorcy, monitoruje go w przypadku opóźnień lub braku zapłaty,

w porozumieniu z Faktorantem podejmuje niezbędne działania mające na celu

odzyskanie należności od odbiorcy.

Zakres usług, które faktor świadczy swoim klientom jest uregulowany

międzynarodowym porozumieniem w ramach Organizacji Narodów Zjednoczonych. W

Polsce nie ma odrębnych regulacji prawnych odnoszących się do faktoringu.

Wykorzystywane są przepisy "Kodeksu prawa cywilnego" i "Kodeksu prawa

handlowego"18.

1.4.2.

Forfaiting

Forfaiting jest prostym technicznie, akceptowanym na całym świecie instrumentem

finansowania handlu zagranicznego, polegającym na dyskontowaniu lub

redyskontowaniu przez bank wierzytelności z tytułu transakcji handlowych19.

Etapy forfaitingu: Pierwszym krokiem jest sprzedaż towarów za granicę. Importer

następnie płaci za towary wekslem, zachowując tym samym możliwość korzystania z

nich. Eksporter sprzedaje następnie otrzymany weksel bankowi, za co otrzymuje

zdyskontowaną wartość wierzytelności. W dniu płatności weksla bank w kraju

eksportera sprzedaje weksel, następnie bank importera przelewa należne środki. Ryzyko

SI BZWBK, http://www.bzwbk.pl, 13.10.2015r.

SI Polskiego Związku Faktorów, http://www.faktoring.pl, 10.10.2015r.

19 SI Bankier.pl, http://www.bankier.pl, 9.10.2015r.

17

18

14

w tego typu transakcjach jest niewielkie gdyż weksel najczęściej musi być poręczony

przez bank importera20.

Korzyści forfaitingu: Transakcje forfaitingowe niosą wiele korzyści zarówno dla

eksportera, jak i dla importera. W wypadku eksportera przed wszystkim pozwalają na

natychmiastowe uzyskanie gotówki za zrealizowany kontrakt, i to w pełnej wartości

kontraktu, co pozwala na wyliczenie jego wartości netto. Dzięki transakcji forfaitingowej

eliminuje się ryzyka związane z rozliczeniem kontraktu, tj. ryzyko transakcyjne, ryzyko

transferu, ryzyko polityczne oraz ryzyko walutowe. Importer, dostarczając instrumenty

dłużne podlegające zdyskontowaniu, zyskuje szansę otrzymania kredytu o stałej stopie

procentowej w pełnej wartości kontraktu z możliwością dopasowania spłat rat

kredytowych do własnych potrzeb.

Koszty forfaitingu: Koszty forfaitingu składają się z dyskonta naliczanego od dnia

wykupu do dnia płatności, oraz prowizji, płatnej z góry. Wysokość prowizji waha się do

3% kwoty wierzytelności. Instytucja finansowa wykupująca wierzytelności osiąga zysk

dzięki marży, oraz zamianie weksli w papiery wartościowe i sprzedaży ich na rynku

wtórnym21.

Z forfaitingu mogą korzystać:

osoby prawne,

jednostki organizacyjne nie mające osobowości prawnej,

osoby fizyczne prowadzące działalność gospodarczą.

1.4.3.

Franczyza

Franczyza (Franchising - franchise - przywilej, koncesja) – sposób współpracy

podmiotów gospodarczych, z których jeden posiada kapitał (franczyzobiorca), drugi zaś

dysponuje sprawdzonymi metodami działania (franczyzodawca). Inaczej mówiąc,

określone przedsiębiorstwo udostępnia swoją wiedzę, technologię, znak firmowy i

pomoc w zastosowaniach innemu przedsiębiorstwu, które otrzymując od

franczyzodawcy „sposób na przedsiębiorczość" zobowiązuje się do działania zgodnie z

wynegocjowanymi i zapisanymi w umowie zasadami. Przedmiotem franczyzy może być

procedura działalności usługowej, receptura i organizacja produkcji (know-how), marka

firmy oraz inne elementy22

SI Encyklopedii Zarządzania, http://mfiles.pl, 10.10.2015r.

Ibidem.

22 SI Portalu Wiedzy, http://portalwiedzy.onet.pl, 14.10.2015r.

20

21

15

Sam angielski termin „to franchise” oznacza udzielenie przez jedną firmę innej firmie

zezwolenia na sprzedaż dóbr lub świadczenie usług na określonym terytorium.

W Europie i w Polsce stosuje się węższe rozumienie pojęcia franczyzy. Franczyzą

nazywa się długookresową, stałą umowną współpracę między niezależnymi

przedsiębiorcami, franczyzodawcą a franczyzobiorcą, podczas której franczyzodawca

przekazuje franczyzobiorcy wiedzę na temat prowadzenia firmy i użycza swojej marki23.

Dla celów odróżnienia prowadzonej działalności w oparciu o franczyzę od innych

systemów dystrybucji oraz rozróżnienia franczyzodawców od innych przedsiębiorców

przyjmuje się, że cechami wyróżniającymi franczyzę, są m.in.:

1.4.4.

Trwały,

kontraktowy

stosunek

umowny

łączący

franczyzodawcę

i franczyzobiorcę, z którego wynika obowiązek franczyzodawcy przekazywania

franczyzobiorcy „know-how” w sposób ciągły, przez cały okres obowiązywania

umowy i który nakłada na franczyzobiorcę obowiązek uiszczania na rzecz

franczyzodawcy opłat franczyzowych, lub innych świadczeń, w sposób

uzgodniony pomiędzy stronami,

Niezależność gospodarcza, prawna oraz organizacyjna franczyzobiorcy

względem franczyzodawcy (czego odzwierciedleniem na gruncie polskiego

systemu prawnego jest m.in. w przypadku działalności w ramach franczyzy

adresowanej do konsumentów - posiadanie własnych kas rejestrujących).

Inkubatory przedsiębiorczości

Inkubator przedsiębiorczości to instytucja, której celem jest wspieranie

przedsiębiorczości. W zależności od grupy docelowej wyróżnia się kilka rodzajów

inkubatorów przedsiębiorczości, których oferta jest skierowana do:

Początkujących przedsiębiorców z sektora małych i średnich przedsiębiorstw.

Rozpoczynających lub dopiero zamierzających rozpocząć działalność

gospodarczą.

Młodzieży i studentów (akademickie inkubatory przedsiębiorczości).

Podmiotów ekonomii społecznej (inkubatory przedsiębiorczości społecznej).

1.4.5.

Akademickie Inkubatory Przedsiębiorczości

Główną ideą AIP jest budowanie sprzyjających warunków dla rozwoju

przedsiębiorczości. Dzięki współpracy z AIP każda osoba może założyć firmę

mniejszym kosztem, w łatwy sposób oraz przy minimalnym ryzyku. Dzięki pomocy

specjalistów z inkubatora można skupić się na promocji swoich produktów, ich

23

SI Franchising.pl, http://franchising.pl, 13.10.2015r.

16

sprzedaży oraz na rozwijaniu firmy. To bardzo ważne, bo prowadzenie biznesu od

strony prawnej czy księgowej dla młodych przedsiębiorców jest dosyć skomplikowane.

Co zyskuje się działając w Akademickich Inkubatorach Przedsiębiorczości?

Można się nauczyć dobrych wzorców w biznesie.

Założenie biznesu nie wymaga większego wkładu własnego.

Biznes może założyć każda osoba, również taka, która już pracuje i ma etat.

Nie trzeba wpisywać swojej firmy do KRS.

Korzysta

się

z

osobowości

prawnej

Akademickich

Inkubatorów

Przedsiębiorczości. Firma otrzymuje prawo do posługiwania się danymi AIP

podczas wystawiania faktur i umów, dzięki czemu może prowadzić rozliczenia

ze swoimi klientami budując własną markę.

Wszystkie zarobione pieniądze trafiają na indywidualne konto firmowe. AIP nie

rości sobie żadnych praw do udziałów oraz żadnego procentu z zysków czy

praw do marki tworzonej przez firmę24.

Dostaje się prawne wsparcie.

Jest zapewniona księgowość i administracja.

Nie płaci się miesięcznych obowiązkowych składek na ZUS.

Dostęp do biura i sprzętu biurowego.

Możliwość korzystania z sali konferencyjnej.

Możliwość uczestniczenia w szkoleniach.

Specjalistyczne doradztwo.

Możliwość pokazania się na targach, sympozjach, konferencjach czy konkursach

startupów.

Kontakty z innymi firmami.

W AIP można spotkać różne firmy, które początkowo świadczą usługi sobie nawzajem.

Umożliwia to zdobycie doświadczenia przy realizacji projektów, oraz uzyskanie wielu

towarów czy usług, na przykład firmowej strony internetowej poniżej ceny rynkowej, co

przyczynia się do ograniczenia początkowych kosztów działalności firmy.

Kto działa w Akademickich Inkubatorach Przedsiębiorczości?

Wśród firm działających w inkubatorach możemy znaleźć przedsiębiorców

z różnych branż ale najwięcej jest tych z branży informatycznej. Oprócz tego są np.

firmy dekoratorskie, zajmujące się organizacją eventów i wesel, budowlane, czy

SI Strefy Biznesu, http://www.strefabiznesu.nowiny24.pl, M. Motor, „Inkubatory w Rzeszowie przyciągają

coraz więcej młodych przedsiębiorców”, 11.10.2015r.

24

17

szeroko pojętym doradztwem, mediami, „pijarem", a nawet tradycyjnymi

kulinariami.

Ważne jest też prawne wsparcie: na początku działalności nie każdy umie dobrać

właściwych kontrahentów. W razie pojawienia się problemów z płatnościami

za wykonane usługi, początkujący przedsiębiorcy liczyć mogą na wsparcie

Akademickich Inkubatorów Przedsiębiorczości. Jedną z największych barier przy

zakładaniu firmy jest obawa czy przedsiębiorca będzie w stanie opłacić wszystkie

wymagane składki.

Listę działających inkubatorów znajdziemy w serwisie inkubatory.pl Można wybrać

inkubator, który znajduje się blisko naszego miejsca zamieszkania, ale nie ma takiego

obowiązku. Wystarczy wypełnić formularz zgłoszeniowy, lub umówić się na

spotkanie, na którym dopełni się wszystkich formalności. Działalność w ramach

inkubatorów to najbezpieczniejszy model biznesowy dla początkujących firm. Z

takiej możliwości skorzystało już w Polsce kilka tysięcy osób.

Dodatkowa pomoc z Akademickich Inkubatorów Przedsiębiorczości

Niektóre inkubatory pomagają młodemu przedsiębiorcy w zdobyciu środków na

rozwinięcie biznesu, nawet do 100 tysięcy złotych na atrakcyjnych warunkach25.

Minusy AIP

Duży stopień sformalizowania, dokumenty prawne muszą być zatwierdzone przez

dyrektora oddziału. Każdą umowę podpisywaną z klientem trzeba wysłać do działu

prawnego, który ją weryfikuje i następnie ewidencjonuje.

Należy dostarczać prawidłowo opisane faktury, co na początku może stanowić

problem.

Brak możliwości rozliczania kosztów: użytkowania samochodu, zużycia paliwa,

telefonu czy delegacji26.

SI Regio Praca, http://www.regiopraca.pl, K. Piojda, „Akademickie inkubatory przedsiębiorczości nie tylko

dla studentów”, 12.10.2015r.

26SI Bankier.pl, http://www.bankier.pl, 13.10.2015r.

25

18

Tabela 3.Porównanie kosztów prowadzenia firmy samemu i w AIP

WARIANT

Usługa

OPTYMISTYCZNY

WARIANT REALISTYCZNY

Księgowość online

Biuro rachunkowe

45,00 zł

1042,46 zł

ZUS preferencyjny

ZUS (styczeń 2014)

431,18 zł

200,00 zł

200,00 zł

200,00 zł

Biuro coworkingowe

100,00 zł

400,00 zł

(bez limitu w miesiącu)

Biuro Warszawa

Biuro Kraków

Dostęp do Sali

10 zł/ godzinę

35 zł/ godzinę

konferencyjnej

Biuro Warszawa

Biuro Kraków

Księgowość

ZUS

Porada prawna 2,5

godziny

AIP

fakultatywnie

w pakiecie

w pakiecie

w pakiecie

w pakiecie

Kontakty

nie do kupienia

nie do kupienia

w pakiecie

Szkolenia

W zależności od szkolenia

W zależności od szkolenia

w pakiecie

776,18 zł

1842,46 zł

bez Sali konferencyjnej

bez Sali konferencyjnej

Raz na 1 miesiąc

250,00 zł

Źródło: SI Akademickich Inkubatorów Przedsiębiorczości, http://aiprzeszow.pl, 12.10.2015r.

Akademickie Inkubatory Przedsiębiorczości w Rzeszowie

1. Wyższa Szkoła Informatyki i Zarządzania pokój nr 41, ul. Sucharskiego 2,

35-225 Rzeszów, mail: [email protected], tel. (17) 860 57 61.

2. Al. Rejtana

16C,

35-959

Rzeszów,

pok.

014

podziemia,

mail:

[email protected], tel./fax. +48 17 872 10 61.

Dodatkowe

informacje

można

uzyskać

http://aiprzeszow.pl oraz http://inkubatory.pl.

1.4.6.

na

stronach

internetowych:

Aniołowie Biznesu

Anioł Biznesu jest to prywatny inwestor wspierający wybrane pomysły biznesowe,

zazwyczaj w początkowej fazie ich działalności (start-up). Angażuje on nie tylko środki

finansowe, ale również swoją wiedzę, kontakty i doświadczenie biznesowe, które

posiada. Dla wielu przedsiębiorców wsparcie merytoryczne i zwiększenie

wiarygodności przedsięwzięcia, dzięki obecności inwestora o dobrej reputacji, jest

równie wartościowe, jak otrzymane środki finansowe. Na tle innych form finansowania

(np. bank, fundusz venture capital, giełda) jedynie Anioł Biznesu oferuje indywidualne

zaangażowanie w przedsięwzięcie oraz współpracę z pomysłodawcą w bieżącej

działalności czy rozwoju firmy. Najczęściej zaangażowanie Anioła w projekt trwa od

19

3 do 6 lat, natomiast zysk otrzymuje on „wychodząc z inwestycji”, czyli odsprzedając

swoje udziały.

Anioł Biznesu:

Jest gotowy podejmować ryzyko związane z inwestowaniem w małe, startujące

firmy.

Oczekuje wysokich zysków.

Ma doświadczenie zdobyte jako przedsiębiorca lub manager.

Wspiera merytorycznie rozwój dofinansowywanej firmy.

1.4.7.

Private equity, venture capital i fundusze kapitału zalążkowego (seed capital)

Private equity - to pojęcie obejmuje wszelkie inwestycje na niepublicznym rynku

kapitałowym, w celu osiągnięcia średnio- i długoterminowych zysków z przyrostu

wartości kapitału27. Kapitał private equity inwestowany jest w przedsiębiorstwa będące

na wczesnych etapach rozwoju łącznie z fazą ekspansji bądź wręcz rozpoczynające

działalność biznesową. W pojęciu tym mieści się również finansowanie inwestycji

w pomysł „pod zasiew”, czyli w koncept, z myślą o testowaniu go pod kątem

utworzenia firmy. Private equity jest terminem pojemniejszym od venture capital.

Dotyczy zarówno venture capital (faza zasiewu – seed, faza rozruchu – start-up, faza

ekspansji – expansion stages), jak i wykupów menedżerskich oraz zastąpienia kapitału

lub wtórnego nabycia28.

Dla młodej lub dopiero, co zakładanej spółki fundusze kapitału zalążkowego są

właściwym źródłem kapitału, ponieważ na początku działalności firma nie zawsze jest

w stanie pozyskać kredyt bankowy ze względu na brak zabezpieczeń i brak historii

kredytowej. Kapitał oferowany przez fundusze to kapitał długoterminowy, z którego

korzystanie nie jest obciążone bieżącą spłatą odsetek, dzięki czemu młode, szybko

rozwijające się, ale kapitałochłonne spółki mają możliwość utrzymania płynności

finansowej (szczególnie te, które działają w obszarach nowych technologii)29.

Fundusze mogą dokonywać inwestycji zarówno w mikro, małych jak i średnich

przedsiębiorców znajdujących się we wczesnej fazie rozwoju prowadzonej działalności.

SI Polskiego Stowarzyszenia Inwestorów Kapitałowych, http://www.psik.org.pl, 17.10.2015r.

L. Lewandowska, Wybrane koncepcje finansowania innowacyjności, [w:] Zeszyty Naukowe nr 9, Polskie

Towarzystwo Ekonomiczne Uniwersytet Łódzki, Kraków 2011, s.93.

29 SI Podkarpackiej Agencji Rozwoju Przedsiębiorczości, http://www.parp.gov.pl, 16.10.2015r.

27

28

20

Fundusze venture capital, zwane także funduszami podwyższonego ryzyka są

przykładem

kapitału

własnego

pochodzącego

spoza

przedsiębiorstwa,

wykorzystywanego przez małe i średnie jednostki gospodarcze borykające się z brakiem

kapitału. Fundusz, poprzez objęcie nowych akcji bądź udziałów, staje się udziałowcem

lub akcjonariuszem przedsiębiorstwa. Inwestowanie w niesprawdzony produkt stwarza

wysokie ryzyko niepowodzenia inwestycji, ale jednocześnie w przypadku sukcesu

przedsięwzięcia, zapewnia wysoki przyrost zainwestowanego kapitału, który jest

realizowany poprzez sprzedaż udziałów.

Fundusze venture capital inwestują w przedsiębiorstwa, które według ich oceny mają

dobre perspektywy rynkowe, sprecyzowaną wizję rozwoju, a przede wszystkim są

świetnie zarządzane. Wspieranie rozwoju firmy następuje nie tylko przez dopływ

środków pieniężnych, lecz również poprzez know-how w zakresie zarządzania. Dawca

venture capital aktywnie uczestniczy w zarządzaniu firmą, aby pomóc jej w takim

wejściu na rynek z określonym produktem, które pozwoli na realizację spodziewanego

dochodu.

Kapitał założycielski venture capital może pochodzić z różnych źródeł, np. od instytucji

finansowych, towarzystw ubezpieczeniowych, firm konsultingowych, agend

rządowych, dużych firm prowadzących działalność gospodarczą oraz prywatnych

inwestorów krajowych i zagranicznych30.

Istotnymi cechami funduszy venture capital są:

Inwestowanie w przedsięwzięcia wysoce innowacyjne, a zatem również bardzo

ryzykowne.

Oczekiwanie relatywnie wysokich stóp zwrotu z zaangażowanego kapitału.

Aktywne uczestnictwo w zarządzaniu inwestowanym przedsiębiorstwem.

Wpływanie na poprawę szans pomyślnego rozwoju przedsięwzięcia poprzez

wnoszenie know-how.

Selekcja projektów inwestycyjnych według kryterium wiarygodności dobrego

pomysłu, udokumentowanej analizą rynku, wysokimi kwalifikacjami

wykonawców i przedsiębiorców, a ostatecznie spodziewaną stopą zysku.

Finansowanie inwestycji w przedziale 5–10 lat, a następnie dezinwestycje.

Zwracanie uwagi na poziom rozwoju przedsięwzięć potencjalnych nabywców

kapitału (VC interesują wczesne fazy rozwoju, i to głównie MŚP)31.

B. Granosik, Wybrane Formy Finansowania Przedsiębiorstwa, Katedra Mikroekonomii i Ekonomii Stosowanej,

Politechnika Koszalińska, http://www.konferencja.edu.pl, s. 2.

31 L. Lewandowska, op. cit., s. 93.

30

21

Po kilku latach, gdy firma rozwinie się zgodnie z oczekiwaniami, fundusz przystępuje

do wyjścia ze spółki, tj. dezinwestycji, która może się odbywać m.in. poprzez

2.

Sprzedaż udziałów inwestorowi zagranicznemu.

Sprzedaż udziałów pozostałym właścicielom przedsiębiorstwa lub jego

kierownictwu (dotyczy zwłaszcza firm małych i średnich).

Sprzedaż udziałów innemu funduszowi venture capital lub inwestycyjnemu.

Wprowadzenie przedsiębiorstwa na giełdę i sprzedaż jego akcji w obrocie

publicznym.

Likwidację firmy, którą stosuje się wtedy, kiedy suma wartości jej aktywów

sprzedawanych oddzielnie jest większa niż przedsiębiorstwo jako całość.

Kredyt bankowy – podstawowe definicje

Definicja umowy kredytowej i okresu kredytowania

Przez umowę kredytu bank zobowiązuje się oddać do dyspozycji kredytobiorcy na czas

oznaczony w umowie kwotę środków pieniężnych z przeznaczeniem na ustalony cel,

a kredytobiorca zobowiązuje się do korzystania z niej na warunkach określonych w

umowie, zwrotu kwoty wykorzystanego kredytu wraz z odsetkami w oznaczonych

terminach spłaty oraz zapłaty prowizji od udzielonego kredytu32.

Okres kredytowania to określony w umowie kredytowej okres od chwili wypłaty

pieniędzy do dnia spłaty ostatniej raty kredytu. Maksymalny okres kredytowania zależy

z reguły od rodzaju kredytu. Pożyczki gotówkowe udzielane są najczęściej na

maksymalnie pięć-sześć lat, samochodowe na osiem-dziewięć, a kredyty hipoteczne

nawet na 50 lat33.

Wydłużając okres kredytowania, można obniżyć wysokość miesięcznych rat, ale

automatycznie rośnie koszt odsetkowy, bo dłużej korzystamy z bankowego kredytu.

Załóżmy, że pożyczamy 1 tys. zł, które będziemy spłacać w 12 ratach. Jeżeli

oprocentowanie kredytu wynosiłoby 10 proc., w ciągu roku musielibyśmy oddać blisko

55 zł samych odsetek. Jeżeli spłatę rozbilibyśmy nie na 12, ale na 24 raty, wówczas

kredyt kosztowałby nas już blisko 107,50 zł (odsetki). Pożyczamy tyle samo, ale oddać

musimy prawie dwa razy więcej. Dlatego kredyt warto spłacać jak najszybciej.

Ustawa z dnia 29 sierpnia 1997 r. Prawo bankowe Dz.U. 1997 Nr 140 poz. 939, art. 69.

SI Gazety Wyborczej – Biznes, Ludzie, Pieniądze, http://wyborcza.biz, 8.10.2015r.

32

33

22

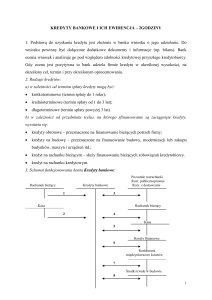

2.1.

Rodzaje kredytów bankowych

Decydując się na zaciągnięcie kredytu bankowego na potrzeby rozpoczęcia działalności

gospodarczej lub jej finansowania warto wiedzieć, jakie rodzaje kredytów dla firm

oferują banki.

W krajowym systemie bankowym nie istnieje kompleksowy, jednolity podział czy

nazewnictwo kredytów udzielanych przez banki. Podmioty będące stronami umowy,

mogą same wpływać na kształt umowy i formę kredytu a każdy bank może w dowolny

sposób nazywać zawierane umowy. Ze względu jednak na istotne elementy, które

zawierają umowy kredytowe, można wyodrębnić kilka ich typów i dokonać klasyfikacji

kredytów według określonych kryteriów.

Wybrane rodzaje kredytów34:

I. Ze względu na przedmiot (przeznaczenie) kredytu wyróżniamy:

1) kredyty dla przedsiębiorstw przeznaczone na finansowanie działalności

gospodarczej:

a. obrotowe – np. w rachunku bieżącym i w rachunku kredytowym,

złotowe i walutowe, dyskontowy, akceptacyjny, lombardowy,

komercyjne i preferencyjne,

b. inwestycyjne – w tym komercyjne i preferencyjne na finansowanie

projektów

inwestycyjnych,

budowlano-mieszkaniowe,

samochodowe, na zakup papierów wartościowych, sezonowe,

eksportowe.

2) kredyty udzielane na cel nieokreślony, do swobodnego wykorzystania przez

kredytobiorcę.

II.

Ze względu na okres kredytowania wyróżniamy kredyty:

1) krótkoterminowe, udzielane z reguły do 1 roku,

2) średnioterminowe, udzielane od 1 roku do 3 lub 5 lat,

3) długoterminowe, udzielane powyżej 3-5 lat.

III. Ze względu na formę kredytu wyróżniamy kredyty:

1) w rachunku bieżącym,

2) w rachunku kredytowym,

3) dyskontowy – w formie doraźnych transakcji dyskonta weksla lub w formie

linii odnawialnej lub nieodnawialnej kredytu dyskontowego,

4) akceptacyjny – jednorazowy – w formie doraźnych transakcji akceptowania

weksla bądź w formie linii kredytu akceptacyjnego (odnawialnej lub

nieodnawialnej),

34

Opracowano na podstawie A. Czajkowska, op. cit., s. 59-62.

23

5)

6)

7)

8)

IV.

V.

tzw. kredyty kartowe,

związane ze skupem faktur,

w formie linii kredytowej nieodnawialnej i odnawialnej,

rolowane, jeżeli bank wielokrotnie przedłuża termin jego spłaty, terminy te

mogą być ustalane z góry, oprocentowanie jest zmienne, ustalane

w terminach kolejnych rolowań,

9) pomostowe

–

poprzedzające

udzielenie

kredytu

zasadniczego

(inwestycyjnego, hipotecznego, na realizację inwestycji z funduszy

strukturalnych) i spłacane z tych kredytów; kredyt pomostowy udzielany

jest przed udzieleniem kredytu zasadniczego w wysokości pełnej sumy

docelowej lub jej części; spłacany z kredytu zasadniczego lub z wpływów

funduszy strukturalnych do przedsiębiorstwa po zakończeniu inwestycji.

Ze względu na stawkę procentową:

1) o stałym oprocentowaniu, tzn. kredyt zachowuje jednakową stopę

procentową przez cały okres obowiązywania umowy, najczęściej dotyczy to

kredytów krótkoterminowych oraz gdy odsetki są naliczane z góry,

2) o zmiennym oprocentowaniu, tj. stawka rosnąca lub malejąca w zależności

od zmian, jakim ulega oprocentowanie kredytu, przy czym bank musi z góry

określić warunki zmiany stopy procentowej w umowie,

3) o stało-zmiennej stopie procentowej, tzn. stała stopa stosowana jest

w określonych podokresach (ustalana arbitralnie przez bank).

Ze względu na preferencyjność:

1) komercyjne, przy których koszt ponoszony przez klienta wynika z rachunku

ekonomicznego banku, uwzględniającego m.in. koszt pozyskiwania

pieniędzy, ryzyko oraz konkurencję innych banków,

2) preferencyjne, udzielane na warunkach korzystniejszych niż wynikałoby to

z rachunku opłacalności – klient płaci w tym wypadku tylko część odsetek,

reszta odsetek jest pokrywana przez różne instytucje np. budżet państwa,

Agencję Restrukturyzacji i Modernizacji Rolnictwa, Państwowy Fundusz

Rehabilitacji Osób Niepełnosprawnych, Narodowy Fundusz Ochrony

Środowiska i Gospodarki Wodnej, Bank Gospodarstwa Krajowego,

międzynarodowe organizacje finansowe, np. Bank Światowy, Europejski

Bank Inwestycyjny, Bank Rozwoju Rady Europy, rządy i instytucje rządowe

innych krajów, fundusze strukturalne Unii Europejskiej.

Kredyty preferencyjne mogą przewidywać:

ulgi podmiotowe, np. dla absolwentów szkół średnich czy wyższych

lub

osób

niepełnosprawnych

rozpoczynających

działalność

gospodarczą, dla wybranych grup zawodowych, np. na wyposażenie

gabinetu osób mających wolne zawody, dla przedsiębiorców

realizujących inwestycje zapewniające nowe miejsca pracy

24

VI.

VII.

VIII.

w szczególności zatrudniających bezrobotnych absolwentów, osoby

niepełnosprawne, osoby w dojrzałym wieku (50 +),

ulgi przedmiotowe np. dla sektora MMSP, na inwestycje

proekologiczne, energooszczędne, na innowacje, badania i rozwój,

agroturystykę, stworzenie nowych miejsc pracy dla wybranych grup

społecznych

lub

w

regionach

zagrożonych

bezrobociem

strukturalnym, na popieranie rozwoju przedsiębiorczości na wsi

i przemysłu rolno-spożywczego, dla zakładów pracy chronionej.

Ze względu na walutę kredytu:

1) złotowe - udzielane i spłacane w walucie krajowej,

2) dewizowe (walutowe) wyrażone w określonych walutach obcych, zwykle

EUR, CHR, USD, w tym:

a) kredyty nominowane w złotych - są wypłacane przez bank w złotych,

po kursie z dnia wypłaty i spłaty (tzn. koszt kredytu dewizowego

równa się kosztowi oprocentowania i prowizji powiększonemu

o stratę na deprecjacji złotego,

b) kredyty denominowane lub indeksowane – udzielane w walucie

zagranicznej, natomiast wypłata jest w walucie krajowej jako

równowartość kwoty kredytu wg kursu obowiązującego w dniu

wypłaty, najczęściej kursu danego banku,

c) wpłacane i spłacane w dewizach - głównie kredyty na import

towarów i usług z zagranicy mogą być spłacane w innej walucie niż

waluta kredytu, jeżeli przedsiębiorca prowadzi działalność

importowo-eksportową,

d) mieszane, np. dwuwalutowe.

Ze względu na sposób przekazywania środków pieniężnych:

1) gotówkowe – kredytobiorca otrzymuje kwotę kredytu bezpośrednio z kasy

banku lub zostaje ona przelana na jego rachunek,

2) bezgotówkowe – kwota kredytu zostaje przelana przez bank na rachunek

kontrahenta kredytobiorcy lub dostawcy dóbr i usług, których zakup został

sfinansowany.

Ze względu na sposób spłaty kredytu (kapitału i odsetek):

1) w stałych bądź zmiennych ratach kapitałowych,

2) o stałej lub zmiennej stopie procentowej,

3) annuitetowe, w których łączne spłaty kapitału i odsetek są jednakowe, przy

czym początkowo kredytobiorca płaci większe odsetki i mniejsze raty

kapitałowe, następnie wraz z upływem czasu na skutek zmniejszenia się

zadłużenia część odsetkowa zmniejsza się a zwiększa się udział raty

kapitałowej w okresowej spłacie,

4) kredyty, w których odsetki są płacone „z góry” bądź „z dołu”, o ustalonych

ratach w trakcie trwania umowy kredytowej.

25

IX.

Ze względu na sposób wykorzystania sumy kredytowej

1) jednorazowo, kredyty w całości wykorzystywane są w określonym

w umowie terminie,

2) w transzach – środki finansowe stawiane są do dyspozycji w ratach,

w określonych w umowie kwotach i terminach,

3) w ciągnieniach, gdy kwota kredytu wykorzystywana jest w dowolnych

kwotach i terminach, zależnie od potrzeb kredytobiorcy.

W praktyce banki coraz częściej oferują przedsiębiorcom różnego rodzaju pakiety,

w ramach, których mogą zaciągać kredyty lub korzystać z innych form pomocy

finansowej. Najważniejszą zaletą tych pakietów są różnorodne możliwości

kredytowania, od prostego zadłużenia na rachunku bieżącym, poprzez kredyt

obrotowy, na specjalistycznych formach finansowania, jak leasing i faktoring kończąc.

2.2. Przykładowe kredyty w ofercie banków komercyjnych

Tabela 4. Przykładowy kredyt obrotowy dla przedsiębiorstw w ofercie banku komercyjnego

Kredyt obrotowy dla Małych i Średnich Przedsiębiorstw

Dla przedsiębiorców prowadzących działalność gospodarczą albo rolniczą

Dla kogo przeznaczony

posiadających rachunek bieżący w Banku lub osób, które założą taki rachunek.

Kredyt można przeznaczyć na pokrycie bieżących zobowiązań, w szczególności

Przeznaczenie kredytu

związanych z: 1) procesem rozliczeń pieniężnych wynikających z prowadzenia

bieżącej działalności gospodarczej albo rolniczej; 2) zaopatrzeniem, produkcją,

sprzedażą i świadczeniem usług; 3) pokryciem składek ZUS, US; 4) spłatą

zadłużenia wobec innego Banku; 5) wypłatą wynagrodzeń.

Kredyt obrotowy może być postawiony do dyspozycji w formie:

Forma postawienia do

dyspozycji

1) kredytu o charakterze odnawialnym /kredyt w rachunku bieżącym, kredyt

obrotowy odnawialny/,

2) kredytu o charakterze nieodnawialnym - kredyt obrotowy nieodnawialny.

Forma i sposób uruchomienia

kredytu

Kredyt jest wypłacany jednorazowo albo w transzach w formie bezgotówkowej

lub gotówkowej.

Forma i sposób spłaty kredytu uzależniona jest od rodzaju kredytu:

Forma i sposób spłaty kredytu

1) odnawialny - jednorazowo na koniec okresu kredytowania

2) nieodnawialny - w ratach miesięcznych albo kwartalnych.

Okres kredytowania dla kredytów o charakterze odnawialnym wynosi do 12

Okres kredytowania

miesięcy. Dla kredytu obrotowego nieodnawialnego okres kredytowania wynosi

max. do 36 miesięcy.

Oprocentowanie

Na wniosek Klienta Bank może udzielić kredytu oprocentowanego według stałej

albo zmiennej stopy procentowej.

Źródło: Opracowanie własne na podstawie danych ze stron internetowych banków.

26

Tabela 5. Przykładowy kredyt inwestycyjny dla przedsiębiorstw w ofercie banku komercyjnego

Kredyt inwestycyjny dla Małych i Średnich Przedsiębiorstw

Dla wszystkich przedsiębiorców prowadzących działalność gospodarczą

Dla kogo przeznaczony

albo rolniczą.

Na finansowanie przedsięwzięć inwestycyjnych związanych z prowadzoną

Przeznaczenie kredytu

działalnością, w szczególności na: 1) finansowanie nowych, odtworzenie

zużytych bądź modernizację istniejących środków trwałych oraz pierwszego

wyposażenia w środki obrotowe; 2) finansowanie innych zobowiązań

inwestycyjnych klienta, np. powstałych z tytułu działalności leasingowej, na

spłatę zadłużenia wobec innego banku z tytułu kredytu inwestycyjnego, na

spłatę pożyczek zaciągniętych od osób fizycznych i osób prawnych;

refinansowanie

wydatków

związanych

z

realizacją

3)

przedsięwzięć

inwestycyjnych poniesionych ze środków własnych klienta.

Forma i sposób uruchomienia

Kredyt jest wypłacany jednorazowo albo w transzach.

kredytu

Forma wypłaty bezgotówkowo: 1) na pokrycie płatności kredytobiorcy - w

formie przelewu środków na rachunek wskazany w dokumencie płatności; 2)

w formie przelewu środków na rachunek bieżący kredytobiorcy - w

uzasadnionych przypadkach wynikających np. z charakteru i celu kredytu, 3)

w formie przelewu środków na rachunek wierzyciela - w przypadku spłaty

zadłużenia z tytułu kredytu lub pożyczki.

Forma

i

sposób

spłaty

Kredyt inwestycyjny jest spłacany w walucie polskiej albo w walucie kredytu.

Kredyt spłacany w ratach miesięcznych lub kwartalnych w drodze obciążenia

kredytu

przez Bank rachunku bieżącego kredytobiorcy albo rachunku prowadzonego

w walucie kredytu (rachunku pomocniczego).

Okres kredytowania

Maksymalny okres kredytowania nie może przekroczyć 25 lat.

Oprocentowanie

Na wniosek Klienta Bank może udzielić kredytu oprocentowanego według

stałej albo zmiennej stopy procentowej.

Źródło:

Opracowanie

własne

na

podstawie

danych

ze

stron

internetowych

banków.

27

Tabela 6. Przykładowy kredyt pomostowy w ofercie banku komercyjnego

Kredyt pomostowy

Dla Klientów, którzy realizują lub zamierzają realizować inwestycje

Dla kogo przeznaczony

współfinansowane ze środków pomocowych UE, w tym: jednostki rządowe i

samorządowe, przedsiębiorstwa - klienci korporacyjni oraz należący do

sektora

MSP,

rolnicy,

instytucje

i organizacje niekomercyjne.

Kredyt przeznaczony na finansowanie inwestycji współfinansowanych ze

Przeznaczenie kredytu

środków pomocowych UE. Kredyt pomostowy zapewnia beneficjentowi

dostęp do środków pieniężnych od momentu poniesienia pierwszych

wydatków

związanych

z realizacją projektu aż do chwili otrzymania refundacji. Jest skierowany do

wszystkich grup beneficjentów pomocy unijnej.

Forma i sposób uruchomienia

Kredyt może być wypłacony jednorazowo lub w transzach.

kredytu

Wykorzystanie kredytu następuje w formie bezgotówkowej w drodze

realizacji dyspozycji pokrycia płatności wynikających z umowy dotacji.

Wypłata kredytu następuje po ustanowieniu zabezpieczeń spłaty kredytu.

Forma

i

sposób

spłaty

Jednorazowa spłata kapitału z otrzymanej dotacji lub

kredytu

spłata ze środków własnych. Odsetki płatne miesięcznie lub kwartalnie.

Okres kredytowania

Kredyt krótkoterminowy, spłacany z dotacji lub ze środków własnych

kredytobiorcy.

Zmienna lub stała stopa procentowa (suma stawki referencyjnej i marży

Oprocentowanie

banku).

Źródło:

Opracowanie

własne

na

podstawie

danych

ze

stron

internetowych

banków.

28

3.

Wybrane aspekty oceny zdolności kredytowej

3.1.

Pojęcie zdolności kredytowej

Zdolność kredytowa oznacza zdolność do spłaty zaciągniętego kredytu wraz

z odsetkami w terminach określonych w umowie35.

W odniesieniu do podmiotów gospodarczych zdolność kredytową posiadają te firmy,

których stan majątkowy oraz poziom efektywności finansowej prowadzonej działalności

gospodarczej stwarzają pełne zabezpieczenie wykonania zobowiązań nie tylko wobec

banku, ale wobec wszystkich wierzycieli.

Kredyty dla podmiotów nieposiadających zdolności kredytowej

Prawo bankowe przewiduje także możliwość udzielenia kredytów klientom

nieposiadającym zdolności kredytowej: „Osobie fizycznej, prawnej lub jednostce

organizacyjnej niemającej osobowości prawnej, o ile posiada zdolność prawną, które nie

mają zdolności kredytowej, bank może udzielić kredytu pod warunkiem:

1) ustanowienia szczególnego sposobu zabezpieczenia spłaty kredytu;

2) przedstawienia niezależnie od zabezpieczenia spłaty kredytu programu naprawy

gospodarki podmiotu, którego realizacja zapewni – według oceny banku – uzyskanie

zdolności kredytowej w określonym czasie36”.

3.2.

Przykładowe czynniki uwzględniane w procesie oceny zdolności kredytowej

W procesie analizy zdolności kredytowej brane są pod uwagę m.in. następujące

czynniki:

w przypadku osoby fizycznej: wiek, stan cywilny, liczba osób będących na

utrzymaniu, majątek, dochody, zatrudnienie, informacje o innych kredytach,

w przypadku podmiotów gospodarczych: analiza wyników finansowych

(rentowność, wypłacalność), ocena płynności finansowej, ocena sprawności

działania, historia współpracy z bankami.

Liczbę i rodzaje dokumentów oraz informacji dołączanych do wniosku kredytowego

przedsiębiorcy indywidualnego określają banki w zależności od charakteru jego

gospodarstwa domowego, formy ewidencyjno-rozliczeniowej działalności gospodarczej,

rodzaju przedsięwzięcia finansowanego kredytem, wysokości i okresu kredytu.

35

36

Ustawa z dnia 29 sierpnia 1997 r. Prawo bankowe Dz.U. 1997 Nr 140 poz. 939, art. 70, ust. 1.

Ibidem, art. 70, ust. 2.

29

Kredytobiorca jest obowiązany przedłożyć na żądanie banku dokumenty i informacje

niezbędne do dokonania oceny zdolności kredytowej. Komplet dokumentów obejmuje

m.in. rachunek zysków i strat, przepływy pieniężne, bilans, informacje uzupełniające

(np. wybrane elementy biznesplanu), lub wybrane elementy tych sprawozdań

sporządzone na podstawie księgi przychodów i rozchodów, ewidencji środków

trwałych i innych.

Wybór obszarów uwzględnianych przez banki w procesie analizy zdolności kredytowej

wynika z zapisów zawartych w Rozporządzeniu Ministra Finansów z dnia 16 grudnia

2008 r. w sprawie zasad tworzenia rezerw na ryzyko związane z działalnością banków.

3.3.

Czynniki, które mogą wpłynąć na zdolność kredytową

Długość okresu spłaty kredytu – dłuższy okres kredytowania, wiąże się z niższą

comiesięczną ratą kredytu. W związku z tym oznacza to dla kredytobiorcy niższe

comiesięczne obciążenie finansowe, natomiast dla banku wyższą zdolność

kredytową wnioskodawcy.

Rodzaj rat - zdolność kredytową wylicza się na podstawie pierwszej raty.

W przypadku wyboru rat malejących całkowite koszty kredytu są niższe, jednak

pierwsza rata do spłaty ma wyższą wartość niż ta w wariancie kredytu

zakładającym stałe raty. W związku z tym obciążenie kredytobiorcy w

pierwszych miesiącach spłaty kredytu jest wyższe, co wiąże się z wyższym

ryzykiem kredytowym z perspektywy banku. Z kolei raty stałe, z perspektywy

banku cechuje niższe ryzyko kredytowe.

Wybór waluty kredytu – kredyty w walucie obcej zwiększają ryzyko spłaty

zobowiązania, ze względu na niestabilność notowań kursów walut.

Zapytania o kredyt do banków - duża liczba zapytań może obniżyć nasz scoring

punktowy w BIK i zmniejszyć szansę na uzyskanie kredytu. Najlepiej nie składać

więcej niż trzy wnioski do trzech różnych banków.

Wysokość comiesięcznych wydatków - banki przy określaniu kosztów

utrzymania gospodarstwa domowego kierują się z góry ustalonym minimum.

Zaniżenie kosztów do akceptowalnego poziomu zmniejszy nasze comiesięczne

koszty brane pod uwagę przy wyliczaniu zdolności kredytowej. Banki biorą pod

uwagę również inne koszty związane z naszym utrzymaniem. Regularne

dokonywanie płatności kartą lub przelewem informuje bank o naszych średnich

comiesięcznych wydatkach.

Ciągłość dochodów - osoby osiągające dochody z tytułu umowy o pracę są

postrzegane lepiej niż klienci z grupy podwyższonego ryzyka, tj. pracujący na

umowę o dzieło czy samozatrudnienia. Jednak taka forma zatrudnienia nie

30

dyskwalifikuje ich. Bank weźmie pod uwagę niezmienny stosunek pracy oraz

dokumenty świadczące o stabilność dochodów37.

3.4.

Ustalanie zdolności kredytowej przez bank

Bank ustala Twoją zdolność kredytową na podstawie:

Raportu z Biura Informacji Kredytowej - w trakcie rozpatrywania wniosku

kredytowego wszystkie banki zgłaszają się z zapytaniem o historię kredytową

potencjalnego kredytobiorcy do Biura Informacji Kredytowej.

„To ile mamy, a ile potrzebujemy” - na wstępie warto się zastanowić nad tym,

jaka kwota kredytu jest niezbędna, ile wynoszą koszty utrzymania gospodarstwa

domowego, jakim zabezpieczeniem i oszczędnościami się dysponuje, ile wynoszą

posiadane zobowiązania itp. Dokładne planowanie to klucz do sukcesu.

Biznesplanu i Twoich kalkulacji – im bardziej innowacyjny i unikatowy pomysł

na biznes lub wróżący spory sukces rynkowy tym przychylniejszym okiem Bank

spojrzy na wnioskodawcę.

Twoich poręczycieli – dołączenie dodatkowego kredytobiorcy posiadającego

zdolność kredytową może pomóc w uzyskaniu pozytywnej decyzji kredytowej.

Innym rozwiązaniem może być również znalezienie poręczyciela, który przejmie

na siebie odpowiedzialność prawną.

Twoich zobowiązań oraz możliwości ich zwiększenia – wyższa wartość

zaciągniętych zobowiązań to wyższe ryzyko nie spłacenia ich. Karty kredytowe,

kredyty odnawialne na rachunku bieżącym pozwalają w szybki sposób pozyskać

środki pieniężne, dlatego warto z nich zrezygnować decydując się na kredyt.

Banki, bowiem przy wyliczaniu zdolności kredytowej dodają 3-5% wartości

dostępnego limitu do miesięcznych zobowiązań. Pozbycie się tych produktów

również może okazać się pomocne.

3.5.

Źródła informacji wykorzystywane przez bank przy ocenie zdolności

kredytowej

Przykładowe źródła informacji, z których korzysta bank przy ocenie zdolności

(wiarygodności) kredytowej:

Informacje innych banków na temat: solidności kredytobiorcy, przebiegu spłaty

dotychczas zaciągniętych kredytów, rozmiarów i rozwoju działalności

gospodarczej.

37

W. Boczoń, „Jak poprawić swoją zdolność kredytową?”, http://www.bik.pl, 19.10.2015r.

31

Informacje

dostarczane

przez

wywiadownie

gospodarcze,

czyli

wyspecjalizowane przedsiębiorstwa zajmujące się zbieraniem informacji

z oficjalnie dostępnych, legalnych źródeł, ich oceną i przygotowaniem na ich

podstawie raportów handlowych o badanych przedsiębiorstwach.

Informacje (dotyczące kredytów udzielonych przez banki i SKOK-i) pozyskane

z Biura Informacji Kredytowej: www.bik.pl.

Informacje pozyskane z Biura Informacji Gospodarczej (BIG), w tym

bezpośrednio przez poniższe strony internetowe:

- Europejski Rejestr Informacji Finansowej, https://erif.pl,

- Krajowy Rejestr Długów, http://krd.pl,

- Biuro Informacji kredytowej, https://www.bik.pl,

- InfoMonitor (mający dostęp do listy dłużników Związku Banków Polskich),

http://www.infomonitor.pl.

3.5.1.

Biuro Informacji Kredytowej (BIK) - źródło informacji o kredytobiorcach

BIK to instytucja powołana w 1997 r. przez Związek Banków Polskich i banki

w

celu

gromadzenia,

udostępniania

i

przechowywania

informacji

o aktualnych zobowiązaniach oraz historii kredytowej klientów banków.

Kredyty, karty kredytowe, oferty „na raty", poręczane kredyty, debet na koncie –

te wszystkie zobowiązania składają się na historię kredytową. Jeśli spłaca się je

w terminie informacje są pozytywne i ułatwiają uzyskanie kolejnego kredytu. Tworzy

się w ten sposób indywidualny finansowy autoportret, który jest potwierdzeniem

rzetelności i wiarygodności.

Jak działa BIK?

1. Składasz wniosek o przyznanie kredytu.

2. Bank rozpatrując wniosek, wysyła zapytanie do BIK o Twoją historię kredytową.

3. BIK dostarcza bankowi raport kredytowy dotyczący Twojej historii kredytowej.

4. Jeśli masz pozytywną historię kredytową bank może udzielić Ci kredytu.

5. Spłacasz raty swojego kredytu.

6. Bank odnotuje wszystkie Twoje wpłaty i prześle do BIK informacje, że terminowo

spłacasz kredyt.

7. BIK przechowuje informacje o Twojej pozytywnej historii kredytowej.

BIK ocenia wnioskodawcę za pomocą metody punktowej, w której zwraca uwagę na:

Jakość kredytów, czyli przede wszystkim terminowość ich spłacania to kategoria mająca największy wpływ na ostateczną ocenę.

32

Aktywność kredytową - czyli liczbę spłaconych do tej pory czy posiadanych

aktualnie kredytów. Im dłuższa historia poprawnie spłacanych kredytów, tym

lepiej, nie można jednak mylić jej z liczbą kredytów.

Należy jednak pamiętać, że:

Dużo zaciągniętych zobowiązań w krótkim czasie może zadziałać w drugą

stronę, a więc obniżyć ocenę.

Jeżeli limity kredytowe w rachunkach osobistych wykorzystywane są często

i prawie w całości, dla BIK takie zachowanie oznacza wyższe ryzyko

kredytowe38.

3.5.2.

Scoring – narzędzie wykorzystywane przez BIK do oceny zdolności

kredytowej

„Scoring jest metodą punktowej oceny ryzyka kredytowego. Polega ona na określeniu

wiarygodności kredytowej klienta na podstawie porównania jego profilu z profilem

klientów, którzy już otrzymali kredyty. Im bardziej profil danego klienta jest podobny

do profilu klientów terminowo spłacających swoje kredyty w przeszłości, tym wyższą

ocenę punktową otrzyma ten klient”39.

Ocena punktowa (score) to suma wszystkich zdobytych punktów uzyskanych przez

klienta w wyniku zastosowania metody punktowej oceny ryzyka kredytowego.

Wyliczana jest na podstawie danych o kliencie. Scoring oferowany przez biura

kredytowe (takie jak BIK) oblicza się na podstawie danych przekazywanych przez banki.

Wyliczenie oceny punktowej następuje za pomocą starannie opracowanej formuły

matematycznej. Na wynik oceny składają się wszystkie punkty uzyskane przez klienta,

przyznane za każdy z elementów jego profilu (charakterystyki). Przykładem takiego

elementu może być np. największe opóźnienie w spłatach kredytów posiadanych przez

klienta. Osoba, który nigdy nie miała żadnych opóźnień w spłatach, dostanie za tę

charakterystykę więcej punktów niż np. ktoś, komu zdarzyło się nie płacić przez dwa

lub trzy kolejne miesiące40.

SI Biura Informacji Kredytowej, http://www.bik.pl, 19.10.2015r.

Ibidem.

40 SI Biura Informacji Kredytowej, „Wszystko, co chcielibyście wiedzieć o ocenie punktowej”,

http://www.bik.pl, 19.10.2015r.

38

39

33

3.5.3.

Biuro informacji gospodarczej (BIG) – baza informacji o zaległym zadłużeniu

osób i firm

Biuro informacji gospodarczej – to najogólniej mówiąc instytucja gromadząca dane

o nierzetelnych dłużnikach. Działa na podstawie Ustawy o udostępnianiu informacji

gospodarczych i wymianie danych gospodarczych z dnia 9 kwietnia 2010 r. Obsługuje

wszystkie podmioty gospodarcze41.

BIG prowadzi bazę różnego rodzaju zadłużeń niebankowych. Z baz biur informacji

gospodarczej może korzystać właściwie każdy. Do takiej bazy można wpisać zarówno

firmę, jak i osobę fizyczną. Jeśli dług jest potwierdzony umową lub wyrokiem sądu,

konsument może trafić do rejestru, za co najmniej 200 zł zaległości, a przedsiębiorca - za