SPRAWOZDAWCZOŚĆ FINANSOWA

NAJWAŻNIEJSZE

FINANSOWEJ

REGULACJE

W

ZAKRESIE

SPRAWOZDAWCZOŚCI

USTAWA O RACHUNKOWOŚCI

Najważniejszym aktem prawnym regulującym kwestie sprawozdawczości finansowej w Polsce jest Ustawa

o rachunkowości z 1994 roku. Zasady opisane w Ustawie zostały w większości oparte na IV Dyrektywie Unii

Europejskiej i są zbliżone do zasad przyjętych w innych rozwiniętych krajach europejskich.

Od 2005 roku Ustawa o rachunkowości przewiduje obowiązek lub możliwość stosowania jako podstawy

sporządzania sprawozdań finansowych Międzynarodowych Standardów Sprawozdawczości Finansowej

(MSSF) zatwierdzonych do stosowania na obszarze Unii Europejskiej.

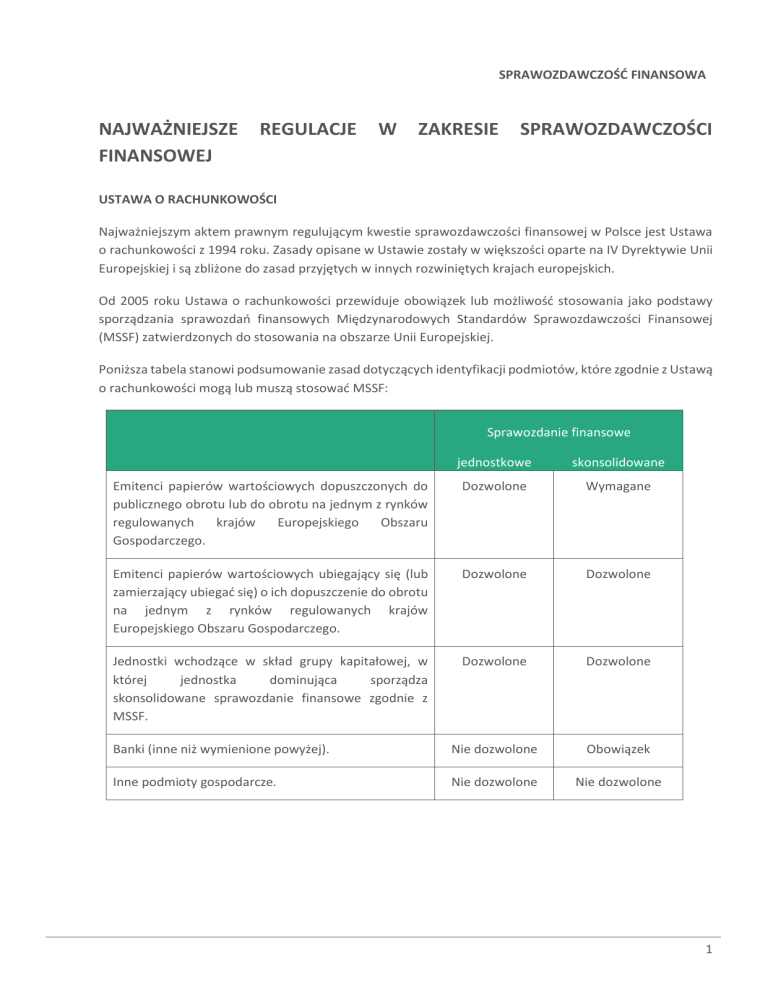

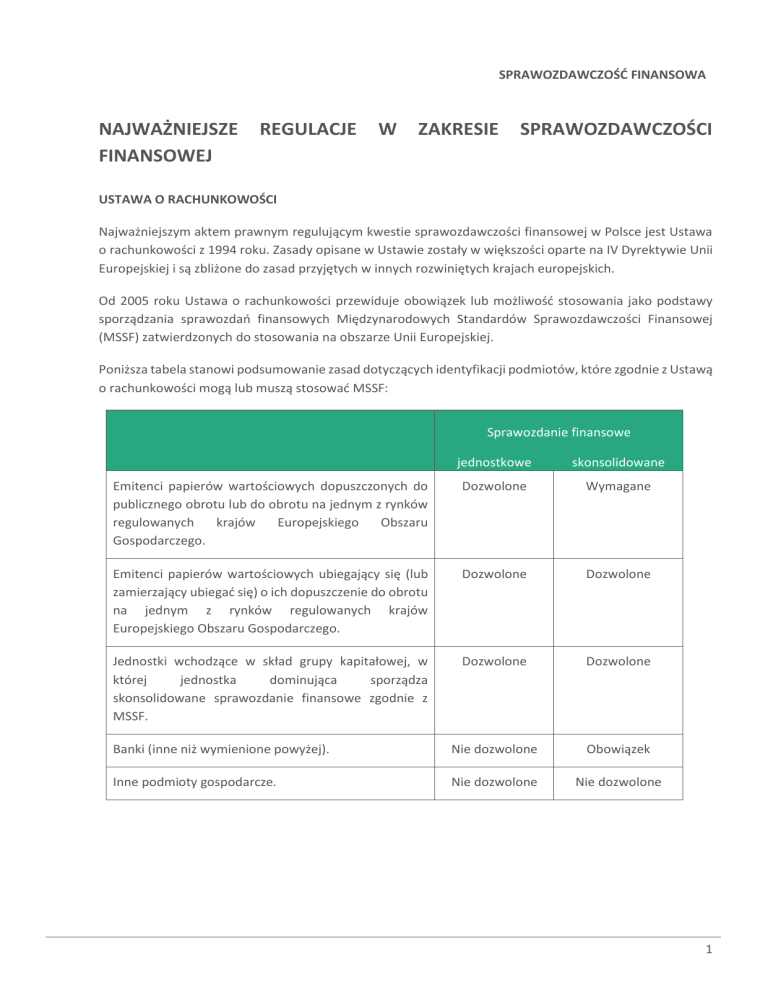

Poniższa tabela stanowi podsumowanie zasad dotyczących identyfikacji podmiotów, które zgodnie z Ustawą

o rachunkowości mogą lub muszą stosować MSSF:

Sprawozdanie finansowe

jednostkowe

skonsolidowane

Emitenci papierów wartościowych dopuszczonych do

publicznego obrotu lub do obrotu na jednym z rynków

regulowanych

krajów

Europejskiego

Obszaru

Gospodarczego.

Dozwolone

Wymagane

Emitenci papierów wartościowych ubiegający się (lub

zamierzający ubiegać się) o ich dopuszczenie do obrotu

na jednym z rynków regulowanych krajów

Europejskiego Obszaru Gospodarczego.

Dozwolone

Dozwolone

Jednostki wchodzące w skład grupy kapitałowej, w

której

jednostka

dominująca

sporządza

skonsolidowane sprawozdanie finansowe zgodnie z

MSSF.

Dozwolone

Dozwolone

Banki (inne niż wymienione powyżej).

Nie dozwolone

Obowiązek

Inne podmioty gospodarcze.

Nie dozwolone

Nie dozwolone

1

SPRAWOZDAWCZOŚĆ FINANSOWA

MIĘDZYNARODOWE STANDARDY SPRAWOZDAWCZOŚCI FINANSOWEJ (MSSF)

Za tworzenie i publikację Międzynarodowych Standardów Sprawozdawczości Finansowej odpowiada Rada

ds. Międzynarodowych Standardów Rachunkowości z siedzibą w Londynie. W interesie publicznym podjęła

się ona zadania opracowywania jednolitego zestawu wysokiej jakości, ogólnoświatowych standardów

rachunkowości, stawiających wymogi przedstawiania w sprawozdaniach finansowych informacji

przejrzystych i porównywalnych, które okażą się pomocne dla uczestników rynków kapitałowych i innych

użytkowników informacji przy podejmowaniu decyzji ekonomicznych.

Rada ds. Międzynarodowych Standardów Rachunkowości finansowana jest przez Fundację MSSF, która z

kolei pozyskuje fundusze od międzynarodowych organizacji zrzeszających regulatorów, giełd, organizacji

księgowych oraz bezpośrednio od podmiotów przygotowujących sprawozdania finansowe.

Aktualnie, na jesieni 2016 roku, Międzynarodowe Standardy Sprawozdawczości Finansowej obejmują zbiór

57 standardów, z których każdy poświęcony jest odrębnemu zagadnieniu, np. zapasom, nieruchomościom

inwestycyjnym lub ujmowaniu przychodów, oraz szereg interpretacji, które uzupełniają same Standardy.

Do najważniejszych obszarów gospodarczych, gdzie stosuje się MSSF należy zaliczyć: kraje Unii Europejskiej,

Australię, Nową Zelandię, Koreę Południową, Hong Kong, Kenię, Republikę Południowej Afryki, Meksyk,

Argentynę, Chile oraz Brazylię.

NADRZĘDNE ZASADY RACHUNKOWOŚCI

Przy prowadzeniu ksiąg rachunkowych, jak i sporządzaniu sprawozdań finansowych obowiązują

podstawowe zasady, często zwane nadrzędnymi. Oto przegląd najważniejszych spośród nich.

ZASADA KONTYNUACJI DZIAŁANIA

W rachunkowości inaczej wycenia się aktywa przedsiębiorstwa, które w dającej się przewidzieć przyszłości

będzie kontynuowało działalność, a inaczej aktywa firmy, która może zostać zlikwidowana.

Zasada kontynuacji działania zakłada, że jednostka przygotowująca sprawozdanie nie zamierza i nie musi

ulec likwidacji czy też w sposób istotny ograniczyć skali swojej działalności. W większości sprawozdań firm

notowanych na GPW znajdziemy akapit o następującym lub podobnym brzmieniu:

Niniejsze skonsolidowane sprawozdanie finansowe zostało sporządzone przy założeniu kontynuowania

działalności gospodarczej przez spółki wchodzące w skład Grupy w dającej się przewidzieć przyszłości.

ZASADA MEMORIAŁU (WSPÓŁMIERNOŚCI)

Zasada ta zakłada kompletne ujęcie w sprawozdaniu finansowym danego okresu wszystkich zdarzeń, jakie

tego okresu dotyczą. Dzieje się tak, bez względu na to, czy firma otrzymała stosowne dokumenty dotyczące

owych zdarzeń od swoich kontrahentów oraz niezależnie od tego, czy dana transakcja została opłacona.

2

SPRAWOZDAWCZOŚĆ FINANSOWA

Współmierność polega również na tym, że na wynik finansowy wpływają uzyskane w danym okresie

przychody ze sprzedaży produktów i towarów oraz odpowiednie, konieczne dla osiągnięcia tych

przychodów, a więc współmierne z nimi, wartości nabycia i koszty wytworzenia tych produktów i towarów.

Przejawami stosowania zasady memoriału są m.in.:

kapitalizowanie (aktywowanie) w ramach zapasów kosztów wytworzenia zapasów do czasu ich

sprzedaży,

tworzenie rozliczeń międzyokresowych (w aktywach lub w zobowiązaniach).

ZASADA OSTROŻNOŚCI

Zasada ta polega na rozważnym i obiektywnym, bez przesadnego pesymizmu, uwzględnianiu przy wycenie

aktywów, zobowiązań i ustalaniu przychodów oraz kosztów wszelkich zaistniałych realiów. Przejawami

stosowania zasady ostrożności są m.in.:

tworzenie odpisów aktualizujących wartość zapasów oraz należności z tytułu dostaw i usług,

tworzenie rezerw, np. na sprawy sądowe.

ZASADA CIĄGŁOŚCI (PORÓWNYWALNOŚCI)

Zasada ta zakłada stałe stosowanie, z okresu na okres, raz przyjętych zasad (polityki) rachunkowości oraz

zasad prezentacji sprawozdania finansowego, w celu zapewnienia porównywalności danych.

ZASADA WYŻSZOŚCI TREŚCI EKONOMICZNEJ NAD FORMĄ PRAWNĄ

Zasada ta zakłada prezentowanie zdarzeń i transakcji zgodnie z ich treścią ekonomiczną w sytuacji, gdy treść

ta jest sprzeczna z formą, jaką przyjęto przy klasyfikacji zdarzenia lub transakcji dla celów prawnych.

3

SPRAWOZDAWCZOŚĆ FINANSOWA

SPRAWOZDANIE FINANSOWE I JEGO ELEMENTY

Każda firma prowadzi ewidencję księgową, w ramach której rejestrowane są wszystkie transakcje i zdarzenia

gospodarcze, których stroną lub podmiotem jest przedsiębiorstwo. Na podstawie danych z ksiąg

przygotowywane jest sprawozdanie finansowe, na które składają się (wg MSSF):

sprawozdanie z sytuacji finansowej,

sprawozdanie z całkowitych dochodów (zawierające rachunek zysków i strat),

sprawozdanie z przepływów pieniężnych,

sprawozdanie ze zmian w kapitale własnym, oraz

informacje dodatkowe.

SPRAWOZDANIE Z SYTUACJI FINANSOWEJ (BILANS)

Sprawozdanie z sytuacji finansowej jest zestawieniem na określony dzień zasobów będących w dyspozycji

firmy (aktywów) oraz źródeł ich pochodzenia (pasywów). W myśl definicji zawartych w Międzynarodowych

Standardach Sprawozdawczości Finansowej:

Aktywa to zasoby kontrolowane przez firmę w wyniku zdarzeń z przeszłości, z których, według przewidywań,

przedsiębiorstwo osiągnie w przyszłości korzyści ekonomiczne.

Zobowiązania to istniejące obowiązki firmy powstałe w wyniku zdarzeń z przeszłości, których wypełnienie,

według przewidywań, spowoduje wypływ z firmy zasobów zawierających korzyści ekonomiczne.

Kapitał własny to udział pozostały w aktywach firmy po odjęciu wszystkich jej zobowiązań.

Po stronie aktywów składniki majątku uszeregowane są według stopnia płynności, czyli tempa ich

zamienialności na gotówkę. Aktywa dzieli się na trwałe i obrotowe.

Po stronie pasywów wykazuje się poszczególne pozycje według ich wymagalności (pilności ich zwrotu).

Najpierw pokazuje się kapitał własny, potem zobowiązania długoterminowe (z terminem uregulowania

przekraczającym rok), a następnie zobowiązania krótkoterminowe.

4

SPRAWOZDAWCZOŚĆ FINANSOWA

SPRAWOZDANIE Z CAŁKOWITYCH DOCHODÓW

Całkowite dochody to wszelkie zmiany w kapitale własnym przedsiębiorstwa wynikające z transakcji,

zdarzeń i okoliczności innych niż te, będące skutkiem transakcji z właścicielami działającymi jako

dostarczyciele kapitału własnego.

Całkowite dochody obejmują pozycje przychodów, kosztów, zysków i strat, które uwzględniane są przy

wyliczeniu wyniku (zysku lub straty) netto oraz pozostałe dochody całkowite, czyli zyski i straty, które

zgodnie z MSSF wyłączone są z wyniku netto.

SPRAWOZDANIE Z PRZEPŁYWÓW PIENIĘŻNYCH

Sprawozdanie z sytuacji finansowej (bilans) oraz sprawozdanie z całkowitych dochodów pozwalają w

wiarygodny sposób ocenić sytuację finansową firmy i efektywność jej działania. Żadne z tych sprawozdań

nie przekazuje jednak w sposób bezpośredni informacji o kluczowym elemencie stanowiącym o stabilności

i sukcesie każdej firmy, czyli o możliwości generowania gotówki.

Sprawozdanie z przepływów pieniężnych prezentuje, w jaki sposób były generowane wpływy pieniężne i jak

była wydawana gotówka. Analiza ta dokonywana jest w rozbiciu na trzy segmenty działalności:

Działalność operacyjna – jest podstawowym rodzajem działalności powodującym powstawanie

przychodów oraz każdym innym rodzajem działalności, która nie ma charakteru działalności

inwestycyjnej lub finansowej.

Działalność inwestycyjna – jest działalnością polegającą na nabywaniu i sprzedaży aktywów

trwałych oraz innych inwestycji.

Działalność finansowa – jest działalnością, w wyniku której zmianie ulega wysokość i struktura

kapitału własnego oraz zadłużenia firmy.

SPRAWOZDANIE ZE ZMIAN W KAPITALE WŁASNYM

Sprawozdanie ze zmian w kapitale własnym jest z reguły prezentowane w formie kolumn i przedstawia

zmiany, jakie wystąpiły w ciągu danego okresu, w zakresie wszystkich pozycji kapitału własnego

przedsiębiorstwa.

Najważniejszymi czynnikami powodującymi zmiany w kapitale własnym są zazwyczaj:

przeniesienie do zysków zatrzymanych wypracowanego przez firmę wyniku netto (zwiększenie

zysków zatrzymanych w przypadku zysku lub pomniejszenie w przypadku straty), oraz

wypłata dywidendy na rzecz akcjonariuszy (pomniejszenie zysków zatrzymanych).

5

SPRAWOZDAWCZOŚĆ FINANSOWA

INFORMACJE DODATKOWE

Celem informacji dodatkowej jest dostarczenie uzupełniających danych koniecznych do rzetelnej

prezentacji sprawozdania finansowego. W szczególności, powinna ona zawierać informacje:

na temat podstawy sporządzenia sprawozdania finansowego,

o szczegółowych zasadach rachunkowości wybranych i stosowanych przez firmę,

uzupełniające i wyjaśniające w stosunku do wybranych pozycji sprawozdania z sytuacji finansowej i

sprawozdania z całkowitych dochodów.

6

SPRAWOZDAWCZOŚĆ FINANSOWA

NAJWAŻNIEJSZE SKŁADNIKI AKTYWÓW

RZECZOWY MAJĄTEK TRWAŁY

Definicja (MSSF)

Rzeczowy majątek trwały stanowi element majątku trwałego, czyli aktywów:

utrzymywanych przez firmę w celu wykorzystania w procesie produkcji lub dostaw towarów i usług,

udostępnienia innym podmiotom lub dla potrzeb administracyjnych, oraz

przeznaczonych do wykorzystania w okresie dłuższym niż jeden rok.

Definicja (UoR) – art. 3.1.15

Wycena (MSSF)

Międzynarodowe Standardy Sprawozdawczości Finansowej przewidują dwa modele wyceny rzeczowego

majątku trwałego. Są nimi:

model kosztowy, w myśl którego:

Wartość bilansowa = wartości początkowa (koszt nabycia/cena wytworzenia)

MINUS

umorzenie (dotychczasowe odpisy amortyzacyjne)

MINUS

odpisy z tyt. utraty wartości

model wartości przeszacowanej, w myśl którego:

Wartość bilansowa = wartości godziwa na dzień przeszacowania

MINUS

umorzenie (dotychczasowe odpisy amortyzacyjne)

MINUS

odpisy z tyt. utraty wartości

Zmiany wartości godziwej przeszacowywanego majątku trwałego wykazywane są w sprawozdaniu

z całkowitych dochodów jako element pozostałych dochodów całkowitych. W sprawozdaniu z

sytuacji finansowej przeszacowania wpływają na wysokość kapitałów własnych (najczęściej w

pozycji kapitał z tytułu aktualizacji wyceny). Przeniesienie kapitału z aktualizacji wyceny do wyniku

finansowego następuje w momencie zbycia środka trwałego, którego kapitał dotyczy. Stosowanie

modelu wartości przeszacowanej odbywa się w odniesieniu do całych grup rzeczowego majątku

trwałego, czyli aktywów podobnego rodzaju i przeznaczenia w działalności firmy.

Amortyzacji dokonuje się przy zastosowaniu metody odzwierciedlającej tryb konsumowania korzyści

płynących z użytkowania danego składnika rzeczowego majątku trwałego. Zasady amortyzacji należy ustalić

oddzielnie dla każdej istotnej części danego środka trwałego (rachunkowość komponentów).

7

SPRAWOZDAWCZOŚĆ FINANSOWA

Wycena (UoR)

Wycena środków trwałych (rzeczowego majątku trwałego) przebiega zgodnie z modelem kosztowym (patrz

powyżej). Przeszacowania są możliwe jedynie na drodze odrębnych przepisów.

NIERUCHOMOŚCI INWESTYCYJNE

Definicja (MSSF)

Nieruchomości inwestycyjne to grunty i budynki (ewentualnie dające się wydzielić części budynków, np.

lokal użytkowy), które:

są traktowane jako źródło przychodów z czynszu, lub

są utrzymuje w posiadaniu ze względu na przyrost ich wartości, lub

są utrzymywane w posiadaniu ze względu na przyrost ich wartości oraz traktowane jako źródło

przychodów z czynszu, oraz

nie są użytkowane lub przeznaczone na sprzedaż w ramach zwykłej działalności firmy.

Nieruchomości zajmowane przez firmę (np. budynek administracyjny, salon sprzedaży) nie spełniają

warunków definicji nieruchomości inwestycyjnych i powinny być wykazywane w kategorii rzeczowy majątek

trwały.

Nieruchomości przeznaczone do sprzedaży w ramach zwykłej działalności operacyjnej także nie spełniają

kryteriów definicji nieruchomości inwestycyjnych i są wykazywane jako zapasy.

Definicja (UoR) – podobnie jak w MSSF (ogólna definicja inwestycji – art. 3.1.17)

Wycena (MSSF)

Międzynarodowe Standardy Sprawozdawczości Finansowej przewidują dwa modele wyceny nieruchomości

inwestycyjnych. Firma musi wybrać jeden z nich i stosować go w odniesieniu do wszystkich nieruchomości

inwestycyjnych znajdujących się pod jej kontrolą.

model kosztowy, w myśl którego:

Wartość bilansowa = wartości początkowa (koszt nabycia/cena wytworzenia)

MINUS

umorzenie (dotychczasowe odpisy amortyzacyjne)

MINUS

odpisy z tyt. utraty wartości

model wartości godziwej, w myśl którego:

Wartość bilansowa = wartości godziwa

Wszelkie zmiany wartości godziwej ujmowane są w wyniku finansowym.

Wycena (UoR) – podobnie jak w MSSF

8

SPRAWOZDAWCZOŚĆ FINANSOWA

WARTOŚCI NIEMATERIALNE

Definicja (MSSF)

Wartości niematerialne to identyfikowalne, niepieniężne składniki aktywów, nie posiadające postaci

fizycznej.

Składniki aktywów należy uznać za identyfikowalne, jeżeli:

można je wyodrębnić, tzn. oddzielić od firmy i sprzedać, przenieść, licencjonować lub wynająć, czy

to samodzielnie czy wraz z innymi składnikami aktywów lub zobowiązań, lub

wynikają one z zobowiązań umownych lub prawnych, niezależnie od tego, czy prawa te podlegają

przeniesieniu lub oddzieleniu od firmy.

Definicja (UoR) – art. 3.1.14

Wycena (MSSF)

MSSF przewidują dwa modele wyceny wartości niematerialnych. Są nimi:

model kosztowy, w myśl którego:

Wartość bilansowa = wartości początkowa (koszt nabycia/cena wytworzenia)

MINUS

umorzenie (dotychczasowe odpisy amortyzacyjne)

MINUS

odpisy z tyt. utraty wartości

model wartości przeszacowanej, w myśl którego:

Wartość bilansowa = wartości godziwa na dzień przeszacowania

MINUS

umorzenie (dotychczasowe odpisy amortyzacyjne)

MINUS

odpisy z tyt. utraty wartości

Zmiany wartości godziwej przeszacowywanych wartości niematerialnych wykazywane są w

sprawozdaniu z całkowitych dochodów jako element pozostałych dochodów całkowitych. W

sprawozdaniu z sytuacji finansowej przeszacowania wpływają na wysokość kapitałów własnych

(najczęściej w pozycji kapitał z tytułu aktualizacji wyceny).

Stosowanie modelu wartości przeszacowanej ograniczone jest do tych składników wartości

niematerialnych, dla których istnieje aktywny rynek, czyli rynek który spełnia wszystkie następujące

warunki:

9

SPRAWOZDAWCZOŚĆ FINANSOWA

o

o

o

pozycje będące przedmiotem obrotu na rynku są jednorodne,

zazwyczaj w dowolnym momencie można znaleźć chętnych nabywców i sprzedawców, oraz

ceny są podawane do wiadomości publicznej.

MSSF wyraźnie wykluczają możliwość przeszacowywania marek, tytułów gazet, praw do

rozpowszechniania muzyki i filmów, a także patentów i znaków towarowych, wychodząc z założenia,

że nie może istnieć aktywny rynek tych wartości, jako że każda z nich jest niepowtarzalna.

Wycena (UoR)

Wycena wartości niematerialnych przebiega zgodnie z modelem kosztowym (patrz powyżej).

Przeszacowania są możliwe jedynie na drodze odrębnych przepisów.

Wartości niematerialne wytworzone we własnym zakresie

Zarówno Międzynarodowe Standardy Sprawozdawczości Finansowej jak i Ustawa o Rachunkowości

dopuszczają możliwość aktywowania (kapitalizowania) niektórych kategorii wartości niematerialnych

wytworzonych przez firmę. W UoR szczegółowe regulacje w tym zakresie zawiera art. 33.2 oraz 33.1.

Nie można jednak rozpoznać aktywów z tytułu wygenerowanych przez firmę marek, tytułów czasopism,

praw wydawniczych, wykazów odbiorców lub wartości firmy.

Wartość firmy

Szczególną kategorią wartości niematerialnych jest wartość firmy. Stanowi ona różnicę pomiędzy ceną

nabycia jednostki gospodarczej lub jej zorganizowanej części, a wartością godziwa przejętych aktywów

netto (aktywów pomniejszonych o zobowiązania). Wartość firmy oddaje zatem wartość tych aktywów,

których nie da się odrębnie zidentyfikować i ująć.

W myśl MSSF wartość firmy nie podlega amortyzacji. Jest za to obowiązkowo poddawana corocznemu

testowi na utratę wartości.

MSSF nie przewiduje powstawania ujemnej wartości firmy. Ujemna różnica pomiędzy ceną nabycia, a

wartością godziwą przejętych aktywów netto ujmowana jest w rachunku zysków i strat jako zysk z tytułu

okazjonalnego nabycia.

Ustawa o Rachunkowości przewiduje konieczność amortyzacji wartości firmy przez okres nie dłuższy niż

5 lat (art. 44b.10). Ujemną wartość firmy rozpoznaje się jako element rozliczeń międzyokresowych w

ramach zobowiązań i rozlicza w poczet pozostałych przychodów operacyjnych.

10

SPRAWOZDAWCZOŚĆ FINANSOWA

ZAPASY

Definicja (MSSF)

Zapasy to aktywa:

przeznaczone do sprzedaży w ramach normalnie prowadzonej działalności gospodarczej,

będące w trakcie produkcji przeznaczonej na sprzedaż,

w postaci materiałów lub dostaw przeznaczonych do zużycia w procesie produkcyjnym bądź w toku

świadczenia usług.

Wycena

Zapasy wycenia się w cenie nabycia/koszcie wytworzenia lub według ceny sprzedaży netto, w zależności od

tego, która z kwot jest niższa.

Cena nabycia/koszt wytworzenia obejmuje wszelkie koszty nabycia, przetworzenia i wszelkie inne koszty

poniesione celem doprowadzenia zapasów na ich aktualne miejsce i do obecnego stanu.

Cena sprzedaży netto to szacunkowa cena sprzedaży w toku normalnej działalności gospodarczej

pomniejszona o szacunkowe koszty przetworzenia i szacunkowe koszty niezbędne do poniesienia, aby

dokonać sprzedaży.

Koszty przetworzenia zapasów, o których mowa w powyższych definicjach, obejmują koszty bezpośrednio

związane z jednostkami produkcji, takie jak bezpośrednio zaangażowana robocizna. Obejmują one także

systematyczną alokację wydziałowych kosztów ogólnych zarówno stałych jak i zmiennych związanych z

produkcją, które są ponoszone przy przetwarzaniu surowców na wyroby gotowe.

Metody rozchodu zapasów

Ustawa o Rachunkowości dopuszcza wycenę zapasów w oparciu o metody FIFO, LIFO, średniej ważonej ceny

(AVCO) oraz w drodze szczegółowej identyfikacji.

MSSF dopuszcza wszystkie z powyższych metod za wyjątkiem metody LIFO.

11

SPRAWOZDAWCZOŚĆ FINANSOWA

SPRAWOZDANIE Z CAŁKOWITYCH DOCHODÓW

O ile sprawozdanie z sytuacji finansowej można utożsamiać z obrazem sytuacji majątkowej przedsiębiorstwa

sporządzonym na dany moment, to sprawozdanie z całkowitych dochodów jest próbą ujęcia wyniku, jaki

firma wypracowała przez dany okres, np. miesiąc, kwartał, rok.

Międzynarodowe Standardy Sprawozdawczości Finansowej nie narzucają jakiegokolwiek formatu

prezentacji, ale większość firm notowanych na Giełdzie Papierów Wartościowych w Warszawie prezentuje

swój wynik w ujęciu określanym jako wariant kalkulacyjny.

PRZYCHODY ZE SPRZEDAŻY I KOSZT WŁASNY SPRZEDAŻY

Przychody ze sprzedaży wynikają z podstawowej działalności gospodarczej firmy. W większości przypadków

przychód ze sprzedaży wykazywany jest dopiero w momencie przeniesienia znaczącej części ryzyk i korzyści

związanych z przedmiotem sprzedaży na nabywcę.

Wraz z rozpoznaniem przychodu ze sprzedaży wykazuje się w sprawozdaniu z całkowitych dochodów koszt

własny sprzedaży, czyli całkowity koszt wytworzenia sprzedanej jednostki zapasów lub wytworzenia

sprzedanej usługi. Do momentu rozpoznania przychodu ze sprzedaży, wszelkie koszty poniesione w związku

z wytworzeniem przedmiotu sprzedaży są aktywowane.

KOSZTY MARKETINGU I SPRZEDAŻY

Są to koszty związane z funkcjami promocji i dystrybucji. Do tej grupy zalicza się koszty promocji i reklamy,

utrzymywania działu marketingu oraz prowadzenia sieci biur sprzedaży.

KOSZTY OGÓLNEGO ZARZĄDU

Są to koszty związane z funkcjonowaniem firmy jako całości i obejmują koszt wynagrodzeń i świadczeń na

rzecz pracowników zarządu i administracji, koszty funkcjonowania rady nadzorczej, koszty biurowe i

administracyjne.

POZOSTAŁE PRZYCHODY I KOSZTY

Do pozostałych przychodów i kosztów zaliczane są występujące powtarzalnie przychody i koszty, nie będące

przychodami ujmowanymi w przychodach ze sprzedaży lub współmiernymi z nimi kosztami własnymi

sprzedaży. Najczęściej są nimi:

wynik (zysk lub strata) na wycenie nieruchomości inwestycyjnych do wartości godziwej,

wynik (zysk lub strata) na zbyciu niefinansowych aktywów trwałych,

koszty utworzenia rezerw oraz przychody związane z ich rozwiązaniem,

koszty odpisów z tytułu utraty wartości (np. zapasów lub należności) oraz przychody związane z ich

rozwiązaniem.

12

SPRAWOZDAWCZOŚĆ FINANSOWA

PRZYCHODY I KOSZTY FINANSOWE

W tej części sprawozdania z całkowitych dochodów prezentowane są przychody i koszty związane z

działalnością finansową oraz inwestycjami finansowymi.

Działalność finansowa przedsiębiorstwa i towarzyszące jej koszty finansowe związane są przede wszystkim

z pozyskiwaniem środków na sfinansowanie działalności operacyjnej.

Działalność inwestycyjna i towarzyszące jej przychody finansowe wynikają z lokowania środków

finansowych i nabywania aktywów celem osiągniecia korzyści wynikających z przyrostu ich wartości lub

uzyskania przychodów w formie odsetek, dywidend, itp.

PODATEK DOCHODOWY

Podatek dochodowy wpływający na wynik finansowy netto za dany okres sprawozdawczy obejmuje:

część bieżącą, która stanowi zobowiązanie finansowe za rok obrotowy, oraz

część odroczoną, czyli różnicę pomiędzy stanem rezerw i aktywów z tytułu podatku odroczonego na

koniec i początek okresu sprawozdawczego.

POZOSTAŁE DOCHODY CAŁKOWITE

Pozostałe dochody obejmują te zyski i straty, które zgodnie z MSSF wyłączone są z wyniku netto. Do

kategorii tej zaliczamy m.in.:

zyski lub straty z wyceny do wartości godziwej aktywów finansowych zakwalifikowanych jako

dostępne do sprzedaży (DDS),

zyski lub straty z wyceny do wartości godziwej rzeczowego majątku trwałego lub wartości

niematerialnych, jeśli firma stosuje model wartości przeszacowanej,

różnice kursowe z przeliczenia konsolidowanych jednostek zagranicznych, oraz

zyski lub straty powstające przy stosowaniu rachunkowości zabezpieczeń.

13