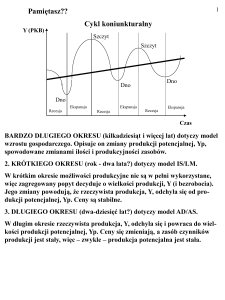

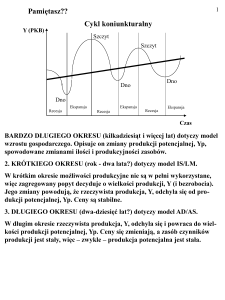

Model ISLM to model opisujący równowagę w gospodarce na rynku dóbr i na rynku

pieniądza.

Model wyprowadza się w sposób analityczny (równania) i graficzny (krzywe w układzie

współrzędnych).

Graficznie, krzywe IS i LM konstruuje i analizuje się w układzie współrzędnych

wyznaczonych przez dochód i stopę procentową.

Krzywa IS to zbiór punktów, obrazujących różne kombinacje wytwarzanego w gospodarce

dochodu i stopy procentowej, przy których rynek dóbr znajduje się w stanie równowagi.

Punkty leżące poza krzywą IS oznaczają stany nierównowagi rynku dóbr gospodarki. Aby

wyprowadzić graficznie krzywą IS, potrzebne są następujące zależności (wykresy):

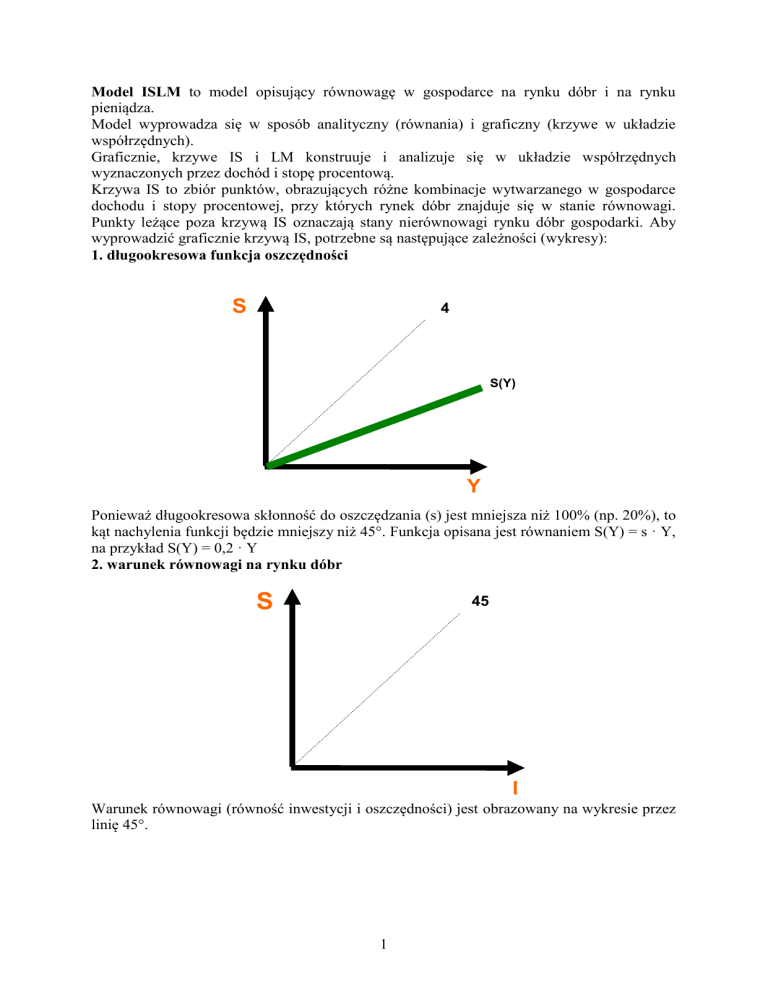

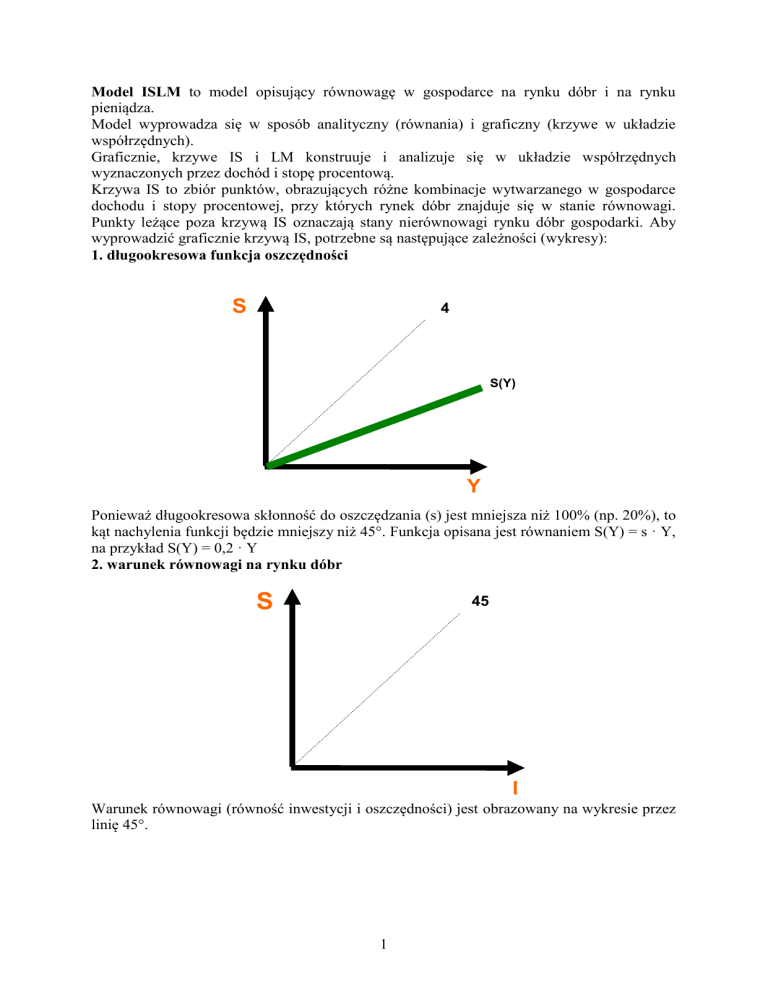

1. długookresowa funkcja oszczędności

S

4

5

°

S(Y)

Y

Ponieważ długookresowa skłonność do oszczędzania (s) jest mniejsza niż 100% (np. 20%), to

kąt nachylenia funkcji będzie mniejszy niż 45°. Funkcja opisana jest równaniem S(Y) = s · Y,

na przykład S(Y) = 0,2 · Y

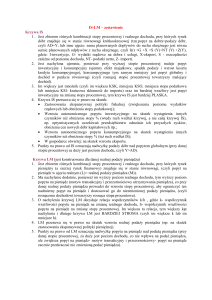

2. warunek równowagi na rynku dóbr

S

45

°

I

Warunek równowagi (równość inwestycji i oszczędności) jest obrazowany na wykresie przez

linię 45°.

1

3. zależność inwestycji od stopy procentowej

r

I(r)

I

Wraz ze wzrostem stopy procentowej inwestycje maleją, a przy tym maleje ich wrażliwość na

zmiany stopy procentowej. (Więcej: w prezentacji dotyczącej równowagi na rynku dóbr

inwestycyjnych.

Aby wyprowadzić analitycznie krzywą IS, potrzebne są następujące zależności (równania):

tożsamość dochodu

funkcja konsumpcji

funkcja inwestycji

wydatki rządowe

funkcja eksportu netto

Y = C + I + G + NX

C(Y) = Ca + c·(1-t)·Y

I(r) = Ia + b(r)·r

G = Ga

NX(Y,r) = NXa– m·Y – n·r

Podstawiając zależności do pierwszego równania oraz oznaczając ADa = Ca + Ia + Ga + NXa

otrzymujemy równanie krzywej IS (zależność pomiędzy stopą procentową i dochodem):

r Y

ADa

1

Y

α b n

bn

gdzie jest mnożnikiem wydatków autonomicznych.

Krzywa LM to zbiór punktów, obrazujących różne kombinacje wytwarzanego w gospodarce

dochodu i stopy procentowej, przy których rynek pieniądza znajduje się w stanie równowagi.

Punkty leżące poza krzywą LM oznaczają stany nierównowagi rynku pieniądza.

Aby wyprowadzić graficznie krzywą LM, potrzebne są następujące zależności (wykresy):

1. funkcja popytu na pieniądz transakcyjny

T

45

M

°

MT(Y)

2

Y

Wraz ze wzrostem dochodu popyt na pieniądz transak-cyjny rośnie, na ogół jednak w tempie

wolniejszym niż sam dochód (współczynnik kierunkowy jest mniejszy niż 1), np. MT(Y) =

0,2 ·Y

2. równowaga popytu na pieniądz (transakcyjny i spekulacyjny) i podaży pieniądza (L)

MT

1

180

0

L1

L2

50

20

150

0

4

5

MS

°

Linia (L) oznacza podaż pieniądza. Jeżeli ma zachodzić równowaga, to popyt na pieniądz

ogółem musi równać się podaży, czyli MT + MS = L. Zależność ta jest obrazowana przez

funkcję liniową (dla danego L) nachyloną pod kątem 45° jak na rysunku. Wzrost podaży

pieniądza oznacza przesunięcie krzywej w prawo (1).

3. zależność popytu (inwestycji) spekulacyjnego od stopy procentowej

r

I(r)

MS

Wraz ze wzrostem stopy procentowej popyt spekulacyjny na pieniądz maleje podobnie jak w

przypadku inwestycji w ogóle.

(Zobacz prezentację dotyczącą równowagi na rynku dóbr inwestycyjnych)

Aby wyprowadzić analitycznie krzywą LM, potrzebna jest następująca zależność (równanie):

M = (k ·Y - h ·r) ·P

gdzie

3

k - współczynnik wrażliwości popytu transakcyjnego na zmiany dochoduh - współczynnik

wrażliwości popytu spekulacyjnego na zmiany stopy procentowej

P - poziom cen

Przekształcając otrzymujemy równanie krzywej LM (zależność pomiędzy stopą procentową i

dochodem):

r Y

k

1 M

Y

h

h P

gdzie M/P oznacza realną podaż pieniądza.

Y

h k (b n)

h ADa

h k (b n)

(b n)

M

P

M

P

r

h k (b n)

k ADa

Łatwo sprawdzić na wykresie modelu IS-LM, że efekt polityki fiskalnej (wzrost dochodu) jest

tym większy im bardziej płaska jest krzywa LM. Jednocześnie zmiany stopy procentowej są

wtedy względnie niewielkie. Mówimy wtedy, że polityka fiskalna jest relatywnie bardziej

skuteczna.

Analogicznie, skuteczność polityki monetarnej rośnie tym bardziej, im bardziej płaska jest

krzywa IS. Zmiany stóp procentowych są względnie małe, a zmiany dochodu duże.

Oznacza to, że polityka fiskalna i monetarna są ze sobą powiązane.

r

L>M

LM

(2)

LM’

(1)

L<M

Y

Przesunięcie krzywej LM w prawo (1) rozumiemy jako wzrost realnej podaży pieniądza

(ekspansywna polityka monetarna).

4

Przesunięcie krzywej LM w lewo (2) rozumiemy jako spadek realnej podaży pieniądza

(restrykcyjna polityka monetarna).

Stąd, wszystkie punkty powyżej krzywej LM oznaczają przewagę popytu nad podażą na

pieniądz (bo aby je osiągnąć trzeba zwiększyć podaż pieniądza), zaś pod krzywą nadwyżkę

podaży.

Punkt przecięcia się krzywych IS i LM wyznacza taki poziom dochodu i stopy

procentowej, przy których osiągana jest jednocześnie równowaga na rynku dóbr

(zagregowany popyt równa się zagregowanej podaży) oraz na rynku pieniądza (popyt na

pieniądz równa się podaży pieniądza).

r

IS’

LM’

r*

Y

Y*

(1) Efektem towarzyszącym ekspansywnej polityce fiskalnej - poza wzrostem dochodu jest wzrost stopy procentowej oraz tzw. efekt wypierania (crowding-out), polegający na

zmniejszeniu w strukturze dochodu udziału popytu sektora prywatnego (przez wzrost

stopy procentowej), a zwiększenie udziału sektora publicznego.

(2) Analogicznie, restrykcyjna polityka fiskalna prowadzi do zmniejszenia dochodu i

stopy procentowej.

Model ekonomiczny IS – LM

Model IS – LM został sformułowany w latach 30-ych XX wieku przez R.

Hicksa.

Wskazuje on na istnienie zależności między rynkiem towarowym i pieniężnym.

Model ten wskazuje, że procesy zachodzące na tych rynkach wzajemnie na

siebie oddziałują. Ponadto wskazuje on na rolę polityki pieniężnej i fiskalnej w

kształtowaniu się wielkości ekonomicznych i ich zmiany na obu rynkach.

5

DN (Y)

Rynek pieniężny

(Pd pieniądza i Pp na

pieniądz)

Rynek towarowy

(Pd towarów i Pp na

towary)

r stopa %

Polityka

pieniężna

Polityka

fiskalna

Dochód narodowy (Y) jest wynikiem działania rynek towarowy wpływa na

rynek pieniężny i stopę %. Wysokość DN określa wielkość popytu

transakcyjnego na pieniądz, popyt ten wynika z konieczności realizacji

zaplanowanych wcześniej wydatków.

Przy danej podaży pieniądza wzrost popytu na pieniądz wpływa na

podwyższone stopy %, żeby ograniczyć popyt na pieniądz i ograniczyć do jego

podaży.

Stopa %, która ustala się na rynku pieniężnym w zależności od wielkości

podaży pieniądza i jej relacji do popytu na pieniądz oddziałuje na rynek

towarowy i wielkość DN.

Ponieważ stopa % kształtuje wielkość popytu inwestycyjnego i konsumpcyjnego

w gospodarce np. wysoka stopa % wynikająca z wysokiego popytu na pieniądz

w stosunku do jego podaży ograniczy wielkość wydatków inwestycyjnych i

konsumpcyjnych, które realizowane są z zaciągniętych kredytów.

Założeniem modelu IS-LM jest określenie warunków równowagi na rynku

towarowym i pieniężnym, jak też na obu rynkach łącznie oraz sposobów

przywracania tej równowagi w warunkach nierównowagi na rynkach.

Model i krzywa IS

IS związana jest z rynkiem towarowym. Na rynku towarów w skali makro

zachodzi równowaga gdy wielkość agregatowego popytu równa się wielkości

agregatowej podaży.

APp = APd = Y APp = Y

Warunkiem zaistnienia tej równowagi jest równość inwestycji i oszczędności

I=S.

IS wskazuje na warunki równowagi na rynku towarowym.

6

Liniowa funkcja inwestycji wyrażona jest wzorem I = Ia – wi r gdzie:

Ia – inwestycje autonomiczne, jest to ta część ogólnych inwestycji, która jest

niezależna od wysokości stopy % i wielkości bieżącego dochodu. Inwestycje

autonomiczne realizowane są pod wpływem optymistycznych nastrojów

producentów, spodziewających się uzyskania zysku relatywnie dużego w

przyszłości zwłaszcza gdy pomyślne są przewidywania (prognozy) dotyczące

koniunktury gospodarki.

wi r – wskazuje na część inwestycji zależną od stopy %

wi oraz r to parametr wrażliwości inwestycji na zmiany stopy %. Określa on jak

silnie reagują producenci w zakresie działalności inwestycyjnej na zmiany stopy

%.

Znak „-” wskazuje, że inwestycje są malejącą funkcją stopy %.

Y

r2

r1

I2 I1

I

Wyższe stopy % zachęcają do lokowania środków pieniężnych w bankach a nie

w inwestycjach , zwłaszcza gdy oczekiwana stopa zysku z inwestycji jest niższa

od stopy %.

Wysoka stopa % powoduje, że koszt uzyskania kredytu inwestycyjnego jest

wysoki a to również obniża potencjalną opłacalność inwestycji.

S - oszczędności- jest to nieskonsumowana część dochodu narodowego, czyli

wielkość oszczędności zależy od wysokości otrzymywanych dochodów i od

wielkości konsumpcji. Oszczędności pojawiają się dopiero przy odpowiednio

wysokim poziomie dochodów, gdyż zmniejsza się w miarę wzrostu dochodów

udział konsumpcji w tych dochodach tzn. konsumpcja rośnie wolniej niż dochód

co pozwala na wzrost oszczędności.

7

S=Y–C

C = Ca + ksk Y

S = Ca + (1- ksk)Y

S = Sa + ksoY

Y=C+S

Y=C+I

S = I z definicji

C - konsumpcja łączna

Ca – konsumpcja autonomiczna – jest to część konsumpcji łącznej niezależna

od DN. Jest to konsumpcja realizowana przy dochodzie równym 0. Konsumpcja

autonomiczna jest realizowana z nagromadzonych wcześniej oszczędności bądź

z długu (kredyty i pożyczki)

ksk – krańcowa skłonność do konsumpcji. ksk = C / Y - przyrost konsumpcji

do przyrostu dochodu o jednostkę.

kskY – określa tę część konsumpcji, która jest zależna od rozmiaru bieżącego

DN (i jest to zależność dodatnia)

Sa – oszczędności autonomiczne -jest to część oszczędności, które są

pomniejszone o wielkość konsumpcji autonomicznej. Sa jest niezależna od

bieżącego dochodu.

-Ca = Sa

1 - ksk = Kso

Kso – krańcowa skłonność do oszczędzania określa przyrost oszczędności w

wyniku dochodu o jednostkę.

Kso = S / Y

Y = C + S 1= C + S / Y

1 = ksk + Kso Kso = 1- ksk

I=S

Ia - wi r = -Ca + (1- ksk)Y

Ca + Ia - wi r = (1- ksk)Y

Y = (1 / 1- ksk ) (Ca + Ia - wi r)

Występują dwie zmienne izotoniczne Y oraz r tzn. że równanie to nie ma

jednoznacznego rozwiązania. Rozwiązaniem tego równania są różne kombinacje

wartości DN (Y) i poziomu stopy % (r). Charakteryzują one się tym, że muszą

zapewnić równowagę planowanych inwestycji i oszczędności czyli równość Pp i

Pd na rynku towarów.

8