KATALOG INSTRUMENTÓW FINANSOWYCH

OFEROWANYCH PRZEZ PKO BANK POLSKI

(OGÓLNY OPIS ISTOTY I RYZYK INWESTYCYJNYCH)

OBLIGACJE I BONY SKARBOWE

GŁÓWNE CECHY PRODUKTU

1) Cechy charakterystyczne

Bony skarbowe to krótkoterminowe papiery wartościowe Skarbu Państwa sprzedawane z dyskontem. W dniu wykupu Klient otrzymuje wartość

nominalną. Dochód nabywcy stanowi różnica między wartością nominalną a kosztem zakupu. Rentowność inwestycji obliczana jest zwyczajowo na

bazie 360 dni (w przypadku transakcji bezwarunkowych), a więc w sposób korzystniejszy niż w przypadku lokat terminowych.

Bony skarbowe to instrumenty dyskontowe emitowane na okres od 1 tygodnia do 1 roku. Wartość nominalna jednego bonu to 10 000 PLN.

Obligacje skarbowe to średnio- i długoterminowy dłużny papier wartościowy, emitowany przez Skarb Państwa. Kupony oprocentowane są według

stopy stałej lub zmiennej. Wartość nominalna jednej obligacji to 1 000 PLN.

Rodzaje obligacji ze względu na oprocentowanie:

• stałe, oparte o kupon płacony rocznie: obligacje pięcioletnie (PS), obligacje dziesięcioletnie (DS), obligacje dwudziestoletnie (WS),

• oparte na dyskoncie: dwuletnie obligacje zerokuponowe (OK),

• zmienne: obligacje dziesięcioletnie, oparte na rentowności 52-tyg. bonów skarbowych (DZ), obligacje dwunastoletnie, indeksowane

wskaźnikiem inflacji powiększonym o stały kupon płacony rocznie (IZ), obligacje oparte na stawce WIBOR 6 miesięczny (WZ).

Papiery wartościowe rządu Stanów Zjednoczonych stanowią zobowiązania skarbowe rządu Stanów Zjednoczonych. Amerykański rynek

skarbowych papierów dłużnych jest największy na świecie. Zobowiązania te dzieli się na trzy główne rodzaje:

• bony skarbowe (Treasury bills, zwane: T-bills),

• średnioterminowe obligacje skarbowe (Treasury notes, zwane: T-notes),

• długoterminowe obligacje skarbowe (Treasury bonds, zwane: T-bonds).

Obligacje

emitowane

są

na

okresy

dwuletnie,

trzyletnie,

pięcioletnie,

dziesięcioletnie

i

trzydziestoletnie.

Nominał amerykańskiej obligacji skarbowej wynosi 1 000 USD. Kupony płatne są co pół roku. Ceny dla obligacji amerykańskich podawane są w

konwencji ułamkowej, gdzie minimalna jednostka jest równa 1/32 (lub 1/64) punktu procentowego wartości nominalnej. Amerykańskie bony

skarbowe są instrumentami dyskontowymi o terminach zapadalności do 1 roku.

Papiery wartościowe Niemieckiego Rządu Federalnego stanowią zobowiązania rządu niemieckiego. Niemiecki rynek skarbowych papierów

dłużnych jest największy w Europie. Do najbardziej popularnych i najbardziej płynnych papierów skarbowych należą:

• bony skarbowe (Bubills) - Unverzinsliche Schatzanweisungen,

• obligacje dwuletnie (Schätze) - Bundesschätzungsweisungen,

• obligacje pięcioletnie (Bobls) - Bundesobligationen.

Obligacje emitowane są na okresy dwuletnie, pięcioletnie oraz od 10 do 30 lat. Nominał niemieckich obligacji skarbowych to 0,01 EUR. Kupony

płatne są raz do roku. Bony skarbowe są instrumentami dyskontowymi o nominale 0,01 EUR.

Euroobligacje Skarbu Państwa emitowane przez Rząd Polski na okresy od 2 do 30 lat, stałokuponowe - kupon płatny raz lub dwa razy w roku

w zależności od waluty.

Transakcje na rynku papierów dłużnych obejmują:

• transakcje bezwarunkowe:

- transakcje kupna, w ramach których Klient zobowiązuje się do kupna, a PKO Bank Polski do sprzedaży określonych dłużnych papierów

wartościowych w zamian za ustaloną zapłatę,

- transakcje sprzedaży, w ramach których Klient zobowiązuje się do sprzedaży, a PKO Bank Polski do zakupu określonych dłużnych papierów

wartościowych w zamian za ustaloną zapłatę,

• transakcje warunkowe:

- transakcje, w ramach których właściciel dłużnych papierów wartościowych zobowiązuje się do ich sprzedaży, a następnie ich odkupu

w określonym późniejszym terminie, po cenach ustalonych z góry w dniu zawarcia transakcji.

Rozliczenie transakcji następuje w uzgodnionej pomiędzy stronami dacie waluty.

Limity transakcji:

Minimalna kwota nominalna dla transakcji bezwarunkowych:

• 50 000 PLN,

• 100 000 EUR,

• 100 000 USD, albo równowartość w walucie CHF lub GBP.

W przypadku transakcji warunkowej przedmiotem jednorazowej transakcji są papiery o minimalnej wartości nominalnej:

• 200.000 PLN,

• 500.000 EUR,

• 500.000 USD, albo równowartość w walucie CHF lub GBP.

Wymogi formalne:

• posiadanie rachunku bankowego w PKO Banku Polskim;

• zawarcie „Umowy ramowej w zakresie współpracy na rynku finansowym”;

• zawarcie „Umowy świadczenia usługi powiernictwa papierów wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę

Akcyjną”.

2) Cel inwestycyjny

Inwestycje w skarbowe papiery dłużne stanowią ciekawą alternatywę dla Klientów pragnących lokować posiadane nadwyżki finansowe

w instrumenty bezpieczne, tak jak w przypadku polskich obligacji i bonów skarbowych, i dające jednocześnie atrakcyjne stopy zwrotu.

3) Opłaty

Wysokość opłat i prowizji związanych z prowadzeniem rachunku papierów wartościowych i rachunku depozytowego, przechowywaniem papierów

wartościowych oraz rozliczaniem transakcji i operacji na papierach wartościowych, określona została w „Umowie świadczenia usługi powiernictwa

papierów wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę Akcyjną”.

4) Zawarcie umowy

Oferta została przygotowana dla Klientów posiadających rachunek bankowy w PKO Banku Polskim. Transakcja może zostać zawarta po uprzednim

podpisaniu „Umowy ramowej w zakresie współpracy na rynku finansowym” oraz „Umowy świadczenia usługi powiernictwa papierów

wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę Akcyjną”.

Szczegółowe regulacje dotyczące zasad współpracy w zakresie transakcji na rynku dłużnych papierów wartościowych są określone w

podpisywanej z Klientem „Umowie ramowej w zakresie współpracy na rynku finansowym”, „Umowie świadczenia usługi powiernictwa papierów

wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę Akcyjną”, w „Regulaminie zawierania transakcji na rynku dłużnych

papierów wartościowych z Powszechną Kasą Oszczędności Bankiem Polskim Spółką Akcyjną”, Regulaminie „Ogólne warunki współpracy

z Klientami w Powszechnej Kasie Oszczędności Banku Polskim Spółce Akcyjnej” oraz w „Regulaminie świadczenia usługi powiernictwa papierów

wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę Akcyjną”.

Klient może negocjować warunki transakcji na rynku dłużnych papierów wartościowych w każdym dniu roboczym, z uwzględnieniem przepisów

właściwych dla danych rynków oraz dłużnych papierów wartościowych, w godzinach 9:00 - 17:00, natomiast warunki transakcji na rynku dłużnych

papierów wartościowych rozliczanych w dniu ich zawarcia - w godzinach 9:00 - 12:30.

Transakcja na rynku dłużnych papierów wartościowych może być zawarta ze strony PKO Banku Polskiego - wyłącznie przez dealera, a ze strony

Klienta - przez niego lub za pośrednictwem pełnomocnika.

Warunki transakcji na rynku dłużnych papierów wartościowych ustalane są telefonicznie.

KORZYŚCI INWESTORA

Podstawowe korzyści inwestora to:

• bezpieczeństwo inwestycji w przypadku zakupu polskich papierów skarbowych (Skarb Państwa gwarantuje zwrot pożyczki);

• możliwość wykorzystania skarbowych papierów dłużnych jako zabezpieczenia różnych zobowiązań;

• wysoka płynność zainwestowanych środków pieniężnych poprzez możliwość odsprzedaży papieru dłużnego przed terminem jego wykupu;

Uwaga:

• nabywca dłużnych papierów wartościowych samodzielnie ocenia i ponosi ryzyko kredytowe emitenta papierów dłużnych;

• Bank nie ponosi odpowiedzialności wobec Klienta za zobowiązania emitenta papierów dłużnych, będących przedmiotem transakcji;

• występuje możliwość niekorzystnej dla Klienta zmiany rynkowej ceny papierów dłużnych w momencie ich sprzedaży przez Klienta w ramach

transakcji bezwarunkowej, dokonywanej przed terminem wykupu papierów wartościowych przez emitenta.

RYZYKO INWESTORA

Zawieranie transakcji na rynku dłużnych papierów wartościowych jest obarczone szeregiem rodzajów ryzyka, w tym w szczególności:

• ryzyko kredytowe i rozliczeniowe emitenta dłużnych papierów wartościowych: Klient, zawierając transakcje na rynku dłużnych papierów

wartościowych, powinien brać pod uwagę ryzyko kredytowe i rozliczeniowe leżące po stronie emitenta dłużnych papierów wartościowych;

• ryzyko wyceny zawartej transakcji w dniu rozliczenia: w dniu rozliczenia cena, po której zawarta jest transakcja, może odbiegać, również

znacząco odbiegać, od aktualnych cen rynkowych, co może rodzić dla Klienta konieczność poniesienia kosztów, bądź być źródłem dochodów,

związanych z rozliczeniem transakcji, i może mieć wpływ na ostateczny wynik finansowy osiągnięty przez Klienta;

• ryzyko wyceny zawartych transakcji w trakcie ich trwania: w trakcie trwania zawartych transakcji ceny rynkowe ulegają zmianie i mogą

odbiegać, w tym znacząco odbiegać, od cen, po których zostały zawarte transakcje; może to powodować niekorzystną bądź korzystną dla

Klienta zmianę wyceny zawartych transakcji;

• ryzyko gwałtownej zmiany wyceny: wszelkie zmiany wyceny transakcji mogą następować gwałtownie, a ich skala może być znacząca;

• ryzyko zmienności wyceny instrumentów finansowych: ewentualne zyski lub straty z transakcji mogą ulec zwiększeniu lub zmniejszeniu

wskutek zmian czynników rynkowych mających wpływ na wycenę instrumentu, w tym w szczególności:

- zmian natychmiastowych i terminowych rynkowych stóp procentowych oraz ich wzajemnej relacji,

- zmian poziomu rynkowych cen dłużnych papierów wartościowych,

- zmian natychmiastowych i terminowych rynkowych kursów walutowych oraz ich wzajemnej relacji,

- zmian innych cen rynkowych specyficznych dla danego rynku i rodzaju transakcji,

- zmian wzajemnych relacji cen rynkowych,

- różnic pomiędzy stawkami referencyjnymi przyjętymi dla danej transakcji a cenami rynkowymi,

- występowania różnicy pomiędzy cenami kupna i cenami sprzedaży dla danego rodzaju transakcji na rynku finansowym oraz zmian tej

różnicy;

na zmianę cen instrumentów finansowych mogą mieć wpływ czynniki związane m.in. z sytuacją polityczno-gospodarczą, zmianą parametrów

makroekonomicznych, poziomem inflacji, oceną ryzyka inwestycyjnego;

• ryzyko związane z reinwestycją płatności kuponowych: w przypadku kuponowych dłużnych papierów wartościowych występuje ryzyko braku

możliwości reinwestowania otrzymanej płatności kuponowej według pierwotnie zakładanej rentowności inwestycji, co powoduje, iż faktycznie

osiągnięta rentowność z papieru dłużnego trzymanego przez inwestora do daty wykupu będzie odbiegała od pierwotnie zakładanej;

• ryzyko związane z zaciągnięciem przez Klienta zobowiązań finansowych: w związku z transakcjami na rynku dłużnych papierów

wartościowych istnieje możliwość powstania po stronie Klienta zobowiązania finansowego, wynikającego z praw nabytych przez Bank

w wyniku zawarcia przedmiotowej transakcji;

• ryzyko powstania spekulacyjnego charakteru transakcji: aby transakcja miała charakter zabezpieczający musi być dopasowana zarówno pod

względem kwot, jak i terminów rozliczenia, do otwartej pozycji walutowej, odsetkowej i płynnościowej Klienta; niedopasowanie w tym zakresie

w momencie zawierania transakcji, lub też zmiany w pozycji walutowej, odsetkowej bądź płynnościowej Klienta, mogą powodować, iż zawarte

transakcje będą miały częściowo lub całkowicie charakter spekulacyjny; zawieranie transakcji o charakterze spekulacyjnym może narażać

Klienta na poniesienie istotnych strat;

• ryzyko płynności rynku: Klient powinien brać pod uwagę ryzyko zmniejszenia lub braku płynności na danym rynku finansowym, co może

skutkować mniej korzystną lub niekorzystną ceną dla transakcji na rynku dłużnych papierów wartościowych;

• ryzyko wystąpienia ograniczeń w dostępności rynku danych instrumentów finansowych: istnieje możliwość wystąpienia ograniczeń

w dostępności rynku dłużnych papierów wartościowych, które mogą mieć wpływ na cenę transakcji; skutkiem przedmiotowych ograniczeń

może być w szczególności brak zapewnienia przez Bank zawarcia i realizacji transakcji kupna i sprzedaży instrumentu finansowego w dowolnie

wybranym przez Klienta terminie;

• ryzyko kredytowe, rozliczeniowe i operacyjne dotyczące PKO Banku Polskiego: Klient, zawierając transakcje z Bankiem, powinien brać pod

uwagę ryzyko kredytowe, rozliczeniowe i operacyjne leżące po stronie PKO Banku Polskiego;

• ryzyko prawne, rachunkowe, podatkowe oraz operacyjne niezależne od PKO Banku Polskiego: Klient zawierając transakcje rynku

finansowego powinien brać pod uwagę również inne rodzaje ryzyka o charakterze prawnym, rachunkowym, podatkowym oraz operacyjnym,

niezależne od PKO Banku Polskiego.

FORMA OPODATKOWANIA ZYSKU Z INSTRUMENTU

Zawieranie transakcji na instrumentach finansowych może się wiązać z konsekwencjami podatkowymi. W celu uzyskania szczegółowych informacji

w zakresie opodatkowania zysków z zawierania transakcji na rynku dłużnych papierów wartościowych Klient powinien zasięgnąć porady

profesjonalnego doradcy podatkowego, radcy prawnego lub innej osoby, uprawnionej do udzielania porad w przedmiotowym zakresie.

Strona 2/67

OBLIGACJE KORPORACYJNE

GŁÓWNE CECHY PRODUKTU

1) Cechy charakterystyczne

Obligacje korporacyjne są papierami wartościowymi, stanowiącymi zobowiązanie podmiotu gospodarczego do zapłaty należności głównej (wykupu

według wartości nominalnej) oraz naliczonych odsetek. Oznacza to, że obligacja wyemitowana przez przedsiębiorstwo jest zaciągniętym przez nie

długiem w zamian za określone oprocentowanie i zwrot wartości nominalnej w ustalonym terminie wykupu.

Obligacje korporacyjne są instrumentem finansowania średnio- i długoterminowym. Wykup obligacji korporacyjnych następuje w terminie od kilku

miesięcy do kilku lat od daty emisji. Podmiot gospodarczy emituje obligacje w celu pozyskania kapitału np. na cele inwestycyjne, spłatę

zobowiązań, rozwój sieci sprzedaży itp. Przedsiębiorstwo pożyczając pieniądze nie traci ani nie ogranicza swojej samodzielności przez emisję

obligacji. Pożyczkodawca tym samym nie uzyskuje prawa do podejmowania decyzji w przedsiębiorstwie.

PKO Bank Polski w przypadku obligacji korporacyjnych może występować w roli organizatora rynku wtórnego, kupując i sprzedając obligacje ze

swojego portfela.

Dla inwestorów dochodem z inwestycji w obligacje są uzyskane odsetki, czasami oferowane jest również dyskonto (cena sprzedaży niższa od

wartości nominalnej). Oprocentowanie obligacji może być stałe lub zmienne.

Transakcje na rynku obligacji korporacyjnych obejmują transakcje bezwarunkowe:

• transakcje kupna, w ramach których Klient zobowiązuje się do kupna, a PKO Bank Polski do sprzedaży określonych dłużnych papierów

wartościowych w zamian za ustaloną zapłatę,

• transakcje sprzedaży, w ramach których Klient zobowiązuje się do sprzedaży, a PKO Bank Polski do zakupu określonych dłużnych papierów

wartościowych w zamian za ustaloną zapłatę (przedmiotem transakcji sprzedaży mogą być obligacje korporacyjne nabyte wcześniej przez

Klienta od PKO Banku Polskiego w ramach odrębnej transakcji).

Rozliczenie transakcji następuje w uzgodnionej pomiędzy stronami dacie waluty.

Waluty:

• PLN

Limity transakcji:

Minimalna kwota nominalna transakcji dla transakcji bezwarunkowych:

• 50 000 PLN

Wymogi formalne:

• posiadanie rachunku bankowego w PKO Banku Polskim;

• zawarcie „Umowy ramowej w zakresie współpracy na rynku finansowym”;

• zawarcie „Umowy świadczenia usługi powiernictwa papierów wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę

Akcyjną”.

2) Cel inwestycyjny

Inwestycje w obligacje korporacyjne stanowią ciekawą alternatywę dla Klientów pragnących inwestować posiadane nadwyżki finansowe

w instrumenty o zróżnicowanym poziomie ryzyka, dające atrakcyjne stopy zwrotu.

3) Opłaty

Wysokość opłat i prowizji związanych z prowadzeniem rachunku papierów wartościowych i rachunku depozytowego, przechowywaniem papierów

wartościowych oraz rozliczaniem transakcji i operacji na papierach wartościowych, określona została w „Umowie świadczenia usługi powiernictwa

papierów wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę Akcyjną”.

4) Zawarcie umowy

Oferta została przygotowana dla Klientów posiadających rachunek bankowy w PKO Banku Polskim . Transakcja może zostać zawarta po uprzednim

podpisaniu „Umowy ramowej w zakresie współpracy na rynku finansowym” oraz „Umowy świadczenia usługi powiernictwa papierów

wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę Akcyjną”.

Szczegółowe regulacje dotyczące zasad współpracy w zakresie transakcji na rynku dłużnych papierów wartościowych są określone w

podpisywanej z Klientem „Umowie ramowej w zakresie współpracy na rynku finansowym”, „Umowie świadczenia usługi powiernictwa papierów

wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę Akcyjną”, w „Regulaminie zawierania transakcji na rynku dłużnych

papierów wartościowych z Powszechną Kasą Oszczędności Bankiem Polskim Spółką Akcyjną”, Regulaminie „Ogólne warunki współpracy

z Klientami w Powszechnej Kasie Oszczędności Banku Polskim Spółce Akcyjnej” oraz w „Regulaminie świadczenia usługi powiernictwa papierów

wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę Akcyjną”.

Klient może negocjować warunki transakcji na rynku dłużnych papierów wartościowych w każdym dniu roboczym, z uwzględnieniem przepisów

właściwych dla danych rynków oraz dłużnych papierów wartościowych, w godzinach 9:00 - 17:00, natomiast warunki transakcji na rynku dłużnych

papierów wartościowych rozliczanych w dniu ich zawarcia - w godzinach 9:00 - 12:30.

Transakcja na rynku dłużnych papierów wartościowych może być zawarta ze strony PKO Banku Polskiego - wyłącznie przez dealera, a ze strony

Klienta - przez niego lub za pośrednictwem pełnomocnika.

Warunki transakcji na rynku dłużnych papierów wartościowych ustalane są telefonicznie.

KORZYŚCI INWESTORA

Podstawowe korzyści inwestora to:

• atrakcyjna rentowność przewyższająca oprocentowanie depozytów bankowych, bonów i obligacji skarbowych;

• duża liczba emisji papierów dająca możliwość dostosowania inwestycji do preferencji dotyczących ponoszonego ryzyka, rentowności i terminu

zapadalności;

• PKO Bank Polski może występować w roli subemitenta (czyli wprowadzać wyemitowane papiery do własnego portfela), co może dodatkowo

świadczyć o poziomie bezpieczeństwa inwestycji.

Uwaga:

• nabywca dłużnych papierów wartościowych samodzielnie ocenia i ponosi ryzyko kredytowe emitenta papierów dłużnych;

• PKO Bank Polski nie ponosi odpowiedzialności wobec Klienta za zobowiązania emitenta papierów dłużnych, będących przedmiotem transakcji;

Strona 3/67

•

występuje możliwość niekorzystnej dla Klienta zmiany rynkowej ceny papierów dłużnych w momencie ich sprzedaży przez Klienta w ramach

transakcji bezwarunkowej, dokonywanej przed terminem wykupu papierów wartościowych przez emitenta.

RYZYKO INWESTORA

Zawieranie transakcji na rynku dłużnych papierów wartościowych jest obarczone szeregiem rodzajów ryzyka, w tym w szczególności:

• ryzyko kredytowe i rozliczeniowe emitenta dłużnych papierów wartościowych: Klient, zawierając transakcje na rynku dłużnych papierów

wartościowych, powinien brać pod uwagę ryzyko kredytowe i rozliczeniowe leżące po stronie emitenta dłużnych papierów wartościowych;

• ryzyko wyceny zawartej transakcji w dniu rozliczenia: w dniu rozliczenia cena, po której zawarta jest transakcja, może odbiegać, również

znacząco odbiegać, od aktualnych cen rynkowych, co może rodzić dla Klienta konieczność poniesienia kosztów, bądź być źródłem dochodów,

związanych z rozliczeniem transakcji, i może mieć wpływ na ostateczny wynik finansowy osiągnięty przez Klienta;

• ryzyko wyceny zawartych transakcji w trakcie ich trwania: w trakcie trwania zawartych transakcji ceny rynkowe ulegają zmianie i mogą

odbiegać, w tym znacząco odbiegać, od cen, po których zostały zawarte transakcje; może to powodować niekorzystną bądź korzystną dla

Klienta zmianę wyceny zawartych transakcji;

• ryzyko gwałtownej zmiany wyceny: wszelkie zmiany wyceny transakcji mogą następować gwałtownie, a ich skala może być znacząca;

• ryzyko zmienności wyceny instrumentów finansowych: ewentualne zyski lub straty z transakcji mogą ulec zwiększeniu lub zmniejszeniu

wskutek zmian czynników rynkowych mających wpływ na wycenę instrumentu, w tym w szczególności:

- zmian natychmiastowych i terminowych rynkowych stóp procentowych oraz ich wzajemnej relacji,

- zmian poziomu rynkowych cen dłużnych papierów wartościowych,

- zmian innych cen rynkowych specyficznych dla danego rynku i rodzaju transakcji,

- zmian wzajemnych relacji cen rynkowych,

- różnic pomiędzy stawkami referencyjnymi przyjętymi dla danej transakcji a cenami rynkowymi,

- występowania różnicy pomiędzy cenami kupna i cenami sprzedaży dla danego rodzaju transakcji na rynku finansowym oraz zmian tej

różnicy;

na zmianę cen instrumentów finansowych mogą mieć wpływ czynniki związane m.in. z sytuacją polityczno-gospodarczą, zmianą parametrów

makroekonomicznych, poziomem inflacji, oceną ryzyka inwestycyjnego;

• ryzyko związane z reinwestycją płatności kuponowych: w przypadku kuponowych dłużnych papierów wartościowych występuje ryzyko braku

możliwości reinwestowania otrzymanej płatności kuponowej według pierwotnie zakładanej rentowności inwestycji, co powoduje, iż faktycznie

osiągnięta rentowność z papieru dłużnego trzymanego przez inwestora do daty wykupu będzie odbiegała od pierwotnie zakładanej;

• ryzyko związane z zaciągnięciem przez Klienta zobowiązań finansowych: w związku z transakcjami na rynku dłużnych papierów

wartościowych istnieje możliwość powstania po stronie Klienta zobowiązania finansowego, wynikającego z praw nabytych przez PKO Bank

Polski w wyniku zawarcia przedmiotowej transakcji;

• ryzyko powstania spekulacyjnego charakteru transakcji: aby transakcja miała charakter zabezpieczający musi być dopasowana zarówno pod

względem kwot, jak i terminów rozliczenia, do otwartej pozycji walutowej, odsetkowej i płynnościowej Klienta; niedopasowanie w tym zakresie

w momencie zawierania transakcji, lub też zmiany w pozycji walutowej, odsetkowej bądź płynnościowej Klienta, mogą powodować, iż zawarte

transakcje będą miały częściowo lub całkowicie charakter spekulacyjny; zawieranie transakcji o charakterze spekulacyjnym może narażać

Klienta na poniesienie istotnych strat;

• ryzyko płynności rynku: Klient powinien brać pod uwagę ryzyko zmniejszenia lub braku płynności na danym rynku finansowym, co może

skutkować mniej korzystną lub niekorzystną ceną dla transakcji na rynku dłużnych papierów wartościowych;

• ryzyko wystąpienia ograniczeń w dostępności rynku danych instrumentów finansowych: istnieje możliwość wystąpienia ograniczeń

w dostępności rynku dłużnych papierów wartościowych, które mogą mieć wpływ na cenę transakcji; skutkiem przedmiotowych ograniczeń

może być w szczególności brak zapewnienia przez PKO Bank Polski zawarcia i realizacji transakcji kupna i sprzedaży instrumentu finansowego

w dowolnie wybranym przez Klienta terminie;

• ryzyko kredytowe, rozliczeniowe i operacyjne dotyczące PKO Banku Polskiego: Klient, zawierając transakcje z PKO Bankiem Polskim,

powinien brać pod uwagę ryzyko kredytowe, rozliczeniowe i operacyjne leżące po stronie PKO Banku Polskiego;

• ryzyko prawne, rachunkowe, podatkowe oraz operacyjne niezależne od PKO Banku Polskiego: Klient zawierając transakcje rynku

finansowego powinien brać pod uwagę również inne rodzaje ryzyka o charakterze prawnym, rachunkowym, podatkowym oraz operacyjnym,

niezależne od PKO Banku Polskiego.

FORMA OPODATKOWANIA ZYSKU Z INSTRUMENTU

Zawieranie transakcji na instrumentach finansowych może się wiązać z konsekwencjami podatkowymi. W celu uzyskania szczegółowych informacji

w zakresie opodatkowania zysków z zawierania transakcji na rynku dłużnych papierów wartościowych Klient powinien zasięgnąć porady

profesjonalnego doradcy podatkowego, radcy prawnego lub innej osoby, uprawnionej do udzielania porad w przedmiotowym zakresie.

Strona 4/67

OBLIGACJE KOMUNALNE

GŁÓWNE CECHY PRODUKTU

1)

Cechy charakterystyczne

Obligacje komunalne są papierami wartościowymi, stanowiącymi zobowiązanie emitenta (jednostki samorządu terytorialnego) do zapłaty

należności głównej (wykupu według wartości nominalnej) oraz odsetek naliczonych. Obligacje komunalne są zazwyczaj instrumentem finansowania

średnio- i długoterminowym. PKO Bank Polski w przypadku obligacji komunalnych może występować w podwójnej roli jako organizatora nowej

emisji oraz animatora rynku wtórnego.

Emisja obligacji komunalnych odbywa się na podstawie ustaw: o obligacjach, o finansach publicznych oraz w zależności od szczebla samorządu:

o samorządzie gminnym, powiatowym lub wojewódzkim. Do przeprowadzenia emisji konieczna jest uchwała Rady Gminy, Powiatu lub Sejmiku

Województwa, która - zgodnie z ustawą o obligacjach - powinna określić m.in. cel emisji obligacji.

Transakcje na rynku obligacji komunalnych obejmują transakcje bezwarunkowe:

• transakcje kupna, w ramach których Klient zobowiązuje się do kupna, a PKO Bank Polski do sprzedaży określonych dłużnych papierów

wartościowych w zamian za ustaloną zapłatę,

• transakcje sprzedaży, w ramach których Klient zobowiązuje się do sprzedaży, a PKO Bank Polski do zakupu określonych dłużnych papierów

wartościowych w zamian za ustaloną zapłatę (przedmiotem transakcji sprzedaży mogą być obligacje komunalne nabyte wcześniej przez Klienta

od PKO Banku Polskiego w ramach odrębnej transakcji).

Rozliczenie transakcji następuje w uzgodnionej pomiędzy stronami dacie waluty.

Waluty:

• PLN

Limity transakcji:

Minimalna kwota nominalna dla transakcji bezwarunkowych:

• 50 000 PLN

Wymogi formalne:

• posiadanie rachunku bankowego w PKO Banku Polskim;

• zawarcie „Umowy ramowej w zakresie współpracy na rynku finansowym”;

• zawarcie „Umowy świadczenia usługi powiernictwa papierów wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę

Akcyjną”.

2)

Cel inwestycyjny

Inwestycje w obligacje komunalne stanowią ciekawą alternatywę dla Klientów pragnących inwestować posiadane nadwyżki finansowe

w instrumenty o zróżnicowanym poziomie ryzyka, dające atrakcyjne stopy zwrotu.

3)

Opłaty

Wysokość opłat i prowizji związanych z prowadzeniem rachunku papierów wartościowych i rachunku depozytowego, przechowywaniem papierów

wartościowych oraz rozliczaniem transakcji i operacji na papierach wartościowych, określona została w „Umowie świadczenia usługi powiernictwa

papierów wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę Akcyjną”.

4)

Zawarcie umowy

Oferta została przygotowana dla Klientów posiadających rachunek bankowy w PKO Banku Polskim. Transakcja może zostać zawarta po uprzednim

podpisaniu „Umowy ramowej w zakresie współpracy na rynku finansowym” oraz „Umowy świadczenia usługi powiernictwa papierów

wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę Akcyjną”.

Szczegółowe regulacje dotyczące zasad współpracy w zakresie transakcji na rynku dłużnych papierów wartościowych są określone

w podpisywanej z Klientem „Umowie ramowej w zakresie współpracy na rynku finansowym”, „Umowie świadczenia usługi powiernictwa papierów

wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę Akcyjną”, w „Regulaminie zawierania transakcji na rynku dłużnych

papierów wartościowych z Powszechną Kasą Oszczędności Bankiem Polskim Spółką Akcyjną”, Regulaminie „Ogólne warunki współpracy

z Klientami w Powszechnej Kasie Oszczędności Banku Polskim Spółce Akcyjnej” oraz w „Regulaminie świadczenia usługi powiernictwa papierów

wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę Akcyjną”.

Klient może negocjować warunki transakcji na rynku dłużnych papierów wartościowych w każdym dniu roboczym, z uwzględnieniem przepisów

właściwych dla danych rynków oraz dłużnych papierów wartościowych, w godzinach 9:00 - 17:00, natomiast warunki transakcji na rynku dłużnych

papierów wartościowych rozliczanych w dniu ich zawarcia - w godzinach 9:00 - 14:00.

Transakcja na rynku dłużnych papierów wartościowych może być zawarta ze strony PKO Banku Polskiego - wyłącznie przez dealera, a ze strony

Klienta - przez niego lub za pośrednictwem pełnomocnika.

Warunki transakcji na rynku dłużnych papierów wartościowych ustalane są telefonicznie.

KORZYŚCI INWESTORA

Podstawowe korzyści inwestora to:

• wysoka rentowność inwestycji, przewyższająca oprocentowanie depozytów bankowych, bonów i obligacji skarbowych;

• bezpieczeństwo zainwestowanych środków - ryzyko kredytowe dotyczy jednostek samorządu terytorialnego jako emitentów obligacji

komunalnych;

• dopasowanie okresu inwestycji do potrzeb Klienta.

Uwaga:

• nabywca dłużnych papierów wartościowych samodzielnie ocenia i ponosi ryzyko kredytowe emitenta papierów dłużnych;

• PKO Bank Polski nie ponosi odpowiedzialności wobec Klienta za zobowiązania emitenta papierów dłużnych, będących przedmiotem transakcji;

• występuje możliwość niekorzystnej dla Klienta zmiany rynkowej ceny papierów dłużnych w momencie ich sprzedaży przez Klienta w ramach

transakcji bezwarunkowej, dokonywanej przed terminem wykupu papierów wartościowych przez emitenta.

RYZYKO INWESTORA

Zawieranie transakcji na rynku dłużnych papierów wartościowych jest obarczone szeregiem rodzajów ryzyka, w tym w szczególności:

• ryzyko kredytowe i rozliczeniowe emitenta dłużnych papierów wartościowych: Klient, zawierając transakcje na rynku dłużnych papierów

wartościowych, powinien brać pod uwagę ryzyko kredytowe i rozliczeniowe leżące po stronie emitenta dłużnych papierów wartościowych;

Strona 5/67

•

•

•

•

•

•

•

•

•

•

•

ryzyko wyceny zawartej transakcji w dniu rozliczenia: w dniu rozliczenia cena, po której zawarta jest transakcja, może odbiegać, również

znacząco odbiegać, od aktualnych cen rynkowych, co może rodzić dla Klienta konieczność poniesienia kosztów, bądź być źródłem dochodów,

związanych z rozliczeniem transakcji, i może mieć wpływ na ostateczny wynik finansowy osiągnięty przez Klienta;

ryzyko wyceny zawartych transakcji w trakcie ich trwania: w trakcie trwania zawartych transakcji ceny rynkowe ulegają zmianie i mogą

odbiegać, w tym znacząco odbiegać, od cen, po których zostały zawarte transakcje; może to powodować niekorzystną bądź korzystną dla

Klienta zmianę wyceny zawartych transakcji;

ryzyko gwałtownej zmiany wyceny: wszelkie zmiany wyceny transakcji mogą następować gwałtownie, a ich skala może być znacząca;

ryzyko zmienności wyceny instrumentów finansowych: ewentualne zyski lub straty z transakcji mogą ulec zwiększeniu lub zmniejszeniu

wskutek zmian czynników rynkowych mających wpływ na wycenę instrumentu, w tym w szczególności:

- zmian natychmiastowych i terminowych rynkowych stóp procentowych oraz ich wzajemnej relacji,

- zmian poziomu rynkowych cen dłużnych papierów wartościowych,

- zmian innych cen rynkowych specyficznych dla danego rynku i rodzaju transakcji,

- zmian wzajemnych relacji cen rynkowych,

- różnic pomiędzy stawkami referencyjnymi przyjętymi dla danej transakcji a cenami rynkowymi,

- występowania różnicy pomiędzy cenami kupna i cenami sprzedaży dla danego rodzaju transakcji na rynku finansowym oraz zmian tej

różnicy;

na zmianę cen instrumentów finansowych mogą mieć wpływ czynniki związane m.in. z sytuacją polityczno-gospodarczą, zmianą parametrów

makroekonomicznych, poziomem inflacji, oceną ryzyka inwestycyjnego;

ryzyko związane z reinwestycją płatności kuponowych: w przypadku kuponowych dłużnych papierów wartościowych występuje ryzyko braku

możliwości reinwestowania otrzymanej płatności kuponowej według pierwotnie zakładanej rentowności inwestycji, co powoduje, iż faktycznie

osiągnięta rentowność z papieru dłużnego trzymanego przez inwestora do daty wykupu będzie odbiegała od pierwotnie zakładanej;

ryzyko związane z zaciągnięciem przez Klienta zobowiązań finansowych: w związku z transakcjami na rynku dłużnych papierów

wartościowych istnieje możliwość powstania po stronie Klienta zobowiązania finansowego, wynikającego z praw nabytych przez PKO Bank

Polski w wyniku zawarcia przedmiotowej transakcji;

ryzyko powstania spekulacyjnego charakteru transakcji: aby transakcja miała charakter zabezpieczający musi być dopasowana zarówno pod

względem kwot, jak i terminów rozliczenia, do otwartej pozycji walutowej, odsetkowej i płynnościowej Klienta; niedopasowanie w tym zakresie

w momencie zawierania transakcji, lub też zmiany w pozycji walutowej, odsetkowej bądź płynnościowej Klienta, mogą powodować, iż zawarte

transakcje będą miały częściowo lub całkowicie charakter spekulacyjny; zawieranie transakcji o charakterze spekulacyjnym może narażać

Klienta na poniesienie istotnych strat;

ryzyko płynności rynku: Klient powinien brać pod uwagę ryzyko zmniejszenia lub braku płynności na danym rynku finansowym, co może

skutkować mniej korzystną lub niekorzystną ceną dla transakcji na rynku dłużnych papierów wartościowych;

ryzyko wystąpienia ograniczeń w dostępności rynku danych instrumentów finansowych: istnieje możliwość wystąpienia ograniczeń

w dostępności rynku dłużnych papierów wartościowych, które mogą mieć wpływ na cenę transakcji; skutkiem przedmiotowych ograniczeń

może być w szczególności brak zapewnienia przez PKO Bank Polski zawarcia i realizacji transakcji kupna i sprzedaży instrumentu finansowego

w dowolnie wybranym przez Klienta terminie;

ryzyko kredytowe, rozliczeniowe i operacyjne dotyczące PKO Banku Polskiego: Klient, zawierając transakcje z Bankiem, powinien brać pod

uwagę ryzyko kredytowe, rozliczeniowe i operacyjne leżące po stronie PKO Banku Polskiego;

ryzyko prawne, rachunkowe, podatkowe oraz operacyjne niezależne od PKO Banku Polskiego: Klient zawierając transakcje rynku

finansowego powinien brać pod uwagę również inne rodzaje ryzyka o charakterze prawnym, rachunkowym, podatkowym oraz operacyjnym,

niezależne od PKO Banku Polskiego.

FORMA OPODATKOWANIA ZYSKU Z INSTRUMENTU

Zawieranie transakcji na instrumentach finansowych może się wiązać z konsekwencjami podatkowymi. W celu uzyskania szczegółowych informacji

w zakresie opodatkowania zysków z zawierania transakcji na rynku dłużnych papierów wartościowych Klient powinien zasięgnąć porady

profesjonalnego doradcy podatkowego, radcy prawnego lub innej osoby, uprawnionej do udzielania porad w przedmiotowym zakresie.

Strona 6/67

BONY WEKSLOWE

GŁÓWNE CECHY PRODUKTU

1) Cechy charakterystyczne

Bony wekslowe są papierami wartościowymi, przy pomocy których przedsiębiorstwo zaciąga krótkoterminową pożyczkę (kredyt) bezpośrednio na

rynku pieniężnym. W tym celu firma emituje bony według cen nominalnych pomniejszonych jednak z góry o określone dyskonto. Jednocześnie

zobowiązuje się do wykupu tych bonów według pełnej ceny nominalnej w ustalonym z góry terminie nieprzekraczającym jednak jednego roku.

Bony wekslowe są krótkoterminowymi papierami wartościowymi. Podmiot gospodarczy ze środków uzyskanych z emisji finansuje bieżącą

działalność, spłaca krótkoterminowe zobowiązania itp. Przedsiębiorstwo pożyczając pieniądze nie traci, ani nie ogranicza swojej samodzielności

przez emisję bonów. Pożyczkodawca tym samym nie uzyskuje prawa do podejmowania decyzji w przedsiębiorstwie. PKO Bank Polski w przypadku

bonów wekslowych może występować w roli organizatora rynku wtórnego, kupując i sprzedając bony ze swojego portfela. Dla inwestorów

dochodem z inwestycji w bony jest dyskonto (cena sprzedaży niższa od wartości nominalnej).

Transakcje na rynku bonów wekslowych obejmują transakcje bezwarunkowe:

• transakcje kupna, w ramach których Klient zobowiązuje się do kupna, a PKO Bank Polski do sprzedaży określonych dłużnych papierów

wartościowych w zamian za ustaloną zapłatę,

• transakcje sprzedaży, w ramach których Klient zobowiązuje się do sprzedaży, a PKO Bank Polski do zakupu określonych dłużnych papierów

wartościowych w zamian za ustaloną zapłatę (przedmiotem transakcji sprzedaży mogą być bony wekslowe nabyte wcześniej przez Klienta od

PKO Banku Polskiego w ramach odrębnej transakcji).

Rozliczenie transakcji następuje w uzgodnionej pomiędzy stronami dacie waluty.

Waluty:

• PLN

Limity transakcji:

Minimalna kwota nominalna transakcji dla transakcji bezwarunkowych:

• 50 000 PLN

Wymogi formalne:

• posiadanie rachunku bankowego w PKO Banku Polskim;

• zawarcie „Umowy ramowej w zakresie współpracy na rynku finansowym”;

• zawarcie „Umowy świadczenia usługi powiernictwa papierów wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę

Akcyjną”.

2) Cel inwestycyjny

Inwestycje w bony wekslowe stanowią ciekawą alternatywę dla Klientów pragnących inwestować posiadane nadwyżki finansowe w instrumenty

o zróżnicowanym poziomie ryzyka, dające atrakcyjne stopy zwrotu.

3) Opłaty

Wysokość opłat i prowizji związanych z prowadzeniem rachunku papierów wartościowych i rachunku depozytowego, przechowywaniem papierów

wartościowych oraz rozliczaniem transakcji i operacji na papierach wartościowych, określona została w „Umowie świadczenia usługi powiernictwa

papierów wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę Akcyjną”.

4) Zawarcie umowy

Oferta została przygotowana dla Klientów posiadających rachunek bankowy w PKO Banku Polskim. Transakcja może zostać zawarta po uprzednim

podpisaniu „Umowy ramowej w zakresie współpracy na rynku finansowym” oraz „Umowy świadczenia usługi powiernictwa papierów

wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę Akcyjną”.

Szczegółowe regulacje dotyczące zasad współpracy w zakresie transakcji na rynku dłużnych papierów wartościowych są określone

w podpisywanej z Klientem „Umowie ramowej w zakresie współpracy na rynku finansowym”, „Umowie świadczenia usługi powiernictwa papierów

wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę Akcyjną”, w „Regulaminie zawierania transakcji na rynku dłużnych

papierów wartościowych z Powszechną Kasą Oszczędności Bankiem Polskim Spółką Akcyjną”, Regulaminie „Ogólne warunki współpracy

z Klientami w Powszechnej Kasie Oszczędności Banku Polskim Spółce Akcyjnej” oraz w „Regulaminie świadczenia usługi powiernictwa papierów

wartościowych przez Powszechną Kasę Oszczędności Bank Polski Spółkę Akcyjną”.

Klient może negocjować warunki transakcji na rynku dłużnych papierów wartościowych w każdym dniu roboczym, z uwzględnieniem przepisów

właściwych dla danych rynków oraz dłużnych papierów wartościowych, w godzinach 9:00- 17:00, natomiast warunki transakcji na rynku dłużnych

papierów wartościowych rozliczanych w dniu ich zawarcia - w godzinach 9:00 - 14:00.

Transakcja na rynku dłużnych papierów wartościowych może być zawarta ze strony PKO Banku Polskiego - wyłącznie przez dealera, a ze strony

Klienta - przez niego lub za pośrednictwem pełnomocnika.

Warunki transakcji na rynku dłużnych papierów wartościowych ustalane są telefonicznie.

KORZYŚCI INWESTORA

Podstawowe korzyści inwestora to:

• atrakcyjna rentowność przewyższająca oprocentowanie depozytów bankowych, bonów i obligacji skarbowych;

• możliwość dostosowania inwestycji w dłużne papiery wartościowe do preferencji dotyczących ponoszonego ryzyka, rentowności i terminu

zapadalności;

• PKO Bank Polski może występować w roli subemitenta (czyli wprowadzać wyemitowane papiery do własnego portfela), co może dodatkowo

świadczyć o poziomie bezpieczeństwa inwestycji.

Uwaga:

• nabywca dłużnych papierów wartościowych samodzielnie ocenia i ponosi ryzyko kredytowe emitenta papierów dłużnych;

• PKO Bank Polski nie ponosi odpowiedzialności wobec Klienta za zobowiązania emitenta papierów dłużnych, będących przedmiotem transakcji;

• występuje możliwość niekorzystnej dla Klienta zmiany rynkowej ceny papierów dłużnych w momencie ich sprzedaży przez Klienta w ramach

transakcji bezwarunkowej, dokonywanej przed terminem wykupu papierów wartościowych przez emitenta.

Strona 7/67

RYZYKO INWESTORA

Zawieranie transakcji na rynku dłużnych papierów wartościowych jest obarczone szeregiem rodzajów ryzyka, w tym w szczególności:

• ryzyko kredytowe i rozliczeniowe emitenta dłużnych papierów wartościowych: Klient, zawierając transakcje na rynku dłużnych papierów

wartościowych, powinien brać pod uwagę ryzyko kredytowe i rozliczeniowe leżące po stronie emitenta dłużnych papierów wartościowych;

• ryzyko wyceny zawartej transakcji w dniu rozliczenia: w dniu rozliczenia cena, po której zawarta jest transakcja, może odbiegać, również

znacząco odbiegać, od aktualnych cen rynkowych, co może rodzić dla Klienta konieczność poniesienia kosztów, bądź być źródłem dochodów,

związanych z rozliczeniem transakcji, i może mieć wpływ na ostateczny wynik finansowy osiągnięty przez Klienta;

• ryzyko wyceny zawartych transakcji w trakcie ich trwania: w trakcie trwania zawartych transakcji ceny rynkowe ulegają zmianie i mogą

odbiegać, w tym znacząco odbiegać, od cen, po których zostały zawarte transakcje; może to powodować niekorzystną bądź korzystną dla

Klienta zmianę wyceny zawartych transakcji;

• ryzyko gwałtownej zmiany wyceny: wszelkie zmiany wyceny transakcji mogą następować gwałtownie, a ich skala może być znacząca;

• ryzyko zmienności wyceny instrumentów finansowych: ewentualne zyski lub straty z transakcji mogą ulec zwiększeniu lub zmniejszeniu

wskutek zmian czynników rynkowych mających wpływ na wycenę instrumentu, w tym w szczególności:

- zmian natychmiastowych i terminowych rynkowych stóp procentowych oraz ich wzajemnej relacji,

- zmian poziomu rynkowych cen dłużnych papierów wartościowych,

- zmian innych cen rynkowych specyficznych dla danego rynku i rodzaju transakcji,

- zmian wzajemnych relacji cen rynkowych,

- różnic pomiędzy stawkami referencyjnymi przyjętymi dla danej transakcji a cenami rynkowymi,

- występowania różnicy pomiędzy cenami kupna i cenami sprzedaży dla danego rodzaju transakcji na rynku finansowym oraz zmian tej

różnicy;

na zmianę cen instrumentów finansowych mogą mieć wpływ czynniki związane m.in. z sytuacją polityczno-gospodarczą, zmianą parametrów

makroekonomicznych, poziomem inflacji, oceną ryzyka inwestycyjnego;

• ryzyko związane z zaciągnięciem przez Klienta zobowiązań finansowych: w związku z transakcjami na rynku dłużnych papierów

wartościowych istnieje możliwość powstania po stronie Klienta zobowiązania finansowego, wynikającego z praw nabytych przez PKO Bank

Polski w wyniku zawarcia przedmiotowej transakcji;

• ryzyko powstania spekulacyjnego charakteru transakcji: aby transakcja miała charakter zabezpieczający musi być dopasowana zarówno pod

względem kwot, jak i terminów rozliczenia, do otwartej pozycji walutowej, odsetkowej i płynnościowej Klienta; niedopasowanie w tym zakresie

w momencie zawierania transakcji, lub też zmiany w pozycji walutowej, odsetkowej bądź płynnościowej Klienta, mogą powodować, iż zawarte

transakcje będą miały częściowo lub całkowicie charakter spekulacyjny; zawieranie transakcji o charakterze spekulacyjnym może narażać

Klienta na poniesienie istotnych strat;

• ryzyko płynności rynku: Klient powinien brać pod uwagę ryzyko zmniejszenia lub braku płynności na danym rynku finansowym, co może

skutkować mniej korzystną lub niekorzystną ceną dla transakcji na rynku dłużnych papierów wartościowych;

• ryzyko wystąpienia ograniczeń w dostępności rynku danych instrumentów finansowych: istnieje możliwość wystąpienia ograniczeń

w dostępności rynku dłużnych papierów wartościowych, które mogą mieć wpływ na cenę transakcji; skutkiem przedmiotowych ograniczeń

może być w szczególności brak zapewnienia przez PKO Bank Polski zawarcia i realizacji transakcji kupna i sprzedaży instrumentu finansowego

w dowolnie wybranym przez Klienta terminie;

• ryzyko kredytowe, rozliczeniowe i operacyjne dotyczące PKO Banku Polskiego: Klient, zawierając transakcje z Bankiem, powinien brać pod

uwagę ryzyko kredytowe, rozliczeniowe i operacyjne leżące po stronie PKO Banku Polskiego;

• ryzyko prawne, rachunkowe, podatkowe oraz operacyjne niezależne od PKO Banku Polskiego: Klient zawierając transakcje rynku

finansowego powinien brać pod uwagę również inne rodzaje ryzyka o charakterze prawnym, rachunkowym, podatkowym oraz operacyjnym,

niezależne od PKO Banku Polskiego.

FORMA OPODATKOWANIA ZYSKU Z INSTRUMENTU

Zawieranie transakcji na instrumentach finansowych może się wiązać z konsekwencjami podatkowymi. W celu uzyskania szczegółowych informacji

w zakresie opodatkowania zysków z zawierania transakcji na rynku dłużnych papierów wartościowych Klient powinien zasięgnąć porady

profesjonalnego doradcy podatkowego, radcy prawnego lub innej osoby, uprawnionej do udzielania porad w przedmiotowym zakresie.

Strona 8/67

JEDNOSTKI UCZESTNICTWA OTWARTYCH FUNDUSZY INWESTYCYJNYCH

GŁÓWNE CECHY PRODUKTU

1) Cechy charakterystyczne

Fundusz inwestycyjny stanowi formę wspólnego inwestowania polegającą na zbiorowym lokowaniu środków pieniężnych wpłaconych przez

uczestników funduszu, czyli Klientów. Uczestnikami mogą być zarówno osoby fizyczne, jak i osoby prawne np. przedsiębiorstwa, miasta, gminy,

związki wyznaniowe oraz podmioty nie posiadające osobowości prawnej.

Majątek funduszu, czyli środki pochodzące z wpłat uczestników jest zarządzany przez specjalistów zatrudnionych w odrębnym podmiocie

np. Towarzystwie Funduszy Inwestycyjnych (TFI) lub innej spółce zarządzającej. Zadaniem zarządzającego portfelem funduszu jest inwestowanie

powierzonych mu pieniędzy w taki sposób, aby osiągnąć jak największy zysk dla uczestników funduszu.

Istotną cechą funduszu jest posiadanie osobowości prawnej, co oznacza m.in. że w razie upadłości banku przechowującego jego aktywa (banku

depozytariusza), TFI lub spółki zarządzającej aktywa zgromadzone w funduszach nie wchodzą w skład masy upadłościowej banku depozytariusza,

TFI ani spółki zarządzającej.

Fundusze inwestycyjne dają Klientom szerokie możliwości budowania własnej strategii inwestycyjnej, poprzez dostęp do rozwiązań krajowych

i zagranicznych o różnej polityce inwestycyjnej, dopasowanej do preferencji Klienta w zakresie horyzontu, ryzyka czy oczekiwanej stopy zwrotu.

Formy działania funduszy inwestycyjnych:

• fundusz inwestycyjny otwarty (FIO) - Funduszu charakteryzuje się codzienną emisją jednostek uczestnictwa. Klient ma możliwość nabycia

jednostek uczestnictwa bez ograniczeń, każdego dnia roboczego według ich aktualnej wartości. Fundusz krajowy posiada osobowość prawną

i siedzibę w Polsce oraz podlega nadzorowi Komisji Nadzoru Finansowego. Natomiast fundusz zagraniczny posiada osobowość prawną i musi

mieć siedzibę w państwie członkowskim Unii Europejskiej. Warunkiem dostępności jednostek uczestnictwa funduszu zagranicznego w Polsce

jest złożenie przez fundusz notyfikacji w Komisji Nadzoru Finansowego.

• specjalistyczny fundusz inwestycyjny otwarty (SFIO) - Fundusz może stosować bardziej liberalną politykę inwestycyjną w porównaniu

z funduszem otwartym, np. w zakresie dozwolonego udziału papierów wartościowych jednej spółki w ogólnych aktywach funduszu. Ponadto,

prospekt funduszu specjalistycznego może wymagać wyższej minimalnej wartość wpłaty do funduszu niż prospekt funduszu otwartego.

• fundusz inwestycyjny zamknięty (FIZ) - Funduszu charakteryzuje się ograniczoną dostępnością tzn. emituje certyfikaty inwestycyjne będące

papierami wartościowymi w różnych okresach subskrypcji. W tych okresach Klient może nabyć certyfikat, natomiast jego sprzedaż może

nastąpić np. na GPW (jeśli jest dopuszczony do obrotu publicznego) lub poprzez przedstawienie do wykupu bezpośrednio do funduszu w dniu

przez niego wyznaczonym (np. raz na kwartał, raz na pół roku).

Rodzaje funduszy inwestycyjnych:

• fundusze gotówkowe i pieniężne - Są uznawane za najbardziej bezpieczne fundusze inwestycyjne, ale nie są pozbawione ryzyk inwestycyjnych.

Ich celem jest ochrona realnej wartości powierzonych środków przy zachowaniu wysokiej płynności. Aktywa funduszu są lokowane

w krótkoterminowe papiery dłużne o terminie zapadalności do 1 roku tj. głównie bony skarbowe, certyfikaty depozytowe i bony komercyjne.

Tego typu fundusze przeznaczone są dla inwestorów poszukujących płynności, o horyzoncie inwestycyjnym powyżej 1 roku.

• fundusze obligacyjne - Należą do jednych z bezpieczniejszych funduszy inwestycyjnych, ale nie są pozbawione ryzyk inwestycyjnych. Ich celem

jest dążenie do uzyskania dochodu bieżącego, jak i przyrostu kapitału w wyniku inwestycji w obligacje i inne dłużne papiery wartościowe

tj. obligacje Skarbu Państwa, komunalne lub korporacyjne, głównie o średnim lub długim okresie zapadalności. Tego typu fundusze

przeznaczone są dla inwestorów o horyzoncie inwestycyjnym powyżej 2 lat.

• fundusze stabilnego wzrostu - Należą do grupy funduszy mieszanych. Ich poziom ryzyka jest wyższy niż w przypadku funduszy obligacyjnych,

ponieważ ich celem jest dążenie do długoterminowego wzrostu kapitału poprzez inwestowanie w akcje i obligacje, przy zapewnieniu

ograniczonego dochodu bieżącego. Tego typu fundusze przeznaczone są dla inwestorów poszukujących dywersyfikacji pomiędzy instrumentami

dłużnymi, papierami wartościowymi i instrumentami udziałowym, z przewagą obligacji i innych instrumentów o podobnych ryzykach.

Minimalny horyzont inwestycji to 3 lata.

• fundusze zrównoważone - Należą do grupy funduszy mieszanych, ale ich poziom ryzyka jest wyższy niż w przypadku funduszy stabilnego

wzrostu. Polityka inwestycyjna funduszu zakłada dążenie do długoterminowego wzrostu kapitału poprzez inwestowanie w akcje i obligacje, przy

zapewnieniu ograniczonego dochodu bieżącego. Tego typu fundusze przeznaczone są dla inwestorów akceptujących wysokie ryzyko

inwestycyjne i oczekujących zysku istotnie powyżej lokat bankowych. Minimalny horyzont inwestycji to 4 lata.

• fundusze akcyjne - Stanowią najbardziej ryzykowne fundusze inwestycyjne, ale jednocześnie dające szansę osiągnięcia ponadprzeciętnych

zysków w bardzo długim terminie poprzez inwestycje w akcje. Minimalny horyzont inwestycji to 5 lat.

• fundusze funduszy i całkowitej stopy zwrotu należą do najbardziej zdywersyfikowanych Funduszy Inwestycyjnych. Ich celem jest uzyskanie

wyższej stopy zwrotu niż na lokatach bankowych w długim okresie i bez względu na koniunkturę rynkową. Inwestują w jednostki funduszy

reprezentujących różne klasy aktywów tj. akcje, obligacje oraz tzw. inwestycje alternatywne (surowce, nieruchomości, private equity).

Przeznaczone są dla osób akceptujących wysokie ryzyko inwestycyjne i oczekujących zysku istotnie powyżej lokat bankowych. Minimalny

horyzont inwestycji to 5 lat.

W ramach usługi przyjmowania i przekazywania zleceń dotyczących jednostek uczestnictwa funduszy inwestycyjnych, PKO Bank Polski oferuje

jednostki uczestnictwa funduszy i subfunduszy zarządzanych przez PKO TFI SA.

Waluty:

• PLN, USD, EUR

Limity transakcji:

• Od 100 PLN

Wymogi formalne:

• spełnienie warunków zawarcia umowy określonych w regulaminie przyjmowania i przekazywania zleceń dotyczących jednostek uczestnictwa

funduszy inwestycyjnych, w szczególności dotyczących kategoryzacji i oceny adekwatności instrumentów finansowych,

• zawarcie umowy o świadczenie usługi przyjmowania i przekazywania zleceń dotyczących jednostek uczestnictwa funduszy inwestycyjnych,

• złożenie dyspozycji otwarcia rejestru i nabycia jednostek uczestnictwa.

Szczegółowe informacje o funduszach i subfunduszach oferowanych przez PKO Bank Polski, w szczególności ich walucie, kategorii jednostek

uczestnictwa, minimalnej kwocie transakcji oraz wymogach szczegółowych transakcji zawiera Prospekt funduszu, Tabela opłat i oraz inne

dokumenty dostępne w oddziałach i na stronie internetowej PKO Banku Polskiego: http://www.pkobp.pl/klienci-indywidualni/funduszeinwestycyjne oraz Towarzystwa Funduszy Inwestycyjnych: http://www.pkotfi.pl.

Strona 9/67

2) Opłaty

Zgodnie z aktualną Tabela opłat funduszy inwestycyjnych zarządzanych przez PKO TFI SA, udostępnioną w oddziałach i stronie internetowej PKO

Banku

Polskiego:

http://www.pkobp.pl/klienci-indywidualni/fundusze-inwestycyjne

oraz

Towarzystwa

Funduszy

Inwestycyjnych:

http://www.pkotfi.pl.

W przypadku nabywania jednostek uczestnictwa w funduszach inwestycyjnych za pomocą serwisu iPKO, opis opłat i prowizji pobieranych za

nabycie, odkupienie lub konwersję jest zawarty na stronie internetowej PKO Banku Polskiego SA.

KORZYŚCI INWESTORA

Podstawowe korzyści inwestora to:

•

•

•

•

•

możliwość osiągnięcia dochodu przewyższająca oprocentowanie depozytów bankowych, bonów i obligacji skarbowych,

możliwość dostosowania inwestycji w jednostki uczestnictwa funduszy do preferowanego poziomu ryzyka i rentowności,

aktywa zarządzane przez doświadczonych specjalistów,

możliwość ponoszenia niższych kosztów inwestycji w porównaniu z samodzielnym lokowaniem środków na rynku kapitałowym,

niska minimalna wpłata.

RYZYKO INWESTORA

Główne ryzyka, związane z inwestowaniem w fundusze inwestycyjne:

• ryzyko rynkowe: wynikające z faktu, że ceny instrumentów finansowych podlegają wahaniom pod wpływem ogólnych tendencji rynkowych.

Ceny papierów wartościowych podlegają tendencjom rynkowym w kraju i na świecie w zależności od oceny perspektyw rozwoju sytuacji przez

inwestorów, co może skutkować silnymi spadkami lub długoterminowymi trendami spadkowymi, w szczególności cen akcji.

• ryzyko stóp procentowych: zmiana rynkowych stóp procentowych wpływa bezpośrednio na wartość dłużnych papierów wartościowych.

W przypadku wzrostu stóp procentowych cena papierów dłużnych o stałym oprocentowaniu ulega obniżeniu. Poziom rynkowych stóp

procentowych wpływa na ceny instrumentów rynku pieniężnego. Spadek stóp powoduje spadek rentowności tych instrumentów,

a w konsekwencji spadek tempa wzrostu wartości jednostki uczestnictwa funduszu. W polityce inwestycyjnej funduszu powyższe ryzyko nie

odgrywa istotnej roli ze względu na jego skład portfela.

• ryzyko kredytowe: związane z możliwością niewywiązania się ze swoich zobowiązań przez kontrahenta, z którym fundusz zawrze umowy lub

transakcje na instrumentach finansowych będących przedmiotem lokat funduszu. W związku z zakładanym udziałem instrumentów

finansowych o charakterze dłużnym istnieje ryzyko, że niewypłacalność któregokolwiek z emitentów może negatywnie wpłynąć na wartość

aktywów netto funduszu i wartość aktywów netto na jednostkę uczestnictwa. Może zaistnieć sytuacja utraty wypłacalności emitenta skutkująca

utratą części aktywów funduszu.

• ryzyko rozliczenia: związane z możliwością nieterminowego rozliczenia transakcji zawartych przez fundusz, co może skutkować poniesieniem

przez fundusz dodatkowych kosztów.

• ryzyko płynności: wynikające z możliwości wystąpienia sytuacji, w której nie jest możliwe dokonanie transakcji papierami wartościowymi bez

znaczącego wpływu na ich cenę.

• ryzyko walutowe: zmienność kursów walut jest nierozłącznym elementem związanym z inwestowaniem środków pieniężnych, co przekłada się

na zmienność wartości jednostki uczestnictwa funduszu;

• ryzyko związane z przechowywaniem aktywów: w przypadku zaprzestania lub ograniczenia działalności istnieje przejściowe ryzyko

ograniczenia dysponowania przez fundusz przechowywanymi papierami wartościowymi.

• ryzyko związane z koncentracją aktywów lub rynków: wynikające z możliwości lokowania aktywów funduszu, w granicach określonych przez

obowiązujące przepisy prawa, w papiery wartościowe lub inne instrumenty finansowe emitowane przez niewielką liczbę emitentów lub

emitentów działających na jednym rynku.

• ryzyko makroekonomiczne: wynikające z potencjalnego wpływu koniunktury gospodarczej w kraju oraz na świecie na ceny rynkowe

instrumentów finansowych znajdujących się wśród aktywów funduszu. Do najważniejszych wskaźników makroekonomicznych mogących

wpływać na wartość składników aktywów Funduszu należą m.in.: tempo wzrostu gospodarczego, poziom inflacji, poziom bilansu budżetu oraz

bilansu na rachunku obrotów bieżących.

• ryzyko sytuacji politycznej: związane z możliwością destabilizacji sytuacji politycznej, co może wpływać pośrednio lub bezpośrednio na

działalność emitenta oraz na podejmowane przez inwestorów decyzje inwestycyjne.

• ryzyko nieuzyskania statusu spółki publicznej lub niedopuszczenia do obrotu na rynku regulowanym - może mieć niekorzystny wpływ na

wartość lub ograniczyć zbywalność papieru wartościowego, stanowiącego składnik aktywów funduszu.

• ryzyko działalności emitenta: związane z działalnością operacyjną emitenta. W przypadku, gdy podejmowane decyzje nie są trafne, istnieje

możliwość pogorszenia się sytuacji ekonomicznej emitenta, utraty pozycji rynkowej itp., w przypadku, gdy wyemitowane przez niego

instrumenty finansowe stanowią składnik aktywów funduszu.

• ryzyko utraty płynności i wypłacalności emitenta (ryzyko kredytowe): związane jest z sytuacją finansową emitenta. W przypadku jej

pogorszenia zachodzi możliwość nieterminowej spłaty zobowiązań odsetkowych bądź nawet ich zaniechania. Zmiana wielkości ryzyka

kredytowego emitenta wpływa bezpośrednio na cenę rynkową papierów wartościowego, stanowiącego składnik aktywów funduszu.

• ryzyko zdarzeń losowych lub świadomego działania na niekorzyść emitenta: w wyniku zdarzeń losowych lub świadomego działania ludzi

warunki ekonomiczne i perspektywy rozwoju emitenta mogą ulec pogorszeniu przez co niekorzystnej zmianie może ulec wartość papierów

wartościowych, stanowiących składnik aktywów funduszu.

• ryzyko inwestycji w instrumenty pochodne, w tym niewystandaryzowane instrumenty pochodne: związane z możliwością poniesienia strat

w wyniku niekorzystnych zmian parametrów rynkowych, takich jak ceny papierów wartościowych, stopy procentowe, kursy walut i indeksy

giełdowe. Ze względu na efekt dźwigni finansowej, możliwość zajmowania krótkiej pozycji oraz stopnia skomplikowania wyceny takiego

instrumentu, ryzyko to jest wyższe niż w przypadku instrumentów stanowiących bazę tych instrumentów.

• ryzyko związane z zawarciem określonych umów: podmioty, z którymi zawarto umowy o prowadzeniem rejestru uczestników funduszu, jak

również podmioty pośredniczące w zbywaniu i odkupywaniu jednostek uczestnictwa funduszu, mogą nie wywiązać się w sposób prawidłowy

z zawartych umów, co może skutkować nieprawidłową lub opóźnioną realizacją dyspozycji uczestników.

• ryzyko związane ze szczególnymi warunkami zawartych przez fundusz transakcji: niestandardowe umowy i transakcje, w szczególności

w zakresie instrumentów pochodnych, mogą powodować dodatkowe ryzyka i koszty z nimi związane.

• ryzyko związane z udzielonymi gwarancjami: podmioty, które gwarantują spełnienie określonych zobowiązań innych podmiotów, mogą nie

wywiązać się z zawartych umów gwarancji, w szczególności gwarancji wykupu papierów dłużnych emitowanych przez przedsiębiorstwa oraz

zapłaty kwot umówionych odsetek.

• ryzyko wystąpienia szczególnych okoliczności, na wystąpienie których uczestnik funduszu nie ma wpływu lub ma ograniczony wpływ,

a w szczególności: możliwość otwarcia likwidacji funduszu, przejęcie zarządzania funduszem przez inne towarzystwo, zmiana depozytariusza,

zmiana podmiotu zarządzającego portfelem inwestycyjnym funduszu, zmiana podmiotu obsługującego fundusz, połączenie funduszu z innym

funduszem, zmiana polityki inwestycyjnej funduszu.

• ryzyko niewypłacalności gwaranta: fundusz nie gwarantuje osiągnięcia celu inwestycyjnego i nie są zawarte żadne umowy o gwarancję

osiągnięcia celu inwestycyjnego.

• ryzyko inflacji: ryzyko wzrostu poziomu cen oraz stóp procentowych.

• ryzyko związane z regulacjami prawnymi dotyczącymi funduszu, a w szczególności w zakresie prawa podatkowego - ryzyko zmiany

regulacji prawnych dotyczące emitentów, inwestorów lub innych uczestników rynku, oraz ryzyko zmiany przepisów prawa podatkowego

Strona 10/67

•

polegające na zmianie stawek podatkowych, metody opodatkowania dochodu z tytułu udziału w funduszu, zmianie umów międzynarodowych

w sprawie unikania podwójnego opodatkowania - zmiany tego rodzaju skutkować mogą wyższymi obciążeniami podatkowymi uczestników.

ryzyko operacyjne: ryzyko związane z możliwością poniesienia strat w wyniku nieadekwatnych lub zawodnych procesów wewnętrznych,

ludzkich błędów lub błędów systemów komputerowych, a także w wyniku zdarzeń zewnętrznych. Może mieć miejsce błędne lub opóźnione

rozliczenie transakcji, jak również mogą zostać przeprowadzone transakcje nieautoryzowane. W wyniku błędów ludzkich lub błędów systemów,

jak również w wyniku zdarzeń zewnętrznych, istnieje ryzyko dokonania błędnej wyceny wartości aktywów netto na jednostkę uczestnictwa

funduszu lub dokonania takiej wyceny z opóźnieniem.

FORMA OPODATKOWANIA ZYSKU Z INSTRUMENTU

Zawieranie transakcji na instrumentach finansowych może się wiązać z konsekwencjami podatkowymi. W celu uzyskania szczegółowych informacji

w zakresie opodatkowania zysków z zawierania transakcji na rynku dłużnych papierów wartościowych Klient powinien zasięgnąć porady

profesjonalnego doradcy podatkowego, radcy prawnego lub innej osoby, uprawnionej do udzielania porad w przedmiotowym zakresie.

1) Opodatkowanie osób fizycznych:

Zgodnie z treścią art. 30a ust. 1 pkt. 5 ustawy z dnia 26 lipca 1991 roku o podatku dochodowym od osób fizycznych od dochodu z tytułu udziału w

Funduszu pobiera się zryczałtowany 19% podatek dochodowy. Wyjątek od tej zasady wprowadza art. 52a ust. 1 pkt. 3 wskazanej ustawy na mocy,

którego zwolnione z podatku są dochody z tytułu udziału w funduszach kapitałowych wypłacane podatnikowi na podstawie umów zawartych przed

dniem 1 grudnia 2001 r., jeżeli jednostki uczestnictwa otrzymane zostały na podstawie wpłat (wkładów) do funduszu dokonanych przed tą datą.

Obowiązek podatkowy powstaje z chwilą realizacji przez fundusz zlecenia odkupienia jednostek uczestnictwa. Płatnikiem tego podatku jest fundusz,

który obliczy, pobierze i wpłaci podatek dochodowy do urzędu skarbowego.

2) Opodatkowanie osób prawnych:

Dochód osiągnięty dzięki inwestowaniu w fundusze inwestycyjne lokalne opodatkowany jest 19% stawką podatku dochodowego od osób

fizycznych. Podatek pobierany jest przy umorzeniu jednostek uczestnictwa. Dochód osiągnięty dzięki inwestowaniu w fundusze zagraniczne

opodatkowany jest także stawką19%. W przypadku zagranicznych funduszy inwestycyjnych Klient zobowiązany jest samodzielnie zadeklarować

i rozliczyć dochód uzyskany w danym roku podatkowym.

Przychody oraz koszty w walutach obcych przelicza się na PLN według kursów przewidzianych w regulacjach podatkowych.

Ze względu na fakt, że obowiązki podatkowe zależą od indywidualnej sytuacji uczestnika funduszu i miejsca dokonywania inwestycji, w celu

ustalenia obowiązków podatkowych wskazane jest zasięgnięcie porady doradcy podatkowego lub prawnego.

Strona 11/67

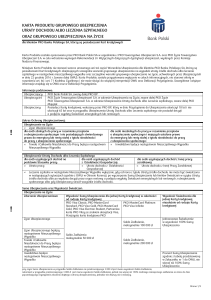

UBEZPIECZENIE Z UFK

GŁÓWNE CECHY PRODUKTU

1)

Cechy charakterystyczne

Ubezpieczenie z ubezpieczeniowym funduszem kapitałowym (UFK) jest produktem inwestycyjnym w formie ubezpieczenia na życie, które:

• zapewnia uposażonemu wypłatę świadczenia o określonej wartości przez ubezpieczyciela w przypadku zajścia zdarzenia ubezpieczeniowego,

• zapewnia ubezpieczonemu Klientowi wypłatę świadczenia równego sumie wpłaconych składek ubezpieczonych pomniejszonej o opłaty

manipulacyjne oraz ewentualnej premii inwestycyjnej.

Wysokość premii inwestycyjnej zależy wprost od zmiany wartości ubezpieczeniowych funduszy kapitałowych (UFK), w które, zgodnie z dyspozycją

Klienta, są lokowane środki pochodzące z wpłat na poczet składek ubezpieczeniowych. Warunki ubezpieczenia mogą przewidywać możliwość

inwestowania składek w kilka lub wiele funduszy, o różnej strategii inwestycyjnej.

Rodzaje ubezpieczeniowych funduszy kapitałowych:

• fundusze gotówkowe i pieniężne - Są uznawane za najbardziej bezpieczne fundusze inwestycyjne, ale nie są pozbawione ryzyk inwestycyjnych.

Ich celem jest ochrona realnej wartości powierzonych środków przy zachowaniu wysokiej płynności. Aktywa funduszu są lokowane

w krótkoterminowe papiery dłużne o terminie zapadalności do 1 roku tj. głównie bony skarbowe, certyfikaty depozytowe i bony komercyjne.

Tego typu fundusze przeznaczone są dla inwestorów poszukujących płynności, o horyzoncie inwestycyjnym powyżej 1 roku.

• fundusze obligacyjne - Należą do jednych z bezpieczniejszych funduszy inwestycyjnych, ale nie są pozbawione ryzyk inwestycyjnych. Ich celem

jest dążenie do uzyskania dochodu bieżącego, jak i przyrostu kapitału w wyniku inwestycji w obligacje i inne dłużne papiery wartościowe tj.

obligacje Skarbu Państwa, komunalne lub korporacyjne, głównie o średnim lub długim okresie zapadalności. Tego typu fundusze przeznaczone

są dla inwestorów o horyzoncie inwestycyjnym powyżej 2 lat.

• fundusze stabilnego wzrostu - Należą do grupy funduszy mieszanych. Ich poziom ryzyka jest wyższy niż w przypadku funduszy obligacyjnych,

ponieważ ich celem jest dążenie do długoterminowego wzrostu kapitału poprzez inwestowanie w akcje i obligacje, przy zapewnieniu

ograniczonego dochodu bieżącego. Tego typu fundusze przeznaczone są dla inwestorów poszukujących dywersyfikacji pomiędzy instrumentami

dłużnymi, papierami wartościowymi i instrumentami udziałowym, z przewagą obligacji i innych instrumentów o podobnych ryzykach.

Minimalny horyzont inwestycji to 3 lata.

• fundusze zrównoważone - Należą do grupy funduszy mieszanych, ale ich poziom ryzyka jest wyższy niż w przypadku funduszy stabilnego

wzrostu. Polityka inwestycyjna funduszu zakłada dążenie do długoterminowego wzrostu kapitału poprzez inwestowanie w akcje i obligacje, przy

zapewnieniu ograniczonego dochodu bieżącego. Tego typu fundusze przeznaczone są dla inwestorów akceptujących wysokie ryzyko

inwestycyjne i oczekujących zysku istotnie powyżej lokat bankowych. Minimalny horyzont inwestycji to 4 lata.

• fundusze akcyjne - Stanowią najbardziej ryzykowne fundusze inwestycyjne, ale jednocześnie dające szansę osiągnięcia ponadprzeciętnych

zysków w bardzo długim terminie poprzez inwestycje w akcje. Minimalny horyzont inwestycji to 5 lat.

• fundusze funduszy i całkowitej stopy zwrotu należą do najbardziej zdywersyfikowanych Funduszy Inwestycyjnych. Ich celem jest uzyskanie

wyższej stopy zwrotu niż na lokatach bankowych w długim okresie i bez względu na koniunkturę rynkową. Inwestują w jednostki funduszy

reprezentujących różne klasy aktywów tj. akcje, obligacje oraz tzw. inwestycje alternatywne (surowce, nieruchomości, private equity).

Przeznaczone są dla osób akceptujących wysokie ryzyko inwestycyjne i oczekujących zysku istotnie powyżej lokat bankowych. Minimalny

horyzont inwestycji to 5 lat.

Podany powyżej minimalny horyzont inwestycyjny ma charakter orientacyjny i dotyczy okresu lokowania w fundusze. Warunki ubezpieczenia mogą

sugerować konieczność zaakceptowania dłuższego horyzontu inwestycyjnego z uwagi na inne czynniki np. istnienie i wysokość opłat

manipulacyjnych, szczegółowe warunki wypłaty świadczenia itp. Ubezpieczenia z UFK umożliwiają w szczególności gromadzenie środków na

realizację długoterminowych celów, w tym do wykorzystania w okresie emerytalnym.

Składka ubezpieczeniowa może być opłacana regularnie lub jednorazowo, z możliwością dokonywania wpłat dodatkowych w dowolnym czasie.

Ubezpieczający może w trakcie obowiązywania umowy ubezpieczenia złożyć wniosek o wykup części lub całości aktualnej wartości polisy, co może

wiązać się z naliczeniem opłat manipulacyjnych, zgodnie z warunkami ubezpieczenia.

W przypadku zgonu ubezpieczonego w trakcie trwania okresu odpowiedzialności ubezpieczyciela, osoba uposażona może otrzymać świadczenie do

wysokości sumy ubezpieczenia z tytułu zgonu, która opisana jest w warunkach ubezpieczenia.

Klient przystępując do umowy ubezpieczenia otrzymuje warunki ubezpieczenia, które reguluje takie zagadnienia jak przedmiot i zakres ubezpieczenia,

suma ubezpieczenia i kwota na poczet składki, początek i koniec okresu odpowiedzialności, warunki odstąpienia, czy warunki wykupu ubezpieczenia.

Limit transakcji:

Minimalna kwota przystąpienia do ubezpieczenia w każdym przypadku określona jest w warunkach ubezpieczenia.

2) Wymogi formalne

•

•

•

•

3)

spełnienie warunków zawarcia umowy określonych w regulaminie oferowania ubezpieczeń z UFK, w szczególności dotyczących kategoryzacji

i oceny adekwatności instrumentów finansowych,

zapoznanie się z regulaminem oferowania ubezpieczeń z UFK i złożenie stosownego oświadczenia,

zapoznanie się z warunkami ubezpieczenia oraz wszystkimi dokumentami niezbędnymi do przystąpienia do ubezpieczenia i ich spełnienie,

w szczególności w zakresie wymogów dotyczących wieku i minimalnej kwoty składki,

złożenie wniosku o przystąpienie do ubezpieczenia.

Cel Inwestycyjny

Inwestycje w ubezpieczenia z UFK są przeznaczone dla Klientów, którzy chcą:

• uzyskać atrakcyjne stopy zwrotu z inwestycji na rynku funduszy inwestycyjnych,

• dywersyfikować swój portfel inwestycyjny poprzez inwestowanie na światowych i lokalnych rynkach m.in. akcji, towarów, i walut.

• korzystać z ochrony ubezpieczeniowej w przypadku zgonu, przez cały okres inwestycji.

4)

Opłaty

Wszelkie opłaty i prowizje związane zarówno z przystąpieniem, rezygnacją, czy wcześniejszym wykupem polisy regulowane są w odpowiednim

dokumencie określającym wysokość opłat i prowizji, w szczególności karcie parametrów.

Strona 12/67

KORZYŚCI INWESTORA

Podstawowe korzyści inwestora to:

• możliwość osiągnięcia dochodu przewyższająca oprocentowanie depozytów bankowych, bonów i obligacji skarbowych,

• możliwość dostosowania inwestycji w jednostki uczestnictwa funduszy do preferowanego poziomu ryzyka i rentowności,

• możliwość ponoszenia niższych kosztów inwestycji w porównaniu z samodzielnym lokowaniem środków na rynku kapitałowym,

• możliwość wskazania uposażonych uprawnionych do świadczenia z tytułu zgonu ubezpieczonego.

RYZYKO INWESTORA

Zawarcie umowy ubezpieczenia z UFK jest obarczone szeregiem ryzyk, w tym w szczególności:

• ryzyko rynkowe - ryzyko utraty części, a nawet całości wartości wpłaconego kapitału w wyniku spadku wartości jednostek uczestnictwa

w związku ze zmianą wyceny aktywów wchodzących w skład portfela inwestycyjnego danego funduszu;

• ryzyko cen akcji i cen innych instrumentów finansowych - ryzyko strat w związku z niekorzystnymi zmianami cen akcji i innych instrumentów

finansowych na skutek różnych czynników takich jak np. kondycja finansowa emitenta, koniunktura rynkowa, płynność rynku, wahania popytu

i podaży na akcji i inne instrumenty finansowe;

• ryzyko zmiany stóp procentowych - związane jest ze zmianą wartości instrumentów finansowych pod wpływem wahań rynkowych stóp

procentowych. Przy wzroście rynkowych stóp procentowych ceny instrumentów dłużnych o stałej stopie procentowej ulegają obniżeniu,

natomiast przy spadku stóp procentowych ceny rosną. Wysokość stóp procentowych zależy między innymi od polityki pieniężnej prowadzonej

przez bank centralny, a ta z kolei uwzględnia szereg czynników między innymi bieżący i prognozowany poziom inflacji, poziom długu

publicznego i deficytu budżetowego;

• ryzyko walutowe - związane z sytuacją, w której aktywa funduszu, w części lub w całości są lokowane w instrumenty finansowe

denominowane w walutach obcych, instrumenty finansowe notowane na rynkach zagranicznych, instrumenty finansowe oparte o waluty obce

i/lub kursy walut obcych albo lokowane w same waluty obce. W takim przypadku niekorzystne zmiany na poszczególnych kursach walutowych

mogą mieć negatywny wpływ na wartość tych inwestycji. Ryzyko walutowe rozumiane jako spadek wartości inwestycji wyrażonej w złotych, w

przypadku niekorzystnych zmian kursów walutowych, dotyczy również funduszy, których cena jednostki jest wyrażona w walucie obcej.

• ryzyko kredytowe emitenta instrumentu finansowego - lub inaczej ryzyko emitenta polega na tym, iż emitent papierów wartościowych, które

stanowią lokaty funduszu na rzecz subfunduszu, może zaprzestać regulowania zobowiązań wynikających z papierów wartościowych lub

regulować je nieterminowo. Na ryzyko kredytowe emitenta ma wpływ ogólna sytuacja makroekonomiczna kraju, sytuacja branży, w której

działa, jego pozycja rynkowa, sytuacja finansowa, a w szczególności poziom zadłużenia i zdolność generowania gotówki niezbędnej do obsługi

zadłużenia, a także dostępność alternatywnych źródeł finansowania. Ze względu na przyjętą politykę inwestycyjną, ryzyko kredytowe jest

jednym z głównych źródeł generowania wartości. W celu optymalizowania relacji ryzyka i oczekiwanego zwrotu z inwestycji stosuje się analizę

wiarygodności kredytowej emitentów lub gwarantów, a także odpowiednie zasady rozproszenia ryzyka pomiędzy większą ilość emitentów.

• ryzyko związane z koncentracją aktywów lub rynków - wynikające z lokowania aktywów funduszu w papiery wartościowe, depozyty lub inne

instrumenty finansowe emitowane przez niewielką liczbę emitentów lub emitentów działających na jednym rynku;

• ryzyko płynności - ryzyko braku możliwości sprzedaży instrumentu finansowego w określonym przez fundusz czasie po jego pełnej rynkowej

cenie. Ryzyko to dotyczyć może zarówno wybranych papierów wartościowych, jak i szerokiego rynku w okresach niestabilności na rynkach

finansowych. Ponieważ przedmiotem lokat funduszu mogą być dłużne papiery wartościowe niedopuszczone do obrotu na rynku regulowanym,

może się zdarzać, że niektóre emisje nabywane do portfela będzie cechować niższa płynność rekompensowana wyższą rentownością.

• ryzyko makroekonomiczne - wynikające z potencjalnego wpływu koniunktury gospodarczej w kraju oraz na świecie na ceny rynkowe

instrumentów finansowych znajdujących się wśród aktywów funduszu. Do najważniejszych wskaźników makroekonomicznych mogących

wpływać na wartość składników aktywów funduszu należą m.in.: tempo wzrostu gospodarczego, poziom inflacji, poziom bilansu budżetu oraz

bilansu na rachunku obrotów bieżących.

• ryzyko inflacji - ryzyko strat związane ze zmianami poziomu cen w gospodarce, które może mieć niekorzystny wpływ na wycenę instrumentów

finansowych, wysokość stóp procentowych oraz wartość pieniądza w czasie i realną wartość inwestycji;

• ryzyko sytuacji politycznej – związane z możliwością destabilizacji sytuacji politycznej, co może wpływać pośrednio lub bezpośrednio na

działalność emitenta oraz na podejmowane przez inwestorów decyzje inwestycyjne.

• ryzyko trafności decyzji inwestycyjnych podejmowanych przez zarządzających aktywami - ryzyko związane z możliwością osiągnięcia przez

zarządzającego stóp zwrotu niższych, niż średnia stopa zwrotu dla danej grupy funduszy, wynikające z nietrafności decyzji inwestycyjnej

podjętej przez zarządzającego lub z charakterystyki przyjętej strategii inwestycyjnej mogącej dawać różne rezultaty w różnym horyzoncie

czasowym.

• ryzyko zmian regulacji prawnych - zmiany prawa gospodarczego, w szczególności w zakresie prawa podatkowego, mogą oddziaływać na

wycenę dłużnych papierów wartościowych, stanowiących przedmiot lokat Funduszu. W szczególności zmiany te mogą wpływać na notowania

papierów wartościowych;

• ryzyko strat związanych z wcześniejszą wypłatą środków - ryzyko utraty części wartości wpłaconego kapitału, spowodowane kosztami

związanymi z dystrybucją produktu, pobieranymi w przypadku całkowitego/częściowego wycofania się (wykupu) z inwestycji przed wskazanym

horyzontem umowy ubezpieczenia;

• ryzyko wstrzymania umorzeń jednostek funduszy - ryzyko jednostek ubezpieczeniowego funduszu kapitałowego, jako pochodna braku

możliwości sprzedaży jednostek funduszy TFI lub funduszy zagranicznych. Dotyczy tych funduszy, które całość lub większość środków

inwestują w jednostki funduszy TFI lub jednostki funduszy zagranicznych.

• ryzyko zawieszenia notowań - ryzyko związane z brakiem notowań danego instrumentu finansowego lub jednostki funduszu, polegające na

braku możliwości wyceny instrumentu czy jednostki funduszu oraz brakiem możliwości dokonania transakcji na instrumencie lub jednostce

funduszu po aktualnej cenie;