Piotr Oleksyk

Uniwersytet Ekonomiczny we Wrocławiu

FAŁSZERSTWA WYCENY AKTYWÓW

I PASYWÓW – SKUTKI SPOŁECZNE

1. Wprowadzenie

Wycena w rachunkowości polega na ustaleniu wartości aktywów i pasywów w bilansie oraz przychodów, kosztów, zysków i strat w rachunku

zysków i strat. Wycena jest fundamentalnym elementem procedury przetwarzania informacji w rachunkowości, której wymiernym rezultatem jest

wartość. Efektem wyceny są zaprezentowane w sprawozdaniu finansowym zasoby majątkowe oraz źródła ich finansowania. Wycena odgrywa

nadrzędną rolę w zapewnieniu wiarygodności sprawozdania finansowego.

Wpływa na zmianę wartości poszczególnych składników aktywów, a jednocześnie odnoszona jest na wynik finansowy lub też zmienia wielkość

kapitału z aktualizacji wyceny. Zarówno wynik finansowy, który po zatwierdzeniu częściowo przenoszony jest na kapitał zapasowy, jak i kapitał

z aktualizacji wyceny to pozycje kluczowe dla odbiorców informacji zawartych w sprawozdaniu finansowym.

Celem artykułu jest przedstawienie najważniejszych zagrożeń społecznych występujących na skutek nierzetelnie przeprowadzonej wyceny.

Zarządzanie jednostką związane jest ściśle z przedstawieniem rzetelnej

i wiarygodnej informacji o składnikach majątku i źródłach finansowania.

W przypadku nieetycznego działania kierownictwa jednostki gospodarczej

fałszowanie wyceny staje się podstawą przygotowania niewiarygodnej informacji sprawozdawczej. Metodą dedukcyjną wskazane zostaną społeczne

skutki stosowania niedopuszczalnych praktyk w zakresie wyceny.

2. Istota wyceny w rachunkowości

Współczesne metody pomiaru w rachunkowości związane są wyłącznie z miernikiem pieniężnym, co dodatkowo zniekształca obraz analizowanych zjawisk gospodarczych. Niestety miernik pieniężny jest jedynym

narzędziem pozwalającym na uniwersalizację analizy wyników pomiaru dla

342

Piotr Oleksyk

potrzeb szeroko rozumianej rachunkowości. Miernik pieniężny jest obarczony podstawowym obciążeniem. Dynamiczne uwarunkowania współczesnego życia gospodarczego powodują ciągłe zmiany wartości pieniądza

w czasie. Jest to poważny problem, komplikujący jednoznaczność metod

wyceny, czyniący wycenę tak trudną i znacząco względną. A. Kamela-Sowińska (1993, s. 24) pojęcie wyceny definiuje jako: „wyznaczenie stosunku miedzy jednostkami pieniężnymi a jednostkami naturalnymi szeroko

pojętych rzeczy lub zjawisk”. Tak przedstawiona definicja odnoszona do

składników majątku sprowadza się do szeregu określonych reguł, procedur,

analiz i ocen, które prowadzą do ustalenia wartości (wyrażonej w mierniku

pieniężnym) składników o różnym stopniu skomplikowania, według stanu

na konkretny moment czasowy, w określonym miejscu i w określonych warunkach społeczno-ekonomicznych.

Regulacje krajowe zawarte w ustawie o rachunkowości w zakresie wyceny są kompilacją ogólnoświatowych trendów wypracowanych w trakcie wieloletniej praktyki. Najważniejszą rolę odgrywają metody oparte na

koszcie historycznym, jednak wszystkie pozostałe teorie w zakresie wyceny

znajdują odzwierciedlenie w omawianej ustawie. W art. 28 zawiera ona następujące metody wyceny aktywów i pasywów, w zależności od specyfiki

poszczególnych składników:

– cena nabycia – to cena zakupu (czyli to kwota należna sprzedawcy za

sprzedaż nowego lub używanego składnika aktywów, która powiększona jest o ewentualne dopłaty oraz obciążenia administracyjne) powiększona o koszty związane bezpośrednio z zakupem; cenę zakupu

podwyższają koszty pozyskania składnika i przystosowania go do użytkowania,

– koszt wytworzenia – składają się na niego rzeczywiście poniesione lub

wymagające poniesienia w okresie wytwarzania następujące koszty:

wynagrodzenia pracowników wraz z narzutami, amortyzacja, zużycie

materiałów i energii, usługi obce, opłaty o charakterze administracyjnym, koszty finansowania zewnętrznego oraz różne pozostałe koszty,

które mogą być przypisane wprost do wskazanych prac,

– wartość godziwa – kwota, za jaką dany składnik aktywów mógłby zostać wymieniony, a zobowiązanie uregulowane na warunkach transakcji rynkowej, pomiędzy zainteresowanymi i dobrze poinformowanymi

oraz niepowiązanymi ze sobą stronami – dla zapewnienia wiarygodnej

wartości godziwej najważniejsze jest, aby podobne transakcje, które

mogłyby być podstawą oszacowania wartości, następowały pomiędzy

niepowiązanymi ze sobą stronami,

– skorygowana cena nabycia – jest to wartość historyczna, czyli początkowa oraz wszystkie korekty wartości (na ogół pomniejszania), które

Fałszerstwa wyceny aktywów i pasywów – skutki społeczne

343

mają na celu doprowadzenie składnika do realnej wartości – wartość

składnika aktywów lub zobowiązań na dzień wprowadzenia do ksiąg

skorygowana przy zastosowaniu mechanizmu efektywnej stopy procentowej,

– cena sprzedaży netto – jest metodą stosowaną w przypadku, gdy możliwe jest ustalenie hipotetycznej ceny transakcji sprzedaży na aktywnym rynku; konieczne jest pomniejszenie w ten sposób ceny sprzedaży

o obowiązkowe obciążenia publiczno-prawne oraz ewentualne rabaty

i opusty – dodatkowo ustalona cena rynkowa powinna być również pomniejszona o wszelkie rozpoznane koszty przeprowadzenia transakcji

sprzedaży, wśród których wymienić należy zarówno koszty przystosowania do sprzedaży, transportu oraz ewentualnej prowizji dla pośrednika wspomagającego transakcję sprzedaży,

– kwota wymaganej zapłaty jest wartością, która reprezentuje przyszłe

przepływy pieniężne związane z działalnością jednostki, dotyczy zarówno wpływów, jak i wydatków środków pieniężnych – to wartość

nominalna transakcji rozrachunkowej, powiększona o ewentualne opłaty o charakterze sankcyjnym, wynikające z niedotrzymania umownego

terminu zapłaty,

– wartość nominalna to kategoria wyceny historycznej związana z faktycznym przepływem środków pieniężnych.

Skutkiem wyceny jest przedstawienie wartości poszczególnych składników z punktu widzenia oczekiwanych korzyści, jakie w przyszłości jednostka osiągnie z tytułu ich posiadania. Właściwa wycena w zagregowanym

ujęciu wywiera istotny wpływ na jednostkowe wyceny poszczególnych pozycji bilansowych. Należy również podkreślić fakt, że rachunkowość jako

system dysponuje szerokim instrumentarium pomiaru wartości, z którego

prostsze narzędzia wykorzystywane są w bieżącym ujęciu, natomiast skomplikowane metody wdrażane są tylko w określonych sytuacjach, np. dzień

bilansowy, likwidacja, przekształcenie itp. Wycena bilansowa, w przeciwieństwie do wyceny bieżącej, podlega ścisłym regułom weryfikacji zarówno wewnętrznym (inwentaryzacja), jak i zewnętrznym (uprawnione

jednostki zewnętrzne).

Prawidłowo przeprowadzony proces wyceny jest istotny dla zapewnienia wiarygodności sprawozdania finansowego, jest również ważnym czynnikiem rzetelności w rachunkowości. Zasady wyceny bilansowej są często

przekraczane przez zarządzających w celu osiągnięcia własnych korzyści

dalekich od norm etycznego działania. Zagrożenia te wymusiły na ustawodawcy ścisłe sformalizowanie zarówno sposobów wyceny bilansowej, jak

i przypisania poszczególnych składników do wybranych metod.

344

Piotr Oleksyk

Wykształcone przez praktykę gospodarczą metody wyceny aktywów

i pasywów są stosowane w standardowych sytuacjach towarzyszących działalności jednostki. Niestety, nie wszystkie sytuacje mogą zostać uwzględnione w wycenie bilansowej składników majątku. Zasady szacowania utraty

wartości ustalone są w oparciu o typowe, jasne do zidentyfikowania przesłanki. Nie jest jednak możliwe zdefiniowanie wszystkich zagrożeń związanych z majątkiem jednostki. W takich warunkach pomocnym rozwiązaniem

jest stosowanie wartości szacunkowych, które często powodują zniekształcenie wartości majątku. Deformacje w wycenie mają implikacje o różnym

stopniu oddziaływania na realność danych sprawozdawczych, a tym samym

ich przydatności w tworzeniu wiarygodnego obrazu majątku jednostki gospodarczej. Za przyczyny deformacji wartości składników majątku, które

znacząco wpływają na uzyskanie wiarygodnej sytuacji majątkowej, uznać

należy relatywizm oraz brak jednoznacznej bezwzględności wyceny (Micherda, Szulc, 2012, s. 8).

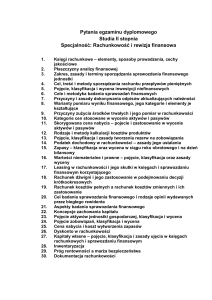

3. Społeczne zapotrzebowanie na wiarygodne

informacje

Wartość majątku oraz wysokość zobowiązań są istotnymi informacjami

będącymi podstawą podjęcia różnorodnych działań dla szerokiej grupy czytelników sprawozdania finansowego. Interesariusze, czyli odbiorcy informacji, którzy mogą mieć wpływ na funkcjonowanie jednostki gospodarczej,

potrzebują szczegółowej informacji zarówno na poziomie pojedynczych

składników, jak również całości majątku. Wśród kluczowych odbiorców informacji należy wymienić następujące grupy:

– kredytodawcy,

– nadzorcy rynków oraz inne organa administracji publicznej i samorządowej,

– dostawcy i odbiorcy,

– pracownicy,

– przedsiębiorstwa konkurencyjne,

– właściciele,

– przyszli inwestorzy lub nabywcy całej jednostki.

Każda z wymienionych grup kieruje się innymi motywacjami w zakresie zapotrzebowania na informacje o wartości i wycenie majątku jednostki

gospodarczej, z którą są powiązani lub zamierzają wstąpić w określoną

przyszłą relację rynkową lub właścicielską. Jednakże poszczególni interesariusze mogą mieć zbieżne potrzeby informacyjne z przedstawicielami

innych grup.

Fałszerstwa wyceny aktywów i pasywów – skutki społeczne

345

Najważniejszą informacją dla kredytodawców w zakresie majątku

jednostki gospodarczej ubiegającej się o finansowanie jest informacja

o wartości majątku, który mógłby stanowić zabezpieczenie spłaty wierzytelności. Drugim aspektem jest jakość majątku, którym jednostka gospodarcza dysponuje lub zamierza nabyć. Dla kredytodawcy ważną informacją

jest stwierdzenie, czy prezentowany majątek nie jest nadmiernie wyceniony

jak również, czy prezentowany majątek jest potrzebny w działalności tej

jednostki (np. zbędne wynalazki oraz tzw. know-how). Bardzo ważnym

czynnikiem dla podjęcia zaangażowania przez kredytodawców jest wiarygodna wycena wszystkich zobowiązań wraz z właściwym ujęciem rezerw

na przyszłe zobowiązania.

W przypadku jednostek administracji publicznej oraz samorządowej

istotne jest, aby wycena składników majątku była przygotowana na podstawie jednolitych zasad w celu zapewnienia porównywalności. Porównywalność w tym przypadku jest niezbędna dla publikacji danych całościowych

świadczących, np. o potencjale gospodarczym wybranego regionu lub

branży. Innym ważnym elementem w zakresie wyceny są szczególne przypadki zużycia składników aktywów trwałych, jak i obrotowych (istnieją zasady, które pozwalają na odpisywanie w koszty, zamiast aktywowania ich

w bilansie jednostki). Dla organów skarbowych jest to ważne dla szacowania wysokości wpływów podatkowych.

Zupełnie inne motywacje dotyczące wartości majątku występują

w przypadku odbiorców usług i produktów jednostki gospodarczych. Jedną

z podstaw decyzji o współpracy handlowej jest zbadanie potencjału kontrahenta i jego zdolności produkcyjnych. W przypadku gdy majątek jednostki

jest niewystarczający, może ona w przyszłości nie dotrzymać terminów dostawy. W takim przypadku odbiorca najczęściej poszukuje dostawcy, który

dysponuje majątkiem, a także zapasami niezbędnymi do realizacji zlecenia.

Wielkość zasobów nie gwarantuje jednak bezproblemowej dostawy, jednak

są to czynniki niezwiązane z wartością i wyceną majątku.

Najważniejsze informacje dla dostawców oraz pracowników związane

są z płynnością jednostki gospodarczej. Zarówno pracownicy, jak i dostawcy

zainteresowani są otrzymaniem uzgodnionych umownie płatności. Podstawą do oszacowania płynności są realnie wycenione zobowiązania oraz

wysokość środków pieniężnych i należności, które powinny być w przyszłości transponowane na środki pieniężne (problemem wyceny jest w tym

przypadku właściwe ujęcie zagrożenia odzyskania tychże należności).

Przedsiębiorstwa konkurencyjne mając wgląd w sprawozdanie finansowe, są zainteresowane głównie wynikami konkurenta. Jednak wartość

majątku jest dla nich ważną informacją, gdyż może być podstawą do podjęcia decyzji w zakresie szacowania zdolności produkcyjnych, liczby punk-

346

Piotr Oleksyk

tów sprzedaży itp. W wielu przypadkach przewagę konkurencyjną zdobywa

się nie dzięki zaoferowaniu najniższej ceny, lecz dzięki wysokiej jakości

majątku o rozmiarach dających gwarancję wywiązania się z zaproponowanego kontraktu.

Właściciele są grupą, która ma kluczowy wpływ na wartość jednostki gospodarczej. Pomimo ściśle określonych zasad wyceny majątku istnieją możliwości pewnych manipulacji pozwalających w odpowiednim momencie na

zawyżenie lub zaniżenie jego wartości w zależności od bieżących potrzeb

związanych z dalszą wizją zarządzania jednostką gospodarczą. Właściciele

są najbardziej zainteresowanymi odbiorcami informacji o spadku jakości

(wartości) majątku w kolejnych okresach sprawozdawczych, zwłaszcza

w przypadku jednostek, które nie działają na tzw. rynkach regulowanych.

Ostatnią grupą odbiorców informacji na temat wartości majątku i wysokości zobowiązań są potencjalni nabywcy jednostki gospodarczej oraz

przyszli inwestorzy mniejszościowi. Są to odbiorcy informacji, dla których

wynik wyceny jest podstawową informacją pozwalającą na podjecie decyzji

o zaangażowaniu kapitałowym.

4. Niedoskonałości metod wyceny w warunkach braku

wiarygodnej informacji

Procedura pomiaru wartości majątku jest szeregiem skomplikowanych

i złożonych czynności. Różnorodność poszczególnych składników wykorzystywanych przez jednostkę gospodarczą do codziennej działalności nie

pozwala na zastosowanie jednolitej metody, która byłaby uniwersalna dla

wszystkich składników. Nie jest to możliwe również ze względu na stopień różnorodności sposobów pozyskania konkretnego składnika majątku.

Najczęstszym sposobem jest oczywiście zakup lub wytworzenie we własnym zakresie. Należy jednak również opracować sposoby wyceny dla

składników przejętych w ramach postępowania egzekucyjnego lub restrukturyzacyjnego, na podstawie aktu darowizny, w przypadku przejęcia całej

jednostki gospodarczej oraz połączenia z inną jednostką (w takich przypadkach powstają również niematerialne składniki majątku, które wiążą

się z nadpłatą). Uniwersalne metody wyceny nie są również możliwe do

wdrożenia ze względu na indywidualne przeznaczenie konkretnego składnika majątkowego dla potrzeb danej jednostki gospodarczej. W wycenie

kluczową rolę odgrywa również profil działalności jednostki gospodarczej.

Ze względu na rodzaj wykonywanej działalności nie jest możliwe zastosowanie pewnych metod wyceny dla wybranych składników aktywów. Konsekwencją tych faktów jest sytuacja, w której identyczny składnik majątku

Fałszerstwa wyceny aktywów i pasywów – skutki społeczne

347

będzie wyceniany w różnych jednostkach gospodarczych nawet według

trzech różnych metod.

Wycena zdeterminowana jest z następującymi kategoriami, które wynikają ze stadium rozwoju jednostki gospodarczej oraz specyfiką poszczególnych składników majątku (Gmytrasiewicz, 2008, s. 23):

– ceny historyczne, czyli ceny uzyskania,

– cena reprodukcyjna, czyli cena odtworzenia,

– ceny bieżące,

– cena wykonania (realizacji) uwzględniająca przyszłą wartość zdyskontowanych wpływów pieniężnych.

Najmniej skomplikowane metody wyceny oparte są na koszcie historycznym. Metody te są bardzo często stosowane, jednak nie uwzględniają

dwóch aspektów: zmiany wartości pieniądza w czasie oraz oceny stopnia

przydatności danego składnika w przyszłym funkcjonowaniu jednostki.

Wartość odtworzeniowa związana jest głównie ze składnikami, w stosunku

do których jednostka nie ma w zamiarze sprzedaży w najbliższej przyszłości.

Istotą tej metody wyceny jest zestawienie wszystkich wydatków środków

pieniężnych oraz równych im ekwiwalentów, które byłyby spożytkowane

na zastąpienie danego składnika innym, o identycznych właściwościach

spełniających w danej jednostce te same funkcje. Metody oparte na cenie

bieżącej mają związek głównie ze składnikami majątku, które przedstawiają

prawo do pozyskiwania pożytków z samego ich posiadania (nieużytkowanych w bieżącej działalności). Metoda ta jest odzwierciedleniem wartości

rynkowej na dany moment oraz uwzględnia aspekt prognostyczny związany

z korektą o zmianę wartości pieniądza w czasie. Wartość realizacji, często

nazywana również wartością likwidacyjną, przedstawia przyszłą wartość

składnika w przypadku jego wygaśnięcia lub osiągnięcia terminu wymagalności. W wycenie według tej metody należy zawrzeć wszystkie przyszłe

wpływy związane z danym składnikiem majątku, dodatkowo wpływy te należy zdyskontować o zmianę wartości pieniądza w czasie.

Względność wyceny aktywów powoduje też zastosowanie w rachunkowości wielkości umownych opartych na wyliczeniach, a także błędy

i działanie spójne ze strategią oparte często na niedoskonałych metodach

prognozowania. Rachunkowość dopuszcza w swych rozwiązaniach możliwość stosowania wielu różnych rozbudowanych modeli statystycznych

związanych z oszacowaniem przyszłej wartości użytkowej składników majątku. Najczęściej skutkiem takiego działania jest przedstawienie majątku

jednostki gospodarczej w pożądanej formie i wysokości oraz dopasowanego

do możliwych do przewidzenia przyszłych sytuacji. Działania te mogą opierać się na wielkościach szacunkowych, obarczonych znaczącym błędem,

a więc w istocie powodujących zniekształcenie wyceny, które najczęściej

348

Piotr Oleksyk

jest sterowane przez zarządzających. Rozległa paleta dostępnych narzędzi

księgowych nie pozwala uniknąć błędu i to niezależnie od formy i techniki

jej prowadzenia, co często jest świadomie wykorzystywane przez zarządzających. Oparty najczęściej na cenach rynkowych model wartości różni się od

wartości realnej, obiektywnie istniejącej w danych warunkach otoczenia jednostki gospodarczej. Niestety, nie opracowano bezwzględnych modeli pomiaru wpływu ryzyka na poszczególne składniki (por. Hejnar, Kulis, 2005).

Jedną z najważniejszych cech wiarygodnej wyceny jest jej neutralność,

której osiągnięcie jest bardzo trudne. Nawet w najprostszych metodach wyceny, jak cena nabycia oraz koszt wytworzenia, istnieją pewne możliwości

rezygnacji z aktywowania niektórych pozycji związanych z dodatkowymi

wydatkami powiązanymi z pozyskaniem danego składnika, który jest odnoszony na rachunek zysków i strat okresu, w którym dany wydatek został

poniesiony. Znaczące problemy pojawiają się, gdy należy wycenić składnik

majątku, który nie występuje na żadnym aktywnym rynku. W tej sytuacji

stosuje się omawiane wcześniej wielkości szacunkowe lub tzw. publikatory

branżowe. W najbardziej skomplikowanych sytuacjach jednostki gospodarcze korzystają z pomocy rzeczoznawców, którzy przeprowadzają skomplikowane ekspertyzy. Zagrożenie neutralności wyceny przygotowanej przez

rzeczoznawców związane jest z brakiem niezależności oraz nierzetelnością

eksperta. Zapewnienie niezależności eksperta wymaga zatrudnienia rzeczoznawcy niepowiązanego z jednostką gospodarczą zlecającą przeprowadzenie ekspertyzy. Nie oznacza to jednak jednoczesnego zapewnienia

rzetelności, gdyż często eksperci – oczekując kolejnych zleceń – przygotowują ekspertyzę „na życzenie” zlecającego sugerującego np. pominięcie

istotnych faktów rzutujących na wartość badanego składnika aktywów lub

pasywów.

5. Problem fałszowania wyceny

Poważnym problemem współczesnej praktyki gospodarczej jest fałszowanie wyceny poszczególnych składników majątkowych, a co za tym

idzie fałszowanie wartości danej firmy. W. Wąsowski (2002) stwierdza, że:

„celem fałszowania wyceny majątku jest przedstawienie rzeczywistości gospodarczej niezgodnie ze stanem faktycznym, tak by odbiorca informacji

wytworzył sobie obraz zgodny z intencjami fałszującego”. Informacja ta ma

wywołać obraz korzystniejszy niż stan faktyczny lub, co zdarza się rzadziej,

obraz gorszy.

Najczęstszym powodem fałszowania wyceny składników majątku jest

zamiar przedstawienia sytuacji majątkowej firmy w korzystniejszej wartości niż faktyczna. Zarządzający jednostkami gospodarczymi odpowiadają

Fałszerstwa wyceny aktywów i pasywów – skutki społeczne

349

przed właścicielami na wielu płaszczyznach, wśród których jedną z ważniejszych jest dbałość o wartość majątku, jak również dbałość o wysokość

wyniku finansowego. Wskazane czynniki oceny zarządzających są ściśle

związane z wiarygodną wyceną aktywów oraz zobowiązań oraz przedstawieniem wiarygodnej wielkości rezerw na przyszłe zobowiązania, zwłaszcza te, które są skutkiem różnego rodzaju przyszłych sankcji wobec danej

jednostki gospodarczej. Wśród najważniejszych przyczyn będących podstawą do zawyżania wartości składników majątku wymienić należy:

– możliwość pozyskania finansowania zewnętrznego w postaci kredytu

bankowego lub leasingu (finansujący podejmuje decyzję o uruchomieniu środków głównie na podstawie analiz wskaźnikowych, do których

podstawą są: wartość poszczególnych składników majątku, wysokość

wyniku finansowego oraz wartość zobowiązań,

– zawyżona wartość majątku może być podstawą do podjęcia mylnej decyzji o zaangażowaniu kapitałowym w procesie pozyskiwania inwestora strategicznego lub inwestorów mniejszościowych,

– celowe wprowadzanie kontrahentów oraz potencjalnych przyszłych

klientów w błąd poprzez zawyżanie wartości składników majątku – faktycznie nieistniejącego – zwiększającego pozornie potencjał przedsiębiorstwa,

– zawyżenie sumy bilansowej w celu uzyskania możliwości udziału w postępowaniu przetargowym (np. w przypadku niektórych zleceń jednym

z kryteriów doboru partnera jest minimalna wysokość sumy bilansowej),

– zawyżenie wartości aportów rzeczowych lub finansowych sztucznie zwiększających sumę bilansową – sytuacja taka często występuje

w przypadku rozpoczynania działalności przez jednostkę gospodarczą,

działaniem takim właściciele przedstawiają zawyżony majątek jednostki gospodarczej, który faktycznie nie istnieje lub nie ma znaczącej wartości użytkowej,

– manipulowanie wysokością wyniku finansowego zwłaszcza w zakresie odpisów aktualizujących, dotyczących znaczących składników aktywów, w celu pozyskania przez zarządzających premii, nagrody lub

przedłużenia umowy na kolejną kadencję.

Celem zawyżania wartości składników majątku jest najczęściej przedłużenie okresu działalności jednostki, która w mniejszym lub większym

stopniu traci zdolność do kontynuowania działalności. W praktyce gospodarczej został niestety opracowany model zaniżania wartości składników

majątku, który pozwala głównie właścicielom lub zarządzającym na uzyskanie bezprawnych korzyści. Wśród pokrzywdzonych skutkami takich

działań najczęściej można wymienić pracowników, dostawców lub właścicieli mniejszościowych. Przyczyną wykazywania gorszego obrazu składni-

350

Piotr Oleksyk

ków majątku oraz zobowiązań w sprawozdawczości mogą być następujące

sytuacje:

– istnieje potrzeba wykazania w przyszłym okresie większej dynamiki

wzrostu określonej pozycji – najczęściej powodem takiej sytuacji jest

chęć przedstawienia stabilnego wzrostu wartości firmy,

– pomniejszenie wyniku finansowego poprzez zaniżenie wartości składników majątku lub utworzenie zawyżonych rezerw w celu zaniechania

wypłacenia dywidendy właścicielom,

– sztuczne generowanie nadmiernych strat w celu osłabienia presji pracowników na wzrost wynagrodzeń,

– zaniżenie wartości przedsiębiorstwa w celu wykupienia jej w przyszłości po ewentualnie niższej cenie.

Podstawową przyczyną nieostrych kryteriów jest problem szacowania

ryzyka zagrażającego działalności jednostki gospodarczej oraz wpływu tego

ryzyka na wartość poszczególnych składników aktywów oraz wysokość

zobowiązań. Praktyka gospodarcza wykształciła wiele modeli szacowania

omówionych skutków ryzyka. Istnieje niewiele jednoznacznych regulacji,

które nie pozostawiają swobody interpretacji (np. zakończone prawomocnym wyrokiem postępowanie sądowe lub śmierć dłużnika), jednak większość z nich dopuszcza stosowanie szacunków, co powoduje, że często

zapewnienie wiarygodnej wyceny majątku i zobowiązań rozpatrywane jest

jako problem etycznego działania w rachunkowości (por. Czerny, 2009).

6. Podsumowanie

Przeprowadzone badania pozwalają na stwierdzenie, że fałszowanie

wyceny ma bardzo znaczący wpływ na funkcjonowanie wielu podmiotów

z otoczenia przedsiębiorstwa. Dążenie do przedstawienia firmy we właściwym świetle doprowadziło do wypracowania wielu metod „upiększania”

danych w sprawozdaniach finansowych przy wykorzystaniu luk w regulacjach prawnych lub nawet działań na granicy prawa (Cebrowska, Jeżowski,

2000, s. 4). Fałszerstwo wyceny jest dotkliwym problemem dla interesariuszy o najmniejszym wpływie na egzekwowanie stosowania prawa: drobnych przedsiębiorców oraz pracowników, którzy są najczęściej najbardziej

poszkodowani na skutek upadłości dużych przedsiębiorstw dopuszczających się fałszerstwa.

Najczęstszą przyczyną fałszowania wyceny jest brak dostatecznej informacji, który powoduje konieczność stosowania wartości szacunkowych

i uproszczeń, dodatkowo standardy rewizji finansowej definiują oszustwo

i błąd, wskazując na różnice intencji jako działania umyślne (oszustwo)

lub nieumyślne (błąd), które doprowadziły do powstania nieprawidłowo-

Fałszerstwa wyceny aktywów i pasywów – skutki społeczne

351

ści w badanym sprawozdaniu finansowym (Hołda, Nowak, 2003, s. 117)

– przekłada się to na spadek zaufania do szeroko rozumianej sprawozdawczości finansowej i istotnie podwyższa koszty prowadzenia działalności

gospodarczej – koszty te najczęściej pośrednio przenoszone są na pracowników, drobnych dostawców oraz klientów.

Fałszerstwa wyceny dokonywane są najczęściej w celu osiągnięcia długofalowych korzyści dla zarządzających lub właścicieli, wśród których jest

obawa przed utratą pieniędzy, statusu społecznego i negatywną reakcją otoczenia, co często staje się usprawiedliwieniem uciekania się do nieetycznych

praktyk. Fałszowanie obrazu rzeczywistości gospodarczej jest przestępstwem. Konsekwencje, które może ponieść kierownictwo jednostki, nie

ograniczają się do restrykcji karnych, ale mogą odbić się na dalszej karierze

zawodowej. W związku z tym zastanawiające jest, dlaczego osoby odpowiedzialne za przygotowanie informacji finansowych są w stanie zaryzykować. Przyczyniają się do tego wygórowane ambicje kadry zarządzającej,

potrzeba imponowania i tworzenia silnej pozycji rynkowej (Chojnowski,

Hońko, 2013, s. 535) – jednak najczęściej społeczne koszty takich praktyk

ponoszą interesarisze niezależni od nieetycznych zarządzających.

Zarządy spółek często są pod presją rynku kapitałowego, ponieważ często prezentują w sprawozdaniach finansowych tylko te informacje, które chcą

opublikować, zamiast oczekiwanych przez odbiorców zewnętrznych. Mając

podstawowy wpływ na jakość i zakres ujawnianych w sprawozdaniach informacji, zarządy spółek nierzadko kierują się własnym interesem, niekoniecznie

spójnym z oczekiwaniami inwestorów, wierzycieli i innych zainteresowanych

podmiotów. Do realizacji swoich egoistycznych zamierzeń posługują się instrumentarium z obszaru fałszerstw wyceny (Kutera, Hołda, Surdykowska,

2006, s. 9). Podjęte na skutek fałszywej wyceny decyzje często powodują

upadłość drobnych przedsiębiorców będących dostawcami lub podwykonawcami oraz zwiększenie bezrobocia, negatywnie wpływając na rozwój lokalnej

społeczności również poprzez szeroko rozumiane zubożenie regionu.

Głównym motywem skłaniającym do nieuczciwego zawyżania wartości

składników majątku w okresie kryzysu jest stwarzanie pozorów stabilności

firmy, jej rozwoju, trafności strategii, a także zachęcenie obecnych i potencjalnych inwestorów do zakupu lub powstrzymania się od sprzedaży akcji,

utrzymywanie dotychczasowych, zdobycie nowych kontrahentów, a także

spełnienie zaostrzonych warunków kredytowania (Micherda, 2010, s. 80).

Utrata wiarygodności sprawozdawczości finansowej na skutek fałszerstw

w wycenie jest podstawą występowania strat ponoszonych przez instytucje

finansowe – wpływa to na stabilność systemu finansowego, co ostatecznie

powoduje wzrost kosztów usług finansowych dla ogółu społeczności zarówno klientów, pracowników, jak i małych przedsiębiorstw.

352

Piotr Oleksyk

Literatura

Cebrowska T., Jeżowski M. (2001), Fałszowanie i fryzowanie bilansów – nieco

historii, „Problemy Rachunkowości”, 1/2000

Chojnowski Ł., Hońko S. (2013), Stosowanie wartości szacunkowych w sprawozdaniach finansowych w warunkach kryzysu a możliwość ich weryfikacji przez

biegłego rewidenta, „Zeszyty Naukowe Uniwersytetu Szczecińskiego”, nr 765,

„Finanse. Rynki Finansowe. Ubezpieczenia”, nr 61, t. 2, Wydawnictwo Naukowe Uniwersytetu Szczecińskiego, Szczecin, www.wneiz.pl/frfu.

Czerny J. (2009), Wycena w przedsiębiorstwie postawionym w stan upadłości, [w:]:

T. Kiziukiewicz (red.), Zasoby i procesy w rachunkowości jednostek gospodarczych, Difin, Warszawa.

Gmytrasiewicz M. (2008), Rachunkowość, podstawowe założenia i zasady, Difin,

Warszawa.

Hejnar J., Kulis I. (2005), Podstawy wyceny w rachunkowości, [w:] B. Micherda

(red.), Podstawy rachunkowości. Aspekty teoretyczne i praktyczne, PWN, Warszawa

Hołda A., Nowak W. (2003), Oszustwa w systemie rachunkowości a ewolucja procedur badania sprawozdań finansowych, „Zeszyty Teoretyczne Rachunkowości”, t. 13(69), Warszawa.

Kamela-Sowińska A. (1993), Wycena przedsiębiorstw i ich mienia w warunkach

inflacji, Fundacja Rozwoju Przedsiębiorczości w Polsce, Poznań.

Kutera M., Hołda A., Surdykowska S. (2006), Oszustwa księgowe – teoria i praktyka, Difin, Warszawa.

Micherda B. (2010), Rachunkowość wobec kryzysu gospodarczego, Difin, Warszawa.

Micherda B., Szulc M. (2012), Współczesne uwarunkowania kwantyfikacji w rachunkowości „Zeszyty Naukowe PTE”, nr 12, Kraków.

Wąsowski W. (2002), Cel, zakres i metody fałszowania sprawozdań finansowych,

„Bank i Kredyt”, Październik.

Streszczenie

Niniejszy artykuł ma na celu wskazanie zagrożeń zakłócających funkcjonowanie społeczności związanych z fałszowaniem wyceny składników

aktywów i pasywów. Istotą regulacji dotyczących metod wyceny jest zapewnienie jak najbardziej wiarygodnego obrazu działalności jednostki,

zawartego w sprawozdawczości finansowej. Autor zwraca uwagę na zagro-

Fałszerstwa wyceny aktywów i pasywów – skutki społeczne

353

żenia społeczne będące skutkami nieetycznego działania w zakresie fałszowania informacji dotyczących faktycznego stanu majątku jednostki oraz

ciążących na niej zobowiązań. Brak wiarygodnych informacji rynkowych

często powoduje wybiórczy dobór czynników będących podstawą wyceny

w celu osiągnięcia korzyści przez nieuczciwych zarządzających. Działania

te często są powodem obniżenia jakości życia lokalnych społeczności oraz

znacząco podwyższają koszty prowadzenia działalności gospodarczej.

Słowa kluczowe: wycena, fałszowanie, sprawozdawczość finansowa.

Social effects of forgery of valuation of asset and

liabilities

Abstract

The following article is aimed to identify threats disturbing the functioning of the community connected with the forgery of valuation of asset and

liabilities. The essence of the regulations concerning valuation methods is

to provide the most reliable picture of the entity, contained in financial reporting. The author underlines the social threats which are the consequences

of unethical actions regard to forgery of valuation of asset and liabilities.

Lack of reliable external information often causes selective choice of factors

which are the basis for valuation. The purpose of such action is to achieve

benefits by dishonest managers. These activities are often the cause of reduced quality of life of local communities and significantly increase the

costs of conducting business.

Keywords: valuation, forgery, financial reporting.