Jarosław Ziębiec

Zasady obrotu

giełdowego

Wydawca:

Giełda Papierów Wartościowych w Warszawie SA

ul. Książęca 4, 00-498 Warszawa

tel. (22) 628 32 32

fax (22) 537 77 90

www.gpw.pl

Opracowanie graficzne, skład i druk: Wydawnictwo ART

[email protected]

Copyright by Giełda Papierów Wartościowych w Warszawie SA

Warszawa, styczeń 2009

Wydanie V poprawione

ISBN 978-83-60510-15-5

Oficjalne wydawnictwo Giełdy Papierów Wartościowych w Warszawie

Szanowni Państwo,

Giełda Papierów Wartościowych w Warszawie funkcjonuje już kilkanaście lat, dając

inwestorom szansę korzystnego lokowania oszczędności.

Nikogo nie zachęcamy jednak do inwestowania na giełdzie bez zdobycia potrzebnej

do tego wiedzy i umiejętności. Wręcz przeciwnie, wiedza to nieodzowny warunek pomyślnego inwestowania. W jej zakres wchodzi zarówno znajomość zagadnień pozwalających zadecydować o tym, w co, kiedy i jak zainwestować, jak i znajomość samej giełdy

– systemu obrotu, stosowanych na giełdzie procedur itp.

Zadaniem tej broszury jest zapoznanie Państwa z giełdą – z tym m.in. jak przebiega

sesja giełdowa, jakie rodzaje zleceń mają do dyspozycji inwestorzy, jakie reguły rządzą

ustalaniem kursów oraz z wieloma innymi zagadnieniami, mającymi wpływ na ostateczny wynik inwestycji.

Zachęcamy do lektury wszystkich, którzy myślą o inwestowaniu na giełdzie – teraz

lub w przyszłości. Broszura ta bowiem w możliwie prosty sposób objaśni Państwu tajniki

działania giełdy.

Giełda Papierów Wartościowych w Warszawie

Spis treści

W co można inwestować na giełdzie? . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 7

Co to jest system notowań? . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 10

Rynki giełdowe . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 12

Jaki instrument w jakim systemie notowań? . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 14

Notowania w systemie jednolitym . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Jak przebiegają notowania jednolite? . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Notowania ciągłe . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Jak przebiegają notowania ciągłe? . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Nadzór Giełdy nad przebiegiem notowań . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 15

15

17

17

19

Dokładność ustalania kursów . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 20

Ograniczenia wahań kursu w czasie sesji . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 21

Widełki statyczne . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Notowania jednolite . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Notowania ciągłe . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Widełki dynamiczne . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Jak funkcjonują widełki dynamiczne? . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 21

21

22

23

23

Co trzeba wiedzieć o zleceniach? . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 26

Ograniczenie wielkości zlecenia . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Rodzaje zleceń . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Zlecenia z limitem ceny . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Zlecenia bez limitu ceny . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Zlecenie po każdej cenie (PKC) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Zlecenie po cenie rynkowej (PCR) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Zlecenie po cenie rynkowej na otwarcie (PCRO) . . . . . . . . . . . . . . . . . . . . . . . . . Jak długo zlecenie może być ważne? . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Dodatkowe warunki wykonania zlecenia . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Zlecenie z warunkiem minimalnej wielkości (wolumenu) wykonania (Wmin) . . . Zlecenie z wielkością ujawnioną (WUJ) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Zlecenie z limitem aktywacji – limit aktywacji (LimAkt) . . . . . . . . . . . . . . . . . . . . 27

27

28

29

29

29

30

31

32

32

32

33

Przykłady realizacji zleceń . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 36

Ważna jest płynność obrotu, czyli rola animatora . . . . . . . . . . . . . . . . . . . . . . . . . . . 38

Animator rynku . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 38

Animator emitenta . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 38

Jak mierzyć koniunkturę, czyli indeksy giełdowe . . . . . . . . . . . . . . . . . . . . . . . . . . . 39

Gdzie szukać informacji z sesji? . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 41

Zlecenia – krótka ściągawka . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 42

Zasady obrotu giełdowego

W co można inwestować

na giełdzie?

Giełda najczęściej kojarzy się z akcjami, ale jej oferta jest oczywiście znacznie szersza.

Inwestorzy mogą handlować wieloma – zróżnicowanymi pod względem ryzyka – instrumentami finansowymi, począwszy od obligacji po produkty strukturyzowane i instrumenty

pochodne.

Akcje są to papiery wartościowe potwierdzające, że ich posiadacz (akcjonariusz) jest

właścicielem części majątku spółki akcyjnej. Z faktu tego wynikają dla niego określone

prawa – prawo do dywidendy, prawo do udziału w walnym zgromadzeniu i pośrednio –

prawo do zarządzania spółką. Akcje są podstawowymi papierami wartościowymi notowanymi na giełdzie i – w zależności od wielkości spółki, wartości jej akcji, płynności – jej

akcje mogą być notowane w jednym z dwóch systemów: w systemie notowań ciągłych

lub w notowaniach jednolitych.

Prawo poboru to prawo pierwszeństwa nabycia akcji nowej emisji, przysługujące dotychczasowym akcjonariuszom spółki. Dotychczasowi akcjonariusze mogą jednak

zrezygnować z prawa objęcia nowych akcji sprzedając prawo poboru na giełdzie. Prawa

poboru są przedmiotem obrotu na giełdzie jako samodzielny papier wartościowy. Należy

jednak pamiętać, że obrót prawami poboru trwa stosunkowo krótko (z reguły od kilku do

kilkunastu dni) i w tym okresie inwestor musi sprzedać je na giełdzie lub dokonać zapisu

na akcje, w przeciwnym razie poniesie stratę, gdyż prawa poboru wygasają.

Prawa do akcji (PDA) umożliwiają nabywcom akcji nowej emisji ich odsprzedanie,

zanim akcje te zostaną wprowadzone do obrotu giełdowego. Obrót PDA podlega takim

samym regułom jak obrót akcjami. PDA notowane są w tym samym systemie notowań,

w którym są lub mają być notowane akcje danej spółki.

Prawa pierwszeństwa z obligacji, zwane popularnie prawami pierwszeństwa,

to papiery wartościowe dające ich posiadaczowi priorytet w nabyciu akcji spółki, która

wyemituje obligacje, po określonej z góry cenie. Posiadacz prawa pierwszeństwa zna

7

Giełda Papierów Wartościowych w Warszawie

termin realizacji praw do objęcia akcji, który jest z góry określony i kończy się w dniu

wygaśnięcia praw pierwszeństwa. Notowanie praw pierwszeństwa odbywa się w tym

samym systemie notowań, w którym notowane są akcje, do objęcia których uprawniają

prawa pierwszeństwa. Jako pierwsze do obrotu giełdowego wprowadzone zostały prawa pierwszeństwa spółki NETIA.

Obligacje to papiery wartościowe za pośrednictwem, których emitujące je podmiot

zaciąga pożyczkę. Inwestor kupujący obligacje staje się w ten sposób wierzycielem emitenta i pobiera z tego tytułu odsetki obliczane od wartości nominalnej obligacji. W zależności od podmiotu, który emituje obligacje, możemy je podzielić na obligacje: skarbowe

(emitowane przez Skarb Państwa), korporacyjne (emitowane przez przedsiębiorstwa)

oraz gminne (emitowane przez gminy). Biorąc pod uwagę zasadę ustalania odsetek, papiery te można podzielić na obligacje:

• o stałym oprocentowaniu,

• o zmiennym oprocentowaniu,

• zerokuponowe – z dyskontem.

Większość notowanych na giełdzie obligacji to obligacje skarbowe, ale notowane

są także obligacje korporacyjne. Wszystkie obligacje notowane są w systemie notowań

ciągłych.

Certyfikaty inwestycyjne to papiery wartościowe emitowane przez zamknięte lub mieszane fundusze inwestycyjne. Certyfikaty inwestycyjne są potwierdzeniem

uczestnictwa w funduszu i pozwalają na ustalenie wielkości należności, jaka z tytułu

uczestnictwa w funduszu przysługuje danemu uczestnikowi w danym momencie. Jest

to instrument dla tych, którzy z różnych względów nie są zainteresowani bezpośrednim

inwestowaniem w inne instrumenty finansowe. Certyfikaty notowane są na giełdzie na

takich samych zasadach jak akcje.

Inwestorom, którzy nie obawiają się podejmowania ryzyka i posiedli większą wiedzę o prawach, które rządzą rynkiem kapitałowym, giełda umożliwia inwestowanie

w bardziej skomplikowane instrumenty finansowe – instrumenty pochodne. Specyfika

instrumentów pochodnych polega na tym, że ich cena zależy od wartości tzw. instrumentu bazowego, którym może być np. papier wartościowy, indeks giełdowy, waluta

czy wskaźnik ekonomiczny. Notowane na giełdzie instrumenty pochodne to kontrakty

terminowe, jednostki indeksowe oraz opcje. Na giełdzie regulowanie należności z tytułu

obrotu wszystkimi instrumentami pochodnymi następuje w postaci rozliczenia pieniężnego (z wyjątkiem kontraktów na obligacje).

Kontrakt terminowy to umowa pomiędzy dwiema stronami, z których jedna zobowiązuje się do kupna, a druga do sprzedaży, w określonym terminie w przyszłości

8

Zasady obrotu giełdowego

(w tzw. dniu wygaśnięcia) i po ustalonej w umowie cenie, określonej ilości instrumentu

bazowego lub dokonania równoważnego rozliczenia pieniężnego. Po zawarciu transakcji

codziennie następuje aktualizacja wzajemnych zobowiązań wynikająca ze zmiany kursu

kontraktu terminowego. Wśród notowanych na giełdzie kontraktów terminowych inwestorzy mają do dyspozycji kontrakty na indeksy, kontrakty na akcje, kontrakty na obligacje

skarbowe1 oraz na kursy walutowe.

Jednostki indeksowe to instrument finansowy, którego cena odzwierciedla zmiany wartości danego indeksu. Instrument ten umożliwia inwestycję równoważną nabyciu

całego portfela danego indeksu bez konieczności zakupu poszczególnych akcji wchodzących w skład tego indeksu. Na warszawskiej giełdzie notowane są jednostki indeksowe MiniWIG20, które odzwierciedlają zmiany indeksu WIG20, w skład którego wchodzi

dwadzieścia największych i najbardziej płynnych spółek giełdowych.

Opcje to instrumenty pochodne, których wystawca zobowiązuje się do pokrycia

różnicy między z góry ustaloną ceną wykonania a ceną rozliczeniową instrumentu bazowego w terminie wygaśnięcia/wykonania opcji. Z drugiej strony nabywca opcji posiada

prawo do żądania od wystawcy opcji określonej powyżej kwoty pieniężnej. W obrocie na

giełdzie znajdują się opcje kupna i sprzedaży o europejskim stylu wykonania na indeks

WIG20 oraz na akcje spółek 2. Opcje typu europejskiego mogą zostać wykonane jedynie

w dniu ich wygaśnięcia.

Produkty strukturyzowane to instrumenty finansowe będące efektem połączenia

co najmniej dwóch różnych instrumentów (np. obligacji zerokuponowej z instrumentem

pochodnym). Cena produktu strukturyzowanego zależy od wartości określonego instrumentu bazowego (np. kursu akcji, koszyków akcji, wartości indeksów giełdowych, kursów walut). Emitent produktu strukturyzowanego (bank, dom maklerski) zobowiązuje się

w stosunku do nabywcy (inwestora), że w terminie wykupu instrumentu wypłaci kwotę

rozliczenia ustaloną według z góry określonego wzoru.

W zależności od konstrukcji instrumentu możemy wyróżnić dwa podstawowe rodzaje produktów strukturyzowanych:

• produkty

gwarantujące ochronę kapitału - bardzo bezpieczne, dające inwestorowi

określony udział w zyskach, jakie generuje wbudowany w produkt wskaźnik rynkowy

i jednocześnie 100-procentową gwarancję zwrotu zainwestowanego kapitału (inwestor nie poniesie straty),

• produkty nie gwarantujące pełnej ochrony kapitału - instrumenty bardziej ryzykowne,

gdyż większy jest udział inwestora zarówno w zyskach, jak i w stratach generowanych przez produkt wbudowany.

1

2

Notowania kontraktów na obligacje skarbowe są w chwili obecnej zawieszone.

Notowania opcji na akcję są w chwili obecnej zawieszone.

9

Giełda Papierów Wartościowych w Warszawie

Co to jest

system notowań?

Funkcjonujący na warszawskiej giełdzie nowoczesny i bezpieczny system notowań

nosi potoczną nazwę „WARSET” i działa od listopada 2000 r. Jego sercem jest centralny

komputer TANDEM, który realizuje najważniejsze dla przebiegu sesji funkcje, takie jak

prowadzenie notowań wszystkich instrumentów, przyjmowanie i realizacja zleceń oraz

dystrybucja informacji giełdowych.

Nowoczesność systemu giełdowego przejawia się m.in. w pełnej automatyzacji

przekazywania zleceń inwestorów oraz zawierania transakcji. Bardzo ważną cechą systemu jest tzw. otwarta architektura, która umożliwia jego integrację z systemami komputerowymi w domach maklerskich. Z kolei elastyczność systemu pozwala na szybkie dostosowanie się do zmiennych potrzeb związanych z organizacją obrotu. System notowań

to inaczej mówiąc kilka programów komputerowych, które ściśle ze sobą współpracują.

Każdy z nich – zwany popularnie modułem, aplikacją lub systemem – jest odpowiedzialny

za pewną część funkcjonowania giełdy.

Do najważniejszych elementów systemu giełdowego zalicza się:

• system

notujący – program, który umożliwia m.in.: przyjmowanie i sprawdzanie

zleceń składanych przez domy maklerskie, kojarzenie zleceń i zawieranie transakcji

oraz przekazywanie informacji o złożonych zleceniach i zawartych transakcjach,

• kalkulator indeksów – czyli program, który na bieżąco oblicza wartości indeksów

i przekazuje je do systemu informacyjnego,

• interfejs umożliwiający przekazywanie zleceń z domów maklerskich do systemu notującego,

• system dystrybucji informacji giełdowych – program odpowiedzialny za przekazywanie i rozpowszechnianie drogą satelitarną wszystkich informacji dotyczących

złożonych zleceń, zawarcia transakcji, zawieszenia notowań instrumentu finansowego i wiele innych. Informacje wysyłane są jednocześnie do:

10

Zasady obrotu giełdowego

– Komisji Nadzoru Finansowego – instytucji nadzorującej rynek,

– Krajowego Depozytu Papierów Wartościowych – instytucji rozliczającej wszystkie

transakcje zawarte na giełdzie,

– agencji informacyjnych i innych dystrybutorów informacji.

Oczywiście, w zależności od statusu odbiorcy informacji, zakres przesyłanych do

niego informacji jest różny.

Architektura systemu WARSET

11

Giełda Papierów Wartościowych w Warszawie

Rynki giełdowe

Obrót instrumentami finansowymi na Głównym Rynku GPW (regulowanym) odbywa na jednym z dwóch rynków: podstawowym lub równoległym. Dopuszczenia instrumentów na jeden z rynków dokonuje Zarząd Giełdy, kierując się kryteriami określonymi

w Rozporządzeniu Rady Ministrów z dnia 14 października 2005 r. – w przypadku rynku

podstawowego (zwanego też rynkiem oficjalnych notowań giełdowych) lub w Regulaminie Giełdy – w przypadku rynku równoległego.

Szczegółowe zasady dopuszczenia do obrotu giełdowego zostały określone w Regulaminie Giełdy. W tym miejscu warto jedynie zaznaczyć, że instrumenty finansowe

(w tym akcje) mogą być dopuszczone do obrotu na giełdzie, o ile:

• KNF zatwierdziła prospekt emisyjny dotyczący danego instrumentu,

• ich zbywalność jest nieograniczona,

• w stosunku do emitenta instrumentu nie toczy się postępowanie upadłościowe lub

likwidacyjne.

Do obrotu na rynku podstawowym kwalifikowane są akcje spełniające kryteria odpowiedniej wartości i rozproszenia, których emitenci ogłaszali sprawozdania finansowe

za ostatnie trzy lata.

Na rynku równoległym notowane są pozostałe papiery – akcje najmniejszych spółek

oraz jedna seria obligacji korporacyjnych.

Papiery wartościowe wszystkich spółek notowanych na rynku regulowanym są kwalifikowane do 3 segmentów:

5 PLUS – jeżeli ich kapitalizacja nie przekracza 50 mln euro,

50 PLUS – gdy kapitalizacja spółki mieści się w przedziale od 50 do 250 mln euro,

250 PLUS – gdy wartość kapitalizacji przekroczy 250 mln euro.

Wartość kapitalizacji spółki, liczona jako średnia arytmetyczna kapitalizacji z trzech

ostatnich miesięcy, jest jedynym kryterium kwalifikacji do segmentu.

12

Zasady obrotu giełdowego

30 sierpnia 2007 roku został uruchomiony rynek NewConnect. Ma status rynku zorganizowanego, lecz prowadzony jest przez GPW poza rynkiem regulowanym w formule

alternatywnego systemu obrotu. To nowa propozycja GPW dla inwestorów akceptujących podwyższone ryzyko, w zamian za potencjalnie wysoki zwrot z inwestycji. To oferta

dla młodych rozwijających się firm, działających zwłaszcza w obszarze nowych technologii (choć oczywiście możliwe jest także notowanie firm z innych branż), którym zastrzyk

kapitału otworzy możliwość wykorzystania potencjału tkwiącego w ich innowacyjności,

a w efekcie da szansę na rozwój uwieńczony awansem do grona dużych i wartościowych

polskich spółek. Rynek NewConnect oferuje bardziej liberalne wymogi formalne i obowiązki informacyjne, a co za tym idzie - tańsze pozyskanie kapitału. W założeniu ma także

być etapem w drodze spółki na Główny Rynek GPW. Zasady notowania instrumentów na

NewConnect są podobne do obowiązujących na rynku podstawowym.

13

Giełda Papierów Wartościowych w Warszawie

Jaki instrument

w jakim systemie

notowań?

Na obu rynkach instrumenty finansowe są notowane w jednym z dwóch systemów

notowań:

• w systemie notowań jednolitych lub

• w systemie notowań ciągłych.

Decyzje o tym, w jakim systemie są notowane poszczególne instrumenty finansowe

podejmuje Zarząd Giełdy. Głównym kryterium klasyfikacji jest płynność obrotu.

Istnieje możliwość przeniesienia akcji spółki z notowań jednolitych do notowań ciągłych. Jest to możliwe, gdy akcje spółki wykażą się odpowiednio wysoką płynnością

i wartością obrotów.

Dodatkowym czynnikiem sprzyjającym przeniesieniu akcji danej spółki do notowań

ciągłych jest podpisanie przez nią umowy z animatorem emitenta 3, który będzie wykonywał swe obowiązki na zasadach określonych dla animatora rynku.

Możliwa jest również zmiana systemu notowań w odwrotnym kierunku – akcje spółki

z notowań ciągłych mogą trafić do notowań jednolitych. Główną przyczyną takiej sytuacji

jest znaczący spadek płynności obrotu.

Niezależnie od tego, w jakim systemie notowane są dane akcje, obligacje czy instrumenty pochodne, jednostką transakcyjną jest jedna sztuka.

Kursy, po których zawierane są transakcje instrumentami finansowymi (w tym akcjami) ustalane są na giełdzie na podstawie złożonych przez inwestorów zleceń kupna

i sprzedaży. Wszystkie zlecenia trafiają do systemu komputerowego giełdy, który automatycznie kojarzy je ze sobą według ściśle określonych reguł.

3

14

Szczegóły na stronie 38.

Zasady obrotu giełdowego

Transakcje zawierane są podczas sesji giełdowych, które odbywają się od poniedziałku do piątku w godzinach 8.30–16.35.

Notowania w systemie jednolitym

Charakterystykę systemów notowań na warszawskiej giełdzie rozpoczniemy od systemu kursu jednolitego, zwanego popularnie notowaniami jednolitymi. W tym systemie

notowane są:

• akcje spółek o małej płynności,

• prawa poboru z akcji, które są notowane w tym systemie,

• prawa do akcji, które będą notowane w tym systemie,

• produkty strukturyzowane.

Transakcje w systemie jednolitym zawierane są w dwóch, z góry określonych momentach sesji. Są to tzw. fixingi, podczas których na podstawie złożonych wcześniej

zleceń, ustala się jedną cenę, po której realizowane są zlecenia.

Procedura taka odbywa się dwukrotnie w cią­gu dnia.

Jak przebiegają notowania jednolite?

Sesja giełdowa podzielona jest na kilka części – tzw. faz. W pierwszej fazie sesji – nazywanej „przed otwarciem”, inwestorzy wyłącznie składają, modyfikują i anulują zlecenia, ale transakcje nie są zawierane. Na bieżąco wyliczany jest i publikowany teoretyczny

kurs otwarcia. Ta część sesji trwa od 8.00 do 11.00.

Następnie rozpoczyna się faza interwencji, która trwa 15 minut. W czasie jej trwania

domy maklerskie działające jako animatorzy rynku mogą modyfikować wcześniej złożone

przez siebie zlecenia tak, aby zwiększyć płynność obrotu danym instrumentem. Jeżeli dany

instrument (np. akcja) nie posiada animatora rynku, wszyscy inwestorzy mogą modyfikować złożone przez siebie zlecenia. Modyfikacji zleceń można dokonać tylko poprzez:

• zwiększenie wolumenu złożonego zlecenia,

• zwiększenie limitu ceny w zleceniach kupna,

• zmniejszenie limitu ceny w zleceniach sprzedaży.

O godzinie 11.15 następuje pierwsze na danej sesji wyznaczenie kursu jednolitego,

zwane fixingiem. Kurs fixingowy określany jest automatycznie przez system komputerowy giełdy, na podstawie złożonych wcześniej zleceń. Określanie kursu jednolitego odbywa się przy zastosowaniu kilku podstawowych zasad:

• dążenia do jak największego wolumenu obrotu,

15

Giełda Papierów Wartościowych w Warszawie

• dążenia

do zrównoważenia popytu i podaży,

czyli minimalizacji różnicy pomiędzy liczbą papierów w zleceniach sprzedaży i zleceniach

kupna, które można zrealizować przy określonym kursie,

• dążenia

do jak najmniejszych wahań kursów,

czyli minimalizacji różnicy pomiędzy określanym

kursem a kursem odniesienia4.

Zlecenia są realizowane przy zachowaniu priorytetu

ceny i czasu złożenia zlecenia. Priorytet ceny oznacza, że:

• zlecenia kupna z wyższym kursem realizowane

są przed zleceniami kupna z niższym kursem,

• zlecenia sprzedaży z niższym kursem realizowane są przed zleceniami sprzedaży z wyższym

kursem.

Priorytet czasu oznacza, że, w przypadku gdy dwa

złożone zlecenia mają taki sam kurs, jako pierwsze

jest realizowane to zlecenie, które zostało złożone

wcześniej.

Po wyznaczeniu kursu fixingowego następuje

realizacja zleceń. Jako pierwsze realizowane są zlecenia po każdej cenie (PKC), zlecenia kupna z limitem wyższym od określonego kursu

oraz zlecenia sprzedaży z limitem niższym niż określony kurs. Zlecenia te realizowane są

w całości.

Następnie realizowane są zlecenia po cenie rynkowej na otwarcie (PCRO) i zlecenia

z limitem ceny równym wyznaczonemu kursowi jednolitemu – obie te grupy zleceń potencjalnie mogą podlegać alokacji, czyli mogą być zrealizowane w części lub nawet nie

zostać zrealizowane wcale.

Jeżeli wśród zleceń po każdej cenie oraz zleceń z limitem kursu są zlecenia z limitem

aktywacji, będą one zrealizowane jako ostatnie w kolejności. Oczywiście, niezrealizowane zostaną wszystkie zlecenia kupna z limitem ceny niższym oraz zlecenia sprzedaży

z limitem ceny wyższym niż określony kurs. Jeżeli wyznaczenie kursu jednolitego w dopuszczalnych przedziałach (widełkach) nie jest możliwe i nie można zawrzeć żadnej transakcji, podawany jest tzw. kurs nietransakcyjny wyznaczony odpowiednio na dolnych lub

górnych widełkach, który jest kursem odniesienia dla następnego fixingu.

4

16

Szczegóły dotyczące kursu odniesienia – patrz str. 21.

Zasady obrotu giełdowego

Po określeniu kursu jednolitego, rozpoczyna się kolejna faza sesji – dogrywka. Inwestorzy w czasie tej fazy sesji mogą składać zlecenia i zawierać transakcje po kursie

określonym na fixingu. Dogrywka trwa 30 minut i kończy się o 11.45.

Po zakończeniu dogrywki, rozpoczyna się przyjmowanie zleceń na drugi fixing, czyli

zaczyna się ponownie faza przed otwarciem, która trwa od 11.45 do 14.45. O 14.45 ponownie następuje faza interwencji.

Po określeniu kursu jednolitego o godz.15.00 rozpoczyna się druga już tego dnia

dogrywka, trwająca tak jak poprzednia pół godziny. Po jej zakończeniu, o godzinie 15.30,

inwestorzy, którzy są tym zainteresowani, mogą do godziny 16.35 składać zlecenia na

następną sesję.

Notowania ciągłe

W systemie notowań ciągłych notowane są następujące instrumenty:

• akcje spółek o dużej płynności wchodzących w skład indeksów WIG20, mWIG40,

sWIG80 oraz akcje Narodowych Funduszy Inwestycyjnych,

• akcje nowo wprowadzonych spółek,

• pozostałe akcje o wystarczającej płynności,

• prawa pierwszeństwa z obligacji,

• obligacje – przede wszystkim skarbowe,

• certyfikaty inwestycyjne,

• prawa poboru z akcji notowanych w tym systemie,

• prawa do akcji (PDA), które będą notowane w tym systemie,

• wszystkie instrumenty pochodne – kontrakty terminowe,

jednostki indeksowe

MiniWIG20 i opcje,

• produkty strukturyzowane.

W czasie notowań ciągłych cena na każdy notowany instrument zmienia się wielokrotnie. Do transakcji dochodzi wtedy, gdy złożone przez inwestora zlecenie trafia na

odpowiadające jego warunkom zlecenie z przeciwległej strony rynku (zlecenie sprzedaży

spotka „odpowiadające mu” zlecenie kupna, a zlecenie kupna – „odpowiadające mu”

zlecenie sprzedaży).

Jak przebiegają notowania ciągłe?

Przed rozpoczęciem sesji, w godz. 8.00 – 9.00, a dla kontraktów terminowych, jednostek indeksowych i opcji w godz. 8.00 – 8.30, inwestorzy składają zlecenia na otwarcie

notowań ciągłych. W tym czasie nie są zawierane żadne transakcje.

17

Giełda Papierów Wartościowych w Warszawie

O godzinie 9.00, a w przypadku kontraktów terminowych, jednostek indeksowych

i opcji o godz. 8.30, na podstawie złożonych zleceń określany jest tzw. kurs otwarcia

notowań ciągłych. Kurs ten wyznaczany jest przy zastosowaniu procedury fixingu – tak

jak w przypadku notowań jednolitych. Kurs otwarcia notowań ciągłych wyznaczany jest

w oparciu o wszystkie złożone przez inwestorów zlecenia. Po jego wyznaczeniu rozpoczyna się faza notowań ciągłych trwająca do godziny 16.10. W tym czasie kupujący

i sprzedający składają zlecenia, które po przekazaniu na giełdę są na bieżąco realizowane

lub też trafiają do arkusza zleceń.

Do arkusza trafiają te zlecenia, których nie można zrealizować natychmiast po ich

przekazaniu na giełdę. Zlecenia, które trafiły do arkusza czekają na pojawienie się przeciwstawnych zleceń o odpowiedniej cenie, umożliwiających zawarcie transakcji.

Przy realizacji zleceń w notowaniach ciągłych również obowiązują dwa priorytety:

ceny i cza­su. Podczas notowań ciągłych obowiązuje zasada, że transakcje są zawierane

po kursie równym limitowi ceny zlecenia, które oczekuje w arkuszu na realizację. Przykładowo, jeżeli w arkuszu jest zlecenie sprzedaży z ceną realizacji 100 zł, a inwestor złoży

zlecenie kup­na z kursem 102 zł, zostanie zawarta transakcja i inwestor nabędzie akcje

po kursie 100 zł, czyli po cenie realizacji zlecenia

sprzedaży, które oczekiwało w arkuszu.

W czasie notowań ciągłych może się wydarzyć

specyficzna sytuacja, nazywana rów­noważeniem

rynku. Występuje ona wówczas, gdy złożone zlecenie doprowadziłoby do zawarcia transakcji po

kursie, który wykracza poza dopuszczalne ograniczenia wahań kursów (widełki) lub gdy złożone

zlecenie „po każdej cenie” (PKC) nie może zostać

zrealizowane w całości.

W takiej sytuacji giełda automatycznie zawiesza przyjmowanie zleceń dla danego instrumentu,

a następnie ogłasza tzw. równoważenie rynku.

W przypadku ogłoszenia równoważenia rynku

zlecenie, które je wywołało jest automatycznie

przyjmowane do systemu giełdowego i widoczne

w arkuszu.

Równoważenie rynku polega na przeprowadzeniu mini fazy przed otwarciem – przyjmowane

18

Zasady obrotu giełdowego

są zlecenia, na podstawie których – przy zastosowaniu procedury fixingu – wyznaczany jest kurs

równowagi. Po jego wyznaczeniu kontynuowane

są notowania ciągłe. W szczególnej sytuacji giełda może rozszerzyć widełki wahań kursu w celu

łatwiejszego wyznaczenia kursu równowagi i kontynuowania notowań.

Notowania ciągłe kończą się wyznaczeniem

kursu zamknięcia. Jest on określany na podstawie zleceń złożonych przez inwestorów w czasie

notowań ciągłych, które do tej pory nie zostały

zrealizowane oraz zleceń złożonych pomiędzy

godz.16.10 a 16.20. Kurs zamknięcia wyznaczany

jest przy zastosowaniu procedury fixingu o godzinie 16.20.

Zastosowanie procedury fixingu służy wyznaczeniu rzetelnej ceny na rynku – kursu, który

jest brany pod uwagę przy wycenie portfeli akcji,

a także stanowi punkt odniesienia dla następnej

sesji. W przypadku gdy na fixingu nie dojdzie do zawarcia transakcji, kursem zamknięcia

jest kurs ostatniej transakcji z da­nej sesji.

Po fixingu na zamknięcie od 16.20 do 16.30 trwa dogrywka. W ciągu 10 minut inwestorzy mogą składać zlecenia i zawierać transakcje po kursie określonym na fixingu

na zamknięcie.

Po jej zakończeniu, w godz.16.30–16.35, inwestorzy mogą składać zlecenia na

otwarcie notowań ciągłych na następną sesję.

Nadzór Giełdy nad przebiegiem notowań

Nadzór nad przebiegiem i porządkiem sesji giełdowej sprawuje przewodniczący sesji.

Podejmuje on wszystkie najważniejsze decyzje dotyczące obrotu giełdowego, określone

w przepisach giełdowych: może np. przedłużyć czas wprowadzania zleceń maklerskich

na sesję, zawiesić przyjmowanie zleceń, zawiesić obrót giełdowy danym instrumentem

lub nawet przerwać sesję, jeżeli wymaga tego bezpieczeństwo obrotu lub interes jego

uczestników.

19

Giełda Papierów Wartościowych w Warszawie

Dokładność

ustalania kursów

Kurs poszczególnych instrumentów może być określany z różną dokładnością. Dokładność określania kursu zależy głównie od rodzaju instrumentu lub jego aktualnej ceny.

Akcje, prawa poboru, prawa do akcji, prawa pierwszeństwa

kurs*

dokładność określenia kursu

kurs ≤ 50

do 0,01

50 < kurs ≤ 100

do 0,05

100 < kurs ≤ 500

do 0,10

kurs > 500

do 0,50

Obligacje i listy zastawne

(kurs podawany w procentach wartości nominalnej)

kurs*

dokładność określenia kursu

wartość nominalna obligacji < 100

do 0,1 punktu procentowego

wartość nominalna obligacji ≥ 100

do 0,01 punktu procentowego

Pozostałe instrumenty

instrument

dokładność określenia kursu

Certyfikaty inwestycyjne

0,01

Kontrakty terminowe na indeksy

1 pkt indeksowy

Kontrakty terminowe na waluty

0,01

Kontrakty terminowe na akcje

0,01, gdy kurs kontraktu nie przekracza 5

0,05, gdy kurs kontraktu przekracza 5

Kontrakty terminowe na obligacje

do 0,01 punktu procentowego

MiniWIG20

0,01

Opcje na indeks WIG20

0,01 pkt. indeksowego,

gdy kurs opcji nie przekracza 5 pkt.

0,05 pkt. indeksowego,

gdy kurs opcji przekracza 5 pkt.

Opcje na akcje

0,01, jeżeli kurs opcji nie przekracza 5

0,05, jeżeli kurs opcji przekracza 5

*

20

w walucie notowania

Zasady obrotu giełdowego

Ograniczenia wahań

kursu w czasie sesji

Aktualnie obowiązują dwa typy ograniczeń wahań kursów: widełki statyczne oraz

widełki dynamiczne.

Widełki statyczne

Widełki statyczne obowiązują w obu systemach i ograniczają zmiany ceny instrumentów finansowych w stosunku do kursu odniesienia. W notowaniach jednolitych kursem

odniesienia jest ostatni kurs jednolity danego papieru. W notowaniach ciągłych kursem

odniesienia dla kursu wyznaczanego na otwarciu (lub na równoważeniu na otwarciu) jest

kurs zamknięcia5 z dnia poprzedniego. Wyznaczony kurs na otwarciu (lub na równoważeniu na otwarciu) staje się następnie kursem odniesienia dla kursu transakcyjnego i kursu

zamknięcia w danym dniu. Jeżeli na otwarciu (lub na równoważeniu na otwarciu) nie

zostanie wyznaczony kurs, kursem odniesienia dla kursu transakcyjnego i kursu na zamknięcie w danym dniu jest kurs zamknięcia z sesji poprzedniej.

Wyjątkiem jest rynek opcji, na którym kurs odniesienia jest wartością teoretyczną

danej opcji.

W przypadku zmiany ograniczeń wahań kursów podczas równoważenia (jeżeli taka

sytuacja zdarzy się w trakcie sesji giełdowej), kursem odniesienia jest odpowiednio górne lub dolne ograniczenie wahań kursu obowiązujące przed dokonaniem tej zmiany.

Na sesję, na której dany instrument (akcja, obligacja, kontrakt terminowy, opcja) będzie notowany po raz pierwszy, kurs odniesienia wyznacza i podaje do publicznej wiadomości Giełda.

Notowania jednolite

Dopuszczalne wahania kursów dla instrumentów, które są notowane w systemie

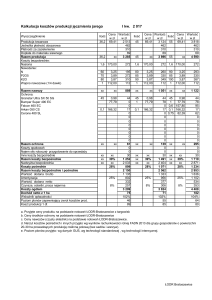

kursu jednolitego przedstawia tabela.

5

Ew. dzienny kurs rozliczeniowy lub kurs teoretyczny, w zależności od rodzaju instrumentu.

21

Giełda Papierów Wartościowych w Warszawie

W przypadku akcji notowanych w systemie notowań z dwukrotnym określeniem

kursu jednolitego (dwukrotnym fixingiem) istnieje dodatkowe ograniczenie maksymalnych wahań kursu w ciągu sesji. Kurs jednolity akcji, w przypadku drugiego fixingu na

danej sesji, może być wyższy lub niższy od pierwszego fixingu w tym dniu najwyżej

o 21%, jednak nie więcej niż o 33,1% od ostatniego kursu jednolitego z poprzedniej sesji. Szczegółowy tryb zmiany ograniczeń wahań kursów określa Zarząd Giełdy. Może on

również zdecydować o zmianie lub zniesieniu ograniczeń wahań kursów dla wybranych

lub wszystkich papierów wartościowych.

Notowania jednolite z dwoma fixingami

Instrument

Dopuszczalna zmiana kursów w trakcie sesji

od kursu odniesienia

Akcje, prawa do akcji

+/–21%

Prawa poboru do akcji

+/–100%

Obligacje

+/–6 punktów procentowych

Notowania ciągłe

Dla instrumentów notowanych w systemie ciągłym, dopuszczalne wahania kursów

przedstawia poniższa tabela.

Instrument

Kurs odniesienia

na otwarcie

Dopuszczalna

zmiana kursu na

otwarciu

Dopuszczalna zmiana

kursu w trakcie sesji

– w przypadku, gdy

kurs w trakcie otwarcia został określony*

Akcje

Kurs zamknięcia

+/– 10% od kursu

zamknięcia

+/– 10% od kursu

otwarcia

Kontrakty terminowe

na indeksy cen akcji

Dzienny kurs rozliczeniowy

+/– 5% od

dziennego kursu

rozliczeniowego

+/– 5% od kursu

otwarcia

Kontrakty terminowe

na kursy walut

Dzienny kurs rozliczeniowy

+/– 3% od

dziennego kursu

rozliczeniowego

+/– 3% od kursu

otwarcia

Kontrakty terminowe

na akcje

Dzienny kurs rozliczeniowy

+/– 5% od

dziennego kursu

rozliczeniowego

+/– 5% od kursu

otwarcia

Kontrakty terminowe na obligacje

skarbowe

Dzienny kurs rozliczeniowy

+/– 1,5 punktu

procentowego od

dziennego kursu

rozliczeniowego

+/– 1,5 punktu procentowego od kursu

otwarcia

Obligacje

Kurs zamknięcia

+/– 3% punktów

procentowych od

kursu zamknięcia

+/– 3 punkty procentowe od kursu otwarcia

Prawa pierwszeństwa z obligacji

Kurs zamknięcia

+/– 100% od kursu

zamknięcia

+/– 100% od kursu

otwarcia

22

Zasady obrotu giełdowego

Certyfikaty inwestycyjne

Kurs zamknięcia

+/– 10% od kursu

zamknięcia

+/– 10% od kursu

otwarcia

Prawa do akcji notowanych w systemie

ciągłym

Kurs zamknięcia

+/– 10% od kursu

zamknięcia

+/– 10% od kursu

otwarcia

Prawa poboru do

akcji notowanych

w systemie ciągłym

Kurs zamknięcia

+/– 100% od kursu

zamknięcia

+/– 100% od kursu

otwarcia

Jednostki indeksowe

Kurs zamknięcia

z uwzględnieniem

ofert na zamknięciu

+/– 5% od kursu

zamknięcia

+/– 5% od kursu

zamknięcia

Opcje indeksowe

Kurs teoretyczny

+/– 100 pkt. od

kursu odniesienia

+/– 100 pkt od kursu

odniesienia

* w przypadku, gdy w trakcie otwarcia kurs nie został określony, dopuszczalna zmiana kursu liczona

jest w stosunku do kursu zamknięcia (dziennego kursu rozliczeniowego, kursu teoretycznego)

Uwaga: w tabeli nie uwzględniono możliwości rozszerzenia widełek w przypadku równoważenia.

W przypadku opcji na akcje dopuszczalne ograniczenia wahań kursów są określane

raz na miesiąc. W danym miesiącu kurs otwarcia, kurs transakcyjny i kurs zamknięcia

opcji akcyjnych może być wyższy / niższy od kursu teoretycznego (wyznaczonego przez

GPW), który jest punktem odniesiena dla kursu otwarcia, o wartość równą 5% średniej

z ostatnich 20 kursów zamknięcia instrumentu bazowego z poprzedniego miesiąca.

Widełki dynamiczne6

Stanowią dodatkowe zabezpieczenie przed gwałtownymi wahaniami kursów transakcji na sesjach giełdowych. Widełki dynamiczne wyznaczają ruchomy korytarz dopuszczalnych wahań kursów, wewnątrz którego mogą się kształtować ceny instrumentów

notowanych w trakcie danej sesji. Obowiązują dla niektórych instrumentów, a ich kurs

odniesienia zmienia się podczas sesji w granicach ustalonych przez widełki statyczne.

Zależnie od przyjętego rozwiązania, widełki dynamiczne są ustalane na podstawie:

• najlepszych ofert kupna i sprzedaży,

• kursu teoretycznego lub

• kursu ostatniej transakcji.

Jak funkcjonują widełki dynamiczne?

Widełki dynamiczne działają tylko w trakcie notowań ciągłych. Na Giełdzie widełki

dynamiczne wyznaczane są na podstawie:

6

Więcej szczegółów na temat widełek dynamicznych można znaleźć na stronie Giełdy

– www.gpw.pl/widelki

23

Giełda Papierów Wartościowych w Warszawie

• kursu każdej transakcji realizującej całe zlecenie,

• kursu transakcji realizującej ostatnią część zlecenia, które natychmiast po wejściu do

systemu notującego było zrealizowane w kilku transakcjach.

Widełki dynamiczne działają w granicach wyznaczonych przez nadrzędne wobec nich

widełki statyczne. W przypadku złożenia zlecenia z ceną przekraczającą dopuszczalne widełki, system giełdowy uniemożliwia zawarcie transakcji „zamrażającej” instrument, na

który zostało złożone takie zlecenie (analogicznie, jak w przypadku widełek statycznych).

Widełki dynamiczne dają co najmniej dwojakie korzyści:

• zwiększają bezpieczeństwo obrotu,

• ponieważ są węższe niż widełki statyczne, nie pozwalają na zbyt gwałtowne zmiany

ceny i znacznie zmniejszają prawdopodobieństwo realizacji błędnego zlecenia o dużej wartości.

Przykład

Wchodzące do systemu zlecenie realizowane jest w trzech transakcjach. Kurs ostatniej transakcji (kurs odniesienia dla widełek dynamicznych) wynosi 1000 – widełki wyznaczone są na poziomie 970–1030. Realizacja transakcji po kursach odpowiednio 1000,

996, 990 – zmiana kursu odniesienia dla widełek dynamicznych na 990 następuje dopiero

po zawarciu ostatniej transakcji dla tego zlecenia. Nowe widełki dynamiczne wyznaczone

są na poziomie 960–1020.

Przykład

Wchodzące do systemu zlecenie powoduje „zamrożenie” instrumentu. Kurs ostatniej transakcji (kurs odniesienia dla widełek dynamicznych) wynosi 1000 – widełki wyznaczone są na poziomie 970–1030. Teoretycznie realizacja transakcji powinna nastąpić

odpowiednio po kursach 1000, 980, 965 – jednak trzecia transakcja zostałaby zawarta

poza widełkami dynamicznymi. W tej sytuacji, żadna transakcja nie jest realizowana, instrument ulega „zamrożeniu”

24

Zasady obrotu giełdowego

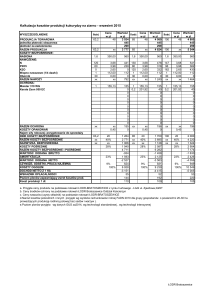

Szerokość widełek dynamicznych dla wybranych instrumentów (IV kwartał 2008):

Rynek kasowy

Instrument

Wysokość dynamicznych ograniczeń wahań kursu

Akcje wchodzące w skład

indeksu WIG20

3,5%

Akcje wchodzące w skład

indeksu mWIG40

4,5%

Pozostałe akcje

6,5%

Obligacje

2 punkty procentowe

Prawa poboru

6,5%, jeżeli Zarząd Giełdy najpóźniej w dniu poprzedzającym

dzień pierwszego notowania prawa poboru nie określi innej

wysokości dynamicznych ograniczeń wahań kursu

Prawa do nowych akcji

W przypadku praw do nowych akcji spółki, której akcje wchodzą w skład indeksu WIG20 lub mWIG40 analogicznie jak dla

takich akcji, w innych przypadkach – 6,5%

Certyfikaty inwestycyjne

6,5%

Prawa pierwszeństwa

z obligacji

35%

Warranty

40%

Certyfikaty indeksowe

Każdorazowo określana przez Zarząd Giełdy najpóźniej

w przeddzień pierwszego notowania certyfikatów

Instrument

Wysokość widełek oraz jednostka miary

Kontrakty terminowe WIG20

25 punktów indeksowych

Kontrakty terminowe

mWIG40

30 punktów indeksowych

Kontrakty terminowe na akcje

3,5%

Kontrakty terminowe na

obligacje

0,4 punktu procentowego

Kontrakty terminowe na

waluty

4 zł

Opcje na indeks

Połowa wartości, o której mowa w § 26 ust.4

Rozdziału II Szczegółowych zasad obrotu giełdowego

Opcje na kursy akcji

Połowa wartości, o której mowa w § 28 ust.3

Rozdziału II Szczegółowych zasad obrotu giełdowego

Jednostki indeksowe

5 zł

Rynek terminowy

25

Giełda Papierów Wartościowych w Warszawie

Co trzeba wiedzieć

o zleceniach?

Zlecenie to informacja o tym, co i na jakich warunkach inwestor chce kupić lub sprzedać na giełdzie. Inwestorzy mogą składać zlecenia na giełdę jedynie poprzez biura maklerskie, w których mają rachunki.

Zlecenia można składać na kilka sposobów:

• przez Internet,

• telefonicznie,

• osobiście w domu maklerskim,

• wysyłając zlecenie faksem.

Składając zlecenie inwestor musi określić następujące elementy:

• rodzaj zlecenia, czyli czy chce kupić, czy sprzedać,

• nazwę instrumentu finansowego, który ma być przedmiotem transakcji,

• cenę, po której chce dokonać transakcji, czyli tzw. limit ceny lub rodzaj zlecenia bez limitu

ceny,

• liczbę instrumentów, które chce kupić lub sprzedać (tzw. wolumen zlecenia),

• termin ważności zlecenia,

• dodatkowe warunki realizacji zlecenia.

Zlecenia złożone przez inwestorów w punktach obsługi klienta (POK‑ach) całego

kraju są przekazywane do central domów maklerskich, gdzie system komputerowy je

weryfikuje. Weryfikacja obejmuje m.in. sprawdzenie, czy inwestor, który chce sprzedać

akcje, posiada je na swoim rachunku, a ten, który chce je kupić, ma wystarczającą ilość

pieniędzy na ich kupno. Po pomyślnej weryfikacji zlecenia inwestor otrzymuje potwierdzenie jego złożenia, a dom maklerski na podstawie zlecenia klienta składa na giełdę tzw.

zlecenie maklerskie. Dzięki pełnej automatyzacji całego procesu, sprawności systemu

oraz jego integracji z systemami domów maklerskich, cała procedura trwa dosłownie

chwilę.

26

Zasady obrotu giełdowego

Zlecenie maklerskie złożone na giełdę trafia do tzw. arkusza zleceń. W arkuszu zleceń, wszystkie zlecenia na dany instrument są automatycznie porządkowane i czekają na

realizację. Ponieważ arkusz zleceń jest cały czas widoczny dla inwestorów, mogą oni na

bieżąco, w miarę napływających zleceń, śledzić to, co się dzieje na rynku.

Jak już wspomnieliśmy, o kolejności, w jakiej realizowane są zlecenia, decyduje

przede wszystkim cena zgłoszona przez inwestora, a następnie czas złożenia zlecenia.

Ci, którzy chcą kupić drożej, mają pierwszeństwo przed tymi, którzy chcą kupić taniej,

a ci, którzy chcą sprzedać taniej, mają pierwszeństwo przed tymi, którzy chcą sprzedać

drożej. W przypadku, gdy dwóch lub więcej inwestorów złożyło zlecenia z tą samą ceną,

o kolejności, w jakiej będą realizowane ich zlecenia decyduje czas zgłoszenia tych zleceń

do systemu giełdowego.

Wszystkie złożone przez inwestorów zlecenia są anonimowe, co oznacza, że inwestorzy nie wiedzą z kim mogą potencjalnie zawrzeć transakcje.

Ograniczenie wielkości zlecenia

W trosce o bezpieczeństwo obrotu giełdowego, giełda wprowadziła ograniczenia

maksymalnego wolumenu zlecenia dla instrumentów pochodnych. Ograniczenia przedstawia poniższa tabela.

Instrument

Maksymalny wolumen zlecenia

kontrakty terminowe na indeksy i obligacje

500 kontraktów

kontrakty terminowe na waluty i akcje

100 kontraktów

opcje

500 opcji

jednostki indeksowe

1000 jednostek

Rodzaje zleceń

Dzięki rozbudowanemu systemowi zleceń, Giełda umożliwia inwestorom realizowanie różnorodnych strategii inwestycyjnych. Zasadniczy podział zleceń stosowanych

27

Giełda Papierów Wartościowych w Warszawie

w obrocie giełdowym uwzględnia dwa ich podstawowe rodzaje: zlecenia z limitem ceny

i zlecenia bez limitu.

Zlecenia z limitem ceny

W zleceniach tych inwestor dokładnie określa kurs (zwany inaczej limitem ceny), po

jakiem chce kupić lub sprzedać dany walor. W zleceniu kupna określony przez inwestora limit, to maksymalny kurs, po którym jest skłonny kupić dany instrument, natomiast

w zleceniu sprzedaży, określony limit, to kurs minimalny, po którym inwestor godzi się

sprzedać dany instrument. Na przykład, jeżeli inwestor złoży zlecenie kupna 50 akcji spółki „A” określając limit ceny na 100 zł, oznacza to, że chce kupić akcje nie drożej niż po

100 zł.

Inwestorzy muszą pamiętać, że w zleceniach na poszczególne instrumenty finansowe obowiązuje sposób określania limitu ceny:

• w zleceniach na akcje, prawa poboru, prawa do akcji, prawa pierwszeństwa, certyfikaty inwestycyjne, jednostki indeksowe i opcje akcyjne limit ceny podaje się w złotych,

• w zleceniach na obligacje limit ceny podaje się w procentach wartości nominalnej

obligacji,

• w

zleceniach na kontrakty terminowe limit ceny podaje się w punktach (dla kon-

traktów indeksowych), w złotych (dla kontraktów na akcje i waluty) lub procentach

wartości nominalnej (dla kontraktów na obligacje),

• w zleceniach na opcje indeksowe limit ceny podaje się w punktach.

Zlecenia z limitem ceny składają inwestorzy, którzy mają określony pogląd na to,

po jakiej cenie dokonać transakcji i nie chcą się zdać na przypadek. Czasami inwestor,

dla którego cena, po której dokona transakcji jest ważniejsza niż czas jej realizacji, musi

poczekać na realizację swojego zlecenia, ponieważ na rynku nie ma aktualnie nikogo, kto

jest skłonny zawrzeć transakcję po cenie, którą zaproponował. Inwestor musi pamiętać,

że im bardziej korzystną dla siebie cenę poda, tym dłużej może czekać na realizację swojego zlecenia.

W rzeczywistości, kupujący może nabyć np. akcje po cenie niższej niż wynosił określony przez niego limit, a sprzedający może sprzedać akcje po cenie wyższej niż wynosił

określony przez niego limit, co pokazuje przykład zamieszczony na stronie 33.

28

Zasady obrotu giełdowego

Zlecenia bez limitu ceny

Zlecenia bez limitu są przeznaczone dla inwestorów, którzy chcą kupić akcje „za

wszelką cenę”, czyli dla tych, którzy nie chcą długo czekać na realizację zlecenia i ważniejsze jest dla nich to, że w ogóle dokonają transakcji, niż to, po jakiej cenie to zrobią.

Wśród zleceń bez limitu ceny, inwestor ma do wyboru trzy możliwości:

Inwestorzy powinni pamiętać, że żadnych zleceń bez limitu ceny (PKC, PCR, PCRO)

nie można składać na opcje, prawa pierwszeństwa, prawa poboru, a także na pierwszą

sesję notowań danego instrumentu na giełdzie.

Zlecenie po każdej cenie (PKC)

Jeżeli inwestorowi zależy przede wszystkim na szybkim zawarciu transakcji, nie chce

ryzykować, że jego zlecenie może nie zostać zrealizowane w całości, a jednocześnie

akceptuje cenę, która jest aktualnie dostępna na rynku, składa zlecenie po każdej cenie

(PKC). Podstawową cechą tego zlecenia, oprócz braku limitu ceny, jest konieczność jego

realizacji w 100%.

Przykład

W trakcie notowań ciągłych inwestor składa zlecenie kupna PKC 100 akcji spółki

„B”. W arkuszu po stronie sprzedaży oczekuje na realizację zlecenie sprzedaży 150 akcji

spółki „B” po cenie 60 zł. W takiej sytuacji, złożone zlecenie PKC zostanie zrealizowane

w całości – inwestor nabędzie 100 akcji po cenie 60 zł za sztukę.

Zlecenie po cenie rynkowej (PCR)

Jeżeli inwestor chce nabyć lub sprzedać akcje po najlepszej cenie, jaka jest aktualnie

dostępna na rynku i zgadza się, że jego zlecenie może nie zostać zrealizowane w całości,

może wybrać zlecenie po cenie rynkowej (PCR). Zlecenia PCR mogą być składane wyłącznie w trakcie notowań ciągłych, za wyjątkiem okresu równoważenia rynku. Zlecenia

29

Giełda Papierów Wartościowych w Warszawie

PCR są realizowane natychmiast po ich złożeniu, po najlepszej cenie, jaką można aktualnie uzyskać na rynku, czyli po cenie najlepszego, oczekującego w arkuszu zlecenia przeciwnego. Zlecenie PCR nie zostanie przyjęte przez system, jeżeli po przeciwnej stronie

w arkuszu zleceń nie będzie żadnego zlecenia przeciwstawnego z limitem ceny. Jeżeli

inwestor złoży takie zlecenie musi być bardzo uważny – sytuacja na rynku może się bardzo szybko zmienić, co może spowodować, że transakcja zostanie zawarta po niezbyt korzystnym dla inwestora kursie. Jeżeli zlecenie nie zostanie zrealizowane w całości, część,

która pozostanie, stanie się zleceniem z limitem równym ostatniej zawartej transakcji.

Przykład

Inwestor składa zlecenie sprzedaży PCR 100 akcji spółki „C”. Po stronie kupna w arkuszu oczekuje na realizację zlecenie kupna 200 akcji spółki „C” po cenie 15 zł. W takiej

sytuacji złożone zlecenie PCR zostanie zrealizowane w całości po cenie 15 zł. Jeżeli po

stronie kupna zlecenie opiewałoby tylko na 50 akcji, a nie na 200, złożone zlecenie sprzedaży PCR zostałoby zrealizowane w części – inwestor sprzedałby 50 sztuk po 15 zł.

Pozostała część jego zlecenia (50 akcji) pozostałaby w arkuszu z limitem 15 zł. Jeżeli

natomiast po stronie kupna nie byłoby żadnego zlecenia z limitem, złożone zlecenie PCR

zostałoby odrzucone przez system giełdowy.

Zlecenie po cenie rynkowej na otwarcie (PCRO)

Zlecenia tego typu są bardzo podobne do omówionych powyżej zleceń PCR. Składają je inwestorzy, którzy są zainteresowani zawarciem transakcji po kursie, który zostanie

ustalony na otwarciu, zamknięciu notowań ciągłych lub na fixingu w notowaniach jednolitych. Podobnie jak poprzednie zlecenie, także zlecenie PCRO, nie musi być zrealizowane

w całości, a niezrealizowana jego część stanie się zleceniem z limitem ceny równym

odpowiednio: kursowi otwarcia, kursowi zamknięcia, kursowi jednolitemu lub kursowi

określonemu w wyniku równoważenia rynku.

Składając to zlecenie trzeba pamiętać, że nie może ono zawierać dodatkowych warunków: limitu aktywacji, wielkości minimalnej i wielkości ujawnianej. Dla składającego

ważne jest także to, że zleceń PCRO nie można modyfikować w fazie interwencji. Inwestor, który zdecyduje się złożyć takie zlecenie musi wiedzieć, że zlecenia takie wpływają

na ustalenie kursu.

30

Zasady obrotu giełdowego

Jak długo zlecenie może być ważne?

Do dyspozycji inwestorów jest kilka możliwości określenia terminu ważności zlecenia. Określając termin, do którego ważne jest zlecenie, inwestor decyduje, jak długo

aktualna jest jego strategia inwestycyjna.

Zlecenie z określoną datą ważności składają głównie inwestorzy mający sprecyzowaną strategię działania. Wiedzą, po jakiej cenie chcą dokonać transakcji i określają

moment w czasie (datę), do którego zlecenie ma być ważne. Jeżeli do tego terminu

zlecenie nie zostanie zrealizowane, traci ważność.

Oprócz zleceń z określonym terminem ważności, inwestorzy mają do wyboru następujące zlecenia:

• ważne do końca sesji – zlecenie takie składa inwestor, który chce zawrzeć transakcję tylko w czasie tej sesji, na którą składa zlecenie. Oczywiście, istnieje ryzyko, że

zlecenie nie zostanie zrealizowane w czasie jej trwania,

• zlecenie bez określonego terminu ważności – jest ważne do końca roku kalendarzowego; pozostaje w arkuszu tak długo, aż zostanie zrealizowane lub anulowane

przez inwestora,

• zlecenie wykonaj lub anuluj (WuA) – zlecenie takie składa inwestor, który chce kupić lub sprzedać określoną liczbę akcji i nie chce, aby jego zlecenie było realizowane

w częściach, w kilku transakcjach. Takie zlecenie musi być zrealizowane w całości w

momencie przekazania go na giełdę. Jeżeli jest to niemożliwe, traci ważność.

• Ważne do pierwszego wykonania (WiN). W notowaniach ciągłych zlecenie musi

zostać zrealizowane - przynajmniej częściowo - natychmiast po wprowadzeniu zlecenia do systemu giełdowego. Niezrealizowana część jest eliminowana przez system.

Zlecenia składane w fazie przyjmowania zleceń na otwarcie/zamknięcie/równoważenie ważne jest do momentu zakończenia tej fazy, przy czym niezrealizowana w trakcie otwarcia część zlecenia jest eliminowana przez system.

31

Giełda Papierów Wartościowych w Warszawie

Warto dodać, że pomimo podanych powyżej zasad, zlecenia mogą być usunięte

decyzją Zarządu GPW lub wskutek operacji na papierach wartościowych: po ostatnim

notowaniu akcji z prawem do dywidendy, po ostatnim notowaniu z prawem poboru oraz

przed pierwszym notowaniem po splicie akcji.

Dodatkowe warunki wykonania zlecenia

Poza ceną i terminem ważności inwestor może również określić dodatkowe warunki

wykonania swojego zlecenia. Należą do nich:

• określenie minimalnej wielkości (wolumenu) wykonania (Wmin),

• określenie limitu aktywacji (LimAkt),

• określenie wielkości (wolumenu) ujawnienia (WUJ).

Zlecenie z warunkiem minimalnej wielkości (wolumenu) wykonania (Wmin)

Przy składaniu zlecenia określa się minimalną wielkość, w której musi być ono wykonane. Złożone zlecenie jest realizowane w całości lub częściowo, co najmniej w określonej przez inwestora minimalnej ilości.

Jeżeli zlecenie zostanie zrealizowane częściowo - niezrealizowana część zlecenia staje się zleceniem bez warunku wielkości minimalnej.

Jeżeli w momencie jego złożenia nie jest możliwa realizacja w określonej minimalnej

ilości - jest ono eliminowane przez system.

Przykład

Inwestor składa zlecenie kupna 500 akcji spółki „C” z limitem 100 zł i minimalną

wielkością wykonania 100 akcji. Oznacza to, że chce kupić w sumie 500 akcji, jednak nie

mniej niż 100, po kursie 100 zł. Jeżeli będzie to możliwe, najpierw zostanie zrealizowana

minimalna część zlecenia – nabędzie 100 akcji, a następnie pozostałą część. Jeżeli nie

będzie to możliwe, zlecenie straci ważność.

Zlecenie z wielkością ujawnioną (WUJ)

Zlecenia z wielkością ujawnioną są najczęściej stosowane przez inwestorów składających duże zlecenia, którzy nie chcą, aby inni dowiedzieli się, jakie są ich prawdziwe

zamiary, ponieważ mogłoby to znacząco wpłynąć na kurs akcji. Ujawnienie chęci zakupu

dużej liczby akcji spowoduje, że sprzedający podniosą ceny, czyli wzrośnie kurs akcji.

32

Zasady obrotu giełdowego

Natomiast widoczne w całości duże zlecenie sprzedaży może doprowadzić do dużego

spadku kursu. Budowa tego zlecenia przypomina górę lodową – na powierzchni widoczna jest tylko jego część ujawniona przez inwestora; pod nią, jak pod powierzchnią wody,

kryje się reszta – pozostała część zlecenia niewidoczna dla innych inwestorów. Wielkość

ujawniana zlecenia nie może być mniejsza niż 100 jednostek transakcyjnych.

Przykład

Inwestor składa zlecenie kupna 100.000 akcji spółki „D” i określa jego wielkość

ujawnianą na 5000 akcji. Oznacza to, że dla innych inwestorów będzie widoczna tylko

część zlecenia opiewająca na 5000 akcji. Pozostałe części, po 5000, będą się pojawiać

sukcesywnie, gdy poprzednie zostaną zrealizowane w całości.

Zlecenie z limitem aktywacji – limit aktywacji (LimAkt)

Zlecenia z limitem aktywacji są chyba najbardziej skomplikowane, ale bardzo użyteczne i popularne wśród inwestorów.

Inwestor ma do dyspozycji dwa rodzaje zleceń tego typu: zlecenie popularnie zwane

STOP LIMIT oraz STOP LOSS.

W zleceniu typu STOP LIMIT inwestor musi określić dwa limity: limit aktywacji – czyli poziom kursu na rynku, po przekroczeniu którego jego zlecenie „uaktywni się”, oraz

limit, po którym jego zlecenie ma zostać zrealizowane.

W przypadku zleceń typu STOP LOSS inwestor określa tylko limit aktywacji. Gdy

cena akcji na rynku osiągnie poziom określony jako limit aktywacji, zlecenie staje się

„widoczne“ na rynku jako zlecenie PKC, czyli akceptujące dowolny kurs.

Inwestor nie może określić limitów aktywacji oraz limitów realizacji zlecenia dowolnie, ponieważ obowiązują go pewne reguły.

• W przypadku zleceń kupna w momencie złożenia zlecenia musi być spełniony poniższy warunek:

kurs ostatniej transakcji < limit aktywacji ≤ limit realizacji.

33

Giełda Papierów Wartościowych w Warszawie

Przykład

Kurs ostatniej transakcji 25 zł. Inwestor może złożyć zlecenie kupna z limitem aktywacji 26 zł i limitem realizacji 26,50 zł.

• W przypadku zleceń sprzedaży w momencie jego złożenia musi być spełniony

wa-

runek:

kurs ostatniej transakcji > limit aktywacji ≥ limit realizacji.

Przykład

Kurs ostatniej transakcji 25 zł. Inwestor może złożyć zlecenie sprzedaży z limitem

aktywacji 24,50 zł i limitem realizacji 24,50 zł.

Zlecenia takie często służą inwestorom do zabezpieczenia się przed niespodziewanymi stratami, gdy kurs akcji spadnie. Złożenie właściwego zlecenia z limitem aktywacji

poniekąd zwalnia inwestora z ciągłego śledzenia, co dzieje się z kursem akcji – złożone

zlecenie służy jako polisa ubezpieczeniowa zabezpieczająca przed nagłym niespodziewanym spadkiem kursu.

Przykład

Inwestor nabył akcje spółki „D“ po 50 zł wierząc, że ich kurs wzrośnie. Ma jednak

pewne obawy, że w przypadku, gdy ceny spadną może ponieść duże straty. Aby się

przed tym zabezpieczyć i nie stracić więcej niż np.10%, składa zlecenie STOP LOSS

– zlecenie sprzedaży z limitem aktywacji 45 zł, które ma być zrealizowane Po Każdej

Cenie. Złożone zlecenie chroni go przed stratami, ponieważ, gdy kurs spadnie i osiągnie

poziom 45 zł, jego zlecenie się ujawni i zostanie zrealizowane w całości.

Oczywiście, inwestor może stosować różne kombinacje zleceń w zależności od

swojej strategii działania. Musi jednak pamiętać, że nie wszystkie zlecenia można składać w każdym momencie sesji oraz, że nie wszystkie kombinacje zleceń są dozwolone. Zamieszczona obok tabela przedstawia wszystkie możliwe kombinacje zleceń, które

można składać na warszawskiej giełdzie oraz moment, w którym dane zlecenie może

zostać złożone.

34

PCR

PCRO

PKC

tak

tak

WiN

tak

tak

tak

tak

tak

PKC

tak

LimAkt tak

Brak

tak

tak

WiN

NIE PRZYJMOWANE

WuA

DOM

tak

tak

tak

tak

PCRO NIE PRZYJMOWANE

WuA

tak

tak

DZIEŃ tak

tak

DOM

tak

DZIEŃ tak

WiN

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

Brak LimAkt Wmin WUJ DZIEŃ DOM WiN WuA

WUJ

Brak

Wmin tak

tak

WUJ

tak

Wmin

tak

LimAkt

tak

LimAkt

Brak

WuA

WuA

Brak LimAkt Wmin WUJ DZIEŃ DOM WiN WuA

WiN

WiN

tak

tak

DOM

DOM

DZIEŃ tak

tak

DZIEŃ tak

tak

Wmin

PCR

tak

LimAkt tak

Brak

WUJ

tak

tak

tak

tak

tak

tak

tak

Brak LimAkt Wmin WUJ DZIEŃ DOM WiN WuA

tak

tak

tak

Wmin

tak

tak

WuA

WiN

DOM

DZIEŃ tak

tak

WUJ

tak

Brak LimAkt Wmin WUJ DZIEŃ DOM WiN WuA

LimAkt tak

Brak

WuA

tak

tak

DOM

tak

tak

DZIEŃ tak

tak

tak

tak

WUJ

tak

tak

tak

tak

tak

Wmin tak

tak

tak

WUJ

tak

Wmin

LimAkt tak

Brak

Brak LimAkt Wmin WUJ DZIEŃ DOM WiN WuA

Limit

Limit

Brak LimAkt Wmin WUJ DZIEŃ DOM WiN WuA

Faza notowań ciągłych

Faza przed otwarciem / zamknięciem w systemie

notowań ciągłych i kursu jednolitego oraz w trakcie

równoważenia

tak

tak

tak

tak

tak

NIE PRZYJMOWANE

NIE PRZYJMOWANE

WuA

WiN

DOM

DZIEŃ tak

WUJ

Wmin tak

LimAkt

Brak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

tak

Skróty stosowane w tabeli oznaczają:

Limit – zlecenie z limitem ceny

PKC

– zlecenie po każdej cenie

PCRO – zlecenie po cenie rynkowej na otwarcie

PCR

– zlecenie po cenie rynkowej

LimAkt – zlecenie z warunkiem limitu aktywacji

Wmin – zlecenie z warunkiem wielkości minimalnej

WUJ – zlecenie z warunkiem wielkości ujawnionej

DZIEŃ – zlecenie z oznaczeniem ważności do końca sesji

DOM – zlecenie z oznaczeniem ważności

domyślnej (bezterminowej)

WiN

– zlecenie z oznaczeniem ważności do

pierwszego wykonania

WuA – zlecenie z oznaczeniem ważności wykonaj

lub anuluj

Brak

– brak warunków dodatkowych zlecenia

tak

tak

tak

tak

tak

tak

Brak LimAkt Wmin WUJ DZIEŃ DOM WiN WuA

PCRO NIE PRZYJMOWANE

PCR

PKC

Limit

Dogrywka

Zasady obrotu giełdowego

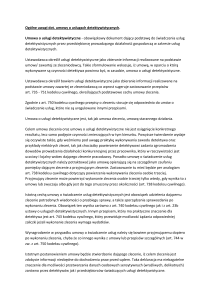

Przyjmowanie zleceń rynkowych w poszczególnych fazach sesji oraz stosowanie i łączenie dodatkowych warunków i oznaczeń terminów ważności zleceń maklerskich.

35

Giełda Papierów Wartościowych w Warszawie

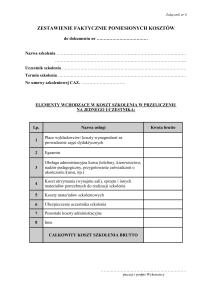

Przykłady

realizacji zleceń

Wyobraźmy sobie na rynku sytuację, którą przedstawia poniższy arkusz zleceń:

Kupno

Sprzedaż

Liczba akcji

Cena

Cena

Liczba akcji

40

122

123

10

10

121

124

30

30

120

125

30

10

119

126

20

20

118

127

60

W chwili gdy arkusz zleceń przedstawia się jak wyżej, inwestor składa zlecenie kupna 100 akcji. Zostanie ono różnie zrealizowane w zależności od rodzaju złożonego przez

inwestora zlecenia. Jeżeli zlecenie inwestora to:

• zlecenie kupna 100 akcji z limitem kursu 125

Zlecenie zostanie wykonane częściowo: inwestor nabędzie 10 akcji po 123, 30 po

124 i 30 po 125. W sumie inwestor nabędzie 70 akcji. Pozostałe 30 akcji z limitem 125,

będzie oczekiwać na realizację.

• zlecenie kupna 200 akcji z limitem 125 i minimalną wielkością wykonania 100.

Zlecenie nie może być zrealizowane, ponieważ po stronie sprzedaży jest tylko 70

akcji (w sumie), które można sprzedać po 125: 10 po 123, 30 po 124 i 30 po 125. Takie

zlecenie zostanie odrzucone.

36

Zasady obrotu giełdowego

• zlecenie kupna 100 akcji po cenie rynkowej

Zlecenie zostanie zrealizowane tylko częściowo – inwestor nabędzie 10 akcji po kursie 123. Niezrealizowana część zlecenia kupna (90 akcji) pozostanie w arkuszu z limitem

realizacji 123. Takie zlecenie pozwala na osiągnięcie najlepszej możliwej ceny na rynku

w danym momencie, ale, ponieważ realizowane jest przez pierwsze najlepsze zlecenie

po stronie przeciwnej, jest spore ryzyko, że zostanie tylko częściowo zrealizowane.

• zlecenie kupna 100 akcji po każdej cenie

Zlecenie zostanie zrealizowane w całości – inwestor nabędzie 10 akcji po kursie 123,

30 po 124, 30 po 125, 20 po 126 i 10 po 127. Średnia cena realizacji wyniesie 124,9.

• zlecenie kupna 100 akcji z limitem 125 z warunkiem wykonaj i anuluj

Zlecenie będzie zrealizowane w części (70 akcji): inwestor nabędzie 10 akcji po 123,

30 po 124 i 30 po 125. Pozostała część zlecenia (30 akcji) zostanie odrzucona.

• zlecenie kupna 100 akcji z limitem aktywacji 125 i limitem realizacji 127

Zlecenie uaktywni się, jeżeli zostanie zawarta transakcja po kursie 125. Po uaktywnieniu się będzie mogło być zrealizowane po kursie 127.

37

Giełda Papierów Wartościowych w Warszawie

Ważna jest

płynność obrotu,

czyli rola animatora

Odpowiednia płynność obrotu ma podstawowe znaczenie dla przebiegu sesji. Podtrzymaniem płynności mogą zajmować się członkowie giełdy (biura maklerskie, banki)

oraz inne instytucje finansowe, nie będące członkami giełdy. W przypadku gdy animator

nie jest członkiem giełdy, składa swoje zlecenia za pośrednictwem członka giełdy. Istnieją dwie podstawowe grupy animatorów: animatorzy rynku i animatorzy emitenta.

Animator rynku

Animatorem rynku może być instytucja finansowa (bank, dom maklerski), która na

podstawie umowy z Giełdą zobowiązała się do stałego zgłaszania swoich ofert kupna lub

sprzedaży danego papieru wartościowego na własny rachunek, na zasadach określonych

w umowie. Animator musi zgłaszać swoje oferty przed rozpoczęciem sesji i utrzymywać

je w arkuszu przez cały czas trwania notowań. Nie może składać takich zleceń, których

realizacja doprowadziłaby do sytuacji, w której zawierałby transakcje sam ze sobą.

Animator rynku może działać zarówno w systemie notowań ciągłych, jak i w systemie kursu jednolitego. Giełda może podpisać umowę z wieloma instytucjami finansowymi o pełnienie funkcji animatora dla tego samego instrumentu finansowego.

Animator emitenta

Animatorem emitenta może być instytucja finansowa (bank, dom maklerski), która

podpisała umowę z emitentem, w której zobowiązała się do podtrzymywania płynności

obrotu akcjami emitenta. Podpisana umowa określa zasady, na jakich działa animator

emitenta. Giełda może uznać, że w przypadku niektórych spółek notowanych na giełdzie,

których płynność akcji jest bardzo mała, niezbędne jest podpisanie przez taką spółkę

umowy z animatorem emitenta.

38

Zasady obrotu giełdowego

Jak mierzyć koniunkturę,

czyli indeksy giełdowe

Indeksy giełdowe to wskaźniki, które informują inwestorów o tendencjach, jakie

aktualnie panują na rynku. Indeksy informują o zmianie cen akcji pewnej grupy spółek

objętych indeksem. Mówi się często, że indeks giełdowy jest jak termometr – mierzy

temperaturę rynku.

Indeksy giełdowe mogą również pełnić rolę wzorców inwestycyjnych, i wówczas ich

strukturę oraz osiągane wyniki starają się naśladować fundusze inwestycyjne i emerytalne. Indeksy mogą być także instrumentami bazowymi dla kontraktów terminowych,

warrantów czy opcji, będących przedmiotem obrotu giełdowego. Zależnie od przyjętej

metodologii, przy obliczaniu indeksów bierze się pod uwagę wyłącznie ceny papierów

(indeksy cenowe), bądź uwzględnia się również dochody z dywidend i praw poboru (indeksy dochodowe)

Giełda wylicza kilka indeksów:

• WIG20

– opisuje stan koniunktury 20 największych i najbardziej płynnych spółek

z podstawowego rynku akcji. Indeks cenowy.

• mWIG40

– obejmuje 40 średnich spółek notowanych na Giełdzie. W indeksie

mWIG40 nie uczestniczą spółki z indeksów WIG20 i sWIG80 oraz spółki zagraniczne notowane na Giełdzie oraz innych rynkach o wartości rynkowej w dniu rankingu

powyżej 1 mld euro. Indeks cenowy.

• sWIG80 – obejmuje 80 małych spółek notowanych na Giełdzie. W indeksie sWIG80

nie uczestniczą spółki z indeksów WIG20 i mWIG40 oraz spółki zagraniczne notowane na Giełdzie oraz innych rynkach o wartości rynkowej w dniu rankingu powyżej

100 mln euro. Indeks cenowy.

• WIG – bejmuje wszystkie spółki notowane na GPW. Indeks dochodowy.

• WIG-PL – w skład indeksu wchodzą akcje wszystkich krajowych spółek giełdowych.

Indeks dochodowy.

• NCIndex – w skład indeksu wchodzą akcje wszystkich spółek notowanych na rynku

NewConnect.

39

Giełda Papierów Wartościowych w Warszawie

• Subindeksy sektorowe

Giełda oblicza również 6 subindeksów WIG, w skład których wchodzą spółki z WIG

reprezentujące największe – pod względem wielkości rynkowej – branże: WIG-banki, WIG-budownictwo, WIG-chemia, WIG-deweloperzy, WIG-informatyka, WIGmedia, WIG-paliwa, WIG-spożywczy, WIG-telekomunikacja. Subindeksy sektorowe

pozwalają ocenić efektywność inwestycji w spółki z różnych sektorów gospodarki.

Indeksy giełdowe wyliczane są na bieżąco przez specjalny program nazywany kalkulatorem indeksów. Przed rozpoczęciem sesji publikowana przez giełdę wartość indeksów,

wyliczana jest na podstawie tzw. teoretycznych kursów otwarcia. W czasie notowań ciągłych, wartość indeksów wyliczana jest po zawarciu każdej transakcji, zaś publikowana

jest w określonych odstępach czasu, np. co 30 sekund.

W przypadku notowań jednolitych indeksy wyliczane są dwa razy dziennie – po każdym fixingu. Po zakończeniu sesji publikowane są zbiorcze informacje: wartości minimalne i maksymalne indeksów, wartość indeksu a otwarcie i zamknięcie sesji, itp.

40

Zasady obrotu giełdowego

Gdzie szukać

informacji z sesji?

Giełda upowszechnia m.in. informacje dotyczące kursów i obrotów notowanych instrumentów finansowych, indeksów giełdowych oraz swojej działalności. Informacje te

rozsyłane są do domów maklerskich, instytucji nadzorujących rynek oraz agencji informacyjnych, które publikują je i udostępniają na bieżąco wszystkim uczestnikom rynku.

Informacje o wynikach notowań instrumentów można znaleźć na stronie internetowej Giełdy: www.gpw.pl, a także:

• na stronach internetowych wielu portali: Interii, Onetu, Wirtualnej Polski, Parkietu,

gdzie publikowane są zarówno „na gorąco”, jak i po zakończeniu sesji,

• za

pośrednictwem serwisów internetowych oferowanych przez domy maklerskie

swoim klientom,

• w płatnych serwisach: np. Thomson Reuters, Bloomberg,

• w prasie codziennej (np. w „Gazecie Giełdy Parkiet”, „Rzeczpospolitej” czy w „Gazecie Wyborczej”),

• w Telegazecie.

Więcej informacji na temat giełdy można znaleźć na stronie internetowej GPW

(www.gpw.pl). Zainteresowani znajdą tam m.in.:

• wyniki notowań (zarówno w trakcie, jak i po sesji),

• podstawowe statystyki i wartości indeksów,

• strukturę giełdy, jej historię i plany rozwoju,

• przepisy regulujące działalność GPW i zasady obrotu giełdowego,

• informacje dotyczące notowanych na giełdzie instrumentów i spółek,

• informacje nt. członków giełdy,

• materiały edukacyjne.

Wyniki sesji na NewConnect oraz szczegółowe informacje na temat funkcjonowania

tego rynku są dostępne na www.newconnect.pl.

41

Giełda Papierów Wartościowych w Warszawie

Zlecenia

– krótka ściągawka

Rodzaj

Użyteczność

Realizacja

Z limitem

Pozwala kontrolować cenę

realizacji.

Możliwa jest częściowa realizacja, lub zlecenie nie zostanie

zrealizowane, jeżeli po drugiej

stronie arkusza nie ma dostatecznej ilości akcji lub zleceń

przeciwnych.

Rynkowe na

otwarcie/zamknięcie

(PCRO)

Pozwala nabyć akcje na

otwarciu / zamknięciu sesji

giełdowej.

Realizacja po kursie jednolitym

ustalonym na otwarcie / zamknięcie notowań.

Rynkowe

(PCR)

Pozwala

nabyć / sprzedać

akcje w trakcie notowań ciągłych po

najlepszej cenie

na rynku.

Realizowane natychmiast po

wprowadzeniu po cenie pierwszego najlepszego oczekującego w arkuszu zlecenia przeciwnego. Możliwa jest częściowa

realizacja

PKC

Pozwala

nabyć / sprzedać wszystkie

akcje po rynkowej

cenie.

Realizowane natychmiast w całości po cenie rynkowej.

Ważne do

pierwszego

wykonania

WiN

Umożliwia kontrolę momentu

realizacji.

Musi być zrealizowane natychmiast po wprowadzeniu. Może

być zrealizowane częściowo.

Wykonaj lub

anuluj (WuA)

Umożliwia kontrolę momentu

realizacji.

Musi być realizowane natychmiast po wprowadzeniu. Musi

być wykonane w całości lub jest

anulowane.

42

Uwagi

Najpowszechniejszy rodzaj

zlecenia.

Może być składane w każdej fazie

sesji z wyjątkiem

dogrywki. Może

spowodować zamrożenie notowań

Zasady obrotu giełdowego

Rodzaj

Użyteczność

Realizacja

Uwagi

Z warunkiem

wielkości minimalnej (Wmin)

Umożliwia kontrolę ilości kupionych/sprzedanych

instrumentów

finansowych.

Zlecenie jest realizowane w całości lub częściowo co najmniej

w określonej przez inwestora

minimalnej ilości.

Może być

odrzucone przez

system, jeżeli

w chwili przyjęcia

zlecenia układ zleceń nie pozwala

na realizację w minimalnej ilości.

Z warunkiem

limitu aktywacji – typ STOP

LOSS

Umożliwia kupno/sprzedaż całej

ilości instrumentów, jeżeli cena

osiągnęła poziom

ustalony przez

inwestora.

Po uaktywnieniu realizowane

jak zlecenie PKC.

Pozwala na

kontrolę poziomu

i ilości realizacji.

Z warunkiem

limitu aktywacji – typ stop

limit

Umożliwia

kupno/sprzedaż

instrumentu przy

określonym limicie, jeżeli cena na

rynku przekroczyła ustalony przez

inwestora poziom.

Po uaktywnieniu realizowane

jak zlecenie z limitem.

Umożliwia

kontrolę poziomu

realizacji.

Z warunkiem

wielkości ujawnionej (WUJ)

Umożliwia ukrycie

ilości sprzedawanych/kupowanych

instrumentów.

Zgodnie z określonymi parametrami.

Zlecenie

Skrót nazwy zlecenia

Z limitem

Limit

Po cenie rynkowej

PCR

Po cenie rynkowej na otwarcie

PCRO

Po każdej cenie

PKC

Dodatkowe warunki realizacji

Z warunkiem minimalnej wielkości wykonania

Wmin

Z wielkością ujawnioną

WUJ

Z limitem aktywacji

LimAkt

Oznaczenie terminu ważności

Z terminem ważności

Wykonaj lub anuluj

WUA

Ważne od pierwszego wykonania

WiN

Ważne do końca sesji giełdowej

Dzień

Ważne bezterminowo

DOM

43

Giełda Papierów Wartościowych w Warszawie

NOTATKI:

Szczegółowe informacje nt. obrotu giełdowego,

w tym regulacje prawne, znajdą Państwo na stronach:

www.gpw.pl (Główny Rynek GPW)

www.newconnect.pl (rynek NewConnect).

44