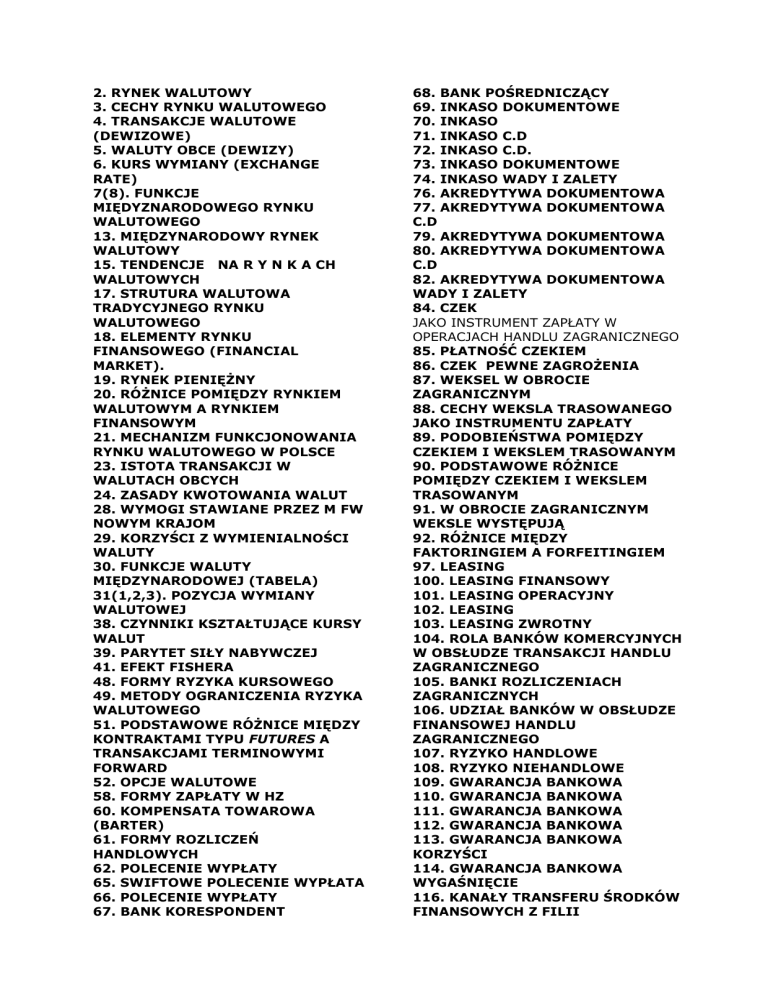

2. RYNEK WALUTOWY

3. CECHY RYNKU WALUTOWEGO

4. TRANSAKCJE WALUTOWE

(DEWIZOWE)

5. WALUTY OBCE (DEWIZY)

6. KURS WYMIANY (EXCHANGE

RATE)

7(8). FUNKCJE

MIĘDYZNARODOWEGO RYNKU

WALUTOWEGO

13. MIĘDZYNARODOWY RYNEK

WALUTOWY

15. TENDENCJE NA R Y N K A CH

WALUTOWYCH

17. STRUTURA WALUTOWA

TRADYCYJNEGO RYNKU

WALUTOWEGO

18. ELEMENTY RYNKU

FINANSOWEGO (FINANCIAL

MARKET).

19. RYNEK PIENIĘŻNY

20. RÓŻNICE POMIĘDZY RYNKIEM

WALUTOWYM A RYNKIEM

FINANSOWYM

21. MECHANIZM FUNKCJONOWANIA

RYNKU WALUTOWEGO W POLSCE

23. ISTOTA TRANSAKCJI W

WALUTACH OBCYCH

24. ZASADY KWOTOWANIA WALUT

28. WYMOGI STAWIANE PRZEZ M FW

NOWYM KRAJOM

29. KORZYŚCI Z WYMIENIALNOŚCI

WALUTY

30. FUNKCJE WALUTY

MIĘDZYNARODOWEJ (TABELA)

31(1,2,3). POZYCJA WYMIANY

WALUTOWEJ

38. CZYNNIKI KSZTAŁTUJĄCE KURSY

WALUT

39. PARYTET SIŁY NABYWCZEJ

41. EFEKT FISHERA

48. FORMY RYZYKA KURSOWEGO

49. METODY OGRANICZENIA RYZYKA

WALUTOWEGO

51. PODSTAWOWE RÓŻNICE MIĘDZY

KONTRAKTAMI TYPU FUTURES A

TRANSAKCJAMI TERMINOWYMI

FORWARD

52. OPCJE WALUTOWE

58. FORMY ZAPŁATY W HZ

60. KOMPENSATA TOWAROWA

(BARTER)

61. FORMY ROZLICZEŃ

HANDLOWYCH

62. POLECENIE WYPŁATY

65. SWIFTOWE POLECENIE WYPŁATA

66. POLECENIE WYPŁATY

67. BANK KORESPONDENT

68. BANK POŚREDNICZĄCY

69. INKASO DOKUMENTOWE

70. INKASO

71. INKASO C.D

72. INKASO C.D.

73. INKASO DOKUMENTOWE

74. INKASO WADY I ZALETY

76. AKREDYTYWA DOKUMENTOWA

77. AKREDYTYWA DOKUMENTOWA

C.D

79. AKREDYTYWA DOKUMENTOWA

80. AKREDYTYWA DOKUMENTOWA

C.D

82. AKREDYTYWA DOKUMENTOWA

WADY I ZALETY

84. CZEK

JAKO INSTRUMENT ZAPŁATY W

OPERACJACH HANDLU ZAGRANICZNEGO

85. PŁATNOŚĆ CZEKIEM

86. CZEK PEWNE ZAGROŻENIA

87. WEKSEL W OBROCIE

ZAGRANICZNYM

88. CECHY WEKSLA TRASOWANEGO

JAKO INSTRUMENTU ZAPŁATY

89. PODOBIEŃSTWA POMIĘDZY

CZEKIEM I WEKSLEM TRASOWANYM

90. PODSTAWOWE RÓŻNICE

POMIĘDZY CZEKIEM I WEKSLEM

TRASOWANYM

91. W OBROCIE ZAGRANICZNYM

WEKSLE WYSTĘPUJĄ

92. RÓŻNICE MIĘDZY

FAKTORINGIEM A FORFEITINGIEM

97. LEASING

100. LEASING FINANSOWY

101. LEASING OPERACYJNY

102. LEASING

103. LEASING ZWROTNY

104. ROLA BANKÓW KOMERCYJNYCH

W OBSŁUDZE TRANSAKCJI HANDLU

ZAGRANICZNEGO

105. BANKI ROZLICZENIACH

ZAGRANICZNYCH

106. UDZIAŁ BANKÓW W OBSŁUDZE

FINANSOWEJ HANDLU

ZAGRANICZNEGO

107. RYZYKO HANDLOWE

108. RYZYKO NIEHANDLOWE

109. GWARANCJA BANKOWA

110. GWARANCJA BANKOWA

111. GWARANCJA BANKOWA

112. GWARANCJA BANKOWA

113. GWARANCJA BANKOWA

KORZYŚCI

114. GWARANCJA BANKOWA

WYGAŚNIĘCIE

116. KANAŁY TRANSFERU ŚRODKÓW

FINANSOWYCH Z FILII

ZAGRANICZNYCH DO CENTRALI

117. MANEWROWANIE TERMINAMI

PŁATNOŚCI

118. CZYNNIKI WPŁYWAJĄCE NA

WYBÓR KANAŁÓW TRANSFERU

ŚRODKÓW FINANSOWYCH

119. CELE KORPORACJI

MIĘDZYNARODOWEJ ZWIĄZANE Z

WYKORZYSTANIEM ROŻNYCH

KANAŁÓW TRANSFERU FUNDUSZY W

SKALI MIĘDZYNARODOWEJ

120. METODOLOGIA CEN

TRANSFEROWYCH

121. TYPY TRANSAKCJI

POWIĄZANYCH

122. PRZYKŁADY TRANSAKCJI

POWIĄZANYCH

123. TRANSAKCJE WARTOŚCIAMI

NIEMATERIALNYMI

124. USŁUGI

125. WSPÓLNE PRZEDSIĘWZIĘCIA

126. PRZYKŁADY TRANSAKCJI

127. PRZYKŁADY TRANSAKCJI

POWIĄZANYCH

128. PRZYKŁADY TRANSAKCJI

POWIĄZANYCH

129. PRZYKŁADY TRANSAKCJI

POWIĄZANYCH

130. KORZYŚCI Z POŻYCZEK

FASADOWYCH

131(1). TRANSAKCJE WALUTOWE:

131(2). TRANSAKCJE WALUTOWE

(DEWIZOWE):

134. RÓŻNICE POMIĘDZY RYNKIEM

WALUTOWYM A RYNKIEM

FINANSOWYM:

136. ANALIZA FINANSOWA

PROJEKTÓW INWESTYCJI

ZAGRANICZNYCH (CZYNNIKI

DODATKOWE)

137. TRAKTAT Z, MAASTRICHT

WYZNACZYŁ NASTĘPUJĄCE ZADANIA

ZWIĄZANE Z PRZYGOTOWANIAMI

DO III ETAPU UNII:

138. WSPÓLNA JEDNOSTKA

WALUTOWA POWINNA SPEŁNIAĆ

NASTĘPUJĄCE ZADANIA:

151. RYZYKO I FORMY

ZABEZPIECZEŃ W TRANSAKCJACH

HANDLU ZAGRANICZNEGO

153. NAJWAŻNIEJSZE RODZAJE

RYZYKA ZWIĄZANEGO Z

OPERACJAMI HANDLU

ZAGRANICZNEGO:

150. BADANIE WIARYGODNOŚCI

HANDLOWEJ FINANSOWEJ

KONTRAHENTA ZAGRANICZNEGO

Kraj kontrahenta

152(1). BADANIE KONTRAHENTA

ZAGRANICZNEGO

152(2). SYTUACJA W

REPREZENTOWANEJ PRZEZ

KONTRAHENTA BRANŻY

155. ZABEZPIECZENIA WEWNĘTRZNE

BANKU

154. FORMY ZABEZPIECZENIA W

TRANSAKCJACH HANDLU

ZAGRANICZNEGO

157. STATUS PRAWNY

156(1). Z PUNKTU WIDZENIU

PODMIOTOWEGO WYRÓŻNIAMY

KREDYTY:

156(2). BANK UDZIELAJĄCY

KREDYTU KUPIECKIEGO W

EKSPORCIE POWINIEN

PRZEPROWADZIĆ NASTĘPUJĄCE

DZIAŁANIA:

160. POZYCJA WYMIANY

WALUTOWEJ BANKU:

167(1). CZYNNIKI KSZTAŁTUJĄCE

POZIOM KURSU KASOWEGO:

167(2). CZYNNIKI KSZTAŁTUJĄCE

POZIOM KURSU TERMINOWEGO:

168. ZALEŻNOŚĆ OPROCENTOWANIA

STÓP:

169. KONSTRUKCJA KURSU

TERMINOWEGO:

171. CZYNNIKI ELIMINUJĄCE

KRÓTKOOKRESOWE ZAKŁÓCENIA

KURSU RÓWNOWAGI:

170(1) . CZYNNIKI WPŁYWAJĄCE NA

WZROST POPYTU NA WALUTĘ OBCĄ:

170(2). CZYNNIKI WPŁYWAJĄCE NA

WZROST PODAŻY NA WALUTĘ OBCĄ

80. WZROST RYZYKA I DOCHODU

(OD MIN DO MAX):

2. Rynek walutowy

Miejsce, w którym dochodzi do

konfrontacji popytu i podaży na

instrumenty finansowe o najwyższym

stopniu płynności pochodzące z różnych

krajów oraz zespół reguł, według których

zawierane sie transakcje walutowe, a

także ogół urządzeń i czynności

prowadzących do zawarcia tych transakcji

3. Cechy rynku walutowego

-fizycznie rozproszony,

-zdecentralizowany pod względem:

geograficznym, technicznym,

ekonomicznym.

-z natury jest rynkiem

międzynarodowym

4. TRANSAKCJE WALUTOWE

(dewizowe)

Miejsce: RYNEK WALUTOWY (dewizowy)

popyt/podaż

Przedmiot: Instrumenty finansowe o

najwyższym stopniu płynności

Pochodzące z różnych krajów.

5. Waluty obce (dewizy)

Są to krótkoterminowe należności, które

z uwagi na swoja formę i płynność mogą

być natychmiast użyte do zapłaty w

obrocie międzynarodowym.

6. Kurs wymiany (exchange rate)

Cena. po której jedna waluta jest

wymieniana na druga, również na złoto

lub Specjalne Prawa Ciągnienia SDRs.

7(8). Funkcje międyznarodowego

rynku walutowego

-wiąże, ceny towarów i usług w skali

międzynarodowej; inaczej umożliwia ich

porównanie.

- ułatwia rozwój handlu

międzynarodowego

- ceny rynku walutowego są punktami

odniesienia wszystkich innych cen.

- stanowi najważniejszy mechanizm

alokacji zasobów w skali

międzynarodowej

- umożliwia dokonywanie transferu siły

nabywczej miedzy państwami oraz

pomiotami

pochodzącymi z różnych krajów.

- wiąże narodowe rynki finansowe,

przyczyniając się do tworzenia

międzynarodowego rynku finansowego

10. Struktura i organizacja

tradycyjnego rynku walutowego:

SEGMENTY:

1- rynek międzybankowy (interbank

market) skupiający 75 - 80 % wszystkich

transakcji dewizowych w skali światowej.

Podmioty: banki handlowe, firmy

brokerskie, banki centralne,

inwestycyjne, domy papierów

wartościowych, oszczędnościowe kasy

budowlane, firmy handlujące surowcami

w skali międzynarodowej, niektóre

korporacje przemysłowe.

2- rynek transakcji z klientami (customer

market) ok. 20 – 30%rynku

Podmioty: podmioty rynku

międzybankowego, małe firmy

przemysłowe, handlowe, usługowe, duże

korporacje

3-transakcje walutowe z udziałem osób

fizycznych (rynek detaliczny) ok. l %

całości obrotów

13. Międzynarodowy rynek walutowy

był najszybciej rozwijającym się – poza

rynkiem finansowych transakcji futures i

opcyjnych rynkiem w lalach70-fcych i 80tych.

Przyczyna: załamanie się na początku lat

70-tycn systemu stałych kursów

walutowych i niemal powszechne

zastąpienie go kursami płynnymi, wzrost

ryzyka i możliwości spekulacji.

Od roku 1989 osłabienie dynamiki

wzrostu obrotów na międzynarodowym

rynku walutowym

Przyczyna: zmniejszenie wahań

wzajemnych kursów głównych walut

międzynarodowych, uzgodnienie banków

centralnych w Bazylei wprowadzające

ostrzejsze wymagania wobec banków

międzynarodowych w zakresie relacji

między ich działalnością a kapitałem.

15. TENDENCJE NA R Y N K A CH

WALUTOWYCH

1. dolar USA zajmuje dominująca

pozycję w obrotach walutowych -łącznie

około 83 % wszystkich transakcji i aż 95

% transakcji typu swap

2. coraz wyraźniej zaznacza się wzrost

transakcji w markach niemieckich

3. większość transakcji walutowych

odbywa się między dealerami

reprezentującymi głównie banki zarówno

krajowe, jak i zagraniczne

16. Koncentracja obrotów

tradycyjnego międzynarodowego

rynku walutowego w trzech ośrodkach:

1. Wielka Brytania - tradycyjnie

największy ośrodek

2. USA

- od 1977 traci znaczenie na

rzecz Japonii

3. Japonia

Dominacja geograficzna rynku USA w

zakresie międzynarodowego rynku

walutowych transakcji futures i

opcyjnych.

97 % światowego wolumenu

walutowych transakcji futures (Chicago)

98 % - 99 % światowego wolumenu

walutowych transakcji opcyjnych

( Filadelfia i Chicago )

17. STRUTURA WALUTOWA

TRADYCYJNEGO RYNKU

WALUTOWEGO

punkt odniesienia 200 % ( dwie waluty

dla jednej transakcji )

1. dolar USA

- 90 %

2. marka niemiecka - 25 %

3. jen

- 25 %

4. funt szterling

- 15 %

5. frank szwajcarski • 10 %

Najważniejszymi kursami globalnego

rynku walutowego są :

- dolar / marka

- dolar/jen

- dolar / funt szterling

- dolar /frank szwajcarski

marka/jen

18. Elementy rynku finansowego

(financial market).

- rynek pieniężny (money market),

- rynek kapitałowy (capital market),

- rynek kredytowy (credit market),

- rynek pozabilansowych instrumentów

finansowych (off-balance sheet financial

instruments market).

19. Rynek pieniężny

- tworzą transakcje instrumentami

finansowymi o najwyższym stopniu

płynności i bezpieczeństwa

- termin spłaty powyższych instrumentów

nie przekracza roku

- zasadniczo jest to rynek hurtowy

głównymi uczestnikami są klienci,

instytucjonalni np. rządy, banki,

niebankowe instytucje finansowe oraz

duże korporacje przemysłowe i handlowe

.

20. Różnice pomiędzy rynkiem

walutowym a rynkiem finansowym

Przedmiotem transakcji walutowej są

instrumenty finansowe o najwyższym

stopniu płynności, denominowane w

jednostkach pieniężnych dwóch rożnych

krajów, natomiast w transakcji

finansowej chodzi o instrumenty

finansowe o różnym stopniu płynności,

denominowane w jednostce pieniężnej

jednego kraju.

21. Mechanizm funkcjonowania

rynku walutowego w Polsce

• NBP codziennie ustala kursy centralne

(parytetowe) w oparciu o koszyk

walutowy

• koszyk walutowy posiada następującą

strukturę 45% USD, 35% DEM, 10%

GBP, 5% FRF, 5% CHF

• odchylenia od kursów parytetowych

dla poszczególnych walut na rynku

międzybankowym nie mogą być większe

niż + / - 10%; NBP rozważa możliwość

zwiększenia zakres możliwych wahań do

+ / - 20%, co spowoduje większą

zmienność kursów i większe ryzyko

kursowe

• comiesięczna dewaluacja złotówki

względem koszyka walutowego wynosi

0,8%

• NBP może wpływać na wysokość

kursów poprzez interwencje to jest

kupno/sprzedaż walut na rynku

• kurs fixingu dla DEM i USD

wyznaczany jest przez NBP w sposób

arbitralny stosownie do aktualnej polityki

pieniężnej

23. ISTOTA TRANSAKCJI W

WALUTACH OBCYCH

ZASADA USTALANIA (KWOTOWANIA)

CENY

podwójne kwotowanie

cena zakupu ( bid )

cena sprzedaży ( offer)

marża między cena zakupu a cena

sprzedaży ( spread )

waluta kwotowana -jest to waluta,

której wysokość jest zmienna w

podawanej wartości kursu

waluta bazowa -jest to waluta, której

wysokość jest stalą ( jeżeli l GBP =

2,2550 USD, to GBP jest walutą bazowa,

stalą wysokość = l GBP, a USD - walutą

kwotowana, jego wysokość będzie ulegać

zmianom )

24. Zasady kwotowania walut

waluta kwotowana jest to waluta ,

której wysokość jest zmienna w

podawanej wartości kursu;

waluta bazowa jest to waluta, której

wysokość jest stała (jeżeli l GBP 2,25

USD, to funt szterling jest walutą bazowa

stalą wysokość = l GBP, a dolar USA walutą kwotowana., jego wysokość

będzie ulegać zmianom.)

Kwotowanie bezpośrednie - polega na

określeniu zmiennej liczby jednostek

waluty krajowej w stosunku do stałej

liczby jednostek waluty obce która w tym

przypadku jest walutą bazową (jeżeli

dealer w banku szwajcarskim podaje np.

kwotowanie 85,5 CHF=100 DEM, to

wskazuje zmienną liczbę jednostek

waluty krajowej przypadającą na zawrze

stalą liczbę jednostek waluty obcej);

Kwotowanie pośrednie - polega na

określeniu stosunku stałej liczby

jednostek waluty krajowej do zmiennej

liczby jednostek waluty obcej (jeżeli

dealer w banku brytyjskim kwotuje na

poziomie l GBP = 4,1325 DEM, to

kwotuje on pośrednio).

28. Wymogi stawiane przez M FW

nowym krajom

ubiegającym się o uznanie ich walut za

wymienialne (wg art. VIII statutu MFW)

swoboda płatności dotycząca

zarówno rezydentów jak i nierezydentow

stosowanie jednolitego kursu

walutowego

nieuczestniczenie w

dyskryminujących inne kraje

porozumieniach walutowych

29. Korzyści z wymienialności waluty

poddanie gospodarki silniejszej

konkurencji międzynarodowej

wzrost zaufania wewnętrznego do

wymienialnej waluty co przekłada się na:

większa skłonność do

przechowywania oszczędności w tej

walucie

ułatwia przejście od urzędowego do

rynkowego ustalanie kursu waluty

możliwość powiązania wewnętrznego

rynku finansowego z międzynarodowymi

30. Funkcje waluty międzynarodowej

(TABELA)

Środek wymiany

S. Pr: rozliczanie międzynarodowej

wymiany handlowej i zobowiązań

finansowych, waluta przejściowa na

rynkach walutowych, waluta równoległa

w państwie trzecim

S.Pub.:Interwencja na rynkach

walutowych, oficjalne przepływy

finansowe

Jednostka rozliczeniowa

S.Pr: fakturowanie handlu

zagranicznego, międzynarodowe

transakcje finansowe, notowania cen

towarów na rynkach międzynarodowych

S. Pub.: Punkt odniesienia dla

sysytemów kursowych innych walut,

kotwica stabilizacyjna

Środek tezauryzacji

S. Pr: Denominowanie instrumentów

finansowych, alokacja portfelowa

S. Pub: Denominowanie oficjalnych

rezerw 'międzynarodowych

31(1,2,3). Pozycja wymiany

walutowej

Każdy podmiot zawierający określoną

transakcję w walutach obcych wchodzi w

pozycję walutową, która w ujęciu

księgowym stanowi narzędzie

podejmowania ryzyka.

Pozycję walutową inaczej można określić

jako zestawienie wierzytelności i

zobowiązań danego podmiotu w walutach

obcych.

Domknięta pozycja walutowa, występuje

wówczas, gdy wartości wdierzytelości

(należności) i zobowiązań danego

podmiotu w walutach obcych są sobie

równe;

W przeciwnym wypadku występuje tzw.

pozycja otwarta, która może przybierać

postać pozycji walutowej długiej bądź

krótkiej.

Krótka pozycja walutowa (ang. short

foreign exchange position), inaczej

ujemna na zniżkę ujemne aktywa netto

lub nadmierna sprzedaż, występuje

wówczas, gdy zobowiązania przewyższają

należności w danej walucie.

Długa pozycja walutowa (ang. long

foreign exchange position), inaczej

dodatnia, na

zwyżkę lub nadmierny zakup, występuje

wówczas, gdy należności w danej walucie

przewyższają zobowiązania w tej walucie.

Zysk dewizowy wystąpi w przypadku

posiadania wyższych zobowiązań od

należności w danej walucie, gdy kurs tej

waluty wyrażonej w jednostkach waluty

krajowej spadnie, wówczas

automatycznie spadnie wartość naszych

zobowiązań w walucie krajowej.

Strata dewizowa powstanie, gdy kurs

waluty obcej, w której występuje

przewaga zobowiązań nad należnościami,

wzrośnie w stosunku do wartości waluty

krajowej, tym samym wartość naszych

zobowiązań wzrośnie w wyrażeniu waluty

krajowej.

38. Czynniki kształtujące kursy walut

Cz. Monetarne - długookresowe

podaż pieniądza na rynku krajowym

silą nabywcza pieniądza

POZIOM KURSU WALUT

Cz. Niemonetarne - krótkookresowe

restrykcje w handlu zagranicznym

spekulacje walutowe

poziom inflacji

ruchy kapitału długoterminowego

interwencje walutowe

39. Parytet siły nabywczej

Relacja parytetów siły nabywczej

oznacza, że kurs wymiany pomiędzy

walutą krajową i zagraniczną, w sposób

samoczynny przystosowuje się do

relatywnych zmian poziomu cen

krajowych i zagranicznych.

WZOR

Z powyższego wynika, że przewidywane

zmiany w kursie kasowym powinny być

równe różnicy w stopie oczekiwanej

inflacji krajowej i zagranicznej w tym

samym okresie.

Przykład: Jeśli stopa inflacji w Niemczech

wynosi 5%, a w Wielkiej Brytanii 6%, dla

wyrównania cen towarów i usług w

markach pomiędzy tymi krajami wartość

funta w markach musi obniżyć się o 1%.

41. EFEKT FISHERA

1)

Założenie', normalna stopa

procentowa obejmuje realną stopę

procentową i stopę

oczekiwanej inflacji kraj owej. Oznacza

to, że nominalne stopy procentowe w

różnych krajach odzwierciedlają

zróżnicowane stopy inflacji w tych

krajach, podczas gdy realne stopy

procentowe zostają wyrównane w skali

międzynarodowej poprzez mechanizm

arbitrażu.

2)

Zróżnicowanie nominalnej stopy

procentowej krajowej w stosunku do

zagranicznej będzie dążyć do wyrównania

się (w przybliżeniu) z relatywnym

zróżnicowaniem oczeldwanej inflacji

krajowej względem inflacji zagranicznej,

co wyraża formuła. WZÓR

3)

OZNACZENIA

i,- stopa procentowa na krajowym rynku

kapitałowym

if- stopa procentowa na

międzynarodowym rynku kapitałowym

p - stopa oczekiwanej inflacji na rynku

krajowym

p - stopa oczekiwanej inflacji na rynku

międzynarodowym

f, - kurs terminowy waluty zagranicznej

(notowany na bazie pośredniej)

s, - kurs kasowy waluty zagranicznej w

okresie O

s, - przewidywany kurs kasowy waluty

zagranicznej w okresie t

4)

Wniosek:

W krajach o wyższej stopie inflacji,

nominalna stopa procentowa będzie

wyższa aniżeli w krajach o niższej stopie

inflacji. Jeśli zatem stopa inflacji we

Francji wynosi 5%, a we Włoszech 7%, to

zgodnie z efektem Fishera, nominalna

stopa procentowa powinna być o 2%

wyższa we Włoszech, aniżeli weFrancji.

Międzynarodowy Efekt Fishera: W

krajach oferujących relatywnie wyższą

stopę %, należy liczyć się z deprecjacja

waluty lokalnej w stosunku do walut

krajów oferujących relatywnie niższa

stopę %. WZOR

Przykład: jeśli roczna st. % wynosi w PL

23% a w USA 8%, a kurs kasowy zl

PLN3.05=$1, to przewidywany w końcu

roku kurs kasowy powinien osiągnąć

wartość: PLN/$ 3.05*1.23/1.08=3.477

48. Formy ryzyka kursowego

ryzyko konwersji (księgowe),

ryzyko transakcyjne ,

ryzyko ekonomiczne (operacyjne).

49. Metody ograniczenia ryzyka

walutowego

1. wystawianie faktur we własnej

walucie,

2. wystawianie faktur \v walucie

stabilnej,

3. wprowadzenie do kontraktu klauzuli

zmienności,

4. zawieranie terminowej transakcji

walutowej,

5. „ dopasowywanie " wpływów i

wypływów w tej samej walucie ,

6. optymalizowanie stosowania celowych

przyspieszeń oraz opóźnień płatności w

handlu zagranicznym

7. zaciąganie pożyczki w określonej

walucie

8. nabywanie opcji transakcji

walutowych,

9. dyskontowanie weksli

10. zawieranie transakcji

"headingowych".

51. Podstawowe różnice między

kontraktami typu futures a

transakcjami terminowymi forward

Kontrakty futures nie stanowią

wzajemnego zobowiązania stron między

sobą, lecz wobec izby clearingowej;

forward stanowią wzajemne zobowiązania

stron transakcji

Realizacja kontraktu futures

następuje przez fizyczną dostawę

(odbiór) bądź przez wyrównanie pozycji

w stosunku do izby clearingowej;

Realizacja kontraktu forward może

nastąpić przez kupno lub sprzedaż

kontraktu

Transakcje futures są rozliczane

praktycznie jedynie przez giełdę w drodze

aukcji w systemie tzw. open outcry, czyli

ustnym zgłaszaniu ofert kupna i

sprzedaży; Kontrakty terminowe forward

są najczęściej zawierane na tradycyjnym

rynku walutowym (ang. over the counter

- OTC)

Rynek transakcji futures w zasadzie

jest detaliczny, aczkolwiek - na przykład

— futures walutowe są częstokroć

zawierane przez dużych inwestorów i na

wysokie kwoty; Transakcje terminowe

forward są zawierane z reguły przez

instytucje finansowe - banki

Na rynku* futures obowiązuje ścisła

standaryzacja obejmująca rodzaje walut,

w których prowadzone są transakcje na

danej giełdzie; wielkości transakcji,

terminy realizacji oraz metody

zabezpieczenia realizacji kontraktu

stosowane przez izbę clearingową;

Kwoty, terminy itd. na rynku forward, na

jakie są zawierane kontrakty terminowe,

są zasadniczo dowolne; nie występuje tu

standaryzacja

52. OPCJE WALUTOWE

1) Opcja jest instrumentem finansowym,

który daje jego posiadaczowi prawo - ale

bez zobowiązania - do sprzedaży (put)

lub zakupu (cali) innego instrumentu

finansowego po ustalonej cenie na z góry

wyspecyfikowany termin.

Sprzedawca opcji sprzedaży lub opcji

kupna musi wykonać kontrakt, o ile

kontrahent tego żąda. (asymetria – bo

nabywca opcji jest uprzywilejowany)

Przeniesienie prawa sprzedaży lub

zakupu ma pewną wartość i nabywca

musi zapłacić sprzedawcy cenę za

skorzystanie z tego przywileju. (Premia)

2) Z analizy sytuacji nabywcy opcji

zakupu i sprzedaży, wynika, że wielkość

jego zysku - bez względu na to czy

chodzi o opcję zakupu czy sprzedaży jest teoretycznie nieograniczona,

natomiast wielkość ewentualnej straty nie

może być większa od wysokości premii.

Odwrotnie jest ze sprzedawcą opcji. Bez

względu na to czy sprzedał opcje kupna

czy sprzedaży, sprzedawca nie może

zarobić więcej niż wielkość premii, zaś

jego straty są teoretycznie

nieograniczone.

3) Opcje na rynku amerykańskim mogą

być realizowane w dowolnym czasie

przed upływem terminu wygaśnięcia

kontraktu, podczas gdy opcje na rynku

europejskim muszą by ć zrealizowane w

momencie likwidacji kontraktu.

4) Opcja, której realizacja mogłaby

przynieść zyski pieniężne przy

określonym kursie walutowym posiada

tzw. wartość wewnętrzną ( ang." inthe-money").(mogłaby przynieść zyski

pieniężne przy określonym kursie

walutowym)

Opcja typu "out-of-the-money" to opcja

nie posiadająca wartości wewnętrznej.

(np.: umówiliśmy się ze kupimy

1$=3,8zl, a kurs w kantorze 1$=3,6, nie

opłaca się realizować opcji)

Opcja typu "at-the-money" występuje,

gdy kurs opcyjny jest równy lub bliski

kursowi natychmiastowemu.

58. Formy zapłaty w HZ

1. kompensata towarowa

2. polecenie wypłaty

3. inkaso dokumentowe

4. akredytywa dokumentowa

5. weksel w obrocie zagranicznym

6. czek jako instrument zapłaty w

operacjach HZ

60. KOMPENSATA TOWAROWA

(BARTER)

Często wykorzystywana metoda handlu

pomiędzy krajami o słabo rozwiniętym

systemie bankowym, przy ograniczonej

wymienialności waluty krajowej i niskim

poziomie rezerw dewizowych, polega na

wymianie towaru za towar.

61. Formy rozliczeń handlowych

Dwie przeciwstawne formy rozliczeń

handlowych stanowiące przykład

ekstremalnego ryzyka

ZAPŁATA Z DOŁU - maksymalne ryzyko

eksportera (całkowite uzależnienie od

importera)

ZAPŁATA Z GÓRY - maksymalne ryzyko

importera (od razu płaci całą kwotę)

62. POLECENIE WYPŁATY

oznacza otrzymane od banku

zagranicznego lub skierowane do banku

zagranicznego w drodze pocztowej lub

telekomunikacyjnej - zlecenie wypłaty (w

gotówce lub czekiem) na rzecz lub

przelewu na rachunek wskazanej osoby

fizycznej.(np. ebanking). ZleceniodawcaBankA-BankB-Beneficjent.

65. SWIFTOWE POLECENIE WYPŁATA

SWIFT to skomputeryzowany system

telekomunikacyjny obsługujący banki

i inne instytucje finansowe

zaangażowane w realizację

międzynarodowych operacji

płatniczych.

SWIFT-owe polecenie wypłaty jest

najszybszym i najbezpieczniejszym

sposobem spośród trzech

omawianych technik wykonywania

instrukcji płatniczych.

Polecenie wypłaty są wysyłane i

otrzymywane przez urządzenia

komputerowe

treść i układ komunikatu zapisywany

jest w sposób standardowy

zrozumiały zarówno dla nadawcy jak i

odbiorcy,

standardowe informacje pozwalają na

dokonanie płatności automatycznie

potwierdzenie autentyczności

komunikatu następuje automatycznie

jest to najbardziej efektywny sposób

przekazywania instrukcji płatniczych,

w tym poleceń wypłaty

66. POLECENIE WYPŁATY

Polecenie wypłaty jako forma płatności w

operacjach handlowych charakteryzuje

się wysokim ryzykiem stron transakcji,

brakiem zabezpieczenia po stronie

eksportera i importera oraz niskimi

kosztami bankowymi.

Z tej formy korzystają kontrahenci

mający do siebie pełne za ufanie.

67. BANK KORESPONDENT

to bank zagraniczny, w którym bank

krajowy utrzymuje rachunek w obcej

walucie lub bank zagraniczny, który ma

taki rachunek w banku polskim Zasada

jest iż rachunki bankowe prowadzone są,

w walutach danych krajów (np. w

bankach brytyjskich w funtach).

Sporadycznie niektóre banki utrzymują,

rachunki w walutach innych niż waluty

krajowe (głównie tzw. "mocne" waluty)

68. BANK POŚREDNICZĄCY

Jest to bank występujący między

bankiem otrzymującym a bankiem

beneficjanta. Pole używane jedynie w

specyficznych sytuacjach, gdy niezbędne

staje się dodatkowe ogniwo w łańcuchu

płatności

69. INKASO DOKUMENTOWE

Inkaso dokumentowe jest operacją

bankową polegającą na pobraniu

należności lub zabezpieczeniu zapłaty

(np. akcept na tracie) w zamian za

dokumenty zgodnie z warunkami

określonymi szczegółowo instrukcją

zleceniodawcy inkasa.

70. INKASO

Pierwszy z dwóch podstawowych

rodzajów inkasa:

inkaso proste albo finansowe, którego

przedmiotem są dokumenty finansowe

(weksle własne, traty, czeki, itp.)

71. INKASO c.d

Drugi z dwóch podstawowych rodzajów

inkasa:

inkaso dokumentowe, którego

przedmiotem są - dokumenty handlowe'!

W ramach tej grupy wyróżniamy również:

inkaso gotówkowe

inkaso akceptacyjne

inkaso gwarantowane (w swej formie

zbliżone do akredytywy dokumentowej,

ponieważ w wypadku odmowy przezimportera wykupu dokumentów dokonuje

tego bank udzielający gwarancji

72. INKASO c.d.

W ramach operacji inkasa występują

następujące strony (wersja

uproszczona):

zleceniodawca -.eksporter

bank importera

bank eksportera

płatnik – importer

73. INKASO DOKUMENTOWE

Inkaso dokumentowe jako forma

rozliczenia transakcji handlu

zagranicznego nie w pełni zabezpiecza

interesy stron:

importer może opóźniać wykup

dokumentów, a nawet odstąpić od

transakcji

eksporter może wysłać niewłaściwe

dokumenty

Koszt operacji bankowej inkasa

dokumentowego mieści się pomiędzy

tańszym poleceniem wypłaty a

droższą akredytywą dokumentową.

74. INKASO WADY I ZALETY

Wady i zalety inkasa dokumentowego

jako formy rozliczeń w operacjach handlu

zagranicznego:

stosunkowo długi czas od chwili

złożenia dokumentów przez

eksportera do wypłaty należności

istnieje ryzyko opóźnienia; wykupu

dokumentów przez importera

występuje ryzyko odmowy przyjęcia

towaru przez Importera (W sytuacji

gdy cena na towar uległa obniżce i

można go zakupić na rynku taniej)

zaleta jest niski koszt operacji

bankowej

76. AKREDYTYWA DOKUMENTOWA

Akredytywa dokumentowa jest operacją

bankową polegającą na podjęciu przez

bank, na zlecenie importera,

samodzielnego zobowiązania na rzecz

beneficjenta (eksportera zagranicznego),

dotyczącego zapłaty lub zabezpieczenia

zapłaty określonej sumy, pod warunkiem

spełnienia przez beneficjenta akredytywy

szczególnych wymogów zawartych w jej

treści

77. AKREDYTYWA DOKUMENTOWA

c.d

Strony uczestniczące w otwarciu

akredytywy dokumentowej:

zleceniodawca (importer)

bank otwierający

banki pośredniczące (korespondent,

awizujący)

beneficjent (eksporter)

79. AKREDYTYWA DOKUMENTOWA

Akredytywa dokumentowa jest tym

instrumentem zapłaty, który w pełni

zaspakaja interesy eksportera i

importera, minimalizuje ryzyko płatności.

Jest to jednak instrument bardzo

kosztowny, przez to stosowany wyłącznie

w sytuacjach, gdy występuje wysokie

ryzyko kontrahent

80. AKREDYTYWA DOKUMENTOWA

c.d

Akredytywa dokumentowa jako forma

płatności w handlu zagranicznym

występuje w praktyce w dwóch

postaciach:

akredytywa importowa; wystawiona

przez banki polskie w wykonaniu zlecenia

polskich importerów na rzecz

eksporterów zagranicznych

akredytywa eksportowa wystawiona

przez banki zagraniczne w wykonaniu

zlecenia zagranicznych importerów na

rzecz polskich eksporterów

82. AKREDYTYWA DOKUMENTOWA

WADY I ZALETY

Wady i zalety akredytywy dokumentowej

jako formy rozliczeń:

w pełni zabezpiecza eksportera przed

ryzykiem odstąpienia. od realizacji

transakcji przez importera

ułatwia otrzymanie kredytu przez

eksportera

przyśpiesza otrzymanie zapłaty za

wysłany towar

jest bardziej kosztowna od inkasa

z punktu widzenia importera

korzystne jest to iż bank sprawdza

dokumenty i dopełnienie formalności

przez eksportera przed wypłatą

należności

z reguły importer zobligowany jest do

zablokowania części środków własnych na

rachunku celem zabezpieczenia płatności

84. CZEK

JAKO INSTRUMENT ZAPŁATY W

OPERACJACH HANDLU ZAGRANICZNEGO

Czek jest to pisemny dokument, w

którym wystawca (trasant) kieruje

polecenie do płatnika (trasata),

najczęściej bankiera lub instytucji

bankowej, dokonania zapłaty określonej

kwoty pieniężnej na rzecz określonej

osoby – beneficjanta (remitenta) lub na

okaziciela ,w ciężar środków będących w

dyspozycji wystawcy, najczęściej z sum

posiadanych przez wystawcę na rachunku

bankowym

85. PŁATNOŚĆ CZEKIEM

Płatność czekiem w swej istocie

przypomina płatność banknotem jednak z

pewnych powodów Jest to instrument

bardziej bezpieczny bowiem

CZEK ZNISZCZONY LUB ZAGUBIONY

MOŻNA UMORZYĆ

A na podstawie zapisów bankowych

możliwe jest udowodnienie faktycznych

zobowiązań pomiędzy kontrahentami.

86. czek pewne zagrożenia

Czek może nie mieć pokrycia

Trasat okazuje się być niewypłacalny

Istnieje prawny obowiązek przyjęcia

pieniądza na zapłatę, natomiast

można odmówić przyjęcia czeku na

spłatę zobowiązania

87. Weksel w obrocie zagranicznym

Klasyczną postacią weksla jest weksel

trasowany, w którym wystawca (trasant)

poleca płatnikowi (trasatowi) zapłatę

określonej kwoty pieniężnej na rzecz

beneficjenta (remitenta). W dokumencie

poza wymienionymi stronami operacji

winny się znaleźć :

nazwa "WEKSEL",

miejsce, termin płatności

polecenie bezwarunkowe zapłacenia

oznaczonej sumy pieniężnej.

88. Cechy weksla trasowanego jako

instrumentu zapłaty

Abstrakcyjność zobowiązania

Możność przenoszenia praw z weksla

przez indos

Możność dodatkowego zabezpieczenia

zapłaty weksla przez poręczenie osoby

trzeciej (awal)

Solidarność zobowiązania dłużników

polega na tym, że wierzyciel może żądać

w całości lub części świadczenia od

wszystkich dłużników łącznie, od kilku z

nich, lub od każdego z osobna, a

zaspokojenie wierzyciela przez

któregokolwiek z dłużników zwalnia

pozostałych (regres).

Siła płatnicza weksla rośnie wraz z

liczbą osób zaangażowanych w operacje

wekslową ponieważ wzrastają w ten

sposób szansę na wyegzekwowanie przez

posiadacza należności z weksla.

89. Podobieństwa pomiędzy czekiem

i wekslem trasowanym

Oba dokumenty są samoistne i

abstrakcyjne

Obydwa dokumenty są bezwarunkowymi

poleceniami zapłaty

W obydwu dokumentach bierze udział

trzech partnerów

WYSTAWCA = TRASANT

PŁATNIK=TRASAT

BENEFICJENT = REMITENT

Czek podobnie jak weksel, może być

wystawiany również przez płatnika, w

tym wypadku wystawca jest zarazem

trasatem

90. Podstawowe różnice pomiędzy

czekiem i wekslem trasowanym

Trasatem czeku może być wyłącznie

bankier (instytucja bankowa)

Czek jako środek płatniczy powinien

mieć pokrycie u bankiera w momencie

wystawienia - weksel, jako środek

kredytu może mieć pokrycie po

wystawieniu dokumentu

Czek w przeciwieństwie do weksla,

może być po upływie czasu

określonego przez prawo czekowe do

prezentacji - odwołany '

Wystawca czeku odpowiada cywilnie i

karnie za brak pokrycia w momencie

wystawiania czeku lub za

doprowadzenie do braku pokrycia w

okresie późniejszym.

91. W obrocie zagranicznym weksle

występują

w transakcji inkasa dokumentowego

w akredytywie dokumentowej

w faktoringu

w forfaitingu

92. Różnice między faktoringiem a

forfeitingiem

Faktor płaci przedsiębiorcy za

nabywaną wierzytelność przed terminem

jej wymagalności przeciętnie 70-90 proc.

kwoty zakupionych wierzytelności. W

forfaitingu refinansowane jest 100 proc.

kwoty

Istnieją odmiany faktoringu (np.

faktoring niezupełny), w których zakup

wierzytelności odbywa się z prawem

regresu w stosunku do sprzedawcy. W

przypadku forfaitingu finansowanie

odbywa się zawsze bez regresu.

W faktoringu przedsiębiorca

zobowiązuje się do przedstawienia

faktorowi wykazu wierzytelności do

ewentualnego zakupu, zaś stosując

forfaiting finansowanie odbywa się na

zasadzie case-by case,

Faktoring służy do finansowania

należności krótkoterminowych do 210

dni. W przypadku forfaitingu możemy

spotkać się z finansowaniem zakupu

wierzytelności średnio- i

długoterminowych od 6 miesięcy do 10

lat,

Przedmiotem faktoringu oprócz kupna

(cesji) wierzytelności jest świadcze usług

dodatkowych. W forfaitingu mamy do

czynienia wyłącznie z finansowaniem

nabywania wierzytelności.

zawarciu umowy faktoringu niemal

zawsze informowany jest dłużnik

(odbiorca towarów lub usług). Natomiast

zawarcie umowy forfaitingowej, może

pozostać dla dłużnika tajemnicą jeśli

zabezpieczeniem transakcji są weksle

zbywcy wierzytelności.

97. LEASING

Umowa leasingowa jest umową

cywilnoprawną. na mocy której

leasingodawca przekazuje leasingobiorcy

prawo do używania określonego dobra w

uzgodnionym okresie za ustalone

płatności.

100. LEASING FINANSOWY

Leasing ten polega na korzystaniu przez

leasingobiorcę z oddanego w leasing

przedmiotu przez czas zbliżony do okresu

jego używalności. Przedmiot leasingu jest

zaliczany do majątku leasingobiorcy i

przez niego amortyzowany. W leasingu

finansowym występuje opcja zakupu

przedmiotu przez leasingobiorcę w

momencie spłaty rat leasinsowych.

101. LEASING OPERACYJNY

Przedmiotem leasingu są dobra, których

okres gospodarczej używalności jest

znacznie dłuższy, niż przewidziany w

umowie leasingowej.

Przedmiot leasingu jest zaliczany do

majątku leasingodawcy i przez niego

amortyzowany.

Leasingobiorca korzysta z prawa do

odpisu w ciężar kosztów uzyskania

przychodów całych rat leasingowych.

102. LEASING

Zawarcie umowy leasingowej umożliwia

inwestorowi:

dostęp do niezbędnych środków

trwałych i obrotowych bez

konieczności ich natychmiastowego

zakupu,

inwestowanie przy minimalnym

zaangażowaniu środków własnych

korzystanie z należnych

leasingobiorcom ulg podatkowych.

103. LEASING ZWROTNY

Leasing ten funkcjonuje zarówno w

postaci leasingu operacyjnego, jak i

finansowego. Jego istota polega na

odsprzedaży przez przyszłego

leasingobiorcę posiadanego dobra

leasmgodawcy, który z kolei zawiera z

poprzednim właścicielem dobra umowie

leasingową. Leasing zwrotny pozwala

uwolnić środki finansować zamrożone w

środkach trwałych oraz zapewnia

kontynuację używania dobra.

104. ROLA BANKÓW KOMERCYJNYCH

W OBSŁUDZE TRANSAKCJI HANDLU

ZAGRANICZNEGO

Przedsiębiorstwo podejmujące wymianę z

zagranicą powinno znaleźć bank, który

ma uprawnienia dewizowe i prawo

świadczenia następujących usług:

realizowania poleceń wypłaty za

granicę i z zagranicy

otwierania i prowadzenia rachunków

walutowych

skupywania i sprzedawania walut

wymienialnych i czeków podróżnych

rozliczania transakcji w formie

akredytyw i inkasa dokumentowego

udzielania kredytów i gwarancji

dewizowych

prowadzenia rachunków

korespondenckich Nostro i Loro

105. BANKI ROZLICZENIACH

ZAGRANICZNYCH

Obsługę finansową handlu zagranicznego

i międzynarodowe rozliczenia mają prawo

prowadzić tylko te banki, które umieściły

w swoim statucie zapis, przewidujący

posiadanie wartości dewizowych i

dokonywanie obrotów, oraz uzyskały

stosowne zezwolenie na te operacje od

NBP

106. UDZIAŁ BANKÓW W OBSŁUDZE

FINANSOWEJ HANDLU

ZAGRANICZNEGO

W praktyce ubezpieczeniowej

(szczególnie przy ubezpieczeniu kredytów

eksportowych) stosowany Jest podział

ryzyka na: ryzyko handlowe i

niehandlowe.

107. RYZYKO HANDLOWE

Ryzyko handlowa obejmuje niewykonanie

zobowiązania przez importera

zagranicznego wskutek niewypłacalności,

np. ogłoszenia upadłości, bezskutecznego

zakończenia egzekucji, likwidacji

przedsiębiorstwa dłużnika lub tzw.

niewypłacalności domniemanej, czyli

długotrwałej zwłoki w płatnościach. Do

ryzyka handlowego zaliczane jest

zazwyczaj ryzyko, nieprzyjęcia towaru i

rozwiązania umowy, pod warunkiem że

odmowa przyjęcia lub rozwiązanie umowy

stanowi naruszenie umowy sprzedaży i

nie wynika z winy eksportera.

108. RYZYKO NIEHANDLOWE

Ryzyko niehandlowe obejmuje przede

wszystkim ryzyko braku płatności ze

strony kontrahenta zagranicznego w

wyniku zdarzeń politycznych ;wojna,

zamieszki, nacjonalizacja, moratorium

płatnicze kraju kontrahenta) lub katastrof

przyrodniczych oraz ryzyko kursowe, cen,

transportowe bądź niemożność dokonania

transferu z powodu braku dewiz. Ryzyko

niehandlowe to również odmowa

dokonania zapłaty, gdy dłużnikiem jest

państwo lub urny podmiot publiczny.

109. GWARANCJA BANKOWA

Gwarancja bankowa jest pisemnym

zobowiązaniem Banku, podjętym na

zlecenie Klienta, do zapłacenia określonej

sumy pieniężnej, w przypadku gdy

zleceniodawca nie wypełni - określonych

w gwarancji -zobowiązań wobec

beneficjenta gwarancji. Z treści gwarancji

wynika rodzaj i zakres zobowiązania

Banku oraz warunki, które muszą być

spełnione, aby mogła nastąpić wypłata z

gwarancji. Zobowiązanie to -opiewa- na

określoną kwotę lub górną granicę kwoty,

do wysokości której mogą nastąpić

wypłaty z gwarancji. Gwarancja bankowa

zabezpiecza zobowiązania umowne ściśle

według jej treści.

110. GWARANCJA BANKOWA

Strony:

zleceniodawca (eksporter lub

importer), na którego zlecenie Bank

wystawia gwarancję,

bank zleceniodawcy (bank eksportera

lub importera), który wystawia gwarancję

pod zabezpieczenie uzgodnione ze

zleceniodawcą,

beneficjent (importer lub eksporter),

na rzecz którego gwarancja zostaje

wystawiona,

bank beneficjanta (bank importera lub

eksportera), który awizuje gwarancję

benencjentowi.

Bank beneficjenta może również

potwierdzić gwarancję wystawioną przez

bank zleceniodawcy lub wystawić własną

gwarancję, jeżeli otrzyma regwarancję

banku zleceniodawcy.

111. GWARANCJA BANKOWA

Rodzaje gwarancji:

1. z punktu widzenia rodzaju

zobowiązania:

gwarancje odwołalne

gwarancje nieodwołalne

2. z punktu widzenia sposobu zapłaty

zobowiązania gwarancyjnego:

gwarancje bezwarunkowe

gwarancje uwarunkowane

112. GWARANCJA BANKOWA

Rodzaje gwarancji cd.:

3. z punktu widzenia przedmiotu

transakcji objętej gwarancją;

gwarancie spłaty kredytu

gwarancje zapłaty za dostarczenie

towaru lub wykonania usługi

gwarancje zapłaty cła

gwarancie pokrycia roszczeń z tytułu-i

odpowiedzialności za czynności agencji

celnej

gwarancje zapłaty rat leasingowych

gwarancje otwarcia akredytywy

gwarancje przetargowe (wadialne)

gwarancje dobrego wykonania

kontraktu

gwarancje zapłaty za towary

sprzedane ze składu konsygnacyjnego

gwarancje zwrotu zaliczki

gwarancje udzielenia awalu na

wekslach

gwarancie tranzytowe.

113. GWARANCJA BANKOWA

KORZYŚCI

Korzyści wynikające ze stosowania

gwarancji bankowych:

Gwarancja jest produktem, który

zapewnia jej zleceniodawcy większą

swobodę działania.

Firma, posiadająca gwarancję

bankową, jako powszechnie uznana,

formę zabezpieczenia płatności, może

negocjować bardziej korzystne dla siebie

warunki kontraktu, gdyż współpraca z nią

nie jest obarczona ryzykiem.

Importer, dysponujący gwarancja,

banku, może wynegocjować wyższą cenę

i lepsze warunki płatności. Z kolei

eksporter, dysponujący gwarancją, może

uzyskać zaliczkową formę płatności i

sprzyjające terminy dostaw.

Gwarancja ułatwia wejście na rynek

nowym firmom i umocnienie ich

wiarygodności jako partnera w

interesach. Bez gwarancji trudno takim

firmom zawrzeć pierwszy kontrakt

handlowy.

114. GWARANCJA BANKOWA

WYGAŚNIĘCIE

Gwarancja wygasa na skutek:

upływu terminu jej ważności,

zapłaty przez bank zleceniodawcy

sumy pieniężnej wynikającej ze

zobowiązania gwarancyjnego, pod

warunkiem, że nie istnieją klauzule

uzależniające wygaśnięcie gwarancji od

jej zwrotu,

zwrotu oryginału gwarancji przed

terminem jej wygaśnięcia.

116. Kanały transferu środków

finansowych z filii zagranicznych do

centrali

płatności dywidend.,

opłaty licencyjne i usługi

menedżerskie,

ceny transferowe,

manewrowanie terminami płatności,

pożyczki fasadowe,

przymusowa reinwestycje.

117. MANEWROWANIE TERMINAMI

PŁATNOŚCI

przyśpieszanie (leading) lub opóźnianie

(lagging)

płatności z tytułu produkcji i poddostaw

między filiami korporacji

międzynarodowej

118. CZYNNIKI WPŁYWAJĄCE NA

WYBÓR KANAŁÓW TRANSFERU

ŚRODKÓW FINANSOWYCH

liczba powiązań finansowych, wielkość

obrotowa, typ własności filii zagranicznej,

zakres standaryzacji dostarczanych

produktów lub usług, rządowe regulacje

prawne.

119. CELE KORPORACJI

MIĘDZYNARODOWEJ ZWIĄZANE Z

WYKORZYSTANIEM ROŻNYCH

KANAŁÓW TRANSFERU FUNDUSZY W

SKALI MIĘDZYNARODOWEJ

finansowanie działalności filii

zagranicznych,

obniżka kosztów odsetek od

pożyczek,

obniżenie płatności podatkowych,

wydrenowanie zablokowanych

funduszy filii zagranicznej.

120. Metodologia cen transferowych

1. różnorodne typy transakcji o różnym

stopniu złożoności

2. fakt, że niektóre transakcje nie

zaistniałyby pomiędzy podmiotami nie

powiązanymi

121. TYPY TRANSAKCJI

POWIĄZANYCH

majątkiem rzeczonym

wartościami niematerialnymi

usługami

wspólne przedsięwzięcia

122. Przykłady transakcji

powiązanych

Spółka G z siedzibą w Polsce importuje

hurtowo piwo od spółki powiązanej H z

siedzibą w Holandii, Jest wyłącznym

importerem tego piwa do Polski. Spółka G

butelkuje piwo w Polsce i sprzedaje z

narzutem 15% w stosunku :do ceny

płaconej spółce holenderskiej,

123. Transakcje wartościami

niematerialnymi

- oploty licencyjne za siec dystrybucji

/klientelę

- sprzedaż/ "dzierżawa" patentów

- opłaty za użytkowane znaków

towarowych lub nazw towarów

- opłaty za użytkowanie

oprogramowania komputerowego

124. Usługi

marketingowe /reklamowe

zarządcze

badawczo-rozwojowe

finansowe

doradztwa

najem środków trwałych

125. Wspólne przedsięwzięcia

(Uczestniczenie w kosztach

przedsięwzięcia)

projekt badawczo-rozwojowy

opracowanie nowego oprogramowania

dla sprawozdawczości grupy

wspólne finansowanie kampanii

reklamowej dla grupy

rozliczenia kosztów sprawozdawczości

wewnętrzne/przygotowywanej w centrali

126. Przykłady transakcji

Opłata licencyjna

Spółka C z siedzibą w USA udostępnia

spółce B z siedzibą Polsce (którą

pośrednio kontroluje) znak towarowy, za

który otrzymuje 2% prowizji od

sprzedanych towarów ze znakiem.

127. Przykłady transakcji

powiązanych

Spółka A z siedzibą w RFN świadczy

usługi zarządzania, na rzecz spólki-córki

B z siedzibą w Polsce, Za te usługi spółka

A obciąża spółkę B kwotą 100.000 DEM

miesięcznie.

128. Przykłady transakcji

powiązanych

1. Spółka E z siedziba w Polsce

przystępuje do wspólnego finansowania

projektu badawczo-rozwojowego w

ramach grupy mającego na celu

wyprodukowanie leku przecinko AIDS.

2. Spółka E powstała w 1996 roku -jej

100% udziałowcem jest spółka z USA.

Projekt rozpoczęto w 1993 roku, a jego

zakończenie planowane jest na

1997/1998 rok.

opłata za przystąpienie

uczestnictwo w kosztach

129. Przykłady transakcji

powiązanych

Spółka J z siedzibą -we Francji udziela

pożyczki spółce K z siedzibą w Polsce, w

której ma 40% udziałów. Pożycza jest

denominowana w FFR z oprocentowaniem

15% w skali roku. Odsetki mogą być

płacone ^tedy, gdy spółki to uzgodnią,

lecz nie rzadziej niż co dwa lata. Odsetki

nie podlegają kapitalizacji

130. Korzyści z pożyczek fasadowych

a) oszczędności odsetkowe, dzięki

możliwości finansowania filii

zagranicznych w krajach utrzymujących

wysokie stopy oprocentowania

b) oszczędności podatkowe ; z tytułu

różnic w opodatkowaniu odsetek od

zaciągniętych pożyczek od firm

międzynarodowych i odsetek od pożyczek

zaciągniętych w bankach komercyjnych

c) zmniejszenie ryzyka zablokowania

transferu w kraju o ograniczeniach

dewizowych

131(1). Transakcje walutowe:

1. tradycyjne

natychmiastowe (SPOT)

terminowe (FORWARD)

swap (SWAP)

2. nowe rodzaje transakcji walutowych:

futures

opcje

operacje będące kombinacją futures i

opcji

131(2). Transakcje walutowe

(dewizowe):

miejsce: RYNEK WALUTOWY (dewizowy)

popyt/podaż

przedmiot: Instrumenty finansowe o

najwyższym stopniu płynności

pochodzące z różnych krajów

134. Różnice pomiędzy rynkiem

walutowym a rynkiem finansowym:

Przedmiotem transakcji walutowej są

instrumenty finansowe o najwyższym

stopniu płynności, denominowane w

jednostkach pieniężnych dwóch różnych

krajów, natomiast w transakcja

finansowej chodzi o instrumenty

finansowe o różnym stopniu płynności,

ale denominowane w jednostce

pieniężnej jednego kraju

136. Analiza finansowa projektów

inwestycji zagranicznych (czynniki

dodatkowe)

projekcja strumieni pieniężnych z

punktu widzenia zlokalizowanej inwestycji

zagranicznej (filii),

"projekcja strumieni pieniężnych z

punktu widzenia inwestora zagranicznego

(centrali),

wycena aportów korporacji

międzynarodowej wnoszonych do

projektu inwestycji zagranicznej,

zmiany kursu walut,

zróżnicowanie stóp podatkowych ,

opłaty licencyjne i usługi

menedżerskie traktowane jako —

przychody transferowane,

restrykcje dewizowe ograniczające

transfery finansowe z filii zagranicznej do

firmy macierzystej (inwestora),

137. Traktat z, Maastricht wyznaczył

następujące zadania związane z

przygotowaniami do III etapu unii:

rozwijanie procedury i procedury

niezbędnych dla wprowadzenia jednolitej

waluty europejskiej,

harmonizacji metod opracowywania

danych statystycznych w celu możliwości

ich porównywalności w krajach

członkowskich,

opracowanie zasad działalności

rynkowych banków centralnych w ramach

Europejskiego Systemu Banków

Centralnych,

poprawa efektywności rozliczeń

zagranicznych,

nadzór nad przygotowaniami

technicznymi do emisji banknotów ECU.

138. Wspólna jednostka walutowa

powinna spełniać następujące

zadania:

dokładnie określać odchylenia

między walutami krajów

członkowskich,

określać wartości w całym

mechanizmie kursowym,

określić jednostki rozliczeń operacji

kredytowych i interwencyjnych,

ustalić jednostkę rozrachunkową dla

krajów Wspólnoty.

151. RYZYKO I FORMY

ZABEZPIECZEŃ W TRANSAKCJACH

HANDLU ZAGRANICZNEGO

Ryzyko jest to zagrożenie nie osiągnięcia

zamierzonych celów

Czynniki wpływające na rozmiary ryzyka:

- czynniki ogólnogospodarcze – poziom

wzrostu gospodarczego

- czynniki społeczne – strajki, pozycja

związków zawodowych

- czynniki demograficzne,- wzrost

demograficzny

- czynniki techniczne – telekomunikacja,

drogi

153. Najważniejsze rodzaje ryzyka

związanego z operacjami handlu

zagranicznego:

Ryzyko utraty płynności

Ryzyko kredytowe

Ryzyko kursowe

Ryzyko niesprawności technicznej i

organizacyjnej

Ryzyko kraju kontrahenta

Prowadząc analizę zagrożeń należy

odróżniać indywidualne ryzyko

każdej operacji od kompleksowego

ryzyka banku.

Łączne ryzyko nie jest prostą, sumą

zagrożeń, a na jego wysokość wpływają:

wielkość poszczególnych zagrożeń,

prawdopodobieństwo ich wystąpienia

ich wzajemna korelacja.

150. BADANIE WIARYGODNOŚCI

HANDLOWEJ FINANSOWEJ

KONTRAHENTA ZAGRANICZNEGO

Kraj kontrahenta

1. Polityka gospodarcza kraju

podatki,

ułatwienia w obrocie (liberalizacja

H.Z.).

ulgi.

polityka kursowa.

przepływ dewiz.

2. wskaźniki ekonomiczne

inflacja

bezrobocie,

bilans handlu zagranicznego

deficyt handlowy

wskaźniki wzrostu (np. PKB)

152(1). Badanie kontrahenta

zagranicznego

Dotychczasowa współpraca

Kontrakty realizowane na terenie

Polski

Rating (w przypadku dużych

przedsiębiorstw) - ocena zdolności

kredytowej emitenta papierów

wartościowych przygotowywana przez

uznane firmy audytorskie np. Standard &

Poors. Moody's.

Wywiadownie gospodarcze

Zapytania wysyłane do banków

zagranicznych

Rating banków

Dane dotyczące zadłużenia

zagranicznego

cena długu państwa,

rating (ocena) papierów

wartościowych

emitowanych

zagranicą

Aktualne przepisy regulujące obrót

zagraniczny

Składy wolnocłowe i koszty

składowania (w przypadku eksportu

Polski)

152(2). Sytuacja w reprezentowanej

przez kontrahenta branży

Analiza koniunktury (popyt-podaż na

dany towar)

Perspektywy rozwoju

Analiza zagrożeń

Przepisy i zwyczaje związane z

obrotem danym towarem (usługą

155. zabezpieczenia wewnętrzne

banku

lub działania o charakterze rutynowym

(obowiązujące zwyczaje stosowane w

odniesieniu do kontrahentów), na ten

element zabezpieczenia wpływ mają ni.

in. następujące czynniki;

poziom uświadomienia zarządu co do

skali zagrożeń związanych z podjęciem

ryzyka,

poziom wyszkolenia personelu,

tradycja związana z funkcjonowaniem

firmy/banku

właściwa polityka wewnętrzna

zarządu w odniesieniu do analizy

przypadków strat poniesionych przez

firmę/bank

wykorzystanie zewnętrznych

instrumentów - ubezpieczenie ryzyka,

instrumenty bankowe i rynkowe.

154. Formy zabezpieczenia w

transakcjach handlu zagranicznego

Współdziałające strony realizujące

kontrakt handlowy mogą korzystać z

następujących form zabezpieczeń;

1. instytucjonalne (ochrona prawna

oraz instytucje odpowiedzialne za

egzekwowanie prawa, przepisy

wewnętrzne)

2. wywiadownie gospodarcze udzielają informacji w następującym

zakresie:

profil działalności oraz historia firmy

wysokość kapitału założycielskiego

główni udziałowcy

skład zarządu

skala i struktura obrotów

rozmiary obrotów z zagranicą

formy własności użytkowanych

nieruchomości

liczba zatrudnionych pracowników

udziały w innych firmach

wartość majątku oraz struktura jego

pokrycia finansowego

dane dotyczące banku obsługującego

firmę

157. Status prawny

1. Bank ma prawną gwarancję wsparcia

ze strony rządu,

2. Nie ma prawnych podstaw pomocy ze

strony rządu lub banku centralnego ale

historycznie rzecz biorąc jest to bardzo

3. prawdopodobne.

4. W razie potrzeby bank może liczyć na

wsparcie finansowe

5. właścicieli,

6. Można liczyć na wsparcie właścicieli

lub państwa ale nie jest to

zagwarantowane, (mało

prawdopodobne),

Brak pomocy z zewnątrz.

156(1). Z punktu widzeniu

podmiotowego wyróżniamy kredyty:

- państwowe,

- organizacji międzynarodowych,

- bankowe,

- kupieckie (mające charakter

krótkoterminowy i służące realizacji

konkretnej umowy).

Biorąc pod uwagę okres na jaki kredyt

jest udzielany, wyróżniamy kredyty:

- Krótkoterminowe - do 12 mieś.

- średnioterminowe - od roku do 5 tal,

- długoterminowe- ponad 5 lal.

156(2). Bank udzielający kredytu

kupieckiego w eksporcie powinien

przeprowadzić następujące działania:

- przeprowadzić wnikliwa analizę

rynkową w kraju odbiorcy

- dokładnie sprecyzować czas na jaki

zostanie kredyt udzielony (od dnia

wysyłki towaru) i sposób rozliczenia,

- ustalić wysokość oprocentowania

liczonego albo od wartości fakturowej

towaru tub wliczając odsetki w cenę

towaru,

- określenie odsetek na bazie np.

stawek LIBOR,

- określenie zabezpieczenia spłaty

kredytu lip za pomocą traty terminowej

poręczonej przez bank zagraniczny lub

gwarancji bankowej,

160. Pozycja wymiany walutowej

banku:

Pozycja wymiany walutowej banku

nazywana często pozycją walutową

banku służy do pomiaru ryzyka

walutowego

Każdy podmiot zawierający określona

transakcję w walutach obcych wchodzi w

pozycje walutową, która w ujęciu

księgowym stanowi narzędzie oceny

podejmowanego przez bank ryzyka

walutowego, dzięki analizie wpływu zmian

kursów walut obcych w stosunku do

waluty krajowej na odpowiednie pozycje

bilansowe i pozabilansowe. Ze względu

na dokonywane przeliczenia wartości

wszystkich kontraktów walutowych na ich

równowartość w walucie krajowej, ryzyko

pozycji wymiany, czyli tzw. ryzyko

pozycji otwartej często nazywane jest

ryzykiem przeliczenia. Sens ekonomiczny

jest tych określeń jest zawsze taki sam.

Pozycję walutową można określić jako

zestawienie wierzytelności i zobowiązań

danego podmiotu w walutach obcych.

167(1). Czynniki kształtujące poziom

kursu kasowego:

- kurs złotego do danej waluty

- kurs kupna (sprzedaży) innych

banków

- zamierzenia dotyczące pozycji

dewizowych

167(2). Czynniki kształtujące poziom

kursu terminowego:

- kurs kasowy

- oprocentowanie walut

168. Zależność oprocentowania stóp:

zróżnicowanie stóp % = zróżnicowanie

kursu kasowego i terminowego

stąd

stosunek stóp % = stosunek pomiędzy

kursem terminowym i kasowym

169. konstrukcja kursu

terminowego:

kurs natychmiast X + wartość stopy% A

+ wartość stopyB

171. Czynniki eliminujące

krótkookresowe zakłócenia kursu

równowagi:

1. Kurs walutowy > poziom siły

nabywczej

Spadek popytu na walutę

krajową

Wzrost popytu na walutę obcą

Obniżenie kursu walutowego do

poziomu parytetu siły nabywczej

2. Kurs równowagi

Wzrost kursu walutowego do

poziomu parytetu siły nabywczej

wzrost popytu na walutę krajową

3. Kurs walutowy < parytet siły

nabywczej

170(1) . Czynniki wpływające na

wzrost popytu na walutę obcą:

Wzrost stopy %waluty obcej

Spadek stopy% waluty krajowej

Wewnętrzna inflacja

Wzrost realnych dochodów

krajowych

Zmiana oczekiwań kursowych –

przewidywany wzrost kursu waluty obcej

170(2). Czynniki wpływające na

wzrost podaży na walutę obcą

Spadek stopy %waluty obcej

wzrost stopy% waluty krajowej

inflacja za granicą

Wzrost realnych dochodów za granicą

Zmiana oczekiwań kursowych –

przewidywany wzrost kursu waluty

krajowej

80. Wzrost ryzyka i dochodu (od min

do max):

lokaty bankowe ~ bony skarbowe ~

obligacje ~ akcje

f. rynku pieniężnego ~ f. obligacji ~ f.

zrównoważony (mieszany) ~ fund. akcji