Stopa procentowa w teorii i praktyce gospodarczej

Kategoria procentu rozwijała się w miarę, jak produkcja nabierała charakteru

towarowego i jak rozwijał się kapitał, który odgrywa w niej decydującą rolę. W formacji

feudalnej, w której przeważała gospodarka naturalna, rola i znaczenie stopy procentowej rosły

w miarę, jak kapitał pożyczkowy wyodrębniał się z kapitału handlowego. W gospodarce

kapitalistycznej produkcja ma charakter towarowy, a pieniądz przekształca się w kapitał i

staje się środkiem nabycia środków produkcji i siły roboczej.1

Termin „procent kapitału” nie jest pojęciem jednolitym, np. dla A. Smitha procent był

częścią zysku jako „zysk czysty”2. Według D. Ricardo procent „[...] zależy ostatecznie od

stopy zysku, jednak może przejściowo ulegać zmianom także i z innych przyczyn”3. J. M.

Keynes uważa procent za cenę posiadania pieniądza płynnego. Według C. Grabowskiego

termin „procent od kapitału” oznacza stosunek liczbowy „[...] kwoty płaconej lub naliczonej

za użytkowanie kapitału w jednostce czasu”4.

Niektórzy ekonomiści negują w ogóle termin „procent” czy „stopa procentowa”,

zastępując go terminem „zysk”. „Procent jest formą podziału zysku jaki kapitał wypożyczony

przynosi po konkretnym funkcjonalnym jego zastosowaniu przez dłużnika”5.

Polityka stóp procentowych jest jednym z najstarszych a jednocześnie jednym z

najbardziej kontrowersyjnych narzędzi oddziaływania banku centralnego na gospodarkę.

Sprowadza się ona w istocie do inicjowanych przez bank centralny zmian w tzw. oficjalnych

stopach procentowych (stopy dyskontowej, redyskontowej, lombardowej, referencyjnej) lub

do oddziaływania na poziom rynkowych stóp procentowych poprzez operacje otwartego

rynku6.Wysokość stóp procentowych w Polsce ustala Rada Polityki Pieniężnej (RPP),

powstała w 1998 roku przy Narodowym Banku Polskim (NBP). Przewodniczącym RPP jest

prezes Narodowego Banku Polskiego, zaś jej członkowie powoływani są na 6-letnią kadencję

przez Prezydenta, Sejm i Senat RP w równej liczbie. Jednym z głównych celów RPP oraz

NBP jest dbanie o stabilność polskiej waluty, a więc m.in. utrzymywanie w ryzach poziomu

inflacji. Jednym z instrumentów, które temu służą, są obniżki lub podwyżki

krótkoterminowych stóp procentowych.

Istnieją cztery główne stopy procentowe ustalane przez RPP – stopa referencyjna,

lombardowa depozytowa oraz redyskontowa. Kierunek prowadzonej przez NBP polityki

określają przede wszystkim zmiany wysokości stopy referencyjnej. Poziomy stóp

depozytowej oraz lombardowej NBP wyznaczają pasmo wahań stóp, procentowych overnight

na rynku międzybankowym. Stopa lombardowa to koszt pozyskania pieniądza w NBP, a

więc pokazuje ona górny pułap wzrostu rynkowych stóp overnight. Stopa depozytowa NBP

wyznacza oprocentowanie depozytu w NBP, a więc określa dolny pułap spadku rynkowych

stóp overnight. Ostatnia – stopa redyskontowa, nie jest instrumentem służącym walce z

inflacją, lecz służy kreowaniu polityki NBP wobec banków – jest to cena, za jaką NBP

odkupuje weksle od banków na rynku.

W 2005 roku stopy procentowe w Polsce spadały. Ich wysokość była pochodną tego,

jak NBP oraz RPP oceniały stan i perspektywy inflacji w Polsce. Zgodnie z realizowaną

obecnie przez NBP „strategią bezpośredniego celu inflacyjnego”, głównym celem polityki

pieniężnej jest stabilizowanie inflacji w średnim okresie na poziomie 2,5%7.

J. Szyrocki, ”Stopa procentowa”, Akademia Ekonomiczna im. K. Adamieckiego, Katowice 1989, str. 9.

A. Smith, ”Badania nad naturą i przyczynami bogactwa narodów”, Warszawa 1964, str. 124.

3

D. Ricardo, ”Zasady teorii ekonomii politycznej i opodatkowania”, Warszawa 1957, str. 333,345.

4

C. Grabowski, ”Współczesne teorie procentu”, Warszawa 1966, str. 5.

5

W. Sadzikowski, ”Ekonomia polityczna kapitalizmu”, Warszawa 1975, str. 255.

6

J. L. Bednarczyk, ” str. 8

7

na podstawie strony internetowej www.nbp.gov.pl

1

2

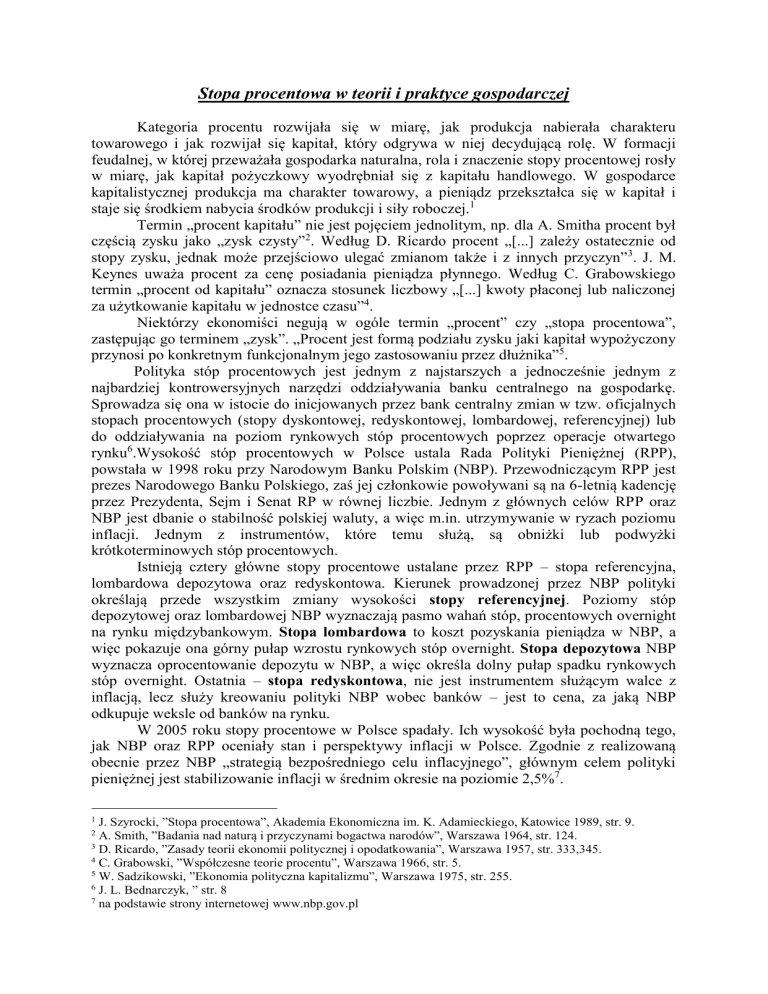

Podstawowe stopy procentowe NBP

Stopa procentowa:

Oprocentowanie

Obowiązuje

od dnia

Stopa referencyjna

4,00

2006-03-01

Kredyt lombardowy

5,50

2006-03-01

Stopa depozytowa NBP

2,50

2006-03-01

Redyskonto weksli

4,25

2006-03-01

- od wkładów złotowych płatnych

na każde żądanie

3,5

2003-10-31

- od terminowych wkładów złotowych

3,5

2003-10-31

- od wkładów w walutach obcych płatnych

na każde żądanie

3,5

2003-10-31

- od wkładów terminowych w walutach obcych

3,5

2003-10-31

- od środków uzyskanych z tytułu sprzedaży

papierów wartościowych z

udzielonym przyrzeczeniem odkupu (repo)

0

2004-06-30

Stopa rezerwy obowiązkowej:

Oprocentowanie środków rezerwy obowiązkowej

0,9 stopy

2004-05-01

redyskontowej weksli

Wyznaczenie stopy rezerw obowiązkowych zalicza się do ilościowych instrumentów

polityki pieniężnej banku centralnego. Określa ona, ile procent od każdej złotówki

zdeponowanej na rachunkach a vista lub terminowych banki komercyjne muszą przekazać na

swój rachunek w banku centralnym lub utrzymywać je w swojej kasie w formie zapasów

gotówki. W praktyce można spotkać się z różnymi sposobami odprowadzania rezerw na

rachunek w banku centralnym. Różnice dotyczyć mogą podstawy naliczania rezerw,

wysokości stopy, oprocentowania środków utrzymywanych w formie rezerw i miejsca

gromadzenia środków.

Niektóre banki centralne, chcąc poprawić pozycję konkurencyjną krajowych banków

komercyjnych, obniżyły w ostatnich latach stopy rezerw obowiązkowych. W Danii i Szwecji

rezerwy nie występują, a w Kanadzie rozważa się możliwość całkowitego zrezygnowania z

tworzenia rezerw przez banki komercyjne.

Podwyższenie stopy rezerw oznacza konieczność utrzymania większej części

aktywów w formie gotówki lub na nie oprocentowanym rachunku w banku centralnym.

Środki te nie mogą być wykorzystane na udzielenie kredytów, w wyniku czego ograniczona

zostaje kreacja pieniądza przez banki komercyjne, maleje ilość pieniądza w obiegu i globalny

popyt, którego obniżenie prowadzi do obniżenia aktywności gospodarczej (restrykcyjna

polityka pieniężna). W sytuacji obniżenia stopy rezerw uwolnione zostają środki, rozszerza

się akcja kredytowa, wzrasta popyt i aktywność gospodarcza.

Prowadzona przez Narodowy Bank Polski polityka rezerw obowiązkowych była w

ostatnich latach prowadzona pod dyktatem konkurencji międzynarodowej, która doprowadziła

w 1999 roku do obniżenia wskaźnika rezerw z 20% do 5%, do 4.5% w 2002 roku i do 3.5% w

październiku 2003 roku.

W niektórych krajach rezerwy obowiązkowe nie są oprocentowane, jednak liczba

takich krajów maleje. Polska w ramach dostosowania swego ustawodawstwa do UE

wprowadziła oprocentowanie w wysokości 0.9% stopy redyskonta weksli, co jest

niewątpliwie korzyścią dla banków komercyjnych. Wprowadzenie zasady oprocentowania

rezerw obowiązkowych nie rozwiązało wszystkich problemów, gdyż nie poprawiło w sposób

istotny pozycji konkurencyjnej polskich banków. Znaczną część kwot otrzymywanych w

formie oprocentowania rezerw obowiązkowych banki zobligowane są do odprowadzania na

Fundusz Poręczeń Unijnych. W 2004 banki musiały przekazać na FPU równowartość 80%

środków pozyskanych z tytułu oprocentowania rezerwy obowiązkowej, w 2005 równowartość

60%, a w 2006 – 50%. Odprowadzane kwoty powiększają koszt pozyskiwania środków

pieniężnych przez banki polskie, w efekcie czego ich oferta kredytowa jest mniej atrakcyjna

pod względem oprocentowania od ofert banków zagranicznych8.

Polityka stóp procentowych prowadzona przez bank centralny oddziałuje na poziom i

strukturę stóp procentowych w taki sposób, aby osiągnąć pożądany stopień realizacji tzw.

ostatecznych celów polityki gospodarczej, za które uznawane są zwłaszcza wskaźniki inflacji

oraz wzrostu gospodarczego. Osiągnięcie określonego poziomu stóp procentowych

traktowane jest jako tzw. cel pośredni, mogący spełniać kluczową rolę w realizacji celu

ostatecznego. Często polityka stóp procentowych realizowana jest w kontekście innych

narzędzi polityki pieniężnej takich jak zmiany poziomu rezerw obowiązkowych, bezpośrednia

kontrola akcji kredytowej banków, zmiany wielkości tzw. kwot redyskontowych i innych,

które rzutują na jej przebieg i skuteczność. Zmiany stóp procentowych banku centralnego są

odbierane jako zapowiedź przyszłych decyzji mogących zdecydowanie zmienić klimat

gospodarczy. Wahania stóp wpływają na sferę realną poprzez decyzje inwestorów jak i

konsumentów. Inwestorzy są bardziej wrażliwi na zmiany stóp niż konsumenci. Reagują oni

na wzrost stóp procentowych ograniczeniem zapotrzebowania na kredyt i skali prowadzonej

działalności gospodarczej.

Zmiany stóp procentowych mają niekwestionowany wpływ na budownictwo

mieszkaniowe, gdyż wymaga finansowania długoterminowego i dość znacznych nakładów

początkowych, co czyni odsetki od kapitału istotnym składnikiem kosztów. Zmiany te mają

również istotny wpływ na strukturę majątku netto gospodarstw domowych a przez to na popyt

na obligacje, akcje, majątek trwały, itp. Różnorodność kanałów, jakimi stopy oddziałują na

gospodarkę powoduje, iż polityka stóp procentowych działa z opóźnieniem i różną

intensywnością na tzw. cele ostateczne.

Można wyróżnić co najmniej cztery aspekty działań, poprzedzających decyzję banku

centralnego odnośnie zmian stóp procentowych. Należą do nich:

1) analiza sytuacji gospodarczej i prognoza jej zmian,

2) diagnoza sytuacji gospodarczej pod kontem celów realizowanych poprzez politykę

stóp procentowych,

3) podjęcie decyzji o skali zmian stóp procentowych

4) wybór terminu podjęcia działań.

8

na podstawie Ostaszewski str. 208-217

Decyzje dotyczące stóp procentowych, oddziałując na poziom kursów walutowych i

międzynarodowe przepływy kapitału, mogą w pewnych warunkach być przyczyną

gwałtownych szoków finansowych, jeśli zagranica odczyta je jako wyraz fundamentalnej

słabości gospodarki (np. podwyżki stóp procentowych dla ratowania kursu waluty).

Właściwa strategia polityki stóp procentowych jest zatem podstawą sukcesu. Musi ona

łączyć w sobie wiedzę banku centralnego na temat mechanizmów oddziaływania stóp

procentowych na system gospodarczy oraz musi uwzględnić wpływ oczekiwań na te

mechanizmy, a także coś, co można nazwać mianem ‘psychologii rynku’, będącej sferą, w

której toczy się specyficzna gra pomiędzy bankiem centralnym a uczestnikami życia

gospodarczego9.

Stopy procentowe były i są nadal bardzo wysokie w porównaniu do innych państw, co

uniemożliwia pozyskiwanie kapitału potrzebnego do wzrostu gospodarczego i zmniejszenia

bezrobocia. Charakterystycznym zjawiskiem jest brak wyraźnego rozróżnienia stopy

nominalnej i realnej. Nominalna to ta, według której zawiera się transakcje np. zaciągnięcia

kredytu, ulokowania kapitału w formie depozytów i lokat itp. Jest to stopa, która figuruje w

umowie między bankiem a jego klientem. Natomiast jeśli stopę nominalną pomniejszy się o

stopę inflacji to uzyskuje się realną stopę procentową10.

Przykładem pomocnym w zrozumieniu roli rozróżnienia stopy nominalnej i realnej

mogą być USA. W latach 70-tych i 80-tych stopa procentowa osiągnęła poziom, który

dłużnicy w USA znali dotychczas jedynie z koszmarnych snów. Dla pożyczek

krótkoterminowych przekroczyła ona 16%, wobec 1 lub 2 czy 4% zaraz po II wojnie

światowej. Było to wynikiem inflacji, która wzrosła od 0 w początkach lat 60-tych do 9, a

nawet 12% rocznie w latach 70-tych, niszcząc dotychczasowa skalę cen. Dolary stały się

dalece niedoskonałym miernikiem. Tak więc, aby obliczyć przychody realne z kapitału właściwą miarę tego, ile uzyskamy w przyszłości za rezygnację z pewnej ilości dóbr dzisiaj –

musimy skorygować nominalną stopę procentową, uwzględniając inflację. Otrzymamy wtedy

stopę w wyrażeniu realnym11.

Jedną z podstawowych zasad ekonomii i polityki ekonomicznej gospodarki rynkowej

jest dbanie o to, aby realna stopa procentowa była dodatnia. Stopa procentowa realna może

być dodatnia jedynie wówczas, gdy stopa nominalna jest wyższa od stopy inflacji. Oznacza to

więc, że podstawowym czynnikiem określającym poziom nominalnej stopy procentowej jest

poziom inflacji.

Dodatni poziom realnej stopy procentowej oznacza:

1) w przypadku depozytów i lokat, że istnieją zachęty do oszczędzania, gdyż nominalny

dochód z odsetek w danym okresie jest wyższy niż występujący w tym okresie wzrost

cen; zachęty te są tym większe, im dodatnia stopa realna jest wyższa.

2) w przypadku zaciągania kredytów, że kredytobiorca za wcześniejsze (przed

zgromadzeniem własnego kapitału) zaspokojenie swoich potrzeb ponosi pewne

dodatkowe koszty i że są one nie mniejsze niż wzrost cen, jakiego kredytobiorca

uniknął korzystając z kredytu; dodatkowo koszty te powinny pokrywać wartość usługi

wyświadczonej przez bank.

Jeśli stopa realna jest ujemna to dla posiadaczy wolnych środków pieniężnych oznacza

to brak motywacji do oszczędzania i silne zachęty do wydawania pieniędzy w celu uniknięcia

strat, gdy odsetki nie pokrywają wzrostu cen. Natomiast dla kredytobiorców oznacza to

dodatkową korzyść (premię) gdyż nabycie na kredyt pozwala bowiem uprzedzić wzrost cen, a

J. L. Bednarczyk, tamże, str. 8-11

J. L. Bednarczyk, tamże, str. 86

11

P. A. Samuelson, W. D. Nordhaus, “Ekonomia 2“, Wydawnictwo Naukowe PWN, Warszawa 1998, str. 158.

9

10

więc zaoszczędzić różnicę pomiędzy nowym poziomem cen a kwota (nominalną)

oprocentowania kredytu12.

Banki centralne coraz częściej sterują inflacją poprzez kontrolę krótkoterminowych

stóp procentowych przy płynnym kursie walutowym. Zakładając, że potrafią rozróżnić stopy

realne od nominalnych, można oczekiwać, że będą starały się tak sterować stopą nominalną,

aby realizować pewną złożoną ścieżkę zmian stóp realnych, pozwalającą, w ich mniemaniu,

osiągnąć cel inflacyjny. Tu pojawia się tzw. naturalna stopa procentowa, którą utożsamia

się z takim poziomem stopy realnej, przy którym inflacja jest stabilna. Idąc dalej,

podniesienie stóp realnych powyżej NSP prowadziło będzie do spadku inflacji, zaś obniżenie

stóp poniżej NSP do wzrostu inflacji. Analogicznie można przy okazji zdefiniować

nastawienie polityki pieniężnej – neutralne, odpowiadające naturalnej stopie procentowej,

prowadzi di stabilizacji inflacji, restrykcyjne(stopa procentowa powyżej NSP) prowadzi do

spadku inflacji, a ekspansywne(stopa procentowa poniżej NSP)- do jej wzrostu. Oszacowanie

tak zdefiniowanej stopy naturalnej jest pożądane z punktu widzenia banków centralnych

sterujących stopami procentowymi13.

O roli, jaką odgrywa poziom stóp procentowych w rozwoju gospodarczym toczą się

spory od wielu lat. M. Keynes podstaw sukcesu gospodarczego państwa upatrywał w

zjawisku utrzymywania stabilnych stóp procentowych. Jego zdaniem takie działanie zapewnia

ograniczenie niepewności, a co za tym idzie stwarza grunt pod długoterminowe decyzje

inwestycyjne14.

Friedman jest zdania, że nadrzędnym zadaniem banku centralnego powinno być takie

kierowanie polityką monetarną, aby nie doprowadzać do sytuacji, w których ilość pieniądza

gwałtownie by się zmieniała. Niektórzy uczeni są przekonania, że bank przy udzielaniu

kredytów nie powinien kierować się tylko wielkością zapotrzebowania na ten rodzaj kapitału,

zgłaszanego przez potencjalnych kredytobiorców. Duża skłonność do zaciągania kredytów

może być oznaką wysokiej skłonności do ryzyka, która jest następstwem trudnej sytuacji

finansowej przedsiębiorstwa. W takich sytuacjach występuje tzw. mechanizm negatywnej

selekcji, polegający na opuszczaniu rynku przez najlepszych potencjalnych klientów wraz ze

wzrostem stopy procentowej. Konsekwencją takiego zjawiska jest systematyczne pogarszanie

się jakości zaciąganych kredytów. Z tego rodzaju zjawiskiem mamy do czynienia w Polsce,

gdzie różnica pomiędzy wysokością oprocentowania depozytów oraz kredytów jest bardzo

wyraźna. Skutkiem tego zjawiska jest wysoki udział tzw. ,,trudnych” kredytów w kredytach

ogółem.

Wysokość stopy procentowej jest niezwykle istotna dla kondycji finansowej banków

działających w warunkach wolnego rynku. Jednak znaczenie to jest ograniczone w

odniesieniu do rynków oligopolistycznych, na których funkcjonuje kilka czy kilkanaście

banków. W takich sytuacjach mogą one sobie pozwolić na stosowanie wysokich prowizji za

operacje finansowe. Nie mniej udowodniono, że na rynku charakteryzującym się wolną

konkurencją stopa procentowa ma istotne znaczenie w odniesieniu do wyniku finansowego

banku. Przyjmuje się, że stopa zysku banku będzie obniżała się w miarę wzrostu stopy

procentowej. Nie można oczywiście stopy procentowej wiązać tylko i wyłącznie z

efektywnością ekonomiczną banków. Należy przede wszystkim odnieść się do relacji jaka

zachodzi pomiędzy jej wysokością a korzyściami finansowymi podmiotów gospodarczych.

Praktycznie każdej firmie, bez względu na wielkość, potrzebny jest kapitał obcy, czyli

przede wszystkim kredyt bankowy. Badania dowodzą, że małe i średnie firmy mają bardziej

utrudniony dostęp do obcych źródeł finansowania niż większe w warunkach rynku

oligopolistycznego i restrykcyjnej polityki banku centralnego. Pomimo szybkich zmian

J. L. Bednarczyk, tamże, str. 87

na podstawie J. L. Bednarczyk, tamże, str. 29-30

14

A. Wojtyna, ,,Ewolucja keynesizmu a główny nurt ekonomi”, PWN, Warszawa 2002, str. 78.

12

13

zachodzących w strukturze finansowania przedsiębiorstw, w ostatnich latach banki nie

wychodzą naprzeciw oczekiwaniom właścicieli firm. To negatywne zjawisko da się

zaobserwować nie tylko w naszym kraju, ale również w Unii Europejskiej. Polega ono na

powstawaniu wyraźnych różnic pomiędzy wysokością stóp procentowych ustalanych przez

bank centralny a oprocentowaniem kredytów oferowanych przez banki komercyjne.

Przy niekorzystnej i usłanej wieloma formalnościami drodze zaciągania kredytów nie

bez znaczenia jest wpływ swobodnego dostępu do taniego kredytu na procesy inwestycyjne

firm. A to właśnie od ich wysokości w dużej mierze uzależniona jest trwałość rozwoju

gospodarczego. W ciągu ostatnich lat zauważyć można było zjawisko, które ilustrowało

zależność między zmianami wysokości stóp procentowych ustalanych przez Radę Polityki

Pieniężnej (RPP), a tempem wzrostu nakładów inwestycyjnych. I tak oto obniżenie stóp

procentowych owocowało zwiększonym poziomem inwestycji, natomiast podwyższenie

przynosiło skutek odwrotny.

Również wartość sprzedaży detalicznej zależna jest od stóp procentowych. Ulega ona

znacznemu zahamowaniu podczas gdy stopa procentowa wzrasta.

Bazując na powyższych informacjach można dojść do przekonania, że stopa

procentowa ma istotne znaczenie jeśli chodzi o zjawiska zachodzące w polskiej gospodarce.

Ważną zależność można też dostrzec między wysokością stopy a dynamiką Produktu

Krajowego Brutto. Znaczne podwyższenie poziomu stóp procentowych do jakiego doszło w

latach 1999-2000 mogło być jedną z przyczyn drastycznego ograniczenia tempa wzrostu

PKB, czego następstwem był również wzrost stopy bezrobocia z ok.10% w 1998 do prawie

20% w 2003. Oczywiście zmiany stóp procentowych to nie jedyne przyczyny tych

negatywnych zjawisk. Przyczyn jest więcej, jednak nie można wśród nich pominąć właśnie

błędów RPP15.

Rozważając na temat roli stopy procentowej należałoby też zwrócić uwagę na

aspekty, w których jej wpływ na realne procesy gospodarcze jest ograniczony. I tak:

poszczególne sektory gospodarki różnie reagują na zmiany stopy procentowej.

Najmniejszy wpływ wywiera ona na działalność wielkich korporacji, charakteryzujących

się dużą zdolnością do samofinansowania. Natomiast największy wpływ ma ona na małe

przedsiębiorstwa opierające działalność na funduszach pochodzących z kredytów.

pewne inwestycje mają podstawowe znaczenie dla przetrwania przedsiębiorstwa, np.

inwestycje modernizacyjne, niezbędne do sprostania konkurencji na rynkach, lub

inwestycje umożliwiające dostosowanie struktury produkcji do zmian struktury popytu,

prowadzone niezależnie od zmian oprocentowania kredytu.

przedsiębiorstwo może akceptować płacenie wysokiej stopy procentowej, gdy ma

możliwość przerzucenia wysokich kosztów na cenę, bez utraty rynku zbytu.

rentowność inwestycji musi być oceniana w długim okresie. Przedsiębiorstwo zadłużając

się w danym momencie, gdy stopa procentowa jest stosunkowo wysoka, może się

spodziewać obniżki kosztu kredytu.

restrykcyjne oddziaływanie stopy procentowej zależy także od stopy inflacji. Inflacja i

oczekiwania inflacyjne (jak już wspominaliśmy wcześniej) osłabiają restrykcyjność stopy

procentowej. Poprawniejsza jest realna stopa procentowa.

w ocenie wpływu zmiany stopy procentowej na gospodarkę i ocenie polityki pieniężnej

nie można pomijać struktury fiskalnej (systemu podatkowego). Na przykład w Stanach

Zjednoczonych fundusze przeznaczone na spłatę odsetek od kredytów są odliczane od

podstawy opodatkowania ludności i przedsiębiorstw. W konsekwencji koszt

oprocentowania netto (po opodatkowaniu) jest znacznie niższy od nominalnej stopy

procentowej.

15

A. Paździor, ”Wysokość stóp procentowych, a wzrost gospodarczy”,

na możliwość oddziaływania za pomocą stopy procentowej wpływa tez międzynarodowy

rynek finansowy i łatwość przepływu kapitału. Tak więc nawet w razie wzrostu stopy

procentowej w danym kraju istnieje możliwość uzyskania kredytu w innym, gdzie jest ona

niższa. Wzrost stopy procentowej oznacza również, że lokaty w danym kraju są

korzystniejsze niż w innych krajach. Powoduje to spekulacyjny przepływ kapitałów

między krajami16.

Pomimo zmniejszania się roli stopy procentowej nadal pozostaje ona jednym z istotnych

czynników wpływających na zachowania przedsiębiorstw i gospodarstw domowych. Władze

publiczne powinny przywiązywać szczególną uwagę do jej poziomu. powinny dążyć do tego,

aby stopa procentowa ukształtowała się na poziomie pozwalającym na efektywną alokację

zasobów finansowych kraju. Zbyt niska – nie zapewnia odpowiedniej mobilizacji

oszczędności oraz zadowalającej selekcji inwestycji z punktu widzenia ich efektywności; zbyt

wysoka – nadmiernie hamuje konsumpcję i inwestycje.

Podsumowując a jednocześnie upraszczając nieco definicję stopy procentowej, patrząc

od strony przysłowiowego obywatela „Kowalskiego” stopa procentowa jest instrumentem

spełniającym dwie funkcje. Z jednej strony jest bodźcem, zachęca ludzi do oszczędzania i

gromadzenia zasobów oszczędnościowych: na starość, na czarną godzinę, dla spadkobierców.

Z drugiej zaś strony pełni funkcję wskaźnika, informatora, umożliwia podejmowanie decyzji

alokacyjnych, tzn. umożliwia wybór zadań inwestycyjnych o najwyższej stopie przychodu.

Jednakże w miarę wzrostu poziomu zakumulowanego kapitału, zgodnie z prawem malejących

przychodów zarówno stopa przychodu, jak i stopa procentowa będą w efekcie konkurencji

maleć. Spadek stopy procentowej jest sygnałem, że opłacalne stają się przedsięwzięcia

inwestycyjne o niższej stopie przychodu17.

16

17

P. A. Samuelson, W. D. Nordhaus, “Ekonomia 1“, Wydawnictwo Naukowe PWN, Warszawa 1998, str. 366

P. A. Samuelson, W. D. Nordhaus, “Ekonomia 2“, Wydawnictwo Naukowe PWN, Warszawa 1998, str. 166