Instrumenty finansowe na ryzyko pogodowe

Zapewne każdy na własnej skórze odczuł figle płatane przez pogodę. Abstrahując od

wydarzeń ekstremalnie rzadkich, jak potężne huragany, trąby powietrzne, trzęsienia ziemi czy

powodzie, na co dzień mamy do czynienia z innymi anomaliami pogodowymi. Są to nagłe

ochłodzenia w lecie, ciepłe zimy, niespodziewanie duże opady czy porywiste wiatry.

Wszystkie one mają mniejszy lub większy wpływ na nasze życie, a według różnych

szacunków około 70% światowej działalności gospodarczej jest narażone na wpływy pogody.

Dla przedsiębiorstw z sektora energetycznego łagodna zima jest czynnikiem obniżającym

zysk, chłodne lato może być przyczyną poważnych problemów np. dla firmy produkującej

napoje chłodzące czy sieci pubów.

Zarządzanie ryzykiem pogodowym nie jest czymś nowym, jest znane od wielu lat,

głównie w kontekście ochrony przed skutkami huraganu, powodzi czy suszy (ryzyka

katastroficzne). Przemysł ubezpieczeniowy, odgrywający główną rolę w przejmowaniu tego

typu ryzyk, jest w stanie oferować firmom – potencjalnym ofiarom kataklizmów długoterminową ochronę, w postaci ubezpieczeń majątku oraz zysku. Demonopolizacja w

energetyce, proces rozpoczęty w USA, w Europie najpierw rozwinięty w Wielkiej Brytanii, a

potem szeroko podjęty w innych krajach Europy zachodniej i w krajach

środkowoeuropejskich, w tym w Polsce, sprawiła, że długoterminowe rozwiązania

proponowane przez zakłady ubezpieczeniowe przestały spełniać potrzeby sektora

energetycznego. Firmy tej branży są bardziej narażone na krótkotrwałe wahania temperatury.

Każde odchylenie od średniej w czasie szczytu letniego czy zimowego może mieć

bezpośredni wpływ na ograniczenie zysków. Poszukiwanie rozwiązań finansowych i

jednoczesne odchodzenie od tradycyjnych, wieloletnich form ubezpieczeń, stało się podstawą

dla rozwoju nowego rynku zarządzania ryzykiem pogodowym.

Pierwszy kontrakt oparty na czynnikach pogody został zawarty latem 1996r. przez

Aquilę, północnoamerykańskiego lidera w dziedzinie obrotu prądem elektrycznym i gazem

ziemnym. Obecnie jest to rynek z wieloma animatorami, takimi jak wiodące firmy branży

energetycznej (Aquila, Enron, Koch Industries), ubezpieczeniowej (Swiss Re, Munich Re,

Element Re) oraz finansowej (Societe Generale, Dresden Bank), z różnych części świata.

Najbardziej aktywnymi miejscami gdzie obraca się tymi instrumentami są Ameryka

Północna, Europa, Japonia, Australia oraz od niedawna Ameryka Łacińska.

Instrumenty pogodowe należą do dynamicznie rozwijającej się części rynku

kapitałowego, okazuje się bowiem, że do ochrony przed nieodpowiednią pogodą doskonale

nadają się finansowe instrumenty pochodne, czyli kontrakty, z których dochody (lub straty)

zależą od wartości waloru podstawowego. Walorami podstawowymi kontraktów pogodowych

są z reguły indeksy. Instrumenty pogodowe oparte są w naturalny sposób na parametrach

aury, takich jak temperatura, wielkość opadów deszczu czy śniegu, prędkość wiatru,

zachmurzenie, nasłonecznienie, czy grubość pokrywy śnieżnej; niewykluczone są także

kombinacje tych parametrów. Indeksem umowy może być sam parametr pogody, wynikający

z pomiarów dokonanych w wybranej stacji meteorologicznej lub ich sieci, np. średnia

miesięczna temperatura w Polsce. Spotyka się także bardziej wyrafinowane indeksy, takie jak

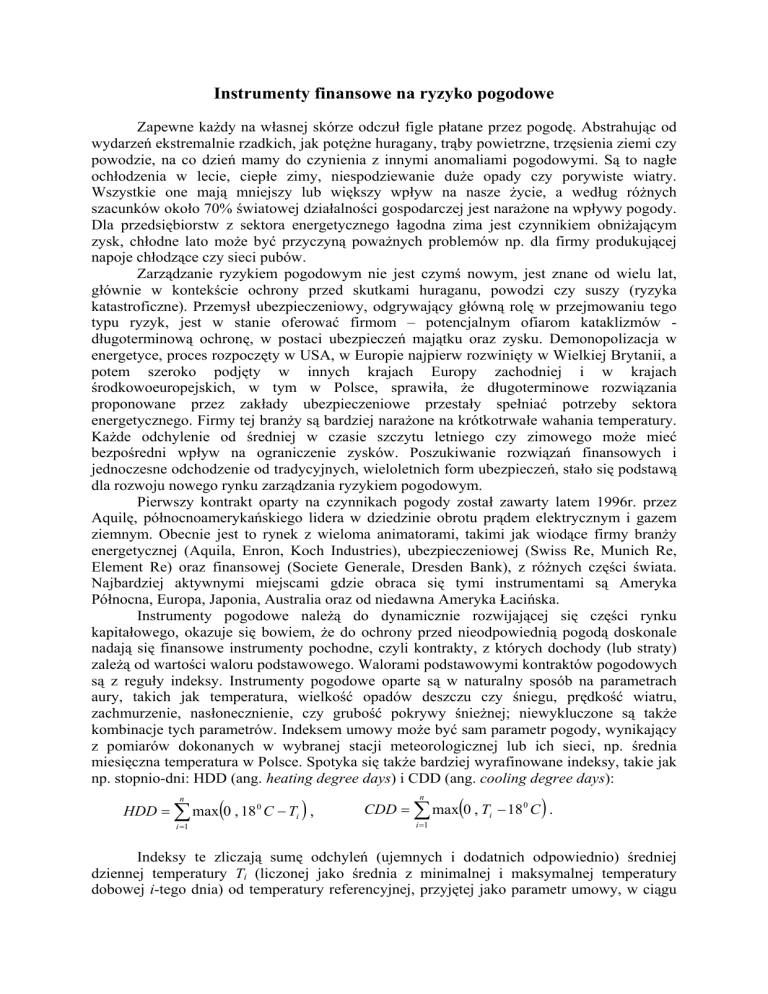

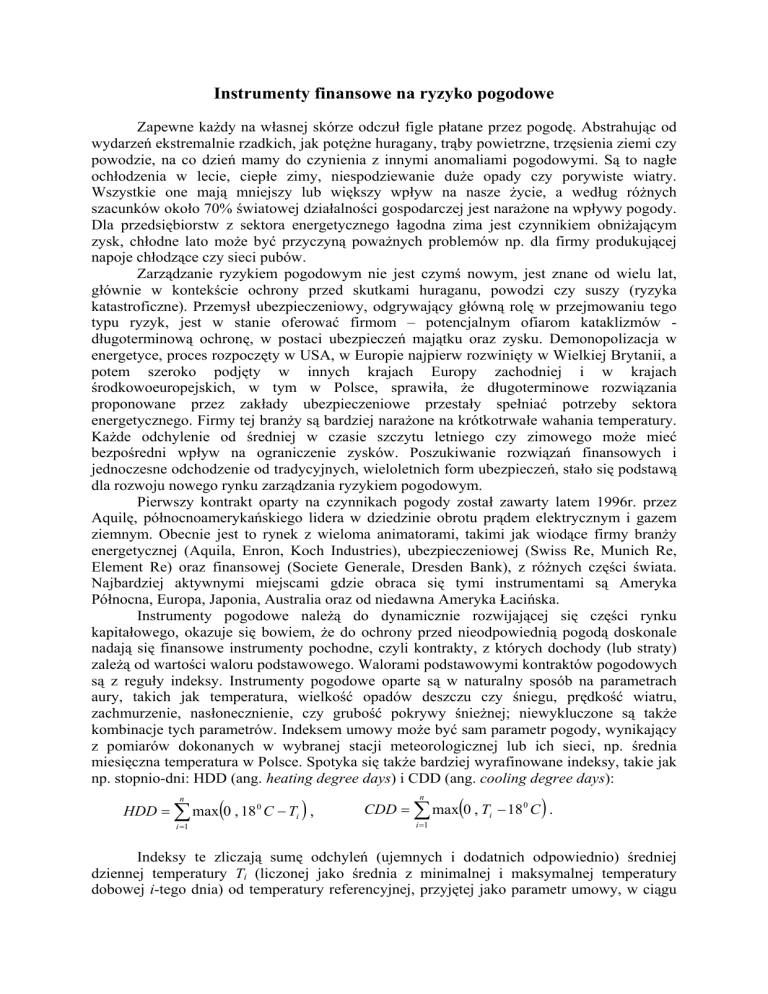

np. stopnio-dni: HDD (ang. heating degree days) i CDD (ang. cooling degree days):

n

(

)

HDD = ∑ max 0 , 18 0 C − Ti ,

i =1

n

(

)

CDD = ∑ max 0 , Ti − 18 0 C .

i =1

Indeksy te zliczają sumę odchyleń (ujemnych i dodatnich odpowiednio) średniej

dziennej temperatury Ti (liczonej jako średnia z minimalnej i maksymalnej temperatury

dobowej i-tego dnia) od temperatury referencyjnej, przyjętej jako parametr umowy, w ciągu

ustalonej liczby dni n. W USA najczęściej za temperaturę referencyjną przyjmuje się 65°F, w

Europie odpowiednio 18°C – jest to temperatura uznawana za umowną granicę między

okresem, w którym używa się klimatyzatorów a okresem grzewczym. Wartości indeksu

przelicza się na płatności finansowe, przyjmując umowną ustaloną kwotę wypłaty za każdy

punkt indeksowy. Im wyższe są odchylenia temperatur od temperatury referencyjnej, tym

wyższe są także płatności. Warto wspomnieć, że około 95% kontraktów finansowych na

ryzyko pogodowe zawieranych obecnie jest opartych na temperaturze.

Dla uczestników rynku instrumentów pochodnych pogodowych istnieje wiele

sposobów zawarcia transakcji. Brokerzy, od początku tego rynku, są bardzo aktywni w

wyszukiwaniu potencjalnych sprzedawców oraz nabywców tego typu kontraktów. Ponadto

powstają platformy takie jak TradeWeather.com, gdzie użytkownicy o każdej porze dnia, w

każdej strefie czasowej, w każdym punkcie globu mają dostęp do tego rynku. Nie ma tam

ścisłych regulacji dotyczących kontraktów, transakcje pomiędzy stroną kupującą i sprzedającą

następują na zasadzie aukcyjnej.

Rynek oferuje szeroką gamę kontraktów, m.in. znane z rynków finansowych

instrumenty pochodne, takie jak kontrakt wymiany (swap), collar, opcje kupna i sprzedaży

(cap, floor), i inne.

Kontrakt swap polega na wymianie ryzyka przez dwie strony. Jedna ze stron zarabia,

gdy dany indeks pogodowy plasuje się powyżej ustalonego poziomu, druga – gdy indeks jest

poniżej tej wartości. W sytuacji zmiennych warunków pogody umowa powoduje stabilizację

przepływów pieniężnych firmy, gdyż w czasie niekorzystnej pogody otrzymuje się płatności

od drugiej strony kontraktu, natomiast w przypadku przeciwnym - dzieli się z nią zyskiem.

Umowa collar jest podobna do swap, różnica polega na braku płatności, gdy wartości

indeksu fluktuują w określonym przedziale, przyjętym przez obie strony za obszar

odpowiadający „normalnym” warunkom pogodowym. Przykładowo, jeśli indeksem jest

temperatura, a obszar „normalny” indeksu zawiera się w przedziale [15°C, 21°C], jedna ze

stron odniesie korzyść przy temperaturach powyżej 21°C, a druga poniżej 15°C. Inną różnicą

jest dodatkowa opłata (premium), która może wynikać z niesymetrycznego (w stosunku do

średniej indeksu) obszaru z brakiem płatności.

Innymi umowami są cap i floor, czyli opcje kupna i sprzedaży. Strona kupująca płaci

za kontrakt tzw. premię, wykorzystując go tylko w przypadku dla siebie korzystnym. Umowę

cap wykorzystuje się, gdy indeks przekroczy ustaloną w umowie wartość, a floor, gdy indeks

będzie się plasował poniżej tej wielkości.

Poniżej przedstawiamy dwa przykładowe kontrakty opcyjne na ryzyko pogodowe.

Firma ubezpieczeniowa XL Capital Ltd w dniu 4 czerwca br. ogłosiła, że jej

przedsiębiorstwo filialne Element Re, zajmujące się tworzeniem produktów do zarządzania

ryzykiem pogodowym, zawarło dużą transakcję pogodową z Atmos Energy Corporation.

Wielosezonowa polisa ubezpieczeniowa została stworzona w celu zabezpieczenia przed

stratami w zysku, związanymi z działalnością dystrybutora gazu firmy Atmos Energy w

Dallas, wynikłymi z wyższych niż normalnie zimowych temperatur w wybranych miastach

USA. Z zagregowanym limitem pokrycia w wysokości 60 mln USD ta transakcja stała się

jedną z największych zawartych do tej pory umów związanych z ryzykiem pogodowym.

Pośrednikiem transakcji była firma brokerska Aon Risk Capital Products, zajmująca się

niestandardowymi ryzykami ubezpieczeniowymi.

W zeszłym roku, sieć londyńskich winiarni Corney & Barrow podpisała umowę, która

w zamian za określoną składkę (umowa typu floor) zapewniała jej wypłatę w dowolny

czwartek i piątek latem, gdy temperatura nie sięgnęła 24°C. Im niższą notowano temperaturę,

tym wyższy był benefit firmy. Dokładne sumy pozostają tajemnicą, ale mówi się o

maksymalnej kwocie 15 tys. GBP wypłacanej w czasie chłodnych dni z limitem zagregowanym

100 tys. GBP. Był to prawdopodobnie pierwszy kontrakt pogodowy sprzedany w Wielkiej

Brytanii poza sektorem energetycznym. Kontrakt został skonstruowany w oparciu o analizę

przeprowadzoną przez Speedwell Weather Derivatives, firmę, która specjalizuje się w

szacowaniu prawdopodobieństwa określonych warunków pogodowych. Był on gwarantowany

przez amerykańską firmę energetyczną Enron, która wypłacała umówione kwoty. Wszystko

zaczęło się od tego, że Corney & Barrow analizując wpływy ze sprzedaży doszli do wniosku,

że obroty były szczególnie wysokie w dniach, kiedy temperatura na zewnątrz przekraczała

24°C. Temperatura miała wpływ na utarg we wszystkie dni tygodnia, ale największy jej wpływ

obserwowany był w czwartki i piątki. Tłumaczono to tym, że życie towarzyskie w winiarniach,

zlokalizowanych w dzielnicy City, ożywiało się, kiedy pracownicy biurowców opuszczali

miasto na weekend.

Rynek zarządzania ryzykiem pogodowym nie przestaje być głównie rynkiem dla

sektora energetycznego, jednak duży potencjał leży w innych sektorach działalności

gospodarczej: w handlu detalicznym czy rolnictwie. W Polsce obserwuje się także

zainteresowanie tego typu kontraktami, np. ze strony elektrociepłowni.

Nietrywialnym zagadnieniem jest wycena takich instrumentów. Głównym

technicznym problemem jest kwestia wiarygodności danych, pochodzących z wielu stacji

meteorologicznych, gromadzonych na przestrzeni wielu lat, gdzie warunki pomiaru często

ulegały zmianie (np. rozwój miasta mający wpływ na nasłonecznienie, siłę wiatru wokół

obiektu). Niektóre firmy takie jak Enron Online czy Swiss Re udostępniają komercyjne

serwisy pogodowe, które oferują modele wyceny instrumentów pogodowych. Tworzeniem

modeli wyceny instrumentów pogodowych zajmują się także autorzy artykułu.

dr Krzysztof Burnecki

Centrum Metod Stochastycznych im. Hugona Steinhausa

Politechnika Wrocławska

[email protected]

mgr Grzegorz Kukla

Jego praca magisterska pt. „Instrumenty finansowe na ryzyko ubezpieczeniowe”, napisana

pod kierunkiem dra Krzysztofa Burneckiego w zeszłym roku, została nagrodzona w czterech

ogólnopolskich konkursach na prace magisterskie z dziedziny ubezpieczeń.

Doktorant w Instytucie Matematyki Politechniki Wrocławskiej.

Pracownik Towarzystwa Ubezpieczeniowego Europa S.A., Wydział Analiz i Planowania

[email protected]