WOJEWÓDZTWO PODKARPACKIE

Pomoc publiczna oraz

kwalifikowalność podatku VAT

w ramach Regionalnego Programu

Operacyjnego Województwa Podkarpackiego

na lata 2007-2013

Prowadzący:

Michał Rutkowski

Szkolenie finansowane przez Unię Europejską ze środków Europejskiego

Funduszu Rozwoju Regionalnego w ramach Regionalnego Programu

Operacyjnego Województwa Podkarpackiego na lata 2007-2013

1

Archiwizacja 2007-2013

Beneficjent jest zobowiązany do

przechowywania dokumentacji związanej

z realizacją projektu do 31 grudnia 20??r. a

ad. pomocy publicznej przez okres 10 lat

od podpisania umowy (rozp. 1083/2006 art.

90 ust. 1a)

2

Trwałość projektu (rozp. 1083 art. 57)

Państwo członkowskie lub instytucja zarządzająca

zapewniają, że operacja zachowuje wkład funduszy,

wyłącznie jeżeli operacja ta, w terminie pięciu lat od

zakończenia operacji lub trzech lat od zakończenia operacji

w państwach członkowskich, które skorzystały z możliwości

skrócenia tego terminu w celu utrzymania inwestycji lub

miejsc pracy stworzonych przez MŚP, nie zostanie poddana

zasadniczym modyfikacjom:

– mającym wpływ na jej charakter lub warunki jej realizacji

lub powodującym uzyskanie nieuzasadnionej korzyści

przez przedsiębiorstwo lub podmiot publiczny; oraz

– wynikającym ze zmiany charakteru własności elementu

infrastruktury albo z zaprzestania działalności

produkcyjnej.

3

Wielkości wkładu funduszy w przypadku

inwestycji objętych pomocą publiczną:

W odniesieniu do pomocy publicznej w rozumieniu

art. 87 Traktatu pomoc publiczna przyznana w

ramach programów operacyjnych podlega pułapom

określonym dla pomocy publicznej (rozp.

1083/2006 art. 54 ust. 4)

4

Konspekt

Podstawowe pojęcia i zasady

Aktualny stan prawny dotyczący RPO

Występowanie pomocy publicznej w wybranych

obszarach programów operacyjnych

Kluczowe konsekwencje dla wnioskodawców

ubiegających się o dofinansowanie zgodnie

z regułami pomocy publicznej

5

Test pomocy publicznej

Pomocą publiczną jest transfer zasobów publicznych,

o ile spełnione są łącznie następujące warunki:

transfer ten skutkuje przysporzeniem na rzecz

określonego podmiotu, na warunkach

korzystniejszych niż rynkowe,

transfer ten jest selektywny – uprzywilejowuje

określone podmioty lub wytwarzanie określonych

dóbr,

w efekcie tego transferu występuje lub może wystąpić

zakłócenie konkurencji,

transfer ten wpływa na wymianę gospodarczą między

krajami członkowskimi.

6

Podstawowe zasady

KE jest jedynym organem uprawnionym do wydania

wiążącego rozstrzygnięcia w kwestii występowania

pomocy publicznej (KE wielokrotnie uznawała różne

instrumenty za pomoc publiczną mimo odmiennego

stanowiska Państwa Członkowskiego!!!),

Zasoby publiczne mogą mieć postać finansową,

rzeczową (składniki majątku) lub niematerialną,

Transfer – transakcja między dwoma odrębnymi

podmiotami, najczęściej publicznym (przekazującym) i

niepublicznym (przyjmującym).

– Pomoc publiczną może jednak stanowić również

transfer między dwoma podmiotami publicznymi np.

województwem i gminą oraz między dwoma

podmiotami niepublicznymi, gdy jeden jest

dysponentem zasobów publicznych

7

Podstawowe zasady

Transfer zasobów publicznych nie występuje pomiędzy

jednostkami organizacyjnymi tego samego podmiotu (np.

jst. i jej zakład budżetowy)

Przysporzenie - korzyść ekonomiczna osiągana przez

podmiot, na rzecz którego dokonywany jest transfer

zasobów. Nie każdy transfer jest przysporzeniem np. gdy

całość korzyści przenoszona jest na ostatecznych

odbiorców

Pomocą publiczną jest tylko takie przysporzenie, które

następuje na warunkach korzystniejszych od rynkowych.

Stosowanie PZP zapewnia warunki rynkowe. Zlecenie

dokonane w trybie innym niż PZP może stanowić pomoc

publiczną nawet, jeśli prawo dopuszcza taki tryb. Czasami

jednak warunki rynkowe są spełnione bez postępowania

przetargowego np. sprzedaż akcji na giełdzie.

8

Podstawowe zasady

Selektywność – uprzywilejowanie określonego podmiotu lub

wytwarzania określonych dóbr. PP może być transfer zasobów

publicznych dokonany na rzecz dowolnego podmiotu np. organizacji

pozarządowej, spółki komunalnej, a nawet jst. (wykonującej

działalność gospodarczą w formie zakładu budżetowego). Nie jest

pomocą publiczną transfer, z którego na równych prawach mogą

korzystać wszystkie podmioty (nie ma selektywności)

Przepisy o pomocy publicznej dotyczą wszystkich podmiotów

niezależnie od ich cech, a w sensie przedmiotowy odnoszą się do

wszelkiej działalności związanej z oferowaniem dóbr i usług na

określonym rynku

PP nie dotyczy tych dziedzin działalności, które są wykonywane w

warunkach niekonkurencyjnych. Taka sytuacja występuje wówczas,

gdy działalność jest wykonywana w warunkach monopolu

naturalnego (np. zarządzanie liniami kolejowymi oraz zarządzanie

sieciami wodociągowymi, gazowymi i energetycznymi ) lub monopolu

prawnego (np. część usług Poczty Polskiej)

9

Podstawowe zasady

Nie zostały sformułowane ogólne kryteria, które by

jednoznacznie rozgraniczyły przypadki, w których transfer

zasobów wpływa na wymianę handlową między krajami

członkowskimi oraz takie, w których taki wpływ nie zachodzi.

Takim kryterium nie jest ani fizyczna wielkość podmiotu, ani

rozmiar jego działalności, ani też rodzaj tej działalności

Jeżeli podmiot, który otrzymuje zasoby publiczne, działa

wyłącznie na rynku lokalnym, to taki transfer nie stanowi

pomocy publicznej

10

Formy pomocy publicznej

Bezzwrotne przekazanie środków (dotacje, subsydia)

Obniżenie obciążeń podatkowych (ulga podatkowa,

umorzenie lub odroczenie płatności podatku bądź innej

daniny publicznej)

Przeniesienie własności składników majątkowych (np.

poprzez sprzedaż lub wniesienie aportem do spółki) lub

oddanie takich składników majątkowych w użytkowanie

(np. poprzez zawarcie umowy dzierżawy albo najmu)

Udzielenie pożyczki lub innej formy finansowania

zwrotnego

Udzielenie gwarancji lub poręczenia

Objęcie akcji/udziałów w spółce prawa handlowego

11

Rodzaje pomocy publicznej

pomoc indywidualna – udzielana jednemu, z góry

znanemu podmiotowi

pomoc udzielana w ramach programów

pomocowych – program pomocowy jest to akt

normatywny określający warunki udzielania

pomocy podmiotom, które nie są z góry znane

12

Aktualny stan prawny dotyczący RPO

Rozporządzenia Ministra Rozwoju Regionalnego wydane na

podstawie art. 21 ust. 3 ustawy z dnia 6 grudnia 2006 r. o zasadach

prowadzenia polityki rozwoju są jedyną podstawą, na mocy której

można udzielić PP w ramach RPO

Obecny stan prawny uniemożliwia udzielenie pomocy indywidualnej

w ramach RPO

Jeśli do danego projektu nie ma zastosowania żaden program

pomocowy nie oznacza to automatycznie, że w projekcie tym nie

występuje pomoc publiczna

W praktyce mogą wystąpić sytuacje, w których dofinansowanie

danego projektu będzie stanowiło pomoc publiczną nie przewidzianą

w żadnym programie pomocowym. W takim przypadku Instytucja

Zarządzająca zamierzająca udzielić PP nieobjętej żadnym

programem pomocowym musi wystąpić do MRR o ustanowienie

nowego programu pomocowego lub odpowiednią nowelizację

istniejącego programu pomocowego

13

Rozporządzenia wymagające notyfikacji KE:

W sprawie udzielania pomocy na inwestycje w zakresie publicznego

transportu miejskiego w ramach regionalnych programów

operacyjnych

W sprawie udzielania pomocy na nabycie lub modernizację

pasażerskiego taboru kolejowego w ramach regionalnych

programów operacyjnych

W sprawie udzielania pomocy na inwestycje w zakresie transportu

multimodalnego w ramach regionalnych programów operacyjnych

W sprawie udzielania pomocy na inwestycje w zakresie portów

lotniczych w ramach regionalnych programów operacyjnych

W sprawie udzielania pomocy na inwestycje w zakresie: energetyki,

infrastruktury telekomunikacyjnej, infrastruktury sfery badawczorozwojowej i lecznictwa uzdrowiskowego w ramach regionalnych

programów operacyjnych

W sprawie udzielania pomocy na rewitalizację w ramach

regionalnych programów operacyjnych.

14

Rozporządzenia nie wymagające notyfikacji KE:

Z dnia 11 października 2007 r. w sprawie udzielania

regionalnej pomocy inwestycyjnej w ramach regionalnych

programów operacyjnych (Dz. U. Nr 193, poz.. 1399);

Z dnia 11 października 2007 r. w sprawie udzielania pomocy

na usługi doradcze dla mikroprzedsiębiorstw oraz małych i

średnich przedsiębiorstw w ramach regionalnych

programów operacyjnych (Dz. U. Nr 193, poz. 1398);

Z dnia 2 października 2007 r. w sprawie udzielania pomocy

de minimis w ramach regionalnych programów

operacyjnych (Dz. U. Nr 185, poz. 1317);

Z dnia 2 października 2007 r. w sprawie udzielania pomocy

na szkolenia w ramach regionalnych programów

operacyjnych (Dz. U. Nr 185, poz. 1318);

15

Regionalna pomoc inwestycyjna

Pomoc może być udzielona wyłącznie na dokonanie tzw.

inwestycji początkowej (nowej inwestycji).

Za taką uznaje się inwestycję w aktywa materialne lub

niematerialne, związaną z utworzeniem nowego zakładu,

rozbudową istniejącego zakładu, dywersyfikacją produkcji w

istniejącym zakładzie lub zasadniczą zmianą procesu

produkcyjnego w istniejącym zakładzie.

Regionalna pomoc inwestycyjna nie może być udzielana na

inwestycje odtworzeniowe.

Aktywa materialne nabywane w ramach wspomaganego

projektu muszą być nowe (nieużywane), warunek ten nie

dotyczy inwestycji dokonywanych przez

mikroprzedsiębiorstwa, małe i średnie przedsiębiorstwa.

16

Regionalna pomoc inwestycyjna

Regionalna pomoc inwestycyjna może zostać udzielona

wyłącznie wtedy, gdy beneficjent przed rozpoczęciem prac

nad realizacją projektu złożył wniosek o przyznanie pomocy,

a organ odpowiedzialny za udzielanie pomocy potwierdził

następnie na piśmie, że projekt, co do zasady, kwalifikuje

się do pomocy, ponieważ spełnia kryteria określone w

programie pomocowym

Za rozpoczęcie prac nad realizacją projektu uważa się

podjęcie prac budowlanych lub podjęcie wiążącego

zobowiązania do nabycia urządzeń.

Podmiot zamierzający ubiegać się o regionalną pomoc

inwestycyjną może, przed otrzymaniem pisemnego

potwierdzenia o kwalifikowalności projektu (a nawet przed

złożeniem wniosku o dofinansowanie) dokonywać czynności

przygotowawczych do realizacji projektu

17

Regionalna pomoc inwestycyjna

Mapa pomocy regionalnej, obowiązująca w Polsce w

okresie 2007-13, została określona w rozporządzeniu Rady

Ministrów z dnia 13 października 2006 r. w sprawie

ustalenia mapy pomocy regionalnej (Dz.U. Nr 190, poz.

11402)

Procentowe progi maksymalnej intensywności pomocy

podlegają zwiększeniu:

– o 20 punktów procentowych w przypadku

mikroprzedsiębiorców i małych przedsiębiorców

– o10 punktów procentowych w przypadku średnich

przedsiębiorców

Jeżeli pomoc nie jest wypłacana jednorazowo, lecz w

transzach, to wartość pomocy (wyrażoną jako EDB) należy

zdyskontować czyli ustalić aktualną wartość ekonomicznej

płatności, która ma być dokonana w przyszłości

18

Regionalna pomoc inwestycyjna

W RPO może wystąpić sytuacja, w której jeden projekt

będzie dotyczył zarówno inwestycji podlegających

regułom udzielania pomocy publicznej, jak i inwestycji

nieobjętych tymi regułami. W takim przypadku:

– Jeśli projekt dotyczy dwóch inwestycji, które mogą

być fizycznie wyodrębnione, to należy go traktować

jako dwa osobne projekty, z których jeden podlega

obostrzeniom związanym z pomocą publiczną, a

drugi nie

– Jeśli zadania inwestycyjne nie mogą być fizycznie

wyodrębnione, to reguły udzielania pomocy

publicznej dotyczą całości inwestycji

19

Regionalna pomoc inwestycyjna

Regionalna pomoc inwestycyjna powinna być

udzielana pod warunkiem zagwarantowania

trwałości projektu.

Przez trwałość projektu należy rozumieć

utrzymanie inwestycji, na której realizację została

udzielona pomoc, w regionie objętym pomocą,

przez okres co najmniej 5 lat (w przypadku

mikroprzedsiębiorców, małych i średnich

przedsiębiorców – 3 lat)

Okres ten jest liczony od daty zakończenia

realizacji projektu

20

Regionalna pomoc inwestycyjna

W związku z tym, iż rozporządzenie dot. Regionalnej

pomocy inwestycyjnej nie było notyfikowane przez KE

obowiązują dodatkowe obostrzenia:

– muszą zostać spełnione warunki Wytycznych w

sprawie krajowej pomocy regionalnej na lata 200713

– pomoc nie może być udzielona na inwestycje

dotyczące prowadzenia działalności w sektorach:

rybołówstwa, budownictwa okrętowego, węgla

kamiennego, stali, włókien syntetycznych, produkcji

pierwotnej produktów rolnych; natomiast w

przypadku sektora transportu pomoc nie może być

wykorzystana na zakup środków transportu

21

Regionalna pomoc inwestycyjna

Pomoc nie może być uzależniona od wielkości eksportu ani

od wykorzystywania towarów krajowych zamiast towarów

zagranicznych, nie może też być przeznaczona na

tworzenie sieci dystrybucyjnych za granicą ani na pokrycie

wydatków bieżących związanych z działalnością eksportową

Udzielana pomoc powinna być „przejrzysta” – rozumie się

przez to pomoc, której kwota może być z góry ustalona

Pomoc nie może być udzielona beneficjentowi, na którym

ciąży obowiązek zwrotu pomocy wcześniej udzielonej

Jeżeli pomoc jest udzielana w ramach programu

pomocowego (a nie jako pomoc indywidualna), to program

ten nie może być ukierunkowany na konkretne sektory,

chyba że jest to sektor turystyki.

22

Pomoc de minimis

Pomocą de minimis jest pomoc, która ze względu na

niewielką wartość nie wpływa na wymianę gospodarczą

między krajami członkowskimi i/lub nie zakłóca

konkurencji.

Z formalnego punktu widzenia pomoc de minimis nie

jest pomocą publiczną

Graniczną kwotą pomocy de minimis jest 200 tys. € w

ciągu trzech kolejnych lat.

Oznacza to, że każdy podmiot może otrzymać w ciągu

tego okresu, z jednego lub wielu źródeł, pomoc o

łącznej wartości nieprzekraczającej 200 tys. € i pomoc

ta nie będzie uznawana za pomoc publiczną

23

Pomoc de minimis

Ograniczenia pomocy de minimis:

– Reguła de minimis nie dotyczy sektorów:

produkcji pierwotnej produktów rolnych,

rybołówstwa i akwakultury, węgla kamiennego,

– w sektorze transportu drogowego limit pomocy

de minimis wynosi 100 tys. € w ciągu trzech lat,

ponadto pomoc ta nie może zostać

wykorzystana na nabycie środków transportu,

24

Pomoc de minimis

Pomoc de minimis nie może być przyznana podmiotom

znajdującym się w trudnej sytuacji ekonomicznej (tzn.

kwalifikującym się do pomocy na ratowanie lub

restrukturyzację przedsiębiorstw),

Pomoc de minimis nie może być uzależniona od

wielkości eksportu ani od wykorzystywania towarów

krajowych zamiast towarów zagranicznych, nie może

też być przeznaczona na tworzenie sieci

dystrybucyjnych za granicą ani na pokrycie wydatków

bieżących związanych z działalnością eksportową,

Pomoc de minimis powinna być „przejrzysta” tzn. jej

kwota powinna być z góry możliwa do ustalenia.

25

Pomoc de minimis

Na władzach krajów członkowskich spoczywa obowiązek

monitorowania pomocy de minimis tak, aby zapewnić, że

żaden podmiot nie otrzyma pomocy w kwocie

przekraczającej limit 200 tys. € (lub 100 tys. € w przypadku

sektora transportu drogowego).

W Polsce organ udzielający pomocy de minimis jest

obowiązany wydać jej beneficjentowi zaświadczenie

potwierdzające ten właśnie charakter pomocy i określające

m.in. datę jej udzielenia, jej wartość, a także jej

równowartość w €.

Limit 200 tys. € dotyczy tylko pomocy udzielanej jako pomoc

de minimis – podmiot może w tym czasie otrzymać inną

pomoc publiczną w dowolnej kwocie, o ile tylko jest ona

udzielana zgodnie z prawem

26

Kumulacja pomocy

Jeżeli kumulowane są dwa środki pomocowe, przy czym obydwa

stanowią regionalną pomoc inwestycyjną, to skumulowana

intensywność pomocy nie może przekroczyć maksymalnej

intensywności regionalnej pomocy inwestycyjnej, obowiązującej w

danym regionie,

Jeżeli regionalna pomoc inwestycyjna jest kumulowana z pomocą de

minimis w odniesieniu do tych samych wydatków kwalifikowanych, to

skumulowana intensywność pomocy nie może przekroczyć

maksymalnej intensywności regionalnej pomocy inwestycyjnej,

obowiązującej w danym regionie,

Jeżeli kumulowane są dwa środki pomocowe, z których jeden

stanowi regionalną pomoc inwestycyjną (i nie może przekroczyć

pułapu maksymalnej intensywności regionalnej pomocy

inwestycyjnej), a drugi stanowi pomoc przeznaczaną na inny cel (i

nie może przekroczyć pułapu określonego w przepisach właściwych

dla tego rodzaju pomocy), to skumulowana intensywność pomocy

nie może przekroczyć tego pułapu, który jest korzystniejszy dla

beneficjenta.

27

Występowanie

pomocy publicznej

w wybranych obszarach

programów operacyjnych

28

Pomoc publiczna w dziedzinie

transportu publicznego

Projekty można podzielić na dwie kategorie:

Zakup lub modernizacja taboru służącego

wykonywaniu przewozów (autobusy, tramwaje,

wagony, szynobusy, etc.),

Tworzenie lub modernizacja infrastruktury

transportu publicznego (drogi kołowe, tory

tramwajowe i kolejowe, zajezdnie, dworce,

elektroniczne systemy biletowe, etc).

29

Pomoc publiczna w dziedzinie

transportu publicznego

Dofinansowanie na zakup taboru podmiotowi, który będzie

wykorzystywał ten tabor do wykonywania przewozów, stanowi

pomoc publiczną. Dotyczy to wszystkich przewoźników – nawet

jednostek samorządu terytorialnego, wykonujących przewozy w

formie organizacyjnej zakładu budżetowego

Nie będzie pomocą publiczną udzielenie takiego dofinansowania

podmiotowi, który nie wykonuje przewozów. Oczywiście w

powyższym przypadku może wystąpić pomoc publiczna na

drugim poziomie – związana ze sposobem udostępniania majątku

nabytego dzięki dofinansowaniu. Pomoc publiczna na tym

poziomie nie wystąpi, jeśli majątek jest udostępniany w drodze

przetargu. Może się przy tym zdarzyć, że w celu realizacji

powierzonego zadania jednostka samorządu terytorialnego

dokona transferu majątku do spółki komunalnej. W takich

okolicznościach nie jest wykluczone wystąpienie pomocy

30

publicznej

Pomoc publiczna w dziedzinie

transportu publicznego

Projekty polegające na finansowaniu tworzenia lub

modernizacji infrastruktury służącej transportowi

publicznemu należy podzielić na trzy przypadki:

– Infrastruktura stanowi własność publiczną

(beneficjentem projektu jest podmiot publiczny),

– Infrastruktura stanowi własność podmiotu

niepublicznego, który zarządza tą infrastrukturą,

ale nie prowadzi działalności przewozowej

(beneficjentem projektu jest ten podmiot),

– Infrastruktura stanowi własność przewoźnika

(beneficjentem jest przewoźnik)

31

Beneficjentem projektu jest podmiot publiczny

Tworzenie publicznej infrastruktury transportowej stanowi zadanie

państwa, a więc nie jest działalnością wykonywaną w warunkach

konkurencji. Zatem dofinansowanie środkami programu

operacyjnego projektu z tego zakresu nie stanowi PP

PP może jednak wystąpić na drugim poziomie – przy dysponowaniu

tą infrastrukturą przez władze publiczne. Jeżeli infrastruktura ta jest

ogólnodostępna to PP nie ma miejsca, gdyż nie jest spełnione

kryterium selektywności. Jeśli jednak infrastruktura ma służyć

określonemu podmiotowi (lub wręcz jest mu dedykowana), to jej

udostępnienie na zasadach nierynkowych będzie stanowiło PP dla

tego podmiotu.

Warto zwrócić uwagę, że sam fakt, iż infrastruktura ma służyć tylko

jednemu podmiotowi (albo określonej grupie podmiotów) nie

przesądza jeszcze o wystąpieniu PP. Pomoc ta nie wystąpi, jeśli

podmiot/podmioty korzystające z infrastruktury będą wyłonione w

trybie przetargu (co zapewni, że warunki korzystania z infrastruktury

są warunkami rynkowymi).

32

Beneficjentem projektu jest podmiot niepubliczny

Jeżeli infrastruktura transportowa stanowi własność

odrębnego podmiotu (który udostępnia tę

infrastrukturę za odpłatnością wszystkim

zainteresowanym przewoźnikom), to z reguły

podmiot ten działa w warunkach monopolu – jak

chociażby spółka PKP PLK S.A., która jest

monopolistą w zakresie zarządzania publicznymi

liniami kolejowymi.

Dofinansowanie ze środków programu

operacyjnego projektu polegającego na budowie,

rozbudowie lub modernizacji tej infrastruktury nie

będzie zatem stanowiło pomocy publicznej.

33

Beneficjentem jest przewoźnik

Jeżeli infrastruktura stanowi własność przewoźnika

i jest przezeń wykorzystywana do wykonywania

przewozów, to dofinansowanie tej infrastruktury

stanowi pomoc publiczną.

34

Pomoc publiczna w dziedzinie

społeczeństwa informacyjnego

W ramach RPO będą realizowane następujące

rodzaje projektów z zakresu społeczeństwa

informacyjnego:

– Tworzenie infrastruktury służącej przesyłowi

danych (sieci telekomunikacyjnych),

– Tworzenie zdolności do świadczenia usług drogą

elektroniczną w instytucjach publicznych

– Wdrażanie systemów informatycznych

wspomagających zarządzanie.

35

Pomoc publiczna w dziedzinie

społeczeństwa informacyjnego

Pomoc publiczna nie będzie dotyczyła projektów instytucji

publicznych, związanych ze świadczeniem usług administracji

publicznej drogą elektroniczną oraz wdrażaniem systemów

informatycznych.

Natomiast działalność polegająca na przesyle danych przez

sieci telekomunikacyjne stanowi działalność wykonywaną w

warunkach konkurencji. Dlatego też dofinansowanie projektu

polegającego na tworzeniu lub modernizacji sieci

telekomunikacyjnej, udzielone podmiotowi wykonującemu taką

działalność (operatorowi sieci) będzie stanowiło pomoc

publiczną.

Jednakże pomoc publiczna nie wystąpi, jeśli dofinansowanie

na budowę lub modernizację sieci telekomunikacyjnej zostanie

udzielone podmiotowi, który nie jest i nie będzie operatorem

36

sieci.

Pomoc publiczna w dziedzinie zaopatrzenia w wodę

oraz usuwania ścieków i odpadów komunalnych

Większość spośród tych zadań jest wykonywana w warunkach

monopolu naturalnego. Dotyczy to przede wszystkim: budowy i

eksploatacji sieci wodociągowych, sieci kanalizacyjnych,

oczyszczalni ścieków i wysypisk odpadów komunalnych.

Dofinansowanie projektów dotyczących budowy, przebudowy lub

modernizacji takiej infrastruktury nie stanowi pomocy publicznej

(niezależnie od tego, czy gmina wykonuje te zadania w formie

zakładu budżetowego, czy w formie spółki komunalnej).

Natomiast monopol naturalny nie występuje w przypadku

działalności polegającej na odbiorze i wywozie ścieków lub

odpadów przy użyciu środków transportu, takich jak śmieciarki i

wozy asenizacyjne.

Dofinansowanie projektów dotyczących takiej działalności, w

szczególności polegających na nabyciu lub modernizacji takich

środków transportu stanowi pomoc publiczną.

37

Pomoc publiczna dla szkół wyższych

i jednostek naukowych

Dla oceny występowania pomocy publicznej w przypadku

transferu zasobów publicznych do szkół wyższych i

jednostek naukowych niezbędne jest ustalenie, czy

działalność tych podmiotów stanowi działalność

gospodarczą. Z reguły podmioty takie wykonują następujące

rodzaje działalności:

– działalność edukacyjną w ramach systemu szkolnictwa

wyższego, finansowaną ze środków publicznych działalność taka nie stanowi działalności gospodarczej

– usługi towarzyszące ściśle związane z ww. działalnością

(np. oferowanie studentom zakwaterowania w domach

studenckich, publikacja skryptów) - należy uznać, że

usługi takie nie stanowią działalności gospodarczej, o ile

mają na celu wyłącznie umożliwienie podstawowej

działalności

38

Pomoc publiczna dla szkół wyższych

i jednostek naukowych

– studia oferowane w celu osiągnięcia zysku, które są

finansowane ze środków prywatnych, w szczególności z

opłat wnoszonych przez studentów lub ich rodziców,

stanowią usługi w porozumieniu art. 60 TWE, studia takie

są zatem działalnością gospodarczą;

– prowadzenie prac badawczych służących wyłącznie

powiększaniu zasobów wiedzy i pogłębianiu rozumienia

badanych zjawisk oraz upowszechnianie wyników tych

badań –ten zakres aktywności nie stanowi działalności

gospodarczej;

– prowadzenie prac badawczych na zlecenie (w

szczególności na zlecenie przedsiębiorstw) stanowi

działalność wykonywaną w warunkach konkurencji

(rozumowanie to odnosi się rzecz jasna również do

świadczenia usług laboratoryjno-pomiarowych).

39

Pomoc publiczna dla szkół wyższych

i jednostek naukowych

Wynika z tego, że finansowanie ze środków programu

operacyjnego infrastruktury szkół wyższych służące prowadzeniu

działalności edukacyjnej:

– W przypadku publicznych szkół wyższych - nie stanowi PP, o

ile infrastruktura ta jest wykorzystywana na potrzeby studiów

bezpłatnych (finansowanych przez państwo),

– W przypadku niepublicznych szkół wyższych - stanowi PP

– Pojawia się tutaj kwestia infrastruktury publicznych szkół

wyższych, która jest wykorzystywana zarówno na potrzeby

studiów bezpłatnych (dziennych) jak i studiów odpłatnych

(zaocznych, poddyplomowych). Zgodnie z wyjaśnieniami,

uzyskanymi przez MRR w roboczych kontaktach z KE w takim

przypadku nie należy stosować zasad udzielania PP,

natomiast kwota dofinansowania powinna być obniżona przy

zastosowaniu metodologii określonej dla tzw.„projektów

40

generujących dochód”.

Pomoc publiczna dla szkół wyższych

i jednostek naukowych

Pomocą publiczną nie będzie także ani dofinansowanie

infrastruktury (np. laboratoryjnej, informatycznej) służącej

prowadzeniu badań naukowych ani też dofinansowanie

samych bezpośrednich kosztów prowadzenia takich badań.

Natomiast świadczenie przez wyższe uczelnie usług

badawczych, które są realizowane na zlecenie

kontrahentów i których rezultaty mają służyć tym

kontrahentom jest działalnością, do której stosują się

zasady udzielania pomocy publicznej. Zatem pomocą

publiczną będzie zarówno dofinansowanie ze środków

programu operacyjnego infrastruktury służącej prowadzeniu

takiej działalności, jak i dofinansowanie samego projektu

badawczego realizowanego na potrzeby kontrahenta.

41

Pomoc publiczna dla szkół wyższych

i jednostek naukowych

Z powyższej analizy wynika problemem praktyczny, polegający

na tym, że często ta sama infrastruktura jest używana przez ten

sam podmiot zarówno do prowadzenia działalności

niepodlegającej regułom PP, jak i działalności gospodarczej (np.

przy użyciu tej samej aparatury realizuje się zarówno własne

projekty badawcze, jak i prace badawcze na zlecenie).

Sposobem rozwiązania tego problemu mogłoby być

organizacyjne wyodrębnienie działalności prowadzonej na

zlecenie, np. poprzez utworzenie spółki, która odpłatnie (po

stawkach rynkowych) korzystałaby z aparatury badawczej

jednostki macierzystej w celu realizacji zlecanych prac

badawczych.

Dofinansowanie projektu nie stanowiłoby więc PP, jednak kwota

dofinansowania musiałaby uwzględniać dochody otrzymywane

przez jednostkę macierzystą z tytułu oddania aparatury

42

badawczej w odpłatne korzystanie.

Pomoc publiczna w dziedzinie ochrony zdrowia

i lecznictwa uzdrowiskowego

Dofinansowanie środkami programów operacyjnych

projektów służących działalności zakładów opieki

zdrowotnej związanej z wykonywaniem usług

finansowanych przez NFZ nie stanowi pomocy publicznej

Dofinansowanie ze środków programu operacyjnego

udzielone niepublicznemu zakładowi opieki zdrowotnej

będzie stanowiło pomoc publiczną, chyba że

dofinansowanie to będzie udzielone pod warunkiem jego

wykorzystania w całości na cele związane z wykonywaniem

usług w ramach kontraktów z NFZ.

Dofinansowanie ze środków programu operacyjnego

projektów dotyczących lecznictwa uzdrowiskowego stanowi

pomoc publiczną – niezależnie od tego, czy beneficjentem

dofinansowania jest zoz publiczny, czy też niepubliczny

43

Pomoc publiczna w dziedzinie turystyki

W zakresie turystyki należy uczynić rozróżnienie między dwoma

rodzajami działalności:

– działalnością z zakresu tworzenia i utrzymywania

ogólnodostępnej infrastruktury turystycznej i rekreacyjnej,

– działalnością polegająca na świadczeniu usług turystycznych.

Pierwszy z powyższych typów działalności może przykładowo

polegać na wytyczaniu szlaków turystycznych, budowie ścieżek

rowerowych, miejsc biwakowych, tworzeniu systemów bezpłatnej

informacji turystycznej itp. Dofinansowanie projektów tego

rodzaju środkami programów operacyjnych nie stanowi PP.

Natomiast działalność polegająca na oferowaniu usług

turystycznych (np. usług hotelowych, gastronomicznych,

rekreacyjnych) stanowi działalność wykonywaną w warunkach

konkurencji.

Dofinansowanie projektów dotyczących takiej działalności

44

środkami programu operacyjnego będzie stanowiło PP.

Pomoc publiczna w dziedzinie kultury i ochrony

dziedzictwa narodowego

Działalność dotycząca kultury i wspierania dziedzictwa

narodowego nie jest z definicji wyłączona spod

oddziaływania przepisów o pomocy publicznej

Dofinansowanie projektów dotyczących działalności

kulturalnej wykonywanej przez instytucje kultury, jst,

kościoły i inne podmioty niewykonujące działalności w

warunkach konkurencji nie stanowi pomocy publicznej

Należy jednak zauważyć, że instytucje tego rodzaju poza

działalnością podstawową mogą prowadzić inną

działalność, wykonywaną w warunkach konkurencji.

Przykładowo – muzea niejednokrotnie odpłatnie

udostępniają pomieszczenia w celu organizacji różnego

rodzaju imprez, uroczystości etc. i w tym zakresie konkurują

z innymi podmiotami wykonującymi taką działalność,

chociażby z hotelami.

45

Pomoc publiczna w dziedzinie kultury i ochrony

dziedzictwa narodowego

W przypadku instytucji, które poza działalnością kulturalną

prowadzą działalność gospodarczą, publiczne finansowanie

działalności kulturalnej nie będzie stanowiło pomocy

publicznej pod warunkiem, że:

– Oba rodzaje działalności dadzą się wyraźnie rozdzielić

– finansowanie obu rodzajów działalności można wyraźnie

rozdzielić

– podmiot jest w stanie właściwie przypisywać koszty do

poszczególnych rodzajów działalności, a tym samym nie

zachodzi tzw. krzyżowe dotowanie działalności

gospodarczej.

46

Pomoc publiczna w dziedzinie kultury i ochrony

dziedzictwa narodowego

W przypadku obiektów wpisanych do rejestru zabytków

występowanie pomocy publicznej uzależnione jest od

przeznaczenia obiektu. Jeśli służy on wykonywaniu

działalności konkurencyjnej to pomoc publiczna może

wystąpić

Analogiczny problem występuje w przypadku tzw.

digitalizacji zasobów kultury. Przedsięwzięcie takie może

służyć niekomercyjnemu udostępnieniu tych zasobów

szerokiej rzeszy zainteresowanych osób, ale może też

służyć celom komercyjnym (np. sprzedaż płyt dvd z

archiwalnymi filmami).

W pierwszym przypadku sfinanansowanie projektu nie

stanowi pomocy publicznej, w drugim zaś nie sposób tego

wykluczyć.

47

Pomoc publiczna w dziedzinie mieszkalnictwa

Udzielenie wspólnocie mieszkaniowej dofinansowania w

celu renowacji części wspólnych budynku wielorodzinnego

nie będzie stanowiło pomocy publicznej

Przekazanie gminom, TBS-om oraz spółdzielniom

mieszkaniowym środków RPO z przeznaczeniem na

renowację części wspólnych budynków będzie stanowiło

pomoc publiczną dla tych podmiotów

Projekty polegające na dofinansowaniu środkami RPO

adaptacji lub remontów budynków zawierających lokale

socjalne nie będą związane z udzieleniem pomocy

publicznej

48

Konsekwencje dla wnioskodawców

ubiegających się o dofinansowanie zgodnie z

regułami pomocy publicznej

Poziom dofinansowania projektu (ewentualnie

maksymalna kwota dofinansowania)

Kwalifikowalność:

– w wymiarze czasowym

– w wymiarze przedmiotowym

49

Kwalifikowalność VAT

50

Podatek od towarów i usług (VAT)

Zgodnie z art. 3 lit. e rozporządzenia 1084/2006 oraz art. 7 ust. 1

lit. d rozporządzenia 1080/2006 podatek od towarów i usług

(VAT) może być wydatkiem kwalifikowalnym tylko wtedy, gdy nie

podlega zwrotowi (nie jest możliwe jego odzyskanie przez

beneficjenta).

VAT podlegający odzyskaniu w jakikolwiek sposób nie będzie

uważany za kwalifikowalny, nawet jeśli nie został faktycznie

odzyskany przez beneficjenta.

Zgodnie ze stanowiskiem Ministerstwa Finansów przekazanym

pismem z dnia 23 grudnia 2004 r. (Zn. PP8-901149/04/MZE/3705), w świetle przepisów o podatku od towarów i

usług „odzyskanie” podatku oznacza odliczenie go od podatku

należnego lub zwrot w określonych przypadkach, według

warunków ściśle określonych przepisami o podatku od towarów i

usług.

Pojęcie odliczenia podatku VAT (zmniejszenie podatku należnego

o podatek naliczony) na gruncie polskich przepisów podatkowych

jest pojęciem funkcjonującym jedynie w przepisach o podatku od

towarów i usług.

51

Podatek od towarów i usług (VAT)

Zaliczenie VAT do kosztów uzyskania przychodów celem

obniżenia podstawy opodatkowania podatkiem

dochodowym nie jest odliczeniem ani uzyskaniem zwrotu

podatku od towarów i usług, a więc nie jest odzyskiwaniem

podatku od towarów i usług w rozumieniu art. 3 lit. e

rozporządzenia 1084/2006 oraz art. 7 ust. 1 lit. d

rozporządzenia 1080/2006.

W przypadku, gdy umowa o dofinansowanie wskazuje inny

niż beneficjent podmiot upoważniony do ponoszenia

wydatków kwalifikowalnych lub beneficjent ubiega się o

uznanie za kwalifikowalne podatku VAT poniesionego przez

podmiot upoważniony do ponoszenia wydatków

kwalifikowanych należy przedłożyć „Oświadczenie o

kwalifikowalności VAT” również dla tego podmiotu.

52

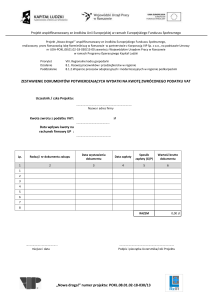

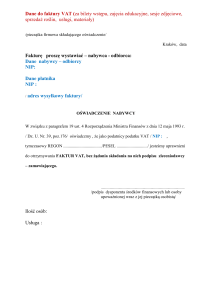

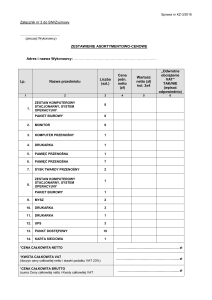

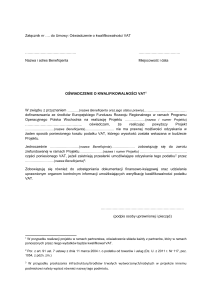

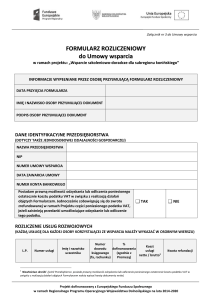

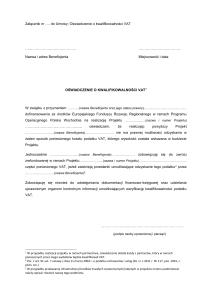

Oświadczenie o kwalifikowalności VAT

Beneficjent, który uzna VAT za wydatek kwalifikowalny jest

zobowiązany do przedstawienia we wniosku o dofinansowanie

szczegółowego uzasadnienia zawierającego podstawę prawną

wskazującą na brak możliwości obniżenia VAT należnego o VAT

naliczony zarówno na dzień sporządzania wniosku o

dofinansowanie, jak również mając na uwadze planowany sposób

wykorzystania w przyszłości majątku wytworzonego w związku z

realizacją projektu.

Brak szczegółowych informacji w ww. zakresie będzie mógł

stanowić podstawę dla IP oraz IZ do zakwestionowania wniosku o

dofinansowanie pod kątem kwalifikowalności wydatków

związanych z VAT.

Ponadto biorąc pod uwagę, iż prawo do obniżenia VAT

należnego o VAT naliczony może powstać zarówno w okresie

realizacji projektu, jak i po jego zakończeniu, beneficjenci, którzy

zaliczą VAT do wydatków kwalifikowalnych są zobowiązani

dołączyć do wniosku o dofinansowanie przekazywanego do IP

„Oświadczenie o kwalifikowalności VAT”, którego wzór stanowi

załącznik do wytycznych.

53

Oświadczenie o kwalifikowalności VAT

Oświadczenie składa się z dwóch integralnych części.

– W ramach pierwszej części beneficjent oświadcza, iż w chwili

składania wniosku o dofinansowanie nie może odzyskać w żaden

sposób poniesionego kosztu podatku VAT, którego wysokość

została określona w odpowiednim punkcie wniosku o

dofinansowanie (fakt ten decyduje o kwalifikowalności VAT).

– W części drugiej beneficjent zobowiązuje się do zwrotu

zrefundowanej ze środków unijnych części VAT, jeżeli zaistnieją

przesłanki umożliwiające odzyskanie tego podatku przez

beneficjenta.

„Oświadczenie o kwalifikowalności VAT” podpisane przez beneficjenta

powinno stanowić załącznik do zawieranej z beneficjentem umowy o

dofinansowanie.

IZ wymaga, aby podpisanie umowy o dofinansowanie z beneficjentem,

który zaliczył VAT do wydatków kwalifikowalnych było uwarunkowane

podpisaniem ww. oświadczenia.

W przypadkach budzących wątpliwości beneficjent może zwrócić się do

właściwych organów z prośbą o wydanie interpretacji przepisów prawa

podatkowego zgodnie z przepisami Ordynacji podatkowej.

54

VAT jako wydatek kwalifikowalny

Zasada określona w ww. rozporządzeniach oznacza, iż

zapłacony VAT może być uznany za wydatek kwalifikowalny

tylko i wyłącznie wówczas, gdy beneficjentowi, zgodnie z

obowiązującym ustawodawstwem krajowym, nie przysługuje

prawo (czyli beneficjent nie ma prawnych możliwości) do

obniżenia kwoty podatku należnego o kwotę podatku

naliczonego lub ubiegania się o zwrot VAT.

Posiadanie wyżej wymienionego prawa (potencjalnej

prawnej możliwości) wyklucza uznanie wydatku za

kwalifikowalny, nawet jeśli faktycznie zwrot nie nastąpił np.

ze względu na nie podjęcie przez beneficjent czynności

zmierzających do realizacji tego prawa.

55

Prawo do obniżenia VAT należnego o VAT

naliczony

Zgodnie z art. 86 ust. 1 ustawy o VAT, podatnikom VAT przysługuje

prawo do obniżenia kwoty podatku należnego o kwotę podatku

naliczonego w zakresie, w jakim nabywane towary lub usługi

wykorzystywane są do wykonywania czynności opodatkowanych.

Przepis zawarty w art. 88 ustawy o VAT zawiera katalog przypadków,

kiedy podatnikowi VAT nie przysługuje prawo do odliczenia podatku

naliczonego.

Podatku tego nie można odliczyć nawet wówczas, gdy dany zakup jest

bezpośrednio związany z czynnościami podlegającymi opodatkowaniu,

tym samym VAT może stanowić wydatek kwalifikowalny.

Przepisy ustawy o VAT stanowią, iż prawo do odliczenia podatku

naliczonego przysługuje beneficjentowi jedynie w przypadku, kiedy

spełnione są dwa warunki:

– beneficjent jest podatnikiem VAT oraz

– zakupione przez beneficjenta towary i usługi wykorzystywane są

przez beneficjenta do wykonywania czynności opodatkowanych.

Jeśli nie jest spełniony jeden z wymienionych warunków wówczas VAT

zawarty w dokonywanych przez beneficjenta zakupach będzie stanowił

wydatek kwalifikowalny w rozumieniu ww. rozporządzeń.

56

Status podatnika VAT

Zgodnie z art. 15 ust. 1 ustawy o VAT podatnikami są podmioty

wykonujące samodzielnie działalność gospodarczą, bez względu

na cel i rezultat tej działalności.

Za podatników nie uznaje się organów władzy publicznej oraz

urzędów obsługujących te organy w zakresie realizowanych

zadań nałożonych odrębnymi przepisami prawa z wyłączeniem

czynności wykonywanych na podstawie zawartych umów

cywilnoprawnych (art. 15 ust. 6 ustawy o VAT).

W związku z tym, prawo do obniżenia VAT należnego o VAT

naliczony będzie przysługiwało tym podmiotom dokonującym

zakupy towarów i usług finansowanych ze środków finansowych

pochodzących z Funduszu Spójności lub funduszy strukturalnych,

na podstawie prawidłowo wystawionych faktur VAT przez

podatników posiadających status podatnika czynnego w

rozumieniu art. 96 ustawy o VAT.

57

Związek zakupów z czynnościami

opodatkowanymi

Prawo do odliczenia podatku naliczonego

przysługuje wyłącznie wówczas, gdy zakupione

przez beneficjenta towary i usługi będą służyły

czynnościom opodatkowanym.

Prawo do odliczenia nie przysługuje w zakresie, w

jakim zakupy związane są z czynnościami

zwolnionymi z podatku VAT lub z czynnościami nie

podlegającymi opodatkowaniu.

58

Związek zakupów z czynnościami

opodatkowanymi

Z orzecznictwa Europejskiego Trybunału

Sprawiedliwości wynika, że związek zakupów z

czynnościami opodatkowanymi powinien mieć,

zasadniczo, charakter bezpośredni.

Tym samym, beneficjent realizujący projekt

dofinansowany ze środków RPO WP będzie mógł

odliczyć VAT wówczas, gdy zakupy towarów i usług

w ramach realizowanego projektu związane są

bezpośrednio z wykonywanymi przez beneficjenta

czynnościami opodatkowanymi.

59

Odliczenie częściowe

Zgodnie z art. 90 ust. 1 ustawy o VAT, w przypadku, gdy podmiot

dokonuje zarówno transakcji zwolnionych, jak i transakcji

opodatkowanych VAT, powinien on przyporządkować naliczony

VAT odnośnie dokonywanych przez siebie zakupów do trzech

grup:

– A) naliczonego VAT wynikającego z zakupów związanych

wyłącznie z wykonywaniem czynności, w związku z którymi

przysługuje prawo do odliczenia podatku naliczonego VAT podatek ten w całości podlega odliczeniu (a więc zgodnie z

rozporządzeniami WE - nie może być wydatkiem

kwalifikowalnym),

– B) naliczonego VAT wynikającego z zakupów związanych

wyłącznie z wykonywaniem czynności, w związku z którymi

nie przysługuje prawo do odliczenia podatku naliczonego VAT

- podatek ten w całości nie podlega odliczeniu (a więc zgodnie

z Rozporządzeniami - może być uznany za wydatek

kwalifikowalny),

60

Odliczenie częściowe

– C) naliczonego VAT związanego zarówno z czynnościami, w

związku z którymi przysługuje prawo do odliczenia podatku

naliczonego VAT, jak również z czynnościami, w związku z

którymi prawo do odliczenia podatku naliczonego VAT nie

przysługuje – w tym przypadku podmiot powinien:

• – albo wyodrębnić część kwoty podatku naliczonego VAT,

która może podlegać odliczeniu, jeżeli jest to możliwe,

• – albo, jeżeli takie wyodrębnienie nie jest możliwe, określić

kwotę podatku naliczonego VAT podlegającego odliczeniu

stosując tzw. współczynnik sprzedaży, o którym mowa w

art. 90 Ustawy o VAT.

Należy podkreślić, iż przedstawiony ogólny schemat rozliczania

VAT jedynie sygnalizuje, iż na gruncie Ustawy o VAT istnieje

możliwość takiego rozliczenia. Okres, w którym istnieje

obowiązek korekty podatku naliczonego odliczonego według

współczynnika sprzedaży w zależności od rodzaju nabywanych

towarów i usług może sięgać nawet 10 lat,

61

Odliczenie częściowe

W przypadku projektów realizowanych w ramach RPO WP, jeżeli

beneficjent nie będzie w stanie w jednoznaczny sposób

przyporządkować naliczonego VAT do grupy wskazanej w ppkt

C), VAT nie będzie uznany za wydatek kwalifikowalny.

Dodatkowo, beneficjent będzie związany podpisanym przez

siebie oświadczeniem, w okresie od dnia złożenia do IP/IW

wniosku o dofinansowanie projektu w ramach RPO WP, przez

okres realizacji projektu oraz przez okres trwałości projektu, tj. do

upływu 5 lat od końcowej daty okresu kwalifikowania wydatków

dla projektu określonej w umowie o dofinansowanie.

Należy podkreślić, iż każdy stan faktyczny w kontekście projektów

RPO WP wymagać będzie zawsze indywidualnego rozpatrzenia

w kontekście zagadnienia kwalifikowalności wydatków. Zgodnie

bowiem z orzecznictwem Europejskiego Trybunału

Sprawiedliwości podatnik, który wykorzystuje towary do

prowadzenia działalności gospodarczej uprawniony jest do

odliczenia VAT, przy zachowaniu obowiązujących zasad odliczeń,

nawet jeśli towary te wykorzystywane są w prowadzonej

działalności w bardzo niewielkim zakresie.

62

Odliczenie częściowe

W przypadku rozliczeń podatku od towarów i usług należy

brać pod uwagę nie tylko określenie prawa do odliczenia

VAT w momencie nabycia majątku, lecz prawo to powinno

być rozpatrywane z punktu widzenia sposobu wykorzystania

majątku w okresie eksploatacji do dnia upływu 3 lat od daty

zamknięcia PO IiŚ. Jest to związane z tym, iż każda zmiana

przeznaczenia majątku, która pośrednio wiąże się z

powstaniem prawa do odliczeń, powoduje prawo dokonania

korekty kwoty podatku odliczonego (patrz art. 91 Ustawy o

VAT) - w tym przypadku za dany okres realizacji projektu w

ramach PO IiŚ.

63

Kwalifikowalność VAT - Sektor transportu

Opodatkowaniu VAT podlega jedynie co do zasady odpłatne

świadczenie usług.

W związku z tym beneficjent realizujący projekt w ramach

RPO WP, którego przedmiotem jest budowa infrastruktury

drogowej, nie będzie mógł odliczyć VAT zawartego w cenie

zakupionych towarów i usług. Użytkownicy tej infrastruktury

korzystają bowiem z niej, co do zasady, nieodpłatnie.

Dla takich podmiotów VAT będzie stanowił wydatek

kwalifikowalny.

W przypadku np. prowadzenia działalności w postaci

odpłatnego udostępniania autostrad, działalność taka

podlega opodatkowaniu VAT, co może oznaczać, iż w takim

przypadku VAT nie będzie mógł być wydatkiem

64

kwalifikowalnym.

Kwalifikowalność VAT - sektor

środowiska

Gmina realizuje projekt z zakresu budowy

kanalizacji, a po zrealizowaniu przedsięwzięcia

będzie jego operatorem i będzie pobierać opłaty

od użytkowników indywidualnych. W tym

przypadku VAT nie może być wydatkiem

kwalifikowalnym.

Gmina realizuje projekt np. z zakresu budowy

kanalizacji. Po zrealizowaniu przedsięwzięcia

składniki majątku sfinansowanego ze środków

pochodzących z RPO WP są przekazywane:

65

Kwalifikowalność VAT - sektor środowiska

– a) aportem do należącej do gminy spółki komunalnej (podatnik

VAT), która będzie operatorem przedsięwzięcia i która będzie

pobierać opłaty od użytkowników indywidualnych za korzystanie z

wybudowanej kanalizacji;

• Zgodnie z art. 15 ust. 2 Ustawy o VAT do działalności

gospodarczej, której prowadzenie przesądza o statusie

podatnika VAT, zalicza się czynności polegające m.in. na

wykorzystaniu towarów w sposób ciągły do działalności

zarobkowej. Oznacza to, że wykorzystanie składników majątku

trwałego jako aportu, co do zasady jest czynnością

podlegającą opodatkowaniu podatkiem VAT. Jednakże, na

mocy §8 ust. 1 pkt 6 rozporządzenia w sprawie wykonania

przepisów ustawy o VAT zwalnia się od podatku wkłady

niepieniężne (aporty) wnoszone do spółek prawa handlowego i

cywilnego. Zgodnie z art. 86 ust. 1 Ustawy o VAT,

wykonywanie dostaw zwolnionych od podatku nie daje prawa

do odliczeń i zwrotu podatku naliczonego. Biorąc powyższe

pod uwagę, w przedmiotowym przypadku VAT poniesiony

przez gminę w związku z budową infrastruktury będzie

wydatkiem kwalifikującym się do wsparcia w ramach RPO WP.

66

Kwalifikowalność VAT - sektor środowiska

– b) na podstawie umowy dzierżawy gminnej spółce komunalnej lub

zakładowi budżetowemu;

• Zgodnie z art. 5 ust. 1 pkt 1 ustawy o VAT, opodatkowaniu

podatkiem od towarów i usług podlega odpłatna dostawa

towarów i odpłatne świadczenie usług na terytorium kraju.

Umowa dzierŻawy zaliczana jest na podstawie art. 8 ust. 1

ustawy do świadczenia usług, lub na podstawie art. 7 ust. 1 pkt

2 ustawy o VAT, stanowi dostawę towarów, o ile spełnione są

warunki określone w tym przepisie. Przepis ten określa, iż

dzierżawę (najem, leasing) uznaje się za dostawę towarów

pod warunkiem, iż umowa nie przewiduje, że w następstwie

normalnych zdarzeń przewidzianych tą umową lub z chwilą

zapłaty ostatniej raty zostanie przeniesione prawo własności.

Zatem, jeżeli umowa dzierżawy nie zawiera takiego warunku

tego typu czynność stanowi świadczenie usług. W związku z

powyższym w tej sytuacji podatnikowi VAT przysługuje prawo

do odliczenia VAT związanego z inwestycją i VAT nie może

być wydatkiem kwalifikowalnym.

67

Kwalifikowalność VAT - sektor środowiska

– c) na podstawie umowy użyczenia spółce komunalnej lub

zakładowi budżetowemu;

• Umowa użyczenia ma charakter nieodpłatny. Z tego względu,

przy tej formie zagospodarowania majątku trwałego gminy

każdy stan faktyczny powinien być analizowany oddzielnie pod

kątem przepisu art. 15 ust. 2 ustawy o VAT oraz postanowień:

– art. 5 ust. 1 pkt 1 ustawy o VAT, który stanowi, że

opodatkowaniu podlega odpłatna dostawa towarów i

odpłatne świadczenie usług,

– art. 8 ust. 2 ustawy o VAT, który m. in. stanowi, iż

nieodpłatne świadczenie usług, jeżeli nie są one związane

z prowadzeniem przedsiębiorstwa, a podatnikowi

przysługiwało prawo do obniżenia kwoty podatku

należnego o kwotę podatku naliczonego przy nabyciu

towarów i usług związanych z tymi usługami, w całości lub

części, traktuje się jak odpłatne świadczenie usług.

68

Kwalifikowalność VAT - sektor środowiska

• Brak prawa do obniżenia podatku należnego może być

związany np. z nabyciem składników majątku od osoby

fizycznej nie będącej podatnikiem VAT, która w związku z

tym nie jest upoważniona do wystawiania faktur. Brak prawa

do odliczeń może także mieć miejsce, gdy składniki majątku

mają związek z czynnościami, które nie podlegają

opodatkowaniu. W tym ostatnim przypadku należy zwrócić

uwagę na wyżej cytowany art. 15 ust. 2 ustawy o VAT, który

do działalności gospodarczej włączającej w obszar

opodatkowania VAT zalicza czynności wykorzystywania

towarów lub wartości niematerialnych i prawnych w sposób

ciągły do celów zarobkowych.

69

Kwalifikowalność VAT - sektor środowiska

• W związku z powyższym należy przyjąć, iż tylko w

przypadku niektórych umów użyczenia, gdzie będzie

pewność spełnienia takich warunków jak:

– podatnik (gmina) od samego początku nie przewiduje

odpłatnego udostępnienia składników majątkowych (np.

poprzez ich najem, dzierżawę, wniesienie aportem) i

działalność podatnika w zakresie składników

majątkowych wytworzonych w związku z realizacją

projektu FS lub EFRR nie jest związana z pobieraniem

przez niego określonej formy wynagrodzenia,

– faktyczny użytkownik majątku użyczonego przez gminę

(np. zakład budżetowy lub spółka komunalna) nie będzie

go wykorzystywał do wykonywania czynności odpłatnych

w imieniu gminy, nie będzie służyło gminie prawo do

odliczeń przy nabyciu składników majątkowych, a tym

samym, VAT będzie mógł stanowić wydatek

kwalifikowalny.

70

Kwalifikowalność VAT - sektor środowiska

– d) najpierw (np. na okres 5 lat) na zasadzie umowy

użyczenia, a następnie gmina sygnalizuje zmianę

wykorzystania posiadanych składników majątku poprzez

wniesienie ich aportem do spółki;

• wykorzystanie towarów w sposób ciągły do działalności

zarobkowej, zgodnie z art. 15 ust. 2 ustawy o VAT, jest

zaliczane do działalności gospodarczej podatnika i

obejmuje to także przekazywanie składników majątku w

formie aportu. Jeżeli gmina zakłada wykorzystanie tych

składników poprzez wniesienie ich aportem (nawet w

późniejszym okresie, po kilku latach udostępniania

majątku na zasadzie umowy użyczenia), składniki tego

majątku będą niewątpliwie związane z działalnością

gospodarczą podatnika w rozumieniu ustawy o VAT.

71

Kwalifikowalność VAT - sektor środowiska

• W sytuacji czasowego, nieodpłatnego wykorzystania tego

majątku na cele nie związane z prowadzeniem

przedsiębiorstwa (umowa użyczenia), będzie miał

zastosowanie przepis art. 8 ust. 2 ustawy o VAT gdzie

wymieniono przypadki nieodpłatnego świadczenia usług,

które są traktowane jako odpłatne świadczenie usług. W

tego typu sytuacjach nieodpłatne świadczenie usług będzie

podlegało opodatkowaniu i podatnikowi będzie

przysługiwało prawo do zmniejszenia podatku należnego o

podatek naliczony, a co za tym idzie VAT nie będzie mógł

zostać uznany za wydatek kwalifikowalny.

72