Rachunkowość finansowa stanowi podsystem informacyjny przedsiębiorstwa. Jest to system ewidencji gospodarczej , który ujmuje w

odpowiednich przekrojach, wyrażone wartościowo: majątek, źródła jego finansowania, stopień jego wykorzystanie, przebieg

procesów gospodarczych i wynik działalności gospodarczej. Efekty procesu ewidencji prezentowane są w sprawozdawczości

finansowej (bilans, rachunek zysków i strat i inne sprawozdania).

Tradycyjnie wymienia się następujące części składowe rachunkowości:

1) księgowość – część ewidencyjna rachunkowości

2) rachunek kosztów – ewidencja, kalkulacja i analiza kosztów

3) sprawozdawczość finansowa

4) analiza finansowa- pozwala na interpretowanie prezentowanych danych liczbowych w sprawozdawczości finansowej.

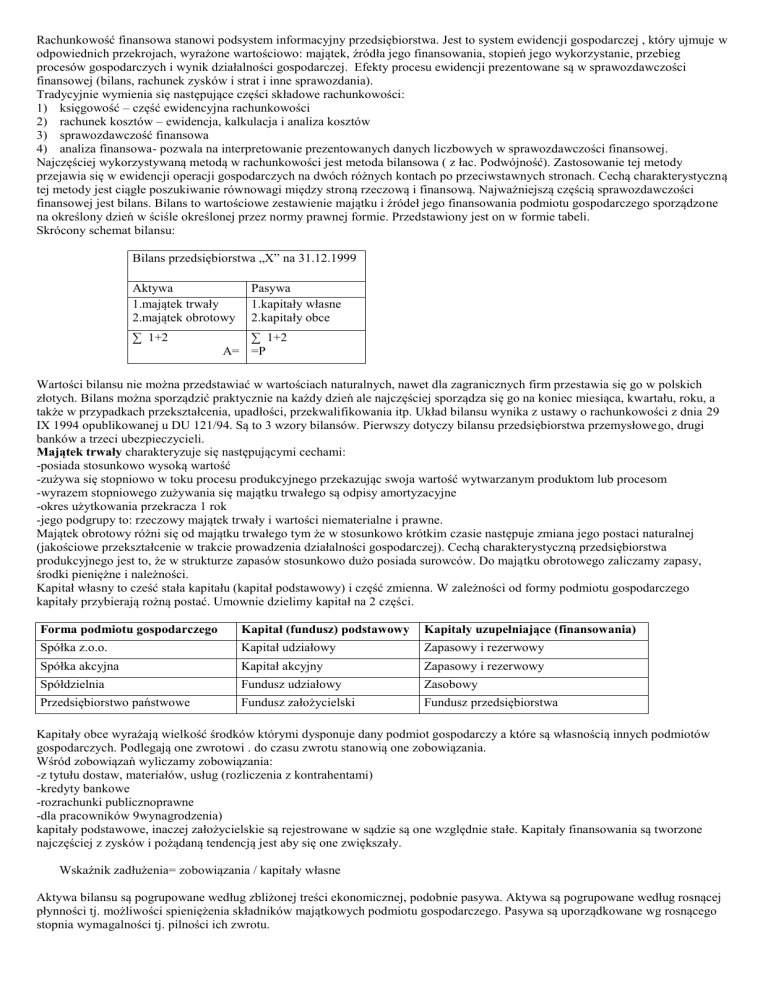

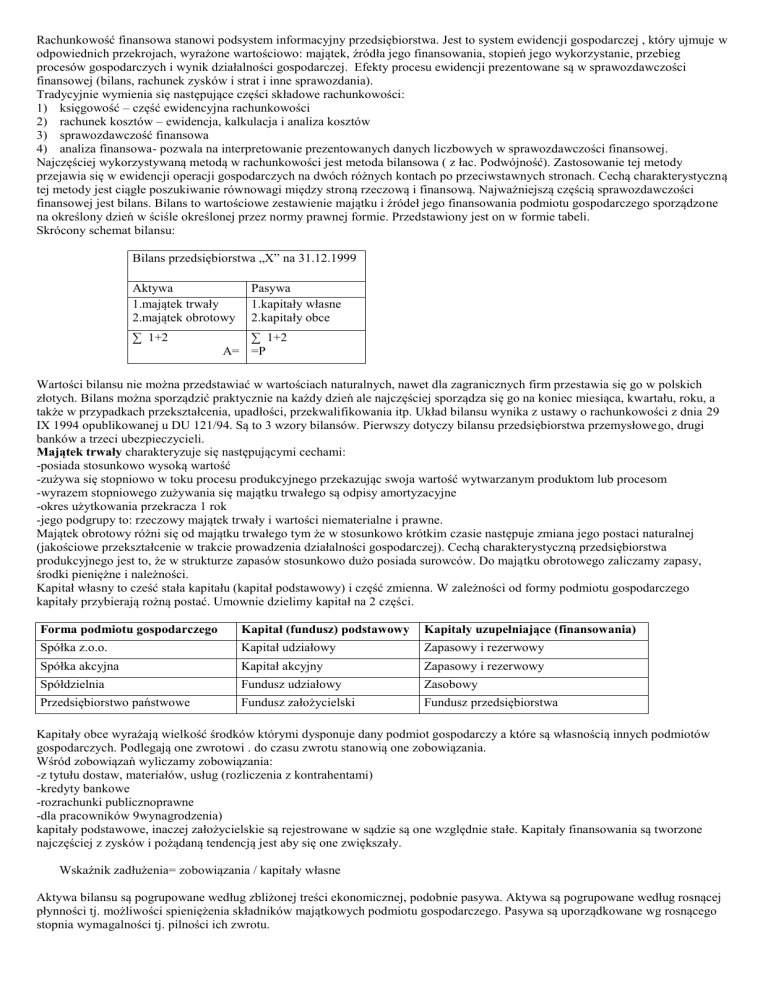

Najczęściej wykorzystywaną metodą w rachunkowości jest metoda bilansowa ( z łac. Podwójność). Zastosowanie tej metody

przejawia się w ewidencji operacji gospodarczych na dwóch różnych kontach po przeciwstawnych stronach. Cechą charakterystyczną

tej metody jest ciągłe poszukiwanie równowagi między stroną rzeczową i finansową. Najważniejszą częścią sprawozdawczości

finansowej jest bilans. Bilans to wartościowe zestawienie majątku i źródeł jego finansowania podmiotu gospodarczego sporządzone

na określony dzień w ściśle określonej przez normy prawnej formie. Przedstawiony jest on w formie tabeli.

Skrócony schemat bilansu:

Bilans przedsiębiorstwa „X” na 31.12.1999

Aktywa

1.majątek trwały

2.majątek obrotowy

∑ 1+2

Pasywa

1.kapitały własne

2.kapitały obce

∑ 1+2

A= =P

Wartości bilansu nie można przedstawiać w wartościach naturalnych, nawet dla zagranicznych firm przestawia się go w polskich

złotych. Bilans można sporządzić praktycznie na każdy dzień ale najczęściej sporządza się go na koniec miesiąca, kwartału, roku, a

także w przypadkach przekształcenia, upadłości, przekwalifikowania itp. Układ bilansu wynika z ustawy o rachunkowości z dnia 29

IX 1994 opublikowanej u DU 121/94. Są to 3 wzory bilansów. Pierwszy dotyczy bilansu przedsiębiorstwa przemysłowego, drugi

banków a trzeci ubezpieczycieli.

Majątek trwały charakteryzuje się następującymi cechami:

-posiada stosunkowo wysoką wartość

-zużywa się stopniowo w toku procesu produkcyjnego przekazując swoja wartość wytwarzanym produktom lub procesom

-wyrazem stopniowego zużywania się majątku trwałego są odpisy amortyzacyjne

-okres użytkowania przekracza 1 rok

-jego podgrupy to: rzeczowy majątek trwały i wartości niematerialne i prawne.

Majątek obrotowy różni się od majątku trwałego tym że w stosunkowo krótkim czasie następuje zmiana jego postaci naturalnej

(jakościowe przekształcenie w trakcie prowadzenia działalności gospodarczej). Cechą charakterystyczną przedsiębiorstwa

produkcyjnego jest to, że w strukturze zapasów stosunkowo dużo posiada surowców. Do majątku obrotowego zaliczamy zapasy,

środki pieniężne i należności.

Kapitał własny to cześć stała kapitału (kapitał podstawowy) i część zmienna. W zależności od formy podmiotu gospodarczego

kapitały przybierają rożną postać. Umownie dzielimy kapitał na 2 części.

Forma podmiotu gospodarczego

Kapitał (fundusz) podstawowy

Kapitały uzupełniające (finansowania)

Spółka z.o.o.

Kapitał udziałowy

Zapasowy i rezerwowy

Spółka akcyjna

Kapitał akcyjny

Zapasowy i rezerwowy

Spółdzielnia

Fundusz udziałowy

Zasobowy

Przedsiębiorstwo państwowe

Fundusz założycielski

Fundusz przedsiębiorstwa

Kapitały obce wyrażają wielkość środków którymi dysponuje dany podmiot gospodarczy a które są własnością innych podmiotów

gospodarczych. Podlegają one zwrotowi . do czasu zwrotu stanowią one zobowiązania.

Wśród zobowiązań wyliczamy zobowiązania:

-z tytułu dostaw, materiałów, usług (rozliczenia z kontrahentami)

-kredyty bankowe

-rozrachunki publicznoprawne

-dla pracowników 9wynagrodzenia)

kapitały podstawowe, inaczej założycielskie są rejestrowane w sądzie są one względnie stałe. Kapitały finansowania są tworzone

najczęściej z zysków i pożądaną tendencją jest aby się one zwiększały.

Wskaźnik zadłużenia= zobowiązania / kapitały własne

Aktywa bilansu są pogrupowane według zbliżonej treści ekonomicznej, podobnie pasywa. Aktywa są pogrupowane według rosnącej

płynności tj. możliwości spieniężenia składników majątkowych podmiotu gospodarczego. Pasywa są uporządkowane wg rosnącego

stopnia wymagalności tj. pilności ich zwrotu.

Operacje gospodarcze, konta i ich wykorzystanie w rachunku.

Każdy podmiot prowadzi działalność gospodarczą na którą składają się różne operacje. Operacje gospodarcze to te zdarzenia, które

powodują wartościowe zmiany w składnikach majątkowych podmiotu gospodarczego i źródłach jego finansowania. Np. jeżeli

jesteśmy kredytobiorcami to samo złożenie wniosku nie jest operacją gospodarczą jest nią natomiast faktyczne zaciągnięcie kredytu.

Konto księgowe jest to podstawowe urządzenie służące do rejestracji operacji gosp. a więc do wszelkich zmian kapitałowych i

majątkowych.

Schemat teowy konta:

Nazwa konta

Debet (winien) Dt (Wn)

Kredyt Ct (Ma)

Szczególne cechy konta:

-każde konto ma swoją nazwę

-ma dwie kolumny służące do ewidencji zmian

-w wyniku ewidencji operacji gospodarczych każde konto wykazuje obroty

-w dowolnym czasie istnieje możliwość ustalenia stanu konta

Otwarcie konta polega na wpisaniu na podstawie bilansu salda początkowego posiadanego majątku lub źródeł jego finansowania na

odpowiednią stronę konta. Saldo początkowe aktywów wpisuje się na lewej stronie konta, pasywów na prawej.

Ogólne zasady ewidencji na kontach bilansowych przedstawiają schematy:

Konta aktywów (aktywne)

Dt

Ct

Saldo początkowe

Zwiększenia

Zmniejszenia

konta pasywów (pasywne)

Dt

Ct

Saldo początkowe

Zmniejszenia Zwiększenia

Innym rodzajem kont są konta procesowe (wynikowe). Wyróżniamy konta wynikowe –kosztów, -dochodów,

-strat i zysków

nadzwyczajnych. Na podstawie informacji pochodzących z tych kont sporządzany jest rachunek zysków i strat. Wynik finansowy to

zysk lub strata. Jeśli więcej jest kosztów niż przychodów to mamy stratę.

Dt

Wynik finansowy

Dt

Koszty

Ct

Poniesione koszty Zmniejszenia kosztów

Przeniesienie kosztów na

wynik finansowy

Dt Straty nadzwyczajne

Ct

Poniesione straty Zmniejszenia strat

Przeksięgowanie strat na

wynik finansowy

Ct

Dt

Przychody

Ct

Zmniejszenie przychodów Uzyskane przychody

Przeniesienie przychodów

na wynik finansowy

Dt

Zyski nadzwyczajne

Ct

Zmniejszenia zysków nadzw. Osiągnięte zyski nadzw.

Przeniesienie zysków nadzw.

na wynik finansowy

Koszty i przychody są związane z normalną działalnością jednostki gospodarczej. Do kosztów zalicza się celowe zużycie środków

materialnych, usług obcych, wypłacone wynagrodzenie pracownicze, podatki i opłaty.

Przychody są realizowane ze sprzedaży towarów, produktów i usług. Straty i zyski nadzwyczajne są związane z niepowtarzalnymi i

losowymi zdarzeniami zaistniałymi w podmiocie gospodarczym – np. kradzież, pożar, ugoda.

Pomiędzy kontami występuje ścisły związek. Powiązanie to nazywamy korespondencją kont. Np. jeśli pobieramy pieniądze z

rachunku do kasy, kontami korespondującymi będą kasa i rachunek. W śród kont wymieniamy także konta syntetyczne i analityczne.

Syntetyczne odzwierciedlają ogólne dane o sytuacji majątkowej i finansowej oraz o wynikach działalności gospodarczej jednostki.

Konta analityczne to urządzenia księgowe służące do szczegółowej ewidencji danych podlegających na kontach syntetycznych.

Rozbudowy analitycznej wymagają konta: rozrachunków, środków trwałych, kapitałów. Kontem syntetycznym generalnie będzie

konto przychodów np. operacyjne, finansowe, zyski nadzwyczajne.

Innym kryterium klasyfikacyjnym jest podział kont na -rozliczeniowe i -rozrachunkowe. Rozrachunkowe dotyczą zobowiązań np. z

budżetem, kontrahentami. Rozliczeniowe natomiast są kontami przejściowymi między określonymi kontami.

Wyróżniamy także konta korygujące np. „umorzenie środków” trwałych jest kontem korygującym konto „środki trwałe” i pozwala

określić nam środki netto.

Korekta (storno)

Sposobem poprawiania błędnych zapisów na koncie jest storno. Storno dokonywane jest jako storno czarne lub czerwone.

Np. podjęto gotówkę z banku do kasy w wysokości 100zł i gotówkę tą zaewidencjonowano, zapis jednak jest błędny.

1) za pomocą storna czarnego korygujemy:

Dt

Rachunek bankowy

Ct

Dt

Kasa

Ct

1)

100

100 (1a

100 (1b

1a) 100

1b) 100

100

(1

1) błędny zapis

1a) storno błędnego zapisu

1b) zapis prawidłowy

2) za pomocą storna czerwonego korygujemy:

Dt

1)

1a)

Rachunek bankowy

100

100

100 lub

Ct

(1b

100

100 lub

100

Dt

Kasa

Ct

1b) 100

100

(1

100 lub (1a

100

oznacza minus

Storno czerwone zapewnia przejrzystość zapisów i nie zawyża obrotów. W szczególności jest stosowane do korygowania

ewidencji sprzedaży gdy jest ona prowadzona na jednym koncie.

Zasady i metody rachunkowości.

Podstawowe reguły postępowania w rachunkowości obejmujące zasadnicze koncepcje, konwencje i procedury zostały określone jako

reguły rachunkowości.

- Zasada memoriałowa wg której przychody uważa się za osiągnięte w momencie ich wystąpienia a nie wpływu kasowego.

Zgodnie z tą zasadą należy w księgach rachunkowych ująć wszystkie osiągnięte i przypadające na rzecz jednostki gospodarczej

przychody i obciążające ją koszty.

- Zasada współmierności- koszty odnoszące się do danych przychodów zaliczane są do tego samego okresu sprawozdawczego, w

ewidencji wydziela się koszty i przychody przyszłych okresów.

- Zasada kontynuacji działania- zakłada że jednostka w najbliższej przyszłości nie ulega likwidacji lub też nie nastąpi istotne

zmniejszenie działalności gospodarczej. Konsekwencją tej zasady jest odmienny sposób wyceny majątku jednostki, która

kontynuuje działalność od wyceny majątku firmy która wkrótce zaprzestanie prowadzić działalność.

- Zasada ciągłości- oznacza stosowanie w kolejnych latach jednakowych zasad: grupowania operacji gospodarczych, wyceny

aktywów. Bilans zamknięcia roku poprzedniego staje się bilansem otwarcia roku bieżącego.

- Zasada ostrożnej wyceny- przy ustalaniu wartości majątku, przychodu, kosztów, zobowiązań, należy przyjmować realną wartość

na dzień wyceny np. środki trwałe wykazuje się po uwzględnieniu umorzenia, papiery wartościowe zmniejsza się o trwałą stratę

ich wartości na skutek zmian ich kursów na giełdzie.

4 typy gospodarczych operacji bilansowych:

1) jeden składnik zwiększa się o daną wartość a drugi zmniejsza o tę samą wartość, po stronie pasywów nic się nie dzieje, suma

bilansowa pozostaje bez zmian

∑A=A1 + (A2+Q)

+(A3 –Q) +...+A n

∑A =∑P

2) zmiana następuje tylko po stronie pasywów, jeden składnik się zwiększa a drugi zmniejsza o tę samą wartość , suma bilansowa

pozostaje bez zmian

∑A=P1 + (P2+Q) +(P3

–Q) +...+P n

∑A =∑P

3) jeden składnik pasywów rośnie o taką samą kwotę o jaką rośnie jeden składnik pasywów, suma bilansowa wzrasta o daną

wartość Q

A1 + (A2+Q) ... +A n = P1 + (P2+Q)+...+P n

∑A+Q =∑P+Q

4) jeden składnik aktywów zmniejsza się o wartość Q i jeden składnik pasywów zmniejsza się o tę samą wartość, suma bilansowa

maleje o wartość Q

A1 + (A2-Q) ... +A n = P1 + (P2-Q)+...+P n

∑A-Q =∑P-Q

Środki pieniężne to najbardziej płynne środki bilansu. Każda jednostka gospodarcza posiada niezbędne zasoby gotówkowe. Jeśli

firma jest nowa to sam właściciel wyposaża ją w środki, potem już pochodzą one z działalności np. sprzedaży. Zapasy zamieniają się

w środki pieniężne. Do środków pieniężnych są zaliczane; środki pieniężne w kasie w walucie krajowej i zagranicznej – w skrócie

„kasa”, środki pieniężne zgromadzone na rachunkach bankowych (rachunek bieżący, rachunki lokat terminowych, rachunki

inwestycyjne w biurze maklerskim), inne środki pieniężne (obce weksle i obce czeki tzn. przyjęte przez firmę w wyniku rozliczeń).

Środki pieniężne mają wpływ na płynność i wypłacalność każdej jednostki gospodarczej. Obrót środkami pieniężnymi odbywa się w

formie bezgotówkowej i gotówkowej.

Obrót gotówkowy realizowany jest za pośrednictwem kasy, w której występują znaki pieniężne w walucie krajowej i zagranicznej,

jak również substytuty znaków pieniężnych (czeki gotówkowe). Maksymalny zapas gotówki w kasie ustala kierownik jednostki

organizacyjnej uwzględniając posiadane warunki zabezpieczenia gotówki jak również wielkość obrotu gotówkowego i możliwości

bezpiecznego transportowania gotówki z i do banku. W naszej gospodarce obrót gotówkowy zmniejsza się na rzecz obrotu

bezgotówkowego. Osobą materialnie odpowiedzialną za pobraną gotówkę jest kasjer. Wszelkie operacje finansowe, każdy przychód

gotówki do kasy powinien być potwierdzony dokumentem „kasa przyjmie” KP. Także kasjer gdy przywozi pieniądze z banku musi

wystawić dokument KP. Kasjer może dokonać wypłaty gotówki na podstawie: -faktury VAT , -rachunku uproszczonego, -listy płac, wniosku o zaliczkę. Jeśli brak tych dokumentów źródłowych to dopuszczalny jest dokument zastępczy „kasa wypłaci” KW. Wówczas

gdy kasjer odprowadza gotówkę do banku dowodem tego jest bankowy dowód wpłaty. Na koniec każdego dnia operacyjnego kasjer

sporządza raport kasowy w którym podaje saldo początkowe kasy, przychody, rozchody z kasy a także saldo końcowe. Saldo

końcowe dzisiaj staje się saldem początkowym jutro. Ewidencja gotówki w kasie prowadzona jest na koncie środki pieniężne w kasie

(kasa). Stan początkowy oraz wpłaty gotówki są księgowane po stronie debetowej a wydatki po stronie kredytowej. Po stronie

debetowej zawsze musi być więcej obrotów niż po stronie kredytowej.

Dt

Kasa

Sp

Wpłaty

Ct

Dt

Kasa

Sp

wypłaty

Ct

50

100

120

150

--150

120

30 Sk -przechodzi do bilansu jako środki

150

pieniężne w kasie

Konto kasa ma konto zawsze debetowe informujące nas o stanie gotówki w kasie.

Konto kasa koresponduje z następującymi kontami:

Dt

Kasa

Ct

Dt R-k bankowy Ct

Dt

1a

Dt Pozostałe rozrach. z pracow. Ct

Dt

Inne środki pien.

Dt

Dt

Dt

1b

2b

1c

2c

Ct

Sprzedaż

R-k bankowy

Ct

2b

Dt

Ct

Pozostałe rozrach. z pracow. Ct

Rozrach. z dostawcami

Ct

Dt Rozrach. publ- prawne

1d

2d

1e

2e

Przychody przyszłych okresów Ct

Dt

1)

a)

b)

c)

d)

e)

Wpływy gotówki do kasy

podjęcie gotówki z banku na podstawie czeku gotówkowego

wpłata rozliczonej zaliczki

zdyskontowanie weksla obcego – kwota otrzymana

wpływy z tytułu sprzedaży gotówkowej

zaliczka na poczet przyszłych dostaw

2)

a)

b)

c)

d)

Wypłaty gotówki z kasy

odprowadzenie gotówki do banku

wypłata zaliczki pracownikom

uregulowanie zobowiązania względem kontrahenta

uregulowanie zobowiązań wobec budżetu

Ct

Rozrach. z tytułu wynagrodz. Ct

Niedobory, nadwyżki kasowe.

Przynajmniej raz w roku zgodnie z prawem powinna być przeprowadzona inwentaryzacja kasy i szczegółowe przeliczenie gotówki.

Ujawnione w wyniku inwentaryzacji niedobory lub nadwyżki kasowe są ujmowane na kontach „ rozliczenia niedoborów i szkód’

względnie ‘rozliczenia nadwyżek”.

Dt

Dt

Rozliczenie nadwyżki

Kasa

Ct

Ct

Dt

1a

Rozliczenia niedoborów i szkód Ct

1b

Operacja (1a) to ujawnienie nadwyżki kasowej, wystawiamy wtedy dokument KP. Operacja (1b) to stwierdzenie niedoboru

kasowego, wystawiamy dokument KW.

Ewidencja zagranicznych środków pieniężnych.

Środki pieniężne w walucie obcej wykazuje się w księgach rachunkowych wg wartości nominalnej przeliczonej na wartość złotową

po kursie zakupu lub sprzedaży danej waluty. Środki pieniężne w zagranicznej walicie ewidencjuje się na koncie dwuwalutowym.

Dt

Kasa DEM

Ct

Dt

Kasa PLN Ct

Dt Pozost. koszty finans. Ct

Dt Przychody finans. Ct

1) 1000

1) 2.395 100 (3

3) 100

5

(2

2)

5

różnice kursowe

1)dzień zakupu 1DEM=2,395

2)na dzień bilansowy 1DEM= 2,400

3)na dzień bilansowy 1DEM=2,300

Jeżeli waluta wzrośnie lub spadnie to na koniec miesiąca należy urealnić wartość.

Obrót bezgotówkowy

Formy rozliczeń bezgotówkowych:

-polecenie przelewu

-czeki rozrachunkowe

-akredytywa

Polecenie przelewu to najczęściej stosowana forma rozliczeń między kontrahentami. Wystawca przelewu zleca swemu bankowi by

obciążył jego konto określoną sumą i przekazał ją do banku wierzyciela.

Czek rozrachunkowy jest również dyspozycją dla banku przelania wymienionej kwoty przelewu z konta wystawcy na konto

wierzyciela. Otrzymany czek od dłużnika wierzyciel przekazuje do swojego banku, który to uznaje rachunek wierzyciela zwykle po

2,3 dniach. W tym przypadku wierzyciel składa czek.

Akredytywa- polega na wydzieleniu na wniosek dłużnika określonej kwoty na odrębnym rachunku bankowym.

Obrót bezgotówkowy dokonywany jest za pośrednictwem rachunku bankowego. Ewidencję środków pieniężnych w banku prowadzi

się na koncie rachunek bieżący. Stan początkowy oraz wpływy księguje się po stronie winien, wypłaty środków pieniężnych po

stronie Ma. W przypadku posiadania kilku rachunków bieżących należy prowadzić ewidencję analityczną na poszczególne rachunki.

Ewidencja

Powiązania księgowe konta rachunek bieżący:

Dt

Rachunek bieżący

Dt Kasa Ct

Dt

1a

Dt

1b

Rozrachunki z dostawcami Ct

2b

Dt Inne środki pieniężne Ct

Dt Rozrachunki publiczno -prawne

1c

2c

1d

2d

1e

2e

Rozrachunki z odbiorcami Ct

Dt Przychody finansowe

Ct

2a

Dt Kredyt bankowy Ct

Dt

Kasa

Ct

Dt Koszty finansowe

Dt

Ct

Ct

Ct

Zobowiązania wekslowe Ct

Dt Kredyty bankowe Ct

2f

1-wpływy na rachunek bieżący

a- wpłata (odprowadzenie) gotówki do banku

b- otrzymany kredyt bankowy

c- realizacja weksla (czeku) obcego

d- wpływa należności od odbiorców

e- uzyskane odsetki od środków na rachunku, otrzymane dywidendy i przychody ze sprzedaży papierów wartościowych

2-wydatki z rachunku bieżącego

a- podjęcie gotówki z banku na podstawie czeku

b- zobowiązania z tytułu dostaw

cdef-

przelew podatków, składek na rzecz ZUS

zapłacone odsetki od kredytu bankowego

zapłata weksla własnego

spłata zaciągniętego kredytu bankowego

Konto rachunek bieżący może wykazywać 2 salda:

-jeżeli podmiot gospodarczy posiada środki

-gdy jednostka gospodarcza korzysta z kredytu bankowego w rachunku bieżącym

Operacje przeprowadzane za pośrednictwem rachunku bankowego są udokumentowane następującymi dokumentami:

-bankowym dowodem wpłaty

-czekiem gotówkowym

-czekami rozrachunkowymi

-notami bankowymi

-poleceniami przelewu (gdy firma dokonuje zapłaty)

Stwierdzone błędy na rachunku bankowym umieszczane są na koncie pozostałe rozrachunki do czasu wyjaśnienia z bankiem.

Specyficznym rodzajem obrotu bezgotówkowego jest obrót wekslowy.

Weksel to bezwarunkowe zobowiązanie do zapłaty (uregulowania) sumy wekslowej w określonym miejscu i czasie. Bezwarunkowy

charakter weksla polega na tym, że każda osoba umieszczona na wekslu jest dłużnikiem, wystarczy jedynie jej podpis.

Wyróżniamy weksle:

a) własne (proste lub weksle sola). Występują tutaj 2 osoby; wystawca weksla i remitent, czyli osoba na rzecz której ma być

dokonana zapłata.

b) Obce (trasowane) . Występują przynajmniej 3 osoby (podmioty gospodarcze): wystawca weksla zwany trasantem, trasat czyli

osoba która ma dokonać zapłaty- zsy7kle jest nim bank ale niekoniecznie i osoba trzecia- remitent, osoba otrzymująca sumę

wekslową.

Remitent może zachować weksel do terminu jego wykupu a może wcześniej, przed terminem płatności zamienić go na gotówkę

oddając weksel do dyskonta w banku. Bank wypłaca posiadaczowi weksla należność niższą od sumy wekslowej o pobrane dyskonto

(odsetki) za okres złożenia weksla do banku do czasu jego płatności. Dyskonto zapłacone księgujemy zawsze w kosztach

finansowych a otrzymane w przychodach finansowych.

Typowe powiązania księgowe:

Dt Inne środki pieniężne

Dt

X

Rozrachunki z odbiorcami Ct

7500

Ct

Dt

1a,b

2a,b

Dt Pozostałe przychody finansowe Ct

Rachunek bieżący

3800

Ct

Dt Pozostałe koszty finansowe Ct

b

b

500

200

2c

Pozostałe rozrachunki z dostawcami

1000

Pozostałe koszty operacyjne

2d

2000

1-przyjęcie weksla obcego o wartości nominalnej 8000

a- wartość należności od odbiorcy 7500

b- otrzymane dyskonto

2-zdyskontowanie weksli obcych o wartości nominalnej 4000

a- kwota uzyskana

b- zapłacone dyskonto

c- uregulowanie zobowiązania wekslem obcym o wartości nominalnej 1000

d- spisanie weksli nieściągalnych lub przedawnionych

Sprzedaż może być realizowana pod względem finansowym poprzez:

- gotówka (która wpłynie do kasy)

- czek rozrachunkowy (księgujemy na Inne środki pieniężne)

- należności (wpływają przelewem na rachunek bankowy)

- weksel obcy (inne środki pieniężne)

Weksle są wystawiane zwykle z terminem płatności 3 miesiące. Weksle przekazane innemu podmiotowi gospodarczemu są w drodze

indosu ewidencjonowane na koncie pozabilansowym , które służy do ewidencji naszych zobowiązań abyśmy nie zapomnieli że mamy

za ten weksel zapłacić. Konto to nazywa się zobowiązania z tytułu weksli. Po stronie Ma ewidencjuje się wartość oddanych weksli do

dyskonta lub indosowanych.

Biorąc pod uwagę czas papiery wartościowe dzielimy na krótko i długoterminowe. Podstawowym wyróżnikiem określającym do

której grupy należy je zaewidencjonować jest ich przeznaczenie a więc określenie czy mają charakter handlowy czy są zakupywane z

zamiarem przejęcia kontroli nad drugim podmiotem gosp. Zwykle w tym drugim przypadku zaliczamy je do długoterminowych. Do

krótkoterminowych zaliczamy: obligacje, bony skarbowe, akcje.

Obligacje są papierami wartościowymi o charakterze dłużnym tzn. że jeżeli mamy określić ich miejsce w bilansie to firma emitująca

obligacje umieszcza je po stronie pasywów w zobowiązaniach. Obligacja jest to papier wartościowy w którym emitent potwierdza

zaciągnięcie określonej kwoty pożyczki i zobowiązuje się do jej zwrotu właścicielowi obligacji w określonym z góry terminie wraz z

należnymi odsetkami. Obligacje mogą być jednoroczne, dwu lub trzy letnie. Obligacje 1-roczne są indeksowane stopą inflacji,

natomiast w tych dłuższych odsetki są wypłacane co 3 miesiące.

Akcja jest papierem wartościowym stwierdzającym bezwarunkowe uczestnictwo jej właściciela w kapitale spółki. Uprawnia do

udziału w zyskach w formie dywidendy oraz do majątku spółki w razie jej likwidacji. Każda akcja posiada 3 ceny:

-wartość nominalna , określona w świadectwie depozytowym lub też występuje na akcji w przypadku akcji imiennych

-cenę emisyjną, cena oferowana nabywcom akcji

-cenę bieżącą (rynkową), cena ukształtowana pod wpływem popytu i podaży na giełdzie.

Bony skarbowe, stanowią instrument umożliwiający zaciągnięcie przez Skarb Państwa krótkoterminowego kredytu na finansowanie

długu publicznego. To poprzez nie Skarb Państwa zaciąga od społeczeństwa, firm kredyt na sfinansowanie deficytu publicznego.

Termin ich wykupu określony jest w tygodniach. Sprzedaż dokonywana jest z dyskontem w formie przetargów bądź sprzedaży

aukcyjnej. W sprzedaży pośredniczy NBP. Nabywamy je także w obrocie maklerskim.

Dt

Krótkoterminowe papiery wartościowe

Dt Pozostałe rozrachunki Ct

5000

Dt Środki pieniężne Ct

6000

Ct

Dt Koszty finansowe Ct

1a

2a

3000

Dt Rachunek bankowy Ct

3800

1b

Pozostałe przychody finansowe

2b

3800

moment zainkasowania należności w cenie sprzedaży

1a- zakup bonów skarbowych, obligacji, akcji na subskrypcje (zapisy) według ceny nabycia 5000

1b- gotówkowy zakup lub na podstawie polecenia przelewu według ceny nabycia 6000

2a- sprzedaż krótkoterminowych papierów wartościowych w cenie nabycia 3000

2b- sprzedaż krótkoterminowych papierów wartościowych według ceny sprzedaży 3800

Rozrachunki

Między poszczególnymi podmiotami gospodarczymi ciągle zawierane są umowy. Moment zakupu nie zawsze pokrywa się z

momentem zapłaty i stąd powstają należności i zobowiązania.

Należności- powstają w związku ze sprzedażą dóbr i usług i poprzedzają wpływ środków do kasy bądź na rachunek bieżący.

Zobowiązania- wynikają z zawartych umów zakupu składników majątkowych i poprzedzają zwykle wydatek środków pieniężnych z

kasy bądź rachunku bieżącego.

Ogół zobowiązań i należności wraz z przebiegiem ich rozliczeń nazywamy rozrachunkami.

Podział rozrachunków uwzględniający kryterium podmiotowe:

I Rozrachunki z odbiorcami

II rozrachunki z dostawcami

III rozrachunki publiczno- prawne

IV rozrachunki z pracownikami

V pozostałe rozrachunki

VI rozrachunki wykazywane w ewidencji pozabilansowej

W rachunkowości może być prowadzone wspólne konto dla rozliczeń z dostawcami i odbiorcami. Takim samym kontem aktywno pasywnym jest konto zakupy. Jeżeli podzielimy to konto na dwa oddzielne to mówimy wtedy o podzielności pionowej konta.

Podzielność pozioma natomiast na np. podzielenie konta rozrachunki z odbiorcami na rozrachunki z odbiorcami krajowymi i

rozrachunki z odbiorcami zagranicznymi. Podzielność ta polega głównie na tworzeniu kont analitycznych.

Na kontach sprzedaży ewidencjonujemy wartości netto, czyli bez podatku.

Dt

Rozrachunki z odbiorcami krajowymi

Ct

Dt Sprzedaż produktów Ct

1500

Ct

Dt

2

Weksle obce

Dt

VAT (22%)

6

440

220

Ct

5

1000

1000

Ct

4

2000

Dt Sprzedaż towarów

R-k bieżący

Dt

1

400

Dt

Ct

Pozostałe koszty operacyjne Ct

300

1- wystawienie faktury dla odbiorcy krajowego za sprzedane produkty, wartość 2000

2- wystawienie faktury za sprzedane towary, wartość 1000

3- VAT należny od sprzedaży z operacji 1 i2 obliczony według stawki 22%

4- Zapłata należności przelewem, kwota 1500

5- Przyjęcie weksla obcego na pokrycie należności, kwota 400

6- Odpisanie należności przedawnionych i nieściągalnych

Rozrachunki z dostawcami powstają w związku z zakupami składników majątkowych. Konto to ma charakter pasywny.

Dt Rozrachunki z dostawcami

Dt R-k bieżący Ct

2

1ab

2000

Ct

Dt Rozliczenie zakupu

4000

Dt Zobowiązania wekslowe Ct

Dt

3

1000

Dt

Weksle obce

Ct

VAT naliczony

Ct

b

880

Ct

4

500

Dt Pozostałe przychody operacyjne Ct

5

60

1- zaakceptowanie faktury od dostawcy, łącznie z podatkiem VAT, wartość 4880 w tym podatek 880

2- zapłata zobowiązania

3- wystawienie weksla własnego na pokrycie zobowiązań, wartość 1000

4- przekazanie weksla obcego na pokrycie zobowiązań, wartość 500

5- odpisanie operacji przedawnionych, wartość 60

Ewidencję zaliczek na poczet przyszłych dostaw wykazuje się w bilansie w ramach tych składników których dotyczą, np. zaliczki na

zakup oprogramowania będą wykazane w zaliczkach na poczet wartości niematerialno- prawnych.

Rozrachunki publiczno –prawne obejmują rozliczenia z tytułu: podatków, ubezpieczeń społecznych, ubezpieczeń majątkowych, opłat

skarbowych i ceł.

W małym przedsiębiorstwie istnieje tylko jedno konto rozliczenia publiczno –prawne; natomiast w przedsiębiorstwie średniej

wielkości w ramach podzielności poziomej konta rozrachunki publ.- prawne można wyróżnić 3 konta:

1) rozrachunki z budżetami

2) rozrachunki z ZUS

3) pozostałe rozrachunki publiczno- prawne

Ad 1

Zakres rozrachunków z budżetem obejmuje rozliczenia z tytułu:

- podatków i opłat obciążających koszty działalności podmiotu gospodarczego (np. podatek od gruntów, nieruchomości, środków

transportu, opłaty skarbowe)

- podatki obciążające przychody ze sprzedaży (VAT, podatek akcyzowy)

- podatki obciążające wynik finansowy brutto (podatek osobowy od osób prawnych, dywidenda płacona przez przedsiębiorstwa

państwowe)

- podatki zwiększające wartość zakupionych materiałów z importu (np. cło)

Istotny tytuł rozliczeń z budżetem stanowi podatek od towarów i sług ( w skrócie VAT) wprowadzony ustawą od 1 lipca 1993.

Podmiotem opodatkowania jest sprzedaż produktów zaliczonych do towarów, sprzedaż usług, import usług a także inne czynności np.

przekazanie składników majątkowych w darowiźnie, przekazanie towarów na potrzeby osobiste pracowników czy akcjonariuszy,

zamiana towarów np. przejęcie towarów przez bank, przekazanie towarów na cele reprezentacji i reklamy.

Towarami w rozumieniu ustawy są różne postacie energii (cieplna, gazowa, elektryczna), budynki, budowle. Podatek ten pobierany

jest we wszystkich ogniwach podmioty gospodarczego.

Do ustalenia podatków prowadzi się ewidencję analityczną w formie rejestrów zakupu i sprzedaży. Dane w rejestrach są ujmowane

wg stawek podatkowych: 0%, 2%, 7% i 22%.

Są pewne grupy usług zwolnione z opodatkowania np. wszelkie usługi komunalne jak wywóz śmieci, usługi pogrzebowe, usługi na

rzecz rolnictwa. Jeżeli firma ma rzecz zwolniona z opodatkowania to nie ma możliwości odliczenia podatku naliczonego przy

zakupach. Jednak od eksportu towarów przy którym jest stawka 0% można odliczyć podatek naliczony.

Stawka 2% stosowana jest głównie na leki; 7% na usługi prawnicze i notarialne i 22% naliczana na większości usług.

Sposób rozliczenia podatku VAT z urzędem skarbowym:

Dt Rozliczenie z urzędem skarbowym z tytułu podatku VAT Ct

Dt

Dt VAT naliczony Ct

1a) 1000

1b) 100

1c) 200

VAT należny Ct

1500 (2a

500 (2b

3

4

1300

2000

1 a, b, c – ewidencja VAT-u naliczona w fakturach zakupu ( na podstawie rejestrów zakupu)

2- ewidencja podatku należnego na podstawie wystawionych faktur sprzedaży ( rejestr sprzedaży)

3- przeniesienie podatku naliczonego w danym miesiącu na konto rozrachunkowe

4- przeniesienie należnego podatku za dany miesiąc

Na koniec miesiąca salda kont VAT naliczony i VAT należny muszą być zerowe. Rozliczenia z tytułu podatku VAT ustala się na

podstawie konta Rozliczenie z urzędem skarbowym z tytułu podatku VAT.

Każde konto rozliczeniowe wskazuje nam na dalszy tok postępowania.

Ad 2

Rozrachunki z ZUS są skutkiem pozapłacowych kosztów pracy jak np. koszty ubezpieczeń społecznych. Ubezpieczenia te mają

charakter obowiązkowy. Pracodawca przekazuje do ZUS składki ok. 22%. Odprowadzane składki na ubezpieczenie społeczne

odprowadzane są w ciężar kosztów świadczenia na rzecz pracowników. W przypadku nie zapłacenia składek ZUS upoważniony jest

do prowadzenia egzekucji.

ZUS finansuje następujące świadczenia społeczne:

-świadczenia emerytalno- rentowe ( przy udziale państwa)

-zasiłki macierzyńskie, opiekuńcze, pielęgnacyjne

-świadczenia rehabilitacyjne

Inne składniki kosztów obciążające pracodawcę w związku z zatrudnieniem pracowników:

-składki na rzecz funduszu pracy

-odpisy na rzecz PFRON

Ad 3

Rozliczenia z tytułu ubezpieczeń majątkowych i zobowiązania wobec urzędu celnego zaliczane są do pozostałych rozrachunków

publiczno- prawnych.

Składki na ubezpieczenia społeczne są kosztem dla pracodawcy. Podlegają one naliczeniu i odprowadzeniu w określonych terminach

to jest trzeciego, ósmego i piętnastego dnia każdego miesiąca. Z dniem 1 stycznia br. Został wprowadzony specjalny formularz na

przekazywanie składek. W zreformowanym systemie ubezpieczeniowym pracodawca opłaca następujące składki: na ubezpieczenie

emerytalne 9,76%; ubezpieczenie rentowe 6,5%; wypadkowe 2,03%. Razem 18,29% od płacy ubruttowionej. Innym elementem

składowym kosztów pracy rozliczanym w ramach rozliczeń publiczno- prawnych z ZUS są narzuty z tytułu wynagrodzenia,

obejmujące odpisy na fundusz pracy w wysokości 3%.

Fundusz Pracy (FP) jest instytucją finansującą bezrobocie poprzez zbieranie składek od wszystkich podmiotów gospodarczych.

Fundusz Gwarantowanych Świadczeń Pracowniczych (FGŚP); składka 0,08%. Zapewnia wypłaty pracownikom w razie bankructwa

przedsiębiorstwa; jest on scentralizowany.

Wszystkie wyżej wymienione składki stanowią element kosztów działalności gospodarczej i są księgowane w ciężar konta kosztów

rodzajowych na koncie „świadczenia na rzecz pracowników”.

We wzajemnych stosunkach pomiędzy podmiotem gospodarczym a ZUS określono, że przedmiotem rozliczeń na koniec

miesięcznego okresu są:

-wypłacone pracownikom w imieniu ZUS kwoty przysługiwanych świadczeń z tytułu zasiłków macierzyńskich, pielęgnacyjnych,

opiekuńczych , wychowawczych a także należne ZUS-owi składki na ubezpieczenia społeczne.

Zobowiązania powstają wtedy gdy naliczymy wszystkie świadczenia wobec pracowników.

Przebieg rozliczeń z ZUS ilustruje schemat:

Rozrachunki publiczno- prawne – ZUS

Koszty rodzajowe

Kasa

Świadczenia na rzecz pracodawcy

500

3

1

1829

R-k bieżący

1637

2

4i5

308

Założono, że wynagrodzenie miesięczne brutto wynosi 10000zł.

1- naliczenie składek na ubezpieczenie społeczne obciążających koszty działalności podmiotu gospodarczego 10000 * 18,29%

2- naliczenie składki na FP i FGŚP obciążających koszty działalności podmiotu gospodarczego 10000* 3,08%

3- obciążenie ZUS za wypłacone pracownikom zasiłki i inne świadczenia, kwota 500

4- przelew do ZUS różnicy pomiędzy naliczonymi składkami a wypłaconymi zasiłkami i innymi świadczeniami; kwota 1329zł

5- przekazanie składek na FP i FGŚP, kwota 308zł

Trzecią grupą rozrachunków są rozrachunki z pracownikami:

Mogą one dotyczyć dwóch dziedzin:

-rozrachunki z tytułu wynagrodzeń za pracę

-rozrachunki z pozostałych tytułów.

Wynagrodzenie spełnia jednocześnie i funkcję dochodową i kosztową. Dochodową gdyż jest źródłem przychodów dla pracowników.

Kosztową gdyż jest częścią składową kosztów dla pracodawców.

Umowy o pracę o charakterze kosztowym to umowy wymienione przede wszystkim w Kodeksie Pracy tzn. umowa o pracę na czas

określony, nieokreślony, próbny, ; a także określone w Kodeksie Cywilnym umowa o dzieło czy umowa zlecenia.

Podstawowym dokumentem odzwierciedlającym zobowiązanie pracodawcy wobec pracowników z tytułu wynagrodzeń jest lista płac.

W liście płac wykazuje się wynagrodzenie brutto w przekroju każdego pracownika oraz potrącenia, które mogą mieć charakter

-obligatoryjny, a więc składki na ubezpieczenie emerytalne, rentowe i chorobowe. Na ubezpieczenia emerytalne i rentowe

pracodawca i pracownik płaci po tyle samo, na za wypadkowe płaci pracodawca, a na chorobowe pracownik. Charakter obligatoryjny

ma podatek dochodowy od osób fizycznych (PDOF) a także egzekucje, zajęcie wynagrodzenia pracownika przez komornika lub ZUS.

-dobrowolny charakter mają potrącenia na które pracownik wyraził zgodę na piśmie np. składki na rzecz związków zawodowych,

pracowniczej kasy zapomogowo- pożyczkowej PZKP, ubezpieczenia zbiorowe a także spłaty zaciągniętych kredytów.

Księgowe ujęcie listy płac przedstawia schemat:

Rozrachunki z tytułu wynagrodzeń

Rozrachunki publ.- prawne- ZUS

3742

2a

1219

Koszy rodzajowe

Wynagrodzenia

2b

1

20000

Rozr. publ.-prawne – Urząd skarbowy

3075

2c

Pozostałe rozrachunki

1800

3a,b,c

Kasa

9169

4

1- zaksięgowanie listy płac wykazującej wynagrodzenie brutto 20000

2- potrącenia obligatoryjne:

a) składki na ubezpieczenie emerytalne 9,76%, rentowe 6,5% i chorobowe 2,45%, razem18,71%; 20000*18,71%

b) składka na ubezpieczenie zdrowotne, 7,5%*16258 =1219 20000-3742 =16258

c) zaliczka na podatek dochodowy od osób fizycznych

aby ustalić dochód należy wziąć

wynagrodzenie brutto = 20000; odjąć od tego składki na ubezpieczenie społeczne 3742 i koszty uzyskania przychodu 74,06 a

następnie pomnożyć przez odpowiednią stawkę podatku np. 19%

20000-3742 –74,06 = 16184 16184*19%

=13109

3- potrącenie dobrowolne suma 1800

a) składki na rzecz Związków Zawodowych 500

b) składki na rzecz PKZP 1000

d) składki na rzecz PZU- ubezpieczenia dobrowolne 300

4- wypłata wynagrodzeń suma 9169

Ćwiczenie do powyższego: ustalić stan zobowiązań wobec pracowników, saldo końcowe zobowiązań wobec pracowników.

W podmiocie gospodarczym występuje także wynagrodzenie nie mające charakteru kosztowego np. wynagrodzenia wypłacane z

zysku (nagrody z zysku, dywidendy).

Drugą podgrupą rozrachunków z pracownikami są pozostałe rozrachunki z pracownikami. Obejmują one:

1) zaliczki pobierane przez pracowników na delegacje służbowe, zaliczki na drobne zakupy administracyjno- biurowe

2) należności od pracowników z tytułu niedoborów i szkód w składnikach majątkowych podmiotu gospodarczego.

Powyższe tytułu obciążają konto pozostałe rozrachunki z pracownikami, są one księgowane po stronie Wn. Natomiast uznanie tego

konta ma miejsce w przypadku rozliczenia pobranych zaliczek, opłacenia przez p5racowników drobnych zakupów i świadczeń

wykonanych przez kontrahentów. W związku z powyższym saldo to może mieć dwustronne saldo, debetowe i kredytowe.

Ostatnia grupa rozrachunków to pozostałe rozrachunki; zaliczamy do nich:

1) rozrachunki z udziałowcami i akcjonariuszami obejmujące dwa konta, jedno to należne wpłaty na poczet kapitału ; konto to

występuje sporadycznie, zazwyczaj w spółkach akcyjnych w momencie tworzenie spółki i organizowaniu kapitału akcyjnego.

Drugie konto to pozostałe rozrachunki z udziałowcami i akcjonariuszami; dotyczy ono tworzenia kapitału zapasowego i rozliczeń

dywidend wypłaconych akcjonariuszom z zysku netto.

Należne wpłaty

na poczet kapitału

100000

80000

20000 Sk

100000 100000

Kapitał akcyjny

100000

R-k bankowy

Kasa

80000 100000

-20000 Sk

80000

2) Pożyczki zaciągnięte, otrzymane, krótkoterminowe i długoterminowe, udzielone pożyczki krótkoterminowe.

3) Roszczenia sporne, należności będące przedmiotem sporu skierowane na drogę postępowania sądowego

4) Rozrachunki wewnątrzzakładowe

Inwentaryzacja rozrachunków polega na wysłaniu do kontrahentów pisemnego potwierdzenia salda w ciągu 30 dni. Gdy kontrahent

po upływie 30dni nie potwierdzi salda, uznaje się je za zgodne.

Przedawnienie należności i roszczeń według Kodeksu wynosi 10 lat, a dla roszczeń związanych z działalnością gospodarczą 3 lata.

Chyba że przepisy stanowią inaczej.

Podmioty gospodarcze mają obowiązek tworzenia rezerw na należności nieprawidłowe w ciężar pozostałych kosztów operacyjnych

lub finansowych. Należności nieprawidłowe mogą dotyczyć: - należności spornych; -należności od dłużników postawionych w

stan upadłości lub likwidacji.

Obrót materiałowy

Obrót materiałowy to cykl działań związanych z zakupami materiałów, ich magazynowaniem oraz z ich wydawaniem do zużycia.

Charakteryzują się one niskim spośród środków obrotowych stopniem płynności finansowej dlatego też nadrzędnym celem każdego

podmiotu gospodarczego powinno być dążenie do zapewnienia ciągłości produkcji, ustalenie optymalnego zapasu materiałowego,

dążenie do obniżenia kosztów magazynowania materiałów. Trzy fazy obrotu to : zakup, magazynowanie i rozchód.

Materiały są to rzeczowe składniki majątku obrotowego.

Zalicza się do nich:

- surowce które zużywają się w procesie produkcji i stanowią substancję produkowanego wyrobu

- półfabrykaty stanowiące część składową produkowanego towaru stanowiące jego nieodłączną całość np. słoiki, tuby

- materiały pomocnicze zużywane w trakcie procesu produkcyjnego, nadające określone właściwości produktowi np. opakowania

wykorzystywane do zbiorczego pakowania

- części samochodowe

- paliwo a także benzyny

W ewidencji materiałów występuje trójszczeblowość. Przedsiębiorstwa prowadzą ewidencję ilościową, którą prowadzi się oddzielnie

w przekroju każdego materiału i magazynu przez magazyniera. Ewidencja wartościowa która zwykle prowadzona jest na

syntetycznym koncie „materiały”. Prowadzą ją służby księgowe. I ewidencja ilościowo- materiałowa; prowadzona w dziale

księgowości materiałowej.

Dokumentacja obrotu materiałowego:

a) dokumenty przychodowe

b) dokumenty rozchodowe

Ad a)

Przychody są efektem zakupów dokonywanych u kontrahentów bądź też wewnętrznych przesunięć w ramach danej jednostki

organizacyjnej

Pz –oznacza przychód zewnętrzny, wystawiany przy przyjęciu materiałów do magazynu

Zw – zwrot wewnętrzny np. wydział produkcyjny oddaje do magazynu niepotrzebne, niezużyte materiały

Mm – przesunięcie między jednym magazynem a drugim

Po – przyjęcie odpadów poprodukcyjnych

Ad b)

Wz –wydanie zewnętrzne

Rw –rozchód wewnętrzny

Karta limitu materiałowego- jest zbiorczym dokumentem upoważniającym zwykle pracownika produkcji do pobrania produktów do

ustalonego limitu

Wycena materiałów – uzależniona jest i ściśle związana z zasadą ostrożnej wyceny u podstaw której leży założenie kontynuacji

działania podmiotu gospodarczego. W przypadku założenia kontynuacji wycena zapasów może odbywać się według różnych

systemów wyceny bądź też według cen rynkowych. Wśród tych systemów wyceny wyróżnia się system wyceny według sposobu

rozliczenia kosztów zakupu. Do wyceny przychodu i rozchodu mogą być stosowane ceny zakupu lub ceny nabycia.

Cena zakupu występuje w fakturze dostawy bez podatku VAT. Może być ona stosowana w podmiotach gospodarczych w przypadku

niskiej wartości kosztów zakupu i rytmiczności dostaw; oznacza to, że przy danym systemie ewidencyjny koszty zakupu są

ewidencjonowane jako koszty usług obcych.

Cena nabycia- jest wyższa w stosunku do ceny zakupu o koszty transportu, załadunku, wyładunku i ubezpieczenia.

Ze względu na sposób przychodu i rozchodu materiałów wyróżniamy:

1) system zmiennych cen ewidencyjnych – przychody ewidencjonowane są w kolejności chronologicznej zakupów.

Przy wycenie rozchodu materiałów stosowane są następujące metody:

-metoda ceny średnioważonej; cena średnia

-metoda FIFO; pierwsze weszło pierwsze wyszło

-metoda LIFO; ostatnie weszło pierwsze wyszło

Zakup odbywa się przy użyciu dwóch kont : rozrachunki z dostawcami i magazyn.

Materiały

Rozrachunki z dostawcami

1

250

250

100

250

2

2) System cen stałych- przyjmuje się cenę ewidencyjną. Jest to cena przyjęta do ewidencji wartościowej rzeczowego składnika

majątkowego. Dla materiałów cenami ewidencyjnymi mogą być ceny zakupu i nabycia przyjęte z poprzedniego okresu.

Wykorzystuje się tutaj konto pośredniczące „ rozliczenie zakupu materiałów”.

Rozliczenie zakupu materiałów

Rozrachunki z dostawcami

1

1000

2000

3

Materiały

2

1000

50

2000

1050

1050

1900

4

Odchylenia od cen ewidencyjnych

2a

50

1900

100

4a

100

1- zaakceptowanie faktury od dostawcy (bez VAT) wartość 1000

2- przyjęcie materiałów do magazynu według ceny ewidencyjnej; 1050

2a- zaksięgowanie odchyleń kredytowych; 50

3- zaakceptowanie faktury od dostawcy , bez VAT, 2000

4- przyjęcie materiałów do magazynu według ceny ewidencyjnej; 1900

4a- zaksięgowanie odchyleń debetowych

Do ustalenia stanu zapasów według rzeczywistej wartości służą dwa konta: saldo końcowe materiałów i saldo końcowe odchylenia od

cen ewidencyjnych.

W ciągu okresu sprawozdawczego (miesiąca) następuje wyksięgowanie odchyleń proporcjonalnie do przekazanych materiałów do

celu zużycia.

I-szym etapem jest ustalenie wskaźnika narzutu odchyleń; obliczamy go ze wzoru:

Wn=

Odchylenia początkowe (Op) + odchylenia badanego okresu (Obz)

Zapas początkowy (Zp)+ przychody bieżące (Pbz)

OR= R*Wn OR – odchylenie rozchodu

Materiały

Sp 10000 800

2000

3000

15000

800

14200 Sk

15000 15000

R – rozchód

Odchylenia od cen ewiden.

Sp 1000 3000

200 48

1200 3048

852 Sk

1200 1200

Zużycie

800

48

Wn= (1000-100)*100% = 6%

OR= 800*6% =48

10000+5000

Odchylenia mają charakter debetowy więc powinny podwyższać nam cenę materiałów i zużycie.

przypadku wynosi 848.

Materiały wykazane w bilansie wynoszą 14200+852 = 15052

Realne zużycie w powyższym

Często jest tak że moment otrzymania faktury i dostawy towarów nie jest taki sam, stąd korzystamy z dwóch kont: materiały w

drodze i dostawy niefakturowane.

Zakup materiałów to dwie odrębnie udokumentowane czynności: przyjęcie materiałów do magazynu i otrzymanie faktury od

dostawcy. Obie powyższe operacje często nie występują jednocześnie. Faktury nie mające potwierdzenia w przyjęciu dostawy

stanowią saldo debetowe „rozliczenie zakupu materiałów” i są określane jako „materiały w drodze”. Dostawy przyjęte do magazynu

lecz nie potwierdzone fakturami stanowią saldo kredytowe tego konta i określane są mianem „dostaw niefakturowanych”. W związku

z tym „rozliczenia zakupu materiałów” zamyka się dwoma saldami.

Obrót towarowy

Towary – rzeczowe składniki majątku obrotowego nabyte w celu dalszej odsprzedaży. To wary stanowią najistotniejszą pozycję

aktywów w przedsiębiorstwach handlowych ( także w przemysłowych-towary własnej produkcji przekazane do sprzedaży w

sklepach, w gastronomii są to art. Spożywcze sprzedawane w bufetach, posiłki sprzedawane w barach).

Obrót towarowy to ruch towarów ze swojej produkcji do swojej produkcji realizowany w formie kupna-sprzedaży. Sprzedaż

towarów w dużych ilościach na rzecz osób prawnych i fizycznych, prowadzących działalność gospodarczą nazywamy obrotem

hurtowym. Natomiast sprzedaż niewielkich ilości towarów indywidualnym konsumentom, jest obrotem detalicznym.

Na pokrycie kosztów działalności gosp., przedsiębiorstwa handlowe stosują marże hurtowe i detaliczne. Marża to różnica między

ceną sprzedaży i ceną zakupu.

Zasady ewidencji zakupu towarów są zbliżone do zasad ewidencji materiałów. Towary są ewidencjonowane w księgach

rachunkowych jedn. handlowych w cenach ewidencyjnych.

Najczęściej stosowanymi cenami ewidencyjnymi towarów są ceny sprzedaży. W związku z tym, odchylenia od cen ewidencyjnych w

jednostkach handlu detalicznego mają charakter kredytowy.

Cena sprzedaży w detalu zawiera i odchylenie i marżę zakupu towarów

Ewidencję zakupu towarów przedstawia następujący schemat :

Rozr. z dostawcami

2440 (1

Rozl. Zakupu towarów

1a) 2000

3) 600

2600 (2

VAT naliczony

Odchylenie od cen

ewidencyjnych mater.

1b) 440

Towary

2) 2600

600 (3

1- zaksięgowanie faktury VAT otrzymanej od dostawcy; wartość brutto 2440

1a- w cenie zakupu netto 2000

1b- podatek VAT 22%; 440

2- przyjęcie towarów do magazynu według ceny ewidencyjnej; wartość 2600

3- zaksięgowanie odchyleń

Powiązania dotyczące konta „towary” i „odchylenia” :

Konto „towary” wykazuje saldo 2600. Jest to wartość zapasu towarów w cenie ewidencyjnej wyższej od ceny zakupu. Pozycją

korygującą ewidencyjną wartość zapasu jest saldo Ma konta „odchylenia od cen ewidencyjnych towarów”. Po uwzględnieniu tej

korekty, tzn. 2600-600 otrzymuje się wartość rzeczywistą towarów w cenie zakupu. Konto „rozliczenia zakupu towarów” w

omawianym przykładzie nie wykazuje żadnego salda, ponieważ operacja zakupu została w całości rozliczona na podstawie faktury i

dowodu przyjęcia towaru do magazynu. Sytuacja zmieni się gdy zaakceptowanie faktury, jej zaksięgowanie jest wcześniejsze od

przyjęcia towarów lub przyjęcie towarów jest wcześniejsze od zaakceptowania faktury. Oba wymienione przypadki powodują

powstanie sald na koncie „rozliczenie zakupu towarów”. Jeżeli jest faktura bez dowodu przyjęcia towaru to na tym koncie wystąpi

saldo debetowe które oznacza wartość towarów w drodze. Przyjęcie towarów bez faktury powoduje że na koncie „rozliczenie zakupu

towarów” pojawi się saldo kredytowe które oznacza wartość dostaw niefakturowanych. Oba salda (towary w drodze i dostawy

niefakturowane) zwiększają wartość pozycji bilansowych. Towary w drodze zwiększają wartość towarów wykazywanych w bilansie

na koniec okresu sprawozdawczego. Dostawy niefakturowane zwiększają wartość zobowiązań wykazywanych w bilansie na koniec

okresu sprawozdawczego.

Rozrachunki z dostawcami

2000 (1

4500 (2

6500

Sk 6500

6500 6500

Rozliczenia zakupu towarów

1) 2000

2000 (1a

2) 4500

3000 (3

6500 5000

Sk 3000 4500 Sk

9500 9500

Towary

1a) 2000

3) 3000

5000

5000

5000 5000

Wartość towarów wykazanych w bilansie to 9500 na co złoża się salda końcowe konta ‘towary”=5000 i „towarów w drodze” z

rozliczenia zakupu towarów =4500. W zobowiązaniu należy wykazać 6500 +3000; saldo końcowe „rozrachunki z dostawcami” 6500

i saldo końcowe konta „rozliczenie zakupu towarów” (dostawy niefakturowane) 3000. W powyższym przypadku nie ma odchyleń;

gdyby były kwoty nie byłyby takie same.

Przedsiębiorstwa handlowe sprzedają towary w ilościach hurtowych lub detalicznych. W zależności od charakteru sprzedaży inaczej

odbywa się jej udokumentowanie. Przy sprzedaży hurtowej stosuje się faktury VAT lub rachunki uproszczone; natomiast przy

sprzedaży detalicznej sprzedaż udokumentowana jest raportami kasowymi. W jednostkach detalicznych ewidencja odbywa się za

pomocą kas fiskalnych. Podmioty sprzedając towary do 80tys są zwolnione z podatku. Duże i średnie jednostki handlowej

gastronomiczne są zobowiązane do prowadzenia ewidencji sprzedaży przy zastosowaniu kas rejestrujących z pamięcią fiskalną.

Do odzwierciedlenia procesów sprzedaży towarów są stosowane konta: „wartość sprzedanych towarów w cenie zakupu (nabycia)”i

„przychody ze sprzedaży towarów”. Pierwsze konto służy do ustalenia kosztu własnego sprzedaży, drugie do ujęcia przychodu netto

ze sprzedaży. W końcu roku salda obu kont są przenoszone na konto "wynik finansowy" , czyli są to konta pozabilansowe

(wynikowe).

Ewidencję typowych operacji sprzedaży towarów pokazuje schemat:

Towary

Obr 80000 60000 (1

Wartość towarów w cenie nabycia

1) 60000 18000 (2

Wn = 24000 100% = 30%

Or = 0,3*60000 =18000

Przychody ze sprzedaży towarów

60000 (3a

Kasa, Rozr. z odbiorcami

3c) 73200

Odchylenie od cen ewidencyj. towarów

2) 18000

24000 Obroty

VAT należny

13200 (3b

1- zaksięgowanie rozchodu towarów wg ceny ewidencyjnej ustalonej na poziomie ceny sprzedaży; wartość 60000

2- zaksięgowanie odchyleń przypadających na sprzedane towary, kwota 18000

3- zaksięgowanie faktury VAT wystawionej dla odbiorcy

3a)- wartość towarów w cenie sprzedaży netto, 60000

3b)- VAT należny 22%*60000= 13200

3c)- wartość w cenie sprzedaży brutto, 73200

Koszty, produkcja, przychody

Koszty- użycie pracy żywej i uprzedmiotowionej. W rachunkowości są to wyrażone w pieniądzu, celowo zużyte składniki majątku i

usługi obce, wynagrodzenie za pracę i nakłady czysto pieniężne (podatki, opłaty, składki ubezpieczeniowe i ZUS) ; związane z

normalną działalnością jednostki gospodarczej.

Ewidencja kosztów może być prowadzona w 3 układach:

-tylko rodzajowym (zespół IV )

-tylko w układzie funkcjonalno- kalkulacyjnym (zespół V )

-w obu układach jednocześnie, jest to wówczas pełna ewidencja, rozwinięty rachunek kosztów

Układ rodzajowy kosztów obejmuje 7 grup:

1) zużycie materiałów i energii – materiały i surowce podstawowe, półfabrykaty, materiały biurowe, gospodarcze, reklamowe,

materiały pomocnicze, części zapasowe, opakowania stanowiące nieodłączną całość produktu, paliwa płynne, stałe i gazowe,

woda, obca energia elektryczna, gazowa i cieplna, ubytki naturalne materiałów mieszczące się w granicach norm.

2) Usługi obce- remontowe, transportowe i sprzętowe, budowlano- montażowe, najmu i dzierżawy, łączności, pralnicze,

wydawnicze.

3) Koszty z tytułu podatków i opłat- podatek akcyzowy i VAT naliczony nie podlegający zwrotowi, podatek od nieruchomości,

środków transportowych, opłaty skarbowe i lokalne.

4) Koszty wynagrodzeń- wypłaty pieniężne za wykonaną pracę, wartość świadczeń w naturze (deputat węglowy i śniadaniowy),

ekwiwalenty pieniężne (pranie odzieży)

5) Koszty świadczeń na rzecz pracowników- składki na ZUS, na Fundusz Pracy FP, Fundusz gwarantowanych świadczeń

pracowniczych FGŚP, odpisy na Zakładowy Fundusz Świadczeń Socjalnych ZFŚS, szkolenie pracowników, dopłaty do biletów,

wydatki związane z BHP.

6) Koszty amortyzacji- obejmują amortyzację środków trwałych i wartości niematerialno- prawnych

7) Pozostałe koszty rodzajowe- koszty podróży służbowej, reprezentacji i reklamy, koszty ubezpieczeń społecznych, opłaty za

zanieczyszczenie środowiska naturalnego nie mające charakteru sankcyjnego.

Układ funkcjonalno- kalkulacyjny- grupuje koszty wg rodzajów działalności i miejsc ich powstawania. Zaliczamy tutaj koszty

działalności podstawowej (bezpośrednie i pośrednie koszty, działalność pomocniczą i socjalną) koszty zarządu (administrowanie

ogólne) koszty operacyjne.

Poza kosztami związanymi z typową działalnością gospodarczą ustawa podatkowa wprowadza dodatkowe kategorie kosztów takich

jak: koszty operacyjne, finansowe, straty nadzwyczajne.

Pozostałe koszty operacyjne powstają z tytułu: likwidacji lub sprzedaży środków trwałych, wartości niematerialno- prawnych oraz

rozpoczętych inwestycji takich które nie przyniosły zamierzonego efektu gospodarczego, nie umorzone część środków trwałych i

wartości niematerialno- prawnych, utworzenie rezerwy na należności z odpisania przedawnionych, umorzonych i nieściągalnych

należności (wyjątkiem są rezerwy utworzone dla operacji finansowych), dokonanie nieplanowanych odpisów amortyzacyjnych,

poniesione koszty postępowania spornego, zapłacone kary, grzywny, odszkodowania, przekazanie nieodpłatnie rzeczowych i

pieniężnych składników majątku (darowizny).

Koszty finansowe wynikają ze : sprzedanych akcji, papierów wartościowych, udziałów, odsetek od emitowanych obligacji, odsetek

os środków trwałych przyjętych w leasing , rezerw tworzonych na operacje finansowe, odsetek od zaciągniętych kredytów i

pożyczek, odsetek za zwłokę (nieterminowe uregulowanie zobowiązań), dyskonta zapłacone przy przekazaniu weksli obcych, z tytułu

ujemnych różnic kursowych i innych kosztów finansowych nie związanych bezpośrednio z działalnością jednostki.

Straty nadzwyczajne wynikają z odpisania wartości składników majątku trwałego oraz obrotowego na skutek zdarzeń losowych

(kradzież z włamaniem, powódź, pożar), kosztów usuwania skutków zdarzeń losowych, zaniechanie lub zawieszenie działalności w

tym zmiana metod produkcji, sprzedaż zorganizowanej części jednostki (ośrodek wczasowy, magazyn), przeprowadzenie

postępowania układowego lub naprawczego u kontrahentów, i inne operacje nie kwalifikujące się do kosztów finansowych lub

pozostałych kosztów operacyjnych.

Wyżej wymienione tytuły kosztów znajdują odzwierciedlenie w sprawozdaniu „rachunek zysków i strat”.

Przychody

Najważniejszą grupą przychodów są przychody ze sprzedaży produktów, towarów i usług. Ewidencja analityczna do konta

„przychody ze sprzedaży” jest prowadzona z uwzględnieniem wyżej wymienionych przychodów ze sprzedaży. Za moment sprzedaży

uważa się moment wydania produktu bądź wykonania usługi bez względu na termin zapłaty. Sprzedaż może być prowadzona dla

kontrahentów krajowych oraz zagranicznych. Ze sprzedażą składników majątkowych wiążą się dwa etapy; wydanie składnika

majątkowego (rozchód) który jest księgowany w ciężar odpowiedniego konta kosztów i jednocześnie na uznanie konta danego

składnika majątkowego (np. sprzedaż produktów, Wn- koszt utworzenia sprzedanych produktów, Ma- produkty). Drugi etap to

zaewidencjonowanie przychodów ze sprzedaży poprzez uznanie konta „przychody ze sprzedaży” i obciążenie konta rozrachunków

bądź środków pieniężnych ( Wn- środki pieniężne w kasie, banku; Ma- sprzedaż produktów).

Ponadto w podmiotach gospodarczych występują przychody operacyjne, finansowe i zyski nadzwyczajne.

Przychody operacyjne: sprzedaż, likwidacja środków trwałych i wartości niematerialno- prawnych, umorzone lub przedawnione

zobowiązania, rozwiązanie rezerw na należności które zostały zapłacone, otrzymane odszkodowania, kary, grzywny, darowizny,

dotacje (subwencje i dopłaty).

Zasady ewidencji kosztów w układzie rodzajowym.

Koszty układu rodzajowego

Umorzenie śr. Trwałych

Umorzenie wartości niemat.-prawnych

1

Wynik finansowy

7

Rozr. z tytułu wynagrodzeń

Rozliczenie kosztów

2

8

Rozr. publicznoprawne

3

Materiały

4

Środki pieniężne

5

Fundusze specjalne

6

12345678-

odpisy amortyzacyjne

koszty wynagrodzeń

pochodne ( narzuty) na wynagrodzenia

zużycie materiałów, usług a także VAT-u naliczonego

wydatki pieniężne obciążające koszty

odpisy na ZFŚS

przeniesienie w końcu roku obrotowego kosztów rodzajowych na wynik finansowy przy porównawczym rachunku zysków i strat

przeniesienie w końcu roku obrotowego kosztów rodzajowych na konto rozliczenie kosztów przy kalkulacyjnym rachunku

zysków i strat

Przy pełnej ewidencji kosztów rodzajowych (zespół IV ) na koszty według typów działalności (zespół V) następuje przy zastosowaniu

konta rozliczenie kosztów (490).

Rozliczenie kosztów

Koszty produkcji podstawowej

1

Koszty produkcji pomocniczej

2

Koszty zarządu

3

Rozliczenie kosztów rodzajowych dotyczących:

1- działalności produkcyjnej

2- działalność pomocniczej

3- kosztów zarządu

Ponoszone przez jednostkę gospodarczą koszty zmieniają się w produkty pracy. Do produktów pracy zalicza się: wyroby gotowe

(produkty) oraz wykonane usługi, półfabrykaty, produkcję w toku i rozliczenia międzyokresowe kosztów.

Wyroby gotowe- produkty których proces technologiczny został zakończony i zostały one przekazane do magazynu produktów

gotowych. W przypadku usług zostały one przekazane zamawiającemu.

Półfabrykaty- własne produkty pracy które mają postać półproduktów wchodzących w skład wyrobów gotowych i są przeznaczone do

dalszego przerobu.

Produkcja nie zakończona- wyraża tę część kosztów przypadających na wytworzenie produktów które na koniec okresu

sprawozdawczego znajdują się w możliwym do ustalenia stadium procesu technologicznego.

Zgodnie z ustawą o rachunkowości produkty pracy wycenia się według technicznego kosztu wytworzenia obejmującego koszty

bezpośrednie i koszty pośrednie. Koszty bezpośrednie jest to zużycie materiałów i pracy. Koszty pośrednie to koszty wydziałowe. W

związku z tym że techniczny koszt wytworzenia znany jest na koniec okresu sprawozdawczego konieczne jest zastosowanie cen

ewidencyjnych. Ceną ewidencyjną jest planowany koszt wytworzenia. Koszt planowany rożni się od rzeczywistego kosztu a różnicę

tę określa się mianem odchyleń. Rzeczywisty koszt wytworzenia= planowany koszt wytworzenia +/ - odchylenia.

Ewidencja obrotu produktami gotowymi przedstawia się następująco:

Rozliczenie kosztów produkcji (580)

Koszty produkcji

Produkty

2

1

5500

5500 6000

500

Koszt wytworzenia

sprzedanych produktów

6000 4800

4

Odchylenie od cen ewidencyjnych produktów

500

400

4800

5)

400

3

5)

5) Wn= (Op + Ob.) / (Zp+ Pb) = (500/ 600) *100 = 8,33%

Os= 4800*8,33% = 400

1- przyjęcie 100 sztuk wyrobów gotowych do magazynu według planowanego technicznego kosztu wytworzenia 60zł/ szt.

2- Przeksięgowanie rzeczywistego kosztu produktów 100szt po 55zł/ szt. Ustalenie rzeczywistego kosztu produktów na podstawie

kalkulacji

3- Przeksięgowanie odchyleń księgowych; koszt planowany wyższy od rzeczywistego

4- Wydanie odbiorcy na podstawie WZ 80szt produktów po cenie 60zł/szt.

5- Przeksięgowanie odchyleń przypadających na sprzedane produkty

Produkcja w toku to saldo końcowe konta koszty produkcji. Wycena produktów w bilansie to saldo końcowe konta produkty plus

(minus) Sk odchylenia od cen ewidencyjnych.

Rzeczywisty koszt wytworzenia to Sk koszty wytworzenia sprzedanych produktów.

Konto rozlicznie kosztów produkcji powinno się w całości rozliczyć.

Rozliczenia międzyokresowe kosztów i przychodów obejmują; rozliczenia międzyokresowe kosztów czynne , rozliczenia

międzyokresowe kosztów bierne i przychody przyszłych okresów.

Rozliczenia międzyokresowe czynne kosztów polegają na wyłączeniu z kosztów działalności tych kwot kosztów które dotyczą

przyszłych okresów sprawozdawczych, koszty te są wykazywane w bilansie po stronie aktywów, konto to może wykazywać saldo

debetowe np. koszty remontu rozliczane w czasie, prenumerata czasopism zapłaconych z góry, ubezpieczenie rzeczowe zapłacone w

styczniu za cały rok, podatek od nieruchomości za pierwsze półrocze. Najpierw więc występuje wydatek wysokiego rzędu np.

płacimy za ubezpieczenie za cały rok z góry 60000. Potem co miesiąc rozliczamy 1/12 tej całej kwoty aż do całkowitego rozliczenia.

Srodki pieniężne

60000

Rozliczenie międzyokresowe kosztów

60000

5000 I

5000 II

........

5000 XII

Koszty rodzajowe

5000

5000

......

5000

Rozliczenie międzyokresowe bierne polega na tworzeniu rezerwy w ciężar kosztów na wydatki przyszłych okresów. Obejmują one

sumy zaliczane do kosztów działalności bieżącego okresu których pokrycie nastąpi w przyszłości. Zazwyczaj występują w ciągu

roku. Na koniec roku występują tylko określone koszty w bilansie po stronie pasywów. Rozliczenie takie polega na samodzielnym

ustaleniu wydatków np. za energię sami możemy odczytać stan i obliczyć jaką kwotę należy przekazać jeszcze przed przyjściem

faktury.

Przychody przyszłych okresów obejmują otrzymane faktury za które świadczenia zastaną wykonane w przyszłych okresach

sprawozdawczych (zaliczka mniej niż 50%), (odsetki za zwłokę podwyższają wartość roszczenia. Przychody przyszłych okresów nie

rozliczone w końcu roku stanowią saldo które ujawniane jest w bilansie po stronie pasywów.

Rzeczowe i zrównane z nimi składniki majątku trwałego

Do środków trwałych zaliczamy : zużywające się stopniowo składniki majątku , których okres używania jest dłuższy niż 1 rok, są

kompletne i zdatne do użytku w momencie ich przyjęcia do eksploatacji , stanowią własność jednostki gosp. lub mogą być oddane do

używania na podstawie umowy , najmu , dzierżawy , leasingu lub innych umów o podobnym charakterze .

Środki trwałe można podzielić na grupy rodzajowe: budynki , budowle , maszyny , aparaty specjalnego przeznaczenia , urządzenia

techniczne , środki transportu , przyrządy , narzędzia , ruchomości .

Za wartość początkową środka trwałego przyjmuje się :

1.cenę nabycia – cena zakupu + koszty transportu , montażu , instalacji , cło, różnice kursowe

2.koszt wytworzenia lub wybudowania

3. wartość rynkową , w przypadku darowizny lub ujawnienia

4. wartość wynikającą z umów np. przy wnoszeniu środków trwałych jako aportu

Do ewidencji środków trwałych wykorzystuje się konto środki trwałe , które po stronie Dt odzwierciedla przychód środków trwałych

według wartości początkowej , a po stronie Ct rozchód. Natomiast utratę wartości śr. trwałych spowodowaną zużyciem ewidencjonuje

się na koncie Umorzenie śr. trwałych po str. Ct , w korespondencji kontem Amortyzacja jako kontem układu rodzajowego kosztów.

W zakresie ewidencji śr. trwałych prowadzi się obligatoryjnie ewidencję analityczną bowiem każdy śr. trwały uważany jest jako

odrębny obiekt inwentarzowy. Każdy śr. trwały musi mieć swój numer inwentarzowy, posiadać odrębną kartę analityczną , być

szczegółowo opisany. Karta analityczna zawiera wszelkie dane jak wartość początkową, jej zmiany , opis techniczny, stawkę, stopę i

kwotę odpisów amortyzacyjnych, kwotę umorzenia rocznego i miesięcznego, miejsce użytkowania , datę umorzenia i likwidacji.

Do ewidencji analitycznej śr. trwałych można zaliczyć: plan amortyzacji , ustalany na każdy rok z podaniem stawek amortyzacyjnych

i kwot odpisów , księgę inwentarzową .

Środki trwałe wykorzystywane w działalności gosp. podlegają zużyciu , w rachunkowości ma ono dwojaki charakter , występuje jako

amortyzacja i umorzenie .

Amortyzacja to wyrażone wartościowo zużycie rzeczowych składników majątku trwałego odnoszone w ciężar kosztów

jednostkowych.

Umorzenia- wyrażone wartościowo zużycie rzeczowych skł. majątku trwałego, stanowiące zmniejszenie ich wartości początkowej

W bilansie śr. trwałe = Sk środki trwałe – Sk umorzenia

Podstawą naliczania amortyzacja jest wartość początkowa śr. trwałego.

Odpisów amortyzacyjnych od śr. trwałych dokonuje się od 1-go dnia miesiąca następującego po miesiącu , w którym przyjęto śr.

trwały do użytkowania do końca miesiąca , w którym następuje zrównanie występującej amortyzacji z jej wartością początkową , lub

w którym śr. trwałe sprzedano lub postawiono w stan likwidacji.

Podstawową metodą naliczania amortyzacji jest metoda liniowa zw. równomierną , przy której zakłada się , że środek trwały zużywa

się jednakowo w ciągu całej działalności .

Odpisy= stopa % * Wp

stopa % bierze się z rozporządzenia

Inną metodą naliczania amortyzacji jest metoda degresywna – przyspieszona. W początko –

wym okresie odpisy amortyzacyjne są wysokie , a później maleją wraz ze zmniejszeniem się przydatności śr. trwałego . Metoda ta jest

stosowana w odniesieniu do niektórych maszyn i urządzeń produkcyjnych , gdy maszyny są szybko zużywane. Najwyższy

współczynnik d=2.

Wartość pocz. 10000 =Wp , stopa amortyzacyjna 20%

t = 100% / 20% = 5

1) Metoda liniowa

1 rok 10000* 20% = 2000

2 rok 10000 * 20% = 2000

3 rok 10000 *20% = 2000

4 rok 10000 *20% = 2000

5 rok 10000* 20% =2000

5 * 2000 = 10000 zrównanie wartości początkowej w 5 roku

2) Metoda degresywna

Wp = 10000

współcz. = 1,5

stopa amortyzacyjna 20% + 20%*1,5 = 30%

1 rok 10000* 30% = 3000

2 rok 7000 * 30% = 2100

3 rok 4900 * 30% = 1470 w tym roku przechodzimy na metodę liniową od 4 roku

4 rok 10000* 20% = 2000

5 rok 1430 ( w 9 miesięcy zakończymy naliczenie amortyzacji )

odpis w skali 1 miesiąca (10000 * 20%) / 12 = 166,67

w 5 roku należy prowadzić odpisy 1430/166,67 = 8 miesięcy

Skróciliśmy o 3 miesiące naliczanie amortyzacji w stosunku do metody liniowej.

Metoda naturalna – wykorzystywana w przeszłości , miała zastosowanie przy obliczaniu zużycia środków transportowych . Zużycie

jest proporcjonalne do wykorzystania przy pomocy danego środka trwałego produktów.

Majątek trwały :

- rzeczowy majątek trwały

- wartości niematerialno – prawne

- finansowy majątek trwały

Odpisów amortyzacyjnych nie dokonuje się od:

1.gruntów i prawa wieczystego użytkowania gruntów. Grunt, który stanowi kopalnię odkrywkową zużywa się i podlega amortyzacji.

2.dzieł sztuki i eksponatów muzealnych

3.budynków mieszkalnych z zastrzeżeniem , że podatnicy mogą podjąć decyzję o amortyzację tych budynków, które są

wydzierżawiane lub wynajmowane

W wyniku zużycia następuje zmniejszenie wartości rzeczowych składników majątku trwałego , natomiast zwiększenie wartości

rzeczowych skład. majątku trwałego ma miejsce w przypadku aktualizacji ich wyceny , która ma na celu doprowadzenie wartości

księgowej składników majątku do ich realnej wartości. Aktualizację przeprowadza się tylko w przypadku rozporządzenia ministra

finansów na określony dzień wg zasad podanych w tym przepisie. W obecnych warunkach stopa inflacji jest niewielka .

Aktualizacja wyceny – przeszacowanie , aktualizacja może być dokonywana :

1.metodą współczynnikową

2.metodą cennikową

W przypadku gdy występuje znaczna rozbieżność między metodą współczynnikową a ceną bieżącą za dany składnik.

Skutki przeprowadzenia aktualizacji wyceny środków trwałych są odzwierciedlane w rachunkowości wraz z odpowiednimi kosztami

( lub kontami) kapitałów funduszy. Jest to uzależnione od formy własności podmiotów gosp. , np. w przedsiębiorstwach

państwowych przeszacowanie odnoszone jest na fundusz założycielski i fundusz przedsiębiorstwa proporcjonalnie do wartości tych

funduszy na koniec roku poprzedzającego rok aktualizacji.

W spółkach prawa handlowego aktualizację wyceny śr. trwałych ilustruje poniższy schemat :

Środki trwałe

Sp) 10000

1) 2000

Umorzenie śr. trwałych

6000 Sp)

1200 2)

Kapitał rezerwowy z aktualizacji

wyceny środków trwałych

2) 1200

2000 1)

Współczynnik aktualizacji = 1,2

10.000 * 1,2 = 12.000

Wp = 12000 – 10000 = 2000

Umorzenie 6000 * 1,2 = 7200

umorzenia = 7200 – 6000 = 1200

Inwestycje

Pod pojęciem inwestycje rozumie się działania polegające na ponoszeniu kosztów w celu powiększe –

nia istniejącego stanu środków , poprzez zakupy , budowę nowych obiektów , bądź modernizację dotychczas używanych śr.

trwałych.

Do kosztów inwestycji zalicza się koszty :

1.nabycia gruntów

2.przygotowania terenu pod budowę

3.koszty dokumentacji projektowej oraz badań geologicznych i pomiarów geodezyjnych

4.koszty budowy

5.koszty zakupu maszyn i urządzeń

6.koszty montażu skł. majątku trwałego

7. prób montażowych

8. koszty nadzoru inwestorskiego

9. koszty odsetek, prowizji, różnicy kursowej od kredytów w okresie realizacji inwestycji

10. koszty ubezpieczeń majątkowych budowanych obiektów

11.próby techniczne , eksploatacyjne

12.wystrój zewnętrzny: zieleń, drogi

Do kosztów inwestycji zaliczane są także koszty poniesione w obcych śr. trwałych , a związane z budową , przebudową i adaptacją do

własnych potrzeb . Po zakończeniu inwestycji może powstać 1 obiekt inwentarzowy lub wiele obiektów inwentarzowych. Do

ewidencji kosztów inwestycji służy konto Inwestycje , które może mieć rozwiniętą analitykę.

Inwestycje

5000

3000

Środki trwałe

3000

1.oddanie inwestycji do użytku o wartości 3000

Wartości niematerialno – prawne

Za wartości niematerialne i prawne uznaje się nabyte prawa majątkowe nadające się do gospodarczego zagospodarowania w dniu

przekazania ich do użytkowania . Obejmują :

1.prawo do wieczystego użytkowania gruntu

2.własnościowe prawo do lokalu mieszkalnego

3.licencje , dotyczące wykorzystania programów komputerowych , prowadzenia pojazdów

4.autorskie prawa majątkowe i pokrewne

5.prawa do wynalazków, patentów , znaków towarowych, wzorów zdobniczych

6.wartości związane z informacją w dziedzinie przemysłowej, handlowej, naukowej

7.wartość firmy

Wartość firmy może być ujemna lub dodatnia . Występuje wtedy, gdy nabywający płaci za składniki maj. firmy wyższą wartość niż

ich wartość księgowa.

aktywa nabyte < ceny nabycia

+

=

wartość firmy ( wartość niematerialno - prawna ) = cena nabycia ( wartość ujemna )

Płacimy więcej , gdy nabywana firma ma znany znak towarowy, korzystną lokalizację.

Można to rozliczać w czasie przez okres co najmniej 3 lat.

8.koszty organizacji poniesione w przypadku powstania spółki , bądź w celu rozszerzenia zw. kapitału akcyjnego.

Od wartości niemat. – prawnych naliczana jest amortyzacja i umorzenie od Wp przy określonej stawce. Maksymalny okres

amortyzacji 5 lat , maks. stawka roczna 20 % .

Środki trwałe , których wartość przewyższa 2500 są amortyzowane stopniowo, do 2500 – możliwość jednorazowego odpisania

składników w koszty ( od nowego 2000-roku do 3500)

Finansowy majątek trwały

1.udziały i akcje

2.papiery wartościowe

3.udzielone pożyczki

Za udziały uważa się wniesione do innych podmiotów gosp. wkłady pieniężne w walucie krajowej i zagranicznej i wkłady

niepieniężne – aporty. Do papierów wartościowych zaliczamy dokumenty o charakterze finansowym , potw. wierzytelności pieniężne

i uprawnienia do współwłasności majątkowej z góry ustalonego dochodu .

Pożyczki są to przekazane przez pożyczkodawcę do dyspozycji pożyczkobiorcy środki finansowe na warunkach określonych w

umowie.

Inne składniki finansowe maj. trwałego – jednostki uczestnictwa w funduszach zbiorowego inwestowania. Za określoną sumę śr.

pieniężnych podmiot gosp. nabywa udziały w funduszu inwestycyjnym – udziały uczestnictwa. Jednostki uczestnictwa są obliczane

na podstawie wartości aktywów, zmieniają się codziennie.

Roczne sprawozdanie jest zbiorem zestawień liczbowych sporządzanych okresowo lubj ednorazowo dla celów szerokiego kręgu

odbiorców lub zarządzania operacyjnego. Podstawowym aktem prawnym regulującym zasady sporządzania sprawozdania

finansowego dla poszczególnych podmiotów gospodarczych jest ustawa o rachunkowości z 24 września 1994 opublikowana w Dz. U

nr 121 z 1994r.

Struktura rocznego sprawozdania finansowego według podległego prawa bilansowego obejmuje:

- bilans

- rachunek zysków i strat

- informacja dodatkowa

- sprawozdanie z przepływu środków pieniężnych (cash flow)

- sprawozdanie z działalności

Każdy podmiot gospodarczy jest zobowiązany sporządzić trzy pierwsze sprawozdania. Sprawozdanie z przepływu środków

pieniężnych sporządzają jednostki zobowiązane do ogłaszania i badania sprawozdania finansowego to jest podmioty prowadzące

większą działalność gospodarczą i spółki prawa handlowego.

Sprawozdanie z działalności sporządzają spółki akcyjne, spółki z.o.o, towarzystwa ubezpieczeń wzajemnych i spółdzielnie.

Bilans obok rachunku zysków i strat jest jednym z ważniejszych elementów składowych rocznego sprawozdanie finansowego.

Informuje on o stanie majątkowym i finansowym podmiotu gospodarczego. Jest on statycznym ujęciem majątku przedsiębiorstwa i

źródeł jego pochodzenia; sporządzany jest w określony dzień.

Ustawa wyróżnia wzór bilansu dla jednostek nie będących bankami i ubezpieczycielami. W załączniki nr 2 bilans dla banków i w

załączniku nr 3 dla ubezpieczycieli podane są wzoru bilansów. Bilans może być sporządzony według metody brutto, netto lub metody

mieszanej. W Polsce obowiązuje metoda netto, środki trwałe są korygowane o umorzenia.

Rachunek zysków i strat jest drugim obok bilansu elementem składowym sprawozdania finansowego. Jest on powiązany z bilansem

poprzez wynik finansowy netto. Stanowi on rozwinięcie wyniku finansowego poprzez wykazanie źródeł jego powstania. Występuje

tutaj 5 kategorii wyniku finansowego:

- zysk ze sprzedaży

- zysk operacyjny

- zysk na działalności gospodarczej

- zysk brutto

- zysk netto

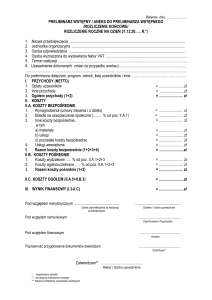

Poszczególne kategorie zysków ilustruje poniższy schemat:

Koszty działalności (-)

(+) Przychody ze sprzedaży produktów, towarów i usług

Zysk ze sprzedaży

Pozostałe koszty operacyjne (-)

(+) Pozostałe przychody operacyjne

Zysk operacyjny

Pozostałe koszty finansowe (-)

(+) Pozostałe przychody finansowe

Zysk z dział. Gosp.

Straty nadzwyczajne (-)

(+) Zyski nadzwyczajne

Zysk brutto

Obowiązkowe odpisy i podatek (-)

Zysk netto

Rachunek zysków i strat może być sporządzony metodą brutto polegającą na odrębnym ujmowaniu kosztów i przychodów z