Koszty dzia³alnoœci firmy

Każda firma rozpoczynając i prowadząc działalność, ponosi związane

z nią koszty. Podstawowym kryterium

podziału kosztów jest ich zachowanie

się względem rozmiarów produkcji.

Z tego punktu widzenia koszty

całkowite, a więc całość kosztów, które

ponosi przedsiębiorstwo w danym

okresie, można podzielić na koszty

stałe i koszty zmienne. Koszty stałe

nie są uzależnione od rozmiarów

produkcji firmy. Znaczy to, że ich

poziom nie zmienia się wraz ze

zmianami rozmiarów produkcji.

Przykładem kosztów stałych są np.

opłaty czynszu, ponoszone przez

firmę, podatki od nieruchomości,

odsetki od kredytów lub amortyzacja.

Wielkość tych kosztów jest taka sama

bez względu na to, ile firma produkuje

w danym czasie. Należy jednak

pamiętać, że koszty stałe mogą się

zmieniać pod wpływem innych

czynników. Np. inflacja może

spowodować wzrost kosztów stałych,

gdyż bank podnosi oprocentowanie

kredytów, które zaciągnęła firma. Lub

też właściciel, od którego firma

wynajmuje budynek biurowy, postanawia podnieść czynsz. Spowoduje to

wzrost kosztów stałych firmy, mimo że

rozmiary jej produkcji nie uległy

zmianie.

Koszty zmienne, jak sama nazwa

wskazuje, zmieniają się wraz z wielkością produkcji. Jej zwiększenie

pociąga za sobą także wzrost kosztów

zmiennych. Przykładem kosztów

zmiennych są np. koszty zakupu

surowców, koszty energii elektrycznej,

płace pracowników produkcyjnych (w

przypadku, gdy są one uzależnione od

wydajności każdego pracownika

w danym czasie). Jeżeli firma zwiększa

produkcję (np. zwiększył się popyt na

jej wyroby), to kupuje więcej surowców, zużywa w procesie produkcji

więcej energii elektrycznej i płaci

wyższe wynagrodzenia pracownikom,

którzy produkują teraz więcej.

Na podstawie sumy kosztów zmiennych i stałych, a więc kosztów całkowitych, możemy także zdefiniować koszty jednostkowe (przeciętne, średnie).

Informują one, ile średnio kosztuje

wyprodukowanie jednej sztuki produktu. Aby obliczyć koszty przeciętne,

należy koszty całkowite podzielić

przez rozmiary produkcji. Koszty

wyprodukowania jednej sztuki

produktu można także obliczyć dodając przeciętne koszty zmienne i przeciętne koszty stałe wyprodukowania

jednej sztuki. Liczymy je analogicznie

jak koszty przeciętne, dzieląc

odpowiednio koszty zmienne i koszty

stałe przez rozmiary produkcji.

Koszty krańcowe informują natomiast,

o ile zmieniają się koszty produkcji

przy wzroście wytwarzania o jednostkę. Mówiąc inaczej, pozwalają

określić, ile kosztowało wyprodukowanie ostatniej jednostki wyrobu.

Ponieważ koszty stałe nie rosną

w miarę wzrostu produkcji, koszt

krańcowy wynika jedynie ze zwiększenia kosztów zmiennych produkcji.

Koszty produkcji

1

ZARZĄDZANIE FIRMĄ

ród³a finansowania

dzia³alnoœci firmy

Wszystkie firmy, aby finansować

swoją działalność, muszą dysponować

odpowiednią ilością środków

pieniężnych. Są one potrzebne w celu

uruchomienia produkcji,

sfinansowania bieżących wydatków, a

także aby umożliwić rozwój firm

poprzez inwestycje.

Źródła finansowania działalności firm

dzielimy na źródła zewnętrzne

i wewnętrzne. Finansowanie zewnętrzne oznacza, że środki pieniężne

pochodzą spoza przedsiębiorstwa.

W momencie tworzenia przedsiębiorstwa cały jego kapitał jest kapitałem

zewnętrznym, zarówno ten

pochodzący od jego założycieli

(właścicieli), jak i ten pochodzący

z kredytów i pożyczek. Kapitał

zewnętrzny firmy może także mieć

swe źródło w emisji akcji lub obligacji

(w przypadku spółek)1. Inwestorzy,

kupując te papiery wartościowe,

dostarczają firmom środków pieniężnych na prowadzenie działalności.

Finansowanie wewnętrzne

(samofinansowanie) pojawia się

wtedy, gdy firma podejmuje

działalność gospodarczą i uzyskuje

nadwyżkę przychodów nad kosztami

tej działalności, która stanowi zysk

firmy. Chociaż właściciele mogliby go

w całości rozdzielić między siebie, to

jednak część zysku pozostaje w firmie

jako „zysk zatrzymany”2. Umożliwia

on finansowanie działalności bieżącej,

a w dalszej kolejności rozwój firmy.

Źródłem samofinansowania może być

np. sprzedaż zbędnego majątku

trwałego lub amortyzacja.

Kredytowanie

dzia³alnoœci firmy

Przedmiotem naszego zainteresowania

w tym rozdziale będzie finansowanie

firmy ze źródeł zewnętrznych, a

w szczególności kredytowanie jej działalności. Kredyt dla wszystkich firm

jest praktycznie niezbędnym źródłem

środków pieniężnych. Wynika to z tego, że amortyzacja i zysk zatrzymany

mają zwykle ograniczone rozmiary

i nie wystarczają do sfinansowania

wszystkich potrzeb związanych z działalnością gospodarczą firmy. Nie każde

przedsiębiorstwo może natomiast

pozyskać środki dzięki emisji akcji

i obligacji. Dlatego tak popularnym

sposobem zdobywania pieniędzy jest

kredyt.

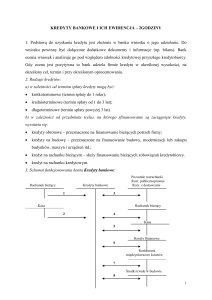

Finansowanie za pomocą kredytu

można podzielić na krótkoterminowe

i długoterminowe. Kredytowanie

krótkoterminowe pozwala na

zdobycie środków na bieżącą

działalność firmy. Kredytowanie

długoterminowe umożliwia

finansowanie działalności

długookresowej, np. inwestycji.

Jedną z form kredytowania

krótkoterminowego jest kredyt

kupiecki. Polega on na regulowaniu

przez przedsiębiorstwo należności, np.

za dokonane zakupy surowców,

w późniejszym terminie. Przedsiębiorstwo otrzymuje więc surowce,

1

Obligacja jest papierem wartościowym, który zawiera zobowiązanie emitenta (np. przedsiębiorstwa) wobec

wierzyciela (nabywcy obligacji) do zwrotu w określonym terminie pożyczonych pieniędzy (a więc wykupu

obligacji według jej nominalnej wartości) wraz z odsetkami. Pieniądze uzyskane przez firmę ze sprzedaży

obligacji stanowią dla niej formę pożyczki od nabywców obligacji. Obligacje są coraz chętniej emitowane przez

przedsiębiorstwa, gdyż stanowią alternatywne (w stosunku do kredytów bankowych i nowych emisji akcji)

źródło pozyskiwania kapitału. Akcja natomiast jest papierem wartościowym, dzięki któremu jej nabywca staje

się współwłaścicielem spółki. Spółka nie pożycza więc pieniędzy (tak, jak to ma miejsce w przypadku emisji

obligacji), lecz dostaje je od nowych właścicieli. Posiadanie akcji upoważnia akcjonariuszy do udziału w podejmowaniu decyzji, np. wyboru rady nadzorczej i podziału zysku spółki.

2

Należy pamiętać o rozróżnieniu pomiędzy zyskiem zatrzymanym dla jednego okresu obrachunkowego

a skumulowanym zyskiem zatrzymanym od początku działalności firmy.

2

Koszty produkcji

ZARZĄDZANIE FIRMĄ

a płaci za nie np. dopiero po

trzydziestu dniach. Występuje tu więc

odroczenie terminu płatności.

Oznacza to, że dostawca kredytuje

odbiorcę do czasu zrealizowania

zapłaty. W tej formie kredytowania nie

występują koszty pozyskania kapitału

(nie ma np. odsetek, które trzeba

spłacać w przypadku kredytu bankowego). Z tego punktu widzenia kredyt

kupiecki stanowi atrakcyjną formę

finansowania działalności firmy.

Uzyskiwane od dostawców kredyty

kupieckie (a od odbiorców wpłaty zaliczek) są ważnym źródłem finansowania bieżącej działalności. W ten

sposób firma może ograniczać

wykorzystanie kredytów bankowych.

Kredyt kupiecki nie pozwala jednak

na całkowitą rezygnację z kredytów

bankowych. Kredyt bankowy to

środki pieniężne przekazane przedsiębiorstwu do czasowej dyspozycji,

służące realizacji zaakceptowanego

przez bank celu gospodarczego. Taka

definicja eksponuje różnicę między

kredytem a pożyczką bankową. Przy

udzielaniu pożyczki bank nie

interesuje się, jakim celom ma ona

firmie służyć, interesuje się jedynie

zabezpieczeniem jej zwrotu. Pożyczki

bankowe nie są rozpowszechnioną

formą finansowania zewnętrznego. Są

one natomiast często wykorzystywane

w kontaktach między firmami (a więc

pożyczki są udzielane jednym

przedsiębiorstwom przez inne

przedsiębiorstwa, a nie przez banki).

Często wykorzystywaną formą

kredytu krótkoterminowego jest

kredyt obrotowy. Potrzeba jego

zaciągnięcia pojawia się wtedy, gdy w

firmie wystąpi np. nagłe zwiększenie

sprzedaży (i potrzebne są pieniądze na

zakup większej ilości surowców), lub

też spadek zamówień (firma nie może

sprzedać wyprodukowanych

produktów, które zalegają w magazynie i powodują „zamrożenie”

środków pieniężnych firmy). Może też

zdarzyć się, że odbiorcy firmy zaczną

zalegać ze spłatą należności za

otrzymane produkty, co spowoduje jej

kłopoty finansowe.

Jedną z form kredytu obrotowego jest

kredyt odnawialny w rachunku

bieżącym. Przeznaczony jest na

pokrycie bieżących, powtarzających

się potrzeb finansowych firmy,

zwłaszcza wtedy gdy istnieje

możliwość przejściowego braku

środków na rachunku bieżącym. Jeżeli

tych środków rzeczywiście zabraknie,

wówczas bank realizuje zlecenia

płatnicze firmy do wysokości

przyznanego kredytu. Spłata kredytu

następuje z wpływów na rachunek

bieżący firmy. Kredyt taki jest dosyć

tanią formą pozyskiwania środków,

gdyż każdy wpływ na rachunek

zmniejsza jego wielkość, a tym samym

obniża wysokość odsetek płaconych

bankowi. Ważną cechą tego kredytu

jest jego odnawialność, a więc

kredytobiorca może wielokrotnie

zadłużać się do kwoty zawartej w

umowie (oczywiście w okresie jej

trwania).

Najbardziej popularnym kredytem

krótkoterminowym, oferowanym

przez banki przedsiębiorstwom, jest

kredyt obrotowy w rachunku

kredytowym. Okres spłaty takiego

kredytu nie przekracza jednego roku,

a przeznaczony jest on na

finansowanie bieżącej działalności

przedsiębiorstwa. Chodzi tu np. o

sfinansowanie wydatków na zakup

surowców, półfabrykatów lub

wypłacenie pensji pracownikom.

Ubiegając się o otrzymanie kredytu

obrotowego, przedsiębiorstwo

powinno przedstawić bankowi

następujące dokumenty:

▲ wyniki finansowe (bilans oraz

rachunek zysków i strat),

▲ sprawozdanie finansowe

pokazujące zmiany w kapitałach

własnych firmy,

Koszty produkcji

3

ZARZĄDZANIE FIRMĄ

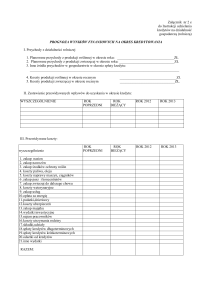

▲ plan działalności na okres kredytowania, obejmujący wielkość sprzedaży, koszty i wyniki finansowe,

▲ deklaracje podatkowe,

potwierdzające uregulowanie

zobowiązań podatkowych,

▲ dokumenty założycielskie firmy

wraz z zezwoleniem na

prowadzenie działalności

gospodarczej.

Podstawowym kredytem

długoterminowym (a więc o terminie

spłaty dłuższym niż rok) udzielanym

przez banki jest kredyt inwestycyjny.

Przeznaczony jest on na zakup

maszyn, urządzeń, rozbudowę firmy

(np. budowę nowej hali

produkcyjnej), zdobycie

nowoczesnych technologii produkcji i

innych drogich elementów

wyposażenia firmy. Kredytem takim

można finansować także tzw.

inwestycje niematerialne, np. zakup

patentów oraz inwestycje finansowe,

np. zakup akcji. Przy kredytowaniu

przedsięwzięć inwestycyjnych na ogół

bank wymaga, aby kredytobiorca

zainwestował także własne środki,

najczęściej w granicach 20%−40%

całości kosztów inwestycji. Wysokość

tego kredytu w dużej mierze zależy

od tego, jakie formy jego

zabezpieczenia może zastosować

kredytobiorca.

Jeżeli firma stara się o przyznanie

kredytu inwestycyjnego, powinna

przedstawić bankowi (oprócz wcześniej wymienionych dokumentów):

▲ analizę opłacalności projektu

inwestycyjnego,

▲ uzasadnienie podjęcia realizacji

przedsięwzięcia inwestycyjnego,

▲ zestawienie kosztów przedsięwzięcia.

W umowie o kredyt bankowy są

zawarte warunki jego otrzymania,

które obejmują między innymi:

wielkość kredytu, terminy spłaty wraz

4

Koszty produkcji

z odsetkami, sposób wykorzystania

kredytu, jego cenę (wysokość

oprocentowania i prowizji banku) i

sposoby zabezpieczenia kredytu.

Podstawowym warunkiem uzyskania

kredytu jest posiadanie przez

kredytobiorcę zdolności kredytowej i

odpowiednich zabezpieczeń. W

udzielenie kredytów bank angażuje

głównie środki pochodzące od

deponentów (osób i instytucji, które

ulokowały na rachunkach bankowych

swoje środki pieniężne). Dlatego bank

powinien zawsze dążyć do

ograniczenia ryzyka związanego z

udzielaniem kredytu. Ta działalność

bowiem stwarza zawsze ryzyko, że

przyznane kredyty nie zostaną

spłacone. W gospodarce rynkowej jest

zjawiskiem normalnym, że pewna

liczba przedsiębiorstw bankrutuje,

jednocześnie jednak powstają nowe.

Bankruci są z reguły niewypłacalni i

wtedy bank nie jest

w stanie odzyskać udzielonych

kredytów. Aby ograniczyć ryzyko,

bank analizuje zdolność kredytową

firmy ubiegającej się o kredyt.

Zdolność kredytowa kredytobiorcy

rozumiana jest jako możliwość spłaty

zaciągniętego kredytu wraz z

odsetkami (i innymi jego kosztami, np.

prowizją banku) w terminach przewidzianych w umowie. Najważniejszymi

czynnikami mającymi wpływ na zdolność kredytową przedsiębiorstwa są:

▲ zasoby majątkowe przedsiębiorstwa

(majątek trwały i obrotowy),

▲ zdolność majątku do przynoszenia

zysków,

▲ struktura kapitału (udział kapitału

własnego i obcego, kapitału

krótkoterminowego i długoterminowego),

▲ płynność przedsiębiorstwa,

▲ rozmiary produkcji, jakość

produktów, przychody ze

sprzedaży,

ZARZĄDZANIE FIRMĄ

▲ polityka handlowa i marketingowa,

▲ pozycja przedsiębiorstwa na rynku,

▲ organizacje pracownicze (związki

zawodowe) i ich wpływ na

działalność przedsiębiorstwa,

▲ możliwość pomocy finansowej

z budżetu państwa i budżetów

lokalnych (np. gminy).

Niezależnie od wymienionych

czynników, odnoszących się

bezpośrednio do badanego

przedsiębiorstwa, bank powinien

także analizować uwarunkowania

makroekonomiczne oraz

uwarunkowania związane z

przynależnością przedsiębiorstwa do

danej gałęzi przemysłu (rola gałęzi

w gospodarce, jej tendencje rozwojowe,

powiązania z rynkami światowymi

itp.). Jest to o tyle ważne, iż

ewentualna utrata zdolności

kredytowej może być rezultatem

oddziaływania czynników

zewnętrznych, niezależnych od

przedsiębiorstwa.

W przypadku kredytowania

działalności bieżącej ocenie podlega

bieżąca zdolność kredytowa. Banki

uważają najczęściej, że zdolne do

spłaty kredytu krótkoterminowego są

firmy, które:

▲ osiągają zysk w wysokości wystarczającej do pokrycia wydatków,

zachowują płynność finansową,

▲ zwiększają udział kapitałów

własnych w finansowaniu

działalności,

▲ zmniejszają stan należności,

▲ zmniejszają udział zobowiązań

w pasywach.

W przypadku ubiegania się o przyznanie kredytu inwestycyjnego

(długoterminowego) bank bada

długoterminową zdolność kredytową.

Wykorzystuje do tego ocenę bieżącej

zdolności kredytowej oraz zgromadzone informacje o przyszłej

działalności firmy (prognozy i plany)

w postaci np. projektów

inwestycyjnych.

Bank, który pozytywnie ocenił

zdolność kredytową firmy, udziela jej

kredytu. Nie poprzestaje jednak tylko

na przeprowadzonej ocenie zdolności

kredytowej, stosuje także

zabezpieczenia udzielonego kredytu.

Zabezpieczenie kredytu bankowego

to poszukiwanie przez bank

określonych gwarancji, które w

przypadku nie spłacenia kredytu

przez dłużnika pozwolą bankowi

odzyskać całość lub część kredytu.

Banki stosują dwa podstawowe

rodzaje zabezpieczenia kredytu:

zabezpieczenie osobiste i rzeczowe.

W przypadku zabezpieczenia

osobistego zabezpieczyciel odpowiada

całym swoim osobistym majątkiem,

a w przypadku zabezpieczenia rzeczowego – tylko wskazanym w

zabezpieczeniu elementem majątku.

Zabezpieczenia osobiste to przede

wszystkim weksel własny, gwarancja

bankowa, przystąpienie do długu

i pełnomocnictwo.

Weksel własny (in blanco) jest to

dokument zawierający przynajmniej

podpis wystawcy. Jest to pisemne

zobowiązanie wystawcy do bezwarunkowej spłaty w oznaczonym

terminie określonej kwoty pieniężnej.

Weksel ten nie powinien jednak zawierać wpisanej kwoty oraz terminu

płatności, ponieważ w momencie

składania go do banku nie są one

znane. Kwota weksla może być różna

od kwoty kredytu: niższa

(kredytobiorca spłacił część kredytu)

lub wyższa (zwiększona o odsetki

należne bankowi). Termin płatności

natomiast zależy od momentu, w

którym bank zdecyduje o

dochodzeniu roszczeń

z weksla. Weksel in blanco rzadko

bywa przyjmowany jako jedyne

zabezpieczenie kredytu. Zdarza się to

tylko wtedy, gdy dłużnik jest bankowi

Koszty produkcji

5

ZARZĄDZANIE FIRMĄ

dobrze znany, a jego kondycja

finansowa nie budzi zastrzeżeń.

W celu zabezpieczenia kredytu

udzielonego firmie bank może przyjąć

gwarancję bankową. Gwarancja ta jest

umową podpisaną między dwoma

bankami: bankiem, który udzielił

kredytu, oraz bankiem, który zobowiązuje się do spłaty kredytu wraz

z odsetkami, jeśli kredytobiorca (firma)

nie będzie mógł go spłacić. Umowa

gwarancji może być także zawarta

między bankiem udzielającym

kredytu a innym podmiotem (np.

przedsiębiorstwem).

Przystąpienie do długu następuje

wtedy, gdy do dotychczasowego

kredytobiorcy (dłużnika) dołącza

drugi (np. inna firma), który pełni

wtedy rolę tzw. dłużnika solidarnego.

Dotychczasowy dłużnik nie zostaje

zwolniony z obowiązku spłaty

kredytu, a ten nowy odpowiada

wobec banku jak za zapłatę własnego

kredytu. Ciężar kredytowy rozkłada

się więc na dwóch dłużników, co

zwiększa prawdopodobieństwo

odzyskania kredytu przez bank.

Zabezpieczenie kredytu może przyjąć

także formę pełnomocnictwa do

dysponowania rachunkiem

bankowym. Pełnomocnictwo może

być udzielone przez firmękredytobiorcę lub inną firmę, która już

zabezpiecza kredyt (poręczyciela).

Uprawnia ono bank do pobierania

środków z rachunku kredytobiorcy w

kwocie równej wartości nie

spłaconego kredytu wraz z odsetkami

i prowizją banku.

Spośród zabezpieczeń rzeczowych

najbardziej popularne są:

zastaw ogólny, hipoteka, kaucja i

blokada środków na rachunkach

bankowych.

Zastaw na zasadach ogólnych jest

najczęściej stosowaną formą

zabezpieczenia spłaty kredytu. Jeżeli

kredytobiorca nie wywiązuje się z

6

Koszty produkcji

umowy (nie spłaca kredytu), to bank

może przejąć przedmiot zastawu.

Zastaw może być ustanowiony np. na

maszynach i urządzeniach, pojazdach,

wartościowych przedmiotach, które

posiada firma (np. obraz wiszący w

gabinecie nad biurkiem szefa). Nie

powinno się ustanawiać zastawu na

przedmiotach, które trudno będzie

sprzedać. Jeżeli bank sprzeda

przedmiot zastawu (np. nowoczesną

maszynę) za kwotę wyższą od nie

spłaconego kredytu wraz z odsetkami,

to nadwyżkę musi zwrócić jego

dotychczasowemu właścicielowi.

Popularną formą zabezpieczenia

kredytu jest wpis hipoteczny na

nieruchomości będącej własnością

firmy. Hipoteka jest dla banku

korzystna, ponieważ daje mu

pierwszeństwo w zaspokojeniu

wierzytelności przed innymi

potencjalnymi dłużnikami firmy.

Jeżeli zdarzy się, że firma nie będzie w

stanie spłacić kredytu, to bank może

przejąć nieruchomość (np. biurowiec)

na własność, następnie sprzedać ją,

a z uzyskanych pieniędzy pokryć

kredyt nie spłacony przez firmę.

Zabezpieczenie kredytu może polegać

na złożeniu w banku kaucji (przez

kredytobiorcę lub poręczyciela),

najczęściej w postaci środków pieniężnych lub papierów wartościowych.

W razie kłopotów kredytobiorcy ze

spłatą kredytu, złożona wcześniej

kaucja zostaje przejęta przez bank na

zaspokojenie jego roszczeń. Jeżeli

natomiast cały kredyt zostanie

spłacony, kaucja wraca do jej

właściciela.

Blokada środków na rachunkach

bankowych jest jedną z mniej

bezpiecznych i skutecznych form

zabezpieczenia kredytu. W przypadku

gdy posiadacz rachunku (tzn. firma,

która zaciągnęła kredyt i ma trudności

z jego spłaceniem) ma jeszcze innych

wierzycieli, których roszczenia są

zabezpieczone np. cesją wierzytelności

ZARZĄDZANIE FIRMĄ

z rachunku, to właśnie oni będą

w uprzywilejowanej sytuacji w stosunku do banku, który dysponuje

jedynie blokadą środków. Blokada

środków może dotyczyć rachunków

terminowych, bieżących, w złotych i

walutach obcych, a także depozytów

rzeczowych (np. zawartości skrytek

sejfowych). W okresie obowiązywania

blokady właściciel rachunku nie może

dysponować środkami, które się na

nim znajdują. Po spłacie kredytu bank

wydaje pisemną zgodę na odblokowanie konta.

Bank może żądać jednego lub jednocześnie kilku zabezpieczeń. Wybór

formy zabezpieczenia zależy od

statusu prawnego przedsiębiorstwa,

jego kondycji finansowej, rodzaju

kredytu, jego wysokości, okresu

kredytowania i stopnia ryzyka.

W przypadku przedsiębiorstw

o dobrej kondycji finansowej bank

wymaga najczęściej zabezpieczenia

rzeczowego, a w przypadku firm

z kłopotami finansowymi − oczekuje

zabezpieczeń osobistych, danych

przez solidnych poręczycieli.

Koszty produkcji

7