Juliusz Gi¿yñski*

Ryszard Wierzba**

Juliusz Gi¿yñski, Ryszard Wierzba

Funkcjonowanie euro jako waluty miêdzynarodowej

w warunkach kryzysu gospodarczego

Funkcjonowanie euro jako waluty miêdzynarodowej...

Wstêp

Globalny kryzys gospodarczy, który ulega³ przeobra¿eniom od 2008 r.,

mia³ wp³yw na funkcjonowanie waluty euro na arenie miêdzynarodowej.

Mo¿na to by³o zaobserwowaæ zw³aszcza w drugiej po³owie 2011 r., kiedy

system finansowy Unii Gospodarczej i Walutowej (UGW) zosta³ zara¿ony

kryzysem zad³u¿enia, panuj¹cym w czêœci pañstw nale¿¹cych do tej Unii.

Znaczny wzrost premii za ryzyko na rynku obligacji skarbowych ograniczy³ tym pañstwom dostêp do finansowania. Mimo to miêdzynarodowa

pozycja euro nie zosta³a podwa¿ona. Pieni¹dz ten pozosta³ drug¹ najwa¿niejsz¹, po dolarze amerykañskim, walut¹ miêdzynarodow¹ na œwiecie.

G³ównym celem opracowania jest scharakteryzowanie poszczególnych funkcji euro jako waluty miêdzynarodowej w warunkach kryzysu

gospodarczego. Przeprowadzona analiza dotyczy lat 2008–2011.

1. Funkcje euro jako waluty miêdzynarodowej

Waluta miêdzynarodowa jest stosowana przez rz¹dy, przedsiêbiorstwa, jednostki indywidualne w trzech funkcjach: œrodka p³atniczego,

waluty obrachunkowej oraz waluty rezerwowej (zob. tab. 1). Funkcje te s¹

ze sob¹ œciœle powi¹zane, dlatego nie nale¿y rozpatrywaæ ich osobno [Papaioannou, Portes, 2008, s. 17].

Dana waluta krajowa mo¿e staæ siê walut¹ miêdzynarodow¹, wykorzystywan¹ w handlu miêdzynarodowym i miêdzynarodowych transakcjach finansowych, w przypadku gdy istnieje jej pe³na wymienialnoœæ.

Jednak¿e w ostatecznym rozrachunku funkcjonowanie danej waluty jako

miêdzynarodowej jest zdeterminowane przez si³y rynkowe. Znaczenie

miêdzynarodowe waluty zale¿y m.in. od takich czynników jak: stopieñ jej

stabilnoœci, wielkoœæ gospodarki kraju emituj¹cego tê walutê, a tak¿e od

*

Dr, Wydzia³ Zarz¹dzania, Uniwersytet Gdañski, [email protected], ul. Armii

Krajowej 101, 81–824 Sopot

**

Prof. dr hab., Katedra Bankowoœci, Wydzia³ Zarz¹dzania, Uniwersytet Gdañski, [email protected], ul. Armii Krajowej 101, 81–824 Sopot

168

Juliusz Gi¿yñski, Ryszard Wierzba

roli danego kraju w szeroko pojêtej wymianie miêdzynarodowej [Misztal,

2011, s. 160-161].

Tablica 1. Funkcje waluty miêdzynarodowej

funkcja

sfera oficjalna

sfera prywatna

œrodka p³atniczego

(ang. medium of

exchange)

poœrednik wymiany (ang.

vehicle currency) w ramach

interwencji na rynkach

walutowych

waluta rozliczeniowa

(poœrednik wymiany)

w handlu dobrami

i aktywami

obrachunkowa

(ang. unit of account)

kotwica dla kursów

walutowych

(ang. anchor currency)

waluta fakturowania

w handlu dobrami

i aktywami

rezerwowa

(ang. store of value)

miêdzynarodowe rezerwy waluta inwestycyjna (ang.

investment currency)

walutowe

(ang. international reserves)

ród³o: [Papaioannou, Portes 2008, s. 17; The international..., 2010, s. 56].

2. Euro jako œrodek p³atniczy

Pieni¹dz euro w funkcji miêdzynarodowego œrodka p³atniczego jest

stosowany przede wszystkim w niektórych pañstwach poza stref¹ euro

jako pieni¹dz równoleg³y, który funkcjonuje obok pieni¹dza narodowego

i w czêœci go zastêpuje [Ma³ecka, Wierzba, 2008, s. 161].

Zasób pieni¹dza euro w formie banknotów znajduj¹cych siê poza

obszarem UGW jest trudna do oszacowania. Na podstawie wyliczeñ Europejskiego Banku Centralnego mo¿na przyj¹æ, i¿ na koniec 2011 r.

w obiegu poza stref¹ euro znajdowa³o siê od 20% do 25% pieni¹dza euro.

Na uwagê zas³uguje równie¿ fakt, i¿ mimo kryzysu finansów publicznych w kilku krajach strefy euro, który ujawni³ siê wiosn¹ 2010 r., oraz

rosn¹cych napiêæ na rynkach obligacji skarbowych w tej strefie w drugiej

po³owie 2011 r. popyt na banknoty euro kszta³towa³ siê na wysokim

poziomie.

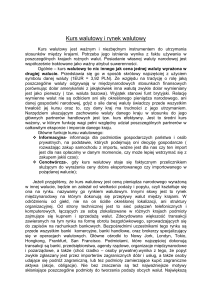

Rola euro w funkcji poœrednika wymiany pomiêdzy dwoma ró¿nymi

walutami w transakcjach handlowych b¹dŸ finansowych dwóch partnerów spoza krajów strefy euro po znacz¹cym spadku w 2008 r. zaczê³a

wzrastaæ ponownie w 2009 r., by w lipcu 2010 r. przekroczyæ poziom

sprzed kryzysu. W drugiej po³owie 2010 r. oraz 2011 r. wartoœæ tych transakcji mia³a trend wzrostowy. Na koniec 2011 r. udzia³ euro jako poœredni-

Funkcjonowanie euro jako waluty miêdzynarodowej...

169

ka wymiany kszta³towa³ siê na poziomie 40%1 (zob. rys. 1). Natomiast

wiod¹c¹ rolê w ramach tej funkcji odgrywa³ w dalszym ci¹gu dolar [ECB,

2012, July, s. 19-20].

Rysunek 1. Udzia³ euro, dolara amerykañskiego i funta brytyjskiego jako poœrednika wymiany w latach 2008–2011 (w skali 200%.; wg bie¿¹cego kursu wymiany)

ród³o: [The international..., 2012, s. 19].

3. Euro jako waluta obrachunkowa

Waluta miêdzynarodowa w funkcji obrachunkowej, okreœlanej równie¿ jako miernik wartoœci, jest stosowana w fakturowaniu sprzeda¿y

dóbr i us³ug. Wykorzystuje siê j¹ tak¿e w nominowaniu wartoœci aktywów finansowych, tj. w przypadku emisji papierów d³u¿nych nastêpuj¹cych podmiotów: przedsiêbiorstw, instytucji finansowych oraz pañstw

uczestnicz¹cych w rynkach miêdzynarodowych. Funkcja ta ma równie¿

zastosowanie w przypadku ustalania kursu wymiany waluty narodowej

(kotwica kursu) przez wyznaczone do tego instytucje urzêdowe [Ma³ecka, Wierzba, 2008, s. 161].

1

W rozliczeniu transakcji zaanga¿owane s¹ dwie ró¿ne waluty, dlatego suma udzia³ów

wszystkich walut jest równa 200%.

170

Juliusz Gi¿yñski, Ryszard Wierzba

Rola euro jako waluty miêdzynarodowej w fakturowaniu miêdzynarodowego handlu w okresie kryzysu gospodarczego by³a zró¿nicowana. W tablicy 2 zawarto dane dotycz¹ce udzia³u euro jako waluty fakturowania eksportu i importu dóbr i us³ug w wybranych krajach spoza

UGW w latach 2008–2011. Z danych tych wynika, i¿ w ca³ym analizowanym okresie udzia³ euro, zarówno w rozliczeniach eksportu, jak i importu, zmniejsza³ siê w wiêkszoœci tych krajów. Wyj¹tek stanowi³y Czechy,

gdzie oba wskaŸniki kszta³towa³y siê na bardzo zbli¿onym poziomie

(zob. tab. 2).

Znaczenie euro w fakturowaniu eksportu jest wiêksze ni¿ w fakturowaniu importu. Wynika to m.in. z tego, ¿e w walucie tej rozlicza siê znaczn¹ czêœæ dóbr, które kupuj¹ kraje spoza strefy euro od pañstw bêd¹cych

w tej strefie. Z kolei spory udzia³ w imporcie ma handel surowcami, które

rozlicza siê w dolarach amerykañskich [The international..., 2011, s. 29-30].

Tablica 2. Udzia³ euro jako waluty fakturowania eksportu i importu w wybranych pañstwach spoza strefy euro w latach 2008–2011

2008

2009

2010

2011

eksport

Bu³garia

61,5

68,6

62,2

59,0

Czechy

73,6

76,0

76,4

76,0

£otwa

66,9

66,4

64,1

62,2

Litwa

55,7

60,5

59,7

57,9

Polska

68,2

66,1

–

–

Rumunia

68,5

75,9

71,5

66,5

Bu³garia

65,7

70,9

62,6

59,7

Czechy

68,3

68,9

68,5

68,0

£otwa

67,4

66,1

62,1

63,2

Litwa

55,6

57,2

55,8

54,9

Polska

56,4

54,8

–

–

Rumunia

70,9

73,2

66,6

64,4

import

ród³o: [The international..., 2012, s. 75].

171

Funkcjonowanie euro jako waluty miêdzynarodowej...

Tablica 3. Udzia³ miêdzynarodowych obligacji i innych papierów d³u¿nych,

wyra¿onych w euro, dolarach amerykañskich i jenach japoñskich, z podzia³em

na regiony œwiata w latach 2008–2011 (w %)

regiony

2008

2009

2010

2011

euro

Dania, Szwecja, Wielka Brytania

47,8

48,0

47,9

48,2

inne kraje UE spoza strefy euro

2,9

3,1

3,6

3,7

kraje europejskie spoza UE

4,2

4,0

4,2

4,1

23,4

23,0

21,6

19,1

Azja i Pacyfik

5,2

4,8

4,8

4,2

Ameryka £aciñska

1,5

1,4

1,6

1,5

eksterytorialne centra

8,0

7,2

6,8

6,1

organizacje miêdzynarodowe

6,2

7,7

8,7

12,2

pozosta³e

0,8

0,7

0,9

0,9

Ameryka Pó³nocna

dolary amerykañskie

strefa euro

24,0

24,3

23,6

23,1

Dania, Szwecja, Wielka Brytania

18,8

18,5

17,9

17,7

inne kraje UE spoza strefy euro

0,2

0,3

0,4

0,5

kraje europejskie spoza UE

2,1

2,0

2,1

2,5

Ameryka Pó³nocna

5,0

5,3

6,1

6,6

10,0

10,7

11,0

11,2

5,9

6,1

6,6

7,2

24,6

22,7

21,6

20,3

organizacje miêdzynarodowe

5,3

6,1

6,4

6,4

pozosta³e

4,2

4,2

4,3

4,4

Azja i Pacyfik

Ameryka £aciñska

eksterytorialne centra

jeny japoñskie

strefa euro

27,9

26,7

24,7

24,0

Dania, Szwecja, Wielka Brytania

14,7

15,0

17,3

18,2

inne kraje UE spoza strefy euro

1,2

1,2

1,0

1,1

kraje europejskie spoza UE

3,5

4,2

5,0

5,6

19,3

17,6

16,0

14,1

6,4

7,8

8,7

9,2

Ameryka Pó³nocna

Azja i Pacyfik

172

Juliusz Gi¿yñski, Ryszard Wierzba

regiony

Ameryka £aciñska

2008

2009

2010

2011

0,4

0,8

1,0

1,1

19,0

18,9

18,4

18,4

organizacje miêdzynarodowe

7,2

7,5

7,6

7,7

pozosta³e

0,4

0,4

0,3

0,2

eksterytorialne centra

ród³o: [The international..., 2012, s. 62–64].

Z kolei udzia³ miêdzynarodowych obligacji i innych papierów d³u¿nych, wyra¿onych w walucie euro, w latach 2008–2011 kszta³towa³ siê na

wzglêdnie stabilnym poziomie (zob. tab. 3). Papiery te emitowa³y przede

wszystkim kraje granicz¹ce z UGW, tzn. Dania, Szwecja i Wielka Brytania. W analizowanym okresie udzia³ obligacji i innych papierów d³u¿nych wyra¿onych w euro w tych krajach zwiêkszy³ siê z 47,8% do 48,2%.

Natomiast w regionie Ameryki Pó³nocnej udzia³ ten zmniejszy³ siê o 4,5%.

Znaczny spadek zanotowano zw³aszcza w 2011 r.

Analizuj¹c funkcjê obrachunkow¹ euro jako kotwicy w ustalaniu kursu walutowego, kluczow¹ zmianê na przestrzeni kryzysu gospodarczego

zanotowano w Szwajcarii (zob. tab. 4). Dnia 6 wrzeœnia 2011 r. bank centralny tego kraju og³osi³ jednostronny, minimalny kurs wymiany franka

szwajcarskiego na euro w wysokoœci 1,2. Decyzja ta by³a podyktowana

siln¹ aprecjacj¹ franka do euro, która wynika³a z wysokiej niepewnoœci na

rynkach finansowych, niekorzystnej sytuacji w gospodarce globalnej jako

ca³oœci oraz kryzysu niewyp³acalnoœci w niektórych krajach strefy euro.

Decyzja banku centralnego Szwajcarii zmniejszy³a przede wszystkim

obawy o miêdzynarodow¹ aktywnoœæ handlow¹ tego kraju, u³atwiaj¹c dzia³alnoœæ rodzimym firmom silnie zorientowanym na eksport. Warto podkreœliæ, i¿ kurs franka szwajcarskiego w stosunku do euro kszta³towa³ siê

w w¹skim przedziale od 1,45 do 1,68 prawie do koñca 2009 r. PóŸniej nast¹pi³a jego znaczna aprecjacja, a szczyt w wysokoœci 1,05 zanotowano

10 sierpnia 2011 r. Aprecjacja franka szwajcarskiego w relacji do euro wynios³a zatem 30% od pocz¹tku 2010 r. Relacja ta by³a wówczas ponad 30%

wy¿sza od przeciêtnej wysokoœci notowanej od 1999 r. [The international...,

2012, s. 14-15].

Funkcjonowanie euro jako kotwicy dla innych walut w okresie kryzysu gospodarczego by³o zdeterminowane, tak jak w poprzednich latach,

czynnikami geograficznymi oraz instytucjonalnymi. Szczególnie widocz-

Funkcjonowanie euro jako waluty miêdzynarodowej...

173

ne by³o to w krajach s¹siaduj¹cych ze stref¹ euro oraz w tych krajach, które ustali³y specjalne mechanizmy z Uni¹ Europejsk¹ albo z krajami cz³onkowskimi tej Unii (zob. tab. 4). Warto podkreœliæ, i¿ decyzja o przyjêciu

euro jako kotwicy dla danego kursu walutowego, z wyj¹tkiem pañstw

uczestnicz¹cych w mechanizmie ERM II , jest jednostronna i nie obejmuje

¿adnego zobowi¹zania ze strony Europejskiego Banku Centralnego [The

international..., 2010, s. 29; The international..., 2011, s. 15].

Na uwagê zas³uguje tak¿e fakt, i¿ w latach 2008–2011 mechanizm

ERM II w wyniku przyst¹pienia do strefy euro opuœci³y takie kraje jak:

Cypr, Malta, S³owacja i Estonia.

Tablica 4. Kraje i systemy kursowe powi¹zane z walut¹ euro (stan na koniec

kwietnia 2012 r.)

region

UE

(poza krajami

UGW)

kraje kandyduj¹ce

oraz potencjalni

kandydaci do UE

inne kraje

systemy kursowe

kraje

ERM II

Dania, £otwa, Litwa

zarz¹d walut¹ (ang.

currency boards) oparty na

euro

Bu³garia

kurs p³ynny kierowany

z euro jako walut¹

referencyjn¹ i celem

inflacyjnym

Czechy, Rumunia

pro memoria: kurs p³ynny

z celem inflacyjnym

Wêgry, Polska, Szwecja,

Wielka Brytania

jednostronna euroizacja

Kosowo, Czarnogóra

zarz¹d walut¹ oparty na

euro

Boœnia i Hercegowina

kurs sztywny b¹dŸ p³ynny Chorwacja, Macedonia

kierowany z euro jako

walut¹ referencyjn¹

pro memoria: kurs p³ynny

z celem inflacyjnym

Albania, Islandia, Serbia,

Turcja

euroizacja

San Marino, Watykan,

Monako, Andora,

francuskie wspólnoty

terytorialne, tj. Saint

Barthelémy, Saint Martin

and Saint-Pierre and

Miquelon

174

Juliusz Gi¿yñski, Ryszard Wierzba

region

systemy kursowe

kraje

kurs sztywny oparty na

euro

pañstwa strefy franka

francuskiego, francuskie

terytoria zamorskie, Cape

Verde, Comoros, Sao Tomé

e Príncipe

inne porozumienia,

w ramach których euro

wystêpuje jako waluta

referencyjna

Szwajcaria

kurs sztywny b¹dŸ p³ynny

kierowany oparty na SDR

oraz innych koszykach

walut, które zawieraj¹ euro

(udzia³ euro)

Algieria, Bia³oruœ,

Botswana, Fid¿i, Iran,

Kuwejt, Libia, Maroko

(80%), Federacja Rosyjska

(45%), Samoa, Singapur,

Syria, Tunezja, Vanuatu

ród³o: [The international..., 2012, s. 57].

Z kolei dolar amerykañski nadal pe³ni³ funkcjê kotwicy w ustalaniu

kursów walutowych, zarówno w Azji, jak i w centralnej oraz po³udniowej

Ameryce [The international..., 2012, s. 14].

4. Euro jako waluta rezerwowa

Miêdzynarodowa funkcja euro jako waluty rezerwowej przejawia siê

w dwóch obszarach: w budowaniu portfeli inwestycyjnych przez podmioty prywatne oraz tworzeniu oficjalnych rezerw2 dewizowych przez

narodowe banki centralne i organizacje miêdzynarodowe [Ma³ecka,

Wierzba, 2008, s. 164; ¯ukrowska, 2012, s. 101].

Kryzys na rynku obligacji skarbowych w strefie euro, który wyst¹pi³

pod koniec 2011 r., wywo³a³ spadek popytu zagranicznych inwestorów

na papiery wartoœciowe tej strefy – odwrotnie ni¿ w 2008 r., kiedy to upad³

jeden z najwiêkszych banków inwestycyjnych w Stanach Zjednoczonych

– Lehman Brothers [The international..., 2012, s. 32].

W szczególnoœci nale¿y zwróciæ uwagê na wp³yw globalnego kryzysu

finansowego na miêdzynarodowe przep³ywy kapita³u. Kryzysowi towa2

Rezerwami walutowymi nazywamy takie aktywa zagraniczne (nale¿noœci od nierezydentów), które s¹ dostêpne i kontrolowane przez w³adze monetarne dla potrzeb sfinansowania deficytu p³atniczego, interwencji walutowych itp. potrzeb. Aktywa rezerwowe musz¹ byæ denominowane w walucie obcej, która jest wymienialna i faktycznie istnieje w danym momencie [Karwowski, 2012, s. 271].

Funkcjonowanie euro jako waluty miêdzynarodowej...

175

rzyszy³ bowiem znacz¹cy wzrost sk³onnoœci inwestorów do lokowania

œrodków w narodowych portfelach inwestycyjnych. Z drugiej zaœ strony

nast¹pi³a redukcja tych œrodków w transgranicznych portfelach. Taka sytuacja by³a czêœciowo spowodowana [Milesi-Ferretti, Tille, 2011, s. 291-346]

„szokiem ryzyka” (ang. risk shock) w krajach charakteryzuj¹cych siê wiêkszymi zewnêtrznymi zobowi¹zaniami netto oraz w krajach, które uprzednio doœwiadczy³y boomu kredytowego. Kraje te dotkn¹³ znacznie wiêkszy odp³yw kapita³u.

Na podstawie alternatywnych pogl¹dów dotycz¹cych transgranicznych przep³ywów kapita³u, w szczególnoœci przep³ywów portfelowych,

mo¿na stwierdziæ, i¿ wzrost globalnej awersji do ryzyka w okresie kryzysu zachêci³ inwestorów do lokowania œrodków w pewniejsze aktywa.

Jednoczeœnie inwestorzy ci zaczêli wycofywaæ siê z bardziej z³o¿onych

instrumentów finansowych. Takie stwierdzenie oparto na idei wystêpowania asymetrii informacji miêdzy narodowymi i zagranicznymi inwestorami. Zagraniczni inwestorzy bowiem mieli nietrafnie oceniæ rozwój sytuacji w innych krajach [Van Nieuwerburgh, Veldkamp, 2010, s. 779-805].

Kryzys na rynkach obligacji skarbowych w niektórych krajach nale¿¹cych do UGW w latach 2010–2011 spowodowa³ wzrost ryzyka w odniesieniu do czêœci papierów d³u¿nych denominowanych w euro. Inwestorzy prawdopodobnie napotkali na znaczne trudnoœci w ocenie zawi³oœci

instytucjonalnej na tych rynkach [The international..., 2012, s. 27].

Zawirowania zwi¹zane z kryzysem zad³u¿enia w strefie euro w dwóch

powy¿szych latach prowadz¹ do kilku wa¿nych wniosków.

Po pierwsze, gdy rozpatruje siê strefê euro jako ca³oœæ, nie widaæ dowodu na to, ¿e po upadku Lehman Brothers we wrzeœniu 2008 r. zmniejszy³o

siê zainteresowanie zagranicznych inwestorów papierami d³u¿nymi emitowanymi przez kraje cz³onkowskie. Z kolei kryzys, który zaobserwowano w ostatnich dwóch kwarta³ach 2011 r., mia³ odmienny, negatywny

wp³yw na zainteresowanie tymi papierami. Warto podkreœliæ, i¿ spadek

ten nie ogranicza³ siê jedynie do krajów nale¿¹cych do UGW, charakteryzuj¹cych siê wysokim zad³u¿eniem, ale czêœciowo dotkn¹³ on tak¿e strefê

euro jako ca³oœæ3.

3

Z drugiej strony, na podstawie danych dotycz¹cych Europejskiego Funduszu Stabilizacyjnego – EFS (ang. European Financial Stability Facility), który zosta³ utworzony

w 2010 r. w celu ochrony stabilnoœci finansowej w Europie poprzez zapewnienie pomocy

finansowej zagro¿onym krajom strefy euro [The international..., 2012, s. 18-19], mo¿na

stwierdziæ, i¿ popyt zagranicznych inwestorów w 2011 r. na obligacje emitowane przez

ten fundusz by³ wysoki. Stanowi³ on wiêcej ni¿ po³owê ca³ego popytu na rynku pierwot-

176

Juliusz Gi¿yñski, Ryszard Wierzba

Po drugie, pod koniec 2008 r. zagraniczni inwestorzy zmniejszyli

swoj¹ ekspozycjê na papiery skarbowe emitowane przez Stany Zjednoczone i Japoniê. Natomiast w latach 2010–2011, kiedy rynek obligacji charakteryzowa³ siê du¿¹ niestabilnoœci¹, waluty te ponownie postrzegano

jako bezpieczne (ang. safe–haven).

Po trzecie, zarówno w 2008 r., jak i w 2011 r. zagraniczni inwestorzy

wycofywali siê z ryzykownych aktywów, takich jak: obligacje, bilety czy

akcje zwyk³e emitowane przez prywatny sektor w innych krajach, z wyj¹tkiem Szwajcarii [The international..., 2012, s. 32].

Udzia³ euro w oficjalnych rezerwach dewizowych w gospodarce globalnej, wed³ug sta³ego kursu wymiany, spad³ nieznacznie, o 0,4 pkt proc.,

do poziomu 25% na przestrzeni 2011 r. (zob. tab. 5). Z kolei udzia³ rezerw

denominowanych w dolarach amerykañskich pozosta³ na stabilnym

poziomie, czyli 62,1%. Obni¿y³ siê on zaledwie o 0,1 pkt proc. rok do roku.

Natomiast pozycja japoñskiego jena zmniejszy³a siê o 0,2 pkt proc., z poziomu 3,9% do 3,7%. Warto równie¿ zwróciæ uwagê na znaczenie innych

walut (bez SDR-ów4 i franków szwajcarskich) w globalnych rezerwach.

Ich udzia³ wzrós³ o 0,6 pkt proc., tj. z 8,5% do 9,1% na koniec 2011 r., zaœ

w latach 2008–2011 o 2,4 pkt proc.

Tablica 5. Udzia³ walut* w oficjalnych rezerwach dewizowych na œwiecie w latach 2008–2011 (w %)

waluta/lata

2008

2009

2010

2011

EUR

24,8

25,5

25,4

25,0

USD

64,8

63,6

62,2

62,1

JPY

3,7

3,5

3,9

3,7

inne

6,7

7,4

8,5

9,1

*wed³ug kursów sta³ych

ród³o: [The international..., 2012, s. 54].

nym. Mimo ¿e ca³kowity wolumen nowych instrumentów d³u¿nych w strefie euro by³ stosunkowo ma³y w porównaniu z ca³ym rynkiem d³ugu w tej strefie, opieraj¹c siê na danych

za 2011 r., mo¿na by³o stwierdziæ, i¿ zagraniczny popyt na ryzykowne aktywa denominowane w euro pozostawa³ na stabilnym poziomie [The international..., 2012, s. 16].

4

SDR (ang. Special Drawing Rights – Specjalne Prawa Ci¹gnienia) – waluta obrachunkowa (rozliczeniowa), któr¹ kreuje Miêdzynarodowy Fundusz Walutowy, na podstawie koszyka najwa¿niejszych walut. Na temat historii SDR patrz: [The international...,

2011, s. 16-18].

Funkcjonowanie euro jako waluty miêdzynarodowej...

177

Znaczn¹ dynamikê w przyroœcie rezerw walutowych (w jednostkach

SDR) obserwuje siê w krajach rozwijaj¹cych siê. Rezerwy walutowe s¹ bowiem dla nich aktywnym narzêdziem polityki gospodarczej kraju. Najwiêkszymi rezerwami walutowymi charakteryzuj¹ siê takie kraje jak:

Chiny, Rosja, Arabia Saudyjska, Brazylia i Indie. Z kolei wysokoœæ chiñskich rezerw (na koniec 2011 r. siega³y ponad 3 bln USD) jest wy¿sza od

³¹cznego poziomu rezerw Japonii, krajów UGW i Stanów Zjednoczonych

[Franek, 2012, s. 311].

Kryzys na rynku obligacji skarbowych w UGW mia³ wp³yw na udzia³

rezerw walutowych denominowanych w euro. Niemniej jednak z dostêpnych danych wynika, i¿ euro wci¹¿ pe³ni³o funkcjê drugiej, najwa¿niejszej

waluty rezerwowej na œwiecie na koniec 2011 r. Natomiast status dolara

amerykañskiego jako wiod¹cej waluty rezerwowej nie zmieni³ siê [The international..., 2012, s. 13–14].

Zakoñczenie

W œwiatowym systemie walutowym euro wraz z dolarem amerykañskim znajduj¹ siê w uk³adzie dwóch walut dominuj¹cych [¯ukrowska, 2012, s. 94]. Jak wynika z badañ przedstawionych w opracowaniu,

w latach 2008–2011 waluty te dominowa³y w œwiatowym systemie rezerw

walutowych i miêdzynarodowych transakcjach. Ponadto by³y one wykorzystywane jako kotwice w ustalaniu kursu walut w innych krajach.

Charakterystyczne dla analizowanego okresu jest to, ¿e zagraniczni

inwestorzy zareagowali odmiennie na zawirowania na rynkach obligacji

skarbowych w strefie euro w 2011 r. w porównaniu z pocz¹tkiem globalnego kryzysu gospodarczego w 2008 r. Inwestorzy ci zmniejszyli bowiem

zapotrzebowanie na papiery d³u¿ne emitowane w strefie euro, w szczególnoœci na te, które charakteryzowa³y siê wysokim ryzykiem emitenta

[The international..., 2012, s. 32]. Mimo to miêdzynarodowa pozycja waluty

euro nie zmieni³a siê w latach 2008–2011 w porównaniu z wczeœniejszym

okresem. Waluta ta pozosta³a drug¹, obok dolara amerykañskiego, najwa¿niejsz¹ walut¹ miêdzynarodow¹.

Literatura

1. Franek S. (2012), Interwencje walutowe banków centralnych i zarz¹dzanie

rezerwami walutowymi, [w:] Wspó³czesna bankowoœæ centralna, red. W.L. Jaworski, A. Szel¹gowska, CeDeWu, Warszawa.

178

Juliusz Gi¿yñski, Ryszard Wierzba

2. Karwowski J. (2012), Ocena polityki zarz¹dzania rezerwami walutowymi,

[w:] Wspó³czesna bankowoœæ centralna, red. W.L. Jaworski, A. Szel¹gowska, CeDeWu, Warszawa.

3. Ma³ecka E., Wierzba R. (2008), Wzrost znaczenia euro jako waluty miêdzynarodowej, [w:] Zarz¹dzanie wartoœci¹ przedsiêbiorstwa w warunkach zak³óceñ na rynkach finansowych, red. J. Bieliñski, M. Czerwiñska, Fundacja

Rozwoju Uniwersytetu Gdañskiego, Sopot.

4. Milesi-Ferretti G.M., Tille C. (2011), The great retrenchment: international

capital flows during the global financial crisis, „Economic Policy”, vol. 26,

issue 66, s. 285-346.

5. Misztal P. (2011), Œwiatowe waluty rezerwowe – obecna sytuacja i perspektywy, [w:] Wzrost gospodarczy i finanse miêdzynarodowe, red. S.I. Bukowski, J. Misala, CeDeWu, Warszawa.

6. Papaioannou E., Portes R. (2008), The international role of the euro: a status report, „European Economy. Economic Papers", April, no. 317.

7. The international role of the euro, 2010, European Central Bank, July.

8. The international role of the euro, 2011, European Central Bank, July.

9. The international role of the euro, 2012, European Central Bank, July.

10. Van Nieuwerburgh S., Veldkamp L. (2010), Information Acquisition and

Under-Diversification, „Review of Economics Studies”, no. 77, s. 779-805.

11. ¯ukrowska K. (2012), Znaczenie dwuwalutowoœci w systemie œwiatowym

i rola w nim Unii Gospodarczej i Walutowej, [w:] Polityka finansowa w dobie

kryzysu integracji europejskiej, red. J.L. Bednarczyk, W. Przybylska-Kapuœciñska, CeDeWu.pl, Warszawa.

Streszczenie

G³ównym celem opracowania jest scharakteryzowanie poszczególnych funkcji euro jako waluty miêdzynarodowej w warunkach kryzysu gospodarczego.

Przeprowadzona analiza dotyczy lat 2008–2011.

Funkcjonowanie danej waluty jako miêdzynarodowej jest w g³ównej mierze

zdeterminowane przez si³y rynkowe. Waluta ta, jak ka¿da waluta krajowa, jest

stosowana w trzech funkcjach: œrodka p³atniczego, waluty obrachunkowej oraz

waluty rezerwowej. Po pierwsze, znaczenie euro w funkcji œrodka p³atniczego

mimo kryzysu gospodarczego w UGW nie zmniejszy³o siê. Po drugie, rola euro

jako waluty obrachunkowej w obszarze fakturowania miêdzynarodowego handlu pomiêdzy dwoma krajami spoza UGW by³a zró¿nicowana. Z kolei udzia³

miêdzynarodowych obligacji i innych papierów d³u¿nych wyra¿onych w euro

kszta³towa³ siê na wzglêdnie stabilnym poziomie. Natomiast funkcjonowanie

euro jako kotwicy dla innych walut by³o zdeterminowane czynnikami geografi-

Funkcjonowanie euro jako waluty miêdzynarodowej...

179

cznymi i instytucjonalnymi. Po trzecie, euro w funkcji waluty rezerwowej pozosta³o drug¹, obok dolara, najwa¿niejsz¹ walut¹. Warto podkreœliæ, i¿ zagraniczni

inwestorzy zareagowali odmiennie na zawirowania na rynkach obligacji skarbowych w strefie euro w 2011 r. w porównaniu z pocz¹tkiem globalnego kryzysu

gospodarczego w 2008 r. Zmniejszyli oni zapotrzebowanie na papiery d³u¿ne

strefy euro. Niemniej jednak waluta euro pozosta³a drug¹ najwa¿niejsz¹ walut¹

miêdzynarodow¹.

S³owa kluczowe

euro, waluta miêdzynarodowa, kryzys gospodarczy

The Functioning of the Euro as an International Currency in the Time

of Economic Crisis (Summary)

The main aim of this article is to characterize particular functions of the euro

as an international currency in the time of the economic crisis. Conducted analysis concerns the period from 2008 to 2011.

Functioning of national currency as the international one is determined by the

market forces. The currency is used in three functions: as a medium of exchange,

as a unit of account and as a store of value. Firstly, the role of euro as the medium

of exchange, despite the economic crisis in EMU, has not diminished. Secondly,

the unit of account function of the euro in the extent of invoicing the international

trade in goods and services between two non–euro area countries was differentiated. In case of evaluation of bonds and notes nominated in euro on the international markets, the share of the euro currency was stable. As far as the anchor

function for other currencies is concerned, it was determined by the geographical

and institutional factors. Thirdly, the euro in function of reserve currency has remained the second, after dollar, most important currency. It has to be mentioned

that international investors reacted differently to the sovereign debt crisis in 2011,

in comparison to the period which began the global economic crisis in 2008. They

reduced demand for debt securities of the euro area. Nevertheless, the euro has

remained the second, most important international currency.

Keywords

euro, international currency, economic crisis