Piotr Sokół

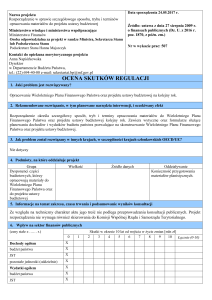

POLITYKA

FINANSOWA I FINANSE

PUBLICZNE

Literatura

Stanisław Owsiak, Finanse publiczne. Teoria i

praktyka, PWN, Warszawa 2013,

Finanse publiczne (red. Tomasz Juja),

Wydawnictwo Uniwersytetu Ekonomicznego

w Poznaniu, Poznań 2011,

Agnieszka Mikos-Sitek, Piotr Zapadka, Prawo

finansów publicznych, C.H.Beck, Warszawa

2011.

FINANSE PUBLICZNE

Akty prawne:

Ustawa z dnia 27 sierpnia 2009 r.

o finansach publicznych

t.j. Dz. U. z 2013 r., poz. 885 ze zm.

FINANSE PUBLICZNE

Zaliczenie na ocenę

TEST

na ostatnich zajęciach

Przedmiotem

nauki o finansach publicznych

są zjawiska oraz procesy, związane z

gromadzeniem i rozdysponowaniem

pieniężnych środków publicznych,

zapewniających funkcjonowanie

sektora publicznego

Dobra publiczne

Dobra publiczne to takie

dobra, które z przyczyn

naturalnych (cechy fizyczne)

mogą służyć zbiorowości

lokalnej lub całemu

społeczeństwu

(czyste dobra publiczne).

Dobro publiczne

Przykłady:

powietrze, rzeki, jeziora, lasy,

parki, autostrady,

bezpieczeństwo zewnętrzne,

działalność służb

dyplomatycznych itp.

KRYTERIA WYRÓŻNIANIA

DÓBR PUBLICZNYCH

I DÓBR PRYWATNYCH

- Kryterium użyteczności

(kryterium społeczne)

- Kryterium odpłatności

(kryterium ekonomiczne)

Dobro społeczne

Dobra społeczne - to takie

dobra, które ze względów

fizycznych mogą być dobrami

prywatnymi, ale na skutek doktryny

społecznej i prowadzonej przez

władze publiczne polityki

społecznej są dostarczane

obywatelowi nawet wtedy, kiedy on

tego nie akceptuje (dobra należne

społeczeństwu).

DOBRO PUBLICZNE

A

DOBRO SPOŁECZNE

Źródła

finansowania

Fundusze

prywatne

Fundusze

publiczne

Publiczne

sensu largo

Dobra

Źródła

finansowania

Klasyczne Społeczne

Publiczne

sensu

stricto

Fundusze

publiczne

Prywatne

Fundusze prywatne

Dochody indywidualne a

użyteczność

dobra publicznego sensu stricto

Up

Krzywa użyteczności

dobra publicznego

Dochody

indywidualne

Up

Użyteczność

Dochody indywidualne a użyteczność

dobra społecznego

Dochody

indywidualne

Krzywa użyteczności

dobra społecznego

Użyteczność

Współczesne pojęcie „finanse publiczne” występuje w większości

języków świata.

Potocznie oznacza ono publiczne środki pieniężne i posługiwanie się

nimi.

W literaturze, finanse publiczne są określane różnorodnie – najczęściej

jako:

-zasoby publicznych środków finansowych,

-transfery, operacje środkami finansowymi, zjawiska i procesy pieniężne,

-gospodarka publicznymi środkami finansowymi (działalność

finansowa),

-pieniężna forma podziału produktu narodowego (lub krajowego) brutto,

-proces gromadzenia i rozdziału (redystrybucji) zasobów pieniężnych,

-stosunki społeczne powstające w związku z gromadzeniem i

wydatkowaniem środków pieniężnych.

Czym zajmuje się nauka o finansach publicznych ?

(trzy elementy definicji)

1. wskazuje na zjawiska i procesy

2. dotyczy gromadzenia i dzielenia pieniężnych środków

publicznych

3. odwołuje się do obowiązujących norm prawnych,

zapewniających funkcjonowanie sektora publicznego.

Finanse dzielimy na:

1. f. przedsiębiorstw

2. f. gospodarstw domowych

3. f. banków i instytucji

kredytowych

4. f. zakładów ubezpieczeń

5. f. publiczne

F I N A N S E (nauka finansów)

Komparatystyka

finansowa

(finanse porównawcze)

Finanse

międzynarodowe

Szczegółowe subdyscypliny finansowe

Finanse

publiczne

Polityka

finansowa

państwa

(samorządu

lokalnego)

Finanse

banków

Inżynieria

finansowa

Finanse

ubezpieczeń

Polityka

finansowa

banku

Polityka

finansowa

instytucji

ubezpieczen.

Finanse

przedsięb.

Finanse

gosp.dom.

Finanse prywatne

Polityka finansowa

Polityka

finansowa

przedsięb.

Polityka

finansowa

gosp. dom.

Ustawa o finansach publicznych stanowi, iż finanse publiczne obejmują

procesy związane z gromadzeniem środków publicznych oraz ich

rozdysponowaniem, a w szczególności:

1/ gromadzenie dochodów i przychodów publicznych,

2/ wydatkowanie środków publicznych,

3/ finansowanie potrzeb pożyczkowych budżetu państwa,

4/ finansowanie potrzeb pożyczkowych budżetu jednostki samorządu

terytorialnego,

5/ zaciąganie zobowiązań angażujących środki publiczne,

6/ zarządzanie środkami publicznymi,

7/ zarządzanie długiem publicznym,

8/ rozliczenia z budżetem Unii Europejskiej

Finanse publiczne są obiektywną kategorią ekonomiczną i polityczną.

Ich cechą jest to, iż mają charakter:

1) dynamiczny, złożony – procesy gromadzenia dochodów i przychodów

oraz dokonywania wydatków i rozchodów, czyli gospodarowania

środkami pieniężnymi na cele publiczne, zachodzą stale, nieustannie, a

środki pieniężne są ciągle w ruchu;

2) dwustronny – z jednej strony ma miejsce pobieranie (gromadzenie,

czerpanie, uzyskiwanie) dochodów, a także przychodów (wpływów,

wpłat),

z drugiej zaś – rozdysponowanie, podział na różne potrzeby społeczne

za pośrednictwem pieniądza, czyli dokonywanie wydatków oraz

rozchodów (wypłat).

FINANSE PUBLICZNE ODRÓŻNIA SIĘ OD FINANSÓW PRYWATNYCH

Finanse publiczne w państwach demokratycznych mają następujące

cechy:

-są tworzone w drodze aktu władztwa państwa lub innych organów

publicznych

mających

mandat

wyborców

(legitymizowanych

bezpośrednio lub pośrednio w procesie wyborczym);

-ich wielkość i strukturę, jako publicznych środków pieniężnych, ustalają i

kontrolują organy stanowiące władzy publicznej (przede wszystkim

parlamentarne) lub – z ich upoważnienia – inne podmioty publiczne;

-organy publiczne, dysponujące środkami finansowymi są wyposażone w

środki przymusu prawnego podmiotu publicznego (państwa lub

samorządu terytorialnego) i podporządkowania; nie są to więc

instrumenty dobrowolne;

-metody wykorzystywane przy zarządzaniu publicznymi środkami

finansowymi są właściwe trybowi politycznemu i procedurom

administracyjnym, a nie metodom rynkowym, związanym ze stosunkami

umownymi, mającymi cechę równorzędności uprawnień;

-są skierowane na realizację interesu publicznego (społecznego) i jego

ochronę, zaspokajanie zbiorowych potrzeb społecznych, a nie

maksymalizację zysku; ochrona tego interesu następuje z urzędu w formie

zastosowania władztwa (przymusu) państwowego;

-podstawowym dążeniem publicznej działalności finansowej powinno być

utrzymanie równowagi finansowej w skali państwa (wspólnoty terytorialnej)

oraz wartości pieniądza;

-rozmiarami swymi, co do zasady, przewyższają zasoby i środki pieniężne

podmiotów prywatnych, choć w coraz większym stopniu globalne,

wielonarodowe korporacje dysponują kapitałami o stabilniejszym

charakterze i większych rozmiarach.

Finanse publiczne

Finanse prywatne

Cel działania

Realizacja potrzeb

społecznych

Zaspokajanie potrzeb

indywidualnych

Sposób

gromadzenia

środków

Władza publiczna wyposażona

jest w narzędzie przymusu,

umożliwiające gromadzenie

środków

Gromadzenie kapitału na

zasadach dobrowolności

Sposób

wydatkowania

środków

Wydatkowanie środków w celu

zaspokojenia potrzeb

społecznych

Racjonalne (pod względem

ekonomicznym) wydatkowanie

środków finansowych na

potrzeby indywidualne

Skala działania Wielkość zasobów publicznych W skali globalnej wielkość

jest w Polsce nieporównywalna zasobów finansowych sektora

z zasobami prywatnymi

prywatnego jest porównywalna

z zasobami sektora publicznego

Wpływ na

gospodarkę

Decyzje władz publicznych

mają istotny wpływ na

gospodarkę, ze względu m.in.

na wysokie możliwości

alokacyjne sektora

publicznego

Stosunkowo niewielki wpływ na

gospodarkę, jako całość

ZASADY FINANSÓW PUBLICZNYCH

1. Jawności

2. Przejrzystości

3. Legalności

4. Celowości

Art. 61, ust. 1 Konstytucji RP

Obywatel ma prawo uzyskiwania informacji o

działalności organów władzy publicznej oraz osób

pełniących funkcje publiczne. Prawo to obejmuje

również uzyskiwanie informacji o działalności

organów

samorządu

gospodarczego

i

zawodowego, a także innych osób oraz jednostek

organizacyjnych w zakresie, w jakim wykonują

one zadania władzy publicznej i gospodarują

mieniem komunalnym lub majątkiem Skarbu

Państwa.

5. Planowości

6. Ochrony interesu finansowego

państwa

7. Praworządności postępowania

organów finansowych

8. Rachunkowości

9. Sprawozdawczości finansowej

10.Dyscypliny finansowej

Mechanizm

finansów

publicznych

funkcjonuje

prawidłowo, jeśli podmioty dysponujące środkami

publicznymi przestrzegają zasad gospodarowania nimi

ustalonych przez prawo, a zatem jeżeli przestrzegają

ustalonej w tym zakresie dyscypliny. Podstawowym

aktem prawnym regulującym zagadnienia związane z

przestrzeganiem dyscypliny finansów publicznych jest

ustawa o odpowiedzialności za naruszenie dyscypliny

finansów publicznych.

Pojęcie dyscypliny finansów publicznych można odnieść

do przestrzegania prawnie wyznaczonych reguł ustalania,

poboru i egzekucji należności stanowiących środki

publiczne oraz

gospodarowania nimi w skali

mikroekonomicznej, czyli w jednostkach sektora

finansów publicznych oraz poza nimi, jeśli podmioty te

korzystają ze środków publicznych.

Odpowiedzialność za naruszenie dyscypliny

finansów publicznych

Ustawa z 17 XII 2004 r. o odpowiedzialności za

naruszenie dyscypliny finansów publicznych

(Dz. U. Nr 14, poz. 114 ze zm.)

Cechy odrębne tej odpowiedzialności:

-

odpowiedzialność ta jest ponoszona zarówno za umyślne jak i

nieumyślne działania i zaniechania, chyba że naruszenia nie

można było uniknąć mimo dołożenia najwyższej staranności

wymaganej od osób odpowiedzialnych za dobro publiczne,

-

stosuje się odpowiednio przepisy kodeksu wykroczeń w

odniesieniu do popełnionych czynów - czas i miejsce

popełnienia czynu, skutki błędu czy nieświadomości

- Niezależnie od powyższej

odpowiedzialności przed

sądem karnym, występuje

odpowiedzialność przed

komisją orzekającą w

sprawach o naruszenie

dyscypliny w I-szej instancji

Organy orzekające pierwszej instancji:

1) resortowe komisje orzekające przy ministrach

kierujących działem lub działami administracji

rządowej,

2) komisja orzekająca przy Szefie Kancelarii Prezesa

Rady Ministrów,

3) wspólna komisja orzekającą (dla organów nie

należących do administracji rządowej, np. dla

Kancelarii Sejmu, Sądu Najwyższego, NIK),

4) regionalne komisje orzekające przy Regionalnych

Izbach Obrachunkowych (dla budżetu j.s.t. i budżetu

wojewody)

- Organem drugiej instancji

jest Główna Komisja

Orzekająca

Na prawomocne orzeczenia

Głównej Komisji Orzekającej

przysługuje skarga do sądu

administracyjnego.

Wniesienie skargi wstrzymuje

wykonanie prawomocnego

orzeczenia

W ustawie o odpowiedzialności za naruszenie dyscypliny

finansów publicznych

pojęcie dyscypliny finansów publicznych

przedstawiono podając, co stanowi jej naruszenie. Określając

odpowiedzialność, wskazano na podmiotowy i przedmiotowy zakres tej

odpowiedzialności. Najważniejsze poruszone w niej zagadnienia to:

- czyny powodujące naruszenie dyscypliny finansów publicznych (art.

5-18c),

zasady odpowiedzialności za naruszenie dyscypliny finansów

publicznych (art. 19-30),

- kary za naruszenie dyscypliny finansów publicznych (art. 31-37),

- organy właściwe w sprawach o naruszenie dyscypliny finansów

publicznych (dział III),

- sposób postępowania w sprawach o naruszenie dyscypliny

finansów publicznych (art. 19-30).

Kary na naruszenie dyscypliny finansów

publicznych

1) upomnienie,

2) nagana,

3) kara pieniężna (w wysokości od 0,25 do trzykrotności

miesięcznego wynagrodzenia),

4) zakaz pełnienia funkcji związanych z dysponowaniem środkami

publicznymi na okres od roku do 5 lat (ukaranie tą karą wyklucza

możliwość pełnienia funkcji: kierownika i jego z-cy, dyrektora

generalnego, członka zarządu, skarbnika, głównego księgowego i

jego z-cy, kierownika i jego z-cy odpowiedzialnego za

wykonywanie budżetu lub planu finansowego)

FUNKCJE FINANSÓW

PUBLICZNYCH

- ALOKACYJNA

- REDYSTRYBUCYJNA

- STABILIZACYJNA

GŁÓWNE CECHY FINANSÓW PUBLICZNYCH W TEORII

KEYNESOWSKIEJ - INTERWENCJONIZM PAŃSTWOWY

Łagodzenie wahania cyklu koniunkturalnego, a przede wszystkim

walka z bezrobociem przez:

-zwiększenie wydatków publicznych, głównie na cele inwestycyjne

(mnożnik inwestycyjny)

-budżet ma być równoważony, ale nie w roku budżetowym, lecz w

okresie cyklu koniunkturalnego

-w przypadku pojawienia się inflacji, jako rezultatu przegrzania

koniunktury, państwo miało zmniejszać wydatki i tym samym

ograniczać popyt globalny

-wysokie oprocentowanie kredytu banku centralnego i banków

komercyjnych miało hamować ekspansję i wywołaną przez nią

inflację oraz odwrotnie, niskie oprocentowanie miało pobudzać

inwestycje i zmniejszać bezrobocie

GŁÓWNE CECHY FINANSÓW PUBLICZNYCH W TEORII

NEOLIBERALNEJ

1.Ograniczanie działalności państwa: najmniejsze obciążanie podatnika

daninami

2.Jak najmniejszy budżet

3.Dominujące podatki pośrednie

4.Twarde ograniczanie deficytu budżetowego

MONETARYZM FRIEDMANA

1.Bank centralny zapewnia stabilność cen przez regulację dopływu

pieniądza do gospodarki, przez co groźba inflacji może być usunięta

2.Oczekiwania stałej wartości pieniądza i eliminacja groźby zniweczenia

oszczędności przez inflację skłaniać będzie do zaangażowania

inwestycyjnego jednostek gospodarczych, a więc wzrostu gospodarczego w

dłuższym okresie

3.Gospodarka sama dostosowuje się do zmieniającej się sytuacji a

interwencja rządu może popsuć cudowną naturę rynku

W przekroju p r a w n y m, system finansów publicznych tworzą:

1.konstytucja lub inna ustawa zasadnicza, zawierająca ogólne zasady tworzenia

funduszy publicznych oraz obowiązki poszczególnych rodzajów władz

publicznych w zakresie uchwalania, wykonywania i kontroli funduszy publicznych

2.prawo budżetowe, z reguły w randze ustawy, regulujące zasady budowy ustroju

budżetowego

3.Coroczne ustawy budżetowe i uchwały budżetowe samorządów

4.Ustawy podatkowe

5.Ustawy o pozabudżetowych funduszach publicznych

6.Ustawy o finansach samorządowych (lokalnych, regionalnych)

7.Ustawy regulujące działalność ministra finansów (skarbu) oraz działalność

aparatu skarbowego (finansowego)

8.Ustawa karnoskarbowa

9.Ustawa o zobowiązaniach podatkowych; w niektórych krajach (np. w Polsce)

funkcjonują ordynacje podatkowe, będące swoistym kodeksem praw i

obowiązków podatnika

10.Akty normatywne regulujące działalność ministra finansów (skarbu), rządu,

innych ministrów, na szczeblu lokalnym zaś zarządów jednostek samorządu

terytorialnego i ich przedstawicieli

Regulacji finansowe w Konstytucji

W Konstytucji finansom poświęcony

jest rozdział X „Finanse publiczne”.

Ponadto do kwestii finansowych mają

zastosowanie takie przepisy powiązane, jak:

art. 2, 4, 15 ust. 2, art. 20, 22, 31 ust. 3, art. 71,

95 ust. 2, art. 98, 146 ust. 4 pkt 4, 5, 6, art. 167,

168 i 240.

Art. 216

1. Środki finansowe na cele publiczne są gromadzone i wydatkowane

w sposób określony w ustawie.

2. Nabywanie, zbywanie i obciążanie nieruchomości, udziałów lub

akcji oraz emisja papierów wartościowych przez Skarb Państwa,

Narodowy Bank Polski lub inne państwowe osoby prawne następuje

na zasadach i w trybie określonych w ustawie.

3. Ustanowienie monopolu następuje w drodze ustawy.

4. Zaciąganie pożyczek oraz udzielanie gwarancji i poręczeń

finansowych przez państwo następuje na zasadach i w trybie

określonych w ustawie.

5. Nie wolno zaciągać pożyczek lub udzielać gwarancji i poręczeń

finansowych, w następstwie których państwowy dług publiczny

przekroczy 3/5 wartości rocznego produktu krajowego brutto.

Sposób obliczania wartości rocznego produktu krajowego brutto

oraz państwowego długu publicznego określa ustawa.

Konstytucja a finanse publiczne

Artykuł 216 Konstytucji RP to przepis o

charakterze modelowym i ogólnym, który

wymaga, aby węzłowe dziedziny publicznej

działalności finansowej były normowane

ustawami

oraz

wyznacza

wskaźnik

bezpieczeństwa finansowego państwa.

Konstytucja a finanse publiczne

W

teorii

przyjmuje

się,

że

z

przedmiotowego punktu widzenia na finanse

publiczne składają się:

- finanse państwa,

- finanse zakładów publicznych,

- operacje banku centralnego oraz

- finanse jednostek samorządu terytorialnego.

W konsekwencji należy przyjąć, że we

wszystkich

tych

dziedzinach

obowiązuje

ustawowa forma regulacji prawnej.

Konstytucyjny zakres ustawowej

formy finansów publicznych

Ustawowej formy wymaga więc:

1) finansowanie bezzwrotne, czyli gromadzenie

i wydatkowanie środków finansowych na cele

publiczne;

2) działalność finansowa w sferze majątkowej;

3) monopole państwowe;

4) wydatkowanie zwrotne (pożyczki) oraz

gwarancje i poręczenia, które nie mogą

przekroczyć określonego limitu.

Konstytucja a finanse publiczne

Zdaniem Trybunału Konstytucyjnego, „art.

216 Konstytucji wręcz obliguje do ustawowego

uregulowania

problemów

związanych

z

wydatkowaniem środków finansowych na cele

publiczne” i jest potwierdzeniem „kompetencji

ustawodawcy do kształtowania systemu

finansów publicznych”.

Wyr. TK z 15.4.2002 r., K 23/01, OTK-A 2002,

Nr 2, poz. 19; Wyr. TK z 16.3.1999 r., K 35/98,

OTK 1999, Nr 3, poz. 37.

Art. 217

Nakładanie podatków, innych danin

publicznych,

określanie

podmiotów,

przedmiotów opodatkowania i stawek

podatkowych, a także zasad przyznawania

ulg i umorzeń oraz kategorii podmiotów

zwolnionych od podatków następuje w

drodze ustawy.

Konstytucja a finanse publiczne

Przepis art. 217 Konstytucji RP:

1) określa w szczególny sposób relację ustaw podatkowych

do rozporządzeń wykonawczych;

2) zobowiązuje do ustawowego normowania podatków i

danin publicznych;

3) określa zakres ustawowego wywłaszczania przez

„nakładanie” podatków i danin publicznych, czyli wyraża

zasadę władztwa daninowego państwa;

4) wprowadza obowiązek unormowania w ustawie

wszystkich elementów konstrukcyjnych podatku i zarazem

5) ustawowej formy dla wszystkich elementów

konstrukcyjnych podatku;

Konstytucja a finanse publiczne

6) określa sposób ustawowego normowania zasad

przyznawania ulg i umorzeń;

7) wymaga, aby zwolnieniom podlegały „kategorie”

podmiotów;

8) jest narzędziem ochrony wartości konstytucyjnych,

takich jak: zasada demokratycznego państwa prawnego,

prawo

własności,

równość,

sprawiedliwość

i

powszechność opodatkowania;

9) poprzez elementy konstrukcyjne podatku kształtuje

politykę daninową, która musi uwzględniać wartości

wyrażone w Konstytucji.

Art. 218

Organizację Skarbu Państwa oraz

sposób zarządzania majątkiem Skarbu

Państwa określa ustawa.

Z art. 218 Konstytucji RP wynika, że

Skarb Państwa musi mieć organizację oraz

majątek. W literaturze przypisuje się

Skarbowi Państwa także funkcje gospodarcze

i finansowe.

Art. 219

1. Sejm uchwala budżet państwa na rok budżetowy w

formie ustawy budżetowej.

2. Zasady i tryb opracowania projektu budżetu państwa,

stopień jego szczegółowości oraz wymagania, którym

powinien odpowiadać projekt ustawy budżetowej, a także

zasady i tryb wykonywania ustawy budżetowej określa

ustawa.

3. W wyjątkowych przypadkach dochody i wydatki państwa

w okresie krótszym niż rok może określać ustawa o

prowizorium budżetowym. Przepisy dotyczące projektu

ustawy budżetowej stosuje się odpowiednio do projektu

ustawy o prowizorium budżetowym.

4. Jeżeli ustawa budżetowa albo ustawa o prowizorium

budżetowym nie weszły w życie w dniu rozpoczęcia roku

budżetowego, Rada Ministrów prowadzi gospodarkę

finansową na podstawie przedłożonego projektu ustawy.

Art. 219

Normy zawarte w art. 219 Konstytucji RP zawierają postanowienia o:

1) obowiązku uchwalania budżetu przez Sejm;

- rocznym okresie budżetowym;

2) ustawowej formie budżetu;

3) obowiązku ustawowej formy regulacji dla zasady i trybu opracowania

projektu budżetu państwa, stopnia jego szczegółowości oraz wymagań,

którym powinien odpowiadać projekt ustawy budżetowej;

4) ustawowej formie zasad i trybu wykonywania ustawy budżetowej;

5) dopuszczalności w wyjątkowych przypadkach określania dochodów i

wydatków państwa w okresie krótszym niż rok ustawą o prowizorium

budżetowym;

6) odpowiednim stosowaniu przepisów dotyczących projektu ustawy

budżetowej do projektu ustawy o prowizorium budżetowym;

7) obowiązku prowadzenia przez Radę Ministrów gospodarki finansowej

na podstawie przedłożonego projektu ustawy, jeżeli ustawa budżetowa

albo ustawa o prowizorium budżetowym nie weszły w życie w dniu

rozpoczęcia roku budżetowego.

Art. 220

1. Zwiększenie wydatków lub ograniczenie dochodów

planowanych przez Radę Ministrów nie może

powodować ustalenia przez Sejm większego deficytu

budżetowego niż przewidziany w projekcie ustawy

budżetowej.

2. Ustawa budżetowa nie może przewidywać

pokrywania deficytu budżetowego przez zaciąganie

zobowiązania w centralnym banku państwa.

Konstytucja a finanse publiczne

Przepis art. 220 Konstytucji RP zawiera dwa zakazy:

1) skierowany do Sejmu zakaz zwiększania deficytu

budżetowego w stosunku do przewidzianego w ustawie

budżetowej mimo zwiększania wydatków lub ograniczania

dochodów planowanych przez Radę Ministrów;

2) zakaz pokrywania deficytu przez zaciąganie

zobowiązania w centralnym banku państwa.

Obydwa odnoszą się bezpośrednio do deficytu

budżetowego, ale dotyczą także równowagi finansowej

całego systemu finansowego.

Pozycja Rady Ministrów

w zakresie finansów

Rada Ministrów jako organ władzy wykonawczej posiada

bardzo silną pozycję ustrojową w zakresie prowadzenia gospodarki

finansowej. Pozycja ta określona jest przez:

a)

art. 221 (wyłączność inicjatywy ustawodawczej Rady Ministrów

w zakresie ustawy budżetowej),

b) art. 220 ust. 1 (zakaz zwiększania przez Sejm deficytu

budżetowego w stosunku do przewidzianego w projekcie

ustawy budżetowej),

c)

art. 219 ust. 4 w zw. z art. 146 ust. 4 pkt 6 Konstytucji RP

(wyłączność kompetencji Rady Ministrów do prowadzenia

gospodarki finansowej państwa oraz kierowania wykonaniem

budżetu na podstawie ustawy budżetowej).

Wyr.TK z 9.11.2005 r., Kp 2/05, OTK-A 2005, Nr 10, poz. 114.

Art. 221

Inicjatywa ustawodawcza w zakresie

ustawy budżetowej, ustawy o prowizorium

budżetowym, zmiany ustawy budżetowej,

ustawy o zaciąganiu długu publicznego oraz

ustawy o udzielaniu gwarancji finansowych

przez państwo przysługuje wyłącznie Radzie

Ministrów.

Wyłączność inicjatywy

ustawodawczej Rady Ministrów

Przepis art. 221 Konstytucji RP jest

wyjątkiem, jeśli chodzi o inicjatywę ustawodawczą

w zakresie wymienionych w nim ustaw.

Wyłączność inicjatywy ustawodawczej dotyczy nie

tylko projektu budżetu, ale także ustawy o

prowizorium

budżetowym, zmiany

ustawy

budżetowej,

ustawy

o

zaciąganiu

długu

publicznego oraz ustawy o udzielaniu gwarancji

finansowych. O takim rozwiązaniu przesądzają

powiązania budżetu z tymi projektami.

wyłączność inicjatywy ustawodawczej RM w

zakresie spraw finansowych

Trybunał Konstytucyjny wypowiedział się w tej sprawie,

„że zgodnie z art. 221 Konstytucji, inicjatywa ustawodawcza w

zakresie ustawy budżetowej przysługuje wyłącznie Radzie

Ministrów. To zaś oznacza zakaz tworzenia odrębnych budżetów,

a co za tym idzie i odrębnych ustaw budżetowych dla każdej z

trzech władz. Niemożliwe jest także w świetle polskiej

Konstytucji traktowanie poszczególnych części budżetu tak,

jakby były one odrębnymi budżetami – nawet wówczas, gdy

przepisy ustawowe przewidują i gwarantują zarazem

zachowanie pewnych odrębności w procedurze uchwalania i

wykonywania budżetu”.

Wyr.TK z 9.11.2005 r., Kp 2/05.

Art. 222

Rada Ministrów przedkłada Sejmowi

najpóźniej na 3 miesiące przed rozpoczęciem

roku

budżetowego

projekt

ustawy

budżetowej na rok następny. W wyjątkowych

przypadkach

możliwe

jest

późniejsze

przedłożenie projektu.

Terminy z art. 222 Konstytucji

Przepis art. 222 Konstytucji RP

wyznacza dwa terminy przedłożenia przez

Radę Ministrów projektu budżetu na rok

następny. Pierwszy, jeżeli nie zachodzą

wyjątkowe przypadki – na 3 miesiące przed

rozpoczęciem roku budżetowego. Drugi,

jeżeli zachodzą wyjątkowe przypadki – w

terminie „późniejszym”.

Art. 223

Senat może uchwalić poprawki do

ustawy budżetowej w ciągu 20 dni od dnia

przekazania jej Senatowi.

Kompetencje Senatu

w zakresie budżetu

Zgodnie z art. 223 Konstytucji RP Senat może

uchwalić poprawki do ustawy budżetowej w ciągu 20 dni od

dnia przekazania jej Senatowi. Wnoszenie poprawek do

ustawy budżetowej, ustawy o zmianie ustawy budżetowej

oraz ustawy o prowizorium budżetowym zostało w

Konstytucji ograniczone 20-dniowym terminem. Senat nie

może odrzucić ustawy budżetowej w całości. Może przyjąć

ustawę budżetową bez poprawek albo uchwalić poprawki.

Jeżeli Senat nie podejmie w terminie 20 dni od dnia

przekazania mu projektu ustawy budżetowej żadnej

uchwały należy uznać, że ustawa budżetowa jest

uchwalona w brzmieniu ustalonym przez Sejm.

Art. 224

1. Prezydent Rzeczypospolitej podpisuje w ciągu 7 dni

ustawę budżetową albo ustawę o prowizorium

budżetowym przedstawioną przez Marszałka Sejmu.

Do ustawy budżetowej i ustawy o prowizorium

budżetowym nie stosuje się przepisu art. 122 ust. 5.

2. W

przypadku

zwrócenia

się

Prezydenta

Rzeczypospolitej do Trybunału Konstytucyjnego w

sprawie zgodności z Konstytucją ustawy budżetowej

albo ustawy o prowizorium budżetowym przed jej

podpisaniem, Trybunał orzeka w tej sprawie nie później

niż w ciągu 2 miesięcy od dnia złożenia wniosku w

Trybunale.

Dyscyplinujący charakter art. 224

Artykuł 224 Konstytucji RP wyraża

dążenie do skrócenia procesu uchwalania

budżetu przez:

ograniczenie terminu do podpisania ustawy

budżetowej przez Prezydenta RP,

nałożenie

na Trybunał Konstytucyjny

obowiązku wydania orzeczenia w sprawie

konstytucyjności ustawy budżetowej w

ciągu 2 miesięcy.

Dyscyplina ustawodawcza w zakresie

finansów c.d.

Podobną

funkcję

dyscyplinującą

spełnia

nałożenie na Trybunał Konstytucyjny obowiązku

wydania orzeczenia w sprawie konstytucyjności

ustawy budżetowej w ciągu 2 miesięcy. W nauce

przyjmuje się, że w przypadku uchybienia terminu

przez TK Prezydent ma mimo to obowiązek

podpisania ustawy. Jednak Prezydent nie może

podpisać ustawy uznanej za niezgodną z Konstytucją.

Art. 225

Jeżeli w ciągu 4 miesięcy od dnia

przedłożenia Sejmowi projektu ustawy

budżetowej nie zostanie ona przedstawiona

Prezydentowi Rzeczypospolitej do podpisu,

Prezydent Rzeczypospolitej może w ciągu 14

dni zarządzić skrócenie kadencji Sejmu.

Dyscyplina ustawodawcza w zakresie

finansów c.d.

Artykuł 225 Konstytucji RP wyznacza dwa

terminy:

4-miesięczny dla obu izb parlamentu na

zakończenie postępowania ustawodawczego i

przekazanie Prezydentowi ustawy budżetowej

do podpisu, oraz

14-dniowy na podjęcie przez Prezydenta decyzji

o ewentualnym skróceniu kadencji parlamentu.

Art. 226

1. Rada Ministrów w ciągu 5 miesięcy od zakończenia

roku budżetowego przedkłada Sejmowi sprawozdanie z

wykonania ustawy budżetowej wraz z informacją o

stanie zadłużenia państwa.

2. Sejm rozpatruje przedłożone sprawozdanie i po

zapoznaniu się z opinią Najwyższej Izby Kontroli

podejmuje, w ciągu 90 dni od dnia przedłożenia

Sejmowi sprawozdania, uchwałę o udzieleniu lub o

odmowie udzielenia Radzie Ministrów absolutorium.

Art. 226

Artykuł 226 Konstytucji RP reguluje

instytucję absolutorium. Absolutorium to uchwała

Sejmu wyrażająca ocenę wykonania przez rząd

ustawy budżetowej na dany rok, jako zgodnego z

tą ustawą. W ujęciach encyklopedycznych

absolutorium

to

akt

(decyzja)

organu

nadrzędnego,

najczęściej

wybieralnego,

zwalniający

organ

wykonawczy

(podporządkowany) od odpowiedzialności za

wykonanie powierzonych mu zadań.

W przekroju i n s t r u m e n t a l n y m, funkcjonowanie systemu finansów

publicznych zapewniają, zwłaszcza, następujące narzędzia:

1.podatki centralne

2.podatki lokalne

3.opłaty

4.cła

5.dochody z majątku publicznego (np. dywidendy, renty)

6.składki na ubezpieczenie społeczne

7.subwencje

8.dotacje

9.kredyty państwowe i pożyczki publiczne

W przekroju i n s t y t u c j o n a l n y m, system finansów publicznych

tworzą fundusze, przyjmujące najczęściej formę:

1.budżetu państwa

2.budżetów samorządowych szczebla podstawowego lub wyższego

(powiatu samorządowego, regionu samorządowego)

3.funduszy ubezpieczeń społecznych

4.pozostałych funduszy publicznych

5.fundacji publicznych

Ustawa o finansach publicznych z 1998 r.

Art.5.1. Do sektora finansów publicznych zalicza się:

1) Organy władzy publicznej i podległe im jednostki organizacyjne

2) Państwowe osoby prawne oraz inne państwowe jednostki

organizacyjne nie objęte Krajowym Rejestrem Sądowym, których

działalność jest finansowana ze środków publicznych w całości lub

części, z wyjątkiem:

a/ przedsiębiorstw państwowych

b/ banków państwowych

c/ spółek prawa handlowego

Art. 4. Ustawy z 2005 r.

1. Sektor finansów publicznych tworzą:

1/ organy władzy publicznej, w tym organy administracji rządowej,

organy kontroli państwowej i ochrony prawa, sądy i trybunały;

2/ gminy, powiaty i samorząd województwa, zwane dalej „jednostkami

samorządu terytorialnego”, oraz ich związki;

3/ jednostki budżetowe, zakłady budżetowe i gospodarstwa pomocnicze

jednostek budżetowych;

4/ państwowe i samorządowe fundusze celowe;

5/ uczelnie publiczne;

6/ jednostki badawczo-rozwojowe;

7/ samodzielne publiczne zakłady opieki zdrowotnej;

8/ państwowe i samorządowe instytucje kultury;

9/ Zakład Ubezpieczeń Społecznych, Kasa Rolniczego Ubezpieczenia

Społecznego i zarządzane przez nie fundusze;

10/ Narodowy Fundusz Zdrowia;

11/ Polska Akademia Nauk i tworzone przez nią jednostki organizacyjne;

12/ inne państwowe lub samorządowe osoby prawne utworzone na

podstawie odrębnych ustaw w celu wykonywania zadań publicznych,

z wyłączeniem przedsiębiorstw, banków i spółek prawa handlowego.

Ustawa o finansach publicznych z 2009 r.

Art. 9 Sektor finansów publicznych tworzą:

1/ organy władzy publicznej, w tym organy administracji rządowej, organy

kontroli państwowej i ochrony prawa, sądy i trybunały;

2/ jednostki samorządu terytorialnego oraz ich związki;

3/ jednostki budżetowe;

4/ samorządowe zakłady budżetowe;

5/ agencje wykonawcze;

6/ instytucje gospodarki budżetowej;

7/ państwowe fundusze celowe;

8/ Zakład Ubezpieczeń Społecznych i zarządzane przez niego fundusze oraz Kasa

Rolniczego Ubezpieczenia Społecznego i fundusze zarządzane przez Prezesa

KRUS

9/ Narodowy Fundusz Zdrowia;

10/ samodzielne publiczne zakłady opieki zdrowotnej;

11/ uczelnie publiczne

12/ Polska Akademia Nauk i tworzone przez nią jednostki organizacyjne;

13/ państwowe i samorządowe instytucje kultury oraz państwowe instytucje

filmowe

14/ inne państwowe lub samorządowe osoby prawne utworzone na podstawie

odrębnych ustaw w celu wykonywania zadań publicznych, z wyłączeniem

przedsiębiorstw, instytutów badawczych, banków i spółek prawa handlowego.

Podstawowe formy organizacyjne finansów publicznych:

-Jednostka budżetowa,

-Zakład budżetowy,

-Agencja wykonawcza,

-Instytucja gospodarki budżetowej,

-Fundusz celowy,

-Osoba prawna.

Gospodarka finansowa:

1. Brutto:

- Jednostka budżetowa,

2. Netto klasyczne:

- Zakład budżetowy,

- Agencja wykonawcza.

3. Netto specyficzne:

- Agencja wykonawcza,

- Instytucja gospodarki budżetowej,

- Fundusz celowy.

JEDNOSTKI BUDŻETOWE

1.Nie mają osobowości prawnej

2.Pokrywają swoje wydatki bezpośrednio z budżetu państwa, samorządu, a

uzyskane dochody odprowadzają do tego budżetu (na rachunek budżetu

państwa lub jednostki samorządu terytorialnego)

3.Działają na podstawie statutu określającego w szczególności ich nazwę,

siedzibę i przedmiot działania

4.Tworzą je, łączą i likwidują:

a/ministrowie, kierownicy urzędów centralnych i wojewodowie oraz inne

organy działające na podstawie odrębnych ustaw – państwowe jednostki

budżetowe

b/organy stanowiące jednostek samorządy terytorialnego – gminne,

powiatowe lub wojewódzkie jednostki budżetowe

5.Organ likwidujący jednostkę budżetową określa przeznaczenie

mienia znajdującego się w jej zarządzie. W przypadku państwowej

jednostki budżetowej decyzja o przeznaczeniu mienia podejmowana

jest w porozumieniu z ministrem właściwym do spraw Skarbu

Państwa

6.Należnosci i zobowiązania:

-państwowej jednostki budżetowej przejmuje organ podejmujący

decyzje o likwidacji,

- gminnej, powiatowej lub wojewódzkiej jednostki budżetowej przejmuje urząd odpowiedniej jednostki samorządu terytorialnego

7.Podstawą gospodarki finansowej jest plan dochodów i wydatków,

zwany planem finansowym

8.Ujęte w budżetach jednostek sektora finansów publicznych wydatki

i rozchody stanowią nieprzekraczalny limit

9.Kierownik jednostki budżetowej może, w celu realizacji zadań,

zaciągać zobowiązania pieniężne do wysokości kwot wydatków

określonych w zatwierdzonym planie finansowym jednostki

10. Są zwolnione z podatku dochodowego

Jednostka budżetowa

Jednostki budżetowe nie posiadają

osobowości prawnej:

• nie mogą być podmiotami prawa własności, nie odpowiadają za

swoje zobowiązania,

• w ich imieniu występuje władza państwowa lub samorządowa.

Prowadzą działalność

niekomercyjną o charakterze

nieodpłatnych usług lub

wykonywania różnych zadań

administracji publicznej

• zdarzające się czasem wpływy mają charakter sporadyczny i

nieznaczny (kara za przetrzymanie książek w bibliotece), jedynie w

wypadku sądów wpływy mogą być wyższe (opłaty sądowe, kary

pieniężne)

Rozliczają się z budżetem na

zasadzie brutto:

• koszty pokrywają pieniędzmi z budżetu

• ewentualne dochody odprowadzają do budżetu

• wydatki jednostek budżetowych nie mają związku z ich dochodami!

Podstawą gospodarki finansowej

jednostki budżetowej jest plan

finansowy obejmujący jej dochody

i wydatki

• otrzymane z budżetu środki mają ścisłe przeznaczenie a

niewykorzystane do końca roku przepadają…..

Przykłady jednostek budżetowych:

żłobki

i przedszkola

urzędy statystyczne

sądy i prokuratury

areszty i więzienia

ośrodki sportu i rekreacji

ośrodki wychowawcze

urzędy administracji samorządowej i

państwowej

JEDNOSTKI BUDŻETOWE

Jednostkę budżetową realizującą zadania na rzecz administracji rządowej,

może utworzyć Prezes Rady Ministrów. ( od 1. 01. 2010 r.)

Prezes Rady Ministrów tworząc jednostkę budżetową określa zakres

realizowanych przez nią zadań

Jednostka budżetowa podlega Prezesowi Rady Ministrów albo wskazanemu

przez niego ministrowi lub kierownikowi urzędu centralnego

Art.11a

Oświatowe państwowe i samorządowe jednostki budżetowe uzyskujące

dochody z:

1/ spadków, zapisów i darowizn w postaci pieniężnej na rzecz jednostki

budżetowej;

2/ odszkodowań i wpłat za utracone lub uszkodzone mienie będące w

zarządzie bądź użytkowaniu jednostki budżetowej

3/ działalności wykraczającej poza zakres działalności podstawowej,

określonej w statucie, polegający m.in. na świadczeniu usług, w tym

szkoleniowych i informacyjnych;

4/ opłat egzaminacyjnych, za wydawanie świadectw i certyfikatów, jak

również za sprawdzanie kwalifikacji;

5/ z tytułu odpłatności za wyżywienie i zakwaterowanie uczniów i

młodzieży w bursach i internatach, ponoszonych bezpośrednio przez

rodziców lub opiekunów;

6/ z dopłat bezpośrednich i innych płatności stosowanych w ramach

Wspólnej Polityki Rolnej Unii Europejskiej, otrzymanych na podstawie

odrębnych przepisów.

- mogą je gromadzić na wydzielonym rachunku.

Decyzje o utworzeniu rachunku podejmują kierownicy pjb, po

uzyskaniu zgody organu prowadzącego szkołę.

Dochody jednostek budżetowych są przeznaczone na :

1/ sfinansowanie wydatków bieżących i majątkowych;

2/ cele wskazane przez darczyńcę;

3/ remont lub odtworzenie mienia w przypadku uzyskania

dochodów z tytułu odszkodowań;

Dochody wraz z odsetkami nie mogą być przeznaczone na

finansowanie wynagrodzeń osobowych.

Rachunek

dochodów własnych mogą

prowadzić

również

placówki

dyplomatyczne za granicą. Środki te

mogą

być

przeznaczone

na

funkcjonowanie placówek i podobnie

jak w wypadku szkół nie mogą być

przeznaczone

na

wynagrodzenia

osobowe.

ZAKŁADY BUDŻETOWE

1.są to jednostki organizacyjne, które prowadzą działalność gospodarczą na

zasadzie odpłatności, pokrywając swoje koszty z dochodów własnych

2.nie mają osobowości prawnej

3.mogą być dotowane:

a) dotacje przedmiotowe,

b) dotacje celowe na zadania bieżące finansowane z udziałem środków z UE i

zagranicznych,

c) dotacje celowe na finansowanie lub dofinansowanie kosztów realizacji

inwestycji,

d) dotacje podmiotowe,

e) dotacja jednorazowa dla nowo tworzonego szb na pierwsze wyposażenie w

środki obrotowe,

Dotacje nie mogą przekroczyć 50% kosztów jego działalności (z wyłączeniem b, c)

4.tworzą je organy stanowiące jednostek samorządu terytorialnego –

gminne, powiatowe lub wojewódzkie zakłady budżetowe

5.podstawą gospodarki finansowej jest roczny plan finansowy,

obejmujący przychody, w tym dotacje z bjst, koszty i inne obciążenia,

stan środków obrotowych, stan należności i zobowiązań na początek i

koniec okresu oraz rozliczenia z budżetem

6.dokonują do budżetu wpłat nadwyżek środków obrotowych,

ustalonych na koniec okresu rozliczeniowego

7.jeśli osiągnie w ciągu roku przychody wyższe od planowanych,

może zwiększyć planowane wydatki (nie wolno zmniejszyć wpłat do

budżetu, ani zwiększać dotacji z budżetu)

8.są w zasadzie opodatkowane, za wyjątkami określonymi w ustawie

Likwidując zakład budżetowy, organ uprawniony do likwidacji określa

przeznaczenie mienia znajdującego się w użytkowaniu zakładu.

Pozostałe po likwidacji środki pieniężne, należności i zobowiązania

zlikwidowanego zakładu przejmuje organ, który przeprowadza likwidację,

albo nowo utworzona jednostka organizacyjna. Przejęcie następuje na

podstawie protokołu zdawczo-odbiorczego.

Zakład budżetowy

Samorządowe zakłady budżetowe nie

posiadają osobowości prawnej, ale korzystają

z ograniczonej samodzielności finansowej:

• swoje dochody przeznacza na pokrycie kosztów, nie przechodzą one przez

budżet

Prowadzą odpłatną działalność usługową o

charakterze użyteczności publicznej:

• łączy cechy podmiotu gospodarczego i jednostki realizującej zadania publiczne

Rozliczają się z budżetem na zasadzie netto:

• Zakład przeznacza otrzymane opłaty (mające charakter częściowy – muszą być

tanie żeby każdy mógł korzystać) na pokrycie swoich kosztów, resztę wydatków

pokrywa dotacja z odpowiedniej jednostki samorządu terytorialnego

• wpłaca do budżetu jednostki samorządu terytorialnego nadwyżkę środków

obrotowych na koniec okresu sprawozdawczego, chyba że organ stanowiący

jednostki samorządu terytorialnego postanowi inaczej

Podstawą gospodarki finansowej zakładu

budżetowego jest plan finansowy

Może otrzymać z budżetu jednostki

samorządu terytorialnego dotacje:

• Obejmuje on przychody, w tym dotacje z budżetu jednostki samorządu

terytorialnego, wydatki zakładu, stan środków obrotowych, stan należności i

zobowiązań oraz rozliczenia z budżetem jednostki samorządu terytorialnego

• Dotacje przedmiotowe (forma dopłaty do świadczonych usług);

• W szczególnych sytuacjach możliwa jest dotacja celowa i podmiotowa

• Nowo tworzonemu zakładowi może być udzielona dotacja na pierwsze

wyposażenie w środki obrotowe

• Dotacje dla zakładu (poza dotacjami celowymi) nie mogą przekroczyć 50%

kosztów jego działalności

Od 1 stycznia 2010 r.

Zadania własne jednostki samorządu terytorialnego mogą być wykonywane

przez samorządowe zakłady budżetowe w zakresie:

1.gospodarki mieszkaniowej i gospodarowania lokalami użytkowymi

2.dróg, ulic, mostów, placów oraz organizacji ruchu drogowego

3.wodociągów i zaopatrzenia w wodę, kanalizacji, usuwania i oczyszczania

ścieków komunalnych, utrzymania czystości i porządku oraz urządzeń

sanitarnych, wysypisk i unieszkodliwiania odpadów komunalnych, zaopatrzenia

w energię elektryczną i cieplną oraz gaz

4.lokalnego transportu zbiorowego

5.targowisk i hal targowych

6.zieleni gminnej i zadrzewień

7.kultury fizycznej i sportu

8.utrzymywania różnych gatunków egzotycznych i krajowych zwierząt, w tym w

szczególności prowadzenia hodowli zwierząt zagrożonych wyginięciem, w celu

ich ochrony poza miejscem naturalnego występowania

9.cmentarzy

FUNDUSZE CELOWE

1.fundusze, których przychody pochodzą z dochodów publicznych, a

wydatki przeznaczone są na realizację wyodrębnionych zadań

2.stanowi wyodrębniony rachunek bankowy, którym dysponuje organ

wskazany w ustawie tworzącej fundusz

3.podstawą gospodarki finansowej jest roczny plan finansowy

4.plany ujmuje się w ustawie budżetowej, oddzielnie dla każdego funduszu

5.wydatki mogą być dokonywane, tylko w ramach posiadanych środków

finansowych

6.mogą zaciągać kredyty i pożyczki, o ile ustawa tworząca fundusz tak

stanowi

7.szczegółowe zasady gospodarki finansowej określa, w drodze

rozporządzenia, minister nadzorujący fundusz celowy, w porozumieniu z

Ministrem Finansów

8.projekty planów finansowych przedkładają dysponenci wszystkich

funduszy

9.plany sporządza się w układzie memoriałowym

Państwowy fundusz celowy

Jest szczególną formą

gospodarowania środkami

publicznymi

• Nie posiada osobowości prawnej.

• Stanowi wyodrębniony rachunek bankowy.

• Powołuje się go na konkretny cel i nie można go zmienić.

Fundusz posiada 3 cechy:

• Powoływany mocą ustawy.

• Przychody muszą pochodzić ze środków publicznych.

• Wydatki muszą być przeznaczone na realizację wyodrębnionych zadań.

Fundusz ma własne źródła

dochodów

• Do państwowego funduszu celowego nie zaliczamy funduszu, którego

jedynym źródłem przychodów jest dotacja z budżetu państwa.

• Ma własne źródła dochodów np. składki

Zalety/wady

• Większa elastyczność w gospodarowaniu publicznymi pieniędzmi,

dłuższy horyzont czasowy.

• Usztywnienie gospodarki finansowej.

Przykładowe fundusze celowe:

Fundusz Gwarancyjnych Świadczeń

Pracowniczych

Fundusz Ubezpieczeń Społecznych

Fundusz Emerytalno Rentowy Rolników

Fundusz Kościelny

Fundusz – Centralna Ewidencja Pojazdów

i Kierowców

Fundusz Dopłat

Fundusz Emerytur Pomostowych

Fundusz Kolejowy

Fundusz Modernizacji Sił Zbrojnych

Fundusz Leśny

Fundusz Pracy

Z dniem 31 grudnia 2010 roku likwiduje się fundusze celowe:

1/ wojewódzkie i powiatowe fundusze gospodarki zasobem geodezyjnym i

kartograficznym

2/ Fundusz Ochrony Gruntów Rolnych: centralny i terenowe

Po upływie terminu likwidacji, nieściągnięte należności i nieuregulowane

zobowiązania zlikwidowanych funduszy przejmują jednostki samorządu

terytorialnego, które realizowały wyodrębnione zadania poprzez fundusze

celowe.

Środki pieniężne zlikwidowanych funduszy stają się dochodami budżetów

odpowiednich jednostek samorządu terytorialnego.

Z dniem 1 stycznia 2012 roku państwowymi funduszami celowymi w

rozumieniu ustawy o finansach publicznych z 2009 roku, stają się

państwowe fundusze celowe posiadające osobowość prawną:

1/ Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych

2/ Fundusz Gwarantowanych Świadczeń Pracowniczych

Narodowych Fundusz Zdrowia nie jest

państwowym funduszem celowym.

1991 -2005 zakaz tworzenia nowych

funduszy celowych.

2005 r. zniesiono zakaz.

AGENCJE WYKONAWCZE

Agencja wykonawcza jest państwową osobą prawną tworzoną na podstawie

odrębnej ustawy w celu realizacji zadań państwa.

Podstawą gospodarki finansowej jest roczny plan finansowy obejmujący:

-przychody z prowadzonej działalności,

-dotacje z budżetu państwa,

- zestawienie kosztów funkcjonowania agencji,

- realizację zadań ustawowych, z wyszczególnieniem wynagrodzeń i składek

od nich naliczanych,

-płatności odsetkowych wynikających z zaciągniętych zobowiązań,

-wynik finansowy,

-środki na wydatki majątkowe,

-środki przyznane innym podmiotom,

-stan należności i zobowiązań na początek i koniec roku,

- stan środków pieniężnych na początek i koniec roku.

Agencja może otrzymywać dotacje z budżetu państwa, może

zaciągać zobowiązania na okres realizacji danego zadania

przekraczający rok budżetowy, jeżeli wydatki niezbędne na

obsługę zobowiązania znajdują się w rocznym planie

finansowym.

Agencja wykonawcza jest obowiązana corocznie wpłacać do

budżetu państwa, na rachunek bieżący dochodów państwowej

jednostki budżetowej obsługującej ministra sprawującego

nadzór nad agencją, nadwyżkę środków finansowych ustaloną

na koniec roku, pozostającą po uregulowaniu zobowiązań

podatkowych.

Agencja wykonawcza

Agencja wykonawcza jest

państwową osobą prawną:

Agencja wykonawcza tworzona

jest na podstawie odrębnej

ustawy w celu realizacji

określonych zadań państwa

• Prowadzi gospodarkę finansową na zasadach określonych w ustawie o

finansach publicznych i w ustawie tworzącej daną agencję.

• Koszty funkcjonowania pokrywa z przychodów: z prowadzonej

działalności oraz uzupełniająco z dotacji z budżetu państwa

• Państwo poprzez nie oddziałuje na działalność gospodarczą w takich

dziedzinach jak: rolnictwo, rozwój przedsiębiorczości, działalność

innowacyjna, przyspieszenie zmian strukturalnych w gospodarce

• Wpłaca na rachunek bieżący dochodów państwowej jednostki

Jest obowiązana corocznie

budżetowej obsługującej ministra sprawującego nadzór nad tą agencją

wpłacać do budżetu państwa

nadwyżkę środków finansowych ustaloną na koniec roku, pozostającą

nadwyżkę środków finansowych po uregulowaniu zobowiązań podatkowych

Podstawą gospodarki finansowej • Zamieszczany w załączniku do ustawy budżetowej,

agencji wykonawczej jest plan • Ustalany przez jej właściwy organ w porozumieniu z ministrem

sprawującym nadzór nad agencją wykonawczą

finansowy

Z dniem 1 stycznia 2012 roku agencjami wykonawczymi,

w rozumieniu ustawy o finansach publicznych z 2009

roku, stają się:

1.Państwowe agencje:

-Agencja Nieruchomości Rolnych

-Wojskowa Agencja Mieszkaniowa

-Agencja Mienia Wojskowego

-Agencja Rezerw Materiałowych

-Polska Agencja Rozwoju Przedsiębiorczości

-Agencja Rynku Rolnego

-Agencja Restrukturyzacji i Modernizacji Rolnictwa

2.Narodowe Centrum Badań i Rozwoju

INSTYTUCJE GOSPODARKI BUDŻETOWEJ

Instytucja gospodarki budżetowej jest jednostką sektora finansów publicznych

tworzoną w celu realizacji zadań publicznych, która

-odpłatnie wykonuje wyodrębnione zadania

-pokrywa koszty swojej działalności oraz zobowiązania z uzyskiwanych

przychodów.

Instytucja gospodarki budżetowej może być utworzona przez:

1/ ministra lub Szefa, za zgodą Rady Ministrów

2/ organ lub kierownika jednostki, o których mowa w art.139 ust.2 (Kancelaria

Sejmu, Senatu, Prezydenta…itd.), jako organu wykonującego funkcje organu

założycielskiego.

Instytucja gospodarki budżetowej uzyskuje osobowość prawną z chwilą

wpisania do KRS.

Instytucja może otrzymywać dotacje z budżetu państwa na realizację zadań

publicznych.

Instytucja samodzielnie gospodaruje mieniem, kierując się zasadą efektywności

jego wykorzystania.

Instytucje gospodarki budżetowej

Nowa jednostka sektora

finansów publicznych

Posiada osobowość prawną

Cel

• Powstały na podstawie ustawy o finansach publicznych z

2009 r.

• Mogły się w nią przekształcić gospodarstwa pomocnicze

oraz zakłady budżetowe na szczeblu państwowym.

• Uzyskuje ją z chwilą wpisania do Krajowego Rejestru

Sądowego.

• Tworzone w celu realizacji zadań publicznych.

• Działają na zasadzie samofinansowania.

• Mogą otrzymywać dotacje z budżetu państwa.

Nowo powstała instytucja może uzyskać

jednorazową dotację na pierwsze

wyposażenie w środki obrotowe.

Jako instytucje gospodarki budżetowej

działają np. przywięzienne zakłady pracy.

Instytucja gospodarki finansowej

Przykłady instytucji gospodarki finansowej

Podlaska Instytucja Gospodarki Budżetowej Bielik

Pomorska Instytucja Gospodarki Budżetowej Pomerania

Bałtycka Instytucja Gospodarki Budżetowej Baltica

Centrum Obsługi Kancelarii Prezydenta RP

Centralny Ośrodek Sportu

Centralny Ośrodek Dokumentacji Geodezyjnej i Kartograficznej

Centralny Ośrodek Informatyki

Zakład Inwestycji Organizacji Traktatu Północnoatlantyckiego

Centrum Badań i Edukacji Statystycznej GUS

Pozostałe jednostki sektora

finansów publicznych

Państwowe i samorządowe osoby

prawne

Tworzone na podstawie odrębnych ustaw.

Występują we własnym imieniu i na własną

odpowiedzialność.

3. Zostają wyposażone w majątek stanowiący

własność Skarbu Państwa.

4. Świadczą usługi dotyczące zadań publicznych.

5. Przychody jednostek są zróżnicowane,

zróżnicowany jest zatem udział dotacji

budżetowych.

1.

2.

Pozostałe jednostki sektora

finansów publicznych

1.

2.

Fundacje prawa publicznego

Państwo lub inny podmiot prawa

publicznego przeznacza majątek i środki

publiczne na realizację celu należącego

do zakresu działania władzy publicznej.

Obecnie w Polsce działają 3 takie

fundacje.

Środkami publicznymi są:

1) dochody publiczne;

2) środki pochodzące z budżetu UE oraz niepodlegające zwrotowi środki z

pomocy udzielonej przez państwa członkowskie Europejskiego

Porozumienia o Wolnym Handlu (EFTA);

3) środki pochodzące ze źródeł zagranicznych, niepodlegające zwrotowi, inne

niż wymienione w pkt 2;

4) przychody budżetu państwa i budżetów jednostek samorządu terytorialnego

oraz innych jednostek sektora finansów publicznych pochodzące:

a/ze sprzedaży papierów wartościowych oraz z innych operacji finansowych,

b/z prywatyzacji majątku Skarbu Państwa oraz majątku jednostek samorządu

terytorialnego,

c/ze spłat pożyczek udzielonych ze środków publicznych,

d/z otrzymanych pożyczek i kredytów,

e/z innych operacji finansowych;

5) przychody jednostek sektora finansów publicznych pochodzące z

prowadzonej przez nie działalności oraz pochodzące z innych źródeł.

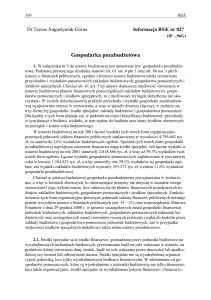

Dochody publiczne

- bezzwrotne (np. podatki, opłaty, cła, kary pieniężne, wpłaty z zysku

NBP) oraz zwrotne (kredyty, pożyczki, sprzedaż bonów skarbowych i

obligacji),

- przymusowe (np. podatki, opłaty, kary i grzywny pieniężne) i

dobrowolne ( pożyczki, pieniężne darowizny, zapisy na rzecz Skarbu

Państwa),

- ogólne (np. podatki, cła, opłaty, wpłaty z zysku przedsiębiorstw

państwowych) i indywidualne (wpłaty z zysku NBP, dochody z

prywatyzacji konkretnego przedsiębiorstwa czy banku, darowizny,

konfiskata mienia),

-nieodpłatne (np. podatki, cła, darowizny) i odpłatne (opłaty),

-krajowe (np. podatki, cła, opłaty) i zagraniczne (środki Unii

Europejskiej, zagraniczne darowizny, pożyczki, przychody z emisji

obligacji na rynki zagraniczne),

- państwowe (np. podatek od towarów i usług, wpłaty z zysku NBP,

cła, składka na rzecz NFZ, ZUS, Funduszu Pracy) i lokalne (podatki

lokalne np. podatek od nieruchomości, opłaty lokalne np. opłata

targowa, a także dochody samorządowych jednostek budżetowych,

- na rzecz budżetów publicznych, państwa, jednostek samorządu

terytorialnego i budżetów ponadnarodowych (np. składka na rzecz

budżetu UE, w tym część VAT, wpłata kapitału do EBC).

Dochody publiczne:

1. Daniny publiczne:

- podatki,

- składki,

- opłaty,

- wpłaty z zysku przedsiębiorstw państwowych i jednoosobowych

Skarbu Państwa,

- inne świadczenia pieniężne, których obowiązek ponoszenia na rzecz

państwa, jednostek samorządu terytorialnego, państwowych funduszy

celowych oraz innych jednostek sektora finansów publicznych wynika

z odrębnych ustaw

2. Inne dochody budżetu państwa, jednostek samorządu

terytorialnego oraz innych jednostek sektora finansów

publicznych należne na podstawie odrębnych ustaw lub

umów międzynarodowych.

3. Wpływy ze sprzedaży wyrobów i usług świadczonych

przez jednostki sektora finansów publicznych.

4. Dochody z mienia jednostek sektora finansów

publicznych, w szczególności:

- wpływy z umów najmu, dzierżawy i innych umów o

podobnym charakterze,

- odsetki od środków na rachunkach bankowych,

- odsetki od udzielonych pożyczek i od posiadanych papierów

wartościowych,

- dywidendy z tytułu posiadanych praw majatkowych;

5. Spadki, zapisy i darowizny w postaci pieniężnej na rzecz jednostek

sektora finansów publicznych;

6. Odszkodowania należne jednostkom sektora finansów publicznych

7. Kwoty uzyskane przez jednostki sektora finansów publicznych

z tytułu udzielonych poręczeń i gwarancji;

8. Dochody ze sprzedaży majątku, rzeczy i praw, niestanowiące

przychodów (ze sprzedaży papierów wartościowych, z prywatyzacji

majątku Skarbu Państwa oraz majątku jednostek samorządu

terytorialnego).

ŚRODKI

UNIJNE

FUNDUSZE

PRZED-

PROGRAMY

AKCESYJNE

WSPÓLNOTOWE

POLITYKA

STRUKTURALNA

WSPÓLNA

POLITYKA

ROLNA

FUNDUSZE

STRUKTURALNE

FUNDUSZ

SPÓJNOŚCI

Do środków, o których mowa w pkt 2, zalicza się:

1/ środki pochodzące z funduszy strukturalnych, Funduszu Spójności i

Europejskiego Funduszu Rybackiego;

2/ niepodlegające zwrotowi środki z pomocy udzielonej przez państwa

członkowskie Europejskiego Porozumienia o Wolnym Handlu (EFTA):

a/Norweskiego Mechanizmu Finansowego 2009-2014,

b/Mechanizmu Finansowego Europejskiego Obszaru Gospodarczego 2009-

2014,

c/Szwajcarsko-Polskiego Programu Współpracy;

3/ środki przeznaczone na realizację programów przedakcesyjnych oraz

Programu Środki Przejściowe;

4/ środki na realizacje Wspólnej Polityki Rolnej:

a/Europejskiego Funduszu Orientacji i Gwarancji Rolnej „Sekcja Gwarancji”,

b/Europejskiego Funduszu Rolniczego Gwarancji,

c/Europejskiego Funduszu Rolniczego Rozwoju Obszarów Wiejskich;

5/ środki przeznaczone na realizację:

a/ programu w ramach celu Europejska Współpraca Terytorialna,

b/ programów Europejski Instrument Sąsiedztwa i Partnerstwa oraz

programów Europejskiego Instrumentu Sąsiedztwa;

c/ Norweskiego Mechanizmu Finansowego 2004-2009,

d/ Mechanizmu Finansowego Europejskiego Obszaru Gospodarczego

2004-2009;

5a/ środki przeznaczone na realizację Inicjatywy na rzecz zatrudnienia

ludzi młodych;

5b/ środki Europejskiego Funduszu Pomocy Najbardziej Potrzebującym;

5c/ środki pochodzące z instrumentu „Łącząc Europę”;

6/ inne środki.

STRUKTURA FUNDUSZY STRUKTURALNYCH

W POLSCE W LATACH 2004 – 2006

Europejski Fundusz

Rozwoju Regionalnego

60,90

Europejski Fundusz

Socjalny

22,90

Europejski Fundusz Orientacji

I Gwarancji Rolnej

Europejski Fundusz

Rybołówstwa

13,80

2,40

FUNDUSZE UNIJNE W PERSPEKTYWIE

FINANSOWEJ 2007 – 2013

W zakresie polityki strukturalnej

1. Europejski Fundusz Rozwoju Regionalnego

2. Europejski Fundusz Społeczny

3. Fundusz Spójności

W zakresie Wspólnej Polityki Rolnej

4. Europejski Fundusz Rolniczy Gwarancji

5. Europejski Fundusz Rolniczy Rozwoju Obszarów Wiejskich

6. Europejski Fundusz Rybacki

WIELKOŚĆ ŚRODKÓW Z FUNDUSZY UE

( w mln euro )

NPR

2004 - 2006

NSRO

2007 – 2013

EFRR

5 194, 2

31 088 , 1

EFS

2 042 , 4

8 929 , 9

F Spójności

4 178 , 6

19 513 , 0

EFOiGR

1 192 , 8

----------

Fin.Instr.Wspier.

Rybołówstwa

---------201 , 8

PRZEPŁYWY FINANSOWE POLSKA-UE w okresie 1.05.2004 – 09.2014 (w euro)

105 131 794 691

I

Transfery z UE do Polski

1

Środki przedakcesyjne

2

Polityka spójności

(F.Strukturalne + F.Spójności)

67 234 786 027

3

Instrument poprawy płynności

1 616 632 480

4

Instrument Schengen

5

Wspólna Polityka Rolna

33 608 218 580

- dopłaty bezpośrednie (ARiMR)

18 014 498 823

- interwencje rynkowe (ARR)

- PROW

- pozostałe

1 413 088 950

313 874 505

1 426 652 080

13 542 851 813

116 673 583

II

Wpłaty do budżetu UE

34 206 308 715

6

DNB

23 433 966 030

7

VAT

5 048 497 104

8

TOR

3 447 218 345

9

Rabaty

III

Zwroty do budżetu UE

I-II-III

Saldo rozliczeń Polska – UE

(3+4) – 2

Saldo rozliczeń budżet RP – budżet UE

2 276 627 235

140 220 296

70 792 265 680

-32 275 801 730

Przeznaczenie

środków publicznych

Wydatki

publiczne

Rozchody

publiczne

Spłaty otrzymanych

pożyczek i kredytów

Wykup papierów

wartościowych

Udzielone

pożyczki

Płatności dokonywane

z przychodów z

prywatyzacji

Istota i zakres wydatków publicznych

Wydatki publiczne służą realizacji zadań władzy publicznej. Ich występowanie,

podobnie jak istnienie państwa i pieniądza, ma więc charakter obiektywny.

Dzięki nim władze publiczne realizują cele społeczne (walka z biedą,

bezrobociem, zapewnienie powszechnej ochrony zdrowia i oświaty),

gospodarcze (łagodzenie cykli koniunkturalnych, budowa infrastruktury

technicznej i środowiskowej dla pobudzenia rozwoju gospodarczego) oraz

klasyczne funkcje państwa (bezpieczeństwo wewnętrzne i zewnętrzne,

polityka zagraniczna). Cechą wydatków publicznych jest ich arbitralne

ustalanie przez władze publiczne. Jako, że te ostatnie mają zawsze charakter

polityczny, także wysokość i struktura wydatków publicznych w danym

miejscu i czasie są konsekwencją politycznych wyborów.

Rodzaje wydatków publicznych

Najczęściej stosowanym kryterium podziału wydatków publicznych jest cel

(funkcja, kierunek, rodzaj działań) wydatkowania środków.

Można tu wyróżnić wydatki na:

-

gospodarkę narodową;

-

cele socjalne i kulturalne;

-

administrację;

-

wymiar sprawiedliwości;

-

policję i obronę narodową;

-

obsługę długów państwowych.

W zależności od sposobu organizacji publicznej gospodarki finansowej

wyróżnić możemy wydatki budżetowe oraz wydatki z innych niż budżet

źródeł publicznych (wydatki pozabudżetowe).

Zastosowanie kryterium ustrojowego pozwala wyodrębnić wydatki

poszczególnych podmiotów publicznoprawnych.

Odnosząc to kryterium do Polski wyróżniamy:

-

wydatki państwa;

-

wydatki samorządu terytorialnego, które dzielimy na:

- wydatki gmin, powiatów i województw.

Wydatki publiczne

- Wydatki nabywcze (definitywne) –

dokonywane przez jednostki na własny

rachunek ze środków oddanych do jej

dyspozycji. Stanowią zapłatę za zakupione

towary i usługi na rzecz tych jednostek oraz

odszkodowania.

- Wydatki redystrybucyjne (przelewowe,

transfery) – przenoszenie środków

finansowych między podmiotami, niezwiązane

ze świadczeniem wzajemnym).

Wydatki publiczne

OSOBOWE – opłata za wykonana pracę

osobistą w ramach stosunku pracy

(wynagrodzenia), honoraria, nagrody, premie

oraz wydatki socjalne (w tym renty i

emerytury, stypendia, zasiłki z pomocy

społecznej)

RZECZOWE – bezpośrednie finansowanie

jednostek budżetowych, bezzwrotne,

nieodpłatne dotacje budżetowe na rzecz

różnych podmiotów, finansowanie

konkretnych działów gospodarki narodowej,

prognozy, projekty i zadania.

Wydatki publiczne

MAJĄTKOWE (inwestycyjne,

kapitałowe) – prowadzące do powiększania

majątku danej jednostki,

BIEŻĄCE – służące funkcjonowaniu danej

jednostki

Wydatki publiczne

- ZDETERMINOWANE (SZTYWNE)

składka do budżetu UE, subwencje ogólne, dotacja dla FUS i

KRUS, na obsługę długu publicznego, wynagrodzenia, renty i

emerytury, zasiłki socjalne, finansowanie dróg, wydatki na

obronę narodową i in.

- ELASTYCZNE

Wydatki publiczne – podział wg funkcji państwa

CELE GOSPODARCZE – na finansowanie

podmiotów i zadań gospodarczych (zmniejsza

się w warunkach polskich),

CELE SOCJALNO-KULTURALNE –

występuje w finansowaniu z budżetów

jednostek samorządu terytorialnego,

WYDATKI O CHARAKTERZE

WŁADCZYM – finansują działalność

organów władzy, administracji, sądownictwa,

prokuratury, utrzymywanie sił zbrojnych oraz

porządku wewnętrznego

Wydatki publiczne (budżet państwa)

w ustawie o finansach publicznych (art. 112)

Wydatki budżetu państwa są w szczególności przeznaczone na:

funkcjonowanie organów władzy publicznej, w tym organów administracji

rządowej, organów kontroli i ochrony prawa oraz sądów i trybunałów;

zadania wykonywane przez administrację rządową;

subwencje ogólne dla jednostek samorządu terytorialnego;

dotacje dla jednostek samorządu terytorialnego;

wpłaty do budżetu Unii Europejskiej;

subwencje dla partii politycznych;

dotacje na zadania określone odrębnymi ustawami;

obsługę długu publicznego;

wkład krajowy na realizację programów finansowanych z udziałem środków

europejskich.

Wydatki budżetu państwa

Ustawa o finansach publicznych wyróżnia wydatki

budżetu państwa oraz wydatki budżetu jednostek

samorządu terytorialnego, ale tylko w pierwszym

wypadku określa ich formy prawne.

Wydatki budżetu państwa dzielimy na:

a) dotacje i subwencje;

b) świadczenia na rzecz osób fizycznych;

c) wydatki bieżące jednostek budżetowych;

d) wydatki majątkowe;

e) wydatki na obsługę długu Skarbu Państwa;

f) wpłaty środków własnych UE.

a) dotacje i subwencje

Przez dotacje należy rozumieć świadczenia dokonywane w trybie władczym

ze środków ujętych w budżecie państwa lub jednostek samorządu

terytorialnego na rzecz osób trzecich na podstawie prawa budżetowego lub

odrębnych materialno-prawnych norm prawa.

Przez subwencje można rozumieć świadczenie publicznoprawne państwa na

rzecz innych podmiotów publicznych będących prawnofinansowym odbiciem

ustrojowego podziału zadań publicznych pomiędzy państwo a te podmioty.

Subwencji udziela się z budżetu państwa jedynie na rzecz jednostek

samorządu terytorialnego oraz dla partii politycznych. Różnica między

dotacjami a subwencjami tkwi jednak nie tyle w innym oznaczeniu

beneficjentów jednych i drugich wydatków, ile w tym, że beneficjentom

subwencji przysługuje roszczenie o ich wypłatę, natomiast uprawnienia takiego

nie mają beneficjenci dotacji.

• rodzaje dotacji:

-

dotacje celowe służące finansowaniu lub dofinansowaniu:

- zadań z zakresu administracji rządowej oraz innych zadań zleconych jednostkom

samorządu terytorialnego ustawami;

- ustawowo określonych zadań , w tym zadań z zakresu mecenatu państwa nad

kulturą, realizowanych przez jednostki inne niż jednostki samorządu

terytorialnego;

- bieżących zadań własnych jednostek samorządu terytorialnego;

- zadań agencji wykonawczych;

- zadań zleconych do realizacji organizacjom pozarządowym;

- kosztów realizacji inwestycji.

dotacje podmiotowe służące dofinansowaniu działalności bieżącej

ustawowo wskazanego podmiotu;

- dotacje przedmiotowe stanowiące dopłaty do określonych rodzajów

wyrobów lub usług kalkulowanych wg stawek jednostkowych;

- dopłaty do oprocentowania kredytów bankowych;

- dotacje na pierwsze wyposażenie w środki obrotowe dla nowo

otworzonych zakładów budżetowych.

-

b) świadczenia na rzecz osób fizycznych

Obejmują wydatki budżetu państwa kierowane, na

podstawie odrębnych przepisów bezpośrednio lub

pośrednio do osób fizycznych, a niebędące

wynagrodzeniem za świadczoną pracę. Do świadczeń tego

typu zaliczamy:

- alimenty;

- zasiłki rodzinne;

- renty;

- emerytury;

- stypendia;

- nagrody;

- rekompensaty;

- odszkodowania.

C) WYDATKI BIEŻĄCE JEDNOSTEK BUDŻETOWYCH

Zaliczamy do nich:

- wynagrodzenia i uposażenia;

- zakup towarów i usług;

- koszty utrzymania oraz inne wydatki związane z funkcjonowaniem

jednostek budżetowych i realizacją ich statutowych działań;

- koszty zadań zleconych do realizacji jednostkom niezaliczonym do sektora

finansów publicznych, z wyłączeniem fundacji i stowarzyszeń.

D) WYDATKI MAJĄTKOWE

Zaliczamy do nich:

- wydatki na zakup i objęcie akcji oraz wniesienie wkładów do

spółek prawa handlowego;

- wydatki inwestycyjne państwowych jednostek budżetowych

oraz dotacje celowe na finansowanie lub dofinansowanie

kosztów inwestycji realizowanych przez inne jednostki.

E) WYDATKI NA OBSŁUGĘ DŁUGU SKARBU

PAŃSTWA

Obejmują one w szczególności wydatki budżetu państwa z tytułu:

- oprocentowania i dyskonta skarbowych papierów wartościowych;

- oprocentowania zaciągniętych kredytów i pożyczek;

- wypłat związanych z udzielonymi przez Skarb Państwa poręczeniami i

gwarancjami;

- kosztów związanych z emisją skarbowych papierów wartościowych.

F) WPŁATY ŚRODKÓW WŁASNYCH UE

Dotyczą:

- ceł, opłat rolnych i cukrowych;

- środków obliczonych na podstawie podatku od towarów i

usług;

- środków obliczonych na podstawie wartości rocznego

produktu krajowego brutto;

- odsetek i kar za nieterminowe lub nieprawidłowe naliczone

płatności.

Wydatki budżetów jednostek samorządu

terytorialnego

Wydatki budżetów jednostek samorządu terytorialnego są przeznaczone na

realizację zadań określonych ustawami, a w szczególności na:

• zadania własne jednostek samorządu terytorialnego

• zadania zlecone z zakresu administracji rządowej

• zadania przejęte przez jednostki samorządu terytorialnego do realizacji w

drodze umowy lub porozumienia

• zadania realizowane wspólnie z innymi jednostkami samorządu

terytorialnego

• pomoc rzeczową lub finansową dla innych jednostek samorządu

terytorialnego

Zasady dokonywania wydatków publicznych

Wydatki publiczne mogą być ponoszone na cele i w wysokościach ustalonych

w:

-

ustawie budżetowej;

uchwale budżetowej jednostki samorządu terytorialnego;

planie finansowym jednostki sektora finansów publicznych.

Jednostki sektora finansów publicznych dokonują wydatków zgodnie z

przepisami dotyczącymi poszczególnych rodzajów wydatków.

Wydatki oraz łączne rozchody ujęte w budżecie państwa, budżetach

jednostek samorządu terytorialnego i planach finansowych jednostek

budżetowych stanowią nieprzekraczalny limit.

Wydatki publiczne powinny być dokonywane:

-

w sposób celowy i oszczędny z zachowaniem zasad:

- uzyskiwania najlepszych efektów z danych nakładów;

- optymalnego doboru metod i środków służących osiągnięciu założonych

celów.

-

w sposób umożliwiający terminową realizację zadań;

-

w wysokości i terminach wynikających z wcześniej zaciągniętych

zobowiązań.

Mechanizm budżetowy

Budżetowy mechanizm dokonywania wydatków publicznych odnosi się do

wykonywania budżetu państwa i budżetu jednostek samorządu terytorialnego

przez np. jednostki budżetowe, zakłady budżetowe.

Mechanizm ten opiera się na następujących założeniach:

-

-

dysponentami środków budżetu państwa są dysponenci części

budżetowych i kierownicy podległych tym dysponentom jednostek

budżetowych, którzy zgodnie z odrębnymi przepisami dokonują wydatków

budżetu państwa ujętych w planie finansowym jednostki lub realizują

dochody budżetu państwa;

dokonywanie wydatków budżetowych następuje w terminach określonych

przepisami prawa i zgodnie z harmonogramem realizacji budżetu państwa

oraz w granicach kwot określonych w planach finansowych;

-

istnieją ograniczone możliwości zmiany w ciągu roku budżetowego planów

finansowych, w tym budżetu państwa i budżetu jednostek samorządu

terytorialnego;

-

finansowanie wydatków nadzwyczajnych może być dokonywane z rezerwy

ogólnej lub rezerw celowych;

wydatki na obsługę długu Skarbu Państwa mają pierwszeństwo przed

innymi wydatkami;

wykonywanie budżetu podlega bieżącej kontroli;

-

w toku wykonywania budżetu mogą być stosowane działania sankcyjne

polegające m.in.: na blokowaniu wydatków budżetowych;

-

dokonywanie wydatków budżetowych odbywa się za pomocą rachunków

budżetowych prowadzonych w ramach kasowej obsługi budżetu, przez

odpowiednie banki.

Planowanie i racjonalizacja wydatków

publicznych

-

poziom wydatków publicznych ustala się w zależności od możliwości ich

sfinansowania. Planowanie powinno zapewniać wydatkom publicznym

właściwą strukturę – ma to na celu sprawienie aby środki publiczne trafiły

do tych, którzy ich potrzebują i w takich rozmiarach, które zaspokajają ich

potrzeby;

-

planowanie powinno być efektywne i poddane kontroli;

-

w ramach planowania finansowego nie można zmienić ustaleń

wynikających z przepisów prawnych. Można to uczynić tylko poprzez

zmianę prawa;

-

w toku planowania można natomiast kształtować strukturę wydatków

publicznych, określając ich wielkość.

Metody planowania wydatków publicznych

Nowoczesne planowanie ma następujące cechy:

- za podstawę prac przyjmuje się wyznaczanie celów (programów),

- obowiązek badania racjonalności wydatków jest określony prawnie,

- analizy opierają się na porównywalnych kryteriach oceny,

- programy mają być realizowane niezależnie od ograniczeń wynikających z

rocznego okresu planowania budżetowego,

- realizacja programów pozwala przełamać bariery resortowej organizacji

administracji,

- racjonalizacja wyborów zakłada permanentne badanie racjonalności

wcześniej podjętych decyzji,

- przedmiotem analizy i wyboru są najważniejsze potrzeby, nie zaś te, które

wynikają z przeszłości,

- całościowe określenie kosztów umożliwia eliminację marnotrawstwa

środków.

DŁUG PUBLICZNY, NADWYŻKA I DEFICYT SEKTORA

FINANSÓW PUBLICZNYCH

Nadwyżką sektora finansów publicznych jest dodatnia

różnica między dochodami publicznymi, a wydatkami

publicznymi, ustalona dla okresu rozliczeniowego.

Deficytem sektora finansów publicznych jest ujemna

różnica między dochodami publicznymi, a wydatkami

publicznymi, ustalona dla okresu rozliczeniowego.

Państwowy dług publiczny to nominalne zadłużenie

podmiotów sektora finansów publicznych, ustalone po

wyeliminowaniu przepływów finansowych pomiędzy

podmiotami tego sektora.

.

Potrzeby pożyczkowe budżetu państwa zapotrzebowanie na środki finansowe niezbędne do

sfinansowania:

1/ deficytu

- budżetu państwa

- budżetu środków europejskich

2/ rozchodów budżetu państwa

Potrzeby pożyczkowe budżetu państwa mogą być sfinansowane

przychodami pochodzącymi z:

1/ sprzedaży skarbowych papierów wartościowych na rynku

krajowym i zagranicznym

2/ kredytów zaciąganych w bankach krajowych i zagranicznych

3/ pożyczek

4/ prywatyzacji majątku Skarbu Państwa

5/ kwot uzyskanych ze spłat udzielonych pożyczek i kredytów

6/ nadwyżki budżetu państwa z lat ubiegłych

7/ nadwyżki budżetu środków europejskich (tylko pokrycie deficytu

budżetu środków europejskich)

8/ innych operacji finansowych

Depozyt jest instrumentem płynnościowym- jego istota polega

na czasowym przekazaniu środków finansowych jednostki

sektora finansów publicznych Ministrowi Finansów.

Środki te o charakterze quasi pożyczkowym przeznaczane

mogą być na sfinansowania potrzeb pożyczkowych budżetu

państwa oraz w związku z zarządzaniem długiem Skarbu

Państwa

Depozyty mogą mieć charakter:

1/Dobrowolny

-jednostki samorządu terytorialnego

-instytucje gospodarki budżetowej

-ZUS, KRUS i zarządzane przez nie fundusze

-samodzielne publiczne ZOZ

-PAN

-uczelnie publiczne

-państwowe i samorządowe instytucje kultury

-państwowe instytucje filmowe

-samorządowe osoby prawne

2/ Obligatoryjny

-agencje wykonawcze

-Narodowy Fundusz Zdrowia

-państwowe osoby prawne utworzone na podstawie

odrębnych ustaw w celu wykonywania zadań publicznych

W przypadku depozytu dobrowolnego: