RAPORT Z INWESTYCJI

Lokata strukturyzowana oparta na koszyku spółek z

sektora dóbr luksusowych

SZCZEGÓŁY PRODUKTU

Lokata strukturyzowana oparta na koszyku akcji spółek z sektora dóbr luksusowych jest

produktem inwestycyjnym ze 100% gwarancją kapitału w dniu zapadalności. Odsetki za okres

umowny liczone są według następujących zasad:

Opis

•

Jeżeli w dniu końcowej obserwacji wzrosty wszystkich poszczególnych walorów będą

wyższe niż 20%, to do obliczenia średniej będą wzięte pod uwagę wartości graniczne 20%

dla każdego waloru. Posiadacz lokaty otrzyma zwrot 100% zainwestowanych w lokatę

strukturyzowaną środków pieniężnych oraz odsetki za okres umowny w wysokości 20%

w skali 2 lat.

•

Jeżeli w dniu końcowej obserwacji stopy zwrotu dla poszczególnych spółek będą miały

następujące wartości: 12%, 12%, 12%, 12%, 12%, 12%, 0%, 24%, wtedy średnia

arytmetyczna stóp zwrotu jest równa 11,5% ze względu na wartość graniczną 20%

zastosowaną dla ostatniej spółki. Klient otrzyma 11,5% za dwuletni okres inwestycji.

•

Jeżeli w dniu końcowej obserwacji średnia arytmetyczna wzrostu poszczególnych

walorów będzie równa lub niższa od 0%, to Posiadacz lokaty otrzyma zwrot 100%

zainwestowanych w lokatę strukturyzowaną środków pieniężnych.

Gwarantowana ochrona kapitału

100% w dniu zapadalności

Czas trwania lokaty

2 lata

Instrument bazowy

Udział w wynikach instrumentu bazowego

DAIMLER AG, The Estee Lauder Companies Inc., Tiffany & Co., Pernod-Ricard, Nike Inc -Cl B,

Diageo PLC, Nikon Corp, Michael Kors Holdings

100%

Maksymalne potencjalne odsetki*

20,00% (10,00% w skali roku)

Poziom bariery

20%

Dzień obserwacji początkowej

1 października 2013 r.

Początek okresu umownego

28 września 2013 r.

Koniec okresu umownego (dzień zapadalności) 27 września 2015 r.

Opłata likwidacyjna

• 4% kwoty lokaty strukturyzowanej w pierwszym roku okresu umownego (28.09.2013 r. –

27.09.2014 r.)

• 2% kwoty lokaty strukturyzowanej w drugim roku okresu umownego (28.09.2014 r. –

27.09.2015 r.)

31 lipca 2015 r.

Data wygenerowania raportu

* Kwota odsetek nie uwzględnia podatku od zysków kapitałowych.

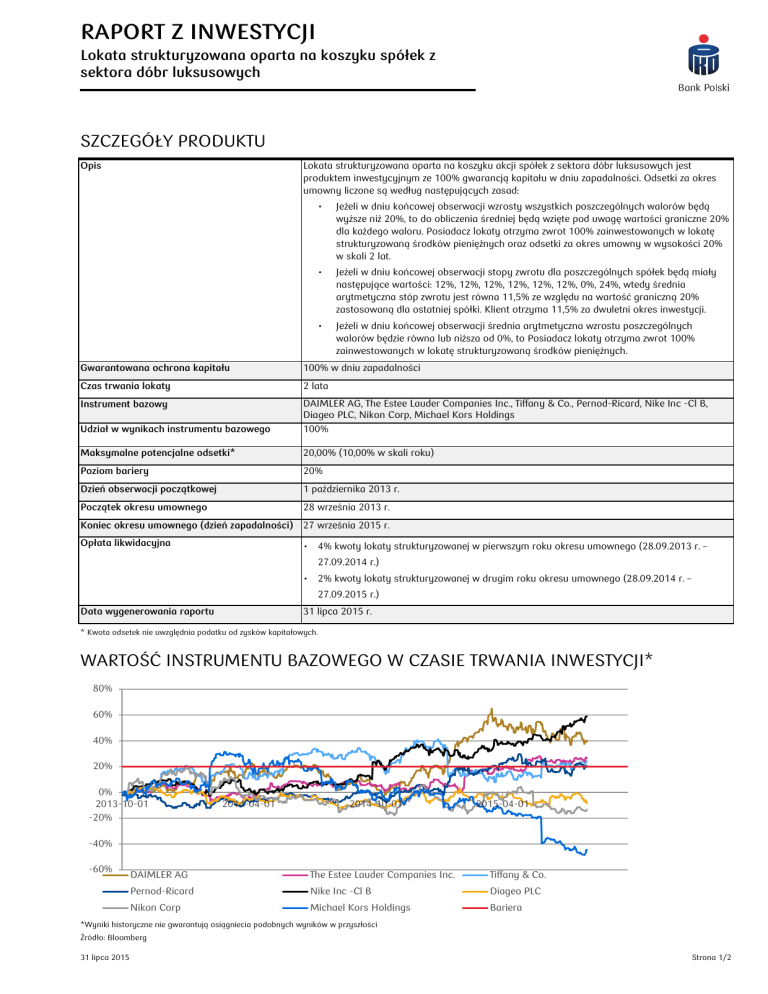

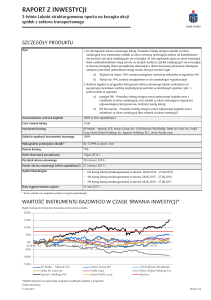

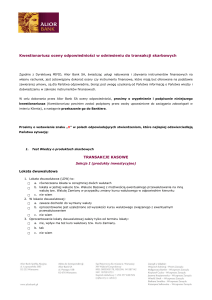

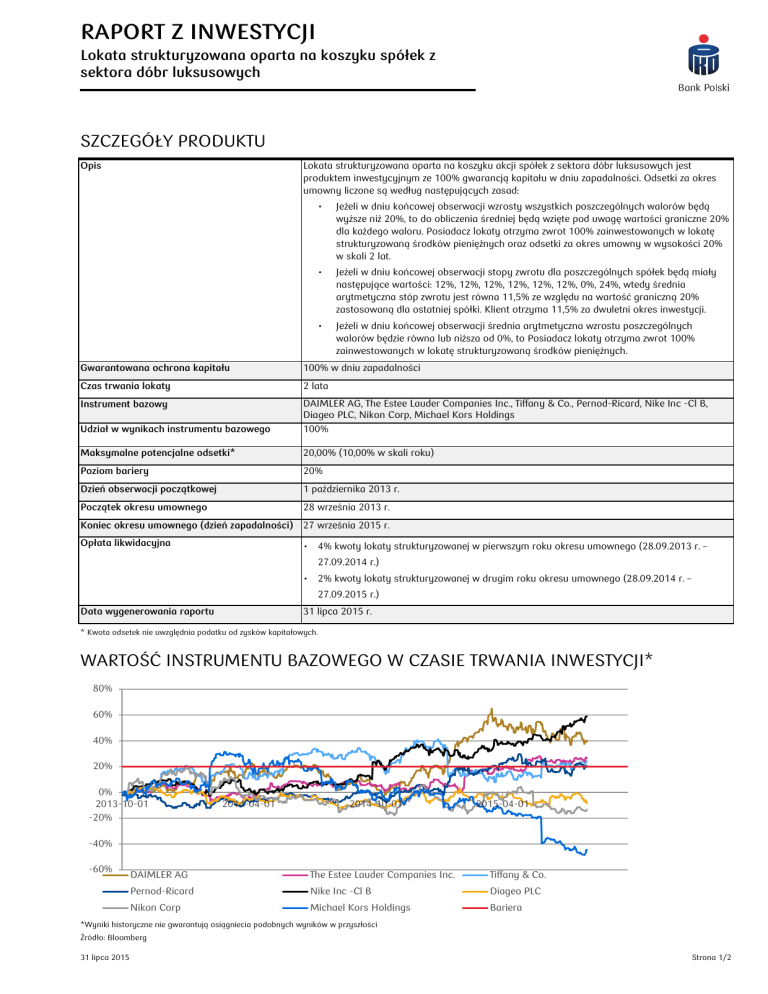

WARTOŚĆ INSTRUMENTU BAZOWEGO W CZASIE TRWANIA INWESTYCJI*

80%

60%

40%

20%

0%

2013-10-01

-20%

2014-04-01

2014-10-01

2015-04-01

-40%

-60%

DAIMLER AG

The Estee Lauder Companies Inc.

Tiffany & Co.

Pernod-Ricard

Nike Inc -Cl B

Diageo PLC

Nikon Corp

Michael Kors Holdings

Bariera

*Wyniki historyczne nie gwarantują osiągniecia podobnych wyników w przyszłości

Źródło: Bloomberg

31 lipca 2015

Strona 1/2

RAPORT Z INWESTYCJI

Lokata strukturyzowana oparta na koszyku spółek z

sektora dóbr luksusowych

ZMIANA WARTOŚCI INSTRUMENTU BAZOWEGO

Nazwa

DAIMLER AG

58,00

81,39

Zmiana z

uwzględnieniem

bariery

40,33%

20,00%

The Estee Lauder Companies Inc.

70,50

89,11

26,40%

20,00%

Tiffany & Co.

76,86

95,70

24,51%

20,00%

Pernod-Ricard

90,39

109,05

20,64%

20,00%

Nike Inc -Cl B

72,42

115,22

59,10%

20,00%

Diageo PLC

1956,50

1 789,50

-8,54%

-8,54%

Nikon Corp

1697,00

1 474,00

-13,14%

-13,14%

75,85

41,99

-44,64%

-44,64%

13,08%

4,21%

Michael Kors Holdings

Cena początkowa

Cena bieżąca

Zmiana

Koszyk

WARTOSĆ TEORETYCZNA NA DZIEŃ ZAPADALNOŚCI (KOMENTARZ)

Na dzień 31 lipca 2015 r. wartość koszyka spółek wzrosła o 4,21% w porównaniu do wartości początkowej i z uwzględnieniem bariery 20%.

Zakładając, iż stopa zwrotu z koszyka 8 spółek utrzyma się na bieżącym poziomie do ostatniego dnia obserwacji instrumentu bazowego, Inwestor

otrzyma 100% zwrot zainwestowanych środków i odsetki w wysokości 4,21% przed opodatkowaniem.

Niniejszy materiał ma charakter wyłącznie informacyjny oraz nie stanowi oferty w rozumieniu Kodeksu cywilnego. Informacje zawarte w tym

materiale nie mogą być traktowane jako propozycja nabycia jakichkolwiek instrumentów finansowych, usługa doradztwa inwestycyjnego,

podatkowego lub jako forma świadczenia pomocy prawnej. PKO Bank Polski dołożył starań, aby zamieszczone w niniejszym materiale informacje

były rzetelne oraz oparte na wiarygodnych źródłach.

Materiał zawiera hipotetyczne wartości przyszłych wyników, które nie stanowią gwarancji osiągnięcia w przyszłości podobnych wyników z

inwestycji. Scenariusze przebiegu inwestycji mają charakter wyłącznie przykładowy i nie odnoszą się do indywidualnej sytuacji Klienta. Niezależnie

od informacji przekazanych przez PKO Bank Polski, przed zawarciem każdej transakcji Klient jest zobowiązany do oceny jej ryzyka, potencjalnych

korzyści oraz ewentualnych strat, jak również w szczególności charakterystyki, konsekwencji prawnych i księgowych transakcji oraz konsekwencji

zmieniających się czynników rynkowych. Klient powinien również w sposób niezależny ocenić, czy jest w stanie sam lub po konsultacjach ze swoimi

doradcami podjąć takie ryzyko. PKO Bank Polski, mimo że oferuje produkty inwestycyjne, nie świadczy usług doradztwa inwestycyjnego ani nie

udziela porad inwestycyjnych lub rekomendacji zawarcia transakcji.

Ostateczna decyzja co do zawarcia transakcji, horyzontu inwestycyjnego oraz wielkości zaangażowanych środków należy wyłącznie do Klienta.

Inwestycja w produkty strukturyzowane wiąże się z ryzykiem utraty zysków. Główne ryzyko związane z inwestowaniem to ryzyko rynkowe

wynikające z faktu, że ceny instrumentów wbudowanych w produkty strukturyzowane podlegają wahaniom pod wpływem ogólnych tendencji

rynkowych.

Szczegółowe informacje o ryzyku związanym z inwestowaniem znajdują się w Katalogu instrumentów finansowych dostępnym na stronie

www.pkobp.pl oraz w oddziałach Banku.

31 lipca 2015

Strona 2/2