20

PRZEWODNIK PO FINANSACH

ANGORA nr 4 (25 I 2015)

Oszczędzaj z głową

Czy na Twojej liście noworocznych postanowień znalazło się oszczędzanie? Jeżeli nie – warto ją uzupełnić. Jeżeli tak – oszczędzaj z głową. Staraj

się nie tylko gromadzić środki, ale również je pomnażać. Pamiętaj jednak,

że nie warto być zachłannym. W świecie finansów mniej często znaczy więcej. Twoje pieniądze są bezpieczne w bankach i SKOK-ach, ponieważ objęte

są systemem gwarantowania depozytów. Miej bardzo ograniczone zaufanie

do firm, które kuszą nadzwyczajnymi zyskami.

Lokaty terminowe

O tym, że oszczędności nie warto trzymać w skarbonce lub materacu, nie

trzeba już chyba przekonywać. Nie jest to ani bezpieczne, ani opłacalne. Po

pierwsze, pieniądze przechowywane w ten sposób nie przynoszą dochodów.

Po drugie, ich łatwa dostępność utrudnia zachowanie dyscypliny w oszczędzaniu. Znacznie lepszym sposobem jest wpłacanie oszczędności do banku. Najpopularniejszym produktem jest lokata terminowa. Oprocentowanie lokat

nie jest bardzo wysokie – ze względu na obecny poziom stóp procentowych

– jednak zapewniają one bardzo duże bezpieczeństwo zgromadzonych środków. Wynika to stąd, że środki zgromadzone w bankach, a od 29 listopada

2013 r. także w SKOK-ach, są chronione przez Bankowy Fundusz Gwarancyjny (BFG) do równowartości w złotych 100 tys. euro.

Lokaty są otwierane poprzez zawarcie z bankiem umowy, na podstawie

której powierzamy tej instytucji pieniądze na określony czas. Ich bezpieczeństwo jest zapewnione przez ustawowy system gwarantowania depozytów,

w związku z czym jedyna możliwość, jaka czeka klienta na zakończenie umowy, to zarobek. Chyba że lokata zostanie zerwana przed planowaną datą zakończenia – wówczas odsetki najczęściej przepadają, a wypłacie podlega tylko ulokowana kwota.

Zasadnicze cechy, jakimi lokaty się różnią, to długość okresu, na jaki lokowane są środki, wysokość oprocentowania oraz sposób i częstotliwość kapitalizacji odsetek.

Jeżeli chodzi o czas trwania lokaty, banki oferują szeroki wachlarz możliwości. Najczęściej do dyspozycji mamy lokaty na 12, 9, 6, 3, 2 lub 1 miesiąc.

Zdarzają się również dłuższe, na 2 lub 3 lata, oraz bardzo krótkie, na przykład 7- lub 3-dniowe. Po upływie określonego terminu:

lokata zostaje zamknięta i środki wraz z wypracowanymi odsetkami są

wypłacone na rachunek, z którego została ona założona lub

lokata zostaje odnowiona, czyli będzie kontynuowana, chociaż oprocentowanie może być już inne. Kwota lokaty w kolejnym okresie powiększana

jest o uzyskane odsetki lub są one wypłacane na konto właściciela lokaty.

Oprocentowanie jest zazwyczaj tym wyższe, im dłuższy jest okres trwania

lokaty. Na jego poziom mogą mieć też wpływ inne czynniki, na przykład wysokość środków, jakie chcemy ulokować.

Podsumowując, przy obliczaniu zysku z lokaty trzeba zwracać uwagę nie

tylko na poziom jej oprocentowania, ale również sposób kapitalizacji odsetek, czyli zasady powiększanie kapitału o odsetki, które zostały przez ten kapitał wygenerowane lub też lokowanie na kolejny termin jedynie kapitału,

a naliczone odsetki przekazywane są na wskazany przez klienta rachunek.

Im częstsza kapitalizacja, tym większy realny zysk, ponieważ oprocentowanie liczone jest od coraz wyższej wartości kapitału. Mówimy wówczas o procencie składanym.

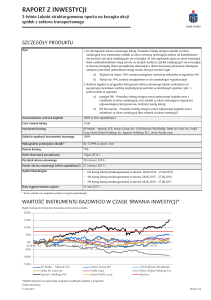

Lokaty strukturyzowane

Oprócz standardowych lokat terminowych banki oferują oszczędzającym

również produkty strukturyzowane. Stwarzają one możliwość uzyskania

większych korzyści niż oferowane na tradycyjnych lokatach, jednak są obarczone znacznie większym ryzykiem, związanym z możliwością braku jakichkolwiek zysków, a nawet utraty części kapitału.

Lokata strukturyzowana, zwana też strukturą, to produkt składający się co

najmniej z dwóch instrumentów finansowych, które dzielą się na część

oszczędnościową oraz inwestycyjną. Większa część kapitału (zwykle od 70%

do 95%) lokowana jest w bezpieczne instrumenty (np. obligacje skarbowe),

co służy ochronie ulokowanego kapitału w całości lub pewnej określonej części. Pozostała część jest inwestowana w bardziej ryzykowne produkty finansowe – instrumenty pochodne – najczęściej opcje finansowe, np. na wzrost

indeksu giełdowego czy umocnienie kursu złotego w relacji do euro. To właśnie one mają przyczynić się do osiągnięcia wyższego zysku ze struktury niż

w przypadku standardowej lokaty. Mogą jednak nie przynieść żadnego zysku, a nawet doprowadzić do utraty części kapitału, jeśli zdarzenie leżące

u podstaw lokaty strukturyzowanej (np. wzrost indeksu giełdowego) się nie

zrealizuje.

Produkty strukturyzowane mogą być konstruowane w oparciu o różne

podstawy prawne i w związku z tym nie zawsze będą objęte gwarancją Bankowego Funduszu Gwarancyjnego. Bank bowiem może nie być stroną umowy tylko sprzedawcą produktu, a wtedy tak ulokowane oszczędności znajdą

się poza ochroną BFG. Dlatego przed zawarciem umowy lokaty strukturyzowanej należy upewnić się, czy dana „struktura” podlega ustawowemu systemowi gwarantowania depozytów i w jakim zakresie.

Co istotne, lokata strukturyzowana prawie zawsze jest długoterminowa

(zwykle 2-3 lata). Wiąże się to z koniecznością zagwarantowania klientowi

zwrotu całej wpłaconej kwoty, a w tym celu bezpieczna część lokaty musi

mieć czas, aby wypracować zysk na pożądanym poziomie.

Z pieniędzy deponowanych w produktach strukturyzowanych bank często

pobiera opłaty (np. administracyjną, subskrypcyjną), dlatego warto sprawdzić, jaka jest jej wysokość. Dodatkowo w przypadku zerwania lokaty przed

jej zakończeniem bank pobierze opłatę manipulacyjną sięgającą nawet 3%.

Lokata strukturyzowana powinna posiadać następujące cechy:

częściowa lub pełna ochrona kapitału – bank musi określić, jaki procent kapitału

odzyskamy w przypadku niepowodzenia części inwestycyjnej lokaty (np. 100%

ochrona kapitału);

zdefiniowany czas trwania inwestycji;

określona formuła naliczania odsetek od lokaty;

rodzaje i wysokość opłat;

wbudowany instrument pochodny (czyli to, w co bank zainwestuje ryzykowną

część lokaty strukturyzowanej).

A K C J A

E D U K A C Y J N A

ANGORA nr 4 (25 I 2015)

21

PRZEWODNIK PO FINANSACH

ją często adres w innym kraju, a umowy z klientami napisane są bardzo

skomplikowanym językiem i nie tłumaczą jasno, jak zostaną ulokowane powierzone im pieniądze.

Państwowy nadzór skutecznie wywiązuje się z zadania zapewnienia bezpieczeństwa środków gromadzonych w bankach. Ostatni przypadek upadłości

banku spółdzielczego miał miejsce w 2001 r., a banku komercyjnego

w 2000 r. Był to Bank Staropolski, w którym zgromadzone wówczas depozyty miały wartość kilkuset milionów złotych. Klienci skorzystali z gwarancji

Bankowego Funduszu Gwarancyjnego, dzięki czemu udało im się odzyskać

większość zdeponowanych środków. Kwota depozytów feralnego banku była porównywalna z wartością środków wpłaconych do słynnej piramidy finansowej Amber Gold. Jej klienci nie mają jednak szansy na odzyskanie swoich

pieniędzy z innych źródeł niż majątek upadłej spółki.

Autor: Monika Niewinowska

Cztery zasady bezpiecznej inwestycji:

/ANGORA

Nie ufaj okazjom

Oprocentowanie lokat bankowych sięga obecnie kilku procent – w przypadku tych tradycyjnych najpopularniejsze są stawki w przedziale 1-3 proc.

w skali roku, a szacunkowe zyski z lokat strukturyzowanych to 5-7 proc. Przychód z kapitału na poziomie kilku procent może wydawać się niewielki, tym

bardziej że na rynku pojawiają się oferty kuszące znacznie wyższym oprocentowaniem – rzędu kilkunastu, a nawet ponad dwudziestu procent. Należy do

nich podchodzić z bardzo dużą ostrożnością! Za obietnicami szybkich i wielkich zysków mogą się kryć pułapki i wysokie ryzyko utraty części, a nawet całości zainwestowanego kapitału. Bywa, że oferujące je firmy mają tylko jeden

cel – zebrać jak największą ilość gotówki i… zniknąć. Jest to klasyczny przykład piramidy finansowej – czyli systemu, w którym wypłata kapitału z odsetkami jednego klienta pokrywana jest głównie z pieniędzy pochodzących od

innych. Taki system zawsze kończy się katastrofą, której jedynymi ofiarami

są klienci. Najczęściej pozostają z niczym, bez większych szans na odzyskanie swoich oszczędności. Przykładem może tu być spółka Amber Gold, której klienci stracili bezpowrotnie oszczędności. Jak się ustrzec losu, który spotkał poszkodowanych w tej głośnej aferze finansowej?

Zanim zdecydujesz się powierzyć jakiejkolwiek instytucji swoje pieniądze,

sprawdź jej wiarygodność. Nie daj się zwieść wyjątkowym okazjom – takie na

rynku finansowym po prostu nie istnieją.

Bezpieczne produkty dla oszczędzających oferują banki i spółdzielcze kasy

oszczędnościowo-kredytowe (SKOK-i). Są to instytucje, których działalność regulują w szczegółowy sposób przepisy polskiego prawa, a nad bezpieczeństwem

powierzanych środków czuwa Komisja Nadzoru Finansowego (KNF). Pieniądze zdeponowane w bankach i SKOK-ach do równowartości w złotych 100 tys.

euro są też objęte Bankowym Funduszem Gwarancyjnym, który zabezpiecza

klientów przed stratami w razie upadłości bądź zawieszenia działalności wspomnianych instytucji.

Lista nadzorowanych podmiotów finansowych, w tym banków i SKOK-ów,

znajduje się na stronie internetowej KNF. Jeśli podmiotu, którego oferta Cię

zainteresowała, na niej nie ma, powierzenie mu pieniędzy może grozić ich

utratą. KNF publikuje też listę ostrzeżeń publicznych, na której zamieszcza

nazwy firm, przeciwko którym złożyła zawiadomienie o podejrzeniu popełnienia przestępstwa, ponieważ bez stosownego zezwolenia przyjmują od

klientów pieniądze „w celu obciążania ich ryzykiem”.

Instytucje tworzone w formie piramidy finansowej często prowadzą działalność z naruszeniem prawa. Zwykle próżno szukać ich sprawozdań finansowych, a nawet informacji, kto nimi kieruje i do kogo należą. Spółki te ma-

1. Sprawdź, czy firma objęta jest nadzorem państwowym.

Czy podmiot gromadzący pieniądze jest nadzorowany przez Komisję Nadzoru

Finansowego?

Listę podmiotów objętych nadzorem finansowym można znaleźć na stronie:

www.knf.gov.pl lub na stronie internetowej kampanii: www.zanim-podpiszesz.pl.

2. Pamiętaj, że wysoki zysk to duże ryzyko.

Czy obiecany zysk znacznie przekracza inne oferty na rynku?

– Inwestując swój kapitał ponosisz ryzyko nie tylko nieuzyskania oferowanego

zysku, ale wręcz utraty części bądź całości wpłaconych pieniędzy.

– Sytuacja taka jest tym bardziej prawdopodobna, im większy zysk jest obiecywany.

W praktyce najbezpieczniejsze inwestycje to lokaty w bankach lub obligacje emitowane przez Skarb Państwa.

3. Dokładnie przeczytaj umowę.

Szczególnie zwróć uwagę na następujące elementy:

– czy firma wymienia okoliczności, w których nie wypłaci części bądź całości

przyjętych pieniędzy,

– czy w umowie występuje obowiązek poniesienia opłaty za przechowanie pieniędzy.

Przy występowaniu wspomnianych klauzul w umowie należy rozważyć celowość

korzystania z usług takiej firmy i powierzania jej swoich pieniędzy. Warto pytać

o szczegóły. W wypadku wątpliwości należy poprosić o wzorce dokumentów

i skonsultować je z prawnikiem lub inną kompetentną osobą.

4. Nie podpisuj, jeśli nie rozumiesz.

Nie należy korzystać z usług finansowych, których się nie rozumie. Jeśli oferujący usługi nie chce lub nie potrafi wyjaśnić ich zasad, lepiej zrezygnować z takiej

propozycji.

Zanim podpiszesz!

Siedem instytucji publicznych: Bankowy Fundusz Gwarancyjny,

Komisja Nadzoru Finansowego, Ministerstwo Finansów, Ministerstwo Sprawiedliwości, Narodowy Bank Polski, Policja oraz Urząd

Ochrony Konkurencji i Konsumentów realizuje wspólnie akcję społeczną, której celem jest zwrócenie uwagi społeczeństwa na ryzyko

związane z zawieraniem umów finansowych. Na stronie internetowej www.zanim-podpiszesz.pl znajdziesz wskazówki, jak się

ustrzec kłopotów związanych przede wszystkim z korzystaniem

z usług finansowych, które nie podlegają szczególnemu nadzorowi

państwa.

WYPEŁNIJ ANKIETĘ. Po przeczytaniu artykułu wypełnij ankietę na:

www.angora.com.pl/przewodnikpofinansach. Sprawdź swoją wiedzę i oceń

przydatność publikacji. Na pierwszych 65 osób czeka bonus w postaci bezpłatnego dostępu do e-angory.

Projekt realizowany z Narodowym Bankiem Polskim

w ramach programu edukacji ekonomicznej

A K C J A

E D U K A C Y J N A