I. Z A R Z ĄD Z A N IE F I N A NS A MI PR ZE DS IĘ B IO R ST W A

Po 1989 r. gospodarka rynkowa jest gospodarką finansową.

Pieniądz pełni bardzo ważne funkcje jako:

- Środek płatniczy

- Środek wymiany

- Środek gromadzenia

- Pobudzenie i weryfikacja procesów gospodarczych

Istota finansów przedsiębiorstwa wyraża się w kreowaniu przyszłych warunków jego

działalności. Natomiast umiejętność wykorzystania środków pieniężnych w procesach

decyzyjnych określa się mianem zarządzania finansami. Zjawiska i procesy zachodzące w

przedsiębiorstwie przy pomocy czy za pośrednictwem pieniądza składają się na pojęcie

finansów firmy.

3 aspekty rozpatrywania finansów:

1. Funkcjonalny – proces gromadzenia i wykorzystywania pieniądza;

2. Podmiotowy – (podmiotowa i organizacyjna) finanse firmy przedstawiane są z punktu

widzenia podmiotowej i organizacyjnej struktury przedsiębiorstwa;

3. Przedmiotowy – zjawiska finansowe przedstawia się w różnych wyodrębnionych sferach

działalności przedsiębiorstwa, np. bieżącej, rozwojowej. w planowaniu, budżetowaniu, analizie

finansów;

Gospodarka finansowa spełnia szereg funkcji:

1. Określa równowagę finansową przedsiębiorstwa i jego zdolność płatniczą, która oznacza, że

posiada ono płynność finansową. Zaś za płynność rozumie się dysponowanie wolnymi środkami

finansowymi, które mogą być szybko lokowane w różnych przedsięwzięciach.

2. Aktywizuje rzeczowe procesy gospodarcze (produkcję) i wymusza ich efektywność

ekonomiczną.

3. Łączy w syntetycznej formie pieniężnej poszczególne sfery działalności przedsiębiorstwa

(finansową, kadrową, operacyjną, materiałową, gospodarczą).

4. Określa miejsce powstawania kosztów i źródła kreowania przychodów.

5. Umożliwia ocenę efektywności działalności przedsiębiorstwa w przekroju poszczególnych sfer

i wyodrębnionych ekonomicznie komórek organizacyjnych tego przedsiębiorstwa.

6. Zapewnia środki na przedsięwzięcia rozwojowe i określa zarazem dla nich wymogi

efektywnościowe.

7. Daje szansę osiągania nadwyżek (zysków) sygnalizując o zagrożeniach mogących je

pomniejszyć a płynących z wewnątrz jak i z otoczenia przedsiębiorstwa.

8. Pomaga określić opłacalność przyjętych kierunków ekspansji (rozwojowej, inwestycyjnej).

9. Stwarza przesłanki dla wzrostu dochodów pracowniczych i pomnażania majątku właścicieli.

10. Warunkuje określony układ stosunków przedsiębiorstwa z otoczeniem rynkowym i

instytucjonalnym.

Cele zarządzania finansami są takie same jak cele samego przedsiębiorstwa. Celem

wszystkich decyzji jest maksymalizacja wartości rynkowej przedsiębiorstwa. Wzrost tej

wartości prowadzi do zwiększenia stanu posiadania właścicieli przedsiębiorstwa poprzez:

1. Maksymalizowanie zyskowności i rentowności kapitałów własnych

2. Optymalizowanie nadwyżki finansowej przy przestrzeganiu zasady rozsądnego ryzyka

finansowego.

Cele pośrednie:

- Dążenie do maksymalizacji zysku

- Osiągnięcie zadowalającego poziomu zysku

- Maksymalizacja sprzedaży i zwiększenie udziałów przedsiębiorstwa w określonym segmencie

zysku

- Stabilizacja sprzedaży i utrzymanie obecnego poziomu na rynku

- Utrzymanie dotychczasowego poziomu zatrudnienia i wynagrodzenia.

Podstawowym czynnikiem określającym wartość przedsiębiorstwa jest wielkość strumienia

dochodów jakie to przedsiębiorstwo przynosi właścicielowi lub właścicielom (spółka).

1

W zarządzaniu finansami przedsiębiorstwa występują 2 sfery o odmiennych

właściwościach:

1. Pomnażanie dochodów – ma zapewnić równowagę finansową i zdolność płatniczą

przedsiębiorstwa. Zaopatrzone jest w zespół narzędzi (mierników, wskaźników). Sygnalizuje na

bieżąco o szansach i zagrożeniach wynikających z otoczenia i umożliwia kierownictwu

podejmowanie odpowiednich decyzji.

2. Projektowanie przyszłości firmy, gdyż decyzje podjęte w jej zakresie będą skutkowały

dochodami lub stratami w przyszłych okresach. Są one obarczone ryzykiem, którego

zmniejszenie zależy od wielu czynników:

- Umiejętność projektowania przyszłości

- Umiejętność oszacowania ryzyka i znalezienia sposobów zabezpieczenia się przed

ewentualnymi skutkami niepowodzenia.

Proces zarządzania finansami sprowadza się do konieczności podejmowania decyzji:

1. Inwestycyjnych (w szerokim znaczeniu) – w wyniku których kształtowana jest wielkość i

struktura aktywów niezbędnych do prowadzenia działalności gospodarczej czyli dotyczących

wykorzystania kapitału.

2. Finansowych (w wąskim znaczeniu) - odnoszących się do źródeł finansowania tych aktywów

(aktywa = zasoby, pasywa = źródła), a szczególnie ich rozmiarów, rodzajów i struktury czyli

rozstrzygających o pozyskiwaniu i gromadzeniu kapitału.

Przez inwestowanie rozumie się każde wykorzystanie kapitału celem jego powiększenia.

Inwestycją może być:

1. Pomnażanie majątku trwałego, jego remonty (kapitalne, nowelizacje). Są to inwestycje

rzeczowe.

2. Lokaty środków pieniężnych w akcje, obligacje, bony skarbowe, udziały, pożyczki,

świadectwa udziałowe. Są to inwestycje kapitałowe lub finansowe.

Wybór miejsc i sposobów inwestowania wiąże się ze znajomością przyszłych warunków

rynkowych zapewniających osiąganie wysokiej stopy zwrotu od wniesionych lokat. Inwestuje

się w dziedziny atrakcyjne dla inwestorów, które cieszą się wysoką opłacalnością produktów.

W decyzjach inwestycyjnych uwzględnia się:

1. Strategię inwestycyjną firmy

2. Nowe możliwości inwestycyjne uzyskane na podstawie badań i zebranych informacji

3. Projekcję spodziewanych strumieni przychodów jako wynik sprzedanych towarów, usług,

wyrobów

4. Wybór wariantów inwestycyjnych w oparciu o kryteria efektywnościowe

5. Wyniki kontroli wydatków inwestycyjnych

Decyzje finansowe dotyczą wyboru źródeł zasilenia kapitałowego, co wymaga zestawienia

nakładów i efektów wskazujących na najtańsze sposoby pozyskania środków kapitałowych.

Bierze się tutaj pod uwagę:

- Warunki dostępności i stopień uciążliwości czerpania kapitału z potencjalnych źródeł

- Czas oczekiwania ,itp.

Potencjalnymi źródłami zasilania przedsiębiorstwa w kapitał są:

1. Zatrzymanie własnych nadwyżek (zysków) zgodnie z przyjętą polityką podziału nadwyżki

2. Emisja akcji, obligacji

3. Kredyty bankowe, pożyczki

Te decyzje mają jednakowe znaczenie, choć są podejmowane w różnym czasie.

Zarządzanie finansami jako proces decyzyjny rozpoczyna się od sformułowania potrzeb w

zakresie poziomu i struktury aktywów (inwestycje). Zamierzenia te są później konfrontowane z

możliwościami i warunkami pozyskania źródeł finansowania. W wyniku tej konfrontacji może

być podjęta negatywna lub pozytywna decyzja o inwestowaniu w zależności od możliwości ich

sfinansowania kapitału oraz od relacji między kosztem tego kapitału a uzyskiwanymi efektami.

2

Obszar decyzji finansowych można uznać za weryfikujące decyzje inwestycyjne, jakkolwiek

decyzje finansowe nie są przez to ważniejsze, a decyzje inwestycyjne nie są im

podporządkowane.

Decyzje bieżące (operatywne) są związane z działalnością operacyjną, której celem jest

efektywne zarządzanie składnikami majątkowymi oraz kapitałowymi przedsiębiorstwa.

Największe rezerwy efektywnościowe tkwią w zarządzaniu kapitałem obrotowym.

Optymalizacja tych składników wyzwala płynne środki pieniężne, które mogą być korzystnie

zainwestowane, mogą zmniejszać zapotrzebowanie na zewnętrzne źródła zasilania

kapitałowego.

Formuła zarządzania finansami

PRZYCHODY KOSZTY UZYSKANIA PRZYCHODU WYNIK FINANSOWY

P KUP zysk / dochód

P KUP strata

P = KUP = 0

Nadwyżka przychodów nad kosztami stanowi zysk brutto do opodatkowania, a po

opodatkowaniu jest to zysk netto.

Natomiast odpowiednikiem tej kategorii zysku jest dochód stanowiący podstawę

opodatkowania dochodowego.

Pojecie dochodu używane jest do osób fizycznych oraz firm stosujących tzw. Uproszczone

zasady ewidencji gospodarczej.

Personel Company Value

Income Income Added

Tax Tax Tax

Aby uzyskać zwiększenie dochodu trzeba:

1. Maksymalizować przychody przy względnie stałym koszcie;

2. Minimalizować koszty przy względnie stałym przychodzie (nigdy nie można jednocześnie

maksymalizować przychodów i minimalizować kosztów).

Potencjalnymi źródłami tworzenia przychodu są:

1. Przychód ze sprzedaży produktów, usług, towarów. Jest on kreowany poprzez aktywizację

podaży w ujęciu ilościowym i jakościowym w drodze przemian w jej strukturze

asortymentowej, stosowanie zróżnicowanych strategii cenowych przejawiających się w różnej

formie sprzedaży.

2. Przychody osiągane z operacji finansowych na rynku kapitałowym z tytułu zakupu i

sprzedaży papierów wartościowych, udziałów w jakichś przedsięwzięciach, z udzielenia

pożyczek, przyjmowania depozytów oraz dokonywania lokat w innych firmach.

3. Przychody z operacji finansowych

4. Przychody z operacji finansowych na rynkach walutowych, różnice walutowe

5. Korzyści z przedsięwzięć efektywnościowych, tj. lepsze wykorzystanie technologii,

racjonalizacja rozmieszczenia produkcji czy punktów sprzedaży, optymalizacja stanów

zapasów, racjonalizacja przewozów, poziomowość struktury zatrudnienia i wynagrodzeń,

lepsze wykorzystanie czasu pracy.

6. Efekty z tytułu sprawnej działalności służb finansowych w postaci przyspieszonych cykli

rozliczeniowych, minimalizacja poziomu należności, egzekwowanie należności

przeterminowanych i odsetek z tego tytułu, terminowe regulowanie zobowiązań.

7. Korzyści wynikające z wyboru najatrakcyjniejszych form i firm ubezpieczeniowych.

8. Wpływy z amortyzacji (jest kosztem, ale nie jest wydatkiem).

9. Wpływy ze sprzedaży środków trwałych

10. Wszelkie refundacje, dotacje z subwencji.

Manager finansowy

Funkcje managera finansowego:

1. Organizuje i nadzoruje obieg informacji wewnętrznej umożliwiającej kontrolę przebiegu

operacji finansowych, sygnalizującej możliwość występowania ewentualnych zagrożeń i i

nieprawidłowości, których usunięcie wymaga interwencji oraz ocenę bieżącej sytuacji firmy.

3

2. Nadzoruje sporządzanie planów finansowych, budżetów

3. Podejmuje decyzje zmierzające do zapewnienia dopływu niezbędnego kapitału z zewnątrz

przy minimalizacji kosztów finansowych oraz do zapewnienia należytej płynności finansowej

(płatniczej).

4. Utrzymuje kontakty z kontrahentami firmy występującymi w charakterze wierzycieli i

dłużników, a także z organami skarbowymi w związku z wymiarem i regulowaniem podatków.

Podpisuje umowy kredytowe i inne dokumenty związane z konsekwencjami finansowymi dla

firmy.

5. Podpisuje umowy kredytowe i inne dokumenty związane z konsekwencjami finansowymi dla

firmy, np. zamówienia, zobowiązania.

6. Sprawuje nadzór nad prawidłowym i terminowym przygotowaniem sprawozdań finansowych

(bilans, rachunek zysków i strat).

7. Przedkłada kierownictwu informacje o sytuacji finansowej firmy i jej przewidywanym

rozwoju oraz o wynikających z tego konsekwencjach dla firmy.

I I. S Y STEM F I N AN SO W Y P R ZED S IĘ B I O RST W A

Przedsiębiorstwo jest włożonym przez właścicieli lub współwłaścicieli podmiotem mającym

na celu osiągnięcie zysku. Jest założonym przez właściciela lub współwłaścicieli podmiotem

zajmującym się działalnością, która ma przynieść „t” wynik finansowy lub zysk przez sprzedaż

efektów tej działalności.

Finansowym wyrazem działalności przedsiębiorstwa na własne ryzyko jest:

1. Ryzyko poniesienia straty, która obarcza właścicieli wniesionych wkładów,

2. Ryzyko niewypłacalności, która oznacza niezdolność do spłacania wymagalnych na niej

zobowiązań.

Patrząc na przedsiębiorstwo ze strony bilansu można zarządzanie zdefinansować jako naukę

zarządzania przepływem zasobów i kapitałów.

Proces zarządzania polega na podejmowaniu decyzji dotyczących opłacalności i sposobu

pozyskiwania zasobów oraz inwestowania kapitału na podstawie odpowiednich danych

wynikających z przeprowadzonych analiz i ocen.

Zasadniczy trzon zarządzania sprowadza się do zarządzania aktywami i pasywami oraz

określenie możliwości i opłacalności zaangażowania kapitału w różnych przedsiębiorstwa.

Bilans sporządza się na koniec roku.

Aktywa – podstawowe pozycje rodzajowe.

Pasywa – po prawej stronie.

Są ustawione w kolejności wskazującej na rosnący stopień ich płynności finansowej, łatwość z

jaką mogą być użyte jako gotówka, zużyte na uregulowanie zobowiązań (aktywa). Pasywa są

ustawione według pilności ich zwrotu, poczynając od składników do trwałej użyteczności.

Kapitał własny + Zobowiązania długoterminowe = KAPITAŁ STAŁY (który powinien

zapewnić pokrycie składników aktywów o najniższej płynności (przynajmniej) – majątek

trwały).

Aby zarządzanie finansami było skuteczne musi być dostosowany doń odpowiedni system

finansowy, który stanowi jego specyficzny układ właściwy tylko danemu przedsiębiorstwu.

Każdy system finansowy jest inny dla każdego przedsiębiorstwa.

Cechy wspólne:

- System jest zawsze zbiorem elementów składowych przedsiębiorstwa, tworzących jego

strukturę organizacyjną, powiązanych podsystemem wzajemnych relacji w postaci

wyznaczonych celów, zadań, odpowiedzialności, zależności oraz podsystemem obiegu

informacji. Skonstruowanie odpowiedniego systemu finansowego wymaga umiejętnego

połączenia zagadnień związanych z ustaleniem struktury zasobów rzeczowych źródeł

pochodzenia oraz przeznaczenia funduszy (kapitałów), określenia pożądanych relacji nakładów

i wyników, płynności, nakładów, inwestycji itd. Przede wszystkim zaś konieczne jest określenie

zakresu i rodzaju działań w wymiarze finansowym, aby było możliwe sprawne zarządzanie

4

finansami, czyli podejmowanie decyzji o największym stopniu trafności i w odpowiednim

czasie.

W skład systemu finansowego wchodzą następujące elementy:

1. Zarządzanie aktywami i pasywami

2. Zarządzanie nadwyżką finansową,

3. Zarządzanie gotówką,

4. Zarządzanie zobowiązaniami,

5. Prowadzenie rachunku kosztów,

6. Budżetowanie,

7. Kontrola finansowa.

System finansowy = System zarządzania

Zarządzanie aktywami i pasywami - podstawowym celem tego zarządzania jest ustalenie

optymalnej struktury bilansu przedsiębiorstwa, tzn. takiej, która umożliwia osiągnięcie celów

przedsiębiorstwa, czyli m.in. równowagi finansowej.

Zarządzanie nadwyżką finansową – celem tego zarządzania jest jej optymalizowanie

(nadwyżki) albo maksymalizowanie oraz optymalny jej podział z uwzględnieniem oczekiwań

właścicieli przedsiębiorstwa w krótkim i długim czasie.

Zarządzanie gotówką – celem tego zarządzania jest ustalenie optymalnego składu wpływów

i wydatków, umożliwiającego osiągnięcie i utrzymanie płynności finansowej na odpowiednim

poziomie.

Każde zjawisko gospodarcze w przedsiębiorstwie:

1. Przysparza firmie gotówki poprzez jej wpływ (inflow),

2. Powoduje jej wpływ (outflow),

3. Może mieć skutek gotówkowy odroczony w czasie (kredyt handlowy, kredyt kupiecki).

Generalnie zarządzanie gotówką powinno dać odpowiedź na pytanie „Czy w danym okresie

wielkość wpływów gotówki jest większa od wielkości jej wpływów, czy też jest odwrotnie?”.

Różnica tych 2 czynników nosi nazwę cash flow. Zarządzanie gotówką ma charakter

dynamiczny, tzn. pozwala stwierdzić co dzieje się w danym momencie, a nie jaki jest efekt na

koniec tego okresu. Takie spojrzenie na przepływy gotówki pozwala przypisać im funkcję

oceniającą, zwaną zmianą pozycji gotówkowej firmy, która stanowi silny czynnik korygujący

stan gotówki z początku okresu (czyli jej pozycję gotówkową na początek okresu).

Firma powinna tak zarządzać finansami, aby stan gotówki nie spadł poniżej minimalnego

poziomu, wyznaczonego przez samo przedsiębiorstwo jako gwarancję bezpieczeństwa

gotówkowego (finansowego), ale nie wyklucza do sytuacji , że okresowo pojawią się

występujące stany gotówki na koniec okresu, lokowane w następnych okresach w zamieniony

sposób.

Przepływy gotówki

I. Wpływy z działalności bieżącej:

1. Przychody ze sprzedaży produktów, towarów i usług,

2. Dotacje,

3. Wyniki z pozostałej sprzedaży (+/-),

4. Zyski nadzwyczajne,

5. Wzrost (-) lub spadek (+) stanu należności,

6. Wzrost (+) luba spadek (-) stanu rezerw gotówki.

II. Wydatki na działalność bieżącą:

7. Koszt własny sprzedaży (bez amortyzacji, kosztów finansowych i podatku VAT),

8. Podatki (VAT, dochodowy i inne),

9. Straty nadzwyczajne,

10. Wzrost (-) lub spadek (+) stanu zapasów,

11. Wzrost (-) i spadek (+) stanu zobowiązań,

12. Wzrost (-) lub spadek (+) stanu zadłużenia krótkoterminowego,

13. Wzrost (-) lub spadek (+) stanu zadłużenia przeterminowanego,

14. Wzrost (+) lub spadek (-) stanu rozliczeń międzyokresowych czynnych,

5

15. Wzrost (-) luba spadek(+) stanu rozliczeń międzyokresowych biernych.

III. Przepływy pieniężne z bieżącej działalności finansowej:

16. Przychody z operacji finansowych,

17. (-) Koszty finansowe,

18. Wzrost (-) luba spadek (+) stanu krótkoterminowych papierów wartościowych,

IV. Przepływy pieniężne netto z działalności bieżącej i finansowe (I – II + III).

V. Wydatki nie związane z działalnością bieżącą:

19. Wydatki inwestycyjne,

20. Dywidendy,

21. Spłata zadłużenia długoterminowego,

22. Inne wypłaty z zysku netto.

VI. Wpływy z instrumentów finansowych:

23. Sprzedaż akcji (udziałów),

24. Sprzedaż obligacji,

25. Kredyty, pożyczki długoterminowe.

VII. Zmiana stanu zasobów pieniężnych (IV – V + VI).

Zyski nadzwyczajne – celem jest optymalizacja ich struktury czasowej (relacja między

zabowiązaniami krótkoterminowymi i długoterminowymi) oraz rodzajowej (zobowiązania wobec

budżetu, banku, innych wierzycieli).

Wzrost (-) lub spadek (+) stanu należności – celem jest osiągnięcie właściwego poziomu

kosztów w różnych układach (rodzajowym – materiały, płace) poprzez prawidłową ich

ewidencję, naliczanie i rozliczanie.

Wzrost (+) lub spadek (-) stanu rezerw gotówki – celem jest oszacowanie i zaplanowanie

przychodów i rozchodów, jakie wystąpią w przyszłych okresach, co daje punkt odniesienia do

ich bieżącej kontroli oraz pozwoli ustalić wysokość przewidywanego wyniku finansowego.

Koszt własny sprzedaży (bez amortyzacji, kosztów finansowych i podatku VAT) –

zadaniem kosztów finansowych jest zapewnienie efektywności poniesionych nakładów oraz

sprawdzenie stopnia realizacji wyznaczonych celów przedsiębiorstwa, jako całości oraz

poszczególnych jego komórek. Kontrola finansowa polega na ustalaniu odchyleń wielkości

rzeczywistych od wielkości założonych (normatywów) oraz identyfikowanie przyczyn

występowania tych odchyleń. Istotną rolę odgrywa tu budżetowanie.

Sposoby zarządzania finansami:

1. Statyczne – polega na analizie i ocenie efektów rzeczowych, mierzonych wielkościami

finansowymi w wymiarze pieniężnym expost na podstawie danych finansowych. Spełnia ważną

funkcję głównie w zakresie poznawania skutków podejmowanych działań pozwalających na

ustalenie ich przyczyn.

2. Dynamiczne – oznacza zdolność antycypacji (przewidywania) zmian zachodzących w

samym przedsiębiorstwie, jak i w jego otoczeniu oraz zdolność dostosowania się do tych

zmian. Jest to zarządzanie exante i zajmuje się planowaniem strategicznym i bieżącym,

opartym na prognozach i projekcji w przyszłości, analizą rynków otoczenia technologii,

możliwości i ograniczeń, wyznaczaniem krótko i długookresowych celów finansowych,

formułowaniem założeń spełnienie których ma doprowadzić do osiągnięcia określonych celów

przedsiębiorstwa.

To zarządzanie spełnia dwojaką rolę:

1. Umożliwia analizę i ocenę dotychczas osiągniętych rezultatów, porównywanie ich z

przyjętymi założeniami oraz podejmowanie działań korekcyjnych.

2. Umożliwia na podstawie sporządzanych zestawień i rachunków dokonywanie szacunków i

przewidywań przyszłych wielkości ekonomicznych.

Domeną zarządzania dynamicznego jest przyszłość ekonomiczno-finansowa przedsiębiorstwa,

którą można przewidzieć przy zastosowaniu odpowiednich technik w ograniczonym zakresie i

przy pewnych założeniach wynikających np. ze zmiennej wartości pieniądza w czasie.

6

Wszelkie przewidywania i szacunki mogą być wiarygodne w takim stopniu, jak dane na

podstawie których ich dokonano. Istotne są też założenia, zgodnie z którymi ustalono

zależności pomiędzy zmiennymi przy niezmienności pozostałych warunków i braku innych

czynników. Dlatego zarządzanie finansami nie jest i nie może być nigdy nauką ścisłą.

Otoczenie jest rozumiane jako zespół czynników, mechanizmów, instrumentów pojawiających

się samorzutnie w gospodarce rynkowej, jak również kreowanych przez różne instytucje.

Oddziaływanie otoczenia na przedsiębiorstwo przejawia się w postaci wysyłania przezeń

różnego rodzaju impulsów i sygnałów, które wpływają bezpośrednio lub pośrednio na

zachowanie przedsiębiorstwa. Płyną one z 4 sfer:

1. Z rynku, który weryfikuje społeczną użyteczność towarów i usług, narzuca przedsiębiorstw

ceny, do których musi się ono dostosować, i z rynku też płyną dla przedsiębiorstwa

najpoważniejsze szanse i zagrożenia w postaci zmian koniunkturalnych, otwierania, kurczenia

się i zamykania rynków zbytu, nasilania się lub ograniczania konkurencji.

Rynek – najistotniejszy ze źródeł oddziałujących z zewnątrz.

2. Założeń polityki gospodarczej państwa, które wyrażają się w:

- Określaniu kierunków i priorytetów społeczno-gospodarczego rozwoju kraju, w wyniku czego

jedne dziedziny gospodarki są preferowane, a inne ograniczone.

- Podziale PK, który jest świadomie przemieszczany z jednej dziedziny do drugiej.

- Kształtowaniu cen towarów i usług oraz dochodów pracowniczych co znajduje wyraz w

różnicowaniu sytuacji finansowej przedsiębiorstwa.

- Określaniu zasad współpracy gospodarczej z zagranicą, uzewnętrzniających się m. In. W

postaci limitowania koncesji, określeniu kontyngentów, wydawaniu zakazów przywozu lub

wywozu określonych towarów.

3. Założeń polityki finansowej, które wynikają z przyjętych założeń polityki gospodarczej i

pojawiają się w postaci narzędzi pośredniego oddziaływania na decyzje przedsiębiorstw

zawartych w założeniach polityki budżetowej, podatkowej, celnej, cenowej, walutowej.

Zawarte są w budżecie państwa.

4. Instytucji, które interesują się działalnością przedsiębiorstwa. Na działania

przedsiębiorstwa duży wpływ, a niekiedy znaczący mają instytucje zewnętrzne, takie jak:

- Partie polityczne,

- Układ władzy,

- Środki masowego przekazu.

I II . W A RTO ŚĆ P I E N I ĄD Z A W C Z A SI E , STO P A PR O CE NT O W A

Wartość pieniądza zależy od wielu rozmaitych czynników. Istnieją związki pomiędzy

zmianami w jego wartosci oraz relacja jaka zachodzi pomiedzy wzrostem ilosci pieniadza w

obiegu w stosunku do wzrostu produktu krajowego. Istnieje zwiazek pomiedzy relacja

pieniadza a dynamika ogolnego poziomu cen.

Inflacja spadek sily nabywczej pieniadza, któremu towarzyszy ogolny wzrost podzialu cen

towarow i uslug. W przypadku postepujacej inflacji nastepuje deprecjacja pieniadza, czyli

obnizenie jego wartosci. W przypadku deflacji (odwrotnosc inflacji) nastepuje zmniejszenie

doplywu srodkow pienieznych do gospodarki, co oznacza zmniejszenie podazy pieniadza, a

zarazem zwiekszenie jego wartosci.

Wartosc pieniadza rosnie przede wszystkim w wyniku ogolnego spadku cen towarow i uslug.

Agregacja pieniadza – wzrost wartosci.

Zmiany wartosci pieniadza krajowego znajduja odbicie w ksztaltowaniu się kursow walutowych,

czyli cen pieniadza zagranicznego. Jeżeli zmiany takie dokonywane sa z urzedu przez bank

centralny (NBP) to mamy do czynienia ze zjawiskiem dewaluacji (obnizenie wartosci pieniadza

krajowego w stosunku do pieniadza zagranicznego) lub rewaluacji (wzrost wartosci pieniadza

krajowego do pieniadza zagranicznego).

Cena wykorzystania obcego pieniadza (albo pozyczonego) wyraza się w postaci stopy

procentowej (odsetek).

Stopa procentowa jest cena jaka placi dluznik wierzycielowi za udostepnione srodki

pieniezne. Stopa procentowa po uwzglednieniu pozyczonej sumy pienieznej oraz czasu

pozyczki pozwala na ustalenie kosztu korzystania z obcego kapitalu lub dochodu uzyskanego

7

dzieki lokacie. I tak okreslony koszt obcego pieniadza stanowi dla pozyczkobiorcy koszt

uzyskania przychodow, a dla pozyczkodawcy dochod, który podlega opodatkowaniu podatkowi

dochodowemu.

Koszt pieniadza można ustalic także przez zastosowanie, tzw. rachunku odsetek:

1. ...........................str18...................od tej samej kwoty pienieznej co z reguly oznacza, ze

sa one pobierane biezaco po naliczeniach,

2. Rachunek odsetek zlozonych, przy którym odsetki ulegaja kapitalizacji, tzn. nie sa one na

biezaco wyplacane, ale powiekszaja pierwotnie kapital, a tym samym podstawe do obliczania

odsetek za nastepny okres, natomiast wyplata odsetek nastepuje dopiero lacznie ze zwrotem

kapitalu.

Stopa % w gospodarce rynkowej jest jednym z najwazniejszych parametrow wplywajacych

zarówno na ogolna koniunkture gospodarcza kraju, czy to w skali miedzynarodowej, jak tez na

dzialalnosc poszczegolnych podmiotow gospodarczych:

- Przedsiebiorstw,

- Gospodarstw domowych.

Wysokosc stopy procentowej zalezy:

1. Poziomu infalacji,

2. Okresu umorzenia, czyli okresu na jaki udostepnione sa srodki pieniezne, czyli pozyczone,

3. Wynagrodzenia wierzyciela za czas oczekiwania na naleznosci,

4. Ryzyko zwiazane z mozliwoscia czasowej lub definitywnej (ostatecznej) niewyplacalnosci

dluznika,

5. Koszt unieruchomienia kapitalu (unieruchomiony u wierzyciela).

Trzy koncepcje ujecia relacji miedzy stopa procentowa dlugu krotko-dlugoterminowego, czyli

tzw. czasowej struktury stop %:

1. Koncepcja preferencji plynnosci,

2. Koncepcja oczekiwan inflacyjnych,

3. Koncepcja segmentu rynku finansowego.

Koncepcja preferencji plynnosci - opiera się na zalozeniu, ze inwestorzy sa bardziej sklonni

utrzymywac papiery dluzne krotkoterminowe (obligacje), gdyz w przypadku wzrostu stopy %

ceny gieldowe rynkowe dlugoterminowych papierow ulegaja gwaltownemu spadkowi, a ich

posiadacz jest narazony na ryzyko straty wynikajacej ze spadku ich cen i w zwiazku z tym

domaga się odpowiedniej rekompensaty za to ryzyko w postaci podwyzszonej stopy %, ale

wzrost poziomu stopy % wplywa także na poziomy cen papierow krotkoterminowych, ale w

mniejszym stopniu.

Koncepcja oczekiwań inflacyjnych - opiera się na zalozeniu ze wyzsze stopy dlugu

dlugoterminowego niż krotkoterminowego wynikaja z oczekiwan wzrostu stopy inflacji i w

konsekwencji wzrostu stopy procentowej w przyszlosci, z kolei nizsze stopy dlugu

dlugoterminowego niż krotkoterminowego wynikaja z oczekiwan spadku stopy inflacji i tym

samym spadku stopy % w przyszlosci.

Koncepcja segmentu rynku finansowego - punktem wyjscia jest zalozenie, ze czesc

inwestorow na rynku finansowym angazuje się rownie w zakup papierow krotkoterminowych,

czesc zas w zaciaganie kredytu dlugoterminowego. Rownoczesnie czesc kredytobiorcow

potrzebuje w tym samym czasie kredytu krotkoterminowego, zas czesc tylko kredtu

dlugoterminowego i w sytuacji, gdy podaz kredytu krotkoterminowego jest relatywnie wysoka

w stosunku do popytu, zas podaz kredytu dlugoterminowego jest niedostateczna w stosunku

do zgloszonego popytu. Kredytobiorcy musza oferowac relatywnie wyzsza stope

oprocentowania kredytu dlugoterminowego w celu naklonienia czesci kredytodawcow do

udostepnienia srodkow na dluzsze terminy, w zwiazku z tym niedostateczna podaz papierow

krotkoterminowyc będzie czynnikiem podwyzszajacym stope % krotkoterminowa, która w tych

warunkach może być wyzsza niż stopa dlugoterminowa.

Rodzaje stop %:

8

1.

2.

3.

4.

5.

6.

Nominalna,

Realna,

Efektywana,

Stala,

Zmienna,

Krotko-dlugoterminowa.

Nominalna stopa % - sklada się z wielu skladnikow, bedacych czynnikami determinujacymi

rynkowe stopy procentowe.

Nominalna stopa % = podstawowa stopa % [za taka uznaje się stope oprocentowania

krotkoterminowych obligacji skarbowych (urzedowych)] + premia inflacyjna + premia z tytulu

ryzyka niewyplacalnosci i nieterminowosci + premia z tytulu plynnosci.

Nominalna stopa %, która ksztaltuje się z gry podazy i popytu na rynku

................str20..............

Realna stopa % - na jej wysokosc wplywa inflacja, jeżeli stopa % przekroczy poziom inflacji

to roznice miedzy tymi wielkosciami okresla się mianem stopy realnej. Wysokosc jej zalezy w

istotnej mierze od popytu i podazy pieniadza pozyczonego. Mogą zatem wystepowac okresy, w

których wskutek nadmiernej podazy pieniadza stopa % będzie ksztaltowala się przez pewien

okres ponizej poziomu inflacji, w innych zas okresach wyzszy popyt na pozyczki, kredyty

wplywac będzie na pojawienie się wyzszej stopy od poziomu inflacji (pojawi się dodatnia stopa

realna).

Kr = (K – i) * 100/100 + i

Kr – realna stopa %,

K – nominalna stopa %,

i – stopa inflacji.

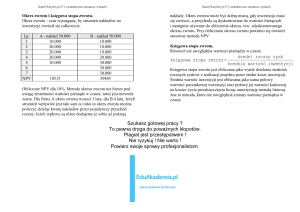

Np. Nominalna stopa % wynosi 15% rocznie przy zalozeniu ze odsetki sa naliczane z dolu.

Ogolny wzrost cen w danym miesiacu w stosunku do ich poziomu sprzed 12 m-cy stanowil w

wariancie A = 20%, B = 12%. Oblicz Kr?.

Wariant A:

Kr = (15 – 20) * 100/120 = -4.17

Wariant B:

Kr = (15 – 12) * 100/112 = 2.68

Wariant A wskazuje ze ujemna Kr, tzn. ze o 4.17% ulegl deprecjacji pieniadz wskutek inflacji,

natomiast w wariancie B efektywny dochod jest o 2.68% wyzszy od poziomu inflacji.

Efektywna stopa % - jest to stopa po opodatkowaniu dochodowym z tego tytulu.

Na ksztaltowanie się stopy % znaczenie ma:

1. Polityka banku centralnego, dla którego stanowi ona instrument sterowania procesami

gospodarczymi, sluzacy na wplywanie, na efektywnosc gospodarcza, zapobieganie inflacji,

redukcje bezrobocia. Bank centralny (RPP) reguluje odpowiednia, w tym celu stope kredytow

refinansowych i lombardowych, z których mogą korzystac banki komercyjne, a także reguluje

wysokosc rezerw obowiazkowych, jakie banki obowiazane sa tworzyc.

2. Polityka fiskalna panstwa, w wyniku ktorej utrzymywany jest okreslony poziom deficytu

budzetowego, który w przypadku znacznych rozmiarow pokrywany jest pieniadzem

uzyskiwanym z dodatkowej emisji, oferowanym posiadaczom kapitalow (weksli, bonow i

obligacji skarbowych), a ulokowanie powazniejszych kwot emisji wymaga zwykle

zaproponowania potencjalnym nabywcom tych obligacji, czy bonow wyzszego bardziej

atrakcyjnego oprocentowania tych walorow.

3. Kondycja finansowa podmiotu korzystajacego z obcych (pozyczonych) srodkow pienieznych,

czyli stopy jego zdolnosci do regulowania w terminie swoich zobowiazan.

4. Moment zaplaty wynagrdzenia z tytulu wykorzystania obcego pieniadza, tzn. czy naleznosci

z tego tytulu sa naliczone z gory, czy tez po uplywie okresu jakiego stopa dotyczy, tzn. z dolu.

Wartość pieniądza w czasie

Dysponowanie zasobami pieniadza oznacza zakup towarow i uslug, ale trzeba tez

uwzglednic czynnik czasu. Rozwiazanie problemu wartosci pieniadza w czasie polage na

rozpatrywaniu zwiazkow zachodzacych miedzy czterema zmiennymi takich jak:

9

1. Wartosc terazniejsza pieniadza (PV),

2. Wartosc przyszla (FV),

3. Stopa dyskontowa lub % (k),

4. Czas (t).

Zwiazki miedzy tymi czterema zmiennymi można przedstawic za pomoca rownania:

A=B=C

Jeżeli A oznacza wartosc terazniejsza to B jest wartoscia przyszla, a C jest wspolczynnikiem

dyskontowym 1/(1 + k) potega t.

Jeżeli zas A oznacza wartosc przyszla to B jest wartoscia terazniejsza, a C jest procentem

skladanym (1 + k) potega t.

Inwestowanie rzeczowe lub finansowe polega na wydawaniu pieniedzy dzisiaj w zamian

za przyszle dochody. Ocena efektywnosci dostepnych mozliwosci inwestowania sprowadza się

do porownania wartosci koniecznych nakladow ponoszonych w tym celu z wartoscia

oczekiwanych dochodow. Ponieważ ponoszone wydatki i uzyskiwane dochody pozniej sa nizsze

niż ponoszone wydatki i uzyskiwane dochody wczesniej, chocby ze względu na zjawiska

inflacyjne, to tą okolicznosc należy uwzglednic o rachunki efektywnosci tego uczestnictwa.

Metoda pozwalajaca na doprowadzenie wydatkow i dochodow ponoszonych i uzyskiwanych w

roznych momentach okresu obliczeniowego do porownywalnosci na poczatek tego okresu jest

metodą dyskonta, która polega na przemnazaniu nominalnej wartosci strumienia wydatkow i

dochodow ponoszonych i uzyskiwanych w roznych okresach przez odpowiednie wspolczynniki

dyskontowe.

Terazniejsza wartosc oczekiwanego strumienia dochodow pienieznych zalezy od rozkladu

strumienia tych dochodow w czasie oraz od stopy dyskontowej. Jeżeli mamy FV, k, t to

możemy obliczyc PV wedlug nastepujacego wzoru:

PV = FV1/ (1 + k) potega 1 + FV2/ (1 + k) potega 2 + FV3/ (1 + k) potega 3 +... + FVt/ (1 +

k) potega t = E (suma) FVt/ (1 + k) potega t

Terazniejsza wartosc dochodow moze dotyczyc:

1. Jednorazowej platnosci otrzymywanej w okreslonym momencie w przyszlosci. Terazniejsza

wartosc jednorazowego dochodu uzalezniona jest od jego wartosci nominalnej (FV) stopy

dyskontowej, oraz liczby liczby lat jaka uplynie od momentu powstania naleznosci do momentu

otrzymania dochodu:

PV = FV/ (1 + k) potega t

Np. terazniejsza wartosc kwoty 1mln zl w zaleznosci od okresu, w którym ta kwote chcemy

otrzymac ortaz od stopy dyskontowej przedstawia się nastepujaco: tabela.

2. Dochodow otrzymywanych corocznie w okreslonej liczbie rat. Terazniejsza wartosc

dochodow otrzymywanych przez okreslona liczbe przyszlych lat uzalezniona jest od nominalnej

kwoty tych dochodow (FV), stopy dyskontowej (k), oraz dlugosci okresu, w którym te dochody

będą otrzymywane:

PV = E (suma) FV/ (1 + k) potega t

dotyczy to inwestycji rzeczowych zakupu akcji.

3. Dochodow otrzymywanych corocznie w nieokreslonej liczbie lat. Terazniejsze wartosci

dochodow otrzymywanych corocznie bezterminowo tzw. renta wieczysta obliczana jest wedlug

formuly:

PV = FV/k

i ma zastosowanie do tych inwestycji, które nie maja okresu zwrotu.

Wartosc przyszla jest to wartosc zainwestowanej kwoty w okreslonym punkcie czasu w

przyszlosci i do obliczenia tej wartosci konieczne sa dane dotyczace: wielkosci zainwestowanej

kwoty, okresu na jaki ma być kwota zainwestowana oraz stopy %:

FV = PV * (1 + k) potega t

I można rozpatrywac dwa przypadki:

1. Jednorazowej inwestycji, kiedy inwestor chce wiedziec, jaka kwota będzie dysponowal po

uplywie okreslonej liczby lat, potrzebna mu jest znajomosc stopy % wiec dlugosc okresu na

jaki inwestycja ta zostala dokonana.

10

2. Wielokrotne wydatki inwestycyjne ponoszone w okreslonej liczbie lat, gdy trzeba obliczyc

wartosc tych inwestycji w zalozonym okresie to trzeba znac wysokosc stopy % oraz liczbe lat

przez które chce się inwestowac.

Np. zalozmy ze inwestor lokuje na rachunku bankowym kwote 2mln zl i chce wiedziec jaka

kwota będzie dysponowal za okreslony czas: tabela.

Drugi przypadek dotyczy okreslonej liczby lat, inwestor zdecydowal się wplacac przez 5 lat

1mln i chce wiedziec jaka będzie wartosc inwestycji na koniec 5 roku zakladajac ze wydatek

inwestycyjny będzie ponoszony z gory, wartosc zainwestowanych kwot będzie przedstawiac się

nastepujaco: tabela.

Oczekiwana stopa dochodu a ryzyko

W wiekszosci przypadkow dochod inwestora uzalezniony jest od ukladu warunkow

gospodarowania jakie wystapia w przyszlosci i podejmujac zatem decyzje wydatkowania

pieniadza dzis inwestor musi uwzglednic 2 czynniki:

1. Oczekiwana stope dochodu,

2. Ryzyko ze stopa ta może roznic się od oczekiwanej w zaleznosci od tego czy warunki

gospodarowania (stan koniunktury gospodarczej) będą mniej lub bardziej korzystne.

I V. K AP IT A Ł P R ZE DS IĘ B IO R ST W A I JE GO ST R U KT UR A ( Z AR Z Ą D Z A NI E

K AP IT A ŁEM )

Kapital finansuje biezaca dzialalnosc i rozwoj (najmniej jeden raz oprocentowane

jednoczesnie). Pochodzi od wspolwlascicieli i wierzycieli. W pasywach dzieli się na kapital

wlasny i kapital obcy.

Kapital wlasny jest zlozony z wkladow udzialowcow, akcjonariuszy i wlascicieli. Mogą być to:

kapitaly. pieniezne lub rzeczowe.

Kapital obcy wystepuje pod postacia kredytow, pozyczek i innych zobowiazan.

Wklady wlascicieli inwestowane sa terminowo lub na z gory okreslony czas trwania

przedsiebiorstwa. Wycofanie wniesionych wartosci nie jest w ogole możliwe przed

rozwiazaniem przedsiebiorstwa.

K. wlasny ma w zaleznosci od formy wlasnej podmiotu i prowadzonej w niej gospodarki

finansowej mniej lub bardziej roznorodna strukture obejmujaca kapital zalozycielski i kapital

rezerwowy, który nie jest wyodrebniony oraz spolek osobowych.

Kapital zalozycielski oznaczony pierwotny wklad wspolwlascicielski wniesiony na

uruchomienie przedsiebiorstwa. K. zalozycieslki nosi nazwy:

- w przedsieiorstwach. jednoosobowych - k. wlascicieli

- w sp. osobowych – k. udzialowy

- w sp. z o. o. – k. zakladowy

- w sp. akcyjnych – k. podstawowy.

K. zalozycielski spolek kapitalowych (z o. o. i akcyjnych) jest wpisany do rejestru handlowego,

gdyz w tym przypadku stanowi on jednoczesnie kapital gwarancyjny. W spolce zas wielkosc

tego kapitalu okresla umowa spolki i wedlug kodeksu handlowgo kapital zakladowy spolek

akcyjnych wynosi co najmniej 50tys zl, a wartosc nominalna jednego udzialu nie może być

mniejsza niż 500zl. W spolce z o. o. wyroznia się rezerwy, które sa z zysku (z jego podziału).

K. podstawowy w spolce akcyjnej jest okreslony w statucie spolki i dzieli się na akcyjny o

rownej wartosci nominalnej.

Spółka akcyjno-kapitałowa. kapital zakladowy powinien wynosic co najmniej 500tys zl. Akcje

nie mogą być wydane ponizej tej wartosci ale mogą być wydane powyzej tej wartosci, a

nadwyzka jest okreslona, jako tzw. „agio” powieksza kapital zakladowy.

Akcje jako wklady pieniezne i niepieniezne musza być wniesione w calosci. Termin i wysokosc

wplat na akcje okresla statut spolki lub uchwala walnego zgromadzenia. Skladnikiem kapitalu

wlasnego jest również kapital rezerwowy (rezerwy dobrowolne) przeznaczone na pokrycie

poszczegolnych strat lub wydatkow. Może wystepowac również w postaci rezerw

obligatoryjnych, wtedy przyjmuje nazwe kapitalu zakladowego.

K. zapasowy sklada się ze sprzedazy akcji, doplat wspolnikow. W okresie trwania spolki

pierwotny zgromadzony kapital zalozycielski może ulec uchwalą akcjonariuszy powiekszeniu

lub obnizeniu.

Podwyższenie kapitału może nastąpić w trzech formach:

11

1. Zwyczajnego podwyzszenia kapitalu poprzez dodatkowa emisje obligacji,

2. Warunkowego podwyzszenia kapitalu,

3. Powiększenie kapitału ze środków własnych (przekształcenie rezerw w kapitały akcyjne.

Przy obniżeniu kapitału stosuje się trzy formy:

1. Zwyczajne obniżenie (zwrot jego części w formie pieniężnej lub rzeczowej),

2. Uproszczone obniżenie (w celu poprawy struktury finansowej),

3. Wycofanie akcji z obrotu (wykup akcji najlepiej po cenie niższej niż nominalna).

Kapital obcy dzielimy na:

1. Krotkoterminowy

2. Srednioterminowy

3. Dlugoterminowy

Kapital krotkoterminowy sa to zobowiazania dotyczace pozyczek, obligacji i papierow

wartosciowych, kredytow bankowych, zaliczek otrzymywanych na potrzeby dostaw,

zobowiazan z tytulu podatkow, cel, ubezpieczen spolecznych, zobowiazan z tytulu

wynagrodzen, zobowiazan wewnatrzzakladowych i pozostalych zobowiazan.

Weksel staje się forma kredytu, gdy nastepuje jego dyskonto, którego celem jest uzyskanie

pieniedzy w termnie wczesniejszym niż jest weksel. Bank pobiera prowizje obliczona wedlug

stopy dyskonta, zroznicowana odpowiednio do terminu platnosci weksla. Kredyt uzyskany na

podstawie operacji dyskonta weksla należy do grupy kredytow otrzymywanych pod zastaw

aktywow.

Rodzaje zobowiazan zw. kredytem towarowym, handlowym, kupieckim – jest to odlozenie

terminu platnosci – może on przyjmowac postac kredytu dostawcy lub odbiorcy.

Postac kredytu dostawcy – dostawca godzi się na to, aby za jego dostawe przedsiebiorstwo

zaplacilo w innym terminie.

Postac kredytu odbiorcy – odbiorca płaci zaliczkowo za towary, wyroby, których jeszcze nie

otrzymal.

Koszt (uzyskanie) kapitalu odzwierciedla stosunek nakladow ponoszonych przez firme w

skali roku z tytulu dysponowania kapitalem do jego rynkowej wartosci a stopy procentowej.

Koszt kapitalu. wlasnego poniesionego droga emisji akcji uprzywilejowanych obejmuje wydatki

emitenta ponoszone z tytulu wyplaty dywidendy naleznej akcjonariuszom, a także koszty

zwiazane z emisja sprzedazy tych...........................str3...................str4...............wartosc

dywidendy wyplaconej w danej emisji, przy czym kolejne emisje akcji mogą mieć forme stopy

dywidendy.

Koszt ten ustala się wedlug:

(Roznica dywidendy posiadaczom akcji uprzywilejowanych/cena rynkowa akcji

uprzywilejowanych – koszty emisji i sprzedazy akcji uprzywilejowanych przypadajacej na jedna

akcje) * 100

Procentowy limit wyplacony z zysku w postaci dywidendy posiadaczom akcji

uprzywilejowanych a stanowiacy koszt pozyskania kapitalu wlasnego.

Przychody z dzialalnosci

Rysunek str4

Emisja akcji „zwyklej” nie zawiera obowiazku wyplaty dywidendy w okreslonej wysokosci, w

tym pierwszy raz w rachunku kosztu, kapitalu pozyskanego poprzez emisje akcji zwyklych,

ujmuje się wielkosc dywidendy, a podstawa jej wyznaczenia jest przewidywana, wielkosc

wyplat z zysku dla akcjonariuszy, jej tempo wzrostu w kolejnych latach dzialalnosci firmy.

Prawidlowe oszacowanie kosztu kapitalu wlasnego uzyskano poprzez emisje akcji zwyklych,

zlezy od poprawnosci ustalenia przewidywanej wielkosci i wskaznikow wzrostu dywidendy, a

formula pozwalajaca ustalic ten koszt to:

12

[Wielkosc dywidenty wyplaconej w pierwszym roku/(aktualna cena akcji zwyklej – koszty

emisji akcji zwyklych przypadajacych na jedna akcje) + oczekowana stala stopa wzrostu

dywidendy ] * 100

Zyski zatrzymane - maja koszt pozyskania, kapital uzyskuje się bez kosztow emisji akcji, ale

liczy się tutaj koszt utraconych mozliwosci, czyli mozliwosci innego przeznaczenia kapitalu

pochodzacego z tego zrodla. Zyski zatrzymane stanowia faktycznie zyski zainwestowane w

firmy przez akcjonariuszy, którzy swiadomie zrezygnowali z wyplaty w calosci osiagnietych

zyskow dla uzyskania korzysci w przyszlosci. W tym przypadku koszt kapitalu jest zblizony do

kosztu kapitalu akcyjnego ulokowanego w danej firmie po obliczeniu kosztow emisji i

sprzedazy akcji, które tu nie wystepuja. Formula ta:

[(Wielkosc dywidendy wyplaconej w pierwszym roku/aktualna cena akcji zwyklej) +

oczekiwana stala stopa wzrostu dywidendy] * 100%

Koszt kapitalu obcego zaangazowanego w dzialanie firmy stanowia odsetki placone

kredytodawcy w zamian za udostepnienie kapitalu w okreslonym czasie. Sa one ponoszone w

ciezar kosztow co zmniejsza podstawy opodatkowania. Faktyczny koszt kapitalu obcego ustala

się:

(Nominalny koszt kapitalu obcego, czyli oprocentowanie * 1 – stopa podatku dochodowego) *

100%

Koszt kapitalu wyrazonego ta droga to koszty w % w kapitale obcym w skali roku. Kapital obcy

może pochodzic ze sprzedazy obligacji. Odsetki od obligacji placone sa przez

emitenta............str6......w roku, a po uplywie przewidywanego okresu nastepuje wykup

obligacji. Emitent ponosi w zwiazku z tym koszty wykupu odstek. Przy uzyskaniu tego kosztu

stosuje się technike dyskontowa. Nominalny koszt tego kapitalu = stopie dyskontowej, wedlug

ktorej zaktualizowano wartosc wydatkow zwiazanych z obsluga obligacji (wyplata odsetek) =

dochodowi netto z emisji.

Firmy wykorzystuja rozne sposoby pozyskiwania kapitalu, jednoczesnie i wówczas uzyteczne

jest poslugiwanie się sredniorocznym kosztem kapitalu uwzgledniajacym wszystkie

wystepujace w firmie sposoby pozyskiwania kapitalu i warunki dysponowania nim.

Formula obliczania sredniorocznego kapitalu:

Str7

Dzwignia finansowa

Dokonanie wlasciwego wyboru (czy należy zwiekszyc udzial kapitalu wlasnego czy obcego) jest

możliwe po przeprowadzeniu analizy wplywu tej decyzji na rentownosc kapitalu dla

akcjonariuszy (wlasnego).

Narzedziem ujawniajacym zwiazek miedzy zrodlem finansowym firmy a efektami finansowymi

dla wlascicieli jest tzw. dzwignia finansowa, która wyraza relacje miedzy przyrostem zyskow

na jedna akcje a przyrostem zysku operacyjnego.

Wzrost zadluzenia (kapitalu obcego) może być korzystny dla wlascicieli do okreslonego

poziomu długu, jeśli zadluzenie jest zbyt wysokie kredytodawcy mogą uznac ze ryzyko jest

zbyt duże i zażądać dodatkowej premii za ryzyko, co wyraza się w odpowiednio wyzszej stopie

oprocentowania kredytow. Podwyzszona stopa oprocentowania może przekroczyc rentownosc

kapitalu zaangazowanego w firmie i doprowadzic do powstania ujemnej dzwigni finansowej

(mianownik wyzszy od licznika).

Punkt obojetnosci, czyli wysokosc zysku oprocentowanego, przy którym obojetna jest

struktura zrodel finansowania = kapitaly ogółem * stopa oprocentowania kapitalow obcych/100

Punkt obojetnosci = wielkosc zaplaconych odsetek * kapital ogółem/kapital obcy

Optymalizacja struktury kapitalowej jest dzialaniem zmierzajacym do uksztaltowania

takiej relacji miedzy kapitalem wlasnym i obcym, aby uzyskac wyzsza efektywnosc kapitalu

wlasnego. Mechanizm dzwigni finansowej pozwala ustalic wielkosc zysku operacyjnego, przy

którym obojetna jest struktura finansowania dla stopy rentownosci kapitalu wlasnego.

13

Jedoczesnie odchylenie (+) (-) faktycznego zysku operacyjnego od punktu obojetnosci stanowi

podstawe do okreslonych dzialan w zakresie ksztaltowania struktury zrodel finansowania.

Stopa % nie jest stala, ale zmienia się wraz ze wzrostem ryzyka zwiazanego z finansowaniem

dzialalnosci firmy. Jeśli np. oprocentowanie kredytu rosnie wraz ze wzrostem zadluzenia to

stopa rentownosci calego kapitalu pozostaje na stalym poziomie, to wzrost stopy

oprocentowania kredytu powoduje ze rentownosc kapitalu wlasnego rosnie tylko do

okreslonego poziomu zadluzenia. Po przekroczeniu tego poziomu zaczyna spadac co swiadczy o

tym ze wzrost zadluzenia powoduje ujemne konsekwencje finansowe dla firmy, jej

akcjonariuszy, czy udzialowcow.

Dodatnia dzwignia finansowa wystepuje wówczas,gdy rentownosc calego zaangazowanego

w firmie kapitalu jest wyzsza anizeli stopa oprocentowania kapitalu obcego. Rentownosc calego

zaangazowanego kapitalu oznacza stosunek zysku operacyjnego do tegoz kapitalu,

....................str9............gdy rentownosc kapitalu ogółem jest nizsza anizeli stopa

oprocentowania kapitalu obcego to wtedy mamy do czynienia z ujemna dzwignia finansowa

(wtedy nie oplaca się korzystac z kapitalu obcego z punktu widzenia akcjonariusza).

Zarzadzanie kapitalem obrotowym

Kapitalem obrotowym brutto okresla się krotkookresowe (biezace) aktywa (srodki

obrotowe) zaangazowane w biezacej dzialalnosci przedsiebiorstwa. Wartosc biezacych aktywow

(krotkoterminowych), czyli kapitalu obrotowego brutto pomniejszona o krotkoterminowe

zobowiazania okresolna jest mianem kapitalu obrotowego netto.

Cele zarzadzania kapitalem obrotowym:

1. Zapewnienie utrzymania stalej plynnosci finansowej, ktorej skladnikami mogą być w

szczegolnosci:

- Zysk netto

- Amortyzacja

- Srodki pieniezne w kasie, na rachunkach

- Krotkoterminowe papiery wartosciowe

- .............................str9............

2. Optymalizacja wielkosci i struktury aktywow biezacych (gotowka naleznosci i zapasy z

punktu widzenia minimalizacji kosztow ich utrzymania)

3. Ksztaltowanie takiej struktury zrodel finansowania tych aktywow aby sprzyjala minimalizacji

kosztow ich finansowania.

W ramach zarzadzania kapitalem obrotowym rozstrzygane sa dwa zasadnicze problemy:

1. Ksztaltowana jest wielkosc i struktura aktywow obrotowych, która ma zapewnic

niezaklocone funkcjonowanie przedsiebiorstwa oraz optymalizacje kosztow zaangazownia tych

aktywow,

2. Pozyskiwanie funduszy (kapitalow) niezbednych do sfinansowania zgromadzonych lub

przewidzianych do zgromadzenia skladnikow majatku obrotowego.

Sposób w jaki przedsiebiorstwo rozstrzyga problemy decyduje o ogolnej strategii zarzadzania

kapitalem obrotowym, która może być:

1. Konserwatywana

2. Agresywna

3. Umiarkowana

Strategia konserwatywna polega na utrzymywaniu stosunkowo wysokich stanow gotowki,

zapasow materialow, wyrobow gotowych, jak tez prowadzeniu liberalnej polityki wobec

kontrahentow, czego wyrazem sa stosunkowo wysokie stany naleznosci. Taka strategia sprzyja

z reguly maksymalizacji wielkosci sorzedazy oraz sprzyja ograniczaniu ryzyka, ale prowadzi do

wzrostu kosztow glownie ze względu na koniecznosc korzystania z zewnetrznych zrodel

finansowania. Prowadzi również do zmniejszenia stopy rentownosci zaangazowanego kapitalu

wlasnego potrzebnego do sfinansowania tej wysokiej sprzedazy (wysoki stan gotowki,

zapasow, naleznosci i przez to może mieć wysoka sprzedaz mimo, ze gotowka nie wplywa to

trzeba sfinansowac – koszty).

14

Strategia agresywna wyraza się w minimalizacji poziomu rzeczowych skladnikow aktywow

oraz stosowaniu bardziej restrykcyjnej polityki kredytowej wobec kontrahentow zmierzajacej

do szybkiego przeksztalcenia naleznosci w gotowke. Sprzyja to minimalizowaniu kosztow,

zaangazowania kapitalu obrotowego oraz zwiekszeniu stopy rentownosci kapitalu wlasnego, ale

zwieksza ryzyko oraz może prowadzic do obnizenia wielkosci sprzedazy.

Strategia umiarkowana – posrednia miedzy tymi dwoma, przedsiebiorstwo utrzymuje

zapasy na umiarkowanym poziomie, gotowka jest lokowana w plynnych papierach

wartosciowych, które sa nabywane, gdy firma posiada rezerwy gotowkowe, a sprzedawane dla

zaspokojenia okresowego zapotrzebowania na gotowke.

Firma prowadzi lagodna polityke w zakresie warunkow platniczych wobec kontrahentow.

Pozwala ona na minimalizacje ryzyka oraz minimalizacje kosztow zaangazowania kapitalu

obrotowego jak i na stosunkowo wysoka sprzedaz.

W strukturze kapitalu obrotowego (brutto) nastepuja aktywa biezace w tym: krotkoterminowe

papiery wartosciowe, srodki pieniezne, zapasy i naleznosci na...........str12.......papierow

wartosciowych zalicza się: czeki obce, bony skarbowe, weksle, obligacje itp., których termin

wykupu zamiany na gotowke nie przekracza roku.

Srodki pieniezne: w kasie i na rachunku bankowym.

Zapasy obejmuja: materialy i surowce do przetworzenia, produkcje niezakonczone, wyroby

gotowe, towary oraz zaliczki na poczet dostaw.

Naleznosci: z tytulu robot, dostaw i uslug, ale także naleznosci od budzetu, wewnatrz

zakladowe oraz naleznosci i roszczenia sporne.

W kapitale obrotowym wystepuja również rozliczenia miedzyokresowe obejmujace wielkosc

poniesionych wydatkow, które dotycza przyszlych okresow. Sa wiec przeksztalcona wydatki

(koszty) forma gotowki, które zostana odzyskane w przyszlosci przez firme w drodze

przychodow ze sprzedazy produktow, czy uslug pokrywajacych poniesione teraz wydatki.

Ksztaltowanie wielkosci zapasow polega na utrzymywaniu ich poziomu zapewniajacego

ciaglosc dzialalnosci podstawowej i sprzedazy przy minimalnych kosztach. Zasadniczym

czynnikiem wyznaczajacym wielkosc zapasow jest wielkosc produkcji i sprzedazy.

Trzy rodzaje zapasow:

1. Materialy, surowce i zapas minimalny,sredni, wielkosc pojedynczej dostawy

2. Prodkcja w toku

3. Wyroby gotowe

Ksztaltowanie naleznosci wiaze się z funkcjonowaniem kredytu kupieckiego co wymaga:

1. Okreslenia dlugosci okresu kredytowania, czyli czasu oczekiwania na zaplate.

2. Ustalenia sposobu oceny wiarygodnosci kredytowej kontrahenta korzystajacego z tego

kredytu (jego majatek, zasoby).

3. Przyjecia okreslonej polityki windykowania (sciagania) naleznosci.

4. Okreslenia wielkosci upustow udzielanych nabywcom placacym natychmiast.

Przy rozpatrywaniu tych kwesti należy wziąć pod uwage:

- rozmiary sprzedazy,

- koszty uzaleznione bezposrednio od jej rozmiarow,

- straty z tytulu ewentualnego niewywiazania się z przyjetych zobowiazan przez dluznikow,

- koszty upustow przy sprzedazy gotowkowej,

- koszty finansowania naleznosci (oprocentowanie kredytu),

- koszty funkcjonowania dzialu sprzedazy kredytowej,

- koszty windykowania naleznosci.

Srodki pieniezne sa potrzebne do regulowania zobowiazan i zapewnienia plynnosci firmy, cele

spekulacyjne, kupowanie papierow wartosciowych. Papiery wartosciowe wiaza się z rynkiem

kapitalowym.

15

V. O CE N A GO SPO D A RK I F I N A N SO WE J PR Z ED S IE BI O R S TW A ( A N AL I Z A

FI N A N SO W A )

W zarzadzaniu finansami bardzo istotna role odgrywa umiejetnosc oceny gospodarki

finansowej. Badaniem gospodarki finansowej zajmuje się analiza przedstawienia najbardziej

syntetycznego obrazu kondycji finansowej przedsiebiorstwa.

Trescia analizy finansowej sa:

- wielkosci ekonomiczne w wymiarze pienieznym, w tym stan majatkowo-kapitalowy,

- wynik finansowy oraz ogolna sytuacja finansowa przedsiebiorstwa (standard finansowy

przedsiebiorstwa).

W analizie finansowej wystepuja dwie plaszczyzny badawcze:

1. Stan finansowy, który prezentuje badane zjawiska uchwycone w scisle okreslonym

momencie czasowym, a wiec majace charakter statyczny. Przedmiotem tego badania sa

zasoby przedsiebiorstwa (skladniki kapitalowe i majatkowe)

2. Wyniki finansowe, które stanowia dynamiczne ujecie badanych zjawisk majace postac

strumieni plynacych w okresie objetych analiza. Strumieniami takimi sa przychody, koszty,

zyski, dochody, straty. Wyniki finansowe znajduja wyraz w dodatnich bądź ujemnych zmianach

stanu finansowego przedsiebiorstwa. Oznacza to, ze zysk albo strata bedacy strumieniem

przybieraja w koncu roku obrachunkowego postac stanu i wykazywane sa w postaci salda. Jest

to scisla zaleznosc miedzy ujeciem statycznym i dynamicznym.

Zakres analizy finansowej obejmuje:

1. Wyodrebnienie wplywu czynnikow podstawowych na wszystkie postacie zysku albo straty.

2. Ocene rachunku wynikow odnoszacego się do wszystkich postaci zysku lub straty.

3. Ocene stanu majatku na podstawie bilansu majatkow.

4. Ocene wskaznikowa roznych obszarow gospodarki finansowej.

5. Kierunki alokacji dochodow.

6. Przeplywy gotowki, jako podstawy oceny zdolnosci platniczej przedsiebiorstwa.

7. Oddzialywanie dzwigni finansowej na strukture kapitalowa.

8. Ocene rentownosci w przekroju produktowym.

9. Obszary wymagajace bardziej ............str15 ........analiz

Wyniki analizy powinny cechowac się wielowymiarowoscia tzn. uwzgledniac takie rzeczy jak:

1. Czas umozliwiajacy ustalenie okreslonych trendow i tendencji.

2. Przestrzen ukazujaca wyniki na tle branzy, czy otoczenia rynkowego.

3. Warunki porownywalnosci przez oczyszczenie danych liczbowych z wszelkich zaklocen.

4. Identyfikacja obszarow wymagajacych bardziej szczegolowych badan.

Aby analiza spelniala te warunki musi być prawidlowy pomiar. A tego pomiaru dokonuje się za

pomoca wskaznikow ekonomicznych, a scisle biorac finansowych, które można ujac w kilka

grup w zaleznosci od charakteru w uzyciu jej analiz.

Wskazniki (pary wskaznikow):

1. Statyczne, charakteryzujace stan finansowy firmy w danym momencie; Dynamiczne –

przedstawiajace wyniki finansowe w pewnym okresie.

2. Syntetyczne, odznaczajece się duza pojemnoscia informacyjna w zakresie wyrazania

znacznej liczby zdarzen gospodarczych; Czastkowe (analityczne) pojemnosc, których jest

odpowiedno mniejsza, gdyz przedstawiaja tylko pojedyncze zdarzenia.

3. Brutto – obejmujace wszystkie elementy kosztow i cen; Netto ujmujace jedynie wybrane

elementy wskaznikow brutto (np. koszty robocze).

4. Ilisciowe (bezwzgledne) okreslajace absolutny rozmiar badanych zjawisk; Jakosciowe

(wzgledne) prezentujace relacje miedzy wskaznikami ilosciowymi.

Wskazniki mogą być wyrazone w jednostkach naturalnych: kg, metry, umowionych: ceny

ewidencyjne, pienieznych. W analizie finansowej stosuje się wskazniki oparte na jednostkach

pienieznych.

Analizy finansowe można dzielic wedlug przedmiotu, zakresu czasowego:

1. Biezace, wykorzystywane w procesach zarzadzania operatywnego.

2. Problemowe, dotyczace wybranych zagadnien uznanych za najwazniejsze lub najtrudniejsze.

3. Roczne, majace charakter z reguly kompleksowy ujmujace syntetycznie rezultaty

dzialalnosci w danym okresie. Sa podstawa merytoryczna do udzielania absolutorium

16

zarzadowi firmy. Sa naistotniejsza czescia sprawozdan rocznych, w których zawarta jest ogolna

ocena caloksztaltu dzialalnosci przedsiebiorstwa.

Analizy finansowe ze względu na metody jakimi są prowadzone:

1. Elementarna – polegajaca na rozlozeniu badanego przedmiotu na elementy skladowe, ale

bez ustalania wzajemnych zwiazkow miedzy nimi.

2. Funkcyjna – polegajaca na rozlozeniu badanego przedmiotu na elementy skladowe, ale z

uwzglednieniem ekonomicznych zwiazkow zachodzacych miedzy nimi.

3. Logiczna – polegajaca na rozlozeniu badanego przedmiotu na elementy skladowe, ale z

uwzglednieniem logicznych zwiazkow zachodzacych miedzy nimi.

Analiza finansowa z punktu widzenia przebiegu (toku) prowadzenia analiz:

1. Dedukcyjna – polega na formuowaniu wnioskow wyplywajacych ze zjawisk ogolnych z

przejsciem do wnioskow wyplywajacych ze zjawisk szczegolowych (od ogolu do szczegolu).

2. Indukcyjna – od szczegolu do ogolu, od przyczyny do rezultatu.

Analiza finansowa i jej podzial z punktu widzenia stopnia poglebienia badanych

zjawisk:

1. Porownawcza

2. Przyczynowa

Analiza porownawcza – zajmuje się ustalaniem bezposrednich zwiazkow miedzy badanym

zjawiskiem, co pozwala na identyfikacje zmian w stosunku do podstawy odniesienia oraz

dokonaniu dzieki temu ogolnej oceny owych zjawisk.

W ramach analizy porownawczej przeprowadza się porownanie z:

a) wskaznikami projektowanymi (zaplanowanymi), co pozwala na ustalenie stopnia wykonania

planu,

b) wskaznikami z okresow ubieglych, co pozwala na ocene dynamiki zachodzacych zjawisk, ich

rozmiarow i tempa zmian w stosunku do okresow ubieglych,

c) wskaznikami analogicznymi innych przedsiebiorstw, co pozwala na ustalenie stanu i

.......................str18.................specjalnosci czy dziedzinie.

W analizie porownawczej mogą wystepowac nastepujace zaklocenia:

1. Metodologiczne – wynikajace z odmiennej pojemnosci informacyjnej roznych wskaznikow.

2. Cenowe (inflacyjne) – powstajace na skutek zmian cen sprzedawanych wyrobow, czy uslug,

a także nabywanych skladnikow majatku w warunkach inflacji.

3. Organizacyjne – spowodowane zmianami organizacyjnymi w przedsiebiorstwie, np. podzial

przedsiebiorstwa, laczenie, rozbudowa.

4. Przedmiotowe – wystepujace w sytuacji zmian przedmiotu dzialania przedsiebiorstwa.

Analiza przyczynowa – prowadzi do ustalenia wplywu okreslonych czynnikow na powstanie

zmian w ocenianych zjawiskach, ujawnionych w toku analizy porownawczej i w trakcie tej

analizy identyfikuje się kierunek, sile oddzialywania kazdego czynnika na wielkosc roznicy

(odchylenia) ustalonej w analizie porownawczej, ponadto ustala się przyczyny, które wywolaly

zmiany czynnikow, a także ustala się , te które mialy charakter obiektywny (niezalezne), a

które subiektywny (zalezne). Czynniki subiektywne wskazuja na obszary wymagajace bardziej

poglebionych badan.

Analiza finansowa metoda wskaznikowa (analiza wskaznikowa)

Przy pomocy wskaznikow obliczanych na podstawie danych zaczerpnietych ze sprawozdan

finansowych można charakteryzowac rozne aspekty dzialalnosci gospodarczej

przedsiebiorstwa. Wskazniki te grupuje się w różny sposób. Podstawowe kryterium: zblizona

tresc ekonomiczna.

Wyodrebniamy wskazniki dotyczace:

1. Zyskownosci (rentownosci).

2. Plynnosci finansowej (zdolnosci platniczej).

3. Zdolnosci do obslugi zadluzenia.

4. Sprawnosci dzialania (aktywnosci).

17

5. Rynku kapitalowego (wskazniki rynkowe) na podstawie, których ksztaltowana jest opinia o

przedsiebiorstwie na rynku kapitalowym (notowana na gieldzie).

Wskazniki zyskownosci (rentownosci) – bazuja one na wielkosci osiagnietego przez firme

zysku w badanym okresie, mierza efektywnosc dzialalnosci firmy przez odniesienie

osiagnietego zysku do wielkosci sprzedazy, majatku firmy lub wkladu kapitalu wlasnego

akcjonariuszy. Tu stosuje się kilka rodzajow wskaznikow:

1. Wskaznik rentownosci brutto = (przychod ze sprzedazy – koszt wlasny)/sprzedaz

Ukazuje efektywnosc osiagana przez przedsiebiorstwa na prowadzonej sprzedazy dzialalnosci.

2. Wskaznik rentownosci netto = zysk po opodatkowaniu/sprzedaz

Ujmuje ostateczny efekt finansowy calej dzialalnosci firmy.

3. Wskaznik zwrotu inwestycji (zyskownosci aktywow) = zysk netto/aktywa ogółem

Przedstawia efektywnosc zasobow majatkowych i ich zdolnosc do generowania zyskow.

4. Wskaznik zwrotu kapitalu = zysk netto/kapital wlasny

Pokazuje jaka jest efektywnosc kapitalu, wniesionego przez wlascicieli firmy.

Wskazniki plynnosci finansowej (zdolnosci platniczej) – ukazuja zdolnosc firmy do

wywiazywania się z krotkoterminowych zobowiazan, czyli jej zdolnosci platniczej:

1. Wskaznik plynnosci biezacej = aktywa biezace/zobowiazania krotkoterminowe

Powinien być wiekszy od jednosci, ale nie za wysoki (bo wtedy wskazuje na zbyt duze stany

aktywow). Aktywa biezace: gotowka, zapasy, naleznosci.

2. Wskaznik plynnosci szybkiej = gotowka, naleznosci/zobowiazania krotkoterminowe

Powinien obracac się w granicy jednosci (jest w pierwszej kolejnosci badany przez bank, gdy

chcemy kredyt).

3. Bezwzgledna wielkosc kapitalu obrotowego (netto) = aktywa – zobowiazania

krotkoterminowe

4. Wskaznik poziomu kapitalu obrotowego = (kapital obrotowy netto/aktywa ogółem) * 100%

Im wyzszy ten wskaznik, tym wieksza plynnosc ma firma.

Wskazniki zdolnosci do obslugi zadluzenia – pozwalaja ocenic wielkosc zadluzenia firmy:

1. Wskaznik ogolnego poziomu zadluzenia = zobowiazania ogółem/aktywa ogolem

Informuje jaki udzial aktywowo stanowi zadluzenie, im wyzszy tym stopien zadluzenia jest jest

wiekszy i odwrotnie, a roznica miedzy pierwszym i wielkoscia tego wskaznika pokazuje udzial

wlasnych srodkow finansujacych aktywa.

2. Wskaznik zadluzenia dlugoterminowego = zadluzenie dlugoterminowe/kapital wlasny

Wyzszy od jednosci swiadczy, ze zadluzenie dlugoterminowe przewyzsza kapital zalozycieli, co

oznacza wyzsze ryzyko dla potencjalnych kredytodawcow (inwestorow) chcacych lokowac w

firmie wlasne srodki.

3. Wskaznik obslugi zadluzenia (pokrycia odsetek) = zysk operacyjny/odsetki

Informuje ile razy zysk osiagniety na dzialalnosci przed obciazeniami przewyzsza wartosc

placonych odsetek. Im jest wyzszy tym wieksze zabezpieczenia pokrycia odsetek przez firme.

Wskazniki sprawnosci dzialalnia (aktywnosci) – pokazuja jaka jest efektywnosc

skladnikow majatkowych mierzona wielkoscia osiagnietej sprzedazy. Najczesciej stosowane

skladniki:

1. Wskaznik obrotowosci zapasow = koszt wlasny sprzedanych wyrobow/przecietna wielkosc

zapasow (Sp + Sk)/2

Niski poziom wskazika oznacza mala liczbe obrotow wykonana przez przecietny poziom

zapasow w roku, co oznacza zarazem zbyt dlugi cykl obrotu zapasow.

2. Wskaznik wplywu naleznosci = wielkosc naleznosci/wielkosc sprzedazy w przeliczeniu na 1

dzien

Wysoki poziom wskaznika swiadczy o dlugim cyklu sciagania naleznosci, co stanowi duze

obciazenie kapitalu wlasnego.

3. Wskaznik obrotu aktywow = wielkosc sprzedazy/aktywa trwale albo aktywa ogolem

Informuje jakie rozmiary sprzedazy sa uzyskiwane z jednostki kapitalu zaangazowane w

postaci majatku trwalego lub calosci majatku.

Wskazniki rynku kapitalowego (wskazniki rynkowe) – w odroznieniu od poprzednich

obliczane sa na podstawie danych pochodzacych z rynku kapitalowego (gieldy):

18

1. Wskaznik P/E = cena rynkowa akcji/zysk netto przypadajacy na 1 akcje

Ksztaltuje wielkosc ryzyka firmy oraz perspektywe wzrostu zysku firmy. Im wyzszy jest poziom

ryzyka zwiazany z dana firma, tym nizszy jest poziom ceny rynkowej akcji notowanej na

gieldzie, czyli im wyzszy poziom ryzyka, tym wskaznik jest nizszy (i odwrotnie). Z kolei im

korzystniejsze sa przewidywania, co do przyszlych zyskow, tym wyzsza jest cena rynkowa

akcji, czyli im wyzsze perspektywy rozwojowe firmy, tym wskaznik wyzszy (i odwrotnie).

2. Wskaznik P/B/V = cena rynkowa akcji/wartosc ksiegowa firmy przypadajaca na 1 akcje

Tym wyzszy im wyzsza stopa zwrotu inwestycji, uzyskiwana w firmie w relacji do stopy zwrotu

wymaganej przez inwestorow. Wysoka stopa zwrotu uzyskiwana w firmie i korzystna ocena jej

perspektyw rozwijajacych przez inwestorow, będzie powodowac wysokie notowania akcji, co

spowoduje wzrost wskaznika (i odwrotnie).

3. Wskaznik poziomu dywidendy = (dywidenda przypadajaca na 1 akcje/cena rynkowa akcji) *

100

Wskaznik ten jest swego rodzaju stopa zwrotu od zainwestowanego kapitalu. Sama wielkosc

wskaznika ma istotna wartosc dla akcjonariuszy nastawionych na biezace wyplaty dywidend. W

dluzszym okresie wskaznik ten może być podstawa oceny kondycji finansowej firmy.

4. Wskaznik poziomu wyplat dywidendy = wielkosc wyplaconej dywidendy/zysk netto

Informuje ile firma wyplaca akcjonariuszom w postaci dywidendy w stosunku do mozliwosci

wyplat wynikajacych z osiagnietego zysku. Im wiekszy ten wskaznik, tym wieksza czesc zysku

firma przeznacza dla akcjonariuszy (i odwrotnie). Wyplaty dywidend dla akcjonariuszy sa

korzystne w krotkim okresie.

Wyniki analiz mogą być prezentowane w formie:

1. Liczbowej

2. Graficznej lub/i opisowej

Przy czym podstawowe znaczenie ma forma liczbowa, która przedstawia badane zjawiska w

postaci szeregow liczb lub tablic statystycznych zawierajacych wielkosci absolutne

(bezwzgledne), wzgledne (%), srednie lub jako wspolczynniki. Wielkosci te winny być

ujmowane w sposób syntetyczny, a wiec odpowiednio zagregowany, ulatwiajacy ich czytelnosc,

a dane bardziej szczegolowe, bedace rozwinieciem danych zagregowanych, ujmuje się w

odrebnych zestawieniach jako zalaczniki.

Podstawowym zrodlem informacji dla analiz finansowych są:

- Bilanse,

- Rachunki wynikow,

- Sprawozdania z przeplywu srodkow pienieznych,

- Roczne raporty zarzadu oraz raporty bieglych rewidentow z badania sprawozdan

finansowych.

Bilans – zestawienie aktywow i pasywow. Skladniki majatkowe uszeregowane sa w kolejnosci

wedlug plynnosci, a pasywa wedlug stopnia wymagalnosci.

Sprawozdanie z przeplywu musi udzielic odpowiedzi na pytania:

1. Z jakich zrodel pochodzily fundusze niezbedne do sfinansowania zmian stanu zobowiazan

oraz skladnikow majatkowych?

2. W jaki sposób wykorzystano dostepne fundusze?

3. Czy dzialalnosc w okresie sprawozdawczym przyczynila się do poprawy, czy pogorszenia

plynnosci finansowej firmy zmianami w kapitale obrotowym netto?

Punktem wyjscia na te pytania jest okreslenie zmian poszzcegolnych pozycji bilansu oraz

wskazanie, które z tych zmian stanowily zrodlo dodatkowych funduszy, a które stanowily ich

rozdysponowanie.

Do zrodel dodatkowych funduszy naleza:

1. Wzrost poszczegolnych skladnikow pasywow bilansu (nowy kredyt).

2. Zmniejszenie stanu aktywow firmy (sprzedaz zbednych zapasow).

Rozdysponowanie funduszy:

1. Zmniejszenie stanu zobowiazan (splata kredytu).

2. Wzrost stanu aktywow (zakup dodatkowych maszyn).

19