Umowa leasingu to umowa nazwana w Kodeksie cywilnym, a także każda inna umowa, na mocy

której jedna ze stron oddaje do odpłatnego używania i pobierania pożytków na warunkach określonych w

ustawie drugiej stronie, podlegające amortyzacji środki trwałe lub wartości niematerialne i prawne, a

także grunty (według ustawy o podatku dochodowym od osób prawnych, do środków trwałych zalicza się

budowle, budynki, lokale będące odrębną własnością, maszyny, urządzenia, środki transportu i inne

przedmioty nie stanowiące własności lub współwłasności podatnika, wykorzystywane przez niego na

potrzeby związane z prowadzona działalnością na podstawie umowy leasingu zawartej z właścicielem lub

współwłaścicielem tych składników) 1. Strony takiej umowy określane są odpowiednio jako finansujący (

leasingodawca) i korzystający (leasingobiorca)

Dla celów podatku dochodowego rozróżniamy dwa rodzaje tych umów, tj. leasing

finansujący(kapitałowy) oraz leasing operacyjny. Podstawową cechą różniącą obie umowy jest określenie

w niej, która ze stron ma prawo do amortyzacji(użytkowania) leasingowanego składnika majątku2.

Leasing operacyjny

Art. 23b updof. Umowa leasingu operacyjnego została zawarta jeżeli z treści umowy wynika, że 3 :

a)

umowa jest zawarta na czas oznaczony, stanowiący co najmniej 40% normatywnego

okresu amortyzacji, w przypadku podlegających amortyzacji m. In. Rzeczy ruchomych, albo

została zawarta na okres co najmniej 10 lat, jeżeli jej przedmiotem są podlegające odpisom

amortyzacyjnym nieruchomości

b)

suma ustalonych w niej opłat, pomniejszona o należny VAT, nie będzie niższa od wartości

początkowej przedmiotu leasingu.

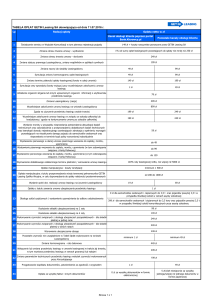

Normatywny okres amortyzacji, o którym mowa w definicji umowy leasingu operacyjnego, to okres

dokonywania odpisów amortyzacyjnych według metody liniowej, przy zastosowaniu stawek z Wykazu

stawek amortyzacyjnych, w którym następuje całkowite umorzenie środka trwałego. Przykładowo dla

samochodu osobowego normatywny okres amortyzacji wynosi 5 lat, wobec tego minimalny czas trwania

umowy leasingu operacyjnego samochodu wynosi 2 lata.

Zawierając taka umowę, przedsiębiorca ma prawo zaliczyć do kosztów uzyskania przychodów opłaty

leasingowe(czynsz inicjalny, raty leasingowe), wydatki eksploatacyjne, składki ubezpieczeniowe( jeżeli z

treści umowy wynika, że to korzystający jest zobowiązany ubezpieczyć przedmiot umowy) 4.

Przykład5

Przedsiębiorca wziął samochód w leasing operacyjny. Z treści umowy wynika, że:

-umowa jest zawarta na 2 lata

-wartość początkowa samochodu wynosi 60.000 zł

-opłata wstępna wynosi 6.000 zł

-kaucja zwrotna wynosi 10.000 zł

-miesięczne raty leasingowe wynoszą 2.475 zł

-po zakończeniu umowy korzystający kupi leasingowany samochód za 10.000 zł

-korzystający będzie opłacał składki na ubezpieczenie samochodu.

W czasie trwania umowy przedsiębiorca może zaliczyć do kosztów uzyskania przychodów opłatę wstępną,

miesięczne raty leasingowe( 24 m-ce x 2.475 zł), składki na ubezpieczenie pojazdu.

Do kosztów uzyskania przychodów nie można zaliczyć kaucji.

Jeżeli po zakończeniu umowy przedsiębiorca kupi samochód za umówiona cenę , to kupiony samochód

wprowadzi do ewidencji środków trwałych i będzie dokonywał odpisów amortyzacji.

Koszt fiskalny leasingu operacyjnego

Koszt fiskalny leasingu różni się od kosztu rzeczywistego (nominalnego) tym, że opłaty (lub ich część)

możemy zaliczyć w koszt uzyskania przychodu, uzyskując w ten sposób tzw. premię podatkową.

Leasing finansowy

Drugi rodzaj umów leasingowych jest nazywany leasingiem finansowym(kapitałowym).

W przypadku zawarcia umowy leasingu finansowego przedmiot leasingu jest zaliczany do środków

trwałych korzystającego.

Dodatek nr 18 do Biuletynu Informacyjnego nr 21(524);rozdział 3, pkt.3.1, str. 16; 20.07.2005r,; GOFIN

Dodatek nr 18 do Biuletynu Informacyjnego nr 21(524);rozdział 3, pkt.3.1, str. 17; 20.07.2005r.; GOFIN

3

Ustawa o podatku dochodowym od osób fizycznych

4

Przegląd Podatku dochodowego nr 7(175); 1.04.2006r.; GOFIN

5

Zeszyty metodyczne rachunkowości nr 19(163); 1.10.2005r.; GOFIN

1

2

Umowę nazywa się umową leasingu finansowego, jeżeli łącznie spełnia ona warunki określone w

art.23f ust. 1 updof, tj.6:

a)

jest zawarta na czas oznaczony

b)

suma ustalonych w niej opłat, pomniejszona o należny VAT, odpowiada co najmniej

wartości początkowej przedmiotu leasingu,

c)

zawiera postanowienie, że odpisów amortyzacyjnych w podstawowym okresie umowy

leasingu dokonuje korzystający.

Sumę opłat, o której mowa w drugim z wyżej wymienionych warunków, ustala się w taki sam sposób,

jak przy leasingu operacyjnym.

Należy zauważyć, że w tym przypadku, w stosunku do umowy leasingu operacyjnego, nie ma

ograniczeń co do okresu trwania umowy, ważne jest tylko, aby umowa była zawarta na czas oznaczony.

W podstawowym okresie umowy przedsiębiorca korzystający z przedmiotu umowy może zaliczyć do

kosztów uzyskania przychodu7:

-część odsetkową raty

-odpisy amortyzacyjne

-wydatki z tytułu eksploatacji, remontów, konserwacji

-składki ubezpieczeniowe, jeżeli na podstawie umowy zobowiązany jest do ich opłacania.

Inaczej:

-korzystający ujmuje przedmiot leasingu jako składnik aktywów, dokonuje odpisów amortyzacyjnych, a

do kosztów może zaliczyć również opłacone odsetki

-finansujący nie ujmuje przedmiotu jako składnika aktywów, nie dokonuje odpisów amortyzacyjnych,

natomiast otrzymane odsetki są przychodem.

Przykład8

Przedmiotem umowy jest urządzenie o wartości 45.000 zł. W umowie przyjęto następujące ustalenia:

-okres trwania umowy 3 lata

-opłata wstępna 4.900 zł

-miesięczna rata 1.200 zł

Po zakończeniu umowy korzystający ma prawo kupić urządzenie za kwotę 1.600 zł.

Przedsiębiorca, który na podstawie tej umowy korzysta z urządzenia, ma prawo do kosztów uzyskania

przychodów zaliczyć:

-część opłaty wstępnej, która nie jest spłatą wartości początkowej

400 zł

-część odsetkową rat miesięcznych (36 rat x 75 zł)

2.700 zł

Natomiast nie zaliczy do kosztów uzyskania przychodów:

-części opłaty wstępnej

-części rat miesięcznych

które stanowią spłatę wartości początkowej.

4.500 zł

1.125 zł

Ponadto do kosztów uzyskania przychodów przedsiębiorca zaliczy odpisy amortyzacyjne. Stawka

amortyzacyjna dla tego urządzenia wynosi 14%, wartość początkowa 45.000 zł. Miesięczny odpis

amortyzacyjny, zaliczany do kosztów uzyskania przychodów, wynosi 525 zł (45.000 x 14% : 12 m-cy).

Konto 2569

Konto 256 służy do ewidencji rozrachunków wynikających z umów leasingu finansowego u

korzystającego, tj. w spółce użytkującej przyjęte w leasing finansowy składniki majątkowe.

Ustawa o rachunkowości stanowi, że jeżeli jednostka przyjęła do używania obce środki trwałe lub wartości

niematerialne i prawne na mocy umowy, zgodnie z która jedna ze stron, zwana finansującym , oddała

drugiej stronie, zwanej korzystającym, środki trwałe lub wartości niematerialne i prawne do odpłatnego

używania lub również pobierania pożytków na czas oznaczony, to środki te oraz wartości niematerialne i

prawne są zaliczane do aktywów trwałych korzystającego, gdy umowa spełnia co najmniej jeden z

następujących warunków:

-przenoszenie własności przedmiotu umowy na korzystającego po zakończeniu okresu, na który została

zawarta

-zawiera prawo nabycia przedmiotu umowy przez korzystającego

-okres na jaki została zawarta, odpowiada przewidywanemu okresowi ekonomicznej użyteczności środka

trwałego lub prawa majątkowego, przy czym nie może on być krótszy niż ¾ tego okresu.

Ustawa o podatku dochodowym od osób fizycznych

Przegląd podatku dochodowego nr 7(175); 1.04.2006r.; GOFIN

8

Zeszyty metodyczne rachunkowości nr 19(163);1.10.2005r.; GOFIN

9

http://127.0.0.1:49152/1pAbc/1pext.dll/m_vdmcmgk/publikacja/vgk/planko_1/koddff_.....

6

7

-suma opłat pomniejszona o dyskonto, przekracza 90 % wartości rynkowej przedmiotu umowy na ten

dzień.

-zawiera przyrzeczenie finansującego do zawarcia z korzystającym kolejnej umowy o oddanie w odpłatne

używanie tego samego przedmiotu lub przedłużenia umowy na warunkach korzystniejszych od

przewidzianych w dotychczasowej umowie.

-przewiduje możliwość wypowiedzenia umowy z obciążeniem korzystającego wszystkimi kosztami i

stratami.

-przedmiot umowy został dostosowany do indywidualnych potrzeb korzystającego.

W przypadku spełnienia co najmniej jednego z wymienionych warunków oddane do używania

korzystającemu środki trwałe lub wartości niematerialne i prawne zalicza się u finansującego do

aktywów trwałych jako należności.

Na koncie 256 nie ujmuje się rozrachunków z tytułu leasingu operacyjnego, który ma charakter

dzierżawy środków trwałych pozostających w księgach rachunkowych i podlegających amortyzacji u

leasingodawcy.

Na stronie Wn konta 256 ujmuje się spłatę rat leasingowych obejmujących część kapitałową i opłatę

dodatkową.

Na stronie Ma konta 256 ujmuje się zobowiązanie wynikające z umowy leasingu finansowego, w podziale

na część kapitałową i opłatę dodatkową.

Konto 256 wykazuje saldo Ma, wyrażające stan zobowiązań u korzystającego.

Podział na leasing operacyjny i finansowy funkcjonuje nadal w praktyce, mimo, że nie wynika to

wprost z przepisów prawa. Zakwalifikowanie danej umowy do odpowiedniego rodzaju leasingu pozwala na

właściwe ujęcie przedmiotu leasingu w ewidencji do celów bilansowych i podatkowych.

Należy zaznaczyć, że jeżeli umowa nie spełnia warunków ani umowy leasingu operacyjnego ani leasingu

finansowego, to dla celów podatkowych będzie ona traktowana jak umowy z tytułu najmu bądź

dzierżawy(Od 01.10.2001 w ustawach o podatku dochodowym od osób fizycznych i prawnych pojawił się

rozdział o zasadach opodatkowania stron umów leasingu). W prawie podatkowym nie dzieli się umów na

leasing finansowy i operacyjny, tylko na umowy leasingowe oraz umowy najmu lub dzierżawy.

Dodatkowo podział na leasing operacyjny i finansowy wywodzi się jedynie ze względu na to, jakie skutki

podatkowe rodzi leasing.

Istnieje jeszcze jeden podział leasingu. Patrząc pod kątem podmiotu finansującego leasing dzieli się na

bezpośredni i pośredni10.

Leasing bezpośredni

Leasing bezpośredni obejmuje wszystkie umowy, w których sam producent oddaje wytworzone przez

siebie środki produkcji do korzystania, w zamian za zapłatę czynszu. Ten rodzaj leasingu stanowi

alternatywę kupna określonych przedmiotów od ich wytwórcy, przy czym producent - jako leasingodawca

- zachowuje prawo własności oddanej w używanie maszyny lub urządzenia. W umowie leasingu

bezpośredniego mamy zatem do czynienia z dwoma stronami: leasingodawcą, którym jest wytwórca

rzeczy, oraz z leasingobiorcą. Dla leasingobiorcy ta forma jest korzystna o tyle, o ile może on

wyeliminować pośrednictwo firm leasingowych i uzyskać środki produkcji na lepszych warunkach niż przy

udziale pośredników, gdyż wyeliminowany zostaje koszt ewentualnej prowizji firmy leasingowej.

Leasingodawca z kolei może drogą leasingu bezpośredniego zapewnić sobie większy zbyt swoich

produktów na rynku, jeżeli ma dobrą kondycję finansową, umożliwiającą mu oczekiwanie na pełną spłatę

rat leasingowych.

Leasing pośredni

Leasing pośredni charakteryzuje się tym, że uczestniczą w nim co najmniej trzy podmioty. Pomiędzy

producentem i użytkownikiem pojawia się pośrednik, w postaci przedsiębiorstwa leasingowego, a więc

firmy zajmującej się jedynie wynajmowaniem maszyn i urządzeń, a nie ich jednoczesną produkcją.

Funkcje takiego przedsiębiorstwa pełnią często banki, firny ubezpieczeniowe, fundusze lub specjalistyczne

firmy traktujące leasing jako podstawową formę działalności. Przy kalkulowaniu opłacalności transakcji

dla użytkownika w leasingu pośrednim zawsze trzeba uwzględnić prowizje firmy leasingowej i jeżeli

występują, prowizje bankowe. Ten rodzaj leasingu będzie zatem droższą formą kredytowania, często

droższą od kredytu bankowego. Korzystanie z tej instytucji stanowi jednak niejednokrotnie jedyny sposób

wejścia w użytkowanie kosztownych dóbr inwestycyjnych.

10

http://mojafirma.interia.pl/leasing/rodz?aid=20587&s=2

Kolejnym podziałem leasingu jest podział na leasing złotówkowy i leasing dewizowy związany z

obowiązującą w Polsce tzw. zasadą walutowości, która - zgodnie z art.358 par. 1 Kodeksu cywilnego oznacza, iż zobowiązania pieniężne na terytorium RP mogą być wyrażone tylko w pieniądzu polskim, z

wyjątkami gdy chodzi o obrót dewizowy. W związku z powyższym, także raty leasingowe, jako

zobowiązanie pieniężne leasingobiorcy, powinny być wyrażone w walucie polskiej 11.

Zwykle umowy leasingowe w Polsce zobowiązują do zapłaty czynszów leasingowych i innych opłat

związanych z umową w polskich złotych - można wtedy mówić o leasingu złotówkowym.

Istnieje jednak możliwość zawarcia umowy tzw. leasingu dewizowego. Możliwość ta wynika również z

przepisu Kodeksu cywilnego tj. art.358 par. 2, zgodnie z którym ustalenie wysokości zobowiązania

pieniężnego w umowie, a więc także i w umowie leasingu, może nastąpić w odniesieniu do innego niż

pieniądz polski miernika wartości12. Miernikiem tym może więc być także waluta obca.

Leasing dewizowy kwotowany w walucie obcej oznacza, iż wysokość poszczególnych rat leasingowych jest

przeliczana z waluty obcej na walutę polską według przyjętego przez strony wskaźnika, np. według kursu

NBP na dzień wystawienia faktury czy też na dzień płatności13.

Następne rodzaje leasingu to leasing tenencyjny(składa się on z właściwej umowy leasingowej,

ponadto zawiera umowę tenencji oraz dodatkowo umowę użytkowania) oraz zwrotny((sale and lease

back) stanowi szczególną odmianę transakcji leasingu finansowego. Istotą transakcji zawieranych tą

metodą jest powiązanie umowy leasingu z poprzedzającą ją umową sprzedaży)14.

W leasingu zwrotnym leasingobiorca jest dostawcą przedmiotu leasingu, natomiast w leasingu

tenencyjnym leasingobiorca należy do grupy kapitałowej, w której uczestniczy dostawca, czyli oba te

podmioty są ze sobą powiązane.

Przedmiot transakcji tenencyjnej oddaje się do używania za odpłatnością, na zasadach zbliżonych do

leasingu zwrotnego. W tym przypadku jednak nie ma potrzeby przenoszenia praw własności na firmę

leasingową. Ponadto pozostawia się możliwość korzystania z przedmiotu transakcji innemu niż właściciel

podmiotowi.

W umowie strony mogą zastrzec określone zabezpieczenia spłaty rat w postaci weksla, poręczenia czy

hipoteki. Czynsze leasingowe są kosztem uzyskania przychodów, właściciel rzeczy wciąż może dokonywać

odpisów amortyzacyjnych, a leasingodawca kompensuje osiągane przychody kosztami, które musi uiścić

właścicielowi rzeczy w związku z transakcją, pozostawiając sobie określoną stopę zysku.

W leasingu zwrotnym leasingobiorca sprzedaje nabyte przez siebie środki inwestycyjne firmie

leasingowej, z równoczesnym zastrzeżeniem dla siebie prawa jego dalszego użytkowania na warunkach

ustalonych w umowie leasingu. Według tej formuły przedmiotem umowy leasingu jest zamiana prawa

własności danego dobra na takie prawo, które pozwoli na korzystanie z niego po cenie, która

odzwierciedla jego bieżącą wartość rynkową.

Leasing lombardowy i leasing norweski 15

Pojęcia leasingu lombardowego i norweskiego są utworzone przez firmy leasingowe; tak nazwane

umowy mogą zatem różnić się między sobą co do szczegółów, jednak można wskazać na ich ogólne

cechy wspólne. Otóż leasing lombardowy charakteryzuje się zwiększonym ryzykiem leasingodawcy i

większymi kosztami leasingobiorcy. Leasing norweski natomiast jest odmianą leasingu, w której

występuje bardzo wysoka pierwsza rata leasingowa.

Leasing lombardowy może być zarówno odmianą leasingu kapitałowego, jak i operacyjnego. Nowe

elementy dotyczą kwestii zabezpieczenia. Firma leasingowa stosuje w przypadku umów leasingu

lombardowego uproszczoną procedurę i łagodzi wymagania co do niezbędnych dokumentów, jakie klient

powinien jej przedstawić wraz z wnioskiem o zawarcie umowy. Nie trzeba okazywać przyszłemu

leasingodawcy bilansu, sprawozdania finansowego, księgi przychodów i rozchodów ani zaświadczenia z

urzędu skarbowego, czyli dokumentów świadczących o kondycji finansowej niezbędnych przy innych

typach leasingu.

Leasing lombardowy charakteryzują dwa ograniczenia. Pierwsze z nich ma charakter przedmiotowy:

przedmiotem mogą być tu tylko nowe samochody dostawcze lub ciężarowe, na które wartość kredytu nie

11

Kodeks Cywilny, art.358, par.1

Kodeks Cywilny, art.358, par.2

13

http://mojafirma.interia.pl/leasing/rodz?aid=20587&s=3

14

http://mojafirma.interia.pl/leasing/rodz?aid=20587&s=4

15

http://mojafirma.interia.pl/leasing/rodz?aid=20587&s=5

12

może przekroczyć 70 000 zł. Drugie ograniczenie wiąże się z koniecznością dokonania pierwszej wpłaty w

wysokości 25-45 proc. wartości przedmiotu umowy, co ogranicza krąg potencjalnych leasingobiorców do

tych podmiotów, które są w stanie ponieść koszty pierwszej wpłaty w wysokości dochodzącej do połowy

ceny zakupu określonego dobra.

Z kolei leasingiem norweskim nazywana jest taka umowa, w której wpłata wstępna zbliżona jest do

całkowitej wartości przedmiotu leasingu, a comiesięczne raty, jeśli w ogóle występują, to mają

symboliczną wysokość (np. 10 zł miesięcznie), w sytuacji, gdy umowa powyższa połączona jest z

leasingiem zwrotnym. Leasing ten jest stosowany przede wszystkim w celu "regulacji" płaconych

podatków oraz zwiększenia aktywów obrotowych leasingobiorcy.

Clifing16

Umowa clifingu stanowi odmianę leasingu finansowego, stosowanego przy leasingu samochodów.

Przedmiot umowy clifingu, czyli samochód osobowy o określonej wartości, jest w związku z tym zaliczony

do majątku leasingobiorcy (użytkownika).

W ofertach clifingu opłaty wstępne na ogół kształtują się na poziomie 20 - 30 %, w zależności od czasu

trwania umowy i są liczone od wartości danego samochodu. Wartość tę stanowi cena jego zakupu netto

wraz z 22 % podatkiem VAT.

Leasingobiorca pokrywa koszty eksploatacji oraz ubezpieczenia pojazdu, co jest zrozumiałe, gdyż clifing

stanowi rodzaj leasingu finansowego, a zatem przedmiot clifingu zaliczany jest do majątku leasingobiorcy

i przez niego amortyzowany. Ponadto, z tych samych względów, samochód będący przedmiotem clifingu,

staje się własnością leasingobiorcy po spłacie ostatniej raty, za określoną cenę wykupu.

Refling17

Refling jest to odmiana umowy leasingu, której przedmiotem jest sprzęt komputerowy. Istota

tradycyjnego leasingu środków trwałych, polega na tym, że po spłacie ostatniej raty leasingobiorca ma z

reguły, choć nie zawsze, prawo do wykupu przedmiotu leasingu. Wykup przedmiotu leasingu jest cechą

charakterystyczną leasingu finansowego. Opcja wykupu przedmiotu leasingu jest jednak korzystna tylko

w przypadku, gdy przedmiot taki ma stosunkowo długi okres używalności i użyteczności dla

leasingobiorcy. Jeśli zaś leasingowane dobro szybko traci swą wartość techniczną czy technologiczną,

jego zakup na zakończenie umowy leasingu może się okazać stratą. Niektóre firmy leasingowe (np.

Śląskie Towarzystwo Leasingowe) wprowadziły zatem tzw. leasing "odnawialny". Polega on na tym, że po

spłacie ostatniej raty leasingowej stary sprzęt jest odbierany przez leasingodawcę i na jego miejsce klient

otrzymuje nowy, w drodze zawarcia nowej umowy. Umowa taka z reguły zawiera korzystniejsze warunki

niż pierwsza, a leasingobiorca staje się użytkownikiem nowego sprzętu.

Bibliografia:

-Kodeks Cywilny

-Ustawa o rachunkowości

-Ustawa o podatku dochodowym od osób fizycznych

-Ustawa o podatku dochodowym od osób prawnych

-Internet

-Dodatek nr 25 do biuletynu informacyjnego nr 27(494);20.09.2004r.;GOFIN

-Dodatek nr 18 do biuletynu informacyjnego nr 21(524);20.07.2005r.;GOFIN

-Biuletyn informacyjny nr 17(556);10.06.2006r.;GOFIN

-Przegląd podatku dochodowego nr 8(152);20.04.2004r.;GOFIN

-Przegląd podatku dochodowego nr 7(175);1.04.2006r.;GOFIN

-Zeszyty metodyczne rachunkowości nr 19(163);1.10.2005r.;GOFIN

-Dodatek do MONITORA księgowego nr 2

16

17

http://mojafirma.interia.pl/leasing/rodz?aid=20587&s=6

http://mojafirma.interia.pl/leasing/rodz?aid=20587&s=7