SYSTEM FINANSOWY PRZEDSIĘBIORSTWA

1. Pojęcie i zadania systemu finansowego przedsiębiorstwa:

Zjawiska i procesy pieniężne zachodzące w przedsiębiorstwie składają się na pojęcie

finansów przedsiębiorstwa.

Finanse przedsiębiorstwa kojarzą się z gromadzeniem i wydatkowaniem zasobów

pieniężnych pozostających do dyspozycji przedsiębiorstwa. Znajduje to odzwierciedlenie w

faktycznym przepływie strumieni pieniężnych i jednocześnie tworzeniu przesłanek

przyczyniających się do ich przepływu w przyszłości.

Patrząc na finanse przedsiębiorstwa z prawnego punktu widzenia chodzi o stosunki

ekonomiczne realizowane za pomocą pieniądza, w których jako jedna ze stron występuje

przedsiębiorstwo.

Należy jednak odpowiedzieć na pytanie czy wszystkie zjawiska pieniężne są objęte

pojęciem : finanse. Pytanie to ma sens w związku z faktem , że pieniądz występuje nie tylko

w postaci zasobów i strumieni, ale jest wykorzystywany również jako miara w procesach

gospodarczych, a także w ewidencji księgowej i statystycznej . Fakt ów jest następstwem

towarowego charakteru produkcji , dzięki któremu wszystkie dobra materialne mają wartość a

jej pieniężnym wyrazem jest cena. Uzasadnione jest w tej sytuacji posługiwanie się

dodatkowo pojęciem systemu finansowego przedsiębiorstwa.

System finansowy jest pojęciem szerszym od finansów, obejmuje on bowiem wszystkie

formy działania w obrębie zjawisk pieniężnych, w szczególności działania związane z

przygotowaniem różnego rodzaju operacji pieniężnych, z faktyczną realizacją tych operacji, i

wreszcie z ewidencją i analizą przebiegu operacji pieniężnych oraz ich prognozowaniem i

planowaniem.

System finansowy jest określany jako zbiór zasad oraz form organizacyjnych,

regulujących mechanizmy finansowe i zabezpieczających sprawność przepływów pieniężnych

w przedsiębiorstwie: obejmuje nie tylko gospodarkę finansową, ale również organizację

rachunkowości i zasady bilansowania.

System finansowy dostosowany jest do konkretnych warunków: uwzględnia

zróżnicowanie źródeł pozyskiwania kapitału, formę organizacyjno-prawną i własnościową

przedsiębiorstwa, jego wielkość, rodzaj prowadzonej działalności gospodarczej, unormowania

prawne dotyczące ewidencji, opodatkowania, rachunkowości i sprawozdawczości, przyjętą

strategię rozwoju i związane z nią cele działalności przedsiębiorstwa.

Różnorodność procesów i zjawisk składających się na finanse przedsiębiorstwa,

złożoność systemu finansowego przedsiębiorstwa, a także fakt, iż finanse są pomostem

łączącym wszystkie przejawy działania przedsiębiorstwa odzwierciedlającym skutki rozmaitych

decyzji i będące ich następstwem wyniki gospodarowania, wymuszają potrzebę zarządzania

finansami przedsiębiorstw.

Zarządzanie finansami przedsiębiorstwa jest procesem decyzyjnym

podporządkowanym realizacji celu głównego, opierającym się na wykorzystywaniu

różnego rodzaju instrumentów , technik, kryteriów i reguł do sterowania

przebiegiem procesów i zjawisk związanych z gromadzeniem i wydatkowaniem

zasobów pieniężnych .

Narzędziem wspomagającym podejmowanie decyzji finansowych , bez którego trudno sobie

wyobrazić zarządzanie finansami jest analiza finansowa.

a) istota, źródła i rodzaje finansowania działalności przedsiębiorstwa,

1

Utworzenie przedsiębiorstwa i rozpoczęcie działalności gospodarczej wymaga

pozyskania funduszy ( kapitałów ). Mogą to być środki postawione do dyspozycji

przedsiębiorstwa przez jego właścicieli, którzy z tytułu angażowania się w działalność

gospodarczą liczą na wynagrodzenie w formie zysku ( kapitały własne ).Mogą to być środki

udostępnione przedsiębiorstwu na określony czas w formie pożyczek i kredytów, za których

wykorzystanie przedsiębiorstwo zobowiązane jest wypłacić ich właścicielom wynagrodzenie w

formie odsetek ( kapitały obce ).

W zależności od przeznaczenia i czasookresu udostępnienia kapitały obce maja charakter

długookresowy i krótkookresowy, co znajduje między innymi odzwierciedlenie w koszcie ich

pozyskania.

Pożyczki i kredyty długookresowe jako uzupełnienie kapitałów własnych, wykorzystywane

są na tworzenie trwałych składników majątkowych, wraz z kapitałami własnymi niejako

inicjują proces powstawania przedsiębiorstwa jako jednostki organizacyjnej: w toku podjętej

działalności inwestycyjnej przedsiębiorstwo w pierwszej kolejności zostaje wyposażone w

środki pracy ( budynki, budowle, maszyny, urządzenia techniczne itd.), a więc w środki

trwałe, stanowiące z reguły podstawowy trzon majątku trwałego przedsiębiorstwa. Obsługują

one procesy wytwórcze przez długie lata, niekiedy przez cały okres funkcjonowania

przedsiębiorstwa, stopniowo przenosząc swoja wartość na produkowane wyroby.

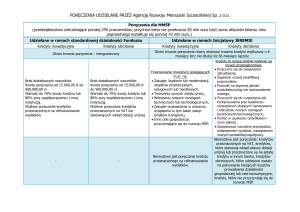

Finansowanie przedsiębiorstwa rozpatrywać można z różnych punktów widzenia.

W zależności od tego czy kapitał został dostarczony przedsiębiorstwu, czy też wypracowany

przez samo przedsiębiorstwo wyróżnia się finansowanie zewnętrzne i wewnętrzne.

W momencie tworzenia przedsiębiorstwa cały kapitał jest kapitałem zewnętrznym , zarówno

środki angażowane przez właścicieli ( kapitał zakładowy , kapitał założycielski ), jak i środki

udostępniane w formie kredytów i pożyczek.

Drugim kryterium klasyfikacyjnym jest czasokres na jaki udostępniane są

przedsiębiorstwu środki finansowe. Wymienia się wówczas finansowanie długookresowe

oraz finansowanie krótkookresowe.

Finansowanie długoterminowe dotyczy środków które angażowane w działalność

przedsiębiorstwa są na stałe lub długofalowo. Na ogół przyjmuje się że chodzi o środki

których okres zwrotu jest dłuższy aniżeli rok, przy czym w ramach tego finansowania często

wyodrębnia się dodatkowo finansowanie średnioterminowe, o okresie zwrotu udostępnionych

kapitałów nie przekraczającym pięciu lat. Środki pozyskane w ramach finansowania

długoterminowego obejmują zatem kapitały wnoszone przez właścicieli oraz zobowiązania w

formie kredytów lub pożyczek o relatywnie długim terminie spłaty i określane są powszechnie

jako kapitał stały.

Finansowanie krótkookresowe kojarzy się z kolei z udostępnieniem przedsiębiorstwu

środków na okres krótszy niż jeden rok, obejmuje również środki wypracowane na bieżąco

przez samo przedsiębiorstwo.

Trzeci, szczególnie istotny z punktu widzenia zarządzania finansami przedsiębiorstwa,

układ klasyfikacyjny obejmuje wyodrębnienie finansowania własnego i finansowania

obcego. Podstawę tej klasyfikacji stanowi źródło pochodzenia kapitału i wynikająca z tego

tytułu pozycja prawna dawcy kapitału.

Kapitał własny obejmuje środki postawione do dyspozycji przedsiębiorstwa przez jego

właścicieli. Podmiot wnoszący kapitał staje się współwłaścicielem lub właścicielem

przedsiębiorstwa i ma wpływ na podejmowanie decyzji. Znaczenie kapitału własnego jest

dwojakie: spełnia on funkcję roboczą ( służy finansowaniu działalności ) oraz stanowi

gwarancję roszczeń dla wierzycieli ( funkcja gwarancyjna ).

Kapitał własny nie może być wycofany aż do momentu likwidacji przedsiębiorstwa ( co nie

oznacza, że w trakcie funkcjonowania przedsiębiorstwa nie może się zmieniać jego właściciel).

2

Dawcy kapitału własnego w zasadzie nie otrzymują odsetek , mają jednak prawo do

uczestnictwa w zyskach.

Kapitał obcy rozumiany jest jako wielkość środków finansowych postawionych do

dyspozycji przedsiębiorstwa na czas ograniczony przez jego wierzycieli. Powinien być

zwrócony w określonym terminie. Spełnia w przedsiębiorstwie wyłącznie funkcje roboczą,

stanowi poszerzenie bazy finansowania i przez to pozwala na rozszerzenie rozmiarów

działalności. Wnoszący kapitał obcy w formie kredytów lub pożyczek mają prawo do

wynagrodzenia w formie odsetek , a w pewnych sytuacjach mogą również uzyskać

uprawnienia w zakresie kontroli i podejmowania decyzji w przedsiębiorstwie.

Kapitałem obcym są również środki stanowiące zobowiązania bieżące - do momentu upływu

terminu ich płatności przedsiębiorstwo nie ponosi kosztów związanych z udostępnieniem tego

kapitału. W przypadku upadłości lub likwidacji przedsiębiorstwa wierzyciele znajdują się w

sytuacji uprzywilejowanej w stosunku do podmiotów wnoszących kapitał własny, ich

roszczenia regulowane są bowiem w pierwszej kolejności.

Wszystkie trzy układy klasyfikacyjne odgrywają ważną rolę w zarządzaniu finansami

przedsiębiorstwa i znajdują swoje odzwierciedlenie w ewidencji i sprawozdawczości

finansowej. Nie mniej jednak najważniejszy jest podział finansowania według źródeł

pochodzenia kapitału. Charakteryzując finansowanie przedsiębiorstwa należy przyjąć

podział na finansowanie własne i finansowanie obce za podstawowy.

Między przedstawionymi układami klasyfikacyjnymi zachodzą ścisłe powiązania, ilustruje to

schemat.

Finansowanie wewnętrzne

( samofinansowanie )

Zysk zatrzymany

Finansowanie zewnętrzne

Kapitał założycielski

Finansowanie własne ( kapitały własne )

Fundusze tworzone z

zysku

Fundusze i kapitały:

- udziałowy

- zakładowy

- akcyjny

Finansowanie długoterminowe ( kapitał stały )

Kredyty

Pożyczki

Zobowiązania

Finansowanie obce

( kapitały obce )

Finansowanie

krótkoterminowe

b) fundusze własne przedsiębiorstwa,

W spółkach osobowych , stosownie do zawartej umowy, jej wspólnicy wnoszą

określone wkłady. Wkład może mieć charakter pieniężny ( gotówkowy lub wierzytelnościowy),

może polegać na wniesieniu własności rzeczy lub udostępnieniu rzeczy do użytkowania, może

wreszcie oznaczać wniesienie usług ( świadczenie przez wspólnika usług w sposób trwały,

okresowy a nawet jednorazowy). Wyodrębniony majątek spółki wyrażony w wartościach

pieniężnych jest zasobem pieniężnym i tworzy fundusz wspólników . Wspólną własnością

spółki są również dochody spółki.

3

W spółce cywilnej majątek spółki stanowi współwłasność łączną, każdy wspólnik jest

współwłaścicielem majątku jako niepodzielnej własności, jak również rzeczy i praw

wchodzących w skład tej własności ( tzw. prawo niepodzielnej ręki ). Każdy wspólnik jest

uprawniony do równego udziału w zyskach i w tym samym stosunku zobowiązany jest

pokrywać straty.

Spółka jawna z prawno konstrukcyjnego punktu widzenia nie jest niczym innym, jak

tylko odmianą spółki prawa cywilnego. Jako spółka handlowa podlega wpisowi do rejestru

handlowego. Zgodnie z definicją prawną jest ona powoływana do prowadzenia działalności

zarobkowej w większym rozmiarze. Spółka jawna może istnieć nawet bez odrębnego majątku

( opiera się na osobistej i nieograniczonej odpowiedzialności majątkowej wspólników i jest

wpisana do rejestru handlowego), jednak z reguły umowa spółki przewiduje wkłady jej

członków. O wysokości wkładów decyduje umowa. Umowa spółki decyduje również o

wysokości udziału w zyskach i ewentualnych stratach. W porównaniu ze spółką cywilną istotne

jest także to , że wspólnik ma prawo żądania corocznie wypłacenia odsetek, nawet gdyby

spółka ponosiła straty - jest to jednak tylko możliwość a nie obowiązek żądania .

Spółka z ograniczoną odpowiedzialnością opiera się na koncepcji zaangażowania

kapitałowego wspólników i ich ograniczonej odpowiedzialności do wkładu w majątek spółki.

Jest typową spółką kapitałową: posiada osobowość prawną i funkcjonuje na podstawie

kodeksu handlowego w oparciu o umowę spółki zawartą w formie aktu notarialnego.

Wspólnikami mogą być osoby fizyczne, przedsiębiorstwa państwowe i komunalne,

spółdzielnie, Skarb Państwa, fundusze , organizacje związkowe, społeczne i polityczne.

Podstawę kapitału własnego w spółce z ograniczoną odpowiedzialnością stanowi kapitał

udziałowy ( zakładowy ): jest to wartościowo wyrażona kwota pieniężna stanowiąca

zsumowanie udziałów wspólników i pierwotny ( wyjściowy) majątek spółki. Inaczej jest to

równowartość wniesionych do spółki, stosownie do umowy , udziałów pieniężnych oraz

aportów. Kapitał zakładowy interpretowany jest także jako część majątku, którą spółka w

interesie wierzycieli obowiązuje się utrzymać w całości i nie rozdzielać między wspólnikami co

oznacza , że należy dostrzegać różnicę między pojęciem kapitału zakładowego a pojęciem

majątku spółki.

Kapitał udziałowy stanowi podstawowy, ale nie jedyny składnik kapitałów własnych w spółce z

ograniczoną odpowiedzialnością. Z przepisów kodeksu handlowego wynika , że tworzone

mogą być również: fundusz (kapitał) zapasowy, fundusz (kapitał) rezerwowy. Możliwość ich

tworzenia musi być zapisana w umowie spółki. Jako obligatoryjny ( zgodnie z zasadami

rachunkowości ) tworzony jest kapitał ( fundusz ) rezerwowy z aktualizacji wyceny środków

trwałych.

Kapitałem zakładowym w spółce akcyjnej jest kapitał akcyjny. Na kapitale

akcyjnym opiera się byt spółki i on stanowi fundusz zaspokojenia wierzycieli i podstawę

zdolności kredytowej spółki. Podobnie jak w spółce z ograniczoną odpowiedzialnością tak i tu

jest to suma czystego majątku, którą spółka jest obowiązana utrzymać w całości i nie

rozdzielać między wspólników. W konsekwencji jego wartość jest umieszczana w bilansie po

stronie pasywów. W spółce akcyjnej obligatoryjne jest tworzenie również kapitału

zapasowego, stanowiącego integralną część kapitałów własnych.

Kapitał akcyjny dzieli się na akcje o równej wartości. Wartość ta określana mianem

nominalnej.

Podstawowymi funduszami w przedsiębiorstwie państwowym są:

- fundusz założycielski

- fundusz przedsiębiorstwa.

Ich cechą charakterystyczną jest wyodrębnienie nie konkretnych środków, lecz określonych

finansowo części majątku znajdującego się w gestii przedsiębiorstwa państwowego. Środki na

utworzenie tych funduszów wyodrębniono z istniejącego wcześniej funduszu statutowego.

Ponadto w przedsiębiorstwie państwowym, podobnie jak w spółkach kapitałowych,

4

funduszami własnymi są: fundusz z aktualizacji wyceny środków trwałych oraz niepodzielny

wynik finansowy.

Fundusz założycielski jest wkładem majątkowym państwa i reprezentuje wartość

wydzielonej przedsiębiorstwu części mienia ogólnonarodowego. Jego wielkość podlega

wpisowi do rejestru przedsiębiorstw państwowych, w ten sposób Skarb Państwa jest jakby

udziałowcem, który finansuje w określonej części działalność przedsiębiorstwa państwowego.

Wartość funduszu założycielskiego przez szereg lat stanowiła podstawę naliczania dywidendy

na rzecz budżetu państwa: wysokość stopy procentowej wyznaczającej poziom dywidendy

corocznie określano w ustawie budżetowej, z uwzględnieniem przewidywanej stopy zysku w

gospodarce oraz podstawowej stopy oprocentowania kredytu refinansowego NBP ( ostatnio

stopa wynosiła 10 ). Od 01.01.1996 r. obowiązują nowe zasady rozliczania wyniku

finansowego przedsiębiorstw państwowych: aktualnie obciążenie z tego tytułu na rzecz

budżetu państwa wynosi 15 zysku netto. Fundusz założycielski powstał z przekształcenia

funduszu statutowego w środkach trwałych i częściowo( 25) z przejęcia funduszu

statutowego w środkach obrotowych oraz z wykorzystywanych w latach 1984-88 dotacji

budżetowych na inwestycje. Zasilany jest przekazywanymi z budżetu państwa dotacjami na

finansowanie rozwoju przedsiębiorstwa, a także innymi środkami przekazanymi przez organ

założycielski lub Skarb Państwa. Jego zmiany ( zarówno zwiększenie jak i zmniejszenie) mogą

być także rezultatem nieodpłatnego otrzymywania lub przekazywania mienia w postaci

środków trwałych.

Fundusz przedsiębiorstwa stanowi wyraz dorobku przedsiębiorstwa wynikającego z

całokształtu jego działalności i traktowany jest jako własność przedsiębiorstwa. W

przedsiębiorstwach już funkcjonujących powstał w wyniku przejęcia stanów zasobów

pieniężnych zgromadzonych na funduszach: rozwoju, rezerwowym, postępu technicznego,

efektów wdrożeniowych oraz pozostałej części środków nie przejętych przez fundusz

założycielski a nagromadzonych na funduszu statutowym w środkach trwałych i środkach

obrotowych. Jego zwiększenia następują z zysku pozostającego do dyspozycji

przedsiębiorstwa i odpisów amortyzacyjnych, a także przez nieodpłatne przejęcie składników

majątkowych na podstawie odrębnych ustaw i w drodze darowizn otrzymanych od innych

przedsiębiorstw. Zmniejszenie funduszu przedsiębiorstwa może wynikać ze straty bilansowej

oraz umorzenia majątku trwałego. Fundusz przedsiębiorstwa zmniejsza się także o kwoty

majątku trwałego przekazane nieodpłatnie osobom prawnym lub fizycznym w wykonaniu

prawomocnych decyzji i orzeczeń wydanych przez upoważnione organy oraz o kwoty darowizn

mienia w postaci zakładowych domów mieszkalnych , żłobków, przedszkoli, obiektów

socjalnych na rzecz innych osób prawnych.

Poza wymienionymi funduszami , które stanowią podstawową konstrukcję w

finansowaniu działalności mogą istnieć także fundusze tworzone z zysku. Ustawa o

gospodarce finansowej przedsiębiorstw dopuszcza także możliwość tworzenia funduszów

obciążających koszty.

Funduszem obciążającym koszty jest również zakładowy fundusz świadczeń

socjalnych służący do finansowania szeroko rozumianej działalności socjalnej. Zasady

tworzenia tego funduszu reguluje odrębna ustawa

( ustawa o zakładowym funduszu świadczeń socjalnych z dnia 4 marca 1994 r.( Dz.U.nr 43

poz.163). Tworzenie tego funduszu ma charakter obligatoryjny w przedsiębiorstwach które

dotychczas zobowiązane były do naliczania zakładowych funduszy socjalnego i

mieszkaniowego.

Podobnie jak w innych przedsiębiorstwach obligatoryjne jest tworzenie funduszu rezerwowego

z aktualizacji wyceny środków trwałych.

Podział zysku ( po opodatkowaniu podatkiem dochodowym i po odliczeniu wpłat na rzecz

budżetu państwa) na część zasilającą fundusz przedsiębiorstwa, dofinansowanie zakładowego

funduszu świadczeń socjalnych oraz fundusz nagród dla załogi pozostawia się swobodnej

decyzji przedsiębiorstwa. Podział ten powinien godzić potrzeby bieżące i rozwojowe.

5

W spółdzielniach podstawowymi funduszami własnymi są:

- fundusz udziałowy ( w niektórych spółdzielniach fundusz wkładów)

- fundusz zasobowy.

Fundusz udziałowy tworzony jest z wpłat udziałów członkowskich. Zasilany może być także

odpisami z nadwyżki bilansowej i środkami z funduszu zasobowego. Z kolei źródłem tworzenia

funduszu zasobowego są: wpłaty wpisowego, odpisy z nadwyżki bilansowej ( zgodnie z

artykułem 76 przepisów prawa spółdzielczego co najmniej 5 nadwyżki przeznacza się na

zwiększenie funduszu zasobowego, jeżeli fundusz ten nie osiąga wysokości wniesionych

udziałów obowiązkowych) a także wartości majątkowe otrzymywane nieodpłatnie.

Fundusz zasobowy zwiększa się o wartości majątku trwałego i innych składników

majątkowych sfinansowanych ze środków własnych przeznaczonych na inwestycje, zmniejsza

natomiast o umorzenie środków trwałych nie podlegających amortyzacji. Z funduszu

zasobowego pokrywa się straty bilansowe.

W spółdzielniach , podobnie jak w przedsiębiorstwach państwowych i spółkach kapitałowych,

obligatoryjne jest tworzenie funduszu rezerwowego z aktualizacji wyceny środków trwałych.

Mogą być także tworzone z zysku do podziału inne fundusze celowe. Pozostała część zysku

dzielona jest między członków spółdzielni, przeznaczana na premie i nagrody dla członków i

pracowników.

Tworzony może być także zakładowy fundusz świadczeń socjalnych na zasadach określonych

przez ustawę o zakładowym funduszu świadczeń socjalnych.

c) istota, zakres i formy kredytowania przedsiębiorstw.

Fundusze i kapitały własne oraz zysk niepodzielony zwykle mają ograniczone rozmiary.

Niezbędne jest poszukiwanie dodatkowych źródeł finansowania w formie środków obcych.

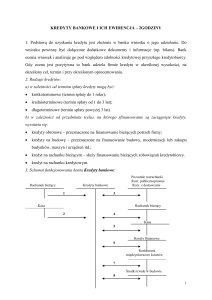

Kredyt bankowe.

Istota kredytu kojarzy się zawsze z relacjami zachodzącymi między podmiotami

gospodarczymi, w których jedną ze stron jest bank. Banki są podmiotami gospodarki

pieniężnej i wchodzą w skład tzw. sektora finansowego. Z kolei przedsiębiorstwa są

podmiotami gospodarki rzeczowo-pieniężnej i wchodzą w skład tzw. sektora realnego. W

ujęciu makroekonomicznym kredyty stanowią zatem jeden z przejawów związków

zachodzących między sektorem finansowym a sektorem realnym.

W umowie o kredyt bankowy są zawarte warunki otrzymania kredytu, które obejmują:

wielkość kredytu, oznaczenie stron umowy, termin spłaty kredytu i odsetek, sposób

wykorzystania kredytu, określenie podstawowych obowiązków stron ( obowiązku spłaty

kredytu przez kredytobiorcę i obowiązku oddania do dyspozycji kredytobiorcy określonej

kwoty środków pieniężnych przez bank ), cena kredytu ( wysokość prowizji i oprocentowanie),

zakres uprawnień banku związanych z zabezpieczeniem kredytu, warunki korzystania przez

kredytobiorcę z udzielonego kredytu. Oprócz tego umowa kredytowa zawiera elementy o

charakterze fakultatywnym, w których mogą być określone warunki szczegółowe dotyczące

np. dodatkowego zabezpieczenia kredytu, sposobów kontrolowania kredytobiorcy przez bank,

określenia warunków wypowiedzenia umowy kredytowej przez bank, możliwości

wcześniejszych spłat kredytu przez kredytobiorcę, realizacji określonych zadań przy pomocy

kredytu.

Obecnie podstawowym warunkiem, którego realizacja jest równoznaczna z udzieleniem

kredytu, jest posiadanie przez kredytobiorcę zdolności kredytowej i odpowiednich

zabezpieczeń. Zanim przedsiębiorstwo uzyska kredyt w banku, rozpoczyna się faza

poprzedzająca ten fakt - faza wstępna negocjacji w której przyszły kredytobiorca w

porozumieniu z bankiem opracowuje dokument- wniosek kredytowy.

6

Wniosek kredytowy stanowi podstawę analizy mającej dać odpowiedź, czy udzielenie kredytu

jest zasadne.

Kredyt stanowią więc środki pieniężne przekazane przedsiębiorstwu do czasowej dyspozycji,

służące realizacji zaakceptowanego przez bank celu gospodarczego. Takie rozumienie kredytu

jest o tyle istotne, że eksponuje różnicę między kredytem a pożyczką bankową. Pożyczka jest

umową cywilnoprawną. Przy ewentualnym jej udzieleniu przedsiębiorstwu bank nie docieka

jakim celom ma ona służyć a interesuje się tylko zabezpieczeniem jej zwrotu.

Klasyfikacji kredytów dokonuje się z wielu punktów widzenia okresu kredytowania,

przedmiotu kredytowania, przedmiotu zabezpieczenia, waluty kredytu, formy kredytu. Podział

ze względu na czas trwania umowy kredytowej zakłada wyodrębnienie:

- kredytów krótkoterminowych

- kredytów długoterminowych.

Do kredytów krótkoterminowych zalicza się te, których okres spłaty nie przekracza jednego

roku, kredytami długoterminowymi są kredyty o okresie spłaty przekraczającym jeden rok,

przy czym w tej grupie często wyodrębnia się jeszcze kredyty średnioterminowe o okresie

spłaty dłuższym niż jeden rok , ale nie przekraczającym pięciu lat.

Kryterium przedmiotu kredytowania kojarzy się z wyodrębnieniem kredytów

obrotowych ( przeznaczonych na finansowanie bieżącej działalności eksploatacyjnej), oraz

kredytów inwestycyjnych

( przeznaczone są na tworzenie nowych oraz powiększanie i modernizację istniejących już

zasobów majątku trwałego o charakterze materialnym, jak również na finansowanie

przedsięwzięć inwestycyjnych o charakterze niematerialnym np. zakup papierów

wartościowych, powiększanie kapitału udziałowego, finansowanie patentów i badań).

Kredyty bankowe wyodrębnione według sposobu zabezpieczenia to m.in.:

- kredyty wekslowe

- kredyty lombardowe

- kredyty hipoteczne.

Kredyt może być udzielony w walucie krajowej lub zagranicznej. Ze względu na sposób

uruchomienia wyróżnia się kredyty prowadzone na rachunku bieżącym ( kredyt otwarty i

kasowy) , oraz prowadzone na rachunku kredytowym

( kredyt docelowy, na wymagalne zobowiązania, kasowy , sezonowy, linia kredytowa).

Obligacje

Obligacja jest papierem wartościowym emitowany w serii, który zawiera zobowiązania

emitenta wobec jej właściciela ( obligatariusza) do spełnienia określonego świadczenia

( pieniężnego lub niepieniężnego). Obligacje stanowią instrument umożliwiający czasowe

korzystanie przez emitenta z funduszy długoterminowych, nie pochodzących ze źródeł

bankowych, ale mający charakter zewnętrzny. Emisja obligacji może zatem być traktowana

jako alternatywa pozyskania kapitału zarówno w stosunku do kredytów bankowych, jak i

nowej emisji akcji. Obligacjami mogą być zainteresowani zwłaszcza inwestorzy preferujący

stosunkowo małe ryzyko lokat finansowych. Obligacja jest dla emitenta instrumentem, przy

pomocy którego może zaciągnąć pożyczkę jednocześnie u wielu wierzycieli, często na bardzo

długi okres.

Pożyczki dłużne.

Obok obligacji na rynku finansowym występują pożyczki regulowane umowami

cywilnoprawnymi. Pożyczka dłużna jako forma pozyskiwania kapitału obcego przez

przedsiębiorstwo najczęściej dotyczy przedmiotów połączonych więzami kooperacyjnymi lub

zaopatrzeniowymi ( chodzi więc o relację między kontrahentami) lub podmiotów

skonsolidowanych np. w ramach korporacji ( do której należą zarówno pożyczkodawca, jak i

pożyczkobiorca).

7

Leasing.

Leasing określany jest powszechnie jako forma pozyskiwania rzeczowych składników

majątkowych na podstawie umowy zawartej na określony czas, zgodnie z którą

leasingodawca zobowiązuje się oddać określony obiekt do dyspozycji leasingobiorcy w zamian

za płatności dokonywane w ratach. Dzięki leasingowi jego biorca może skorzystać z

określonego obiektu bez konieczności opłacenia jego równowartości, co oznacza że

właścicielem obiektu w czasie trwania umowy jest leasingodawca.

Franchising.

Franchising jako nowoczesna forma prowadzenia działalności gospodarczej opiera się na

negocjowanej umowie, na podstawie której franchisingobiorca w zamian za odpowiednią

opłatę uzyskuje prawo do utworzenia i prowadzenia przedsiębiorstwa zgodnego z pomysłem

sposobem zarządzania, w oparciu o doświadczenie i sprzęt oraz pod znakiem firmowym

franchisingodawcy. Istota tego rozwiązania polega na standaryzacji i wykorzystaniu już

uprzednio sprawdzonego niekonwencjonalnego sposobu działania.

Factoring.

Factoring stanowi formę finansowania kontraktów krótko - i średnioterminowych polegającą

na refinansowaniu udzielanych przez przedsiębiorstwo kredytów kupieckich przez

wyspecjalizowaną instytucję zwaną fakctorem lub instytucją factoringową. Polskie

przedsiębiorstwa spotykają się z tą formą finansowania głównie w przypadku transakcji w

handlu zagranicznym.

2. Obciążenia podatkowe przedsiębiorstw.

Polski system podatkowy operuje trzynastoma tytułami podatkowymi. Obok nich działają dwie

grupy opłat tj. opłata skarbowa oraz opłaty lokalne czyli: targowa, miejscowa, i

administracyjna, stanowiące dochody budżetów gmin. Dochody z podatków i opłat rozdzielone

są między budżet państwa i budżety gmin, według niższego zestawienia.

Podatki stanowiące dochód budżetu państwa:

1. Podatek dochodowy od osób prawnych,

2. Podatek dochodowy od osób fizycznych,

3. Podatek od towarów i usług ( VAT ),

4. Podatek akcyzowy,

5. Podatek importowy,

6. Podatek od gier,

7. Opłata sankcyjna z tytułu przekroczenia poziomu wynagrodzeń.

Podatki stanowiące dochód budżetu gmin:

1. Podatek leśny,

2. Podatek rolny,

3. Podatek od nieruchomości,

4. Podatek od posiadania psów,

5. Podatek od spadku i darowizn.

8

Ponadto ustawa o samorządzie daje możliwość na powołanie do życia fakultatywnych

podatków

( samoopodatkowanie mieszkańców gminy) w trybie referendum lokalnego.

Opodatkowanie obrotów przedsiębiorstw.

Wśród różnych rodzajów podatków, podatek obrotowy wybija się na czoło jako wysoce

wydajne źródło dochodów budżetowych. Ich zwrotne oddziaływanie na gospodarkę jest także

silne choć ma charakter zdecydowanie pośredni. Jego pośredni charakter wynika stąd, że

wmontowany w cenę w rzeczywistości obciąża fundusze nabywcze ostatecznych nabywców.

Podmiot gospodarczy jest jedynie płatnikiem podatku i wnosi należność z tytułu tego podatku

do budżetu. Najbardziej ogólną cechą wszystkich formuł konstrukcyjnych podatku obrotowego

jest obciążenie przychodów ( utargu ) przedsiębiorstwa i to niezależnie od kosztów uzyskania

tych przychodów.

Opodatkowanie obrotów może być realizowana za pomocą jednej z trzech formuł

konstrukcyjnych:

1. podatek wielofazowy brutto,

2. podatek jednofazowy brutto,

3. podatek wielofazowy netto.

Formuła podatku wielofazowego brutto ma miejsce wówczas , kiedy nakładany

jest na wszystkie towary i usługi i pobierany jest od wszystkich uczestników produkcji i

dystrybucji, a także od całego obrotu ( a więc brutto ). Przyjęcie takiej konstrukcji powoduje,

że narasta on kumulatywnie i stąd bierze się jego druga nazwa podatek kaskadowy.

Wielofazowy podatek obrotowy netto to podatek od wartości dodanej. Polega

on na obciążeniu podatkiem wszystkich uczestników obrotu. Objęte są nim wszystkie fazy

cyklu produkcyjnego i dystrybucji. Za podstawę naliczenia podatku przyjmuje się część, a nie

całość obrotu ( utargu). Utarg jest więc zmniejszany, a wydatki przedsiębiorcy, które już były

obciążone podatkiem we wcześniejszych fazach, chodzi więc o utarg netto. Różnica, która

została nazwana wartością dodaną.

Podatek obrotowy jednofazowy brutto nakładany jest na towary na jednym

szczeblu produkcji lub wymiany, w stosunku do całego obrotu. Pozwala to uniknąć

kaskadowego narastania podatku.

Jeszcze jedną konstrukcję podatkową zaliczana do grupy podatków obrotowych stanowi

akcyza. Stanowi ona specjalne źródło dochodu państwa o szczególnej wydajności fiskalnej,

obciąża bowiem wyroby alkoholowe i tytoniowe oraz wyroby przemysłu rafineryjnego i

perfumeryjnego.

Opodatkowanie dochodów przedsiębiorstw.

Opodatkowanie dochodów przedsiębiorstw poddane jest działaniu podatku dochodowego od

osób prawnych. ( tekst jednolity - Dz.U. 1995 r., nr 5, poz 25 )

Przedmiotem podatku dochodowego jest dochód rozumiany jako nadwyżka przychodów z

różnych źródeł nad kosztami uzyskanymi w roku podatkowym.

Przychody w przedsiębiorstwach pochodzą głównie z działalności gospodarczej ale osiągane

są również z innych źródeł np. najmu lub dzierżawy nieruchomości, sprzedaży nieruchomości ,

kapitałów pieniężnych i praw majątkowych.

Niekiedy podatek ten obciąża bezpośrednio przychód np. przychody z praw autorskich, praw

do projektów wynalazczych, znaków towarowych i wzorów zdobniczych.

3. Tworzenie i podział wyniku finansowego:

9

Rezultat dokonań przedsiębiorstwa ujmowany jest w jednej pozycji : jako wynik

finansowy netto. Oceny wyniku finansowego są przedstawiane w sprawozdaniu finansowym rachunku zysków i strat ( rachunek wyników). Zadaniem rachunku zysków i strat jest

zestawienie poszczególnych rodzajów przychodów według źródeł ich powstawania, a także

elementów składających się na koszt uzyskania przychodów, strat związanych z

prowadzeniem działalności oraz obciążeń podatkowych.

W konstrukcji rachunku zysków i strat wyróżnić można trzy poziomy tworzenia wyniku

finansowego:

- eksploatacyjny (operacyjny),

- finansowy,

- nadzwyczajny.

Suma dwóch pierwszych stanowi rezultat działalności gospodarczej. Punktem wyjścia w

rachunku są przychody ze sprzedaży ( praktycznie przychody netto ze sprzedaży , a więc nie

uwzględniające podatku od wartości dodanej, akcyzowego, czy zryczałtowanego ), natomiast

rezultatem końcowym wynik finansowy netto. Rachunek zysków i strat ukazuje zatem w

jakim stopniu wynik finansowy przedsiębiorstwa zależy od działalności operacyjnej, a w jakim

warunkowany jest przez przychody i koszt finansowe, a także przez sytuacje nadzwyczajne

oraz obciążenia podatkiem dochodowym.

Na podstawie ustawy o rachunkowości wskazać można dwa sposoby prezentacji rachunku

zysków i strat: szeregowy

( łańcuchowy ) oraz dwustronny ( scalony ) .

Szeregowa forma prezentacji rachunku zysków i strat

Wariant porównawczy

Przychody ze sprzedaży i

zrównane z nimi

Wariant kalkulacyjny

Przychody ze sprzedaży towarów i

produktów

10

-

Koszt działalności operacyjnej

( układ rodzajowy )

-

Koszty sprzedaży towarów i

produktów

=

Wynik ( zysk/strata ) brutto na

sprzedaży

-

Koszty sprzedaży

-

Koszty ogólnego zarządu

=

Wynik ( zysk/strata ) ze sprzedaży

+

Pozostałe przychody operacyjne

-

Pozostałe koszty operacyjne

=

Wynik ( zysk/strata ) na działalności operacyjnej

+

Przychody finansowe

-

Koszty finansowe

=

Wynik brutto ( zysk/strata ) na działalności

gospodarczej

+

Zyski nadzwyczajne

-

Straty nadzwyczajne

=

Wynik finansowy ( zysk/strata ) brutto

-

Obowiązkowe obciążenia wyniku finansowego

=

Wynik finansowy netto - Zysk netto/strata netto

11

Dwustronna forma prezentacji rachunku wyników i strat

Koszt działalności operacyjnej

-

Przychody ze sprzedaży i

zrównane z nimi

=

Wynik ze sprzedaży

Zysk ze sprzedaży / Strata ze sprzedaży

+

Pozostałe koszt operacyjne

Pozostałe przychody

operacyjne

=

Wynik na działalności operacyjnej

Zysk na działalności operacyjnej / Strata na działalności

operacyjnej

+

Koszty finansowe

Przychody finansowe

=

Wynik brutto na działalności gospodarczej

Zysk brutto na działalności gospodarczej / Strata brutto na

działalności gospodarczej

+

Straty nadzwyczajne

Zyski nadzwyczajne

=

Wynik finansowy brutto

Zysk brutto / Strata brutto

Obowiązkowe obciążenia wyniku

finansowego

=

Wynik finansowy netto

Zysk netto / Strata netto

Przeznaczenie zysków może być różne, część z nich może być wypłacona akcjonariuszom w

postaci dywidend, cześć zatrzymana w przedsiębiorstwie jako zyski niepodzielone ( inaczej

zatrzymane ) . Zyski niepodzielone stanowią tą część zysków po opodatkowaniu, która

zostaje zainwestowana w przedsiębiorstwie.

Suma zysków nie podzielonych wpływa na bilans przedsiębiorstwa. Jeżeli są one trzymane w

formie gotówkowej lub przeznaczone na zakup wyposażenia, to zwiększają wartość aktywów.

Jeżeli firma użyje ich do spłacenia pożyczki bankowej , to zmniejszy się wartość zobowiązań.

Zysk nadzwyczajny jest to zysk przekraczający dochód , który właściciel przedsiębiorstwa

mógłby otrzymać w postaci odsetek, wypożyczając swój kapitał według rynkowej stopy

procentowej.

12