ANALIZA EKONOMICZNA / FINANSOWA

Szkolenie dla potencjalnych beneficjentów I i II osi

priorytetowej POIiŚ

Wojciech Kurowski

Grontmij Polska

Ministerstwo Środowiska, październik 2009

Plan prezentacji

Miejsce i zakres analizy finansowej w studium wykonalności

Cele analizy finansowej / ekonomicznej

Metodyka analizy finansowej / ekonomicznej

Logika analizy finansowej / ekonomicznej

Poszczególne elementy analizy finansowej i ekonomicznej

Analiza opcji instytucjonalnych

Analiza opcji

Analiza ex post

Analiza projektu

Analiza trwałości

Analiza ryzyka – analiza wraŜliwości

Analiza kosztów i korzyści

Błędy popełniane w analizie finansowej

2

Analiza ekonomiczna / finansowa jest jednym

z najwaŜniejszych elementów studium

wykonalności.

Dla osób oceniających Projekt stanowi ona podstawę do

oceny efektywności i wykonalności Projektu w aspekcie jego

zakresu, celów, zapotrzebowania na dotację oraz trwałości

finansowej, rozumianej jako zachowanie płynności

finansowej w fazie inwestycyjnej oraz operacyjnej.

Dla Beneficjenta jest kluczowym elementem dającym

informację o strukturze finansowania, kosztach finansowych,

szacunku kosztów eksploatacyjnych, przychodów, taryf. Jest

planem finansowym zawierającym prognozę podstawowych

składowych

sprawozdania

finansowego,

weryfikuje

wykonalność finansową Projektu.

3

Cele analizy finansowej i ekonomicznej (1/2)

Potencjalny beneficjent powinien wykazać, Ŝe:

projekt jest wykonalny,

dane, na podstawie których oceniany jest projekt są wiarygodne

(i - na ile to moŜliwe - porównywalne),

planowana inwestycja jest spójna z załoŜonymi celami,

postulowany wariant jest najlepszy z punktu widzenia

społeczeństwa,

postulowana kwota dofinansowania jest niezbędna do

osiągnięcia celów,

zapewniona zostanie trwałość inwestycji po jej realizacji.

4

Cele analizy finansowej i ekonomicznej (2/2)

Wybór optymalnego zakresu Projektu – analiza opcji metoda DGC;

Obliczenie stopnia dofinansowania dla projektów

generujących dochód netto – zastosowanie ma metoda

luki finansowej;

Ocena

finansowej

efektywności

Projektu

przed

dofinansowaniem oraz po dofinansowaniu dotacją UE;

Ocena trwałości finansowej operatora – analiza

płynności finansowej operatora w okresie realizacji

inwestycji oraz eksploatacji;

Ocena akceptowalności społecznej realizacji Projektu

Ocena efektywności przyjętego modelu instytucjonalnego.

5

Logika analizy finansowej / ekonomicznej (1/2)

Analiza

Projektu

ANALIZA OPCJI

ANALIZA OPCJI - DGC

INSTYTUCJONALNYCH

ANALIZA

KOSZTÓW

I

KORZYŚCI

ANALIZA LUKI,

NPV, IRR

ANALIZA

PŁYNNOŚCI

ANALIZA RYZYKA

ANALIZA EX POST

Analiza

Beneficjent / Operator

Analiza

Projektu

Analiza

Beneficjent + Projekt

6

Logika analizy finansowej / ekonomicznej (2/2)

ANALIZA

EX POST

ANALIZA LUKI

FINANSOWEJ

ANALIZA

PŁYNNOŚCI

Dane wejściowe:

Dane wejściowe:

Dane wejściowe:

- Sprawozdania finansowe,

- Dokumentacja techniczna,

- Analiza ex post, analiza luki,

- Wnioski taryfowe,

- Szacunki własne,

- Parametry makro - wytyczne,

- Zestawienia oraz informacje.

- Parametry makro – wytyczne.

- Szacunki własne.

Metodyka:

Metodyka:

Metodyka:

- Analiza wskaźnikowa

- Analiza DCF, FNPV, FIRR

- Plan finansowy

- Analiza przychod., kosztów

- Model róŜnicowy

- Projekt + Operator

- Analiza cash flow ex post

- Kalkulacja dotacji UE

- Analiza sald gotówki

Produkt:

Produkt:

Produkt:

- Ocena operatora ex post,

- Ocena efektywności Projektu,

- Ocena płynności Operatora,

- Wskaźniki KON, ECIT,

- % i kwota dotacji,

- Struktura finansowania,

- Bilans wyjściowy.

- Przychody i koszty, nakłady.

- Ceny, affordability.

7

Metodyka analizy finansowej / ekonomicznej (1/4)

Podstawowe dokumenty i wytyczne:

Rozporządzenia Rady (WE) nr 1083/2006, 1080/2006.

Część E i H.2 załącznika XXI do Rozporządzenia Komisji

1828/2006 (algorytm wyliczania dofinansowania)

EC, The New Programming Period 2007-2013: Guidance

On The Methodology For Carrying Out Cost-Benefit

Analysis, Working Document No. 4, 08/2006 . - (dostępne

takŜe w j. polskim).

Analiza kosztów i korzyści projektów inwestycyjnych:

Przewodnik; Dyrekcja Generalna - Polityka Regionalna

KE.

8

Metodyka analizy finansowej / ekonomicznej (2/4)

Podstawowe dokumenty i wytyczne:

Wytyczne

w

zakresie

wybranych

zagadnień

związanych

z

przygotowaniem

projektów

inwestycyjnych, w tym generujących dochód, 15

stycznia 2009 r., MRR.

Wytyczne do przygotowania inwestycji w zakresie

środowiska współfinansowanych przez FS i EFRR w

latach 2007-2013; Jaspers (Określone w tym

dokumencie zasady mają pierwszeństwo przed zasadami

określonymi w wytycznych MRR z 15 stycznia 2009)

Narodowe Strategiczne Ramy Odniesienia 2007-2013

Wytyczne w zakresie kwalifikowania wydatków w ramach

PO IiŚ

9

Metodyka analizy finansowej i ekonomicznej (3/4)

Sposób

przygotowania

finansowy):

analizy

finansowej

(model

naleŜy dołączyć do studium wykonalności skoroszyt w

postaci plików z aktywnymi komórkami i formułami, np. w

formacie MS Excel lub OpenOffice; skoroszyt powinien

składać się z trzech arkuszy:

Arkusz 1: ZałoŜenia powinien zawierać wszystkie

wprowadzane dane (zarówno załoŜenia opisowe, jak i dane

liczbowe);

10

Metodyka analizy finansowej i ekonomicznej (4/4)

wszystkie obliczenia powinny być zawarte w Arkuszu 2:

Obliczenia; w tym arkuszu nie powinny być wpisywane

Obliczenia

Ŝadne dane, powinny one być powiązane formułami

z danymi wprowadzonymi w Arkuszu 1: ZałoŜenia.

Arkusz 3: Wyniki powinien zawierać wszystkie tabele i

załączniki do studium wykonalności (wykorzystywane w

studium wykonalności); nie powinny tam występować Ŝadne

obliczenia; cała zawartość powinna być pobierana albo

z Arkusza 2: Obliczenia, albo z Arkusza 1: ZałoŜenia.

11

Struktura analizy finansowej i ekonomicznej

Analiza opcji instytucjonalnych – wpływ na

metodykę i wyniki analizy finansowej

Analiza opcji – analiza efektywności kosztowej DGC

Analiza ex post

Analiza Projektu

Analiza luki finansowej

Analiza efektywności

Analiza trwałości

Analiza ryzyka – analiza wraŜliwości

Analiza kosztów i korzyści - CBA

12

Analiza opcji instytycjonalnych (1/3)

Analiza opcji instytucjonalnych ma na celu wybór

optymalnego wariantu organizacyjnego wdroŜenia

Projektu i eksploatacji majątku. Podstawowymi

kryteriami wyboru rekomendowanej opcji powinny być:

Wytyczne instytucji wdraŜających instrument

finansowy,

Efektywność finansowa – minimalizacja kosztów dla

uŜytkowników,

Przejrzystość i funkcjonalność struktury

instytucjonalnej.

Trwałość Projektu

13

Analiza opcji instytycjonalnych (2/3)

Wybór wariantu instytucjonalnego ma istotny wpływ na

kształt i wyniki analizy finansowej:

MoŜliwe dwie podstawowe opcje:

Beneficjent = operator

Beneficjent ≠ operator

Wybór opcji organizacyjnej determinuje:

Kwestie kwalifikowalności VAT,

Kwestie związane z amortyzacją i jej kumulacją,

Kwestie związane z finansowaniem części polskiej,

Kwestie związane z systemem poboru opłat, zasadami,

eksploatacji majątku, finansowaniem odtworzeń,

Kwestie związane z analizą ex post oraz metodyką analizy

płynności.

14

Analiza opcji instytucjonalnych (3/3)

Inne kwestie / efekty:

MoŜliwości kumulacji gotówki z amortyzacji na

przyszłe odtworzenia.

Rozdzielność własności i uŜytkowania – potencjalnie

mniejsza efektywność.

Pozytywny efekt tarczy podatkowej.

Wpływ na wskaźniki zadłuŜenia gminy wynikające z

Ustawy o Finansach Publicznych.

Kwestia pełnej podmiotowości prawnej operatora –

ograniczenia w zawieraniu umów / zobowiązań.

15

Analiza opcji – DGC (1/5)

Analiza opcji jest decydująca dla:

Właściwej identyfikacji zakresu inwestycji oraz

Wyboru najbardziej opłacalnego rozwiązania technicznego.

Analiza opcji powinna być wykonana na wczesnym etapie

przygotowania projektu

Analiza opcji powinna skupiać się na wyłącznie istotnych,

technicznie oraz instytucjonalnie i prawnie wykonalnych

opcjach.

Głównym celem analizy opcji jest wybór wariantu

pozwalającego na uzyskanie efektu ekologicznego przy

najniŜszym koszcie dla społeczeństwa

16

Analiza opcji – DGC (2/5)

Głównym celem analizy opcji jest odpowiedź na

pytanie który wariant pozwala na uzyskanie efektu

ekologicznego przy najniŜszym koszcie dla

społeczeństwa?

Na to pytanie moŜna odpowiedzieć stosując metodę

efektywności kosztowej. NaleŜy wyznaczyć cel, moŜliwe

sposoby jego osiągnięcia, przeanalizować koszty

realizacji poszczególnych opcji, i – na koniec – wybrać

opcję, która jest najtańsza. Podejście to jest prostsze do

zastosowania (nie ma potrzeby wyceniania korzyści,

związanych z poprawą jakości środowiska) i prowadzi do

jednoznacznych wniosków.

17

Analiza opcji – DGC (3/5)

Analiza efektywności kosztowej.

DGC – Dynamiczny Koszt Jednostkowy

(Dynamic Generation Cost)

Dynamiczny koszt jednostkowy DGC jest równy cenie, która

pozwala na uzyskanie zdyskontowanych przychodów równych

zdyskontowanym kosztom, a więc minimalnej cenie, która powoduje,

Ŝe przedsięwzięcie staje się rentowne.

DGC pokazuje, jaki jest techniczny koszt

uzyskania jednostki miary rezultatu (np. efektu

ekologicznego). Koszt ten jest wyraŜony w

złotówkach na jednostkę miary rezultatu.

18

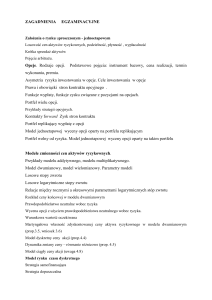

Analiza opcji – DGC (4/5)

Przykładowe miary rezultatu lub efekty ekologiczne dla

projektów z zakresu gospodarki wodno-ściekowej:

Miara rezultatu (MR) / Efekt

ekologiczny (EE)

Typ projektu

kompleksowe projekty z zakresu gospodarki

wodno-ściekowej

Jednostka

EE

ilość doprowadzonej wody w

wyniku realizacji projektu

m3/rok

EE

ilość odprowadzonych

ścieków do oczyszczalni

ścieków w wyniku realizacji

projektu

m3/rok

EE

wielkość zredukowanego

ładunku biochemicznego

zapotrzebowania tlenu –

BZT5

Mg/rok

19

Analiza opcji – DGC (5/5)

Przykładowe miary rezultatu lub efekty ekologiczne dla

projektów z zakresu gospodarki odpadami:

Miara rezultatu (MR) /

Efekt ekologiczny (EE)

Typ projektu

Budowa i rozbudowa regionalnych zakładów zagospodarowania

odpadów, w tym takich elementów jak stacje przeładunkowe,

instalacje do odzysku (recyklingu), instalacje do

unieszkodliwiania

EE

Budowa i rozbudowa instalacji do odzysku odpadów

Rekultywacja nieczynnych i wyeksploatowanych składowisk

odpadów niebezpiecznych oraz innych niŜ niebezpieczne

Jednostka

ilość odpadów poddanych odzyskowi

oraz unieszkodliwionych

Mg/rok

EE

ilość odpadów poddanych odzyskowi

Mg/rok

EE

powierzchnia terenu odzyskanych

terenów zdegradowanych

ha

Budowa lub rozbudowa systemów selektywnego zbierania

odpadów

ilość odpadów zebranych selektywnie,

w tym odpady przekazane do odzysku

(w tym recyklingu)

Mg/rok

EE

Budowa, rozbudowa lub przebudowa kompostowni odpadów

EE

ilość odpadów poddanych odzyskowi

Mg/rok

Budowa, rozbudowa lub przebudowa spalarni odpadów innych

niŜ niebezpieczne

ilość odpadów innych niŜ

niebezpieczne poddanych odzyskowi

lub unieszkodliwieniu

Mg/rok

EE

ilość odpadów niebezpiecznych

poddanych odzyskowi lub

unieszkodliwieniu

Mg/rok

EE

Budowa, rozbudowa lub przebudowa pozostałych instalacji do

odzysku lub unieszkodliwiana odpadów niebezpiecznych oraz

innych niŜ niebezpieczne

20

Analiza finansowa ex post (1/4)

Analiza finansowa ex post sporządzana jest dla

beneficjenta / operatora infrastruktury wytworzonej w

ramach Projektu i obejmuje takie elementy jak:

Analiza Rachunku zysków i strat

Analiza Bilansu

Analiza Rachunku Przepływów PienięŜnych

Nie ma w zasadzie szczegółowych wytycznych dla analizy

finansowej ex post. Stosuje się powszechnie przyjęte

metody oceny kondycji finansowej podmiotów

gospodarczych – analiza wskaźnikowa.

21

Analiza finansowa ex post (2/4)

Cele analizy finansowej ex post to:

Ocena kondycji operatora/beneficjenta w aspekcie jego

zamierzeń inwestycyjnych (analiza wskaźnikowa);

Analiza kształtowania się istotnych parametrów,

wykorzystywanych następnie w analizie ex ante, np.

gotówkowa stopa podatku, wskaźniki rotacji KON;

Analiza moŜliwości zadłuŜania się badanego podmiotu;

Analiza charakterystyki przychodów i kosztów;

22

Analiza finansowa ex post (3/4)

Sprawozdanie finansowe składa się z:

wprowadzenia do sprawozdania finansowego (ogłaszane w Monitorze B)

bilansu (balance sheet),

rachunku zysków i strat (profit and loss account),

informacji dodatkowej, obejmującej wprowadzenie do sprawozdania finansowego oraz dodatkowe

informacje i objaśnienia (notes to the accounts).

Spółki akcyjne oraz przedsiębiorstwa, które w poprzedzającym roku obrotowym spełniły

przynajmniej

2 z 3 warunków:

a) średnioroczne zatrudnienie w przeliczeniu na pełne etaty wyniosło co najmniej 50 osób,

b) suma aktywów bilansu na koniec roku obrotowego stanowiła równowartość w walucie polskiej

co najmniej 2,5 mln EUR,

c) przychody netto ze sprzedaŜy towarów i produktów oraz operacji finansowych za rok obrotowy

stanowiły równowartość w walucie polskiej co najmniej 5 mln EUR,

sporządzają ponadto:

rachunek przepływów środków pienięŜnych,

zestawienie zmian w kapitale własnym.

23

Analiza finansowa ex post (4/4)

Pamiętać naleŜy, Ŝe:

Wielkości w bilansie odzwierciedlają wartość danego aktywa /

pasywa na dzień sporządzenia bilansu, łatwo więc o

manipulację lub błędną ocenę, mniejszy problem w przypadku

rachunku zysków i strat lub cash flow, tam są prezentowane

wielkości kumulatywne.

Nie wszystkie zobowiązania oraz ograniczenia dla dalszego

zwiększania kapitału obcego w przedsiębiorstwie są

uwidocznione w bilansie, przydatne moŜe się okazać

zapoznanie z umowami…

Zaobserwowane tendencje w analizie ex post mogą (choć nie

muszą) mieć powaŜne skutki dla przyszłej kondycji

przedsiębiorstwa.

Prawidłowe obliczenie wskaźników rotacji często wymaga

analizy składowych, uwzględnianych przy wyliczeniach.

24

Analiza finansowa projektu (1/18)

Analiza finansowa projektu obejmuje:

Analizę luki finansowej – celem jest kalkulacja

stopnia dofinansowania

Analizę efektywności projektu – celem jest ocena

efektywności / opłacalności finansowej inwestycji

oraz kapitału własnego (duŜe projekty, PPP).

25

Analiza finansowa projektu (2/18)

LUKA FINANSOWA

To część zdyskontowanego kosztu inwestycji, która nie jest

pokryta zdyskontowanym dochodem netto z projektu

Metoda „luki w finansowaniu”

jako podstawa obliczania dotacji

W przypadku projektów generujących dochód wydatki

kwalifikowane nie mogą przekraczać bieŜącej wartości

kosztu inwestycji pomniejszonej o bieŜącą wartość dochodu

netto z inwestycji w okresie referencyjnym właściwym dla

danej kategorii inwestycji” (art.55 ust. 2 Rozp. 1083/06)

26

Analiza finansowa projektu (3/18)

Dochód (przychód) Projektu to:

Jakakolwiek operacja obejmująca inwestycję w infrastrukturę,

korzystanie z której podlega opłatom ponoszonym bezpośrednio

przez korzystających* lub jakakolwiek operacja pociągająca za

sobą sprzedaŜ gruntów lub budynków, dzierŜawę gruntu lub

najem budynków, lub jakiekolwiek inne świadczenie odpłatnych

usług.

*np. dotacje operacyjne nie stanowią przychodów w rozumieniu

art. 55 ust.1 Rozporządzenia Rady (WE) nr 1083/2006

27

Analiza finansowa projektu (4/18)

W Rozporządzeniu Rady (WE) nr 1083/2006 wyróŜniono dwie

kategorie projektów generujących dochód:

Projekty, dla których istnieje moŜliwość obiektywnego

oszacowania dochodu z wyprzedzeniem (art. 55 ust.2).

Są to projekty generujące dochód, który moŜna oszacować

ex ante. Zastosowanie ma metoda luki finansowej.

Projekty, dla których nie istnieje moŜliwość obiektywnego

oszacowania dochodu z wyprzedzeniem (art. 55 ust.3).

Są to projekty generujące dochody, ale nie moŜna ich

obiektywnie oszacować ex ante (np. ze względu na

innowacyjny charakter). Zastosowanie ma stopa

dofinansowania określona dla danego działania. Projekty

takie muszą zostać objęte monitoringiem generowanego

dochodu.

28

Analiza finansowa projektu (5/18)

Cele analizy luki finansowej:

• Ustalenie tej części zdyskontowanego kosztu pierwotnej

inwestycji, która nie jest pokryta zdyskontowanym dochodem

netto z Projektu,

• Ustalenie optymalnego poziomu dofinansowania z funduszy

UE,

• Podstawa wyliczenia maksymalnej kwoty dotacji, wskazanej

następnie w umowie o dofinansowaniu.

29

Analiza finansowa projektu (6/18)

Wyłączenia ze stosowania metody luki:

Projekty podlegające zasadom pomocy publicznej, art. 55

ust. 6 Rozp. 1083,

NiezaleŜnie od formy pomocy publicznej (de minimis, pomoc

regionalna, sektorowa, …) zasad luki finansowej dla

projektów generujących dochód nie stosuje się.

Projekty dla których wsparcie związane jest z instrumentami

inŜynierii finansowej w rozumieniu art. 44 Rozp. Rady (WE)

nr 1083/2006 oraz sekcji 8 Rozp. Komisji (WE) 1828/2006.

Projekty, których całkowity koszt nie przekracza 1 mln EUR.

(Rozp. Rady (WE) nr 1341/2008)

30

Analiza finansowa projektu (7/18)

Niezbędnym do oszacowania luki finansowej jest zestawienie

przepływów pienięŜnych – wpływów i wypływów generowanych

przez projekt:

Pozycja WPŁYWY obejmować powinna:

wpływy z przychodów generowanych przez projekt

wartość rezydualną projektu na koniec okresu jego uŜytkowania

Pozycja WYPŁYWY obejmować powinna:

początkowe nakłady inwestycyjne

inwestycje odtworzeniowe

koszty działalności operacyjnej (bez amortyzacji)

31

Analiza finansowa projektu (8/18)

Plan inwestycyjny powinien być podzielony na dwie kategorie:

(1) inwestycje rozwojowe i modernizacyjne;

(2) inwestycje odtworzeniowe.

Struktura planu inwestycyjnego powinna być zatem następująca:

1. Inwestycje rozwojowe i modernizacyjne:

a) Projekt UE;

b) Inne inwestycje rozwojowe i modernizacyjne.

2. Inwestycje odtworzeniowe:

a) Inwestycje odtworzeniowe w ramach Projektu UE;

b) Inwestycje odtworzeniowe dotyczące innych inwestycji rozwojowych

i modernizacyjnych;

c) Inwestycje odtworzeniowe dla istniejącego majątku (poza Projektem UE).

Nakłady inwestycyjne Projektu UE (1.a) powinny zawierać rezerwę. Rezerwa

kwalifikuje się do finansowania w ramach POIiŚ, ale nie jest uwzględniania w kalkulacji

luki. Zatem ta kategoria wydatków powinna być wydzielona.

32

Analiza finansowa projektu (9/18)

W analizie luki finansowej Projektu stosuje się tzw. „model

róŜnicowy”

Idea modelu róŜnicowego polega na

skalkulowaniu

przepływów dla jednostki przy załoŜeniu prowadzenia

dotychczasowej działalności (bez realizacji Projektu –

WARIANT BAZOWY) i z uwzględnieniem przepływów

związanych z Projektem (WARIANT Z REALIZACJĄ

PROJEKTU)

Przepływy dla Projektu są róŜnicą wymienionych wyŜej

dwóch wariantów

33

Analiza finansowa projektu (10/18)

WARIANT PO REALIZACJI

WARIANT

PRZEPŁYWY

=

PROJEKTU

BAZOWY

PROJEKTU

WARIANT Z REALIZACJĄ

PROJEKTU

WARIANT BAZOWY

WPŁYWY

przychody

z dotychczasowej działalności

(liczby odbiorców);

związane z realizacją inwestycji

własnych;

z Projektu (nowi odbiorcy)

-

z dotychczasowej działalności

(liczby odbiorców);

związane z realizacją inwestycji

własnych

majątku dotychczasowego;

majątku z inwestycji własnych;

majątku z Projektu

majątku dotychczasowego;

majątku z inwestycji własnych

nakłady inwestycyjne

inwestycje własne jednostki;

nakłady Projektu

inwestycje własne jednostki

inwestycje odtworzeniowe

majątku dotychczasowego;

majątku z inwestycji własnych;

majątku z Projektu

majątku dotychczasowego;

majątku z inwestycji własnych

wartość rezydualna majątku na

koniec okresu jego uŜytkowania

=

WPŁYWY

PROJEKTU

=

WYPŁYWY

PROJEKTU

WYPŁYWY

koszty działalności operacyjnej

(bez amortyzacji)

dotychczasowe;

związane z realizacją inwestycji

własnych;

Projektu

-

dotychczasowe;

związane z realizacją inwestycji

własnych

34

Analiza finansowa projektu (11/18)

Kalkulacja przychodów Projektu:

• W analizie finansowej, w tym w analizie luki naleŜy stosować zasadę

‘zanieczyszczający płaci’. Jest ona jedną z głównych zasad wspólnotowej

polityki w zakresie środowiska naturalnego [art. 174 traktatu WE] i ma

zastosowanie na całym terytorium Wspólnoty.

• W praktyce wdroŜenie tej zasady oznacza stworzenie systemu opłat, w

którym pełne koszty zanieczyszczania środowiska i środków

zapobiegawczych przed zanieczyszczaniem środowiska byłyby ponoszone

przez tego, kto spowodował zanieczyszczenie.

• W obliczeniach naleŜy równieŜ wykorzystać ‘zasadę sprawiedliwości’

(przystępności cenowej), o której mowa w Rozporządzeniu ogólnym [art. 55

Rozp. 1083/2006].

• Ceny muszą spełniać ‘zasadę sprawiedliwości’, aby produkty lub usługi były

przystępne cenowo dla korzystających. Dla przykładu, naleŜy pamiętać, aby

poziom wydatków na gospodarkę wodno-ściekową/ odpadami nie

przewyŜszał 3% / 0,75% dochodu do dyspozycji gospodarstw domowych

(mierzonego medianą).

35

Analiza finansowa projektu (12/18)

Algorytm kalkulacji luki finansowej:

(1) Szacunek wartości bieŜącej przychodów netto (DNR) Wartość bieŜąca dochodów

kalkulowana jest jako suma zdyskontowanych przychodów oraz zdyskontowanej

wartości rezydualnej, pomniejszona o sumę zdyskontowanych kosztów operacyjnych.

(DIC) bazuje na przepływach przyrostowych oraz wartości bieŜącej nakładów

inwestycyjnych (bez rezerwy), obejmujących równieŜ inwestycje odtworzeniowe.

(2) Obliczenie wskaźnika luki finansowej przedsięwzięcia, liczonego jako stosunek

maksymalnego wydatku kwalifikowanego Max EE (gdzie Max EE = DIC – DNR) do

bieŜącej wartości nakładów inwestycyjnych DIC. Wskaźnik luki finansowej kalkuluje się

zatem na podstawie równania:

R = Max EE / DIC

(3) Kalkulacja kwoty decyzji DA, czyli kwoty, do której ma zastosowanie stopa

współfinansowania dla danej osi priorytetowej, liczona na podstawie równania:

DA = EC * R,

gdzie EC jest kosztem kwalifikowanym (liczonym z rezerwą)

(4) Określenie kwoty dotacji Unii Europejskiej:

Dotacja UE = DA * Max CRpa,

gdzie Max CRpa jest maksymalną stopą współfinansowania (85%)

36

Analiza finansowa projektu (13/18)

Przykład liczbowy kalkulacji luki:

Wartość bieŜąca przychodów netto (DNR)

Wartość bieŜąca nakładów inwestycyjnych (DIC)

Maksymalny wydatek kwalifikowany (Max EE)

(Max EE = DIC – DNR)

Wskaźnik luki finansowej przedsięwzięcia

(R = Max EE / DIC)

Kwota decyzji DA

DA = EC * R, gdzie

EC to koszt kwalifikowany

Maksymalna kwota dotacji UE

Dotacja UE = DA * Max CRpa, gdzie Max CRpa jest

maksymalną stopą współfinansowania (85%)

Ustalenie

udziału

dotacji

w

całkowitych

wydatkach

kwalifikowanych (efektywna stopa dofinansowania)

30 mln PLN

95 mln PLN

65 mln PLN

68,42%

68,420 mln PLN

100 mln PLN

58,157 mln PLN

58,16%

37

Analiza finansowa projektu (14/18)

Poziom luki finansowej:

R = Max EE / DIC

R = (DIC - DNR) / DIC

Nakłady inwestycyjne

(DIC)

NadwyŜka finansowa

(DNR)

Dyskonto

(k)

Amortyzacja + MarŜa zysku

Konsumpcja jedn.

Stawki amort.

Affordability [% DD]

JKC obecny

DD

CASH FLOW BENEFICJENTA / OPERATORA

38

Analiza finansowa projektu (15/18)

Analiza efektywności finansowej Projektu:

Przeprowadzana jest na podstawie przepływów

pienięŜnych Projektu

Analiza

efektywności

przeprowadzana

jest

dla

przepływów Projektu bez dofinansowania oraz z

uwzględnieniem dofinansowania z funduszy UE.

Analiza rentowności przed dofinansowaniem ma na celu

wykazanie, Ŝe dla utrzymania rentowności projektu

konieczne jest wsparcie zewnętrznymi środkami.

Analiza rentowności po dofinansowaniu jest weryfikacją

dobrze oszacowanej wielkości dotacji, która nie moŜe

przynosić nadmiernych korzyści projektodawcy.

39

Analiza finansowa projektu (16/18)

Od beneficjenta oczekuje się obliczenia dwóch

następujących wskaźników finansowych w celu

wykazania, Ŝe dotacja nie jest przeszacowana.

w wariancie bez i z dotacją: FRR/C i FNPV/C;

w wariancie z dotacją: FRR/K i FNPV/K (jedynie dla

projektów powyŜej 25 milionów EUR i w formule

PPP).

40

Analiza finansowa projektu (17/18)

Kategorie przepływów pienięŜnych branych pod uwagę w celu

wyliczenia wskaźników efektywności:

FNPV/C, FRR/C:

FNPV/K, FRR/K:

Przychody,

Wartość rezydualna,

Koszty operacyjne,

Zmiany w kapitale obrotowym netto,

Nakłady odtworzeniowe,

Nakłady inwestycyjne na realizację

projektu. (+ dotacja FNPV/c po dofin.).

Przychody,

Wartość rezydualna,

Koszty operacyjne,

Koszty finansowania,

Spłaty kredytów,

Krajowy wkład prywatny,

Krajowy wkład publiczny.

Uwaga: w kalkulacji FNPV/K oraz FRR/K nie bierze się pod uwagę wartości

dofinansowania z funduszy UE, gdyŜ celem ustalenia wartości FNPV/K i FRR/K jest

ustalenie zwrotu i wartości bieŜącej kapitału krajowego zainwestowanego w projekt.

41

Analiza finansowa projektu (18/18)

• Oczekiwane wartości wskaźników efektywności

FNPV/c

FRR/c

FNPV/c; FRR/c

po dofinansowaniu

FNPV/k

FRR/k

Wskaźnik

FNP/c powinien

być ujemny; FRR/c

moŜe być ujemna

(nie istnieć)

FNPV/C moŜe być

dodatni

0<FRR/c<k

FNPV/k moŜe być

dodatni

FRR/c<k

Rekomendacja

Wyłącznie wartość

ujemna uzasadnia

konieczność dotacji

Po uwzględnieniu

dotacji efektywność

Projektu powinna

być wyŜsza, ale nie

przekraczać stopy

dyskontowej

Nie powinna być

wyŜsza od przyjętej

stopy dyskontowej

– nadmierne

korzyści dla

beneficjenta

Interpretacja

42

Analiza trwałości (1/4)

1.

2.

Analiza płynności finansowej ma na celu ocenę

zdolności

podmiotu

odpowiedzialnego

za

eksploatację majątku wytworzonego w ramach

Projektu do generowania dodatnich sald gotówki w

całym badanym okresie; Stąd najwaŜniejszym

elementem analizy jest rachunek przepływów

pienięŜnych.

Analiza ponadto ma na celu prognozę całościowego

obrazu finansowego operatora / beneficjenta

(przychodów, kosztów, inwestycji, KON, przepływów

pienięŜnych), uwzględniającego zarówno działalność

dotychczasową, jak i zmiany wynikające z wdroŜenia

Projektu.

43

Analiza trwałości (2/4)

W stosunku do beneficjenta i operatora analiza powinna

potwierdzać, Ŝe:

w przypadku podmiotów publicznych objętych

ustawą o finansach publicznych stosunek długu do

dochodów ogółem nie przekracza 60%.

w przypadku spółek podlegających Kodeksowi

spółek handlowych, wskaźnik pokrycia obsługi długu

jest nie niŜszy niŜ 1,2 dla sektora oczyszczania

ścieków oraz1,5 dla sektora odpadów stałych.

W przypadku finansowania części projektu z kredytu

/ poŜyczki, Ŝe posiada zdolność kredytową =

zdolność do obsługi oraz do zabezpieczeń.

44

Analiza trwałości (3/4)

Prognoza przychodów:

Powinna uwzględniać prognozy dotyczące popytu na

usługi / produkty;

NaleŜy pamiętać o elastyczności cenowej i dochodowej

popytu;

Prognozy przychodów powinny być realne i wiarygodne;

Powinna uwzględniać wszystkie efekty wdroŜenia projektu –

„efekt kanibalizmu”;

Cena powinna zostać skalkulowana w oparciu o pełne

pokrycie kosztów – zasada „zanieczyszczający płaci” oraz

uwzględniać szczegółowe regulacje prawne, np. taryfa za

zbiorowe zaopatrzenie w wodę; (inaczej niŜ w metodzie luki

finans.)

Przychody prezentowane są w wartościach netto.

45

Analiza trwałości (4/4)

Prognoza kosztów:

Powinna bazować na obecnym układzie kosztowym;

Powinna uwzględniać podział kosztów na zmienne oraz

stałe;

Powinna odzwierciedlać realne zmiany cen jednostkowych

zakupu;

Koszty energii powinny bazować na prognozowanym

zapotrzebowaniu nowopowstałych obiektów na energię (w

jednostkach fizycznych), natomiast obecnych obiektów na

dotychczasowym zapotrzebowaniu na energię z

uwzględnieniem ewentualnych zmian;

Koszty amortyzacji powinny bazować na planie

amortyzacji

46

Analiza ryzyka – analiza wraŜliwości (1/6)

„Inwestycja to bieŜące wyrzeczenie

dla przyszłych korzyści. Ale teraźniejszość

jest względnie dobrze znana, podczas, gdy

przyszłość jest zawsze tajemnicą.

Inwestycja jest zatem wyrzeczeniem się

pewnego dla niepewnych korzyści”*

*J. Hirshleifer, Investment Decisions under Uncertainity – Choice Theoretic

Approaches, The Quarterly Journal of Economics vol. 74, 1965, no. 4.

47

Analiza ryzyka – analiza wraŜliwości (2/6)

W roku 1921 F.H. Knight opublikował swoją koncepcję

niepewności mierzalnej i niemierzalnej gdzie pierwszą

nazwał ryzykiem, a drugą niepewnością sensu stricto.

Niepewność oznacza moŜliwość odchyleń od stanu

oczekiwanego, której nie moŜna zmierzyć, poniewaŜ nie

moŜna zastosować rachunku prawdopodobieństwa.

Ryzyko jest równieŜ moŜliwością odchyleń od stanu

oczekiwanego, ale moŜna je wyrazić

prawdopodobieństwem.

Ryzyko jest definiowane jako odchylenie od wartości

oczekiwanej.

48

Analiza ryzyka – analiza wraŜliwości (3/6)

Jedną z najpopularniejszych metod stosowanych w kraju i za

granicą jest analiza wraŜliwości:

Analiza wraŜliwości jest to prosta technika analityczna, która

polega na badaniu wpływu zmian, jakie mogą wystąpić w

przyszłości w kształtowaniu się kluczowych zmiennych projektu

inwestycyjnego wpływających na jego opłacalność. polegającą

na dokonywaniu korekt poprzez uwzględnianie narzutów

procentowych

wybranych

parametrów

i

zmiennych

wykorzystywanych w metodach oceny opłacalności projektów

inwestycyjnych.

Analiza wraŜliwości moŜe być wykorzystywana dla wszystkich

metod

bezwzględnej

oceny

opłacalności

projektów

inwestycyjnych.

49

Analiza ryzyka – analiza wraŜliwości (4/6)

Analiza wraŜliwości jest rekomendowaną techniką analizy ryzyka w

projektach aplikujących w ramach POIiŚ.

Analiza wraŜliwości i ryzyka dla inwestycji finansowanych z dotacji powinna

być wykonana w odniesieniu do analizy trwałości finansowej. W

rzeczywistości z punktu widzenia podmiotu zarządzającego dotacjami

jedyne istotne ryzyko, to utrata płynności finansowej (uwaga: Wniosek –

zmiany FNPV).

Analiza wraŜliwości ma na celu wskazanie krytycznych zmiennych.

Dokonuje się tego poprzez pozwolenie zmiennym na wahania według

określonej procentowo zmiany i obserwowanie wahań w przepływach

pienięŜnych. Jednorazowo wahaniom powinna ulegać tylko jedna zmienna.

NaleŜy zidentyfikować i omówić róŜne czynniki ryzyka, uzasadnić, które z

nich są istotne i przeliczyć model uwzględniając poszczególne scenariusze

makroekonomiczne (co oznacza, Ŝe model powinien być zastosowany 10

razy, tzn. dla 5 czynników ryzyka pomnoŜonych przez 2 scenariusze

makroekonomiczne – podstawowy i pesymistyczny). Zmiany wartości tych

czynników powinny być oparte na znajomości sektora i lokalnych warunków

rynkowych.

50

Analiza ryzyka – analiza wraŜliwości (5/6)

Badanie 15 - 25-letnich przepływów pienięŜnych w analizie ryzyka jest

bezzasadne. Wystarczające będą wyniki dla okresu wdraŜania projektu oraz

pięciu lat eksploatacji – w rzeczywistości jest to zwykle okres, w którym

taryfy są najwyŜsze, gdyŜ kończy się okres karencji w spłacie poŜyczki

i są wyŜsze koszty eksploatacyjne.

Ocena wpływu, jaki wywiera procentowa zmiana zmiennej na wskaźniki

efektywności projektu nie mówi nic o prawdopodobieństwie zaistnienia tej

zmiany. Analiza ryzyka ma właśnie na celu przypisanie krytycznym

zmiennym właściwego rozkładu prawdopodobieństwa, dzięki czemu moŜna

oszacować rozkład prawdopodobieństwa dla wskaźników efektywności.

NaleŜy zwrócić uwagę na fakt, iŜ analiza wraŜliwości jest zawsze moŜliwa

do przeprowadzenia, czego z kolei nie moŜna powiedzieć o analizie ryzyka.

W niektórych przypadkach (np. brak historycznych danych na temat

podobnych projektów) sformułowanie prawidłowych wniosków co do

rozkładu prawdopodobieństwa krytycznych zmiennych moŜe się okazać

trudne. W takich przypadkach naleŜy sporządzić przynajmniej jakościową

ocenę ryzyka, aby podeprzeć wyniki analizy wraŜliwości.

51

Analiza ryzyka – analiza wraŜliwości (6/6)

Zatem jakościowa analiza ryzyka powinna być przeprowadzona wtedy,

kiedy nie ma wystarczających informacji do wykonania analizy ilościowej

(kiedy potrzebna

byłaby

wiedza

dotycząca

typów

rozkładów

prawdopodobieństwa róŜnych czynników ryzyka i parametrów tych

rozkładów, takich jak średnia, odchylenie standardowe, itp.). W analizie

jakościowej naleŜy wskazać prawdopodobieństwo faktycznego wystąpienia

danego ryzyka poprzez przypisanie do niego jednej z trzech kategorii

prawdopodobieństwa: niskiego, średniego, wysokiego. Następnie naleŜy

opisać okoliczności, jakie przyczyniłyby się do wystąpienia takiej sytuacji.

Zaleca się wykorzystanie następującej tabeli:.

Ryzyko

Lp.

1

10% spadek popytu na usługi w ciągu 2 lat po zakończeniu

realizacji projektu

2

5% spadek taryf w ciągu 2 lat po zakończeniu realizacji

projektu

5

Inne istotne czynniki...

Prawdopodobieństwo

H – wysokie

M – średnie

S – niskie

Komentarz /

Uwagi

52

Analiza kosztów i korzyści (1/2)

Analiza ekonomiczna:

Jest podstawą odrzucenia lub zaakceptowania projektu

Jest sporządzana z punktu widzenia społeczeństwa

DuŜe projekty – pełna analiza, wraz z wyceną (> 25

mln EUR)

Małe projekty – tylko ilościowa i jakościowa

Kolejność: jest uzupełnieniem dla analizy finansowej

Konieczność ujęcia kosztów i korzyści społecznych:

Przedsięwzięcia uŜyteczności publicznej są często

nieopłacalne

Przedsięwzięcia mogą być szkodliwe/uciąŜliwe

53

Analiza kosztów i korzyści (2/3)

Przychody = przychody ze sprzedaŜy + amortyzacja +

wartość rezydualna + korzyści społeczne

Koszty = koszty inwestycyjne + koszty operacyjne +

koszty społeczne

Saldo przepływów róŜnicą pomiędzy przychodami i

kosztami

Na tej podstawie obliczamy wskaźniki projektu:

Zdyskontowane przepływy pienięŜne (ENPV)

Stopa zwrotu (ERR)

Stosunek zdyskontowanych korzyści do

zdyskontowanych kosztów B/C

54