Działalność kredytowa

komercyjnego

banku

Opracowano na podstawie i z wykorzystaniem:

M. Dębniewska, A. Sołoma – „Bankowość

Produkty, usługi rynek”

Wyd. Uniwersytet Warmińsko-Mazurski

Olsztyn 2003

Działalność kredytowa

komercyjnego

banku

Definicja kredytu bankowego i umowy kredytowej

Udzielanie kredytów podmiotom gospodarczym i osobom

fizycznym jest podstawową, czynną operacją bankową,

którą definiuje art. 69 Prawa bankowego:

Przez umowę kredytu bank zobowiązuje się oddać do dyspozycji

kredytobiorcy, na czas określony w umowie kwotę środków

pieniężnych z przeznaczeniem na określony cel, a kredytobiorca

zobowiązuje się do korzystania z niej na warunkach określonych

w umowie, zwrotu kwoty wykorzystanego kredytu wraz z odsetkami

w oznaczonych terminach spłaty oraz zapłaty prowizji od udzielonego

kredytu”.

Działalność kredytowa

komercyjnego

banku

Kredyt i pożyczka często są używane jako synonimy,

mimo że występują między nimi różnice.

Pożyczka jest uregulowana w prawie cywilnym (art. 720 § 1 k.c.)

Przedmiotem pożyczki w odróżnieniu od kredytu mogą być zarówno środki

pieniężne jak i przedmioty, jednakże tylko oznaczone co do gatunku.

Pożyczka może być odpłatna lub nieodpłatna, zaś kredyt jest odpłatny.

Kredyt bankowy w Prawie bankowym i Kodeksie cywilnym.

Udzielającym pożyczki bywa właściciel pieniędzy.

Banki udzielają kredytów ze środków klientów (deponentów).

Przy kredycie jest określone jego przeznaczenie, a przy pożyczce nie

ma takiej potrzeby.

Termin spłaty pożyczki może nie być określony, w przeciwieństwie do

kredytu.

Prawo bankowe nie zabrania udzielania pożyczek

Działalność kredytowa

komercyjnego

banku

Szczegółowe zasady udzielania kredytów są sprecyzowane w regulaminach

kredytowych poszczególnych banków.

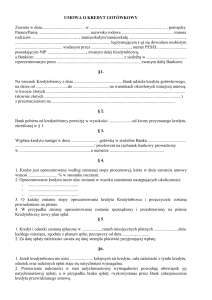

Umowa kredytu powinna być zawarta na piśmie i głównie określać:

— strony umowy,

— kwotę i walutę kredytu,

— cel, na który kredyt został udzielony,

— zasady i termin spłaty kredytu,

— oprocentowanie kredytu i warunki jego zmiany,

— sposób zabezpieczenia spłaty kredytu,

— zakres uprawnień banku związanych z kontrolą wykorzystania i spłaty kredytu,

— terminy i sposób postawienia do dyspozycji kredytobiorcy środków pieniężnych,

— wysokość prowizji, jeśli umowa ją przewiduje (zazwyczaj podaje się ją w stosunku

procentowym do kwoty przyznanego kredytu, może to być np. prowizja

przygotowawcza związana z rozpatrzeniem wniosku czy uruchomieniem kredytu),

— warunki dokonywania zmian i rozwiązania umowy.

Działalność kredytowa

komercyjnego

banku

Pojęcia, często występujące w umowach kredytowych:

karencja — zawieszenie na pewien okres spłaty odsetek lub kapitału,

w tym okresie są naliczane odsetki, z tą tylko różnicą, że klient płaci je

później,

prowizja od zaangażowania — opłata pobierana przez bank od nie

wykorzystanej kwoty kredytu,

transza kredytu — część kwoty kredytu postawiona do dyspozycji

klienta w określonym terminie.

Działalność kredytowa

komercyjnego

banku

Podstawą do ustalania oprocentowania kredytu

w banku komercyjnym jest stawka bazowa powiększona

o marżę banku.

Stawką bazową są zazwyczaj stopy oprocentowania na

rynku międzybankowym odzwierciedlające aktualną

cenę pozyskania środków na określony termin.

Do najczęściej stosowanych należą WIBOR, EURIBOR,

LIBOR.

Działalność kredytowa

komercyjnego

banku

WIBOR (Warsaw Interbank Offered Rate)

- oprocentowanie na rynku międzybankowym

w Polsce, po jakim banki udzielają pożyczek

innym bankom na określony okres, np. jeden

miesi ąc.

Oprócz stopy WIBOR, występuje stopa WIBID,

(Warsaw Interbank Bid Rate) - roczna stopa procentowa,

jaką banki zapłacą za środki przyjęte w depozyt od innych

banków na określony termin, w praktyce nie jest stosowana

jako baza do oprocentowania kredytów.

Działalność kredytowa

komercyjnego

banku

EURIBOR - stopa procentowa kredytów

udzielanych przez banki na rynku europejskim,

odpowiadająca średniej z 57 najbardziej aktywnych

banków w Brukseli.

LIBOR - stopa procentowa kredytów na rynku

międzybankowym w Londynie dla walut: euro, USD

(dolar amerykański), GBP (funt szterling), CHF

(frank szwajcarski), JPY (jen japoński), CAD (dolar

kanadyjski).

Działalność kredytowa

komercyjnego

banku

Banki w celu wspólnego udzielenia kredytu mogą

zawrzeć umowę o utworzeniu konsorcjum bankowego,

wyznaczając bank umocowany do zawarcia umowy

kredytowej.

Banki ponoszą ryzyko związane z udzielonym kredytem

proporcjonalnie do wniesionych środków finansowych

do ogólnej kwoty wspólnie udzielonego kredytu.

Działalność kredytowa

komercyjnego

banku

W razie stwierdzenia przez bank, że warunki udzielenia kredytu nie

zostały dotrzymane lub wystąpiło zagrożenie terminowej spłaty kredytu z

powodu złego stanu majątkowego kredytobiorcy, bank może:

- wypowiedzieć umowę kredytu w całości lub części (okres wypowiedzenia

wynosi 30 dni, a w razie zagrożenia upadłością kredytobiorcy — 7 dni, jeśli

umowa kredytowa nie przewiduje dłuższego okresu),

- zażądać dodatkowego zabezpieczenia spłaty kredytu lub przedstawienia

w określonym czasie programu naprawczego i jego realizacji po

zatwierdzeniu przez bank.

- zażądać przedstawienia w określonym czasie programu naprawczego i

jego realizacji po zatwierdzeniu przez bank.

Działalność kredytowa

komercyjnego

Kredytobiorcami dla banku mogą być:

banku

— osoby fizyczne;

— osoby prawne:

— przedsiębiorstwa jednoosobowe,

— spółki osobowe,

— spółki kapitałowe,

— spółdzielnie,

— przedsiębiorstwa państwowe;

— podmioty gospodarcze nie mające osobowości

prawnej (podmiotem stosunków gospodarczych są

właściciele);

— pracownicy, akcjonariusze, członkowie zarządu

banku (nie mogą otrzymywać korzystniejszych warunków,

a szczególnie stóp procentowych, niż są one stosowane przez

bank dla klientów danego rodzaju umowy kredytowej).

Działalność kredytowa

komercyjnego

banku

W działalności kredytowej bank musi przestrzegać wielu

norm ostrożnościowych, określonych w Prawie

bankowym i uchwałach Komisji Nadzoru Bankowego,

np.:

współczynnik wypłacalności:

- bank jest zobowiązany utrzymać sumę funduszy własnych

na określonym poziomie

- zakres i szczegółowe zasady obliczania określa Komisja

Nadzoru Bankowego.

Działalność kredytowa

komercyjnego

banku

Wskaźnik koncentracji kredytowej (art.71 Prawa bankowego)

Suma wierzytelności - ogólna kwota udzielonych kredytów, pożyczek, obligacji czy

też gwarancji bankowych.

Suma wierzytelności banku oraz udzielonych zobowiązań obciążonych ryzykiem

jednego podmiotu lub podmiotów powiązanych kapitałowo lub organizacyjnie nie

może przekroczyć:

— 20% funduszy własnych banku, gdy którykolwiek z tych podmiotów

jest powiązany z bankiem (jako podmiot dominujący lub zależny),

— 25% funduszy własnych banku, gdy podmioty te nie są powiązane

z bankiem.

Reguły tej nie stosuje się, gdy stronami są NBP lub Skarb Państwa.

Zarząd banku jest obowiązany zgłaszać każdorazowo do Komisji Nadzoru

Bankowego fakt udzielenia kredytu w wysokości przekraczającej 10% funduszy

własnych banku.

Działalność kredytowa banku

komercyjnego - rodzaje kredytów

Kryterium

Rodzaje kredytów

Okres kredytowania

— krótkoterminowe (do 1 roku)

— średnioterminowe (od 1 do 3 lat)

— długoterminowe (powyżej 3 lat)

Formy udzielania

— w rachunku bieżącym

— w rachunku kredytowym

— dyskontowe

— akceptacyjne

Przeznaczenie

— kredyty gospodarcze:

— obrotowe

— inwestycyjne

— konsumpcyjne

Sposób zabezpieczenia

— hipoteczne

— lombardowe

Waluta

— złotowe

— walutowe

Inne formy kredytowania przedsiębiorstwa przez

bank

— faktoring

— forfaiting

— leasing

Działalność kredytowa

komercyjnego

banku

Kredyty mogą być w różnej formie przekazane

kredytobiorcy — jednorazowo, w transzach lub

ciągnieniach.

Ze względu na formę postawienia środków do

dyspozycji klienta, wyróżnia się kredyty w rachunku

bieżącym i kredytowym.

Działalność kredytowa

komercyjnego

banku

Kredyt w rachunku bieżącym (overdraft)

-polega na przyznaniu przez bank limitu zadłużenia, do którego

kredytobiorca może składać dyspozycje obciążające jego

rachunek bieżący, wykorzystywany w miarę potrzeby przez

klienta do regulowania bieżących zobowiązań.

- jest spłacany automatycznie z wpływów na rachunek bieżący

kredytobiorcy, w którym został przyznany, co powoduje, że saldo

zadłużenia po każdym uznaniu rachunku się zmniejsza ,z tego

względu, gdy klient ma duże obroty na rachunku, płaci mniejsze

odsetki od salda zadłużenia niż od innych kredytów.

Działalność kredytowa

komercyjnego

banku

Kredyt w rachunku kredytowym

-polega na otwarciu przez bank oddzielnego dla

kredytu rachunku, na którym są rejestrowane

każda wypłata i spłata kredytu.

- tą metodą są udzielane wszystkie pozostałe

kredyty, oprócz kredytów w rachunku bieżącym.

Działalność kredytowa

komercyjnego

banku

Kredyty dyskontowe

- są związane ze skupem weksli przez bank od ich

posiadaczy.

Weksel - finansowy papier wartościowy, dokument

zobowiązujący wystawcę lub wskazaną przez niego

osobę do bezwarunkowego zapłacenia określonej

kwoty pieniężnej w oznaczonym miejscu i w terminie.

Prawo wekslowe rozróżnia dwa rodzaje weksli:

— weksle własne,

— weksle trasowane.

Działalność kredytowa

komercyjnego

banku

Weksel własny (inaczej suchy, prosty, sola)

-papier wartościowy sporządzony w formie ściśle określonej przez prawo

wekslowe, zawierający bezwarunkowe przyrzeczenie wystawcy zapłacenia

określonej sumy pieniężnej we wskazanym miejscu i czasie, stwarzający

bezwarunkową odpowiedzialność osób na nim podpisanych.

W wekslu własnym występują dwie osoby:

1. płatnik (wystawca weksla)

2. remitent (beneficjent)

Wystawca weksla własnego, podpisując się na nim własnoręcznie,

zobowiązuje się do zapłaty sumy określonej w wekslu na rzecz remitenta

(beneficjenta), czyli odbiorcy płatności.

Działalność kredytowa

komercyjnego

banku

Weksel trasowany (inaczej ciągniony, trata)

-papier wartościowy sporządzony w formie ściśle określonej przepisami prawa

wekslowego, skierowany do oznaczonej osoby z poleceniem bezwarunkowego

zapłacenia określonej sumy pieniężnej w oznaczonym miejscu i czasie,

stwarzający bezwarunkową odpowiedzialność osób na nim podpisanych.

Wystawca weksla ciągnionego (trasowanego) zleca wskazanej

w wekslu osobie zapłacenie określonej kwoty.

W wekslu trasowanym występują trzy osoby:

1.wystawca weksla (trasant),

2.płatnik (trasat)

3.remitent (beneficjent).

Zobowiązanie trasata (płatnika) powstaje dopiero po wyrażeniu przez niego

zgody (akceptu).

Działalność kredytowa

komercyjnego

banku

Osoby występujące w wekslu własnym i trasowanym

Działalność kredytowa

komercyjnego

banku

Weksel dla swej ważności, musi zawierać następujące

elementy:

— nazwę weksel w samej treści dokumentu,

— bezwarunkowe przyrzeczenie zapłaty wystawcy do zapłaty

oznaczonej sumy pieniężnej w wekslu własnym, a w wekslu

trasowanym — polecenie wystawcy bezwarunkowego

zapłacenia oznaczonej sumy pieniężnej skierowane do osoby,

która ma zapłacić, z podaniem jej nazwiska (kwotę, jaka ma

być zapłacona, która jest podana na wekslu, określa się też j

jako sumę wekslową),

— miejsce i termin płatności,

— datę i miejsce wystawienia weksla,

— nazwisko remitenta (osoby, na której rzecz ma być dokonana

zapłata),

— podpis wystawcy weksla.

Działalność kredytowa

komercyjnego

banku

Weksel pełni funkcję płatniczą, gdy jest wręczany

sprzedawcy towarów lub usług zamiast gotówki.

Kwota nominalna weksla zawiera wartość towaru

powiększoną o kwotę odsetek (% od wartości

towaru) za przedłużony okres inkasowania

należności.

Płatność wekslowa nie jest równoznaczna z

płatnością gotówkową, a zatem weksel nie jest

surogatem pieniądza.

Działalność kredytowa

komercyjnego

banku

Funkcja kredytowa weksla wyraża się w

odroczonym terminie płatności należności

za zakupione produkty lub usługi do daty

oznaczonej na dokumencie.

Przedłużony termin płatności za odpowiednim

wynagrodzeniem jest niczym innym jak

kredytem kupieckim (handlowym).

Działalność kredytowa

komercyjnego

banku

Funkcja obiegowa weksla wyraża się w możliwości

nieograniczonego przenoszenia praw wekslowych z jednej

osoby na drugą za pomocą indosu.

Indos - przelanie prawa własności weksla lub czeku na inną

osobę, dokonywane przez umieszczenie na odwrocie danego

dokumentu odpowiedniej notatki z podpisem lub tylko

podpisu (wł. „indosso” — na grzbiecie, z tyłu).

Taka możliwość stwarza to, że jeden i ten sam weksel może

być wręczony jako zapłata w wielu transakcjach handlowych.

Działalność kredytowa

komercyjnego

banku

Funkcja gwarancyjna weksla

-polega na zabezpieczeniu zapłaty weksla przez

wszystkie osoby na nim podpisane.

- daje możliwość dochodzenia wierzytelności

w trybie postępowania nakazowego

-umożliwia szybkie uzyskanie zaspokojenia

roszczeń.

Działalność kredytowa

komercyjnego

banku

Funkcja refinansowa weksla

-możliwość złożenia weksla w banku do dyskonta

(wykupienia go przez bank przed terminem płatności).

- posiadacz weksla, dyskontując go w banku, otrzymuje

kwotę wekslową pomniejszoną o odsetki odpowiadające

skróceniu terminu wykupu długu przez dłużnika

(wystawcę weksla).

Działalność kredytowa

komercyjnego

banku

Kredyt dyskontowy

-polega na przyjęciu przez bank weksla pochodzącego z

obrotu gospodarczego przed upływem terminu jego płatności

i wypłaceniu podawcy weksla kwoty nominalnej weksla

pomniejszonej o kwotę dyskonta.

Kredyt dyskontowy umożliwia podmiotom gospodarczym za

pośrednictwem banku zamianę weksla na gotówkę przed

terminem płatności weksla.

Dyskonto odzwierciedla potrącone przez bank z góry odsetki,

których wielkość zależy od: liczby dni pozostałych do wykupu,

stopy dyskontowej i kwoty nominalnej weksla.

Działalność kredytowa

komercyjnego

banku

Kwotę dyskonta, czyli kwotę odsetek, oblicza się, korzystając

z następującego wzoru:

𝑾𝒏 ∙ 𝒕 ∙ 𝒊

𝒌𝒘𝒐𝒕𝒂 𝒐𝒅𝒔𝒆𝒕𝒆𝒌 =

𝟑𝟔𝟓

gdzie:

Wn — kwota nominalna papieru wartościowego (weksla),

t — liczba dni od daty zdyskontowania weksla do dnia jego płatności,

i — stopa dyskontowa,

365 — liczba dni w roku.

Działalność kredytowa

komercyjnego

banku

Kwota, którą bank wypłaci klientowi = wartość

nominalna weksla — dyskonto (odsetki).

Przykład

Bank otrzymał weksel do dyskonta pochodzący z obrotu gospodarczego

w wysokości 100 000 zł, płatny za 3 miesiące (90 dni).

Jaką kwotę bank wypłaci klientowi przy stopie i = 16%?

Kwota odsetek = 100 000 ·0,16 ·90 = 3 945 zł.

365

Klient, dyskontując weksel w banku, otrzyma:

100000— 3945 = 96055 zł.

Działalność kredytowa

komercyjnego

banku

Przy udzielaniu kredytów dyskontowych bank komercyjny

stosuje stopę dyskontową, która jest zazwyczaj wyższa od

stopy redyskontowej banku centralnego.

Bank, który przyjął weksel do dyskonta, jeżeli nie

potrzebuje środków, może trzymać weksel, aż do jego

terminu płatności.

Gdy uzna, że są mu potrzebne fundusze, może weksel

przedstawić do redyskonta w banku centralnym, uzyskując

w ten sposób środki pieniężne przed upływem terminu

płatności weksla.

Działalność kredytowa

komercyjnego

banku

Tylko weksle pochodzące z obrotu gospodarczego od wiarygodnych płatników

i spełniające inne ściśle określone warunki są przyjmowane przez bank

centralny do redyskonta.

Bank komercyjny, zanim udzieli kredytu dyskontowego, w pierwszej kolejności

sprawdza, czy weksel spełnia wymogi formalne.

Banki przyjmują do dyskonta tylko weksle:

- wystawione na urzędowych blankietach wekslowych,

- pochodzące z obrotu gospodarczego

- o terminie płatności w zasadzie nie przekraczającym 90 dni w obrocie

krajowym

- bez skreśleń i poprawek,

- o nieprzerwanym ciągu indosów,

- zaakceptowane przez trasata

- zawierające wszystkie elementy weksla.

Działalność kredytowa

komercyjnego

banku

Jeżeli wymogi formalnoprawne weksla są spełnione,

to bank bada zdolność finansową trasata, jak również

podawcy weksla do zapłaty sumy wekslowej, gdyby

główny dłużnik (ten, kto ma w terminie zapłacić) nie

wywiązał się z obowiązku zapłaty.

Jeżeli bank odmówi przyjęcia weksla do dyskonta,

przenosi z powrotem własność weksla na podawcę

przez oddanie mu go (wręczenie), bez dokonywania

jakichkolwiek adnotacji na samym wekslu.

Działalność kredytowa

komercyjnego

Kredyty akceptacyjne

banku

Banki akceptują weksle trasowane (za opłatą) i zobowiązują się

do udzielenia kredytu na wykupienie tych weksli.

Weksel po zmianie jego posiadacza ciągnie za sobą bankową

gwarancję jego wykupu przez pierwszego dłużnika.

Kredyt akceptacyjny ma szczególne znaczenie w operacjach

przy transakcjach importowych. Realizowany jest również na

rynku krajowym, chroni on uczestników rynku przed skutkami

zatorów płatniczych.

Działalność kredytowa

komercyjnego

banku

Kredyt akceptacyjny jest udzielany na podstawie

podpisanej umowy między bankiem a klientem, w której

klient zleca bankowi akceptowanie weksli.

Zgodnie z umową bank zobowiązuje się wykupić weksle

(zwrócić dług), jeżeli nie zrobi tego jego klient.

Banki akceptują weksle złożone przez wystawców będących

stałymi klientami, o wartości nominalnej wyszczególnionej

w umowie.

Działalność kredytowa

komercyjnego

banku

Bank, akceptując weksel, jest zobowiązany do jego wykupienia w

terminie płatności, niezależnie od tego, czy wystawca weksla wpłaci

do banku odpowiednie środki (wymagane), czy też nie.

W razie ich braku zostaje udzielony klientowi kredyt akceptacyjny

w wysokości równej kwocie weksla.

Kredyt akceptacyjny może występować jako pojedynczy kredyt lub

w postaci linii kredytowej.

Linia kredytowa odzwierciedla limit przyznany kredytobiorcy.

Kredyt ten może wystąpić w formie kredytu odnawialnego lub

nieodnawialnego. Przy kredycie nieodnawialnym każdy wykupiony

weksel zmniejsza wysokość przyznanego kredytu

Działalność kredytowa

komercyjnego

banku

Awalizowanie weksli przez bank.

Operacja ta jest podobna do gwarancji bankowych w operacjach zagranicznych

oraz w obrocie wewnętrznym.

Awal zawiera dyspozycję zapłaty za weksel w terminie jego płatności.

Udzielenie awalu jest uwidocznione na przedniej stronie weksla, ze

wskazaniem nazwy przedsiębiorstwa, któremu został on udzielony

(jest stosowany zwrot: poręczamy lub „per aval”).

Przed udzieleniem poręczenia bank sprawdza weksel, czy zawiera wszystkie

niezbędne elementy (prawidłowość jego wypełnienia, podpisy osób

upoważnionych do zaciągania zobowiązań wekslowych, akceptację przy wekslu

trasowanym).

Działalność kredytowa

komercyjnego

banku

Przeznaczenie kredytów

Kredyty gospodarcze:

— obrotowe — udzielane dla przedsiębiorstw na sfinansowanie ich potrzeb

związanych z prowadzeniem bieżącej działalności gospodarczej (zakup

surowców, towarów itp.),

— inwestycyjne — są to kredyty przeznaczone na sfinansowanie inwestycji

materialnych (np. zakup środków trwałych), niematerialnych (np. zakup

oprogramowania) i finansowych (np. zakup akcji spółek).

Kredyt na zakup papierów wartościowych notowanych na giełdzie, zarówno dla

osoby prawnej jak i fizycznej, jest udzielany w rachunku inwestycyjnym,

prowadzonym przez biuro maklerskie;

Działalność kredytowa

komercyjnego

banku

— kredyty konsumpcyjne — są udzielane tylko dla osób fizycznych na

zakup dóbr konsumpcyjnych lub w formie debetu (możliwości przekraczania

salda) w rachunku oszczędnościowo-rozliczeniowym (określanym też jako konto

osobiste, superkonto, eurokonto itp.).

W zależności od towaru, którego zakup jest finansowany kredytem, wyróżnia się

kredyty samochodowe, mieszkaniowe itp.

Kredyty konsumpcyjne można podzielić też na:

— gotówkowe i bezgotówkowe,

— spłacane w równych ratach lub w ratach o zmiennej wielkości.

Inne rodzaje kredytów konsumpcyjnych udzielanych dla ludności to kredyty

sezonowe dostępne tylko w określonych porach roku lub kredyty studenckie

wypłacane w trakcie studiów, a spłacane po ich zakończeniu.

Działalność kredytowa

komercyjnego

banku

Waluta kredytu

wyróżnia się:

— kredyty złotowe — udzielane w złotówkach,

— kredyty dewizowe — udzielane w obcych walutach

Działalność kredytowa

komercyjnego

banku

Kredyt dewizowy - bank uruchamia kredyt, przeliczając go na

złotówki według kursu obowiązującego w danym banku.

Spłata może następować zarówno w złotówkach, jak i w walucie

kredytu, co dla podmiotu gospodarczego może być korzystne, gdy

np. otrzymuje należności eksportowe w walucie.

Duża popularność kredytów dewizowych mieszkaniowych wynika z

ich niższego oprocentowania w stosunku do kredytów złotowych.

Występuje ryzyko spadku wartości złotówki w stosunku do waluty

kredytu w przyszłości i dodatkowych kosztach związanych z

ewentualnym przewalutowaniem kredytu przez bank.

Działalność kredytowa

komercyjnego

banku

Sposób zabezpieczenia kredytu

Kredyt hipoteczny jest zaliczany do kredytów inwestycyjnych,

długoterminowych.

Najczęściej jest udzielany na okres od 10 do 30 lat, a jego spłata może

przebiegać w sposób następujący:

— metodą annuitetową — spłata następuje

w równych ratach przez cały okres korzystania z

kredytu,

— metodą nierównomierną — w ratach o malejącej

wysokości (każda rata obejmuje stałą wartość

kapitału oraz malejącą kwotę odsetek wraz ze

spadkiem zadłużenia),

— metodą podwójnie indeksowanych rat ( kwota kredytu jest

dzielona na dwie części: należne bankowi odsetki i raty

kapitałowe).

Działalność kredytowa

komercyjnego

banku

Kredyt hipoteczny - cechy:

— długi okres spłaty,

— zabezpieczenie na nieruchomości,

— powiązanie przedmiotu kredytu z zabezpieczeniem,

— stosunkowo niskie oprocentowanie ze względu na mały

stopień ryzyka bankowego,

— możliwość sprzedaży wierzytelności zabezpieczonych

hipotecznie bezpośrednio na rynku kapitałowym

—może być udzielany przez każdy bank.

Niektóre banki specjalizują się w udzielaniu kredytów

hipotecznych.

Emitowane papiery wartościowe (listy zastawne) służą

gromadzeniu środków finansowych na udzielanie kredytów

hipotecznych.

Działalność kredytowa

komercyjnego

banku

Zabezpieczenie kredytu hipotecznego

Najczęściej stosowanym zabezpieczeniem jest hipoteka na

nieruchomości, czyli wpis do księgi wieczystej nieruchomości.

Wpis taki ulega wykreśleniu po przedstawieniu zaświadczenia

banku o całkowitej spłacie kredytu w Wydziale Ksiąg Wieczystych

Sądu, który dokonał pierwotnego wpisu.

Dodatkowym zabezpieczeniem wymaganym przez bank może być

np. cesja polisy ubezpieczeniowej nieruchomości lub

kredytobiorcy.

Działalność kredytowa

komercyjnego

banku

Hipoteka

- rodzaj obciążenia nieruchomości jako

zabezpieczenie wierzytelności.

Hipotekę można definiować w sensie prawnym jako

ograniczone prawo rzeczowe do nieruchomości lub

własnościowego prawa do lokalu mieszkalnego

(nie dające bankowi tytułu własności ani prawa użytkowania

nieruchomości należącej do kredytobiorcy).

W wyniku zabezpieczenia hipotecznego bank może dochodzić

swoich roszczeń z nieruchomości, niezależnie od tego, czyją

stała się własnością i przed wierzycielami osobistymi dłużnika,

nie posiadającymi takiego zabezpieczenia.

Działalność kredytowa

komercyjnego

banku

Hipotekę można ustanowić na:

— prawie wieczystego użytkowania

(budynków i urządzeń na użytkowanym

terenie),

— własnościowym spółdzielczym prawie do

lokalu użytkowego,

— prawie do domu jednorodzinnego

budowanego przez spółdzielnię w celu

przeniesienia jego własności na członka,

Działalność kredytowa

komercyjnego

banku

Hipoteką można obciążyć:

- całą nieruchomość,

- ułamkową część nieruchomości stanowiącą udział

współwłaściciela

Nieruchomość, stanowiąca zabezpieczenie, może być

własnością kredytobiorcy lub osoby trzeciej.

Ustanowienie hipoteki na rzecz banku nie pozbawia właściciela

możności dalszego obciążania nieruchomości lub

rozporządzania tą nieruchomością.

Hipoteka jest ściśle związana z wierzytelnością i nie może być

bez tej wierzytelności przeniesiona

Działalność kredytowa

komercyjnego

banku

Najczęściej spotykanymi rodzajami hipoteki są:

— hipoteka zwykła,

— hipoteka kaucyjna,

— hipoteka łączna,

— hipoteka umowna,

— hipoteka przymusowa,

— hipoteka ustawowa,

— hipoteka morska.

Działalność kredytowa

komercyjnego

banku

Hipoteka zwykła

- powstaje dla zabezpieczenia wierzytelności

pieniężnej o ustalonej z góry wysokości

- zabezpiecza, oprócz należności głównej, także

roszczenia o odsetki i koszty postępowania cywilnego

Hipoteka kaucyjna

- jest ustanawiana jako zabezpieczenie na nieruchomości dla

wierzytelności ściśle nie ustalonej w chwili ustanawiania

hipoteki, pod warunkiem że została określona maksymalna

wysokość obciążenia danej nieruchomości.

Tym rodzajem hipoteki mogą być zabezpieczone:

Działalność kredytowa

komercyjnego

banku

Hipoteka łączna jest ustanawiana na różnych nieruchomościach w

celu zabezpieczenia tej samej wierzytelności.

Hipoteka umowna, powstaje w wyniku umów cywilnoprawnych, jak:

umowa pożyczki, umowa poręczenia za spłatę długu, zaliczki

(wymagane jest oświadczenie właściciela nieruchomości

o ustanowieniu hipoteki w określonej kwocie, ze wskazaniem, na czyją

rzecz ją ustanowiono i na jakich warunkach w formie aktu

notarialnego dokonano wpisu hipoteki do księgi wieczystej)

Gdy dłużnik nie spłaci w terminie należności, wierzyciel uzyskać

przeciw niemu tytuł wykonawczy w trybie egzekucyjnym (egzekucja z

umowy) .

Działalność kredytowa

komercyjnego

banku

Hipoteka przymusowa

- służy do zabezpieczenia wykonania wierzytelności, która jest

już tytułem wykonawczym

- ustalana jest bez udziału dłużnika (a nawet wbrew jego woli)

- może być ustanawiana na wszystkich nieruchomościach

dłużnika.

Hipoteka ustawowa

- powstaje zgodnie z ustawą na wszystkich

nieruchomościach podatnika w celu zabezpieczenia

wierzytelności państwa lub gminy z tytułu zobowiązań

podatkowych

-jest egzekwowana przed innymi hipotekami

Działalność kredytowa

komercyjnego

banku

Hipoteka morska

- jest ustanawiana na statkach morskich

(również na tych w budowie), wpisywana do

rejestru okrętowego prowadzonego przez izbę

morską właściwą dla macierzystego portu

statku.

Działalność kredytowa

komercyjnego

banku

Procedura ustanowienia hipoteki

1.

Właściciel nieruchomości przedkłada w banku aktualny wypis

z księgi wieczystej nieruchomości oraz wycenę nieruchomości.

2. Bank analizuje te dokumenty pod kątem ustalenia własności,

obciążeń wartości rynkowej nieruchomości.

3. Gdy właścicielem nieruchomości jest osoba trzecia, do

powyższych dokumentów musi być dołączona notarialnie

sporządzona zgoda właściciela lub współwłaściciela na

ustanowienie hipoteki.

4. W przypadku osób fizycznych jest wymagana zgoda

współmałżonka na obciążenie hipoteką, nawet jeśli według

zapisów w księdze wieczystej współmałżonek nie jest

współwłaścicielem nieruchomości.

Działalność kredytowa

komercyjnego

banku

Inne rodzaje zabezpieczenia kredytów

Kredyty lombardowe

- bank posiada przedmiot zastawu (papiery

wartościowe, metale szlachetne).

Działalność kredytowa

komercyjnego

banku

Zdolność kredytowa klienta banku

Bank uzależnia przyznanie kredytu od posiadania przez

wnioskodawcę bieżącej i perspektywicznej zdolności

kredytowej (tzn. w okresie obowiązywania umowy

kredytowej).

Zdolność kredytowa - zdolność wnioskodawcy do spłaty

zaciągniętego kredytu wraz z odsetkami i pozostałymi

kosztami w terminach określonych w umowie.

Potencjalny kredytobiorca jest zobowiązany do

przedłożenia w banku dokumentów i innych informacji

niezbędnych do dokonania oceny zdolności kredytowej.

Działalność kredytowa

komercyjnego

banku

Wnioskodawcom, którzy nie mają zdolności kredytowej,

bank może udzielić kredytu pod pewnymi warunkami:

— ustanowienia szczególnego sposobu

zabezpieczenia kredytu,

— przedstawienia programu naprawczego,

którego realizacja zapewni — według oceny

banku — uzyskanie zdolności kredytowej w

określonym czasie.

Działalność kredytowa

komercyjnego

banku

Zdolność kredytową ocenia się według zasad i metod

obowiązujących w konkretnym banku.

Błędne decyzje podjęte na tym etapie mają określone

konsekwencje w przyszłości ( odzyskanie wypłaconych środków

przez bank jest możliwe tylko w długotrwałym i kosztownym

procesie windykacji).

Poziom ryzyka związanego z daną transakcją kredytową związanego z podmiotem i przedmiotem finansowania, okresem

kredytowania i walutą kredytu wpływa na wielkość i formę

zabezpieczenia prawnego kredytu oraz na jego cenę

(oprocentowanie).

Działalność kredytowa

komercyjnego

banku

Analiza zdolności kredytowej osoby fizycznej

1)

Analiza danych zawartych we wniosku kredytowym:

2)

3 etapowa ocena klienta:

— ocena zdolności klienta do czynności prawnych,

— ocena zdolności kredytowej (ocena zdolności finansowej)

— sprawdzenie i ocena dotychczasowych kontaktów klienta z

bankiem (bankami).

— dane osobowe kredytobiorcy:

•

stan rodzinny (wiek, liczba dzieci),

•

sytuacja mieszkaniowa (adres, telefon),

•

zatrudnienie (pracodawca, zawód, czas zatrudnienia),

— dane o sytuacji majątkowej kredytobiorcy:

•

majątek (dom, samochód),

•

dochody (wysokość zarobków, inne dochody),

•

stałe zobowiązania (alimenty, czynsz),

•

aktualne zobowiązania (kredyty, ubezpieczenia),

•

proponowane zabezpieczenia prawne kredytu.

Działalność kredytowa

komercyjnego

banku

Dodatkowym kryterium przy ocenie wniosku

kredytowego, jest credit scoring (system scoringowy).

Metoda opiera się na założeniu, że istnieje powiązanie

między odpowiednimi cechami (społecznymi,

ekonomicznymi, demograficznymi) charakteryzującymi

kredytobiorcę a stopniem ryzyka przy udzielaniu danego

rodzaju kredytu.

Polega ona na tym, że każdej z cech, tj. takiej, dla której

dane statystyczne z udzielonych kredytów pokazują, że

miały wpływ na spłatę kredytu, przypisuje się wagę (liczbę

punktów).

Działalność kredytowa

komercyjnego

banku

System credit scoring opiera się na wybraniu kilku danych z wniosku

kredytowego klienta i przypisaniu im liczby punktów w odpowiedniej

skali, np. od 1 do 10. i na tej podstawie przypisuje się odpowiednią

skalę punktów, np. za posiadanie własnego mieszkania np. 6 punktów,

a jego wynajmowanie tylko 1 punkt.

Innymi parametrami mogą być relacje wielkości kredytu w stosunku do

miesięcznych zarobków, wykształcenia, liczby osób na utrzymaniu, stażu

pracy u obecnego pracodawcy (np. staż pracy powyżej 3 lat daje 5

punktów, poniżej 1 roku tylko 2 punkty).

Największą trudnością jest odpowiednie przypisanie wag do cech,

dlatego jest to tajemnica pilnie strzeżona przez banki.

Do uzyskania kredytu jest wymagane, aby wnioskodawca uzyskał pewną

minimalną liczbę punktów (tzw. cutoff point), która jest określana przez

bank.

Działalność kredytowa

komercyjnego

banku

Rodzaje prawnych form zabezpieczenia

kredytów

Formy prawnego zabezpieczenia kredytów zależne są

od rodzaju kredytu i kryteriów określonych w polityce

kredytowej banku.

Jedne z nich są standardowe dla danego typu kredytu,

np. w przypadku kredytów mieszkaniowych

zabezpieczeniem jest hipoteka, inne są ustalane

indywidualnie z kredytobiorcą.

Działalność kredytowa

komercyjnego

banku

Bank jest zainteresowany, aby wybrać takie zabezpieczenie, które

pozwala mu na zaspokojenie roszczeń bez konieczności

prowadzenia egzekucji sądowej lub administracyjnej.

Ze względu na to kryterium wyróżnia się takie formy

zabezpieczenia, jak:

- przewłaszczenie na zabezpieczenie,

- przelew wierzytelności z rachunku bankowego,

- gwarancja, poręczenie udzielone przez inny bank.

Działalność kredytowa

komercyjnego

banku

Innymi kryteriami mogą być:

- rynkowa wartość zabezpieczenia,

- okres kredytowania (dla długoterminowego kredytu

inwestycyjnego lepszym zabezpieczeniem dla banku

będzie hipoteka niż zastaw, jeżeli istnieje taki wybór),

-koszty i czas ustanowienia zabezpieczenia oraz płynność

(możliwość szybkiego zbycia przedmiotu zabezpieczenia).

Bank przy ocenie bieżącej wartości przedmiotu zabezpieczenia

kredytu korzysta m.in. z usług rzeczoznawców.

Działalność kredytowa

komercyjnego

banku

Prawne zabezpieczenia kredytów dzielą się na:

- osobiste

- rzeczowe.

Zabezpieczenia osobiste to:

- poręcznie,

- weksel własny,

- poręcznie wekslowe,

- gwarancja bankowa,

- przelew wierzytelności na zabezpieczenie,

- zabezpieczenie wierzytelności przy wykorzystaniu umów

ubezpieczenia,

- przystąpienie do długu.

Działalność kredytowa

komercyjnego

banku

Poręczenie - umowa, w której poręczyciel zobowiązuje się

względem banku wykonać zobowiązanie na wypadek, gdyby

dłużnik tego nie wykonał.

Poręczenie musi być zawarte w formie pisemnej.

Gdy poręczycielem jest osoba fizyczna pozostająca w związku

małżeńskim (wspólnocie majątkowej), bank przyjmuje

współporęczenie małżonka.

Poręczenie może być bezterminowe lub terminowe, ale przyjęcie

poręczenia za dług przyszły jest dopuszczalne tylko do wysokości

z góry oznaczonej.

Działalność kredytowa

komercyjnego

banku

Weksel własny - jako poręczenie polega na wystawieniu weksla

własnego, w tym weksla niezupełnego, tzw. in blanco, który musi

zawierać obowiązkowe elementy weksla (standardowo stosuje się

formułę wobec wystawcy „zapłacę bez protestu”).

Bank, oprócz wystawienia weksla, wymaga podpisania deklaracji

wekslowej, w której jest podany m.in. sposób uzupełnienia weksla

in blanco.

Zazwyczaj jednocześnie z podpisaniem weksla wystawca składa

pisemne oświadczenie o poddaniu się egzekucji.

Jego przyjęcie umożliwia dochodzenie roszczeń z weksla na

podstawie bankowego tytułu egzekucyjnego.

Działalność kredytowa

komercyjnego

banku

Poręczenie wekslowe - zobowiązanie do zapłacenia

całości lub części sumy wekslowej, gdyby dłużnik

wekslowy za którego udzielono poręczenia nie

zapłacił za weksel.

Gwarancja bankowa - zobowiązanie banku —

gwaranta do zapłaty kwoty określonej w treści

gwarancji, gdy kredytobiorca nie spłaci kredytu

w terminie.

Działalność kredytowa

komercyjnego

banku

Przelew (cesja) wierzytelności na zabezpieczenie

- przeniesienie na bank wierzytelności kredytobiorcy na

podstawie zawartej umowy.

Zgodnie z umową na bank zostają przeniesione prawa do

wierzytelności od dłużnika kredytobiorcy (cedanta).

Najczęściej cesja wierzytelności jest dokonywana z tytułu

umowy ubezpieczenia, z rachunku lokaty terminowej,

rachunku kredytobiorcy prowadzonego przez inny bank,

sprzedaży towarów i usług.

Działalność kredytowa

komercyjnego

banku

Zabezpieczenie wierzytelności przy wykorzystaniu

umów ubezpieczenia - w umowie ubezpieczenia

wierzytelności zakład ubezpieczeniowy zobowiązuje się do

zapłacenia bankowi określonego odszkodowania za szkody

spowodowane niespłaceniem wierzytelności przez dłużnika

lub ubezpieczenia składników majątku kredytobiorcy oraz

potwierdzenia przelewu (cesji) praw z umów ubezpieczenia

na rzecz banku.

Jako dodatkowe zabezpieczenie stosuje się czasami cesję

praw z umów ubezpieczenia na życie (wypłata następuje

w razie śmierci, trwałej niezdolności do pracy

ubezpieczonego).

Działalność kredytowa

komercyjnego

banku

Przystąpienie do długu - polega na tym, że obok

dotychczasowego dłużnika, który nie zostaje

z długu zwolniony, do spłaty kredytu

współzobowiązuje się osobę trzecią (przystępuje

do długu), która solidarnie odpowiada za dług

kredytowy na równi z kredytobiorcą.

Działalność kredytowa

komercyjnego

banku

Zabezpieczenia rzeczowe to:

- zastaw umowny na rzeczach ruchomych na

zasadach ogólnych (zastaw zwykły),

- zastaw rejestrowy,

- zastaw na prawach zbywalnych,

- zastaw ustawowy,

- hipoteka,

- przelew (wpłata) środków pieniężnych na rachunek

danego banku,

- przewłaszczenie na zabezpieczenie,

- blokada środków na rachunku bankowym dłużnika.

Działalność kredytowa

komercyjnego

banku

Zastaw umowny na rzeczach ruchomych na

zasadach ogólnych (zastaw zwykły)- jest

ustanawiany na rzecz banku dla zabezpieczenia

oznaczonej wierzytelności.

Na mocy tego zastawu bank może dochodzić

zaspokojenia wierzytelności z tych rzeczy bez

względu na to, czyją są własnością.

Działalność kredytowa

komercyjnego

banku

Zastaw rejestrowy - ustanawiany na podstawie

umowy zastawniczej zawieranej między osobą

uprawnioną do rozporządzania przedmiotem

zastawu (zastawcą) a wierzycielem

(zastawnikiem).

Zastaw podlega wpisowi do rejestru zastawów

prowadzonego przez sąd.

Działalność kredytowa

komercyjnego

banku

Zastaw na prawach zbywalnych - odnosi się szczególnie do takich

praw, jak:

- udziały i akcje w spółkach,

- prawa do znaku towarowego,

- lokaty terminowe,

- jednostki funduszy inwestycyjnych,

- obligacje.

Uprawnia bank do dochodzenia swoich roszczeń z tych praw.

Przy zastawie na papierach wartościowych, pożytki z nich

(odsetki, dywidendy) mogą być przekazywane do dyspozycji

zastawcy lub przeznaczone na spłatę kredytu.

Działalność kredytowa

komercyjnego

banku

Zastaw ustawowy (ustawowe prawo zastawu) - przysługuje bankowi (na mocy art.

588 Kodeksu cywilnego) na rzeczy sprzedanej, dopóki rzecz znajduje się u kupującego.

Zastaw ustawowy przysługuje bankowi w razie sprzedaży rzeczy ruchomej osobie

fizycznej, która skorzystała w tym celu z kredytu bankowego (spłacanego ratami).

Dodatkowym warunkiem jest wydanie rzeczy kupującemu przed całkowitą spłatą

kredytu.

Art. 588. § 1. Przepisy rozdziału niniejszego stosuje się odpowiednio w wypadkach, gdy

rzecz ruchoma zostaje sprzedana osobie fizycznej korzystającej z kredytu udzielonego

w tym celu przez bank, jeżeli kredyt ten ma być spłacony ratami, a rzecz została

kupującemu wydana przed całkowitą spłatą kredytu.

§ 2. Do zabezpieczenia roszczeń banku, który kredytu udziela, przysługuje mu

ustawowe prawo zastawu na rzeczy sprzedanej, dopóki rzecz znajduje się u

kupującego.

§ 3. Odpowiedzialność z tytułu rękojmi za wady rzeczy ponosi wyłącznie sprzedawca

Działalność kredytowa

komercyjnego

banku

Przelew (wpłata) środków pieniężnych na

rachunek danego banku

- polega na przelaniu przez dłużnika lub osobę

trzecią kwoty na rachunek banku i pozostawieniu

tej kwoty do czasu spłaty kredytu wraz

z towarzyszącymi kosztami.

Działalność kredytowa

komercyjnego

banku

Przewłaszczenie na zabezpieczenie - polega na

przeniesieniu prawa własności rzeczy ruchomej na rzecz banku

przez kredytobiorcę (lub osobę trzecią) do czasu spłaty

kredytu.

W przypadku kredytu samochodowego, przy tej formie zabezpieczenia,

kredytobiorca dokonuje rejestracji pojazdu na rzecz banku.

W formie umowy przewłaszczenia można również przenieść spółdzielcze

własnościowe prawo do lokalu mieszkalnego, pod warunkiem że statut

spółdzielni umożliwia dokonanie przewłaszczenia i pozwala bankowi stać się jej

członkiem.

Bank zobowiązuje się przenieść nabyte prawo z powrotem na kredytobiorcę po

całkowitej spłacie kredytu (wraz ze wszystkimi kosztami) oraz nie korzystać

z lokalu w okresie spłaty kredytu.

Działalność kredytowa

komercyjnego

banku

Blokada środków na rachunku bankowym dłużnika

- polega na ustanowieniu nieodwołalnej blokady środków

pieniężnych na podstawie pisemnego zlecenia posiadacza

rachunku, który jest jednocześnie kredytobiorcą w tym samym

banku.

Innymi zabezpieczeniami spotykanymi w praktyce bankowej

są:

— kaucja w postaci bankowych papierów

wartościowych,

— pełnomocnictwo do pobrania środków pieniężnych

z rachunku kredytobiorcy w innym banku,

— pełnomocnictwo w formie aktu notarialnego do

zbycia nieruchomości, dobrowolnego poddania się

egzekucji.

Działalność kredytowa

komercyjnego

banku

Gwarancje bankowe

Gwarancja bankowa - samodzielne zobowiązanie banku

podejmowane na zlecenie klienta.

Z definicji wynika, że jeżeli transakcja nie zostanie wykonana przez

zleceniodawcę gwarancji, to bank wypłaci określoną kwotę

pieniędzy beneficjentowi gwarancji.

Bank w treści gwarancji oświadcza, że zaspokoi przyjmującego

gwarancję beneficjenta, jeżeli zleceniodawca nie wywiąże się

wobec niego z umownych zobowiązań.

Działalność kredytowa

komercyjnego

banku

Udzielenie gwarancji bank uzależnia od posiadania przez

zleceniodawcę bieżącej i perspektywicznej zdolności kredytowej

(tzn. w okresie ważności gwarancji).

Gwarancja jest nieodwołalna, chyba że inaczej przewidziano w jej

treści.

Treść gwarancji bankowej (obowiązuje forma pisemna) zawiera

co najmniej:

- nazwę zleceniodawcy i jego banku, beneficjenta,

- kwotę gwarancji,

-termin ważności

- informacje o transakcji, w związku z którą udziela się

gwarancji.

Działalność kredytowa

komercyjnego

banku

W praktyce bankowej wyodrębnia się gwarancje własne

i obce:

— gwarancja własna to gwarancja udzielona przez

dany bank i z punktu widzenia banku, który ją

wystawił, jest to jego „własna” gwarancja

— gwarancja obca - występuje wówczas, gdy klient

mający rachunek w danym banku przedstawia

gwarancję wystawioną przez inny bank.

W takim przypadku, z punktu widzenia banku,

który ją otrzymał, jest to dla niego gwarancja

„obca”.

Działalność kredytowa

komercyjnego

banku

Rodzaje gwarancji wystawianych przez bank ze względu na

ich przeznaczenie to:

— gwarancja spłaty kredytu — zobowiązanie banku do zapłaty na rzecz

beneficjenta określonej w dokumencie gwarancji kwoty, gdy zleceniodawca

nie spłaci kredytu wraz z odsetkami i innymi kosztami w terminie ustalonym

w umowie kredytu,

— gwarancja przetargowa (wadialna) — zobowiązanie banku do zapłaty

wadium, gdyby zleceniodawca (oferent) po wygraniu przetargu nie

dotrzymał warunków swojej oferty (nie podpisał kontraktu),

— gwarancja zapłaty cła — bank zobowiązuje się zapłacić cło urzędowi

celnemu, gdy zleceniodawca w terminie nie ureguluje należności celnych.

Działalność kredytowa

komercyjnego

banku

Inne rodzaje gwarancji wystawiane przez bank

to:

- gwarancja zapłaty za zakupiony towar,

- gwarancja dobrego wykonania kontraktu

- gwarancja zwrotu zaliczki.

Działalność kredytowa

komercyjnego

banku

Faktoring jako krótkoterminowy instrument

finansowania przedsiębiorstw

Faktoring jest instrumentem finansowym o charakterze

rewolwingowym (kredyt rewolwingowy — kredyt odnawialny,

tzn. po spłaceniu może być ponownie wykorzystany w

granicach limitu)

Polega na odpłatnej sprzedaży nieprzeterminowanych

i niespornych należności przysługujących wierzycielowi od

dłużnika z tytułu zrealizowanych dostaw towarów i

wykonanych usług w celu przyspieszenia cyrkulacji kapitału.

Jest on przydatny dla firm, które nie mogą zaproponować

odbiorcom odpowiednio długiego kredytu kupieckiego

Działalność kredytowa

komercyjnego

banku

Faktoring może pełnić dwie funkcje:

— być formą finansowania należności,

— być gwarancją zabezpieczającą

przedsiębiorstwo przed ryzykiem

ściągalności należności.

Faktoring upraszcza operacje rozliczeniowe między

stronami transakcji handlowej (dostawcami i

odbiorcami).

Działalność kredytowa

komercyjnego

banku

Faktoring należy do kategorii umów nienazwanych.

Zawiera elementy takich umów, jak:

- umowa pożyczki,

- dyskonta.

Łączy się ze świadczeniem przez instytucję finansową (faktora) wielu

dodatkowych usług na rzecz faktoranta, jak:

- prowadzenie księgowości przedsiębiorstwa w zakresie

należności,

- ściąganie należności od dłużników,

- kierowanie upomnień do dłużników,

- okresowe sprawdzanie stanu wypłacalności dłużników,

- prowadzenie ksiąg handlowych przedsiębiorcy.

Działalność kredytowa

komercyjnego

banku

Umowa faktoringowa

- musi być zawarta na piśmie, może obejmować

długi okres — cały okres trwania stosunku

dostawy, sprzedaży lub świadczenia usług

— między przedsiębiorcą a jego dłużnikiem.

Stronami zawierającymi umowę faktoringu

są faktor (np. bank lub specjalistyczna firma)

i faktorant (dostawca towaru- sprzedawca).

Działalność kredytowa

komercyjnego

banku

Przebieg operacji faktoringowej:

Przebieg operacji faktoringowej:

Działalność kredytowa

komercyjnego

banku

A — faktorant dostarcza towar odbiorcy, co jest potwierdzone fakturą, na

której jest określony odroczony termin zapłaty;

B — po sprawdzeniu prawidłowości wystawienia faktury płatnik potwierdza

ją i zwraca faktorantowi. Na fakturze, oprócz terminu płatności, musi być

zamieszczona klauzula, np. zgodnie z umową faktorowania należci. Jako

miejsce zapłaty jest wskazany rachunek banku faktoranta;

C — faktorant potwierdzoną fakturę przedstawia faktorowi (bankowi) do

wykupu;

D — faktor, np. bank, przekazuje na rachunek bieżący faktoranta kwotę

faktury pomniejszoną o odsetki i prowizję;

E — płatnik (odbiorca) w dniu płatności faktury dokonuje zapłaty na rachunek

faktora, co powoduje uwolnienie określonego dla danego płatnika limitu i

umożliwia faktorantowi przedstawienie do wykupu kolejnych faktur

Działalność kredytowa

komercyjnego

banku

Umowa faktoringu jest realizowana w ten sposób, że faktor

wypłaca faktorantowi zaliczkę (ok. 70—80%).

Pozostałą część faktorant otrzymuje po uregulowaniu przez

odbiorcę (płatnika) należności, która zostaje pomniejszona

o prowizję faktora na pokrycie przez niego kosztów działalności

i zapewnienia zysku.

Koszty te dzielą się na trzy składniki:

- prowizję operacyjną faktora,

- marżę faktoringową,

- odsetki faktoringowe.

Działalność kredytowa

komercyjnego

banku

Usługami faktoringowymi zajmują się:

- banki,

- wyspecjalizowane spółki faktoringowe,

- podmioty gospodarcze zajmujące się

zarobkowo obrotem wierzytelnościami

Usługi te proponuje ponad 40 banków, trzy

wyspecjalizowane firmy (Polfactor, Handlowy Heller,

Bankowy Dom Factoringowy) oraz kilka biur obrotu

wierzytelnościami.

Działalność kredytowa

komercyjnego

banku

Rodzaje faktoringu

Faktoring pełny (właściwy) jest to sprzedaż faktorowi

wierzytelności handlowej przez faktoranta z przejęciem przez

faktora ryzyka wypłacalności dłużnika. Pełne ryzyko przejmuje

faktor w chwili podpisania umowy z faktorantem.

Faktoring niepełny jest to sprzedaż faktorowi wierzytelności

handlowej bez ponoszenia przez faktora ryzyka wypłacalności

dłużnika.

Faktoring mieszany łączy cechy faktoringu pełnego i niepełnego.

Część wierzytelności nabywa faktor z ryzykiem wypłacalności

dłużnika, a część ich — bez ryzyka.

Działalność kredytowa

komercyjnego

banku

Faktoring dyskontowy (najczęściej spotykany w praktyce) faktor dokonuje zapłaty za fakturę zaraz po zawarciu umowy

faktoringowej. Faktorant otrzymuje kwotę faktury pomniejszoną

o odsetki dyskontowe (lub o prowizję).

Faktoring zaliczkowy - faktor przekazuje faktorantowi tylko

część kwoty fakturowej (zaliczkę), pozostałą część przekazuje

zgodnie

z warunkami umowy.

Faktoring wymagalnościowy - faktor przelewa pieniądze

na konto faktoranta dopiero po uregulowaniu faktury przez

dłużnika, pomniejszając kwotę o prowizję.

Działalność kredytowa

komercyjnego

banku

Faktoring otwarty - po zawarciu umowy

faktoringowej dłużnik wierzytelności natychmiast

jest powiadamiany o zmianie wierzyciela.

Czynność tę najczęściej wykonuje faktor.

Faktoring półotwarty - dłużnik faktoringowy jest

powiadamiany o zmianie wierzyciela dopiero

w chwili wezwania go do zapłaty faktury.

Faktoring cichy — dłużnik faktoringowy nie jest w

ogóle powiadamiany o zmianie wierzyciela.

Działalność kredytowa

komercyjnego

banku

Wykonywanie usług faktoringowych

Bank skupuje wierzytelności na wniosek faktoranta.

Wniosek ten może być przygotowany podobnie jak wniosek kredytowy.

Wniosek może dotyczyć jednej lub wielu operacji faktoringowych (linii

faktoringu).

Do wniosku faktoringowego należy dołączyć dokumenty wymagane przez

bank:

— faktury wierzytelności,

— sprawozdania finansowe działalności faktoranta i dłużnika

faktoringowego,

— zabezpieczenia transakcji faktoringowej.

Zabezpieczenie należności może być ustanawiane przez faktoranta w formie

poręczenia lub przyrzeczenia ( art. 391. Kodeksu cywilnego), jak również

weksla in blanco.

Działalność kredytowa

komercyjnego

banku

Różnice między kredytem a faktoringiem :

-

umowa faktoringowa jest znacznie mniej sformalizowana

niż umowa kredytowa, nie wymaga spełnienia

formalności przewidzianych procedurą kredytową

-

umowa faktoringowa zazwyczaj jest zawierana na długi termin,

z możliwością dalszego przedłużenia, krótszy jest też czas

oczekiwania na środki finansowe;

-

zawarcie umowy faktoringowej w zdecydowanej

większości nie wymaga od przedsiębiorstwa

przedstawienia zabezpieczenia (zabezpieczeniem są

-

wierzytelności);

faktoring jest droższy od kredytu.

Działalność kredytowa

komercyjnego

banku

Forfaiting - nabycie przez instytucję forfaitingową

średnio- lub długoterminowej wierzytelności

handlowej przed terminem jej płatności, z

pobraniem na rzecz tej instytucji odsetek

dyskontowych, z przejęciem ryzyka wypłacalności

Początki jego rozwoju sięgają lat 1920—1930

(w USA, w formie zakupu weksli).

Działalność kredytowa

komercyjnego

banku

Podmioty występujące w transakcjach forfaitingowych :

— forfaiter — instytucja forfaitingowa, którą

może być bank lub inny podmiot,

— forfetysta — osoba zbywająca wierzytelność,

— dłużnik forfaitingowy — osoba kupująca towar

lub usługę.

Działalność kredytowa

komercyjnego

banku

Transakcja forfaitingowa zaczyna się od złożenia w banku

wniosku przez forfetystę (sprzedającego wierzytelność).

Do wniosku są dołączane dokumenty dotyczące:

— wierzytelności oferowanej do skupu,

— forfetysty i dłużnika forfaitingowego,

— prawnego zabezpieczenia transakcji forfaitingowej.

Po pozytywnym rozpatrzeniu wniosku dochodzi do

podpisania umowy.

Działalność kredytowa

komercyjnego

banku

Przepisy Kodeksu cywilnego nie przewidują

szczególnej formy dla umowy przelewu

wierzytelności.

Forfaiting umożliwia obrót wierzytelnościami

pieniężnymi (wekslowymi i wynikającymi z umów

dostawy i sprzedaży).

Może on mieć zastosowanie w rozliczeniach

zarówno eksportowo- importowych, jak i w sferze

wewnętrznego obrotu gospodarczego.

Działalność kredytowa

komercyjnego

banku

Różnice między forfaitingiem a faktoringiem

Firma forfaitingowa ponosi całkowite ryzyko

ściągalności długu, nie ma prawa regresu wobec

podmiotu zbywającego wierzytelność.

Prawo regresu — uprawnienie do żądania zwrotu

całości lub części dokonanej zapłaty, roszczenie

zwrotu. Występuje przy poręczeniu, żyrowaniu.

Działalność kredytowa

komercyjnego

banku

Przedmiotem forfaitingu są w większości duże kwoty

pieniężne, szczególnie gdy dotyczą one transakcji

eksportowych. Przy faktoringu kwoty kapitałowe są

znacznie mniejsze.

Forfaiting obejmuje często wierzytelności

długoterminowe wynoszące od 3 do 10 lat.

Obciążenie ryzykiem zwrotu długu jest duże.

Faktoring jest stosowany do wierzytelności bieżących,

o krótkich terminach zapłaty, są one obarczone

mniejszym ryzykiem.

Działalność kredytowa

komercyjnego

banku

Instytucja forfaitingowa wypłaca forfetyście (zbywcy wierzytelności)

pełną kwotę pieniędzy po pomniejszeniu o stopę forfaitingową oraz o

prowizję.

Przy faktoringu firma faktoringowa wypiaca zleceniodawcy jedynie

80—90% wartości nominalnej wierzytelności, a pozostałą cześć

dopiero po uregulowaniu długu przez dłużnika.

Podmioty korzystające z forfaitingu mogą sprzedawać wierzytelności

wekslowe, kredytowe, leasingowe, inne wierzytelności księgowe. Przy

faktoringu zakres rodzajowy wierzytelności jest mniejszy.

Przy forfaitingu wierzytelności muszą być zabezpieczone przez

nabywców towarów (dłużników). Przy faktoringu zabezpieczenie

zwrotu długu zależy od kwoty wierzytelności, terminu płatności,

rodzaju podmiotu.

Działalność kredytowa

komercyjnego

banku

W forfaitingu nie występują dodatkowe świadczenia na

rzecz forfetysty (zleceniodawcy wierzytelności). Przy

faktoringu może być wykonywane wiele usług typu:

prowadzenie ksiąg handlowych, doradztwo ekonomiczne,

działalność marketingowa, wykonywanie analiz

ekonomicznych itp.

W forfaitingu przedmiotem sprzedaży jest, z reguły, jedna

wierzytelność pieniężna danego przedsiębiorcy, natomiast

w działalności faktoringowej może być ich kilka lub każda

kolejna powstała wierzytelność ( stosunek prawny między

stronami umowy faktoringowej ma charakter ciągły).

Działalność kredytowa

komercyjnego

banku

Podział umów forfaitingowych w zależności od przysługujących praw lub

nałożonych obowiązków na którąś ze stron transakcji forfaitingowej:

— forfaiting właściwy i niewłaściwy,

— forfaiting bezpośredni i pośredni,

— forfaiting otwarty i ukryty (cichy),

— forfaiting poszerzony,

— forfaiting krajowy i zagraniczny,

— forfaiting z gwarancjami rządowymi, tzw. Hermes forfaiting.

Podział umów forfaitingowych ze względu na przedmiot:

— forfaiting wierzytelności weksli własnych i trasowanych,

— forfaiting wierzytelności towarów i usług,

— forfaiting wierzytelności z akredytyw bankowych,

— forfaiting wierzytelności leasingowych.

Działalność kredytowa

komercyjnego

banku

Forfaiting właściwy ( najbardziej typowy) - firma

forfaitingfowa przejmuje na siebie pełne ryzyko ściągalności

zakupionej wierzytelności.

Forfaiting niewłaściwy (występuje rzadko)- sprzedawca

wierzytelności przejmuje część ryzyka, po wcześniejszym

uzgodnieniu z drugą stroną umowy. Ryzyko może odnosić

się do wierzytelności niepewnych.

Forfaiting bezpośredni firma forfaitingowa nie korzysta z

pośrednictwa innych firm.

Działalność kredytowa

komercyjnego

banku

Forfaiting pośredni występuje w obrotach towarów

między krajami. W umowach tego typu istnieje

pośrednik — firma działająca w kraju eksportera.

Firma ta nabywa wierzytelność eksportera i sprzedaje

ją instytucji forfaitingowej funkcjonującej w kraju

importera, a ona z kolei ściąga dług od importera.

Forfaiting otwarty — odbiorca towarów lub usług

(dłużnik) jest powiadomiony o zawarciu umowy

forfaitingowej przez sprzedawcę.

Działalność kredytowa

komercyjnego

banku

Forfaiting poszerzony obejmuje dodatkowe

świadczenia wyszczególnione w umowie. Mogą one

dotyczyć spraw związanych z handlem towarów na

rynkach międzynarodowych (zezwoleń dewizowych,

opłat celnych itp.).

Forfaiting krajowy swym zasięgiem obejmuje

podmioty funkcjonujące na rynku krajowym i

prowadzące sprzedaż produktów na tym rynku.

Forfaiting zagraniczny swym zakresem obejmuje

szerszy krąg podmiotów. Przyjmuje on formę

forfaitingu pośredniego.

Działalność kredytowa

komercyjnego

banku

Hermes forfaiting (gwarancja rządowa) mamy z nim do czynienia

wówczas, gdy rząd kraju eksportera udziela gwarancji instytucji

forfaitingowej. Wymaga to spełnienia wielu warunków przez

importera, np. po spłaceniu przez importera części swych

długów.

Forfaiting wierzytelności wekslowych (weksli własnych) sprzedawca towarów zamiast gotówki otrzymuje weksle.

Posiadacze weksli sprzedają je firmie forfaitingowej.

Firma forfaitingowa, kupując weksel, przejmuje na siebie pełne

ryzyko ściągalności długu. Firma wypłaca kwotę nominalną

weksla po potrąceniu odsetek dyskontowych.

Działalność kredytowa

komercyjnego

banku

Forfaiting wierzytelności leasingowych — forfaiting

oznacza tu refinansowanie jednostek leasingowych.

Przyspiesza dopływ środków od leasingobiorców.

Leasingobiorca jest nadal właścicielem przedmiotu

będącego w umowie leasingowej.

Forfaiting może wystapić zarówno przy leasingu

finansowym jak i operacyjnym.

Zakresem umowy jest objęta wierzytelność

leasingowa.

Działalność kredytowa

komercyjnego

banku

Leasing – forma kredytu rzeczowego, polegającą na

umożliwieniu korzystania przez klienta z ruchomości lub

nieruchomości w zamian za wnoszone cyklicznie opłaty

(raty).

Umowa leasingowa może zakładać zwrot przedmiotu

leasingu albo przeniesienie własności na leasingobiorcę.

Umowy leasingu są zawierane na zasadzie umów

nienazwanych.

Wyróżnia się leasing operacyjny i finansowy.

Działalność kredytowa

komercyjnego

banku

Umowa leasingu operacyjnego - zawierana na krótki okres (do 3 lat).

Przedmioty będące w leasingu mogą być użytkowane przez kolejnych

leasingobiorców, gdyż czas trwania leasingu jest znacznie krótszy od okresu

zużycia technicznego czy ekonomicznego przedmiotu leasingu.

Przy leasingu operacyjnym leasingobiorca nie może amortyzować środka

trwałego, ale całą ratę może traktować jako koszt z podatkowego punktu

widzenia.

W ramach leasingu operacyjnego można wyróżnić:

— leasing „mokry”, polegający na tym, że leasingodawca świadczy

dodatkowe usługi związane z bieżącą eksploatacją danego środka trwałego,

— leasing „suchy”, w którym wszystkie koszty eksploatacyjne ponosi

leasingobiorca.

Działalność kredytowa

komercyjnego

banku

Leasing finansowy (kapitałowy) dotyczy umów

zawieranych na okres kilku lat. Użytkownik

korzysta z przedmiotu leasingu przez czas zbliżony

do okresu jego gospodarczej używalności.

Dla leasingobiorcy kosztem uzyskania przychodu

jest tylko część raty leasingowej, tj. odsetki od

kapitału.

Działalność kredytowa

komercyjnego

banku

Leasing pośredni - między producentem a leasingobiorcą

występuje firma leasingowa, która nabywa na swój

rachunek od producenta przedmiot leasingu i oddaje go

leasingobiorcy do użytkowania. Firma leasingowa może być

własnością banku lub być finansowana przez bank, będąc

podmiotem niezależnym. Banki bezpośrednio nie zajmują

się leasingiem, a raczej tworzą wyspecjalizowane spółki i są

ich głównymi udziałowcami.

Leasing bezpośredni - umowa jest zawierana bez udziału

pośrednika (firmy leasigowej) bezpośrednio między

producentem danego środka a użytkownikiem, bez

zaangażowania także banku.

Działalność kredytowa

komercyjnego

Korzyści płynące z leasingu dla firmy:

banku

— dla małych i średnich przedsiębiorstw rozpoczynających działalność często

jest to jedyna droga do sfinansowania zakupu środków trwałych ze względu na

wymagania odnośnie zdolności kredytowej firmy oraz zabezpieczenia. Są one

znacznie mniej skomplikowane niż kryteria stawiane przez banki przy udzielaniu

kredytów;

— zwiększenie płynności finansowej;

— możliwość łatwego dostępu do najnowszej techniki i technologii, bez

angażowania na ten cel własnych środków kapitałowych;

— koszty użytkowania urządzeń są pokrywane z bieżących przychodów firmy;

— większość czynności proceduralnych przechodzi z inwestora na firmę

leasingową, która bezpośrednio kontaktuje się z dostawcą (producentem);

— przy leasingu operacyjnym raty leasingowe są zaliczane do kosztów uzyskania

przychodów inwestora;

— w kredycie bankowym największe obciążenia kredytobiorca ponosi w

początkowym okresie inwestycji (gdy zwykle jej efektywność jest niższa), a coraz

mniejsze obciążenia z upływem czasu

Działalność kredytowa

komercyjnego

banku

Działalność kredytowa

komercyjnego

banku

Działalność kredytowa

komercyjnego

banku

Działalność kredytowa

komercyjnego

banku

Działalność kredytowa

komercyjnego

banku