1

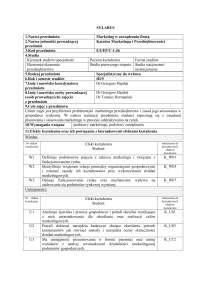

Wskaźniki marketingowe

MSM Z 2016-2017

Grzegorz Karasiewicz

Katedra Marketingu

Wydział Zarządzania

Uniwersytet Warszawski

2

Prowadzący wykład

Prof. dr hab. Grzegorz Karasiewicz

Dyżur: poniedziałek, godz. 9.00-10.00

C211

3

Agenda

1.

2.

3.

4.

5.

6.

Marketingowa marża brutto

Wolumen popytu

Udziału w rynku

Jednostkowa marża brutto

Wydatki marketingowe

Wartość życiowa klientów

4

Warunki zaliczenia

• Test – dwie części:

▫ Pierwsza – pytania zamknięte (jedna

odpowiedź prawidłowa)

▫ Druga – zadania (będzie można korzystać

ze wzorów)

• Praca zaliczeniowa

▫ Analiza pozycji konkurencyjnej

dostawców na wybranym rynku

produktowym

• Obecności

5

Literatura

Podstawowa

• Kozielski, R. (red.) (2006) Wskaźniki

marketingowe, Kraków: Oficyna Ekonomiczna.

Uzupełniająca:

• Beliczyński J. (1999). Planowanie mediów w zarządzaniu reklamą.

Kraków: Antykwa,

• Best, R. (2004). Market-Based Management. Strategies for Growing

Customer Value and Profitability, Upper Saddle River: Prentice Hall.

6

Gozdawa

Gozdawą posługiwało się około 150 rodzin, wśród nich:

Apanowicz, Bal, Bączalski, Biedrzyński, Birecki,

Boczkowski, Bohdanowicz, Bohuszko, Borowski,

Bronicki, Brzozowski, Chlebowski, Chłusowicz,

Chmielewski, Chrapowicki, Ciałowicz, Czekoński,

Dedyński, Dobrzymęski, Drwęski, Dudziński, Dydyński,

Dydziński, Dyszlewicz, Dziersznicki,

Dzierzanowski,Fabiański, Fabiankowski, Gdeszyński,

Gierawski, Giżycki, Godaczewski, Godlewski,

Gołębiewski, Gołębiowski, Gostkowski, Gozdowski,

Grabczyński Grot, Grajewski, Hański, Humięcki,

Humnicki, Humińscy, Iwaszkiewicz, Jackiewicz,

Jackowski, Janicki, Jarząbkowski, Jasieński,

Jawornicki, Jaworowski, Juchniewicz,Karwecki,

Kawecki, Kicki, Kilarowicz, Korff, Kormanicki,

Kraśniewski, Krupa, Lewanowicz, Lipiński, Lucieński,

Luciński, Małowieski, Mikulicz, Moczulski, Mucharski,

Niemir, Niemira, Olearski, Osuchowski, Pac, Pacewicz,

Pampowski, Pankowski, Pańkowski, Pawłowski,

Pepłowski, Piasecki, Piotrowski, Podbereski, Popowski,

Potuszyński, Przedborski, Reklewski , Reutt ,

Rossowicz, Rusieński, Rymsza, Secimski, Siewruk,

Sokół, Sokołowski, Sołowski, Staniewicz, Stano,

Stanowski, Stawiski, Stępski, Strzemeski,

Strzeszkowski, Skrzyżowski, Sudrawski, Sulimowski,

Sułocki, Suzin, Swirtun, Teleżyński, Tryzna, Trzciński,

Trzemeski, Turkowiecki, Tyszkowski, Wituski, Witulski,

Wołczyński, Wołk-Lewanowicz, Zatorski, Zembrowski,

Zdziarski.

7

Zakazane na wykładzie

•

•

•

•

•

•

•

•

Konsumpcja pierwszego i drugiego śniadania

Konsumpcja napojów alkoholowych

Palenie papierosów

Czytanie prasy

Granie w karty i inne gry towarzyskie

Prowadzenie rozmów

Korzystanie z laptopów, tabletów

Korzystanie z telefonów komórkowych, smartfonów

8

9

Sukces w marketingu

• Jak mierzyć „sukces” w marketingu?

10

Marketingowa marża brutto

• Podstawowym wskaźnikiem przedstawiającym

sytuację marketingową przedsiębiorstwa jest:

• ”Net Marketing Contribution”

• „Marketingowa marża brutto”

Definicja

rynku

Marketingowa marża brutto

(wymiar produktowy)

NP [MD u x SOMu x (P DMU CGSU)] ME OE

NMC [MD u x SOMu x (P DMU CGSU)] ME

•

•

•

•

•

•

•

•

•

NP – zysk przed opodatkowaniem (Net Profit - before taxes)

NMC – marketingowa marża brutto (Net Marketing Contribution)

MDu – wolumen popytu

SOMu – udział w rynku ilościowy

P – cena dla finalnych nabywców

DMU – marża pośredników handlowych (jednostkowa)

CGSU – jednostkowy koszt wytworzenia produktu

ME - wydatki marketingowe

OE – wydatki operacyjne

Źródło: Best, R. (2004). Market-Based Management. Strategies for Growing Customer Value and Profitability,

Upper Saddle River: Prentice Hall, s. 35-40

11

12

Marketingowa marża brutto

(wymiar segmenty rynku)

NP [NC x MPC x (ARC MD ACGSC) ME OE

NMC [NC x MPC x (ARC MD ACGSC)] ME

•

•

•

•

•

•

•

•

•

NP - zysk przed opodatkowaniem (Net Profit - before taxes)

NMC – marketingowa marża brutto (Net Marketing Contribution)

NC – liczba klientów na rynku

MPC – stopień penetracji rynku przez firmę

ARC – przeciętne przychody uzyskiwane od jednego klienta

MD – marża pośrednika handlowego (całkowita)

ACGSC– przeciętny koszt wytworzenia produktu do jednego klienta

ME - wydatki marketingowe

OP – wydatki operacyjne

Źródło: Best, R. (2004). Market-Based Management. Strategies for Growing Customer Value and Profitability,

Upper Saddle River: Prentice Hall, s. 35-40

13

Rentowność i produktywność

marketingowa

Gdzie:

NMC

ROM

100%

Sv

NMC

MP

100%

ME

• ROM – rentowność

marketingowa (Return on

Marketing)

• MP – produktywność

marketingowa (Marketing

Productivity)

• NMC – marketingowa marża

brutto

• Sv – sprzedaż przedsiębiorstwa

wartościowa

• ME - wydatki marketingowe

Źródło: Best, R. (2004). Market-Based Management. Strategies for Growing Customer Value and Profitability,

Upper Saddle River: Prentice Hall, s. 45-46.

14

Dlaczego?

• Dlaczego NMC jest podstawowym wskaźnikiem

przedstawiającym sytuację marketingowa

przedsiębiorstwa?

▫ Wpływ efektów operacyjnych na NMC:

Popyt rynkowy

Wielkość udziału w rynku

Jednostkowa marża brutto

Wydatki marketingowe

▫ Udział NMC w efektach strategicznych:

Wartość życiowa klientów

Źródło: Opracowanie własne.

15

Przykład – firma działająca na

rynku napojów chłodzących -1

Firma działająca na rynku napojów

niealkoholowych (beverages drinks)) ma w

swojej ofercie:

Wodę mineralna niegazowaną (P1)

Wodę mineralna gazowana (P2)

Źródło: Opracowanie własne.

16

Przykład – firma działająca na rynku

napojów chłodzących -2

Wolumen popytu (w mln litrów)

Udział w rynku (w %)

Sprzedaż (w mln litrów)

Cena (w zł)

Marże pośredników handlowych (w %)

Marże pośredników handlowych (w zł )

Jednostkowy koszt wytworzenia produktu (w zł)

Jednostkowa marża brutto (w zł)

Marża brutto (w milionach zł)

Wydatki marketingowe (w milionach zł)

Przychód ze sprzedaży (w mln zł)

Marketingowa marża brutto (w milionach zł)

Rentowność marketingu (w %)

Produktywność marketingu (w %)

Wydatki operacyjne (w milionach zł)

Zysk przed opodatkowaniem (w milionach zł)

Źródło: Opracowanie własne.

P1

120,00

15,00

18,00

2,00

50,00

1,00

0,50

0,50

9,00

5,00

18,00

4,00

22,22

80,00

P2

100,00

10,00

10,00

2,00

50,00

1,00

0,60

0,40

3,20

4,00

10,00

-0,80

-8,00

-20,00

Firma

12,20

9,00

28,00

3,20

11,43

35,56

2,00

1,20

17

Przykład – firma działająca na

rynku napojów chłodzących – 4

Firma oferuje swoje produkty w pięciu

segmentach rynku

Segment kosumentów (S1)

Segment Horeca (S2)

Źródło: Opracowanie własne.

18

Przykład – firma działająca na

rynku napojów chłodzących - 5

Wolumen popytu (mln klientów)

Stopień penetracji rynku (w %)

Sprzedaż (mln klientów)

Przychód od jednego klienta (w zł)

Marże pośredników handlowych (w %)

Marże pośredników handlowych (w zł )

Koszt wytworzenia produktu do jednego klienta (w zł)

Marża brutto od jednego klienta (w zł)

Marża brutto (w milionach zł)

Wydatki marketingowe (w milionach zł)

Przychód ze sprzedaży (w milionach zł)

Marketingowa marża brutto (w milionach zł)

Rentowność marketingu (w %)

Produktywność marketingu (w %)

Wydatki operacyjne (w milionach zł)

Zysk przed opodatkowaniem (w milionach zł)

Źródło: Opracowanie własne.

S1

40,00

5,00

2

16,00

50,00

8,00

4,00

S2

Firma

0,10

10,00

0,01

2400,00

50,00

1200,00

780,00

4,00

8,00

3,00

16,00

5,00

31,25

166,67

420,00

4,20

6,00

12,00

-1,80

-15,00

-30,00

12,20

9,00

28,00

3,20

11,43

35,56

2,00

1,20

19

20

Popyt rynkowy (ilościowy)

MD u NC APA

MD u TNC RMD APA

•

•

•

•

•

MDu – wolumen popytu (Market Demand - units)

NC – liczba klientów

TNC – rynek potencjalny

RMD – stopień rozwoju rynku

APA – przeciętny poziom zakupów

Źródło: Opracowanie własne na podstawie: Best, R. (2004). Market-Based Management. Strategies for Growing

Customer Value and Profitability, Upper Saddle River: Prentice Hall, s. 68-69

21

Popyt rynkowy (wartościowy)

MD v NC APA AMP

MD v TNC RMD APA AMP

•

•

•

•

•

•

MDv – wartość popytu (Market Demand - value)

NC – liczba klientów

TNC – rynek potencjalny

RMD – stopień rozwoju rynku

APA – przeciętny poziom zakupów

AMP – przeciętna cena rynkowa

Źródło: Opracowanie własne na podstawie: Best, R. (2004). Market-Based Management. Strategies for Growing

Customer Value and Profitability, Upper Saddle River: Prentice Hall, s. 68-69

22

Stopień rozwoju rynku

RMD NC TNC100%

• RMD – stopień rozwoju rynku (Rate of Market Development)

• NC – liczba klientów (Numbers of Customers)

• TNC – rynek potencjalny (Market Potential – Maximum Number

of Customers)

Źródło: Opracowanie własne na podstawie: Best, R. (2004). Market-Based Management. Strategies for Growing

Customer Value and Profitability, Upper Saddle River: Prentice Hall, s. 68-69

23

RMD w Polsce

RMD w Polsce (gospodarstwa domowe)

2005

2008

Telewizor kolorowy

98,2

98,5

Odtwarzacz DVD

22,9

47,7

6,2

8,9

Komputer osobisty

38,6

50,1

Komputer osobisty z dostępem do Internetu

22,5

45,7

Drukarka

25,8

37,1

Pralka automatyczna

79,8

86,7

Lodówka

97,3

98,4

Odkurzacz

93,0

95,1

Kuchenka mikrofalowa

33,3

46,1

Zmywarka

4,9

9,6

Samochód

47,4

54,7

Video camera

Źródło: Mały Rocznik Statystyczny Polska 2009 (2009), GUS, Warszawa, s. 194-195

23

24

RMD – krzywa

RMD (%)

Czas

Źródło: Opracowanie własne.

25

Mocne alkohole Polska - 1

400,000.00

350,000.00

Lata W tys. l

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

2016

2017

Roczne tempo

wzrostu w %

189 774,80

201 225,10

255 090,30

271 295,40

261 849,50

270 966,20

305 604,80

339 328,10

326 877,80

347 789,20

357 070,40

356 395,10

356 285,30

338 619,80

337 652,70

340 373,30

342 751,10

300,000.00

6,0

26,8

6,4

-3,5

3,5

12,8

11,0

-3,7

6,4

2,7

-0,2

0,0

-5,0

-0,3

0,8

0,7

250,000.00

200,000.00

150,000.00

100,000.00

50,000.00

0.00

2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018

Źródło: Euromonitor 2017

26

Mocne alkohole Polska - 2

'000 litres

Brandy and Cognac

- Brandy

- Cognac

Liqueurs

- Bitters

- Cream-based Liqueurs

- Other Liqueurs

Rum

- Dark Rum

- White Rum

Tequila (and Mezcal)

Whiskies

2010

2011

2012

2013

2014

2015

5,352.4

4,990.0

362.4

41,629.5

27,089.8

1,993.4

12,546.3

345.5

163.7

181.8

294.4

11,685.3

5,433.0

5,058.2

374.8

40,999.1

22,550.8

1,979.0

16,469.3

415.5

229.3

186.2

318.2

13,933.8

5,581.5

5,191.7

389.8

39,025.4

18,822.5

2,002.0

18,200.9

515.6

323.0

192.6

344.7

16,490.3

5,755.5

5,347.8

407.7

40,483.1

18,143.9

2,038.2

20,301.0

594.8

393.8

201.1

374.0

19,291.9

5,835.5

5,421.9

413.6

39,275.1

16,985.5

1,937.5

20,352.1

609.9

404.9

204.9

381.2

20,490.5

5,941.5

5,520.5

421.1

38,318.6

16,670.5

1,962.8

19,685.3

645.0

429.7

215.3

402.7

21,994.1

- Bourbon/Other US Whiskey

1,384.1

1,824.0

2,307.5

2,755.3

2,853.8

3,038.9

- Canadian Whisky

- Irish Whiskey

- Japanese Whisky

- Blended Scotch Whisky

58.6

370.4

9,479.2

72.7

419.9

11,197.2

94.6

467.5

13,191.9

117.8

522.8

15,426.5

128.9

566.3

16,470.4

141.8

620.8

17,690.3

- Single Malt Scotch Whisky

49.6

75.1

95.9

128.4

138.1

158.8

- Other Whiskies

343.5

344.9

332.8

341.0

332.9

343.4

280,694.4

285,184.0

282,889.5

277,717.6

259,660.9

256,012.5

1,784.3

1,838.5

1,896.0

1,979.4

2,011.6

2,078.1

278,910.0

283,345.5

280,993.5

275,738.2

257,649.3

253,934.4

7,787.8

7,318.8

10,786.9

10,308.3

11,548.3

11,050.7

12,068.4

11,555.9

12,366.9

11,850.9

14,338.2

13,814.3

469.1

478.6

497.5

512.5

516.0

524.0

347,789.2

357,070.4

356,395.1

356,285.3

338,619.8

337,652.7

White Spirits

- Gin

- Vodka

Other Spirits

- Nalivka/Nalewka

- Other Distilled Beverages

Spirits

Źródło: Euromonitor 2017

27

Mocne alkohole Polska - 3

% total volume growth

2014/15

2010-15 CAGR

2010/15 Total

Brandy and Cognac

- Brandy

- Cognac

Liqueurs

- Bitters

- Cream-based Liqueurs

- Other Liqueurs

Rum

- Dark Rum

- White Rum

Tequila (and Mezcal)

Whiskies

1.8

1.8

1.8

-2.4

-1.9

1.3

-3.3

5.8

6.1

5.1

5.7

7.3

2.1

2.0

3.0

-1.6

-9.3

-0.3

9.4

13.3

21.3

3.4

6.5

13.5

11.0

10.6

16.2

-8.0

-38.5

-1.5

56.9

86.7

162.5

18.4

36.8

88.2

- Bourbon/Other US Whiskey

6.5

17.0

119.6

- Canadian Whisky

- Irish Whiskey

- Japanese Whisky

- Blended Scotch Whisky

10.0

9.6

7.4

19.3

10.9

13.3

142.1

67.6

86.6

- Single Malt Scotch Whisky

15.0

26.2

220.4

- Other Whiskies

White Spirits

- Gin

- Vodka

Other Spirits

- Nalivka/Nalewka

3.2

-1.4

3.3

-1.4

15.9

16.6

0.0

-1.8

3.1

-1.9

13.0

13.5

0.0

-8.8

16.5

-9.0

84.1

88.8

- Other Distilled Beverages

1.6

2.2

11.7

Spirits

-0.3

-0.6

-2.9

Źródło: Euromonitor 2017

28

Mocne alkohole Polska - 4

'000 litres

2014

%

2015

%

- Vodka

257649,3

76,3

253934,4

75,2

Liqueurs

39275,1

11,6

38318,6

11,3

Whiskies

20490,5

6,1

21994,1

6,5

- Nalivka/Nalewka

11850,9

3,5

13814,3

4,1

Brandy and Cognac

5835,5

1,7

5941,5

1,8

- Gin

2011,6

0,6

2078,1

0,6

Spirits

Źródło: Euromonitor 2017

338619,8

337652,7

29

30

Udział w rynku

ilościowy

wartościowy

Udział

w rynku

rynek

produktowy

rynek

docelowy

Źródło: Opracowanie własne.

absolutny

Największy

konkurent

relatywny

Trzech

największych

konkurentów

Udział w rynku: ilościowy i

wartościowy (rynek produktowy)

SU

SOM u

100%

MD U

SOM V

•

•

•

•

•

•

SV

100%

MDV

SOMu – udział w rynku ilościowy (Share of Market – units)

SOMv – udział w rynku wartościowy (Share of Market – value)

Su – sprzedaż przedsiębiorstwa ilościowa

Sv – sprzedaż przedsiębiorstwa wartościowa

MD u – wolumen popytu

MDv – wartość popytu

Źródło: Opracowanie własne na podstawie: Kozielski R. (red.) (2006). Wskaźniki marketingowe, Kraków: Oficyna

Ekonomiczna, s. 37.

31

Udział w rynku: ilościowy i

wartościowy (rynek docelowy)

SOM uTM

SU

100%

MD UTM

SOM vTM

Sv

100%

MDvTM

• SOMuTM – udział w rynku ilościowy w rynku docelowym (Share of Target Market–

units)

• SOMvTM – udział w rynku wartościowy w rynku docelowym(Share of Target Market –

value)

• Su – sprzedaż przedsiębiorstwa ilościowa

• Sv – sprzedaż przedsiębiorstwa wartościowa

• MD uTM – wolumen popytu w rynku docelowym

• MDvTM – wartość popytu w rynku docelowym

Źródło: Opracowanie własne na podstawie: Kozielski R. (red.) (2006). Wskaźniki marketingowe, Kraków: Oficyna

Ekonomiczna, s. 37.

32

Udział w rynku: ilościowy i

wartościowy (relatywny)

RSOM u

•

•

•

•

•

•

SU

SCU

RSOM V

SV

SCV

RSOMu – relatywny udział w rynku ilościowy (Relative Share of Market– units)

RSOMv – udział w rynku wartościowy (Relative Share of Market – value)

Su – sprzedaż przedsiębiorstwa ilościowa

Sv – sprzedaż przedsiębiorstwa wartościowa

Scu – sprzedaż największego konkurenta ilościowa

Scv – sprzedaż największego konkurenta wartościowa

Źródło: Opracowanie własne na podstawie: Kozielski R. (red.) (2006). Wskaźniki marketingowe, Kraków: Oficyna

Ekonomiczna, s. 37.

33

34

Przykład – SOM

• Napoje energetyczne

• Polska 2007, 2008, 2009

35

SOM – ilościowy

100%

15.2

16.2

33.5

5.0

3.9

3.6

2.8

3.3

4.0

1.0

4.1

0.7

11.9

90%

Tiger

Marki własne

Red Bull

R20

Burn

Bullit

Inne marki

2006

31,8

19,3

9,6

0,7

4,1

1,0

33,5

100,0

2007

29,2

31,2

11,9

3,6

3,9

5,0

15,2

100,0

2008

30,9

33,2

9,6

4,0

3,3

2,8

16,2

100,0

80%

70%

60%

19.3

Burn

31.2

33.2

Marki własne

Tiger

31.8

29.2

30.9

10%

0%

2006

Źródło: Nielsen

R20

Red Bull

30%

20%

Inne marki

Bullit

9.6

50%

40%

9.6

2007

2008

36

SOM – wartościowy

100%

Tiger

Marki własne

Red Bull

R20

Burn

Bullit

Inne marki

2006

22,3

12,4

38,2

0,5

7,3

0,8

18,5

100,0

2007

29,3

15,3

28,3

2,1

7,0

4,9

13,1

100,0

2008

33,0

17,2

24,3

2,2

6,6

3,0

13,7

100,0

90%

80%

18.5

0.8

7.3

0.5

13.1

13.7

4.9

3.0

6.6

2.2

7.0

2.1

70%

Inne marki

28.3

60%

24.3

Burn

38.2

R20

50%

17.2

40%

30%

15.3

22.3

Tiger

29.3

33.0

0%

2006

Źródło: Nielsen

Red Bull

Marki własne

12.4

20%

10%

Bullit

2007

2008

37

Udział w rynku – wymiary

analityczne

38

Drzewo udziału w rynku 1

Udział w

rynku

Świadomość

marki

Promocja

TOM

Spontaniczna /

wspomagana

znajomość marki

Preferencja

marki

Produkt

Relatywna jakość

produktu

Wizerunek marki

Intencja

zakupu marki

Cena

Intencja zakupu

Dostępność

marki

Dystrybucja

Wskaźniki

dystrybucyjne

Wskaźniki

sprzedażowe

Źródło; Opracowanie własne na podstawie: Best, R. (2004). Market-Based Management. Strategies for Growing Customer

Value and Profitability, Third Ed., Upper Saddle: River Prentice Hall, s.73-74

39

Świadomość marki

R TOM

R UBA

R ABA

TOM

100% UBA

100% ABA

100%

R

R

R

•

•

•

•

TOM– pierwsza wymienia marka (Top of Mind)

UBA – spontaniczna świadomość marki (Unaided Brand Awareness)

ABA – wspomagana świadomość marki (Aided Brand Awareness)

RTOP - liczba osób (klientów), które spontanicznie wymieniły daną markę jako

pierwszą

• RUBA - liczba osób (klientów), które spontanicznie wymieniły daną markę

• RABA - liczba osób (klientów), które wskazały na liście marek z danej kategorii

markę X

• R- liczba wszystkich badanych

Źródło: Opracowanie własne na podstawie: Kozielski R. (red.) (2006). Wskaźniki marketingowe, Kraków: Oficyna

Ekonomiczna, s. 287, 291, 296.

40

Świadomość marki

100%

top of mind

znajomość spontaniczna

89%

90%

znajomość wspomagana

85%

81%

80%

76%

74%

72%

70%

69%

70%

65%

64%

58%

60%

50%

40%

38%

36%

36%

30%

22%

18%

20%

10%

23%

22%

18%

15%

7%

1,2%

0,5%

2,3%

4%

2,7%

1,2%

1%

0%

Era

Idea

Źródło: TNS OBOP

Orange

Plus

TAK TAK

POP

SimPlus

Heyah

Sami Swoi

P4*

41

Preferencja / wizerunek marki

RQ

Q

100%

AQ

RQ CC

•

•

•

•

•

Q

100%

Q CC

Wizerunek marki

Badania jakościowe

Badania ilościowe

RQ – relatywna jakość produktu – do przeciętnej rynkowej

RQcc – relatywna jakość produktu do najbliższego konkurenta

Q– ocena jakości produktu (marki)

AQ – przeciętna jakość produktów na rynku

QCC – ocena jakości najbliższego konkurenta

Źródło: Opracowanie własne.

42

Wizerunek marki – przykład 1

KOLOR POMARAŃCZOWY /

SŁOŃCE

BRAK KONKRETÓW /

NIJAKOŚĆ

BAŁAGAN

RODZINA

DOSTĘPNOŚĆ

CODZIENNOŚĆ /

ZWYCZAJNOŚĆ

SPOKÓJ

Źródło: A. Wyszkowska, M. Zielenkiewicz, Diagnoza rynku pre-paid w Polsce, Raport wstępny z

badania jakościowego przygotowany przez MillwardBrown SMG/KRC dla PTK Centertel, Czerwiec

2008

43

Wizerunek marki – przykład 2

WAKACJE, RELAKS,

ODPOCZYNEK,

BEZTROSKA

BŁĘKIT / NIEBO

RADOŚĆ,

ZABAWA, BLISKOŚĆ

SPOKÓJ

EKSKLUZYWNOŚĆ,

DYSTANS

NUDA,

MONOTONIA

Źródło: A. Wyszkowska, M. Zielenkiewicz, Diagnoza rynku pre-paid w Polsce, Raport wstępny z

badania jakościowego przygotowany przez MillwardBrown SMG/KRC dla PTK Centertel, Czerwiec

2008

44

Wizerunek marki – przykład 3

BLISKOŚĆ / WIĘZI

MIĘDZYLUDZKIE

ZIELEŃ

CIEKAWY/ COŚ SIĘ

DZIEJE

RADOŚĆ/ ZABAWA

RÓŻNORODNOŚĆ /

OTWARTOŚĆ /

RELAKS /

ODPOCZYNEK

SPOKÓJ

Źródło: A. Wyszkowska, M. Zielenkiewicz, Diagnoza rynku pre-paid w Polsce, Raport wstępny z

badania jakościowego przygotowany przez MillwardBrown SMG/KRC dla PTK Centertel, Czerwiec

2008

45

Wizerunek marki – przykład 4

BOGACTWO KOLORÓW

NOWOCZESNOŚĆ

SZTUCZNOŚĆ

SWOBODA / LUZ

ZAKRĘCENIE

INTENSYWNOŚĆ

SZALEŃSTWO

TAJEMNICZOŚĆ

ZABAWA / ROZRYWKA

NAMIĘTNOŚĆ

SPONTANICZNOŚĆ

Źródło: A. Wyszkowska, M. Zielenkiewicz, Diagnoza rynku pre-paid w Polsce, Raport wstępny z

badania jakościowego przygotowany przez MillwardBrown SMG/KRC dla PTK Centertel, Czerwiec

2008

46

Intencja zakupu marki

R PI

PI

100%

R

• PI – intencja (zamiar) zakupu (purchase intention)

• RPI - liczba osób (klientów), które zadeklarowany chęć zakupu marki (produktu)

• R- liczba wszystkich badanych

Źródło: Opracowanie własne na podstawie: Kozielski R. (red.) (2006). Wskaźniki marketingowe, Kraków: Oficyna

Ekonomiczna, s. 232.

47

Dostępność produktu

Wskaźniki dystrybucyjne

• Dystrybucja numeryczna

• Dystrybucja ważona

Źródło: Opracowanie własne.

Wskaźniki sprzedażowe

• Liczba sprzedawców

• Produktywność sprzedawców

48

Dystrybucja numeryczna

SM

DN

x100%

S KP

• DN – dystrybucja

numeryczna

• SM – liczba sklepów, które

prowadzą sprzedaż marki X

• SKP – liczba sklepów

prowadzących sprzedaż

kategorii produktowej,

do której należy marka X

• Prowadzenie numeryczne

▫ Odsetek sklepów prowadzących

sprzedaż danej marki wśród sklepów

prowadzących sprzedaż produktów

całej kategorii (sklep mógł handlować

daną marką, ale nie sprzedał ani

jednej sztuki w badanym okresie)

• Numeryczna dystrybucja sprzedaży

▫ Odsetek sklepów prowadzących

sprzedaż danej marki, które

zanotowały przynajmniej jedną

transakcję sprzedaży

w badanym okresie

• Numeryczna dystrybucja netto

▫ Różnica między wskaźnikiem

prowadzenia numerycznego a

wskaźnikiem braków w ujęciu

numerycznym

49

Dystrybucja ważona

SWM

DW

x100%

SWKP

• DW – dystrybucja ważona

• SWM – sprzedaż produktów

danej kategorii w sklepach

prowadzących sprzedaż

marki X

• SWKP – całkowita sprzedaż

produktów danej kategorii

produktowej

• Prowadzenie ważone

▫ Odsetek sprzedaży zrealizowanej w

sklepach prowadzących sprzedaż danej

marki w całości sprzedaży kategorii

produktowej (sklep mógł handlować

daną marką, ale nie sprzedał ani

jednej sztuki w badanym okresie)

• Ważona dystrybucja sprzedaży

▫ Odsetek obrotu kategorii produktowej,

za który odpowiadają sklepy, które

zanotowały przynajmniej jedną

transakcję sprzedaży

w badanym okresie

• Ważona dystrybucja netto

▫ Różnica między wskaźnikiem

prowadzenia ważonego a wskaźnikiem

braków w ujęciu wagowym

50

Przykład

Sklepy

Sklepy

prowadzące

sprzedaż

naszej marki

A

tak

40

B

tak

50

C

tak

60

D

tak

120

E

tak

250

Dystrybucja ważona

F

tak

280

G

nie

50

Sprzedaż kategorii produktowej

w sklepach prowadzących naszą

markę

H

tak

40

I

nie

10

J

tak

100

Sprzedaż

kategorii

produktowej

Dystrybucja numeryczna

80%

Sklepy prowadzące sprzedaż

naszej marki

8

Sklepy prowadzące sprzedaż

kategorii produktowej

10

Sprzedaż kategorii produktowej

94%

940

1000

51

Liczba sprzedawców

SR

RSR

100%

ASR

•

•

•

•

•

RSR cc

SR

100%

SR cc

RSR– relatywna liczba sprzedawców – do przeciętnej rynkowej

RSRCC – relatywna liczba sprzedawców do najbliższego konkurenta

SR – liczba sprzedawców oferujący dany produkt (markę)

ASR – przeciętna liczba sprzedawców w firma działających na danym rynku

SRCC – liczba sprzedawców zatrudnionych w firmie najbliższego konkurenta

Źródło: Opracowanie własne.

52

Produktywność sprzedawców

RPSR

•

•

•

•

•

•

•

•

(SV SR)

100%

(MD V TSR)

RPSRCC

(SV SR)

100%

(SVCC SR CC )

RPSR– relatywna produktywność sprzedawców – do przeciętnej rynkowej

RPSRCC – relatywna produktywność sprzedawców do najbliższego konkurenta

SR – liczba sprzedawców oferujący dany produkt (markę)

TSR – całkowita liczba sprzedawców w firma działających na danym rynku

SRCC – liczba sprzedawców zatrudnionych w firmie najbliższego konkurenta

MDv – wartość popytu

Sv – sprzedaż przedsiębiorstwa wartościowa

Svcc – sprzedaż najbliższego konkurenta wartościowa

Źródło: Opracowanie własne.

53

Wartości produktu dla klienta

WARTOŚĆ DLA KLIENTA

SOM

Korzyści

produktowe

Korzyści

usługowe

Korzyści

wizerunkowe

Badania jakościowe

Badania ilościowe

Koszt zakupu

Koszty

transakcyjne

Koszty

użytkowania

Źródło: R. Best (2004). Market-Based Management, 3d ed., Prentice Hall,

Upper Saddle River, s. 95-99.

53

54

Przykład wyznaczenie wartości

produktu dla klienta

Źródło: R. Best (2004). Market-Based Management, 3d ed., Prentice

Hall, Upper Saddle River, s. 95-99

54

55

Korzyści produktowe

Korzyści

produktowe

Waga

Marka A

Marka B

Marka C

Marka D

Relatywna

przewaga

Szybkość

uruchomienia

40

8

7

5

6

+27

Szybkość

kopiowania

30

9

8

5

5

+20

Trwałość

20

7

7

7

6

0

Łatwość

użytkowania

10

4

6

7

6

-10

100

Relatywna przewaga (korzyści produktowe) =100+37= 137

SU

0 40 40 80

27

3

3

T

000

0

3

SK

0 30 30 60

20

3

3

ŁU

10 10 10 30

10

3

3

Źródło: R. Best (2004). Market-Based Management, 3d ed., Prentice Hall,

Upper Saddle River, s. 95-96

55

56

Korzyści usługowe

Korzyści

usługowe

Waga

Marka A

Marka B

Marka C

Marka D

Relatywna

przewaga

Czas naprawy

60

5

7

6

5

-20

Szybkość reakcji

30

5

5

6

2

+10

Komunikatywność

10

7

7

6

8

0

100

CN

60 0 0 60

20

3

3

SR

Relatywna przewaga (korzyści usługowe) =100-10= 90

T

000

0

3

0 0 30 30

10

3

3

Źródło: R. Best (2004). Market-Based Management, 3d ed., Prentice Hall,

Upper Saddle River, s. 96.

56

57

Korzyści wizerunkowe

Korzyści

wizerunkowe

Waga

Marka A

Marka B

Marka C

Marka D

Relatywna

przewaga

Przywiązanie

nabywców

60

8

7

6

4

40

Reputacja

40

9

8

9

8

0

100

CN

Relatywna przewaga (korzyści wizerunkowe) =100+40= 140

0 60 60 120

40

3

3

SR

000 0

0

3

3

Źródło: R. Best (2004). Market-Based Management, 3d ed., Prentice Hall,

Upper Saddle River, s. 97

57

58

Korzyści – łącznie

Korzyści

Waga

Relatywna

przewaga

Ważona

przewaga

Produktowe

0,60

137

82

Usługowe

0,30

90

27

Wizerunkowe

0,10

140

14

Łącznie

1,00

Korzyści =123

R. Best (2004). Market-Based Management, 3d ed., Prentice Hall, Upper

Saddle River, s. 97.

58

59

Koszty

Waga

Pozycja

kosztowa

Mnożnik

Ocena

pozycji

kosztowej

Cena zakupu

40

+15%

1,15

46

Koszty serwisu

30

+10%

1,10

33

Toner

20

0%

1,00

20

Papier

10

-20%

0,80

8

100

Koszty = 107

Źródło: R. Best (2004). Market-Based Management, 3d ed., Prentice Hall,

Upper Saddle River, s. 98.

59

60

Wartość dla klienta – kopiarka

Korzyści 123

WARTOŚĆ DLA

KLIENTA

16

Koszty 107

Korzyści produktowe 82

Cena zakupu 46

Koszty serwisu 33

Korzyści usługowe 27

Toner 20

Korzyści wizerunkowe 14

Papier 8

Źródło: R. Best (2004). Market-Based Management, 3d ed., Prentice Hall,

Upper Saddle River, s. 98-99.

60

61

Łańcuch udziału w rynku

Udział w rynku

Stopień

penetracji rynku

przez firmę

Wskaźnik

struktury

zakupów

Relatywna

wielkość

zakupów

Relatywna cena

62

Stopień penetracji rynku przez firmę

MPC

NCC

100%

NC

• MPC – stopień penetracji rynku przez firmę

• NCC – liczba klientów kupujących daną markę (przynajmniej raz w

danym okresie)

• NC – liczba klientów na rynku

Źródło: Opracowanie własne na podstawie: Kozielski R. (red.) (2006). Wskaźniki marketingowe, Kraków: Oficyna

Ekonomiczna, s. 252.

63

Wskaźnik struktury zakupów

SP

CP

100%

TP

• SP – wskaźnik struktury zakupów klientów

• CP – zakupy naszej marki przez klientów

• TP – całkowite zakupy danej kategorii produktowej przez klientów naszej firmy

Źródło: Opracowanie własne.

64

Relatywna wielkość zakupu

RPV

PV

100%

MPV

• RPV – relatywna wielkość zakupów (transakcji) – do przeciętnej rynkowej

• PV – przeciętna wielkość zakupów klientów kupujących daną markę

• MPV – przeciętna wielkość zakupów na rynku

Źródło: Opracowanie własne.

65

Relatywna cena

RP

P

100%

AMP

• RP – relatywna cena – do przeciętnej rynkowej

• P – cena produktu (marki)

• AMP – przeciętna cena rynkowa

Źródło: Opracowanie własne.

66

Przykład – łańcuch udziału w rynku

MPC

Klienci

Poziom

zakupów

Przeciętna Cena

cena

naszej

zakupu

marki

Zakupy

danej

marki

SP

A

100

50

10

12

B

200

100

10

12

C

100

0

10

12

D

100

0

10

12

RPV

150

100% 50%

300

300 2

150

100%

100% 120%

500 4

125

RP

SOM =36%

2

100% 50%

4

12

100% 120%

10

67

Zakupy klientów

Próbny

zakup

Powtórny

zakup

Udział

w

rynku

Źródło: Opracowanie własne.

68

Próbny zakup

RT

T

100%

R

• T – próbny zakup (trial)

• RIP - liczba osób (klientów), które zakupiły daną markę po raz pierwszy

• R- liczba wszystkich badanych

Źródło: Opracowanie własne na podstawie: Kozielski R. (red.) (2006). Wskaźniki marketingowe, Kraków: Oficyna

Ekonomiczna, s. 237.

69

Powtórny zakup

RP

R RP

100%

R

• RP – powtórny zakup (repurchase)

• RIP - liczba osób (klientów), które zakupiły daną markę po raz kolejny

• R- liczba wszystkich badanych

Źródło: Opracowanie własne na podstawie: Kozielski R. (red.) (2006). Wskaźniki marketingowe, Kraków: Oficyna

Ekonomiczna, s. 242

70

Zadowolenie i lojalność klientów

Zadowolenie

klientów

Lojalność

klientów

Udział

w

rynku

Źródło: Opracowanie własne.

71

Zadowolenie i lojalność

Zadowolenie

Emocjonalna reakcja nabywcy

będąca rezultatem porównania

osiągniętych korzyści

z wcześniejszymi oczekiwaniami

Lojalność

Wierne przywiązanie nabywcy do

dostawcy (marki) czego wyrazem

są powtarzalne zakupy

Źródło: Opracowanie własne na podstawie: Kotler P. (1994). Marketing. Analiza, planowanie, wdrażanie i kontrola. Warszawa:

Gebethner & Ska., s. 35; Oliver R.L. (1999). Whence Consumer Loyalty? Journal of Marketing, Vol. 63, Special Issue, s. 41; Trojanowski

M. (2000). W kierunku budowania więzi z klientem – nowe wyzwanie dla marketingu” [w:] Marketing – przełom wieków.

Paradygmaty i zastosowania, Wrocław: Wydawnictwo Akademii Ekonomicznej im. O. Langego we Wrocławiu, s. 31

72

Zadowolenie klientów

Badania

jakościowe

Badania

ilościowe

Kalkulacja

Źródło: Opracowanie własne.

Identyfikacja

kategorii

Wyznaczenie wagi kategoriom

Ocena pozycji poszczególnych kategorii

Pytania metryczkowe

Wskaźnik zadowolenia klientów

(Customer Satisfaction Index – CSI)

73

Zadowolenie – badania jakościowe 1

Kategorie oceny zadowolenia

• Oferta handlowa

• Obsługa klientów

• Logistyka

• Wsparcie marketingowe

Przykład – firma

oferująca napoje

chłodzące

Źródło: Opracowanie własne.

Segment klientów

gastronomicznych

74

Zadowolenie – badania jakościowe 2

Kategorie

Oferta handlowa

Elementy

Szerokość asortymentu oferowanych napojów

Dostosowanie opakowań napojów do specyfiki gastronomii

Inwestycja w punkt gastronomiczny

Poziom cen podstawowych

Polityka rabatowa

Terminy płatności

Forma płatności

Obsługa klientów

Limit kredytowy

Doradztwo handlowe (sprzedażowe, merchandisingowe) – częstotliwość wizyt,

uprzejmość, profesjonalizm, komunikatywność, wiarygodność

Serwis techniczny – szybkość działania, uprzejmość, profesjonalizm,

komunikatywność, wiarygodność

Szkolenia personelu sprzedażowego

Procedury reklamacyjne

Źródło: Opracowanie własne.

75

Zadowolenie – badania jakościowe 3

Kategorie

Logistyka

Elementy

Personel logistyczny: uprzejmość, profesjonalizm, komunikatywność,

wiarygodność

Częstotliwość dostaw

Czas realizacji dostaw

Terminowość dostaw

Wparcie

marketingowe

Zgodność dostaw ze specyfikacją

Jakość sprzętu (lodówki)

Jakość wyposażenia (szklanki, itd.)

Materiały wpierające sprzedaż

Programy promocyjne adresowane

do właścicieli punktów gastronomicznych

Programy promocyjne adresowane do pracowników punktów gastronomicznych

Działania reklamowe (ATL)

Źródło: Opracowanie własne.

76

Zadowolenie – badania ilościowe 1

• Badanie kwestionariuszowe

Trzy grupy pytań

• Wywiad osobisty lub ankieta internetowa

• Próba badawcza

Gastronomia, handel tradycyjny – losowanie

warstwowe

Handel nowoczesny – badania pełne

• Badania cykliczne

Źródło: Opracowanie własne.

77

Zadowolenie – badania ilościowe 2

Elementy

Szerokość asortymentu napojów

Dostosowanie opakowań

Inwestycja

Poziom cen

Polityka rabatowa

Terminy płatności

Formy płatności

Limit kredytowy

Suma

Oferta handlowa

Serwis handlowy

Serwis techniczny

Szkolenia pracowników

Procedury reklamacyjne

Suma

Obsługa klientów

Źródło: Opracowanie własne.

Ocena znaczenia w % Ocena znaczenia ważona w %

10

5,00

12

6,00

40

20,00

10

5,00

10

5,00

5

2,50

5

2,50

8

4,00

100

50,00

50

40

6,00

40

6,00

10

1,50

10

1,50

100

15,00

15

Zadowolenie – badania ilościowe 3

Elementy

Personel logistyczny

Częstotliwość dostaw

Czas realizacji dostaw

Terminowość dostaw

Zgodność dostaw

Suma

Logistyka

Jakość sprzętu

Jakość wyposażenia

Materiały wspierające sprzedaż

Programy promocyjne - właściciele

Programy promocyjne - pracownicy

Reklama masowa

Suma

Wsparcie marketingowe

Źródło: Opracowanie własne.

Ocena znaczenia w

%

10

25

25

20

20

100

20

25

25

20

15

5

10

100

15

Ocena znaczenia ważona

w%

2,00

5,00

5,00

4,00

4,00

20,00

3,75

3,75

3,00

2,25

0,75

1,50

15,00

78

79

Zadowolenie – badania ilościowe 4

Elementy

Szerokość asortymentu napojów

Dostosowanie opakowań

Inwestycja

Poziom cen

Polityka rabatowa

Terminy płatności

Formy płatności

Limit kredytowy

Oferta handlowa - suma

Serwis handlowy

Serwis techniczny

Szkolenia pracowników

Procedury reklamacyjne

Obsługa klientów - suma

Źródło: Opracowanie własne.

Ocena

Ocena firmy w Ocena

znaczenia

skali 1-7

ważona

ważona w %

firmy

5,00

6

0,3000

6,00

5

0,3000

20,00

4

0,8000

5,00

3

0,1500

5,00

4

0,2000

2,50

4

0,1000

2,50

3

0,0750

4,00

2

0,0800

50,00

2,0050

6,00

6

0,3600

6,00

4

0,2400

1,50

5

0,0750

1,50

2

0,0300

15,00

0,7050

80

Zadowolenie – badania ilościowe 5

Elementy

Personel logistyczny

Częstotliwość dostaw

Czas realizacji dostaw

Terminowość dostaw

Zgodność dostaw

Logistyka – suma

Jakość sprzętu

Jakość wyposażenia

Materiały wspierające sprzedaż

Programy promocyjne - właściciele

Programy promocyjne - pracownicy

Reklama masowa

Wsparcie marketingowe – suma

Ocena

Ocena firmy

znaczenia

w skali 1-7

ważona w %

2,00

5,00

5,00

4,00

4,00

20,00

3,75

3,75

3,00

2,25

0,75

1,50

15,00

4

5

4

3

4

5

5

4

4

2

5

Ocena

ważona

firmy

0,0800

0,2500

0,2000

0,1200

0,1600

0,8100

0,1875

0,1875

0,1200

0,0900

0,0150

0,0750

0,6750

Zadowolenie (w skali 1-7)

4,1950

Źródło: Opracowanie własne.

81

Zadowolenie – kalkulacja 1

• Procent klientów będących w fazie bardzo zadowoleni (ocena od 6 do 7)

mnożymy przez 100

• Procent klientów znajdujących się w fazie zadowolenia (ocena od 5 do 6)

mnożymy przez 80

• Procent klientów deklarujących częściowe zadowolenie (ocena od 4 do 5)

mnożymy przez 60

• Procent klientów określających się jako częściowo niezadowoleni (ocena od

3 do 4) mnożymy przez 40

• Procent klientów przedstawiających się jako niezadowoleni (ocena od 2 do

3) mnożymy przez 20

• Procent klientów deklarujących się jako bardzo niezadowoleni (ocena od 1

do 2) mnożymy przez 0

82

Zadowolenie – kalkulacja 2

Procent klientów w

%

Waga

Ocena

ważona

Bardzo zadowoleni

12

100

12,0

Zadowoleni

38

80

30,4

Częściowo zadowoleni

29

60

17,4

Częściowo niezadowoleni

12

40

4,8

Niezadowoleni

7

20

1,4

Bardzo niezadowoleni

2

0

0,0

Łącznie

100

66,0

Wskaźnik zadowolenia klientów (CSI - 66)

40

30

38

Procent klientów 20

10

29

12

12

0

Bardzo

zadow oleni

Źródło: Opracowanie własne.

Zadow oleni

Częściow o

zadow oleni

Częściow o

niezadow oleni

7

Niezadow oleni

2

Bardzo

niezadow oleni

83

Lojalność – pomiar

Badania deklaratywne (ilościowe)

Wskaźnik utrzymania klientów

Indeksowy wskaźnik lojalności zadowolenie

powtórny zakup

rekomendacje

Źródło: Opracowanie własne.

84

Pomiar lojalność – badanie

deklaratywne

N1 N 2

CLI

100%

N

CLI – deklaratywny wskaźnik

lojalności klientów

N1 – liczba klientów deklarujących

bezwarunkową chęć zakupu

(klienci skłonni są trwać przy

swoim wyborze mimo pewnych

niedogodności)

N2 – liczba klientów deklarujących

warunkową chęć zakupów

(klienci są skłonni wybrać daną

markę, jeśli oferta konkurentów

jest porównywalna, a zakup nie

łączy się z niedogodnościami)

N – liczba badanych klientów

Źródło: Kozielski, R. (red.) (2006) Wskaźniki marketingowe, Kraków: Oficyna Ekonomiczna, s. 68

85

Pomiar lojalności - wskaźnik

utrzymania klientów

Gdzie:

CR

CR

x100%

C0

• CR – wskaźnik utrzymania klientów

• CR – liczba klientów powtarzających

zakup w danym okresie

• C0 – liczba klientów dokonujących

zakupów w poprzednim okresie

Źródło: Kozielski, R. (red.) (2006) Wskaźniki marketingowe, Kraków: Oficyna Ekonomiczna, s. 62.

86

Pomiar lojalność - indeksowy wskaźnik

lojalności - 1

CLI

CS CR WOM

3

Źródło: Opracowanie własne.

• CLI – indeksowy

wskaźnik lojalności

• CS – zadowolenie

klientów

• CR – ważony wskaźnik

utrzymania klientów

• WOM – ważony

wskaźnik rekomendacji

klientów

87

Pomiar lojalność - indeksowy wskaźnik

lojalności - 2

Procent

klientów

Bardzo

zadowoleni

Zadowoleni

Częściowo

zadowoleni

Częściowo

niezadowoleni

Niezadowoleni

Bardzo

niezadowoleni

Waga

12

100

12,0

Ważony

Wskaźnik

Ważony

Wskaźnik

wskaźnik

rekomendacji

wskaźnik

lojalności

utrzymania

klientów

rekomendacji klientów

klientów

klientów

98

11,8

85

10,2

94,3

38

29

80

60

30,4

17,4

94

88

35,7

25,5

71

63

27,0

18,3

81,7

70,3

12

40

4,8

85

10,2

30

3,6

51,7

7

2

20

0

1,4

0,0

75

60

5,3

1,2

10

0

0,7

0,0

35,0

20,0

59,8

71,8

100

Źródło: Opracowanie własne.

Ocena

ważona

66,0

Wskaźnik

utrzymania

klientów

89,7

88

89

Jednostkowa marża brutto

AMU P DMU CGSU

•

•

•

•

AMU – jednostkowa marża brutto (Average Margin per Unit)

P – cena dla finalnych nabywców

DMU – marża pośredników handlowych (jednostkowa)

CGSU – jednostkowy koszt wytworzenia produktu

Źródło: Opracowanie własne na podstawie: Best, R. (2004). Market-Based Management. Strategies for Growing

Customer Value and Profitability, Upper Saddle River: Prentice Hall, s. 35-40

90

Poziom przewagi konkurencyjnej

AMU C 0

AMU C2008 AMU C2009 AMU C2010

RAMU

AMU C

100%

AMU M

• AMU C– jednostkowa marża brutto

przedsiębiorstwa

• AMU C2008– jednostkowa marża

brutto przedsiębiorstwa w

20098roku

• AMU C2009– jednostkowa marża

brutto przedsiębiorstwa w 2009 roku

• AMU C2010– jednostkowa marża

brutto przedsiębiorstwa w 2010roku

• AMU M– jednostkowa marża brutto

w branży

Źródło: Opracowanie własne.

Jednostkowa marża brutto:

•Dodatnia

•Rosnąca

•Wyższa od przeciętnej rynkowej

Osiągnięcie pożądanego

SOM

NMC

91

Przewaga jakościowa

RP

P

100%

AMP

Relatywna cena – przewaga

konkurencyjna

• RP – relatywna cena – do

przeciętnej rynkowej

• P – cena produktu (marki)

• AMP – przeciętna cena rynkowa

•Większy od 1

•Rosnąca

Osiągnięcie pożądanego

SOM

NMC

Źródło: Opracowanie własne.

92

Przewaga kosztowa

RCGSU

CGSU

100%

ACGSU

• RCGSU– relatywna jednostkowy

koszt wytworzenia – do przeciętnej

rynkowej

• CGSU – jednostkowy koszt

wytworzenia produktu

• ACGSU – przeciętny (branżowy)

jednostkowy koszt wytworzenia

produktu

Źródło: Opracowanie własne.

Relatywny jednostkowy koszt

wytworzenia produktu –

przewaga konkurencyjna

•Mniejszy od 1

•Mający

Osiągnięcie pożądanego

SOM

NMC

93

Dystrybucja – pozycja przetargowa i

struktura kanałów

DMU

RDMU

100%

ADMU

• RDMU– relatywna jednostkowa

marża pośredników handlowych –

do przeciętnej rynkowej

• DMU – marża pośredników

handlowych (jednostkowa)

• ACGSU – przeciętna (branżowa)

jednostkowa marża pośredników

handlowych

Źródło: Opracowanie własne.

Relatywna jednostkowa marża

pośredników handlowych – lepsza

pozycja przetargowa / tańsza

struktura kanałów dystrybucji

•Mniejsza od 1

•Mający

Osiągnięcie pożądanego

SOM

NMC

Wartości oferty dla klienta

94

95

Wydatki marketingowe

Zmiany w strukturze kosztów

Jakie koszty tworzą wydatki

marketingowe

Poziom wsparcia

marketingowego

Wskaźniki mediowe

Źródło: opracowanie własne.

96

Zmiany w strukturze kosztów

•

•

•

•

Koszty produkcyjne - spadek

Koszty administracyjne - spadek

Koszty badawczo-rozwojowe – wzrost

Koszty marketingowe - wzrost

Źródło: Sheth, J.N., R.S. Sisodia, R.S. (1995).Feeling the Heat: Marketing is Under Fire to Account for What it Spend, Marketing

Management, Issue 4, s. 8-23.

97

Koszty produkcyjne - spadek

•

•

•

•

Elastyczne systemy produkcji

Komputerowo zintegrowane systemy produkcji

Just-in-time system

Zarządzanie łańcuchem dostaw

Źródło: Sheth, J.N., R.S. Sisodia, R.S. (1995).Feeling the Heat: Marketing is Under Fire to Account for What it Spend, Marketing

Management, Issue 4, s. 8-23.

98

Koszty administracyjne - spadek

•

•

•

•

•

Downsizing

Outsoursing

Reengineering

Zarządzanie procesami

Zastosowanie technologii informatycznych

Źródło: Sheth, J.N., R.S. Sisodia, R.S. (1995).Feeling the Heat: Marketing is Under Fire to Account for What it Spend, Marketing

Management, Issue 4, s. 8-23.

99

Koszty marketingowe / badawczorozwojowe – wzrost

Wzrost intensywności konkurowania

Globalizacja gospodarki

Rozwój technologii

Deregulacja

Prywatyzacja

Źródło: opracowanie własne na podstawie: Kotler, P. (2006). Kotler o marketingu. Jak kreować i opanowywać rynki,

Gliwice: One Press, s. 20-23.

100

Wydatki marketingowe i badawczo-rozwojowe

Analiza porównawcza - 1

W branży farmaceutycznej wydatki marketingowe są wyższym

poziomie niż na badania i rozwój – tak

Statystyki

Średnia

N

Odchylenie

standardowe

0,232

83

0,085

0,009

0,167

83

0,254

0,028

Wskaźnik wydatków marketingowych

Wskaźnik wydatków badawczorozwojowych

Różnica średnich

Wskaźniki wydatków

marketingowych i wydatków

badawczo rozwojowych

Błąd standardowy

średniej

Test t par skojarzonych

Średnia

Odchylenie

standardowe

t

df (stopnie

swobody)

Istotność

dwustronna

0,0650

0,2999

1,9739

82

0,05

Źródło: Karasiewicz, G. , Trojanowski, M. (2011). Wydatki marketingowe i wydatki na badania i rozwój - analiza porównawcza w

branży farmaceutycznej [w] Finansowanie uwarunkowań rozwoju organizacji gospodarczych, Warszawa: Wydawnictwo Naukowe

Wydziału Zarzadzania UW, s. 278-299. Próba badawcza: 83 obserwacje, 18 firm – dane 2010-2006.

101

Wydatki marketingowe i badawczo-rozwojowe

Analiza porównawcza - 2

W firmach innowacyjnych wydatki marketingowe są na wyższym

poziomie niż wydatki na badania i rozwój - nie

Wskaźnik wydatków

marketingowych w firmach

innowacyjnych

Wskaźnik wydatków

badawczo-rozwojowych w

firmach innowacyjnych

Błąd standardowy

średniej

Średnia

N

0,237

54

0,097

0,013

0,230

54

0,294

0,040

Różnica średnich

Odchylenie

standardowe

Średnia

Wskaźniki wydatków

marketingowych i wydatków

badawczo rozwojowych w

firmach innowacyjnych

Statystyki

Odchylenie

standardowe

0,0078

0,3540

t

Test t par skojarzonych

df (stopnie

Istotność

swobody)

dwustronna

0,1609

53

0,87

Źródło: Karasiewicz, G. , Trojanowski, M. (2011). Wydatki marketingowe i wydatki na badania i rozwój - analiza porównawcza w

branży farmaceutycznej [w] Finansowanie uwarunkowań rozwoju organizacji gospodarczych, Warszawa: Wydawnictwo Naukowe

Wydziału Zarzadzania UW, s. 278-299. Próba badawcza: 83 obserwacje, 18 firm – dane 2010-2006.

102

Wydatki marketingowe i badawczo-rozwojowe

Analiza porównawcza - 3

W firmach oferujących leki generyczne wydatki marketingowe są

na wyższym poziomie niż wydatki na badania i rozwój – tak

Wskaźnik wydatków marketingowych

w firmach odtwórczych

Wskaźnik wydatków badawczorozwojowych w firmach odtwórczych

Błąd standardowy

średniej

Średnia

N

0,221

29

0,053

0,010

0,050

29

0,054

0,010

Różnica średnich

Odchylenie

standardowe

Średnia

Wskaźniki wydatków marketingowych

i wydatków badawczo rozwojowych w

firmach odtwórczych

Statystyki

Odchylenie

standardowe

0,1715

0,0898

t

Test t par skojarzonych

df (stopnie

Istotność

swobody)

dwustronna

10,2831

28

0,00

Źródło: Karasiewicz, G. , Trojanowski, M. (2011). Wydatki marketingowe i wydatki na badania i rozwój - analiza porównawcza w

branży farmaceutycznej [w] Finansowanie uwarunkowań rozwoju organizacji gospodarczych, Warszawa: Wydawnictwo Naukowe

Wydziału Zarzadzania UW, s. 278-299. Próba badawcza: 83 obserwacje, 18 firm – dane 2010-2006.

103

Wydatki marketingowe i badawczo-rozwojowe

Analiza porównawcza - 4

Wydatki na marketing są wyższe firmach innowacyjnych niż

oferujących leki generyczne – nie

Statystyki

Wskaźnik wydatków marketingowych

w firmach innowacyjnych

Wskaźnik wydatków marketingowych

w firmach odtwórczych

Średnia

N

Odchylnie standardowe

Błąd standardowy

średniej

0,237

54

0,097

0,013

0,221

29

0,053

0,010

Różnica średnich

Błąd

standardowy

Średnia

Wskaźniki wydatków marketingowych

w firmach innowacyjnych i

odtwórczych

0,0159

0,0195

Test t dla prób niezależnych

df (stopnie

Istotność

swobody)

dwustronna

t

0,8176

81

0,42

Źródło: Karasiewicz, G. , Trojanowski, M. (2011). Wydatki marketingowe i wydatki na badania i rozwój - analiza porównawcza w

branży farmaceutycznej [w] Finansowanie uwarunkowań rozwoju organizacji gospodarczych, Warszawa: Wydawnictwo Naukowe

Wydziału Zarzadzania UW, s. 278-299. Próba badawcza: 83 obserwacje, 18 firm – dane 2010-2006.

104

Wydatki marketingowe i badawczo-rozwojowe

Analiza porównawcza - 5

Wydatki na badania i rozwój są wyższe firmach innowacyjnych niż

oferujących leki generyczne – tak

Statystyki

Wskaźnik wydatków badawczorozwojowych w firmach

innowacyjnych

Wskaźnik wydatków badawczorozwojowych w firmach

odtwórczych

Średnia

N

Odchylenie standardowe

Błąd standardowy

średniej

0,230

54

0,294

0,040

0,050

29

0,054

0,010

Różnica średnich

Wskaźniki wydatków badawczorozwojowych w firmach

innowacyjnych i odtwórczych

Średnia

Błąd

standardowy

0,1797

0,0553

Test t dla prób niezależnych

t

df (stopnie

swobody)

Istotność

dwustronna

3,2490

81

0,00

Źródło: Karasiewicz, G. , Trojanowski, M. (2011). Wydatki marketingowe i wydatki na badania i rozwój - analiza porównawcza w

branży farmaceutycznej [w] Finansowanie uwarunkowań rozwoju organizacji gospodarczych, Warszawa: Wydawnictwo Naukowe

Wydziału Zarzadzania UW, s. 278-299. Próba badawcza: 83 obserwacje, 18 firm – dane 2010-2006.

105

Jakie koszty tworzą wydatki

marketingowe? - 1

• ABC – koszty działań

Koszty rodzajowe

Koszty działań

Zużycie materiałów i

energii

Wynagrodzenia

Ubezpieczenia społeczne

i świadczenia na rzecz

pracowników

Usługi obce

Amortyzacja

Podatki i opłaty

Pozostałe koszty

Promocyjne

Zbierania i analizowania

informacji rynkowej

Sprzedażowe

Logistyczne

Dystrybucyjne

Usług wzbogacających

produkt

Współpracy

Zarządzania

Nośniki

kosztów

działań

Nośniki

kosztów

działań

Koszty

jednostek

Źródło: opracowanie własne na podstawie: Karmańska A. (2003). Rachunkowość zarządcza ubezpieczyciela. Modelowanie na podstawie

rachunków kosztów działań, PWN, Warszawa, s. 107-147.

106

Jakie koszty tworzą wydatki

marketingowe? - 2

Prowadzenia działalności

promocyjnej

Reklama

Promocja sprzedaży – konsumencka

Promocja sprzedaży – handlowa

Marketing bezpośredni

Public Relations

Sponsoring

Targi handlowe

Promocja spektakularnych wydarzeń

Promocja internetowa

Programy lojalnościowe

Product placement

Materiały promocyjne

Źródło: opracowanie własne.

Zbierania i analizowania

informacji rynkowej

Zbieranie danych wtórnych

Pozyskiwania danych syndykatowych

Przeprowadzenia badań jakościowych

Przeprowadzenia badań ilościowych

Analizowania danych rynkowych

Prowadzenia baz danych

107

Jakie koszty tworzą wydatki

marketingowe? - 3

Sprzedażowe

Pozyskiwanie nowych klientów

Utrzymanie dotychczasowych klientów

Źródło: opracowanie własne.

Logistyczne

Transport

Magazynowanie

Przyjmowania zamówień

Wystawiania faktur

108

Jakie koszty tworzą wydatki

marketingowe? - 4

Dystrybucyjne

Marże pośredników handlowych

Dyskonta cenowe – rabaty

Prowadzenia własnych punktów sprzedaży

Źródło: opracowanie własne.

Usług wzbogacających produkt

Gwarancji

Reklamacji

Usług serwisowych

Testowania produktów

Doradztwa technicznego

Instalacji produktu / usługi

Szkolenia obsługi / klientów

Kredytowania zakupu

109

Jakie koszty tworzą wydatki

marketingowe? - 5

Zarządzania

Współpracy

Działalnością marketingową

Planowania działalności marketingowej

Współpracy z podmiotami zewnętrznymi

Współpracy z pracownikami innych pionów

Personelem marketingowym

i sprzedażowym

Selekcji i rekrutacji

Szkoleń

Określenia zadań

Organizowania pracy

Motywowania

Oceniania

Źródło: opracowanie własne.

110

Jakie koszty tworzą wydatki

marketingowe – modele

Kompleksowe

Organizacyjne

Promocyjne

Zbierania i

analizowania informacji

rynkowej

Zarządzania

Źródło: opracowanie własne.

Kosztowe

Promocyjne

Zbierania i

analizowania informacji

rynkowej

Sprzedaży

Logistyczne

Zarządzania

Promocyjne

Zbierania i

analizowania informacji

rynkowej

Sprzedaży

Logistyczne

Usług wzbogacających

produkt

Współpracy

Zarządzania

111

Poziom wsparcia marketingowego

• Do przeciętnej rynkowej

Relatywny wskaźnik

(branżowej)

wydatków

• Do najbliższego konkurenta

marketingowych

Relatywny wskaźnik • Do przeciętnej rynkowej

udziału wydatków

(branżowej)

marketingowych w

• Do najbliższego konkurenta

sprzedaży

wartościowej

Źródło: Opracowanie własne.

112

Relatywny wskaźnik wydatków

marketingowych

ME

RME

100%

AME

RME CC

ME

100%

ME CC

• RME– relatywny wskaźnik wydatków

marketingowych – do przeciętnej rynkowej

• RMEcc– relatywny wskaźnik wydatków

marketingowych – do najbliższego konkurenta

• ME – wydatki marketingowe przedsiębiorstwa

• AME – przeciętne (branżowe) wydatki

marketingowe

• MEcc – wydatki marketingowe najbliższego

konkurenta

Relatywny wskaźnik wydatków

marketingowych:

•Mniejszy od 1

•Mający

Osiągnięcie pożądanego

SOM

NMC

Bariera wejścia

Źródło: Opracowanie własne.

113

Relatywny wskaźnik udziału wydatków

marketingowych w sprzedaży

wartościowej

Relatywny wskaźnik udziału

RSME

SME

100%

ASME

RSME CC

SME

100%

SME CC

• RSME– relatywny wskaźnik udziału wydatków

marketingowych w sprzedaży wartościowej – do

przeciętnej rynkowej

• RSMEcc– relatywny wskaźnik udziału wydatków

marketingowych w sprzedaży wartościowej – do

najbliższego konkurenta

• SME – udział wydatków marketingowych

przedsiębiorstwa w sprzedaży wartościowej

• ASME – przeciętny (branżowy) udział wydatków

marketingowych w sprzedaży wartościowej

• SMEcc – udział wydatków marketingowych w

sprzedaży wartościowej najbliższego konkurenta

wydatków marketingowych w

sprzedaży wartościowej:

•Mniejszy od 1

•Mający

Osiągnięcie pożądanego

SOM

NMC

Bariera wejścia

Źródło: Opracowanie własne.

114

Wskaźniki mediowe

Zasięg

Częstotliwość

GRP

SOS / SOV

Źródło: opracowanie własne.

CPP / CPT

Wskaźniki

mediowe

Rating

115

Wskaźniki mediowe: SOS / SOV

SOS

AE C

100%

AE M

SOV

AC

100%

AM

• SOS – udział w wydatkach reklamowych (Share

of Spending)

• AEC – wydatki reklamowe przedsiębiorstwa

• AEM – wydatki reklamowe branży

• SOV – udział w reklamie (Share of Voice)

• AC – reklama przedsiębiorstwa (czas emisji,

powierzchnia reklamowa, itd.)

• AM –reklama branży (czas emisji, powierzchnia

reklamowa, itd.)

SOS tv

SOS radio

SOS prasa

SOS outdoor

SOS internet

Źródło: Opracowanie własne na podstawie: Beliczyński J. (1999). Planowanie mediów w zarządzaniu reklamą.

Kraków: Antykwa, s. 135-136.

116

Wskaźniki mediowe: GRP

GRP R F

• GRP – wskaźnik intensywności kampanii reklamowej

• R – zasięg

• F – częstotliwość

Źródło: Opracowanie własne na podstawie: Kozielski R. (red.) (2006). Wskaźniki marketingowe, Kraków: Oficyna

Ekonomiczna, s. 340.

117

Wskaźniki mediowe: GRP

• Liczenie wskaźnika:

GRP

Osoba

A

B

C

D

E

F

G

H

I

J

1 emisja

x

140

30

2 emisja

x

x

x

3 emisja

x

4 emisja

x

x

x

x

x

x

x

x

x

40

50

20

• % TG który widziała reklamę co najmniej raz ... %

• co najmniej 2 razy ...%

• co najmniej 3 razy ...%

• co najmniej 4 razy ...%

50

50

30

10

Źródło: opracowanie

własne.

118

Wskaźniki mediowe: zasięg

R

CC

100%

NCTM

ER

CCF

100%

NCTM

• R – zasięg

• ER – efektywny zasięg

• CC – liczba nabywców (osób) z rynku docelowego, które w określonym

czasie miały kontakt z komunikatem reklamowym

• CCF - liczba nabywców (osób) z rynku docelowego, które w określonym

czasie miały kontakt z komunikatem reklamowym z założona

częstotliwością efektywną

• NCTM – liczba nabywców w rynku docelowym

Źródło: Opracowanie własne na podstawie: Kozielski R. (red.) (2006). Wskaźniki marketingowe, Kraków: Oficyna

Ekonomiczna, s. 311, 319.

119

Wskaźniki mediowe: częstotliwość

F

GRP

R

EF

GRP

ER

• F – częstotliwość (średnia liczba kontaktów z reklamą przeciętnego

odbiorcy w danym czasie)

• EF – efektywna częstotliwość (minimalna liczba kontaktów z

reklamą przeciętnego odbiorcy w danym czasie)

• GRP – wskaźnik intensywności kampanii reklamowej

• R – zasięg

• ER – efektywny zasięg

Źródło: Opracowanie własne na podstawie: Kozielski R. (red.) (2006). Wskaźniki marketingowe, Kraków: Oficyna

Ekonomiczna, s. 311, 319.

120

Wskaźniki mediowe: CPP / CPT

ACE

CPP

GRP

ACE

CPT

NCTM

• CPP – wskaźnik kosztu dotarcia do audytorium reklamy (cost per point)

• CPT – wskaźnik kosztu dotarcia do tysiąca odbiorców (cost per

thousand)

• ACE – koszt kampanii reklamowej

• GRP – wskaźnik intensywności kampanii reklamowej

• NCTM – liczba nabywców w rynku docelowym

Źródło: Opracowanie własne na podstawie: Kozielski R. (red.) (2006). Wskaźniki marketingowe, Kraków: Oficyna

Ekonomiczna, s. 351, 357.

121

Analiza kampanii

Dla kampanii:

Termin kampanii:

TG:

Długość spotu:

KBC TFI

początek 2010 r.

wszyscy w wieku 30-59 lat, wykształcenie

średnie+, dochód 1400+, miasta 50 tys.+

30’’, 15’’

122

GRP

GRP – wskaźnik intensywności kampanii.

Tabela 1 pokazuje w jakich stacjach została

wyemitowana kampania i gdzie

GRP osiągnięte

Stacja

wygenerowano najwięcej GRP. Tabela 2

Liczba

%

TVP

341,3

32,7%

TVP3

57,2

5,5%

POLSAT

138,0

13,2%

TVN

437,8

42,0%

W całej kampanii wygenerowano 1043,4

TVN7

18,7

1,8%

GRP. Najwięcej, bo 42% wszystkich GRP

TV4

23,0

2,2%

osiągnięto w TVN, kolejne miejsce (32%)

DAP

5,6

0,5%

pod względem osiągniętych GRP zajmuje

At Media

21,75

2,08%

TVP.

Suma

Tabela 1

1043,4

100%

wskazuje natomiast pory dnia i podział

osiągniętych GRP ze względu na czas emisji

spotów.

Najwięcej GRP (67%) osiągnięto w

godzinach 18:45 – 22:29. Najmniej – w

godzinach 22:30 – 00:59.

Sama wartość GRP nie mówi o sukcesie czy

porażce reklamy, ważne jest czy przekaz

dotarł do odpowiedniej liczby odbiorców z

odpowiednią częstotliwością.

Tabela 2

123

Zasięg i częstotliwość

Zasięg (reach) – mówi o tym jaki odsetek osób z

Zasięg (% TG)

Zasięg @ 1+

Zasięg @ 3+

Częstotliwość

Planowany

90,4%

77,8%

12,5

Osiągnięty

88,7%

82,1%

11,8

grupy docelowej miał szansę zobaczyć kampanię

określoną ilość razy. W przypadku naszej kampanii

88,7% osób z grupy docelowej widziało reklamę

przynajmniej raz, a 82,1% osób z grupy docelowej

widziało reklamę przynajmniej 3 razy.

Częstotliwość (frequency) – oznacza ile razy

Zasięg osiągnięty w osobach*

Zasięg @ 1+

3 047 772

Zasięg @ 3+

2 822 342

* Liczebność grupy celowej 3 436 432

(średnio) osoba objęta zasięgiem reklamy miała w

określonym czasie kontakt z przekazem reklamowym.

W przypadku naszej kampanii osiągnięto

częstotliwość 11,8, co oznacza, że jedna osoba spośród

osób które miały kontakt z reklamą, widziała nasz

spot średnio 11,8 razy. To dosyć wysoka wartość

wskaźnika, ale należy zauważyć że w przypadku tej

kampanii w jednym bloku reklamowym były 2 spoty

KBC TFI, co oznacza zdecydowane zwiększenie

częstotliwości.

124

CPP

CPP – wskaźnik służący do oszacowania

CPP

TVP

1866,28

POLSAT

1465,13

TVN

1349,98

DAP

efektywności kampanii, tj. relacji poniesionych

kosztów do osiągniętych rezultatów.

CPP dla kampanii wynosi 1.470,51 zł

988,64

TVN7

Jedynie TVP ma CPP wyższy od średniej, ale dzięki

733,71

At Media

tej stacji osiągnięto 32% GRP.

562,84

TV4

528,70

TVP3

525,59

0

500

Wykresy pokazują, że największy koszt dotarcia jest

w stacjach, dzięki którym osiągnięto największą

1000

1500

2000

ilość GRP.

Najniższy koszt za 1 GRP osiągnięto w TVP3, ale

koszt

CPP

1.470,51

GRP

stacja ta pozwoliła na wygenerowanie jedynie 57,21

GRP, co stanowi 5,5% wszystkich GRP w kampanii.

Mimo niskich kosztów dotarcia, zwiększanie liczby

emisji w tej stacji mogłoby nie spowodować

zwiększenia zasięgu kampanii ze względu na

niszowy charakter tej stacji.

125

SOS

7.240.588

SOS

100% 11,34%

63.851.783

Share of Spendings dla KBC TFI w 2007 r. wyniosło 11,34%.

Jednocześnie wydatki KBC TFI zajęły 2 miejsce wśród wydatków

reklamowych w kategorii fundusze inwestycyjne w 2007 roku.

126

127

Wartość życiowa klienta –1

CR

CLTV NMCc

1 R CR

Gdzie:

• NMCc – marketingowa marża brutto klienta

• CR – wskaźnik utrzymania klientów

• R – stopa procentowa (koszt pozyskania kapitału)

Źródło: Gupta, S., Lehmann, D.R. (2005). Managing Customers as Investment. The Strategic Value of Customers in the Long Run. Upper

Saddle River: Pearson Education., s. 25.

128

Wartość życiowa klienta –2

Mnożnik NMC

Stopa procentowa

Wskaźnik

utrzymania

klientów

10%

12%

14%

16%

60%

1,20

1,15

1,11

1,07

70%

1,75

1,67

1,59

1,52

80%

2,67

2,50

2,35

2,22

90%

4,50

4,09

3,75

3,46

Źródło: Gupta, S., Lehmann, D.R. (2005). Managing Customers as Investment. The Strategic Value of Customers in the Long Run. Upper

Saddle River: Pearson Education., s. 26.

129

Wartość życiowa klienta –3

Założenia upraszczające:

▫ NMC jest stała przez cały czas współpracy klienta z

przedsiębiorstwem

▫ Wskaźnik utrzymania klientów jest niezmienny w

czasie

▫ Stopa procentowa (koszt pozyskania kapitału) jest

niezmienna w czasie

▫ Czas współpracy z klientem jest nieokreślony

(nieskończony)

Źródło: Gupta, S., Lehmann, D.R. (2005). Managing Customers as Investment. The Strategic Value of Customers in the Long Run. Upper

Saddle River: Pearson Education., s. 24.

130

Wartość życiowa klienta – przykład

NMC w zł

CR

R

Mnożnik

CLTV w zł

Klient A

100

60%

10%

1,20

120

Klient B

200

70%

10%

1,75

350

Klient C

300

80%

10%

2,67

801

Klient D

400

90%

10%

4,50

1800

Źródło: opracowanie własne.

131

Pytania (uwagi):

[email protected]

Dziękuję za uwagę