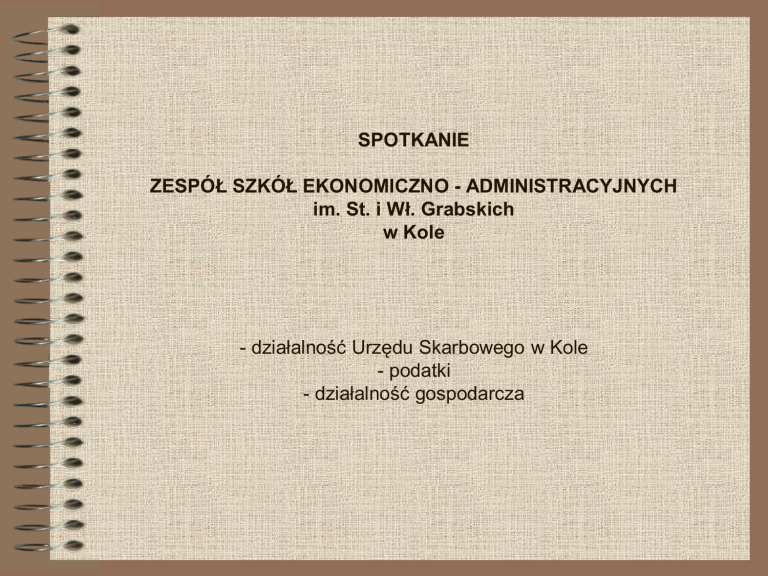

SPOTKANIE

ZESPÓŁ SZKÓŁ EKONOMICZNO - ADMINISTRACYJNYCH

im. St. i Wł. Grabskich

w Kole

- działalność Urzędu Skarbowego w Kole

- podatki

- działalność gospodarcza

STRUKTURA ORGANIZACYJNA URZĘDU SKARBOWEGO W KOLE

Urząd Skarbowy w Kole jest jednostką organizacyjną obsługującą

Naczelnika Urzędu Skarbowego.

Urząd Skarbowy prowadzi gospodarkę finansową jako samodzielnie

bilansująca się jednostka budżetowa.

Do zadań Urzędu należy:

1) obsługa Naczelnika w zakresie:

a) ustalania lub określania i poboru podatków oraz niepodatkowych

należności budżetowych, jak również innych należności na

podstawie odrębnych przepisów, z wyjątkiem podatków i należności

budżetowych, których ustalanie lub określanie i pobór należy do

innych organów,

b) rejestrowanie podatników oraz przyjmowanie deklaracji

podatkowych,

c) wykonywania kontroli podatkowej,

d) wykonywania egzekucji administracyjnej należności pieniężnych,

e) podziału i przekazywania, na zasadach określonych w odrębnych

przepisach, dochodów budżetowych między budżetem państwa i

budżetami gmin,

f) wykonywania innych zadań określonych w odrębnych przepisach,

2) prowadzenie dochodzeń w sprawach o przestępstwa i wykroczenia

skarbowe,

3) wykonywanie funkcji oskarżyciela publicznego w sprawach o

przestępstwa skarbowe i wykroczenia skarbowe,

4) wykonywanie kar majątkowych, w zakresie określonym w przepisach

Kodeksu karnego wykonawczego oraz Kodeksu karnego skarbowego.

Naczelnik jest organem niezespolonej administracji rządowej

podległym ministrowi właściwemu do spraw finansów publicznych.

Organem wyższego stopnia w stosunku do Urzędu jest Izba

Skarbowa w Poznaniu.

Organem wyższego stopnia w stosunku do Naczelnika jest Dyrektor

Izby Skarbowej w Poznaniu.

ZAKRES ZADAŃ KOMÓREK ORGANIZACYJNYCH

Do zadań Działu Obsługi Bezpośredniej należy w szczególności:

a)

obsługa bieżąca

b)

udzielanie niezbędnych

rzeczowej urzędu,

c)

przyjmowanie deklaracji podatkowych, wniosków, informacji i

innych dokumentów, w tym w formie elektronicznej,

d)

identyfikowanie i rejestrowanie w systemie informatycznym

przyjętych dokumentów,

e)

wydawanie zaświadczeń niezastrzeżonych

rzeczowej innych komórek organizacyjnych,

f)

prowadzenie spraw związanych z kasami rejestrującymi,

g)

prowadzenie ewidencji

płatników składek,

h)

prowadzenie postępowań w

identyfikacji podatkowej (NIP),

informacji

podatników,

z

właściwości

zakresu

płatników

sprawach

właściwości

do

podatków

nadania

i

numerów

i)

prowadzenie ewidencji podatników podatku od towarów i

usług (VAT) i podatników VAT-UE (rejestracja, aktualizacja,

wykreślenie),

j)

przetwarzanie

danych

(wprowadzanie

do

systemu

informatycznego danych szczegółowych z deklaracji

podatkowych oraz innych dokumentów, przetwarzanie

danych przesłanych za pośrednictwem środków komunikacji

elektronicznej, tworzenie rejestrów przypisów i odpisów),

k)

czynności

sprawdzające

(dokonywanie

czynności

sprawdzających, przekazywanie wniosków o dokonanie

zwrotu podatku od wartości dodanej do właściwych państw

członkowskich, realizacja zadań związanych z transakcjami

wewnątrzwspólnotowymi,

obsługa

systemu

wymiany

informacji o podatku VAT (VIES)).

a)

b)

c)

d)

e)

f)

g)

h)

Do zadań Działu Postępowań Podatkowych należy w

szczególności:

orzecznictwo podatkowe, prowadzenie postępowań podatkowych, w

tym w sprawach zwrotu osobom fizycznym niektórych wydatków

związanych z budownictwem mieszkaniowym,

określanie

wysokości

dochodu,

wysokości

zobowiązania

podatkowego, wysokości zaliczek na podatek, wysokości nadpłaty,

wysokości straty poniesionej przez podatnika, wysokości odsetek za

zwłokę, wpłat z zysku, kwoty zwrotu różnicy podatku, kwoty zwrotu

podatku naliczonego lub różnicy podatku do przeniesienia na

następny okres rozliczeniowy,

stwierdzenie nadpłaty, badanie zasadności zwrotu podatku,

prowadzenie postępowań z zakresu nieujawnionych źródeł

przychodów,

udzielanie ulg w spłacie zobowiązań podatkowych (umorzenia,

rozłożenia na raty, ograniczenia poboru zaliczek),

prowadzenie spraw z zakresu zabezpieczeń i odpowiedzialności za

zobowiązania podatników,

prowadzenie postępowań w sprawach sukcesji praw i obowiązków

następców prawnych i podmiotów przekształconych,

prowadzenie

postępowań

w sprawach

odpowiedzialności

podatkowej osób trzecich oraz płatników.

Do zadań Samodzielnego Referatu Egzekucji Administracyjnej

należy w szczególności:

a)

b)

c)

d)

e)

f)

prowadzenie egzekucji administracyjnej zaległości podatkowych i

innych należności pieniężnych,

zabezpieczanie należności podatkowych i innych należności

podlegających egzekucji administracyjnej,

wykonywanie majątkowej represji karnej,

prowadzenie składnicy zajętych ruchomości,

wnioskowanie do sądu o wyjawienie przez dłużnika majątku,

zgłaszanie wniosków o wpis do krajowego rejestru sądowego (KRS)

dłużników niewypłacalnych.

Do zadań Wieloosobowego Stanowiska Pracy Analiz i Planowania

należy w szczególności:

a)

b)

c)

pozyskiwanie informacji, mogących mieć wpływ na powstanie

obowiązku podatkowego oraz ustalenie zobowiązania podatkowego,

w tym także z tytułu nieujawnionych źródeł dochodu,

analizowanie oświadczeń majątkowych,

analizowanie informacji o wydatkach i wartości zgromadzonego

mienia.

Do zadań Samodzielnego Referatu Kontroli Podatkowej należy w

szczególności:

a) prowadzenie kontroli podatkowej.

Do zadań Samodzielnego Referatu Rachunkowości Podatkowej

należy w szczególności:

a)

b)

c)

d)

e)

prowadzenie ewidencji przypisów, odpisów, wpłat, zwrotów i zaliczeń

nadpłat z tytułu podatków,

bieżące podejmowanie czynności zmierzających do zastosowania

środków egzekucyjnych, takich jak wystawianie upomnień i tytułów

wykonawczych,

dokonywanie rozliczeń podatników z tytułu wpłat, nadpłat, zaległości

oraz zwrotów podatku,

rozliczanie i przekazywanie wpływów uprawnionym podmiotom,

wydawanie zaświadczeń o niezaleganiu w podatkach.

Do zadań Samodzielnego Referatu Organizacji i Logistyki należy w

szczególności:

1) W zakresie administracyjno - logistycznym:

a) prowadzenie spraw organizacyjnych,

b) obsługa kancelaryjna urzędu,

c) prowadzenie spraw gospodarczo – zaopatrzeniowych,

d) administrowanie składnikami majątkowymi urzędu.

2) W zakresie kadr i szkolenia:

a) realizowanie polityki kadrowej, szkoleniowej, zatrudnienia i płac,

b) prowadzenie spraw związanych ze stosunkiem pracy osób

zatrudnionych w urzędzie.

3) W zakresie informatyki:

a) administrowanie systemami informatycznymi,

b) pomoc użytkownikom w zakresie wdrożenia i eksploatacji systemów

informatycznych i obsługi urządzeń komputerowych,

c) ochrona systemów i sieci teleinformatycznych.

Do zadań Wieloosobowego Stanowiska Pracy Rachunkowości

Budżetowej należy w szczególności:

a)

b)

c)

prowadzenie rachunkowości jednostki budżetowej,

planowanie dochodów oraz wydatków urzędu,

realizowanie planu finansowego.

Do zadań Jednoosobowego Stanowiska Pracy Spraw Karnych

Skarbowych należy w szczególności:

a)

b)

c)

prowadzenie postępowań przygotowawczych w sprawach o

przestępstwa skarbowe i wykroczenia skarbowe,

sporządzanie i wnoszenie aktów oskarżenia do sądu oraz popieranie

ich przed sądem,

wykonywanie zadań oskarżyciela publicznego.

PODATKI

1. BEZPOŚREDNIE:

a)

b)

-

Dochodowe:

Obsługiwane przez Urząd Skarbowy

podatek dochodowy od osób fizycznych,

podatek dochodowy od osób prawnych,

zryczałtowany podatek dochodowy.

Majątkowe:

Obsługiwane przez Urząd Skarbowy

podatek od spadków i darowizn,

podatek od czynności cywilnoprawnych,

Obsługiwane przez Gminy

podatek od nieruchomości,

podatek rolny,

podatek leśny,

podatek od środków transportu,

podatek od posiadania psów.

2. POŚREDNIE:

a)

-

konsumpcyjne:

Obsługiwane przez Urząd Skarbowy

podatek od towarów i usług,

Obsługiwane przez Urzędy Celne

podatek akcyzowy,

cło.

PODATKI BEZPOŚREDNIE – to świadczenie wymierzane bezpośrednio

w stosunku do źródła przychodu, a więc obciążają wielkość

osiąganych dochodów podatnika. W ten sposób mają one istotny

wpływ na przebieg strumienia pieniężnego od producentów do

konsumentów

w

całej

gospodarce

kształtując

wielkość

rozporządzalnych dochodów osobistych.

a)

dochodowe

Podatek dochodowy od osób fizycznych

Powszechny podatek dochodowy od osób fizycznych wprowadzono z

początkiem 1992 r. Podatnikami tego podatku są zarówno pracownicy,

jak i renciści oraz emeryci, osoby wykonujące prace zlecone oraz umowy

o dzieło czy też prowadzący pozarolniczą działalność gospodarczą na

własny rachunek, osoby osiągające dochody z kapitałów, najmu,

dzierżawy, odpłatnego zbycia ruchomości i nieruchomości oraz innych

źródeł. W ustawie wyliczone są zwolnienia podmiotowe i przedmiotowe

od podatku. Podstawą opodatkowania w tym podatku jest dochód,

rozumiany jako wpływy brutto osiągane przez osobę fizyczną po

potrąceniu kosztów związanych z funkcjonowaniem źródeł przychodów.

Ulgi podatkowe polegają między innymi na możliwości odliczenia od

podstawy opodatkowania albo podatku niektórych wydatków. Wysokość

należnego podatku oparta jest na progresywnej skali podatkowej.

Skala podatkowa na 2011 rok

Podstawa obliczenia

podatku w złotych

ponad

do

85 528

85 528

Podatek wynosi

18 % minus kwota zmniejszająca

podatek 556 zł 02 gr

14.839 zł 02 gr + 32 % nadwyżki

ponad 85.528

ROZLICZENIE Z URZĘDEM SKARBOWYM:

WYMIAR PODATKU DOCHODOWEGO

PIT-37 zeznanie o wysokości osiągniętego dochodu (poniesionej straty)

w roku podatkowym składają osoby fizyczne, które spełniły łącznie

następujące warunki:

1. wyłącznie za pośrednictwem płatnika uzyskali przychody ze źródeł

położonych na terytorium Rzeczypospolitej Polskiej, podlegające

opodatkowaniu na ogólnych zasadach przy zastosowaniu skali

podatkowej,

2. nie prowadzili pozarolniczej działalności gospodarczej oraz działów

specjalnych produkcji rolnej opodatkowanych na ogólnych zasadach przy

zastosowaniu skali podatkowej,

3. nie są obowiązani doliczać do uzyskanych dochodów małoletnich

dzieci,

4. nie obniżają dochodów o straty z lat ubiegłych.

Podatnicy, którzy nie spełniają wyżej wymienionych warunków, a

opodatkowani pozostają według skali podatkowej, wypełniają zeznanie

PIT-36.

Uzyskiwanie przychodów rozliczanych na:

PIT-36L (podatkiem liniowym),

PIT-38 (z giełdy i zbycia udziałów w spółkach)

PIT-28 (ryczałtem ewidencjonowanym)

PIT-39 (z nieruchomości nabytej lub wybudowanej po 2008 r.),

PIT-16 (kartą podatkową),

- nie wyłącza złożenia PIT-37 w zakresie innych przychodów rozliczanych

standardowo za pośrednictwem płatników. Można zatem te dwie

deklaracje złożyć łącznie.

PIT-36 składają ci wszyscy, którzy w roku 2011 uzyskiwali dochody

opodatkowane na zasadach skali podatkowej (18-32%) bez pośrednictwa

płatnika. Innym słowem byli zmuszeni w trakcie roku lub będą zmuszeni

na koniec roku sami obliczyć zaliczki na podatek lub wartość podatku do

zapłaty.

PIT-36 dotyczy osób które zarobkowały prowadząc pozarolniczą

działalność gospodarczą opodatkowaną na ogólnych zasadach przy

zastosowaniu skali podatkowej (18-32%).

Z PIT-36 skorzystają również podatnicy, którzy:

- korzystają z tzw. kredytu podatkowego, czyli zwolnienia na podstawie

art. 44 ust. 7a ustawy o PIT,

- są obowiązani dokonać doliczenia na podstawie art. 44 ust. 7f ustawy

(w związku z wcześniejszym kredytem podatkowym),

- prowadzili działy specjalne produkcji rolnej opodatkowane na

ogólnych zasadach przy zastosowaniu skali podatkowej.

PIT-36 złożyć należy również:

- prowadząc najem, podnajem, dzierżawę, poddzierżawę lub zawierając

inną umowę o podobnym charakterze, opodatkowane na ogólnych

zasadach (zatem nie wybrały opodatkowania ryczałtem lub liniowo w

zakresie tych umów),

- zarabiając za granicą lub uzyskując dochody ze źródeł położonych

za granicą,

- posiadając źródła przychodów z innych źródeł, opodatkowanych na

ogólnych zasadach przy zastosowaniu skali podatkowej, od których ani

płatnik, ani podatnik w ciągu roku podatkowego nie miał obowiązku

odprowadzania zaliczek,

- wykazując należny zryczałtowany podatek dochodowy, o którym mowa

w art. 29, 30 i 30a ustawy o PIT (przychody obcokrajowców, kapitały

pieniężne, inne źródła), ale wyłącznie gdy podatek ten nie został

pobrany przez płatnika,

- sprzedając nieruchomość wybudowaną lub nabytą w latach 20072008.

PIT-36L dotyczy wyłącznie podatników rozliczających się z tytułu

prowadzenia działalności gospodarczej. Opodatkowanie podatkiem

liniowym

dotyczy

wszystkich

przychodów

uzyskanych

i

opodatkowywanych w ramach działalności gospodarczej i wynosi 19%

podstawy obliczenia podatku.

Jeżeli podatnik w trakcie roku traci uprawnienie do rozliczeń liniowych –

gdy uzyska w działalności przychody z tytułu usług, odpowiadających

czynnościom, które podatnik lub co najmniej jeden ze wspólników spółki

wykonywał lub wykonuje w roku podatkowym na rzecz byłego lub

obecnego pracodawcy – podatnik za cały rok składa PIT-36, a nie

PIT-36L.

Na PIT-36L nie można rozliczyć się łącznie z małżonkiem lub jako osoba

samotnie wychowująca dziecko. Wspólnego rozliczenia nie wykona

również drugi z małżonków, jeżeli chociaż jedno z nich uzyskuje

przychody opodatkowane liniowo.

Zatem podatnik może rozliczać w PIT-36L wyłącznie:

składki na ZUS,

składki na ubezpieczenie zdrowotne,

ulgę abolicyjną,

przekazać 1 % podatku na rzecz organizacji pożytku publicznego.

PIT-38 przeznaczony jest dla podatników prywatnie zajmujących się

obrotem papierami wartościowymi lub zbywających udziały w spółkach.

Złożą go ci wszyscy, którzy w roku podatkowym uzyskali prywatnie (poza

działalnością) przychody z tytułu:

1. odpłatnego zbycia:

- papierów wartościowych,

- pożyczonych papierów wartościowych (sprzedaż krótka),

- pochodnych instrumentów finansowych oraz realizacji praw z nich

wynikających,

- udziałów w spółkach mających osobowość prawną;

2. objęcia udziałów (akcji) w spółkach mających osobowość prawną albo

wkładów w spółdzielniach w zamian za wkład niepieniężny w innej

postaci niż przedsiębiorstwo lub jego zorganizowana część.

Podatek wynosi 19% uzyskanego dochodu.

Uwaga !

Bardzo często podstawą wypełnienia PIT-38 jest PIT-8C dostarczany

przez biuro maklerskie obsługujące rachunek inwestycyjny podatnika.

Małżonkowie wypełniają PIT-38 niezależnie, każdy dla siebie. Nie ma

możliwości rozliczenia się łącznie w związku z przychodami

wykazywanymi na PIT-38. Objęcie udziałów w spółkach posiadających

osobowość prawną za wkład pieniężny (np. za gotówkę) obliguje do

złożenia PIT-38 dopiero w chwili zbycia udziałów. Ich objęcie nie generuje

natomiast przychodu rozliczanego na PIT-38.

OPODATKOWANIE PRZYCHODÓW (DOCHODÓW) Z KAPITAŁÓW

PIENIĘŻNYCH

Podatek dochodowy od osób fizycznych płaci się w przypadku uzyskania

przychodów z kapitałów pieniężnych. Do przychodów z kapitałów

pieniężnych zaliczamy w szczególności przychody (dochody) z:

- odsetek od wkładów oszczędnościowych i środków na rachunkach

bankowych, z wyjątkiem środków pieniężnych związanych z wykonywaną

działalnością gospodarczą,

- odsetek i dyskonta od obligacji,

- tytułu udziału w funduszach kapitałowych,

- dywidend i innych przychodów z tytułu udziału w zyskach osób

prawnych, których podstawą uzyskania są udziały (akcje) w spółce

mającej osobowość prawną

— opodatkowanych zryczałtowanym podatkiem dochodowym w

wysokości 19%; w przypadku uzyskania ich na terytorium Polski podatek

pobierany jest przez płatnika oraz dochody z:

- odpłatnego zbycia udziałów w spółkach mających osobowość prawną,

- odpłatnego zbycia papierów wartościowych i pochodnych instrumentów

finansowych,

- z realizacji praw z pochodnych instrumentów finansowych

— które musimy sami wykazać w zeznaniu PIT-38 i opodatkować

według 19% stawki podatku.

Zgodnie z art. 30 ust. 1 pkt 7 ustawy z dnia 26 lipca 1991 r. o podatku

dochodowym od osób fizycznych, Dz.U. Nr 80, poz. 350 z późń. zm. od

dochodów z nie ujawnionych źródeł przychodów lub nie znajdujących

pokrycia w ujawnionych źródłach pobiera się zryczałtowany podatek

dochodowy w wysokości 75% dochodu. Tym samym, ustawodawca

wyodrębnił dwie kategorie dochodów, które są opodatkowane sankcyjną

stawką:

- pochodzące z nieujawnionych źródeł przychodów,

- nie znajdujące pokrycia w ujawnionych źródłach.

Podatek dochodowy od osób fizycznych jest z założenia podatkiem

od dochodów osobistych każdego podatnika. Jednakże małżonkowie

oraz osoby samotnie wychowujące dzieci mogą zgłosić wniosek o łączne

opodatkowanie, co pozwala w niektórych sytuacjach na zmniejszenie

obciążenie podatkowego.

Podatnicy tego podatku są w ciągu roku podatkowego obowiązani do

uiszczenia zaliczek na tenże podatek od osiągniętych dochodów, a

następnie do złożenia w organie podatkowym rocznego zeznania

podatkowego (wyliczenia należnego za cały rok podatku i wpłacenia

brakującej kwoty podatku).

Podatek ten stanowi dochód budżetu państwa.

Podatek dochodowy osób prawnych

Osoby prawne opłacają podatek dochodowy od osób prawnych.

Osoba prawna - wyodrębniona jednostka organizacyjna, która na mocy

odpowiednich przepisów ma osobowość prawną (tj. posiada zdolność

prawną i zdolność do czynności prawnych). Osoba prawna może więc

zawierać umowy, podejmować zobowiązania i odpowiadać za nie,

występować przed sądem jako strona, a także wykonywać inne działania

związane z prowadzeniem działalności gospodarczej.

W Polsce kwestie wspólne dla wszystkich osób prawnych są regulowane

przez kodeks cywilny, który też ustanawia jedną z tych osób, o

specjalnym statusie – Skarb Państwa. Inne kategorie osób prawnych są

ustanawiane przez ustawy szczególne.

Do najważniejszych z nich należą:

- spółki kapitałowe (Kodeks spółek handlowych): spółka akcyjna, spółka z

ograniczoną odpowiedzialnością,

- spółdzielnia (Prawo spółdzielcze),

- przedsiębiorstwo państwowe (ustawa o przedsiębiorstwach

państwowych),

- jednostki samorządu terytorialnego: gmina, powiat, województwo

(ustawy o samorządzie gminnym, o samorządzie powiatowym i o

samorządzie województwa),

- kościół i poszczególne jego jednostki organizacyjne – diecezje, parafie,

organizacje kościelne itp. (ustawy regulujące status poszczególnych

wyznań),

- wyższa uczelnia (Prawo o szkolnictwie wyższym),

- fundacja (ustawa o fundacjach),

- państwowa lub samorządowa instytucja kultury, (ustawa o

organizowaniu i prowadzeniu działalności kulturalnej),

- instytut badawczy (ustawa o instytutach badawczych),

- partia polityczna (ustawa o partiach politycznych),

- stowarzyszenie rejestrowe (Prawo o stowarzyszeniach),

- samodzielny publiczny zakład opieki zdrowotnej (ustawa o działalności

leczniczej),

- związek zawodowy (ustawa o związkach zawodowych).

Obowiązki podatkowe są zróżnicowane w zależności od tego, czy osoba

prawna ma swoją siedzibę na terytorium Polski, czy też poza nim.

Przedmiotem opodatkowania jest dochód osiągnięty w roku podatkowym.

Podatnicy są obowiązani składać urzędom skarbowym zeznanie CIT-8 o

wysokości dochodu (straty) osiągniętego w roku podatkowym - do końca

trzeciego miesiąca roku następnego.

Stawka podatku: 19% dochodu ustalonego na zasadach ogólnych lub

dochodu z dywidend oraz innego przychodu z tytułu udziału w zyskach

osób prawnych mających siedzibę na terytorium RP.

Zryczałtowany podatek dochodowym od niektórych przychodów

osiąganych przez osoby fizyczne.

Ustawa

reguluje

opodatkowanie

zryczałtowanym

podatkiem

dochodowym niektórych przychodów (dochodów) osiąganych przez

osoby fizyczne:

1) prowadzące pozarolniczą działalność gospodarczą,

2) osiągające przychody z tytułu umowy najmu, podnajmu, dzierżawy,

poddzierżawy lub innych umów o podobnym charakterze, jeżeli umowy te

nie są zawierane w ramach prowadzonej pozarolniczej działalności

gospodarczej,

3) będące osobami duchownymi.

Art. 8 ust. 1 ustawy zawiera wyłączenia od opodatkowania w formie

ryczałtu od przychodów ewidencjonowanych.

Podatek obliczany jest od przychodów, a nie od dochodu. W związku z

tym że wysokość kosztów nie jest brana pod uwagę przy ustalaniu

podatku, nie muszą one być ewidencjonowane. Należy jednak zbierać i

przechowywać dowody zakupu towarów. Wszystkich zapisów w

ewidencji przychodów, dokonuje się na podstawie faktur i rachunków. W

ciągu roku podatek ryczałtowy opłaca się do 20-go dnia następnego

miesiąca za miesiąc poprzedni, natomiast za grudzień w terminie

złożenia zeznania rocznego- PIT-28, tj. do 31 stycznia następnego roku.

Wartość ryczałtu uzależniona jest od typu prowadzonej działalności.

Wyróżniamy następujące stawki: 20%, 17%, 8,5%, 5,5%, 3%.

Zgodnie z Ustawą o zryczałtowanym podatku dochodowym, podatnicy

mogą skorzystać z tej formy jeśli w roku poprzedzającym rok

podatkowym, uzyskali przychody z działalności nieprzekraczające

150 000,00 Euro. W przypadku podatników dopiero rozpoczynających

działalność gospodarczą, limit dla rozliczeń w tej formie nie istnieje.

Wartość 150 000,00 EUR po przeliczeniu po kursie NBP z dnia

01.10.2010 r. (3,945) daje kwotę limitu równą 591 975,00 zł (limit na

2011 r.).

Osoby, które wybrały sposób rozliczania podatku ryczałtem

ewidencjonowanym składają PIT-28 zeznanie o wysokości uzyskanego

przychodu, wysokości dokonanych odliczeń i należnego ryczałtu od

przychodów ewidencjonowanych.

PIT-16A

Osoby prowadzące działalność gospodarczą i opodatkowane w formie

karty podatkowej wypełniają PIT-16A Deklaracja o wysokości składki na

powszechne ubezpieczenie zdrowotne, zapłaconej i odliczonej od karty

podatkowej w poszczególnych miesiącach roku podatkowego.

Deklaracja ta służy do ustalenia wysokości zobowiązania podatkowego z

tytułu comiesięcznych wpłat podatku w związku z odliczaniem przez

podatników składki na ubezpieczenie zdrowotne, nie stanowi zeznania o

osiągniętym dochodzie lub przychodzie

Rozliczenie na zasadzie karty podatkowej eliminuje możliwość:

- Łącznego obliczania podatku z małżonkiem (również w ramach innych

przychodów, tych poza kartą podatkową),

- Rozliczenia jako osoba samotnie wychowująca dziecko,

- Korzystania z ulg i odliczeń, oprócz odliczania składki na ubezpieczenie

zdrowotne.

Stosownie do art. 50 ustawy o zryczałtowanym podatku dochodowym (...)

osoby duchowne opłacające ryczałt są zwolnione od obowiązku

składania zeznań podatkowych o wysokości osiągniętego dochodu ze

źródła przychodu objętego ryczałtem.

Złożenie deklaracji PIT-19A dotyczącej zapłaconych i odliczonych

składek na ubezpieczenie zdrowotne jest więc ich jedynym obowiązkiem

po zakończeniu roku podatkowego, o ile nie zajdą okoliczności

skutkujące koniecznością zawiadomienia urzędu o zaistniałych zmianach

w stosunku do roku poprzedniego.

Osoby duchowne mają obowiązek opłacania ryczałtu od przychodów w

postaci opłat otrzymywanych w związku z pełnionymi funkcjami o

charakterze duszpasterskim.

Natomiast na podstawie art. 45 ust. 4 ustawy o zryczałtowanym podatku

dochodowym (...) osoby duchowne, które nie pełnią funkcji proboszczów,

wikariuszy i rektorów, a osiągają powyższe przychody z misji, rekolekcji

oraz innych posług religijnych, opłacają ryczałt według stawek

określonych w załączniku nr 6 dla parafii o liczbie mieszkańców

powyżej 1000 do 3000, w zależności od miejsca zamieszkania, jeżeli

zawiadomią naczelnika urzędu skarbowego o osiąganiu takich

przychodów.

Naczelnik według adresu miejsca wykonywania funkcji o charakterze

duszpasterskim jest właściwy do wydania decyzji ustalającej wysokość

ryczałtu na dany rok podatkowy.

b) majątkowe

Podatek od spadków i darowizn

Podatek od spadku i darowizny płacimy, gdy otrzymamy m.in. w drodze

spadku lub darowizny określony majątek (w postaci ruchomości,

nieruchomości, wartości pieniężnych, praw majątkowych itp.). Podatek

od spadku i darowizny jest podatkiem bezpośrednim i płacony jest od

przyrostu majątku.

Podatnikami podatku od spadków i darowizn są osoby fizyczne, które

nabyły w sposób wyżej opisany własność rzeczy i prawa majątkowe.

Płatnikami podatku od darowizny dokonanej w formie aktu notarialnego

albo zawartej w tej formie umowy nieodpłatnego zniesienia

współwłasności lub ugody w tym przedmiocie są notariusze.

Opodatkowane podatkiem od spadków i darowizn jest nabycie własności

rzeczy znajdujących się na terytorium Rzeczpospolitej Polskiej lub praw

majątkowych wykonywanych na terytorium Rzeczpospolitej Polskiej,

tytułem:

• dziedziczenia, zapisu, dalszego zapisu, polecenia testamentowego

• darowizny, polecenia darczyńcy

• zasiedzenia

• nieodpłatnego zniesienia współwłasności

• zachowku, jeżeli uprawniony nie uzyskał go w postaci uczynionej

przez spadkodawcę darowizny lub w drodze dziedziczenia albo w

postaci zapisu

• nieodpłatnej: renty, użytkowania oraz służebności

• nabycie własności rzeczy znajdujących się za granicą lub praw

majątkowych wykonywanych za granicą, jeżeli w chwili otwarcia spadku

lub zawarcia umowy darowizny nabywca był obywatelem polskim lub

miał miejsce stałego pobytu na terytorium Rzeczypospolitej Polskiej.

Zgodnie z art. 4a ust. 1 pkt 1 ustawy o podatku od spadków i darowizn

zwalnia się od podatku nabycie własności rzeczy lub praw majątkowych

przez małżonka, zstępnych, wstępnych, pasierba, rodzeństwo, ojczyma

i macochę, jeżeli zgłoszą nabycie własności rzeczy lub praw

majątkowych właściwemu naczelnikowi urzędu skarbowego w terminie

6 miesięcy od dnia powstania obowiązku podatkowego powstałego na

podstawie art. 6 ust. 1 pkt 2-8 i ust. 2 (...). Zwolnienie zawarte w

powyższym przepisie uzależnione jest m.in. od zgłoszenia nabycia

własności właściwemu naczelnikowi urzędu skarbowego. Zgłoszenia

takiego dokonuje się na druku SD-Z2. Zgłoszenia należy dokonać w

terminie 6 miesięcy od dnia powstania obowiązku podatkowego.

Zawiadomienie urzędu nie jest wymagane, gdy nabycie majątku

następuje na podstawie umowy zawartej w formie aktu notarialnego. W

tym przypadku zawiadomienia takiego dokonuje bowiem notariusz jako

płatnik podatku. Sytuacja taka dotyczy darowizn nieruchomości.

Jeśli spadkobiercy lub obdarowanemu nie przysługuje zwolnienie od

podatku, bo spadek lub darowiznę dostał np. od kogoś z dalszej

rodziny, musi złożyć zeznanie podatkowe SD-3 i SD-3/A o nabyciu

rzeczy lub praw majątkowych.

Opodatkowaniu podlega nabycie przez nabywcę, od jednej osoby,

własności rzeczy i praw majątkowych o czystej wartości

przekraczającej:

1) 9 637 zł — jeżeli nabywcą jest osoba zaliczona do I grupy

podatkowej;

2) 7 276 zł — jeżeli nabywcą jest osoba zaliczona do II grupy

podatkowej;

3) 4 902 zł — jeżeli nabywcą jest osoba zaliczona do III grupy

podatkowej.

Do poszczególnych grup podatkowych zalicza się:

1) do grupy I — małżonka, zstępnych, wstępnych, pasierba, zięcia,

synową, rodzeństwo, ojczyma, macochę i teściów;

2) do grupy II — zstępnych rodzeństwa, rodzeństwo rodziców,

zstępnych i małżonków pasierbów, małżonków rodzeństwa i

rodzeństwo

małżonków,

małżonków

rodzeństwa

małżonków,

małżonków innych zstępnych;

3) do grupy III — innych nabywców.

Kwota nadwyżki w zł

Ponad:

Do:

Podatek wynosi:

I grupa

10 278 zł - 3%

10 278 zł

20 556 zł - 308 zł 30 gr i 5 % nadwyżki ponad 10 278 zł

20 556 zł

- 822 zł 20 gr i 7 % nadwyżki ponad 20 556 zł

II grupa

10 278 zł - 7%

10 278 zł

20 556 zł - 719 zł 50 gr i 9 % od nadwyżki ponad 10 278 zł

20 556 zł

- 1 644 zł 50 gr i 12 % od nadwyżki ponad 20 556 zł

III grupa

10 278 zł - 12%

10 278 zł 20 556 zł - 1 233 zł 40 gr i 16 % od nadwyżki ponad 10 278 zł

20 556 zł

- 2 877 zł 90 gr i 20 % od nadwyżki ponad 20 556 zł

Podatek od czynności cywilnoprawnych

Zakres przedmiotowy podatku od czynności cywilnoprawnych

Podatkowi podlegają następujące czynności cywilnoprawne:

- umowa sprzedaży oraz zamiany rzeczy i praw majątkowych,

- umowa pożyczki,

- umowa darowizny - w części dotyczącej przejęcia

obdarowanego długów i ciężarów albo zobowiązań darczyńcy,

przez

- umowa dożywocia,

- umowy o dział spadku oraz umowy o zniesienie współwłasności - w

części dotyczącej spłat lub dopłat,

- ustanowienie hipoteki,

- ustanowienie odpłatnego użytkowania, w tym nieprawidłowego, oraz

odpłatnej służebność,

- umowy depozytu nieprawidłowego,

- umowy spółki (akty założycielskie).

Deklaracja w sprawie podatku od czynności cywilnoprawnych – formularz

PCC-3. W przypadku występowania większej ilości podatników (np. 2

nabywców przy umowie sprzedaży) należy wypełnić i dołączyć do

deklaracji PCC-3 załącznik PCC-3/A.

Obowiązek złożenia deklaracji ciąży m.in. na:

- przy umowie sprzedaży – na kupującym,

- przy umowie zamiany – na stronach czynności,

- przy umowie o dział spadku lub zniesienie współwłasności – na

podmiocie nabywającym rzeczy lub prawa majątkowe ponad udział w

spadku lub we współwłasności,

- przy umowie pożyczki – na pożyczkobiorcy,

- przy umowie spółki cywilnej – na wspólnikach, a przy pozostałych

umowach spółki – na spółce.

Nie ma obowiązku składania deklaracji PCC-3 przy sprzedaży rzeczy

ruchomych, jeżeli podstawa opodatkowania nie przekracza 1.000 zł.

Podatnicy są obowiązani, bez wezwania organu podatkowego, złożyć

deklarację w sprawie podatku od czynności cywilnoprawnych oraz

obliczyć i wpłacić podatek w terminie 14 dni od dnia powstania

obowiązku podatkowego, z wyłączeniem przypadków, gdy podatek jest

pobierany przez płatnika. Notariusze są płatnikami podatku od czynności

cywilnoprawnych dokonywanych w formie aktu notarialnego.

Stawki podatku wynoszą:

1) od umowy sprzedaży, zamiany, dożywocia, o dział spadku, o

zniesienie współwłasności oraz darowizny:

a) nieruchomości, rzeczy ruchomych, prawa użytkowania wieczystego,

własnościowego spółdzielczego prawa do lokalu mieszkalnego,

spółdzielczego prawa do lokalu użytkowego oraz wynikających z

przepisów prawa spółdzielczego: prawa do domu jednorodzinnego oraz

prawa do lokalu w małym domu mieszkalnym - 2 %,

b) innych praw majątkowych - 1 %,

2) od umowy ustanowienia odpłatnego użytkowania, w tym również

nieprawidłowego, oraz odpłatnej służebności - 1 %,

3) od umowy pożyczki oraz depozytu nieprawidłowego - 2 %,

4) od ustanowienia hipoteki:

a) zwykłej - 0,1 %,

b) kaucyjnej - 19 zł;

5) od umowy spółki - 0,5 %.

Podatki obsługiwane przez Gminy:

- podatek od nieruchomości,

- podatek rolny,

- podatek leśny,

- podatek od środków transportu,

- podatek od posiadania psów.

PODATKI POŚREDNIE – obciążają podatnika w sposób nie pozostający

w ścisłym związku z jego sytuacją dochodową i majątkową. Jako takie są

podatkami ukrytymi, a ciężary ponoszone przez podatników są bardziej

anonimowe.

Podatek od towarów i usług (VAT)

Polski podatek od towarów i usług jest odpowiednikiem powszechnie

stosowanego w państwach o gospodarce wolnorynkowej podatku od

wartości dodatniej (VAT). Powszechny charakter tego podatku oznacza,

iż obciążona nim jest zasadniczo każda sprzedaż towaru czy świadczona

usługa na terytorium Rzeczpospolitej Polskiej. Podatkiem tym jest

również obciążony import towarów i usług z zagranicy. Eksport towarów i

usług jest faktycznie zwolniony od opodatkowania z uwagi na

zastosowanie 0% stawki podatkowej, a ponadto przy sprzedaży

eksportowanej przysługuje zwrot podatku zapłaconego wcześniej w

kraju. Przy sprzedaży towarów i usług podstawą opodatkowania jest

kwota należna sprzedawcy. Kwota ta nie obejmuje podatku od towarów i

usług. Znaczy to, że stawkę podatku 23% albo 8% albo 5% odnosi się do

ceny sprzedaży towaru bez podatku.

Istotą podatku od towarów i usług w takiej postaci, w jakiej wprowadzono

go w Polsce jest to, ze podatek należny obliczany jest od podstawy

opodatkowania, ale do zapłaty przypada nie cała kwota w ten sposób

obliczona, lecz pomniejszona o kwotę podatku naliczonego przy nabyciu

towarów i usług.

Kwota podatku naliczonego zapłaconego we wcześniejszych fazach

obrotu, może być odliczona od podatku należnego, wtedy gdy wynika on

z faktur wystawionych przez dostawców podatnika. Podatnicy są

obowiązani do samodzielnego obliczania i wpłacania tego podatku za

okresy miesięczne bądź kwartalne na rachunek bankowy odpowiedniego

urzędu skarbowego oraz złożenia deklaracji dla podatku od towarów i

usług VAT-7 bądź VAT-7K.

Dochody z tego podatku zasilają wyłącznie budżet państwa.

Podatki obsługiwane przez Urzędy Celne:

- Podatek akcyzowy,

- Cło.

WŁASNY BIZNES, WŁASNA FIRMA, WŁASNA DZIAŁALNOŚĆ

GOSPODARCZA

Założenie firmy nie jest trudne. Zwłaszcza, jeśli myślisz o jednoosobowej

działalności gospodarczej. Ta forma pozwoli Ci uniknąć spełnienia wielu

skomplikowanych czasem procedur, a daje Ci to, co najważniejsze –

niezależność od przełożonego, możliwość realizacji własnych pomysłów i

szansę na sukces.

Co chcesz robić?

Czym chcesz się - jako firma - zajmować. Może być to wszystko, co tylko

przyjdzie Ci do głowy (i oczywiście nie jest zabronione). Musisz

pamiętać tylko, że niektóre "biznesy" wymagają koncesji, zezwoleń

itd.

Jeśli już wiesz dokładnie, na czym ma polegać Twoja działalność, to

dobrze. Ale zastanów się przy okazji, czy nie ma żadnych zajęć

podobnych, którymi w przyszłości mógłbyś/mogłabyś się zająć. To

ważne, bo przedmiot działalności musi być zgłoszony w odpowiednim

urzędzie. A nie możesz zajmować się czymś, czego nie masz

wpisanego w dokumenty. Lepiej więc już teraz zaplanować szerokie

spektrum działania, niż po kilku miesiącach zmieniać wpisy w

dokumentach.

Pamiętaj, że Twoja działalność musi być zgodna z tzw. Polską

Klasyfikacją Działalności (PKD). Dostęp do aktualnego PKD możesz

uzyskać np. poprzez strony Głównego Urzędu Statystycznego.

Sprawdź, czy zaplanowana przez Ciebie działalność nie wymaga

uzyskania specjalnego zezwolenia lub koncesji. Pamiętaj też, że

prowadzenie niektórych przedsięwzięć wymaga spełnienia

określonych warunków, regulowanych przez ustawy i inne akty

prawne. Bez zezwolenia nie możesz np. handlować alkoholem, a

bez koncesji nadawać audycji radiowych czy prowadzić firmy

ochrony mienia.

Specjalne zezwolenie wymagane jest np. na obrót środkami ochrony

roślin, prowadzenie działalności w granicach specjalnej strefy

ekonomicznej z wykorzystaniem pomocy państwa czy wywóz śmieci.

Szczegółowe zasady regulują też np. kwestie świadczenia usług

prawniczych (trzeba uzyskać prawo wykonywania zawodu

adwokata, radcy prawnego itd.), lekarskich (jw.) czy budowlanych.

Informacje o podstawowych obszarach działalności gospodarczej, w

których konieczne jest posiadanie koncesji lub zezwolenia, zawarte

są w ustawie o swobodzie działalności gospodarczej z 2 lipca

2004 roku (Dz. U. z 2004 r., Nr 173, poz. 1807 z późn. zm.).

Polska jest dziś rekordzistą Europy w ograniczaniu dostępu do pracy. W

naszym kraju nie można swobodnie wykonywać aż 380 zawodów.

Przygotowany przez Ministerstwo Sprawiedliwości projekt ustawy o

zmianie ustaw regulujących wykonywanie niektórych zawodów

w pierwszej transzy ułatwi dostęp do 49 zawodów, których

wykonywanie wiąże się dziś z pokonaniem wielu barier od

administracyjnych po ekonomiczne (kosztowne szkolenia i kursy,

egzaminy państwowe).

Celem przygotowanej deregulacji nie jest jednak bezrefleksyjne otwarcie

dostępu do wszystkich zawodów. Są przypadki, w których regulacje

są konieczne, ponieważ wynikają z ochrony zdrowia, życia lub

bezpieczeństwa. Dotyczy to głównie zawodów zaufania publicznego.

Prace nad ustawą rozpoczęły się od konsultacji międzyresortowych i

opracowania listy ponad 200 zawodów, w których regulacje zostały

ocenione jako nadmierne lub zbędne. Do pierwszej transzy

wybranych zostało 49 zawodów. Jednocześnie, w Ministerstwie

Sprawiedliwości rozpoczęły się już prace nad projektem ustawy,

który ułatwiłby dostęp do kolejnych 180 zawodów. Oznaczałoby to,

że obie ustawy deregulacyjne objęłyby w sumie około 230

zawodów, co stanowi ponad 60% wszystkich obecnie regulowanych

w Polsce profesji. Według szacunków ekspertów, deregulacja może

zwiększyć zatrudnienie w tych zawodach o 15-20%.

Już wiesz, czym się będziesz zajmować. Najwyższa pora zastanowić się,

gdzie będziesz to robić. Zdecydowana większość jednoosobowych

firm działa we własnym mieszkaniu. Ma to wiele zalet, przede

wszystkim taką, że lokal już jest, nie trzeba za niego dodatkowo

płacić ani tracić czasu na poszukiwania. Co więcej, część płaconego

czynszu za mieszkanie można "wrzucić w koszty" prowadzenia

działalności - czysty zysk.

Jeśli jednak planowana przez Ciebie praca wymaga odrębnego lokalu,

poszukaj go najpierw - we wniosku o wpis do ewidencji działalności

gospodarczej trzeba podać podstawowy adres prowadzenia

działalności oraz adresy dodatkowe - miejsc prowadzenia firmy o ile

takie istnieją.

Jeśli chcesz korzystać z lokalu, który nie jest Twoja własnością, pamiętaj,

że musisz mieć podpisaną umowę (np. najmu lub użyczenia), która

potwierdzi Twoje prawo do dysponowania lokalem.

Już wiesz, jakiego rodzaju działalność chcesz prowadzić, wiesz już – czy

potrzebujesz koncesji lub zezwolenia. Czas na wypełnienie

pierwszego dokumentu - wniosku o wpis do ewidencji

działalności gospodarczej. Dokument ten składa się w urzędzie

gminy właściwym dla miejsca zamieszkania przedsiębiorcy.

Od dnia 31.03.2009 r. osoba fizyczna rozpoczynająca działalność

gospodarczą składa jeden zintegrowany wniosek o wpis do

ewidencji działalności gospodarczej. Ten sam wniosek należy

wypełnić dokonując zmian bądź zawieszając lub zamykając swoją

działalność.

Urząd Gminy dokonuje wszystkich formalności dotyczących pełnej

rejestracji działalności gospodarczej osoby fizycznej związanych z

wpisem lub zmianą w krajowym rejestrem urzędowym podmiotów

gospodarki narodowej REGON, zgłoszeniem identyfikacyjnym albo

aktualizacyjnym NIP oraz zgłoszeniem płatnika składek ZUS.

Oznacza to, że nie musisz samodzielnie rejestrować swojej firmy w

każdym urzędzie z osobna. Niezależnie od wniosku mimo wszystko

będziesz musiał/ła uzupełnić niektóre informacje w urzędzie

skarbowym oraz ZUS (ale o tym później).

Złożyłeś wniosek o wpis do ewidencji udaj się do urzędu

skarbowego i zdecyduj, jaki sposób opodatkowania wybrać.

Wypełniając wniosek o wpis do ewidencji działalności gospodarczej

musiałeś wybrać rodzaj prowadzonej dokumentacji księgowej, teraz

musisz określić sposób opodatkowania, jaki wybrałe(a)ś.

Wybierz formę opodatkowania

Osoby fizyczne prowadzące działalność gospodarczą mają prawo do

wyboru formy opodatkowania. Z pewnymi wyjątkami do dyspozycji są

cztery formy:

OPODATKOWANIE PODATKIEM DOCHODOWYM

• zasady ogólne - skala podatkowa/podatek liniowy;

• ryczałt ewidencjonowany;

• karta podatkowa.

W przypadku wybrania formy opodatkowania na zasadach ogólnych

stawkami progresywnymi lub stawką liniową, należy prowadzić

ewidencje dla potrzeb rozliczenia dochodów w celu ustalenia

dochodu do opodatkowania.

Księgowość w uproszonej formie jest dopuszczalna dla przedsiębiorców

o małej skali działalności i jest prowadzona w formie Podatkowej Księgi

Przychodów i Rozchodów.

Rozliczanie na zasadach ogólnych jest dostępne dla każdego

podatnika i - ogólnie mówiąc jest to płacenie podatku od dochodu

(przychody minus koszty) wg stawek progresywnych 18% i 32%. Zaletą

tego rozwiązania jest np. możliwość korzystania z dodatkowych ulg i

preferencji (np. wspólne rozliczanie z dzieckiem bądź małżonkiem).

Podatek liniowy oznacza, że bez względu na wysokość dochodu

zawsze płaci się stawkę podatku tj. 19%. Minusem rozwiązania jest

niemożność skorzystania z jakichkolwiek dodatkowych ulg i preferencji.

W zastosowaniu podatku liniowego istnieje pewne ograniczenie – nie

może go stosować ten przedsiębiorca, który swoje usługi w bieżącym lub

poprzednim roku podatkowym świadczył byłemu pracodawcy

(szczegóły - art. 9a ustęp 3 ustawy o podatku dochodowym od osób

fizycznych).

Podatku liniowego nie można zastosować również w przypadku

dochodów uzyskiwanych na podstawie kontraktu menedżerskiego ( są to

tzw. przychody z działalności wykonywanej, a podatek liniowy można

zastosować tylko do opodatkowania przychodów uzyskiwanych z

działalności gospodarczej).

Podatnicy podatku dochodowego od osób prawnych prowadzą

księgi rachunkowe / handlowe zgodnie z ustawą z dnia 29 września

1994 r. o rachunkowości (Dz. U. z 2002 r., Nr 76, poz. 694 z późn.

zm.).

Rozliczać się ryczałtowo może niemal każdy podatnik, z wyjątkami

określonymi w art. 6 i art. 8 ustawy o zryczałtowanym podatku

dochodowym od niektórych przychodów osiąganych przez osoby

fizyczne.

W przypadku wybrania ryczałtu ewidencjonowanego należy zaprowadzić

ewidencję przychodów. Koszty w tym przypadku są nieistotne dla

rozliczeń z fiskusem.

Karta podatkowa jest dostępna tylko dla wąskiej grupy podatników,

określonej w ustawie (art. 23 i załączniki 1, 2, 3, 4 ustawy o

zryczałtowanym podatku dochodowym od niektórych przychodów

osiąganych przez osoby fizyczne). Na takich warunkach mogą się

rozliczać np. korepetytorzy udzielający lekcji na godziny czy osoby

sprzedające domowe posiłki lub handlujące produktami spożywczymi.

Jednak szczegóły tej działalności są określone w ustawie - warto

wcześniej dokładnie sprawdzić, pod jakimi warunkami takie rozliczanie

jest możliwe.

W przypadku karty podatkowej nie trzeba prowadzić żadnej ewidencji.

Należy jednak pamiętać o prowadzeniu ewidencji sprzedaży dla

potrzeb utraty zwolnienia z obowiązku prowadzenia ewidencji przy

zastosowaniu kas rejestrujących.

W rozporządzeniu Ministra Finansów w sprawie zwolnień z obowiązków

prowadzenia ewidencji przy zastosowaniu kas rejestrujących

szczegółowo zawarto kto i jakie musi spełniać warunki aby móc

korzystać z tego zwolnienia oraz wykaz czynności, których nie obejmuje

zwolnienie.

Gdy nasza firma posiada choć jeden środek trwały lub przedmiot

zaliczany do wyposażenia naszej firmy, musimy prowadzić

odpowiednio rejestr środków trwałych i ewidencję wyposażenia.

Osoby, które używają prywatnego samochodu do celów służbowych,

powinny pamiętać o prowadzeniu ewidencji przebiegu pojazdu.

Ponadto gdy przedsiębiorca zatrudnia pracownika:

1. zobowiązany jest, wypłacając wynagrodzenie, do potrącenia

z wynagrodzenia osoby fizycznej zaliczki na podatek dochodowy,

2. pobiera zaliczkę od dochodu, tzn. przychód minus możliwe do

potrącenia koszty,

3. musi do dnia 20 miesiąca następującego po miesiącu, w którym

zaliczkę pobrano, wpłacić ją na rachunek właściwego urzędu

skarbowego,

4. przesyła do końca lutego następnego roku podatnikowi i urzędowi

skarbowemu właściwemu dla podatnika formularz PIT-11,

5. jest obowiązany przesłać roczną deklarację – do końca stycznia roku

następującego po roku podatkowym do urzędu skarbowego, którym

kieruje naczelnik urzędu skarbowego właściwy według miejsca

zamieszkania płatnika, a jeżeli płatnik nie jest osobą fizyczną,

według siedziby bądź miejsca prowadzenia działalności, gdy płatnik

nie posiada siedziby – PIT-4R.

Ponadto prowadzi:

Ewidencję czasu pracy pracownika,

Ewidencję wynagrodzeń,

Indywidualne karty przychodów pracownika.

Być VATowcem, czy nie być?

Każda osoba zakładająca własną działalność gospodarczą ma prawo

skorzystać ze zwolnienia z rejestracji do podatku VAT. Z obowiązku

bycia VAT-owcem są zwolnieni przedsiębiorcy, których wartość

sprzedaży nie przekroczy 150 tysięcy złotych (limit 2012 rok).

Decyzja o zarejestrowaniu się jako płatnik tego podatku od początku

istnienia firmy zależy od indywidualnej sytuacji przedsiębiorcy.

Uwaga: Istnieją rodzaje działalności gospodarczej, które wymagają

zgłoszenia do VAT-u wraz z rejestracją działalności, np. PKD 70.22.Z

- Pozostałe doradztwo w zakresie prowadzenia działalności

gospodarczej i zarządzania.

Osoby, które chcą lub muszą zostać płatnikami podatku VAT, muszą

złożyć w urzędzie skarbowym druki VAT-R (lub VAT-R/UE, jeśli

usługi będą świadczone poza Polską na terenie Unii Europejskiej).

Koszt zgłoszenia to 170 złotych.

Niezależnie od formy opodatkowania, jeśli jesteśmy płatnikami VAT

musisz prowadzić ewidencje dla podatku VAT (dostaw, nabyć) w

celu prawidłowego sporządzenia deklaracji dotyczącej tego podatku.

Prowadząc pozarolniczą działalność gospodarczą podatnik opłaca:

•

Podatek dochodowy (np. od osób fizycznych – zeznanie PIT-36 bądź

PIT-36L, od osób prawnych – zeznanie CIT-8, ryczałt – PIT-28, karta

podatkowa – PIT-16)

lub

•

Łącznie podatek dochodowy oraz podatek od towarów i usług

(deklaracja VAT-7 – rozliczanie miesięczne lub VAT-7K – rozliczanie

kwartalne).

Zdecyduj, kto zajmie się księgowością

Wyrób pieczątkę firmową

Załóż konto firmowe

Uwaga

Osoba rozpoczynająca działalność gospodarczą po dokonaniu

formalności związanych z założeniem konta bankowego

zobowiązana jest do złożenia w urzędzie skarbowym na druku zgłoszenia

aktualizacyjnego

osoby

fizycznej

prowadzącej

samodzielną działalność gospodarczą (NIP-7).

Zgłoś się do ZUS

Zgłoś się do PIS i PIP

PRAWA I OBOWIĄZKI PODATNIKA

Zgodnie z art. 84 Konstytucji Rzeczypospolitej Polskiej wszyscy jesteśmy

zobowiązani do płacenia podatków. Wiążą się z tym nie tylko obowiązki,

ale także określone prawa, które przysługują podatnikom. Podstawowe

prawa i obowiązki podatnika wynikają z ustawy z 29 sierpnia 1997 r.

Ordynacja podatkowa (Dz. U. nr 137, poz. 926 ze zm.), która normuje

ogólne zagadnienia prawa podatkowego. Znajomość tych uregulowań

ułatwia wywiązywanie się z obowiązków podatkowych oraz wskazuje,

czego podatnik może oczekiwać i domagać się ze strony organu

podatkowego.

W świetle unormowań zawartych w Ordynacji podatkowej, podatnik ma

prawo:

•

płacić podatek w wysokości nie wyższej niż to wynika z przepisów

prawa podatkowego;

•

wnioskować o stwierdzenie nadpłaty podatku;

•

korzystać z ulg podatkowych przewidzianych w przepisach prawa

podatkowego;

•

zwrócić się z wnioskiem, z uwagi na swój ważny interes, o

odroczenie terminu płatności podatku, rozłożenie na raty zapłaty

podatku lub zaległości podatkowej wraz z odsetkami za zwłokę,

umorzenie zaległości podatkowej lub odsetek za zwłokę;

•

skorygować złożoną deklarację (zeznanie) w przypadku popełnienia

błędów dot. określenia wysokości zobowiązania podatkowego,

wysokości kwoty nadpłaty lub zwrotu podatku oraz innych danych

zawartych w ich treści;

•

zwrócić się do właściwego urzędu skarbowego o udzielenie pełnej i

rzetelnej informacji;

•

oczekiwać, że jego sprawa zostanie załatwiona bez zbędnej zwłoki,

jednak nie później niż w ciągu miesiąca, a w postępowaniu

odwoławczym – nie później niż w ciągu 2 miesięcy od dnia

otrzymania odwołania przez organ odwoławczy;

•

•

•

•

•

•

•

•

brać czynny udział w każdym stadium postępowania podatkowego,

przeglądać akta sprawy, kopie lub odpisy oraz wypowiadać się przed

wydaniem decyzji co do zebranych dowodów i materiałów oraz

zgłoszonych żądań;

brać udział w czynnościach podejmowanych przez urząd skarbowy

w trakcie kontroli podatkowej;

działać za pośrednictwem pełnomocnika;

wystąpić do właściwego organu podatkowego z wnioskiem o

przywrócenie terminu procesowego, określonego do dokonania

czynności (np. do wniesienia odwołania, zażalenia), w przypadku

gdy podatnik nie dotrzymał tego terminu;

odwołać się od decyzji (postanowienia) Naczelnika Urzędu

Skarbowego do Dyrektora Izby Skarbowej, a następnie wnieść

skargę do Wojewódzkiego Sądu Administracyjnego;

wystąpić z roszczeniem odszkodowawczym za poniesioną szkodę

wskutek wydania decyzji, która w wyniku wznowienia postępowania

została uchylona lub stwierdzono jej nieważność;

żądać wydania zaświadczenia ze względu na swój interes prawny w

urzędowym potwierdzeniu określonych faktów lub stanu prawnego;

ochrony danych osobowych, zawartych w deklaracjach podatkowych

oraz we wszelkich innych dokumentach i informacjach składanych

do organu podatkowego.

Natomiast do podstawowych obowiązków podatnika należy zaliczyć:

•

przestrzeganie prawa podatkowego;

•

rejestrację w urzędzie skarbowym w celu uzyskania Numeru

Identyfikacji Podatkowej (NIP);

•

aktualizację danych objętych zgłoszeniem identyfikacyjnym NIP oraz

zgłoszeniem rejestracyjnym VAT, w terminach określonych w

ustawach;

•

zapłatę podatku w wysokości nie niższej niż wynika to z przepisów

prawa podatkowego;

•

przestrzeganie terminów płatności podatków;

•

stawiennictwo na wezwanie organu podatkowego, osobiście lub za

pośrednictwem pełnomocnika, w celu dostarczenia żądanych

dokumentów, złożenia wyjaśnień lub dokonania określonych

czynności;

•

umożliwienie pracownikom organów podatkowych wykonywanie

czynności kontrolnych;

•

przechowywanie wszelkich dokumentów podatkowych (rachunków,

faktur, ksiąg podatkowych, dokumentów związanych z poborem lub

inkasem podatków, itp.) do czasu upływu terminu przedawnienia

zobowiązania podatkowego;

•

uiszczanie opłaty skarbowej w przypadku składania do organu

podatkowego podania w indywidualnej sprawie.

SYSTEM e-DEKLARACJE

Dlaczego warto złożyć zeznanie drogą elektroniczną?

Dostępność usług przez Internet jest dziś standardem. Już po raz

czwarty mamy możliwość złożenia zeznania podatkowego przez Internet.

Pozwala to nie tylko ograniczyć formalności do minimum. Ta forma

rozliczenia gwarantuje oszczędność czasu oraz kosztów związanych z

opłatami pocztowymi, czy z dotarciem do urzędu skarbowego. Wszystko

za pomocą jednego narzędzia – komputera z dostępem do Internetu.

Do wysłania najpopularniejszych formularzy nie jest też potrzebny

kwalifikowany podpis elektroniczny, bez niego złożymy PIT-28, PIT-36,

PIT-36L, PIT-37, PIT-38, PIT-39, PIT-16A oraz PIT-19A za 2011 r. i

wniosek PIT-16 w 2012 r. Możliwe jest też złożenie zeznania

podatkowego wspólnie z małżonkiem bez dodatkowych formalności

jakimi w przeszłości był wymóg składania pełnomocnictwa. Również w

formie elektronicznej można złożyć korektę deklaracji czy zeznania.

System stworzony został w taki sposób, by podatnik mógł z niego

korzystać praktycznie bez żadnego wysiłku. Jest intuicyjny, przyjazny dla

użytkownika, prowadzi przez kolejne kroki wymagane przy wypełnianiu, a

potem wysłaniu deklaracji.

Zaletą systemu jest przejrzystość oraz to, że ma wiele przydatnych

rozwiązań technicznych, m.in. rozwijane listy pól, obowiązkowe pola są

oznaczone ramką i dodatkowo opisane. Ponadto program na bieżąco

sprawdza poprawność wprowadzanych danych. Bezpieczeństwo

przesyłanych danych zagwarantowane jest dzięki wymogowi autoryzacji

deklaracji (kwalifikowanym podpisem elektronicznym lub co najprostsze i

bezkosztowe kwotą przychodu wykazaną w poprzednim zeznaniu

rocznym). W ten sposób wyeliminowana zostaje możliwość podszycia się

pod podatnika. Nie ma też powodu martwić się, czy złożony w ten

sposób formularz dotarł do urzędu – program wydaje potwierdzenie w

sytuacji poprawnego przebiegu całej operacji albo wyświetli odpowiedni

komunikat. Złożone poprawnie zeznanie pozwala na wygenerowanie

Urzędowego Poświadczenia Odbioru (UPO). To potwierdzenie

traktowane jest na równi z dowodem nadania listu poleconego czy

złożeniem zeznania bezpośrednio w urzędzie skarbowym.

STRONY INTERNETOWE:

URZĘDU SKARBOWEGO W KOLE:

www.uskolo.pl

MINISTERSTWA FINANSÓW:

www.mf.gov.pl

E-DEKLARACJE:

www.e-deklaracje.gov.pl

DZIĘKUJEMY ZA UWAGĘ