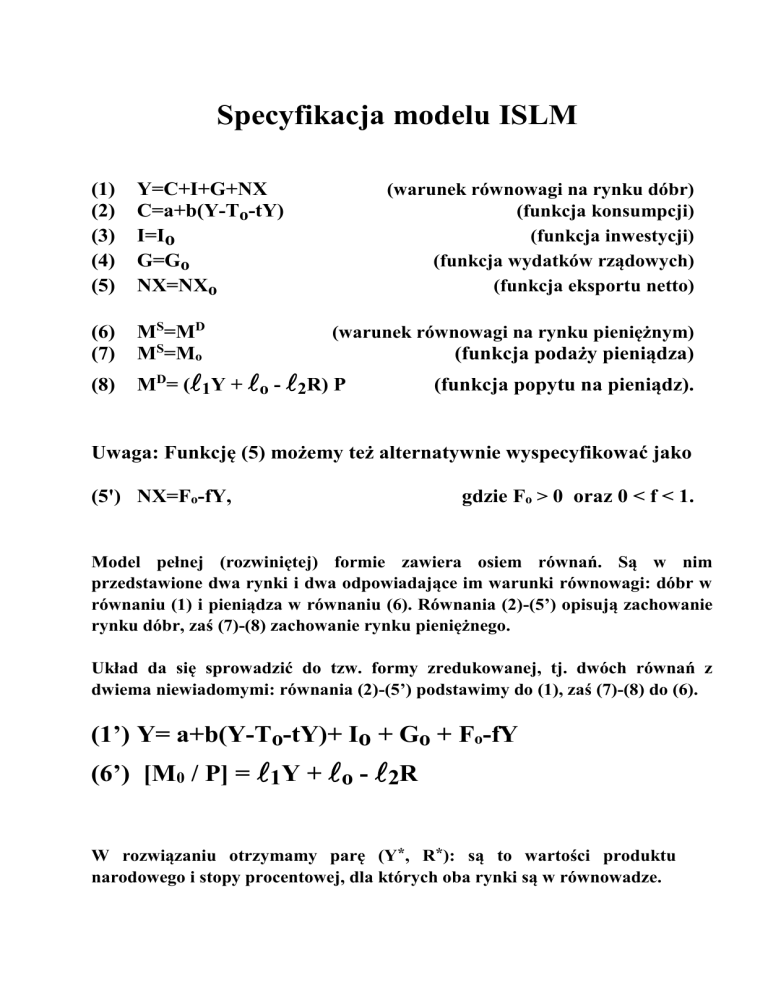

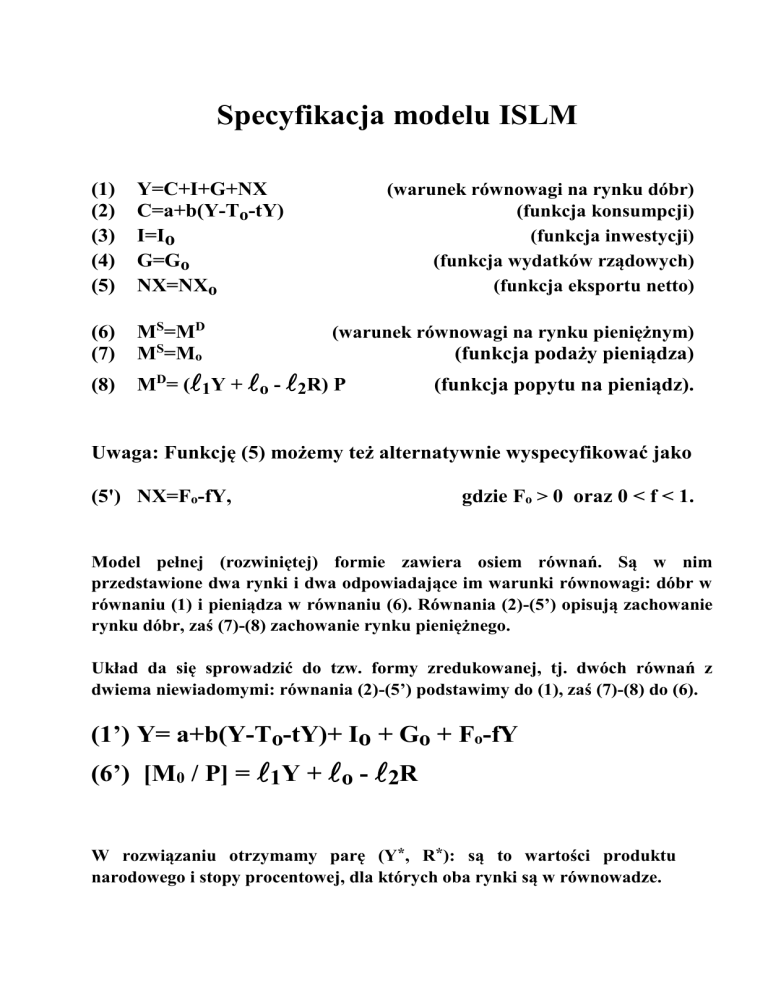

Specyfikacja modelu ISLM

(1)

(2)

(3)

(4)

(5)

Y=C+I+G+NX

C=a+b(Y-To-tY)

I=Io

G=Go

NX=NXo

(6)

(7)

MS=MD

MS=Mo

(8)

MD= (1Y + o - 2R) P

(warunek równowagi na rynku dóbr)

(funkcja konsumpcji)

(funkcja inwestycji)

(funkcja wydatków rządowych)

(funkcja eksportu netto)

(warunek równowagi na rynku pieniężnym)

(funkcja podaży pieniądza)

(funkcja popytu na pieniądz).

Uwaga: Funkcję (5) możemy też alternatywnie wyspecyfikować jako

(5') NX=Fo-fY,

gdzie Fo > 0 oraz 0 < f < 1.

Model pełnej (rozwiniętej) formie zawiera osiem równań. Są w nim

przedstawione dwa rynki i dwa odpowiadające im warunki równowagi: dóbr w

równaniu (1) i pieniądza w równaniu (6). Równania (2)-(5’) opisują zachowanie

rynku dóbr, zaś (7)-(8) zachowanie rynku pieniężnego.

Układ da się sprowadzić do tzw. formy zredukowanej, tj. dwóch równań z

dwiema niewiadomymi: równania (2)-(5’) podstawimy do (1), zaś (7)-(8) do (6).

(1’) Y= a+b(Y-To-tY)+ Io + Go + Fo-fY

(6’) [M0 / P] = 1Y + o - 2R

W rozwiązaniu otrzymamy parę (Y*, R*): są to wartości produktu

narodowego i stopy procentowej, dla których oba rynki są w równowadze.

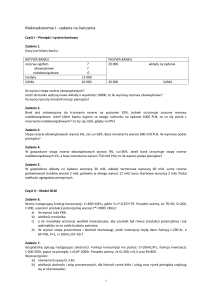

Specyfikacja modelu ISLM (c.d.)

Stopę procentowa można też wprowadzić do równań występujących w

pierwszej (keynesowskiej) części naszego modelu. Modyfikując równania

(3) oraz (5') otrzymamy:

(3') I=E-dR,

gdzie E > 0, d>0

(5'') NX=Fo-fY-gR, gdzie Fo > 0, 0 < f < 1, g > 0

Kształt równania inwestycji (3’) znajduje uzasadnienie w tym, co

powiedzieliśmy o funkcji inwestycji we wcześniejszych partiach wykładu

(przy omawianiu prostego modelu keynesowskiego).

Wprowadzenie stopy procentowej R do funkcji eksportu netto (5’’) w sposób

zakładający, iż pierwsza pochodna cząstkowa ∂NX/∂R < 0 wymaga pewnego

wyjaśnienia. W największym skrócie związek między stopą procentową R i

eksportem netto NX (zwany w literaturze “mechanizmem transmisji”), wygląda

następująco.

Jeśli R rośnie, to krajowe papiery wartościowe (denominowane w walucie

krajowej) ciewszą się wiekszym popytem – tak w kraju, jak za granicą. Papiery

te zagranica kupuje za walutę krajową. Rośnie zatem popyt na tę ostatnią, a

następnie jej cena wyrażona w walucie zagranicznej – czyli kurs walutowy.

Waluta krajowa jest teraz droższa dla zagranicy. Oznacza to, że dobra krajowe,

których cena wyrażona w walucie krajowej nie zmienia się, są dla zagranicy

droższe (wyższa cena w walucie zagranicznej). Popyt zagranicy na te dobra

spada, spada nasz eksport, a w konsekwencji (ceteris paribus) spada nasz

eksport netto. Wzrost R wywołał spadek NX.

Powyższe rozumowanie zakłada, miedzy innymi, możliwość zmiany wysokości

kursu walutowego oraz dostęp zagranicy do krajowego rynku papierów

wartościowych (rynku kapitałowego).

Ostatecznie, w formie zredukowanej, model wygląda następująco:

(1’’)

Y= a+b(Y-To-tY)+ Eo –dR + Go + Fo-fY-gR

(6’)

[M0 / P] = o + 1Y - 2R

Rozwiązując równanie (1’’) dla R, otrzymujemy

dR + gR = -Y + bY –btY – fY + a – bTo + Eo + Fo + Go

R

Y 1 b bt f a bT0 E 0 F0 G0

dg

Dla wygody i przejrzystości możemy to zapisać jako

R

a bT0 E 0 F0 G0 1 b1 t f

Y

dg

dg

Równanie to opisuje równowagę na rynku realnym (dóbr i usług). Nosi ono nazwę IS. W naszej

liniowej wersji modelu, przy założeniu, że

a E 0 F0 G0

T0

b

otrzymaliśmy równanie prostej IS [R=f(Y)] o dodatnim wyrazie wolnym

a bT0 E 0 F0 G0

0

dg

i o ujemnym współczynniku kierunkowym

1 b1 t f 0

(Czytelnik powinien sam wywnioskować dlaczego wyrażenie [1-b(1-t)+f] jest dodatnie). Oczywiście

równie dobrze moglibyśmy rozwiązać równanie IS dla zmiennej Y, otrzymując Y=φ(R).

W równaniu IS występują między innymi wielkości Go, To oraz t – odpowiednio wydatki rządowe na

zakup dóbr i usług, podatki kwotowe oraz stopa podatkowa. Mówimy, że równanie IS (funkcja IS) jest

sparametryzowane tymi wielkościami. Zmieniając te “parametry” wpływamy na zmianę pozycji

prostej IS. Do zagadnienia tego wrócimy nieco później, analizując wpływ polityki gospodarczej

(zmienne Go, To oraz t są instrumentami polityki fiskalnej) na równowagę makroekonomiczną.

Przekształcając równanie (6’) otrzymujemy natomiast

M

l0 l1Y 0

P

R

l2

Lub inaczej

R

l0 M 0 l1

Y

l2 P l2

Jest to równanie LM, opisujące równowagę na rynku pieniężnym. Ma ono ujemny wyraz wolny oraz

dodatni współczynnik kierunkowy. W równaniu LM występuje, między innymi, wielkość [M o/P] –

realny zasób pieniądza. Używając terminologii wprowadzonej przy omawianiu funkcji IS, powiemy,

że funkcja LM jest sparametryzowana wielkością [Mo/P], lub – jeśli tak będzie dogodniej –

sparametryzowana wielkościami M i P. M to nominalny zasób pieniądza, zaś P to ogólny poziom cen

w gospodarce (wyrażony agregatowym indeksem cen P). Wielkość zasobu pieniądza M jest

instrumentem polityki pieniężnej – możemy zatem prześledzić, w jaki sposób regulowanie podaży

pieniądza wpływa na równowagę makroekonomiczną.

Uważny czytelnik zauważył z pewnością, że dotąd nie podaliśmy ostatecznego rozwiązania Modelu

ISLM, to jest pary wartości zmiennych Y oraz R, dla których oba rynki (realny i pieniężny) są w

równowadze. Podaliśmy jedynie równanie IS – zbiór wartości (Y; R), dla których rynek realny jest w

równowadze, oraz równanie LM – zbiór wartości (Y; R), dla których rynek pieniężny jest w

równowadze.

( LM )

( IS )

M

l0 l1Y

P l0 M

R

l2

l2 P

l1

Y

l2

a bT0 E 0 F0 G0 1 b1 t f

R

Y

dg

dg