Ustawa z dnia 6 grudnia 2013 r. o zmianie niektórych ustaw

w związku z określeniem zasad wypłaty emerytur ze środków

zgromadzonych w otwartych funduszach emerytalnych

Strona główna Ubezpieczenia Społeczne Ubezpieczenie emerytalne Ustawa o zasadach wypłaty emerytur ze środków

zgromadzonych w otwartych funduszach emerytalnych.

Ustawa z dnia 6 grudnia 2013 r. o zmianie niektórych ustaw w związku z określeniem zasad

wypłaty emerytur ze środków zgromadzonych w otwartych funduszach emerytalnych (Dz. U.

z 2013 r., poz. 1717) wprowadziła zasadnicze zmiany w funkcjonowaniu otwartych funduszy

emerytalnych. Zmiany te dotyczą przede wszystkim zasad inwestowania środków otwartych

funduszy emerytalnych (OFE), obniżenia opłat pobieranych przez OFE, sposobu ustalania

świadczeń emerytalnych, możliwości dokonania wyboru co do przekazywania składki albo do

OFE i na subkonto w ZUS albo wyłącznie na subkonto w ZUS.

Zmiany w zakresie zasad polityki inwestycyjnej OFE

W dniu 3 lutego 2014 r. OFE umorzyły 51,5% jednostek rozrachunkowych zapisanych na

rachunku każdego członka otwartego funduszu emerytalnego, które zostaną, zgodnie

z przepisami ustawy zewidencjonowane przez Zakład Ubezpieczeń Społecznych na

subkontach ubezpieczonych w ZUS. OFE umorzyły aktywa zainwestowane między innymi

w obligacje i bony emitowane przez Skarb Państwa oraz papiery wartościowe opiewające na

świadczenia pieniężne, gwarantowane lub poręczane przez Skarb Państwa. Tak więc, na

rachunkach w OFE pozostały środki, w kwocie wynikającej z liczby pozostałych jednostek

rozrachunkowych (48,5%).

OFE, nie mogą inwestować w skarbowe instrumenty dłużne oraz w instrumenty dłużne

gwarantowane przez Skarb Państwa. Od dnia 3 lutego 2014 r. OFE nie mogą inwestować

w akcje mniej niż 75% swoich aktywów. W 2015 r. limit ten zostanie zmniejszony do 55%,

w 2016 r. – 35%, a w 2017 r. – 15%.

Zmiany ustawowe w zakresie polityki inwestycyjnej OFE mają na celu przywrócenie

rynkowego (kapitałowego) charakteru otwartych funduszy emerytalnych.. OFE stosowały

zbliżoną politykę inwestycyjną, co w połączeniu z mechanizmem obliczania średniej stopy

zwrotu oraz minimalnej wymaganej stopy zwrotu, powodowało, że OFE zamiast konkurować

ze sobą, naśladowały siebie nawzajem. Obowiązujący sposób wyliczania minimalnej stopy

zwrotu powodował również, że OFE – osiągając nawet ujemne stopy zwrotu – nie były

zobowiązane do pokrywania utraty środków. W związku z powyższym zlikwidowano

minimalną stopę zwrotu, mając na względzie dobrowolność uczestnictwa w OFE oraz

urynkowienie zasad inwestycyjnych otwartych funduszy.

Od 1 lutego 2014 r. do OFE odprowadzana jest składka na poziomie 2,92%, co odpowiada

40% limitowi inwestycji otwartych funduszy emerytalnych w akcje przy pierwotnej

wysokości składki przekazywanej do otwartych funduszy emerytalnych. Jednocześnie

1

stopniowo zmniejszeniu ulegają limity dotyczące inwestycji zagranicznych, w związku z

realizacją wyroku Trybunału Sprawiedliwości Unii Europejskiej w sprawie C-271/09.

Obniżenie opłat

Pomimo wprowadzenia zakazu akwizycji, powodującego znaczny spadek kosztów, żadne z

funkcjonujących na polskim rynku powszechnych towarzystw emerytalnych nie podjęło

decyzji o obniżeniu wysokości pobieranych opłat. Jedenaście z trzynastu funkcjonujących na

rynku OFE pobierało do chwili wejścia w życie ustawy opłatę w wysokości 3,5%

przekazywanej składki, a więc na maksymalnym dopuszczalnym poziomie. Wysoka

rentowność PTE i obniżone koszty działalności towarzystw stwarzały wciąż duże pole do

dalszych obniżek opłat. Stąd też w ustawie obniżono o połowę maksymalną opłatę od składki

- do poziomu 1,75%. Umożliwiono również otwartym funduszom emerytalnym

zróżnicowanie opłaty od składki w zależności od stażu członkowskiego OFE mogą pobierać

opłatę od składki w niższej wysokości w stosunku do członków posiadających dłuższy staż

członkowski, określony w statucie funduszu.

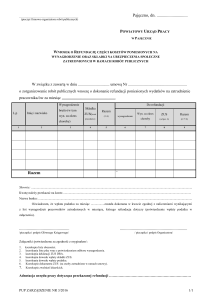

Zasada dobrowolności w zakresie przekazywania przyszłych składek do

OFE

Ustawą z wprowadzona została zasada dobrowolności w zakresie przekazywania przyszłych

składek do OFE. Decyzję, czy składka w wysokości 2,92% podstawy wymiaru, ma być

przekazywana do OFE czy na subkonto w ZUS, będzie można podjąć wyłącznie w okresie

tzw. okienek transferowych, od 1 kwietnia do 31 lipca 2014 r., następnie w okresie tych

samych miesięcy w 2016 r., a następnie co 4 lata. W okienkach transferowych będzie można

zmienić swoją poprzednią decyzję o sposobie przekazywania składek, do OFE czy na

subkonto lub odwrotnie. Umożliwi to dokonywanie wyboru oraz podejmowanie decyzji przez

członków OFE o przekazywaniu składki albo nadal do OFE albo na subkonto lub odwrotnie

oraz ewentualną zmianę poprzedniej decyzji.

Zasady dokonywania wyboru odnośnie sposobu alokacji składki przez

osoby będące członkami OFE

W przypadku gdy członek OFE nie podejmie decyzji i nie złoży w ZUS żadnego

oświadczenia, ani o przekazywaniu przyszłych składek do OFE ani oświadczenia o

zewidencjonowaniu składki, poprzednio kierowanej do OFE, na subkoncie w ZUS, składka

będzie ewidencjonowana wyłącznie na subkoncie, począwszy od składki opłaconej za lipiec

2014 r.

Składając oświadczenie o przekazywaniu składki do OFE, członek OFE moze wyrazić

akces/wolę zmiany dotychczasowego funduszu na inny, wybrany przez siebie, znajdujący się

na zamieszczonej w oświadczeniu liście z nazwami wszystkich OFE, funkcjonujących na

rynku. Jest to jedynie wyrażenie woli zmiany dotychczasowego funduszu emerytalnego.

Wybrany przez nas fundusz skontaktuje się z nami, po otrzymaniu naszego oświadczenia od

ZUS w celu zawarcia nowej umowy członkowskiej. Zmiana OFE, gdy podtrzymamy swoją

decyzję z oświadczenia, nastąpi w najbliższej sesji transferowej. Sesje transferowe odbywają

się cztery razy do roku, w luty, maju, sierpniu i listopadzie. Zmiana OFE jest bezpłatna.

2

Decydując się o dalszym przekazywaniu składek do dotychczasowego OFE, nie musimy

podpisywać żadnej nowej umowy. Wystarczy złożenie oświadczenia o przekazywaniu

składek do OFE w wyznaczonym w ustawie, okresie, czyli w tzw. okienku transferowym.

Oświadczenie można złożyć do Zakładu Ubezpieczeń Społecznych (ZUS) osobiście,

listownie, przez Internet (poprzez e-PUAP).

Zasady dokonywania wyboru odnośnie sposobu alokacji składki przez

osoby podejmujące pierwszą aktywność zawodową

Osoba, która podejmuje pierwszą aktywność zawodową, rodząca obowiązek ubezpieczenia

społecznego (emerytalnego) może zostać członkiem OFE, dokonując samodzielnego wyboru

OFE i podpisując umowę z OFE w okresie pierwszych miesięcy podlegania ubezpieczeniu

emerytalnemu. Członkostwo w otwartym funduszu emerytalnym następuje z chwilą zawarcia

umowy z funduszem, jeśli w dniu zawarcia pierwszej umowy osoba ta podlega lub podlegała

w okresie 4 miesięcy przed dniem zawarcia umowy ubezpieczeniu emerytalnemu i po

dokonaniu odpowiedniego wpisu w Centralnym Rejestrze Członków Otwartych Funduszy

Emerytalnych. Jeśli w tym okresie nie zostanie podpisana umowa z OFE, składka będzie

ewidencjonowana wyłącznie na subkoncie w ZUS.

Tak więc w przypadku, gdy osoba wchodząca na rynek pracy nie zdecyduje się na wybór

OFE, część składki będzie kierowana wyłącznie na subkonto.

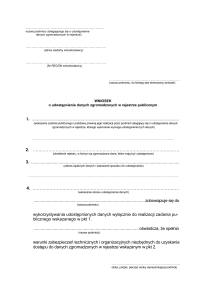

Zasady dziedziczenia środków zgromadzonych w OFE i na subkoncie w ZUS

Zasady dziedziczenia środków zgromadzonych zarówno w OFE jak i na subkoncie w ZUS

pozostały nie zmienione. Dziedziczenie środków zewidencjonowanych na subkoncie w ZUS

odbywa się na takich samych zasadach jak w przypadku środków zgromadzonych w OFE.

Stąd też potrzeba ujednolicenia informacji w zakresie stosunków majątkowych ze

współmałżonkiem oraz możliwość wskazania osób uposażonych do środków

zewidencjonowanych na subkoncie.

W związku z powyższym konieczne jest poinformowanie ZUS przez ww. ubezpieczonego o

stosunkach majątkowych istniejących między nim a jego współmałżonkiem oraz wskazanie

osób uprawnionych do otrzymania zgromadzonych środków po śmierci ubezpieczonego. ZUS

został zobowiazany do poinformowania ubezpieczonego, który nie zawarł umowy z otwartym

funduszem emerytalnym, o obowiązku złożenia pisemnego oświadczenia o stosunkach

majątkowych istniejących między nim a jego współmałżonkiem, oraz o tym, że może

wskazać osoby uprawnione do otrzymania środków po jego śmierci.

Finansowe konsekwencje wyboru przekazywania przyszłych składek do

OFE lub do ZUS dla ubezpieczonego

Podstawowa różnica pomiędzy środkami zewidencjonowanymi na subkoncie a

zgromadzonymi na rachunku w OFE wynika z gwarancji, jakim podlegają te środki. Na

subkoncie wartość środków jest gwarantowana przez państwo i ich wartość nie może ulec

zmniejszeniu. Środki te podlegają waloryzacji opartej na wzroście PKB z ostatnich pięciu lat.

Środki zgromadzone na rachunku w OFE nie podlegają gwarancji państwa ani też

powszechne towarzystwa emerytalne, które zarządzają OFE nie gwarantują zachowania ich

wartości. W konsekwencji wartość środków zgromadzonych na rachunku w OFE może ulec

3

zmniejszeniu w wyniku wahań na giełdzie, a nawet znacznemu spadkowi w przypadku bessy,

z drugiej jednak strony ich wartość może w pewnych okresach rosnąć w tempie

przewyższającym wzrost PKB. OFE pobierają opłaty od składki oraz za zarządzanie

(zmniejszając o nie wartość środków), w przypadku ZUS nie ma opłat.

Podstawową zmianą wpływającą na bezpieczeństwo środków zgromadzonych w OFE jest

zakaz inwestowania w obligacje skarbowe. Tym samym zniesiona została gwarancja państwa

zachowania (i wzrostu) wartości części środków zgromadzonych w OFE. (wynikała ona z

gwarancji państwa w stosunku do wyemitowanych przez nie obligacji). Pozostała część

środków w OFE podlega regułom rynkowym i nie posiada żadnej gwarancji zachowania ich

wartości. W szczególności dotyczy to środków zainwestowanych w akcje. PTE nie

gwarantuje (bo nie może) kursów akcji na giełdzie. W związku z tym wartość środków

zgromadzonych na rachunku w OFE podlegać będzie fluktuacjom wynikającym ze zmiany

kursu giełdowego. W zależności od sytuacji na giełdzie wartość aktywów zgromadzonych na

koncie będzie wzrastać lub maleć. Wahania te mogą być duże.

Zmiana zasad ustalenia emerytury

Całość emerytury będzie wypłacana przez ZUS. Dodatkowo, by zapewnić bezpieczeństwo i

ochronę wartości środków zgromadzonych w OFE w ostatnim okresie oszczędzania na

emeryturę wprowadzona została zasada, zgodnie z którą na 10 lat przed osiągnięciem wieku

emerytalnego przez ubezpieczonego, co miesiąc na subkonto w ZUS przekazywana będzie

określona wartość środków zgromadzonych na rachunku członka OFE. W momencie

osiągnięcia wieku emerytalnego, na rachunku w OFE nie będzie żadnych środków.

Podstawą ustalenia emerytury, będzie suma środków zewidencjonowanych na koncie

i subkoncie wraz z kwotą środków przeniesioną z OFE do FUS. Sposób liczenia emerytur

będzie analogiczny jak w przypadku emerytury wypłacanej dotychczas przez Zakład

Ubezpieczeń Społecznych, a całość wypłaty świadczenia dokonywana będzie przez ZUS.

Środki zewidencjonowane na subkoncie i zgromadzone w OFE podlegają identycznym jak

dotychczas zasadom w zakresie dziedziczenia czy też podziału w przypadku ustania

małżeńskiej wspólności majątkowej. Przepisami ustawy wprowadzono możliwość

dziedziczenia środków również po przejściu na emeryturę. Środki zewidencjonowane na

subkoncie ubezpieczonego w ZUS, powiększone o środki przeniesione z rachunku w

otwartym funduszu emerytalnym w okresie pierwszych 36 miesięcy wypłaty emerytury,

licząc od miesiąca, w którym po raz pierwszy wypłacono emeryturę z FUS do miesiąca, w

którym nastąpiła śmierć emeryta, będą podlegać dziedziczeniu (wypłata gwarantowana).

Wypłata gwarantowana, tj. wypłata jednorazowego świadczenia pieniężnego jest ustalana

jako różnica pomiędzy powyżej wymienioną kwotą a iloczynem pełnych miesięcy w tym

okresie oraz trzydziestej siódmej części powyższej kwoty.

Akt prawny:

4

Ustawa z dnia 6 grudnia 2013 r. o zmianie niektórych ustaw w związku z określeniem zasad

wypłaty emerytur ze środków zgromadzonych w otwartych funduszach emerytalnych (Dz. U.

z 2013 r., poz. 1717)

5