UNIWERSYTET EKONOMICZNY

WE WROCŁAWIU

KAMIL SAKŁASKI

Referat:

ArbitraŜ na GPW - mechanizm,

kto go dokonuje,skala transakcji,

wpływ na indeks WIG20

Wrocław 2009

1

Spis treści

Wstęp………………………………………………………………………………………….. 3

1. Podstawy arbitrażu cash-and-carry………………………………………………………………………………. 5

1.1. Zamknięcie transakcji w dniu wygaśnięcia kontraktu……………………………………………. 5

1.1.1. Rynek bez kosztów transakcyjnych ……………………………………………………………….5

1.1.2. Rynek z kosztami transakcyjnymi i kapitałem obcym…………………………………… 8

1.2. Zamknięcie transakcji przed dniem wygaśnięcia kontraktu……………………………………..9

2. Podstawy arbitrażu reverse-cash-and-carry………………………………………………………………… 10

2.1. Zamknięcie transakcji w dniu wygaśnięcia kontraktu…………………………………………… 10

2.2. Zamknięcie krótkiego arbitrażu przed dniem wygaśnięcia…………………………………… 12

2

W tradycyjnym znaczeniu arbitraż oznacza sytuację, gdzie jedno dobro znajdujące się na

dwóch różnych rynkach ma różną cenę. W takiej sytuacji inwestor powinien dokonać

nieograniczonego zakupu dobra na rynku z ceną niższą i sprzedać je na konkurencyjnym

rynku po cenie wyższej, realizując tym samym nieskończony zysk bez ponoszenia ryzyka oraz

kosztów własnych. Sytuacja ta, jak wiadomo, stoi w sprzeczności z kardynalną zasadą

ekonomii – prawem jednej ceny, według którego powyższa sytuacja nie jest możliwa,

ponieważ nie dopuściłyby do tego siły popytu i podaży dążące do równowagi. W

rzeczywistości, prawda jak zwykle „leży gdzieś po środku”. Już w XIXw. finansiści zauważyli na

przykład, że cena złota w Londynie jest inna od tej dyktowanej przez bankierów w Nowym

Jorku. Kupując więc szlachetny kruszec w Europie i sprzedając go w Ameryce inkasowali zysk

bez ryzyka. Podobne sytuacje obserwowane były przez lata na rynkach towarowych czy

surowcowych, nie brak ich także w dzisiejszym świecie. Można więc stwierdzić, że arbitraż

istnieje na rynkach finansowych i nie jest pojęciem abstrakcyjnym, lecz czy pozwala on na

osiąganie nieskończonych zysków? Zdecydowanie nie, ponieważ wykupując towar na jednym

rynku podnosimy jego cenę, jednocześnie nasycając rynek równoległy, co powoduje

obniżenie ceny danego dobra i w efekcie spadek naszego zysku. Dokonuje się więc klasyczna

gra popytu i podaży sprowadzająca rynki do równowagi. Uogólniając wnioski można więc

stwierdzić, że arbitraż jest procesem wspomagającym utrzymanie równowagi rynkowej,

sterującym popytem i podażą, gdy ceny na rynkach zaczynają się różnic.

W odniesieniu do polskiej GPW arbitraż może być postrzegany jako niedostosowanie

cenowe odpowiednich aktywów i gdy tylko taka sytuacja pojawia się na rynku, inwestorzy

natychmiast ją wykorzystują zajmując długą pozycję w instrumencie tańszym i krótką w

droższym, doprowadzając tym samym ceny do równowagi. Dzięki tej zasadzie, nie istnieje

możliwość permanentnego arbitrażu na giełdzie, co potwierdzają słowa słynnego przysłowia:

„nie ma na rynku takiej rzeczy jak darmowy obiad” (there’s no such thing as a free lunch).

Na polskim parkiecie arbitrażyści koncentrują się głownie wokół obrotu kontraktami

financial futures, konstruując przy tym dośc zaawansowane strategie inwestycyjne.

W niniejszym opracowaniu omówione zostaną jednak tylko te podstawowe, bazujące na

akcjach i kontraktach terminowych, przy czym podkreślic należy fakt, że na rynku financial

futures arbitraż w tradycyjnym znaczeniu nie występuje. Wynika to z faktu, że wszelkie

operacje na instrumentach pochodnych zawierają większą lub mniejszą dozę ryzyka.

W naszym wypadku ograniczone jest ono pytaniem, czy np. zyski arbitrażowe będą na tyle

duże, by pokryc koszty związane z opłatami, prowizjami i codziennymi rozliczeniami.

Dodatkowo trzeba pamiętać, że zarówno instrument bazowy jak i kontrakt futures,

wykorzystywane przy strategii arbitrażowej, stanowią w rzeczywistości dwa odrębne

instrumenty finansowe (w klasycznym arbitrażu kupujemy i sprzedajemy ten sam

instrument) o których cenie osobno decyduje popyt i podaż. Każdego dnia danej cenie spot

odpowiada inna cena kontraktu, a równocześnie każdej cenie spot odpowiada inna

teoretyczna wartość futures, czyli tzw. fair value. Inwestor może więc osiągnąć zysk

3

arbitrażowy w przypadku rozbieżności między ceną teoretyczną kontraktu a jego aktualną

ceną rynkową, wynikającą właśnie z gry popytu i podaży.

Podstawowym warunkiem realizacji strategii arbitrażowych jest wysoka płynność

zarówno na rynku instrumentu bazowego, jak i na rynku kontraktów. Dzięki temu

arbitrażyści mogą wykorzystywać nadarzające się okazje (jak pamiętamy permanentny

arbitraż nie jest możliwy) osiągnięcia zysku i doprowadzają do wyrównania się cen

rynkowych i teoretycznych kontraktów oraz zapewniają ścisły związek pomiędzy

notowaniami na rynku spot i rynku futures. Prowadzi to do wysokiej efektywności rynku, na

którym rzeczywiste ceny rynkowe kontraktów terminowych są bardzo zbliżone do ich fair

value, różniąc się właściwie o wielkość kosztów transakcyjnych. Tym samym na wysoce

efektywnym rynku możliwości realizacji strategii arbitrażowych są niewielkie, a pojawiające

się różnice w wycenie teoretycznej i rynkowej są szybko niwelowane.

Z powyższych rozważań wynika więc, że punktem wyjścia dla wyznaczenia strategii

arbitrażowej w oparciu o financial futures jest określenie fair value kontraktu. W zależności

od naszych założeń, można to zrobić na kilka sposobów:

1)

ܶ =ܵ∙݁

௧

ሺିሻ∙

ଷ

T – wartośc teoretyczna kontraktu terminowego, S – cena instrumentu bazowego na

rynku spot, e – podstawa logarytmu naturalnego, r – stopa procentowa wolna od

ryzyka, q – stopa dywidendy, t – liczba dni do wygaśnięcia kontraktu.

Jeśli stosowanie stopy dywidendy w postaci procentowej, można wykorzystać wzór

uwzględniający wartość dywidendy:

2)

ܶ = ሺܵ − ܦሻ ∙

௧

∙ଷ

݁

D – bieżąca wartość dywidend dostarczanych przez instrument bazowy

W przypadku kontraktów akcyjnych we wzorze uwzględniamy wartość dywidendy, zaś w

przypadku kontraktów indeksowych – stopę dywidendy q. Dla ułatwienia obliczeń na

rodzimym rynku można przyjąć, że dywidendy w Polsce nie występują (co w rzeczywistości

nie wiele odbiega od prawdy). Wówczas otrzymujemy wzór, którym będziemy się najczęściej

posługiwać:

3)

ܶ=ܵ∙

௧

∙ଷ

݁

4

Do wyznaczania fair value używam wzorów z kapitalizacją ciągłą, ponieważ model ten

jest najczęściej stosowany do wyceniania aktywów finansowych, ponadto rozpatrywane

będą krótkie okresy czasowe, związane z funkcjonowaniem kontraktów, a więc

nieprzekraczające 90 dni.

W praktyce, rozważania dotyczące fair value nieco się komplikują, ponieważ w

rzeczywistości nie jest ona jedną liczbą, lecz przedziałem. Należy bowiem policzyć dwie

wartości – jedną w oparciu o cenę w ofercie kupna Tbid a drugą – o cenę w ofercie sprzedaży

Task. Wówczas:

4)

ܶௗ = ܵௗ ∙

௧

∙ଷ

݁

5)

௧

Przy czym:

ܶ௦ = ܵ௦ ∙ ݁ ∙ଷ

ܶௗ < ܶ௦ ; ܵௗ < ܵ௦

Dzięki przedstawionym obliczeniom uzyskujemy dwie wartości brzegowe wartości fair

value: ܶௗ i ܶ௦ , które wyznaczają przedział, w ramach którego dokonanie arbitrażu jest

niemożliwe. Szerokośc tego przedziału jest zmienna i zależna od t kontraktu. Im mniej dni do

wygaśnięcia kontraktu, tym przedział jest węższy, ponieważ cena fair value maleje w czasie,

dążąc do ceny spot instrumentu bazowego. Skoro można wyróżnić dwie fair value, trzeba

także brać pod uwagę dwie ceny rynkowe kontraktu ܨௗ oraz ܨ௦ oraz wyliczyc bazę (B),

będącą różnicą pomiędzy kursem instrumentu bazowego a kursem rzeczywistym kontraktu.

Jeżeli w danym dniu inwestor zauważy, że ܨௗ > ܶ௦ , wówczas realizuje arbitraż Cash-andcarry poprzez zakup instrumentu bazowego i sprzedaż kontraktu, natomiast gdy ܨ௦ < ܶௗ

to inwestor dokonuje arbitrażu reverse-cash-and-carry polegającego na krótkiej sprzedaży

instrumentu bazowego i zakupie kontraktu terminowego na ten instrument. Przyjrzyjmy się

bliżej tym strategiom.

1. PODSTAWY ARBITRAŻU CASH-AND-CARRY

1.1. Zamknięcie transakcji w dniu wygaśnięcia kontraktu.

1.1.1.

Rynek bez kosztów transakcyjnych

Załóżmy, że mamy spółkę ABC, której ܵௗ = 20zł, a ܵ௦ = 23 zł, stopa procentowa po

której lokujemy i pożyczamy pieniądze r= 4,4% oraz kontrakt terminowy na 500 akcji tej

spółki FABCH0 wygasający za 90 dni, którego ceny kształtują się następująco: ܨௗ =28 zł zaś

ܨ௦ = 31 zł. Co powinien zrobić inwestor?

5

Ze wzoru 4 i 5 wyliczamy ܶௗ oraz ܶ௦ , które wynoszą odpowiednio: 20,22 oraz 23,25.

W

tym

obszarze

arbitraż

jest

niemożliwy,

zauważamy

jednak,

że ܨௗ > ܶ௦ (przewartościowany o 4,75), przy ujemnej bazie (B) = - 5. W takim wypadku

inwestor powinien przeprowadzić arbitraż cash-and-carry (CAC), czyli pożyczyć w banku

11 500zł i kupić 500 akcji spółki ABC za 23zł i sprzedać kontrakt terminowy za 28zł.

Depozytem zabezpieczającym w tej sytuacji dla jego pozycji w kontrakcie mogą być akcje

ABC. Inwestor zajmuje więc dwie przeciwstawne pozycje: długą na rynku kasowym oraz

krótką na rynku terminowym. Tak utworzony portfel trzyma do dnia wygaśnięcia kontraktu.

W dniu wygaśnięcia kontraktu inwestor zamyka pozycje. Możliwe są dwa scenariusze:

1) Cena akcji > 23 zł, powiedzmy 32.

• Inwestor sprzedaje 500 akcji po 32 zł za 16 000 zł

• Rozlicza kontrakt 500*(28-32) = - 2 000 zł

• Spłaca kredyt w wysokości 11 627 zł (11 500 ∙ ݁ ,ସସ∙ଽ/ଷ)

• Ma zysk równy 2 373 zł (16 000 – 2 000 – 11 627)

2) Cena akcji < 23, powiedzmy 14.

•

•

•

•

Inwestor sprzedaje 500 akcji po 14 za 7 000 zł

Rozlicza kontrakt 500*(28-14) = 7000

Spłaca kredyt w wysokości 11 627 zł

Ma zysk równy 2 373 zł (7 000 + 7 000 –11 627)

Zakładamy, że w czasie, kiedy inwestor posiadał portfel arbitrażowy nie był wzywany do

uzupełniania depozytu, a rozliczenie kontraktu jest gotówkowe.

Z powyższego przykładu wynika kilka ciekawych wniosków, jak na przykład to, że sytuacja

ekonomiczna nie wpływa na wynik arbitrażu. Minimalny zysk jest znany w momencie

zawierania transakcji i można go obliczyć z następującego wzoru (dla arbitrażu CAC):

6)

ܼ = ሺܨௗ − ܵ௦ ሻ ∙ ݉݊ż݊݅݇ − ݑݐݕ݀݁ݎ݇ ݅݇ݐ݁ݏ݀

Naturalnym spostrzeżeniem jest także wniosek, że inwestor może osiągać zysk bez ryzyka do

momentu, kiedy rzeczywista wartość kontraktu zrówna się z jego wartością teoretyczną.

W naszym zadaniu ceną krytyczną byłoby 23,25 zł za kontrakt (w momencie otwierania

pozycji).

6

Gdyby instrumentem bazowym był indeks, sprawa wyglądałaby nieco inaczej. Przede

wszystkim inwestycja taka wymagałaby znacznie większych nakładów pieniężnych, ponieważ

inwestor chcący dokonać arbitrażu CAC na indeksie giełdowym, musiałby zbudować portfel

w dużej mierze odwzorowujący ten indeks. Przykładowo, dla indeksu WIG20 musiałby

poczynić następujące zakupy:

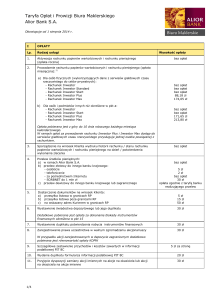

Tab. 1 Portfel budowany na bazie WIG 20

WIG20

Agora

Asseco Pol

Bioton

BRE

BZWBK

Cersanit

CEZ

CF Polsat

Getin

GTC

KGHM

Lotos

PBG

PEKAO

PGNiG

PKN Orlen

PKO BP

Polimex

TPSA

TVN

RAZEM

Udział

1,05%

4,13%

0,69%

2,50%

4,36%

1,25%

2,51%

1,21%

3,12%

3,59%

12,89%

1,66%

2,39%

15,18%

3,97%

10,88%

16,04%

1,69%

8,62%

2,14%

1,00

Bid

21,2

61,9

0,22

244,6

180

15,14

138,2

13,35

8,78

25,2

98,9

31,42

209

162,7

3,86

31,54

38,1

3,72

15,96

13,9

Ask

21,3

62

0,23

246,2

180,2

15,15

139

13,39

8,81

25,29

99,1

31,45

209,8

162,8

3,87

31,64

38,12

3,74

15,97

13,91

Prowizja

Prowizja pobrana

Akcje w portfelu

Kapitał

0,39%

10 20000

0,82

6

13

3,22

6

600

0,54

6

2

1,95

6

5

3,40

6

17

0,98

6

4

1,96

6

18

0,94

6

71

2,43

6

28

2,80

6

26

10,05

10,0542

11

1,29

6

2

1,86

6

19

11,84

11,8404

205

3,10

6

69

8,49

8,4864

84

12,51

12,5112

90

1,32

6

108

6,72

6,7236

31

1,67

6

77,90

139,62

Następnie czekałaby go sprzedaż kontraktu i czekanie, jak w przypadku akcji, do dnia

wygaśnięcia. W budowaniu takiego portfela warto zwrócić uwagę na możliwość tzw.

spłaszczenia bazy. Kiedy inwestor kupuje duży pakiet akcji, może spowodować wzrost ich

kursu, a to przekłada się na podniesienie wartości indeksu. Należy zatem w kalkulacji założyć

kilkupunktowy margines zmiany dla wartości indeksu, a zlecenia składać po kursach

transakcyjnych, by mieć pewność, ze zostaną zrealizowane i nie wpłynie to znacząco na

zmianę wartości indeksu, co jednak nie zawsze może się udać (dla akcji zakładamy zawsze

kupno po cenach sprzedaży, co automatycznie doprowadza do podbicia kursu, więc efekt

spłaszczenia bazy jest również jak najbardziej widoczny i trzeba na niego uważać, ponieważ

niesie za sobą ryzyko niedopasowania cen akcji i kontraktu). Możliwy jest też np. zakup 8

największych spółek mających 72% udział w indeksie, jednak trzeba pamiętać, że taka

operacja również wiąże się z ryzykiem i ma już bardziej charakter spekulacji lub para

arbitrażu.

7

1.1.2.

Rynek z kosztami transakcyjnymi i kapitałem obcym.

W rzeczywistości koszty transakcyjne stanowią istotny element powodzenia strategii

arbitrażowych. Należy pamiętać o tym, że wielkość kosztów związana jest z liczbą i wartością

zawieranych transakcji. Dla dużych inwestorów oraz day-traderów są to z reguły wartości

wyraźnie niższe w porównaniu z innymi uczestnikami rynku. Dla inwestorów indywidualnych

koszty te są na tyle znaczące, że w praktyce uniemożliwiają arbitraż. Podobnie jak powyżej, w

CAC istotną rolę odgrywa fair value, dlatego też wzór 7 przedstawia zaktualizowaną wartość

teoretyczną kontraktu o koszty transakcyjne i oprocentowanie kapitału obcego:

7)

ܶ=ܵ∙

௧

∙ଷ

݁

+ ܵ ∙ ൬݁

௧

బ ∙ଷ

− 1൰ + ݇ ∙ ሺܵ + ݂ ∙ ܨሻ

gdzie: S – cena instrumentu bazowego, r – stopa wolna od ryzyka,

ݎ - oprocentowanie kapitału obcego, k – koszty transakcyjne (prowizje i opłaty) w

ujęciu procentowym w stosunku do zaangażowanego kapitału, f – depozyt wstępny

dla kontraktu terminowego w ujęciu procentowym.

Rozważmy więc następujący przykład:

Akcje spółki ABC kosztują odpowiednio ܵௗ = 20 zł ; ܵ௦ = 23 zł, natomiast kontrakt na 500

akcji tej spółki, wygasający za 90 dni kosztuje ܨௗ = 28 zł; ܨ௦ = 31 zł. Stopa wolna od ryzyka

= ݎ4,38%, oprocentowanie kredytu na akcje ݎ = 7,7% w skali roku, prowizja od handlu

akcjami wynosi 0,38%, zaś kontraktami 9 zł (koszty rzeczywiste dla klientów Alior Banku).

Według tabeli Izby Rozrachunkowej KDPW depozyt właściwy dla kontraktu na akcje ABC

wynosi 11%.

Na podstawie danych Inwestor wylicza fair value kontraktu i otrzymuje ܶௗ = 21,24 oraz

ܶ௦ = 24,52 i zauważa, że w dalszym ciągu ܨௗ > ܶ௦ . Inwestor zwęszył więc łatwy zysk bez

ryzyka i chce zainwestowac pieniądze, lecz niestety nie posiada wolnej gotówki. Zobaczmy,

co robi:

• Zaciąga kredyt na akcje w swoim banku w wysokości 13 093,85 zł na kupno akcji

prowizje

• Kupuje 500 akcji ABC za 11 500 zł, płacąc jednocześnie prowizję 44,85 zł

• Sprzedaje 0,9961 kontraktu FABCH0 za 28zł, płacąc 8,96 zł prowizji i wpłaca depozyt

zabezpieczający

Taki portfel inwestycyjny trzyma przez 90 dni. Przy rozliczeniu znów możliwe są dwa

warianty:

1) Cena akcji > 23 zł, przyjmijmy 32

• Inwestor sprzedaje 500 akcji za 16 000 zł, płacąc prowizję 62,4 zł

8

• Rozlicza kontrakt 0,9961*500*(28-32)= - 1992,2 zł, płacąc prowizję 8,96 zł

వబ

• Spłaca kredyt w wysokości 13 348 zł,85 (13 093,85 ∙ ݁ ,∙యలబ )

• Ma zysk 587,59 zł

2) Cena akcji < 23 zł, załóżmy 14

• Inwestor sprzedaje 500 akcji za 7 000 zł, płacąc 27,3 zł prowizji

• Rozlicza kontrakt 0,9961*500*(28-14)= 6972,7 zł, płacąc 8,96 zł prowizji

• Spłaca kredyt w wysokości 13 348,85 zł

• Ma zysk 587,59 zł

Po uwzględnieniu kosztów transakcyjnych wynik końcowy nie jest już tak ekscytujący,

ponieważ z 2 500zł zmalał do 587,59 (spadek o 76,49%). Wadą jest także to, że nie można

precyzyjnie określić zysku z tego arbitrażu a co najwyżej wyliczyć maksymalną możliwą do

osiągnięcia stopę zwrotu wyrażającą się wzorem

8)

ܴ௫ =

9)

ൣሺܨௗ − ܵ௦ ሻ − ܭ ൧

ܵ௦ + ݂ ∙ ܨௗ

௧

ܭ = ሺܵ௦ + ݂ ∙ ܨௗ ሻ ∙ ൬݁ బ ∙ଷ − 1൰ + ݇ሺܵ௦ + ݂ ∙ ܨௗ ሻ

Gdzie: ܴ௫ - max stopa zwrotu, ܭ - koszty jednostkowe, k – opłaty i prowizje w

stosunku procentowym do zaangażowanego kapitału.

W rozrachunkach pojawiły się ułamkowe części kontraktu, które oczywiście nie są do

zrealizowania na polskim rynku. Odzwierciedlają one jednak idee, że aby został

przeprowadzony arbitraż idealny muszą zostać zachowane odpowiednie proporcje. Inwestor

będzie mógł zrealizować ten arbitraż tak długo jak ܨௗ > ܶ௦ czyli do momentu, kiedy

kontrakt będzie kosztował 24,52 zł

1.2. Zamknięcie transakcji przed dniem wygaśnięcia kontraktu

Do tej pory rozważaliśmy tylko sytuację, w której inwestor czekał do dnia wygaśnięcia

kontraktu. W rzeczywistości może się jednak zdarzyć tak, że korzystniej będzie rozliczyć

transakcję wcześniej. W analizowanych wyżej przykładach Inwestor kupując 500 akcji po 23

zł i jednocześnie sprzedając kontrakt z ceną wykonania 28 zł uchwycił moment w którym

F > T. Zarezerwował tym samym dla siebie minimalny zysk w wysokości 2500 zł (wariant bez

kosztów transakcyjnych) i jak zostało tu wyżej udowodnione, otrzymałby taką kwotę

niezależnie od sytuacji na giełdzie (niezależnie od ceny akcji). Co by się stało, gdyby jednak to

cena kontraktu spadła poniżej ceny instrumentu bazowego?

9

Taka sytuacja byłaby możliwa, gdyby pod wpływem negatywnych informacji cena kontraktu

spadała szybciej niż instrumentu bazowego, co wyglądałoby mniej więcej tak:

Wykres 1. Zamknięcie pozycji przed terminem wygaśnięcia

Kiedy cena futures spadłaby poniżej ceny akcji, inwestor mógł:

• Zamknąć pozycję na kontrakcie i zanotować zysk 5 000 zł [(28-18)*500]

• Sprzedać 500 akcji za 9 500 i zanotować stratę 2 000 zł (- odsetki od kredytu 127 zł)

• Mieć zysk z tej transakcji w wysokości 2 873 zł

2. PODSTAWY ARBITRAŻU REVERSE-CASH-AND-CARRY (RCAC)

2.1. Zamknięcie transakcji w dniu wygaśnięcia kontraktu

Rozważmy teraz sytuację, w której cena kontraktu znajduje się poniżej ceny instrumentu

bazowego. Mamy więc akcje spółki ABC w cenach ܵௗ = 20zł, a ܵ௦ = 23 zł, stopa

procentowa po której lokujemy i pożyczamy pieniądze r = 4,4% oraz kontrakt terminowy na

500 akcji tej spółki FABCH0 wygasający za 90 dni, którego ceny kształtują się następująco:

ܨௗ =16 zł zaś ܨ௦ = 18 zł. Co powinien zrobić inwestor?

Po pierwsze zauważa, że ܨ௦ < ܵௗ co wskazuje na niedowartościowanie kontraktu (B = 2).

W takiej sytuacji inwestor powinien dokonac arbitrażu RCAC, polegająego na krótkiej

sprzedaży 500 akcji spółki ABC oraz ulokowaniu pieniędzy na lokacie o r = 4,4% i kupnie

kontraktu na akcje tej spółki. O ile z drugą częścią tego zadania nie byłoby problemu, o tyle

pierwsza budzi pewne wątpliwości. Krótka sprzedaż polega na sprzedaży pożyczonych

papierów wartościowych, a więc żeby jej dokonać, inwestor musi je najpierw pożyczyć od

biura maklerskiego. Zobowiązuje się jednocześnie do ich zwrotu w określonym terminie.

Taka kombinacja przyniesie zysk, jeśli sprawdzą się oczekiwania inwestora co do spadku cen,

ponieważ wtedy odkupienie następuje po cenie niższej, a różnica między ceną sprzedaży a

ceną kupna stanowi zysk dla inwestora. Dokonując rachunku opłacalności krótkiej sprzedaży

10

należy także uwzględnić koszt pożyczki papierów wartościowych i koszt zabezpieczenia

krótkiej sprzedaży w postaci wniesienia depozytu zabezpieczającego oraz konieczności jego

uzupełnienia, jeśli ceny akcji pójdą w górę.

W Polsce krótka sprzedaż nie jest dostępna dla inwestorów indywidualnych, choć co prawda

prawo dopuszcza taką możliwość. Korzystają z niej więc czasem fundusze inwestycyjne,

jednak nie jest ona zbyt popularna ze względu na bardzo wysokie koszty pożyczki papierów

wartościowych Z tego względu, dalsze rozważania w odniesieniu do rynku polskiego są

czysto teoretyczne.

Powracając do naszego inwestora, w dniu rozliczenia jak zawsze będą możliwe dwie

sytuacje:

1) Cena akcji < 20 zł, np. 15 zł

వబ

• Zysk z lokaty na poziomie 110 zł (10 000 ∙ ሺ݁ ,ସସ∙యలబ − 1))

• Inwestor odkupuje 500 akcji za 7 500 zł

• Rozlicza kontrakt 500*(15-18) = 1 500 zł

• Ma zysk 1110 zł (10 000 – 7 500 – 1 500 + 110)

2) Cena akcji >20 zł np. 25 zł

• Zysk z lokaty na poziomie 110 zł

• Inwestor odkupuje akcje za 12 500 zł

• Rozlicza kontrakt 500*(25-18) = 3 500 zł

• Ma zysk w wysokości 1100 zł (10 000 – 12 500 + 3 500 + 110)

Ponownie zakładamy, że podczas trwania portfela arbitrażowego inwestor nie był wzywany

do uzupełniania depozytu, a rozliczenie jest gotówkowe bez fizycznej dostawy. Ponownie

okazuje się, że sytuacja na giełdzie nie wpływa na wynik końcowy arbitrażu, a zysk można

łatwo wyliczyć mnożąc bazę przez ilość akcji przypadających na kontrakt i dodając odsetki z

lokaty. Pozostaje jeszcze pytanie, jak długo inwestor będzie mógł realizować zysk bez ryzyka?

Odpowiedz jest podobna jak w rozważaniach dotyczących arbitrażu CAC. RCAC będzie

oczywiście możliwy, tak długo, aż rzeczywista cena kontraktu nie osiągnie jego wartości

teoretycznej, więc w naszym zadaniu będzie to 20,22 zł.

Wykres 2. Zysk/strata inwestora przy krótkim arbitrażu

11

2.2. Zamknięcie krótkiego arbitrażu przed dniem wygaśnięcia

W arbitrażu RCAC również możliwa jest realizacja zysku przed dniem wygaśnięcia.

Warunkiem jest oczywiście przebicie kursu kontraktu ponad poziom ceny instrumentu

bazowego, co widać na wykresie 3.

Wykres 3. Zamknięcie pozycji przed dniem wygaśnięcia (RCAC)

Kiedy cena kontraktu na skutek optymistycznych wiadomości pnie się w górę szybciej niż

cena instrumentu bazowego i w efekcie przebija ją, inwestor powinien maksymalizować zysk,

czyli:

• Odkupić 500 akcji za 10 500 zł i zanotować stratę 500 zł (+ odsetki z lokaty 110 zł)

• Rozliczyć kontrakt 500*(22,5 – 18) = 2250

• Mieć zysk w wysokości 1860 zł

Bibliografia:

1. Dzieża J., O możliwościach arbitrażu na GPW w Warszawie, GPW, Wa-wa 2005

2. Jajuga K., Giełdowe instrumenty pochodne, GPW, Wa-wa 2007

3. Widz E., Strategie giełdowe na rynku kontraktów terminowych w Polsce,

UM C. - Skłodowskiej, Lublin 2008

4. Materiały edukacyjne pobrane ze strony www.ing.pl oraz www.gpw.pl

5. Strony internetowe:

5.1. http://www.finanse.egospodarka.pl

5.2. http://www.xtb.pl/repository/XNewsy%20i%20raporty/Arbitraz%20MS%2025.01.07.pdf

12