5. Instrumenty finansowe

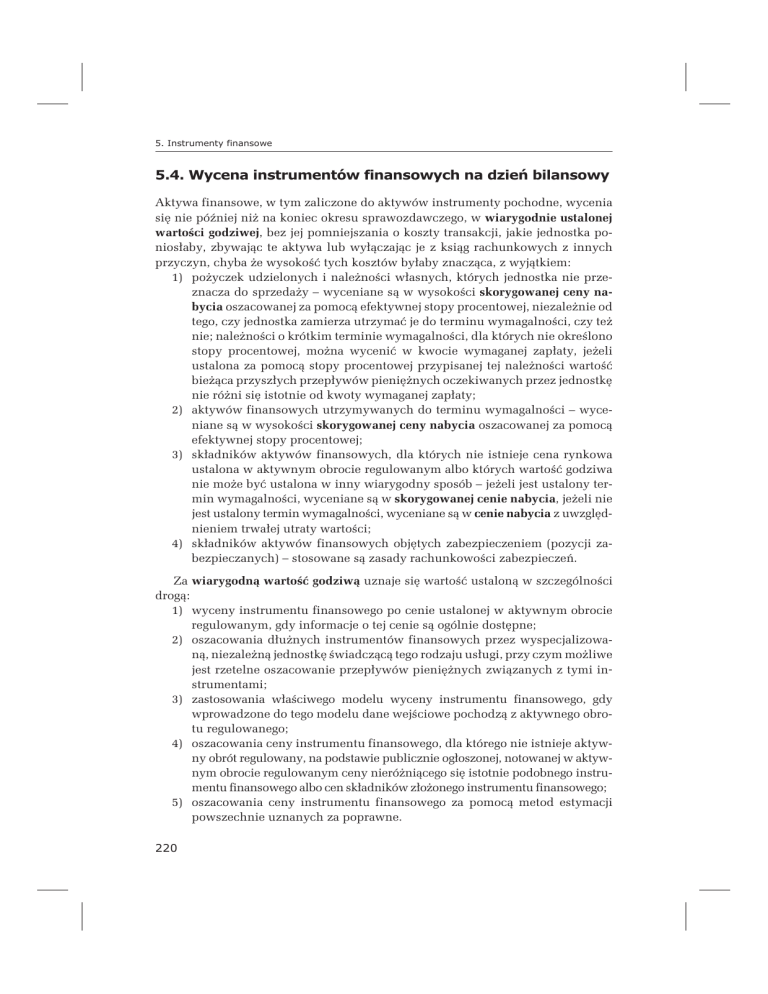

5.4. Wycena instrumentów finansowych na dzieñ bilansowy

Aktywa finansowe, w tym zaliczone do aktywów instrumenty pochodne, wycenia

się nie później niż na koniec okresu sprawozdawczego, w wiarygodnie ustalonej

wartości godziwej, bez jej pomniejszania o koszty transakcji, jakie jednostka poniosłaby, zbywając te aktywa lub wyłączając je z ksiąg rachunkowych z innych

przyczyn, chyba że wysokość tych kosztów byłaby znacząca, z wyjątkiem:

1) pożyczek udzielonych i należności własnych, których jednostka nie przeznacza do sprzedaży – wyceniane są w wysokości skorygowanej ceny nabycia oszacowanej za pomocą efektywnej stopy procentowej, niezależnie od

tego, czy jednostka zamierza utrzymać je do terminu wymagalności, czy też

nie; należności o krótkim terminie wymagalności, dla których nie określono

stopy procentowej, można wycenić w kwocie wymaganej zapłaty, jeżeli

ustalona za pomocą stopy procentowej przypisanej tej należności wartość

bieżąca przyszłych przepływów pieniężnych oczekiwanych przez jednostkę

nie różni się istotnie od kwoty wymaganej zapłaty;

2) aktywów finansowych utrzymywanych do terminu wymagalności – wyceniane są w wysokości skorygowanej ceny nabycia oszacowanej za pomocą

efektywnej stopy procentowej;

3) składników aktywów finansowych, dla których nie istnieje cena rynkowa

ustalona w aktywnym obrocie regulowanym albo których wartość godziwa

nie może być ustalona w inny wiarygodny sposób – jeżeli jest ustalony termin wymagalności, wyceniane są w skorygowanej cenie nabycia, jeżeli nie

jest ustalony termin wymagalności, wyceniane są w cenie nabycia z uwzględnieniem trwałej utraty wartości;

4) składników aktywów finansowych objętych zabezpieczeniem (pozycji zabezpieczanych) – stosowane są zasady rachunkowości zabezpieczeń.

Za wiarygodną wartość godziwą uznaje się wartość ustaloną w szczególności

drogą:

1) wyceny instrumentu finansowego po cenie ustalonej w aktywnym obrocie

regulowanym, gdy informacje o tej cenie są ogólnie dostępne;

2) oszacowania dłużnych instrumentów finansowych przez wyspecjalizowaną, niezależną jednostkę świadczącą tego rodzaju usługi, przy czym możliwe

jest rzetelne oszacowanie przepływów pieniężnych związanych z tymi instrumentami;

3) zastosowania właściwego modelu wyceny instrumentu finansowego, gdy

wprowadzone do tego modelu dane wejściowe pochodzą z aktywnego obrotu regulowanego;

4) oszacowania ceny instrumentu finansowego, dla którego nie istnieje aktywny obrót regulowany, na podstawie publicznie ogłoszonej, notowanej w aktywnym obrocie regulowanym ceny nieróżniącego się istotnie podobnego instrumentu finansowego albo cen składników złożonego instrumentu finansowego;

5) oszacowania ceny instrumentu finansowego za pomocą metod estymacji

powszechnie uznanych za poprawne.

220

5.4. Wycena instrumentów finansowych na dzieñ bilansowy

Schemat 5.3. Szacowanie wartoœci godziwej

Źródło: Opracowanie własne.

Skorygowana cena nabycia (lub inaczej zamortyzowany koszt) to:

1) cena nabycia, w jakiej składnik aktywów finansowych lub zobowiązań finansowych został po raz pierwszy wprowadzony do ksiąg rachunkowych

(wartość początkowa),

2) pomniejszona o spłaty wartości nominalnej (kapitału podstawowego),

3) pomniejszona lub powiększona o skumulowaną kwotę zdyskontowanej

różnicy między wartością początkową składnika i jego wartością w terminie

wymagalności, wyliczoną za pomocą efektywnej stopy procentowej,

4) pomniejszona o odpisy aktualizujące wartość.

Efektywna stopa procentowa stanowi stopę, za pomocą której następuje zdyskontowanie do bieżącej wartości związanych z instrumentem finansowym przyszłych przepływów pieniężnych oczekiwanych w okresie do terminu wymagalności,

a w przypadku instrumentów o zmiennej stopie procentowej – do terminu następnego oszacowania przez rynek poziomu odniesienia. Efektywna stopa procentowa

stanowi wewnętrzną stopę zwrotu składnika aktywów lub zobowiązania finansowego za dany okres. Przy wyliczeniu skumulowanej kwoty dyskonta aktywów finansowych i zobowiązań finansowych za pomocą efektywnej stopy procentowej

uwzględnia się wszelkie opłaty płacone lub otrzymywane przez strony kontraktu.

Zobowiązania finansowe (bez pozycji zabezpieczanych) wycenia się nie później

niż na koniec okresu sprawozdawczego, w wysokości skorygowanej ceny nabycia,

z wyjątkiem zobowiązań finansowych przeznaczonych do obrotu oraz instrumentów pochodnych o charakterze zobowiązań, które wycenia się w wartości godziwej, o ile możliwe jest jej wiarygodne ustalenie.

221

5. Instrumenty finansowe

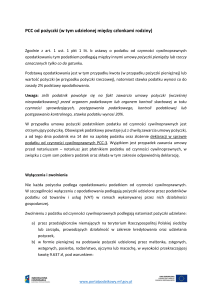

Tabela 5.1. Przyk³ady metod wyceny dla wybranych instrumentów finansowych

Rodzaj instrumentu

Charakterystyka

finansowego

Akcje

• nabyte w celach spekulacyjnych

• nabyte w celach lokacyjnych

Instrumenty d³u¿ne

(np. obligacje)

• nabyte z zamiarem

i mo¿liwoœci¹ utrzymania

do terminu wymagalnoœci

• nabyte w celach spekulacyjnych

• nabyte w celach lokacyjnych

bez zamiaru b¹dŸ mo¿liwoœci

Kategoria

Metody wyceny

przeznaczone

w wartoœci

do obrotu

godziwej

dostêpne

w wartoœci

do sprzeda¿y

godziwej

utrzymywane

w skorygowanej

do terminu

cenie nabycia

zapadalnoœci

przeznaczone

w wartoœci

do obrotu

godziwej

dostêpne

w wartoœci

do sprzeda¿y

godziwej

po¿yczki

w skorygowanej

udzielone

cenie nabycia

utrzymywania do terminu

wymagalnoœci

Po¿yczki udzielone

• je¿eli okreœlono harmonogram

sp³at

i nale¿noœci

w³asne

• je¿eli nie okreœlono

harmonogramu sp³at

po¿yczki

w kwocie

udzielone

wymaganej

i nale¿noœci

zap³aty

w³asne

Instrumenty

• je¿eli nie s¹ traktowane jako

pochodne

Instrumenty d³u¿ne

instrumenty zabezpieczaj¹ce

• wyemitowane przez jednostkê,

(np. obligacje)

przeznaczone

w wartoœci

do obrotu

godziwej

utrzymywane

w skorygowanej

zawsze powinny byæ traktowane

do terminu

cenie nabycia

jako utrzymywane do terminu

zapadalnoœci

wymagalnoœci

Po¿yczki otrzymane

• je¿eli okreœlono harmonogram

sp³at

• je¿eli nie okreœlono

harmonogramu sp³at

zobowi¹zania

w skorygowanej

finansowe

cenie nabycia

zobowi¹zania

w kwocie

finansowe

wymagaj¹cej

zap³aty

Źródło: Opracowanie własne.

222

5.4. Wycena instrumentów finansowych na dzieñ bilansowy

Skutki przeszacowania aktywów finansowych wycenianych w wartości godziwej i zakwalifikowanych do kategorii:

1) przeznaczonych do obrotu – zalicza się odpowiednio do przychodów lub

kosztów finansowych okresu sprawozdawczego, w którym nastąpiło przeszacowanie;

2) dostępnych do sprzedaży – wykazuje się w sposób wybrany przez jednostkę

do ujęcia wszystkich takich aktywów, od dnia ich nabycia lub powstania do

dnia ich wyłączenia z ksiąg rachunkowych, tzn.:

– zyski lub straty z przeszacowania zalicza się odpowiednio do przychodów lub kosztów finansowych okresu sprawozdawczego, w którym

nastąpiło przeszacowanie, albo

– zyski lub straty z przeszacowania odnosi się na kapitał (fundusz) z aktualizacji wyceny.

Skutki przeszacowania aktywów i zobowiązań finansowych wycenianych

w wysokości skorygowanej ceny nabycia (z wyjątkiem pozycji zabezpieczanych

i zabezpieczających), np. odpisy z tytułu dyskonta lub premii, zalicza się odpowiednio do przychodów lub kosztów finansowych okresu sprawozdawczego,

w którym nastąpiło przeszacowanie.

W bilansie instrumenty finansowe są prezentowane w podziale na długoi krótkoterminowe. Aktywa finansowe i zobowiązania finansowe przeznaczone do

obrotu zawsze będą prezentowane jako krótkoterminowe instrumenty, natomiast

instrumenty finansowe z pozostałych kategorii mogą być zarówno długo-, jak

i krótkoterminowe.

Wartości aktywów finansowych i zobowiązań finansowych w bilansie kompensuje się ze sobą i wykazuje w wartości netto, jeżeli jednostka posiada ważny prawnie tytuł do kompensaty określonych aktywów i zobowiązań finansowych oraz zamierza rozliczyć transakcję w wartości netto poddanych kompensacie składników

aktywów i zobowiązań finansowych lub jednocześnie takie składniki aktywów

wyłączyć z ksiąg rachunkowych, a zobowiązanie finansowe rozliczyć.

223

224

Źródło: Opracowanie własne.

Schemat 5.4. Wycena instrumentów finansowych

5. Instrumenty finansowe

5. Instrumenty finansowe

5.11. Przyk³ady

Przyk³ad 5.1. Wycena po¿yczki wed³ug SCN (ZK)

Założenia:

Spółka X otrzymała dnia 1 stycznia 2013 r. pożyczkę w wysokości 5.000.000,00

PLN. Pożyczka została udzielona na okres 5 lat, spłata pożyczki następować będzie

w 5 rocznych ratach po 1.000.000,00 PLN, płatnych na koniec każdego roku wraz

z oprocentowaniem wynoszącym 8% w skali roku. Na dzień przekazania kwoty pożyczki została pobrana prowizja w wysokości 5% kwoty pożyczki, tj. 250.000,00 PLN.

Należy ustalić harmonogram spłat pożyczki i wycenić pożyczkę według skorygowanej ceny nabycia (zamortyzowanego kosztu) oraz zaksięgować stosowne operacje na dzień bilansowy 31 grudnia 2013 r.

Plan spłaty i odpowiednie wyliczenia zawiera tabela na sąsiedniej stronie.

Operacje gospodarcze:

1) wpływ pożyczki na rachunek bankowy w kwocie

4.750.000,00 PLN;

a) kwota pożyczki wynosząca

5.000.000,00 PLN;

b) kwota pobranej prowizji

250.000,00 PLN;

2) spłata na koniec roku raty pożyczki wraz z należnym oprocentowaniem

w kwocie 1.400.000,00 PLN, z czego:

a) rata pożyczki

1.000.000,00 PLN;

b) kwota zapłaconych odsetek

400.000,00 PLN;

3) wycena pożyczki na dzień bilansowy 31 grudnia 2013 r. według skorygowanej ceny nabycia (zamortyzowanego kosztu) 171.658,00 PLN.

Schemat księgowań:

Kredyty i po¿yczki

(2a)

(3)

1.000.000,00

171.658,00

5.000.000,00

1.171.658,00

3.828.342,00

5.000.000,00

Sk.

5.000.000,00

5.000.000,00

Koszty finansowe

(1b)

(2b)

250.000,00

400.000,00

Rachunek bankowy

(1a)

(1)

4.750.000,00

1.400.000,00

(2)

Przychody finansowe

171.658,00

(3)

Uwagi:

Do obliczenia wewnętrznej stopy zwrotu IRR posłużono się funkcją IRR w arkuszu

kalkulacyjnym programu Microsoft Excel.

W analizowanym przypadku wycena według skorygowanej ceny nabycia dla

potrzeb polskiego prawa bilansowego jest taka sama jak według zamortyzowanego

kosztu dla potrzeb Międzynarodowych Standardów Sprawozdawczości Finansowej.

244

rata razem (d+e)

bilans zamkniêcia

przep³yw z tytu³u zad³u¿enia (a – c – f)

IRR

f.

g.

h.

i.

10,07%

4.750.000,00

5.000.000,00

250.000,00

5.000.000,00

1.01.2013

–1.400.000,00

4.000.000,00

1.400.000,00

1.000.000,00

400.000,00

5.000.000,00

31.12.2013

–1.320.000,00

3.000.000,00

1.320.000,00

1.000.000,00

320.000,00

4.000.000,00

31.12.2014

bilans otwarcia

+ kwoty otrzymane

+ naliczone odsetki (A ´ IRR)

– sp³aty wg umowy

bilans zamkniêcia

Ró¿nica (g – E)

A.

B.

C.

D.

E.

F.

4.750.000,00

250.000,00

5.000.000,00

171.658,00

3.828.342,00

1.400.000,00

478.342,00

4.750.000,00

2.893.870,00

1.320.000,00

385.528,00

3.828.342,00

Wyliczenie wed³ug skorygowanej ceny nabycia (zamortyzowanego kosztu)

odsetki (b ´ oprocentowanie 8%)

kapita³

prowizje zap³acone

c.

e.

bilans otwarcia

b.

data:

d.

kwota otrzymanej po¿yczki

a.

Wyliczenie IRR

Plan sp³aty

1.945.293,00

1.240.000,00

291.423,00

2.893.870,00

–1.240.000,00

2.000.000,00

1.240.000,00

1.000.000,00

240.000,00

3.000.000,00

31.12.2015

981.191,00

1.160.000,00

195.898,00

1.945.293,00

–1.160.000,00

1.000.000,00

1.160.000,00

1.000.000,00

160.000,00

2.000.000,00

31.12.2016

0,00

1.080.000,00

98.809,00

981.191,00

–1.080.000,00

0,00

1.080.000,00

1.000.000,00

80.000,00

1.000.000,00

31.12.2017

wartoϾ

bilansowa

wg SCN

wartoϾ bez

wyceny SCN

5.11. Przyk³ady

245

5. Instrumenty finansowe

Zauważyć należy, że koszt uzyskania przychodu stanowić będzie kwota prowizji oraz kwota zapłaconych odsetek. Wycena według skorygowanej ceny nabycia

(zamortyzowanego kosztu) nie jest honorowana dla celów podatkowych, w związku z czym przychody finansowe ujęte w przedstawionym przykładzie nie będą

przychodami podatkowymi w celu ustalenia podstawy opodatkowania podatkiem

dochodowym od osób prawnych i fizycznych.

Przyk³ad 5.2. Odpisy aktualizuj¹ce aktywa wyceniane w skorygowanej cenie

nabycia

Założenia:

Spółka Y udzieliła spółce X dnia 1 stycznia 2011 r. pożyczki w wysokości

5.000.000,00 PLN. Pożyczka została udzielona na okres 5 lat, spłata pożyczki

następować będzie w 5 rocznych ratach po 1.000.000,00 PLN, płatnych na koniec

każdego roku wraz z oprocentowaniem wynoszącym 8% w skali roku. Na dzień

przekazania kwoty pożyczki została pobrana prowizja w wysokości 5% kwoty pożyczki, tj. 250.000,00 PLN. Spółka X z powodu trudności finansowych nie spłaciła

ani odsetek, ani rat kapitałowych w 2011 oraz w 2012 r., w związku z czym na koniec 2012 r. spółka Y utworzyła odpis aktualizujący w wysokości 100% kwoty pożyczki wycenionej na dzień 31 grudnia 2012 r. według skorygowanej ceny nabycia.

W 2013 r. spółka Y podpisała porozumienie ze spółką X, w którym spółka X zobowiązała się do uregulowania zaległych spłat, a spółka Y zrezygnowała z naliczania odsetek za zwłokę w zapłacie. Na koniec 2013 r. spółka X spłaciła należne do

31 grudnia 2013 r. odsetki oraz 3 raty kredytowe.

Należy ustalić harmonogram spłat pożyczki i wycenić pożyczkę według skorygowanej ceny nabycia (zamortyzowanego kosztu) oraz zaksięgować stosowne operacje występujące w 2013 r. do dnia 31 grudnia 2013 r. w spółce Y.

Plan spłaty i odpowiednie wyliczenia zawierają tabele na sąsiednich stronach.

Operacje gospodarcze:

1) rozwiązanie odpisu aktualizującego z tytułu utraty

wartości pożyczki w kwocie

2) ujęcie odsetek od pożyczki należnych za 2013 r.

w kwocie

3) spłata na koniec roku 2013 rat pożyczki wraz

z należnym oprocentowaniem w kwocie

4) wycena pożyczki na dzień bilansowy 31 grudnia 2013 r.

według skorygowanej ceny nabycia

(zamortyzowanego kosztu)

246

5.613.870,00 PLN;

240.000,00 PLN;

3.960.000,00 PLN;

51.423,00 PLN.