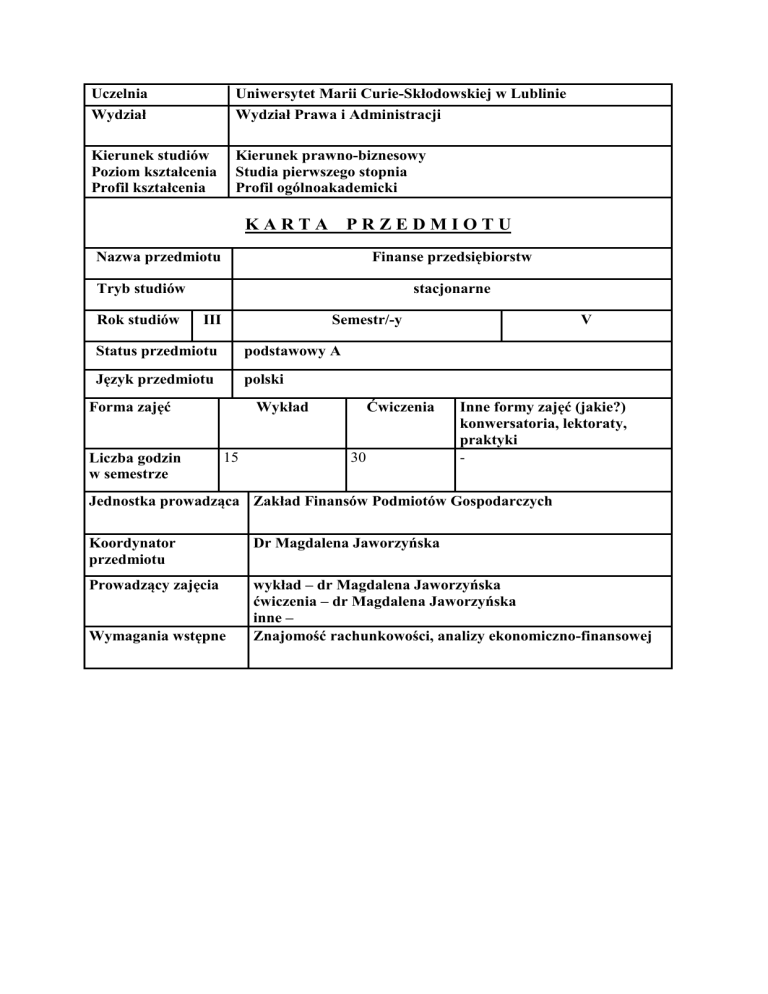

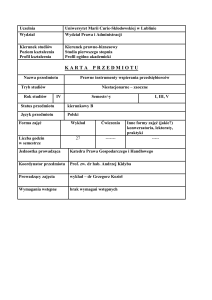

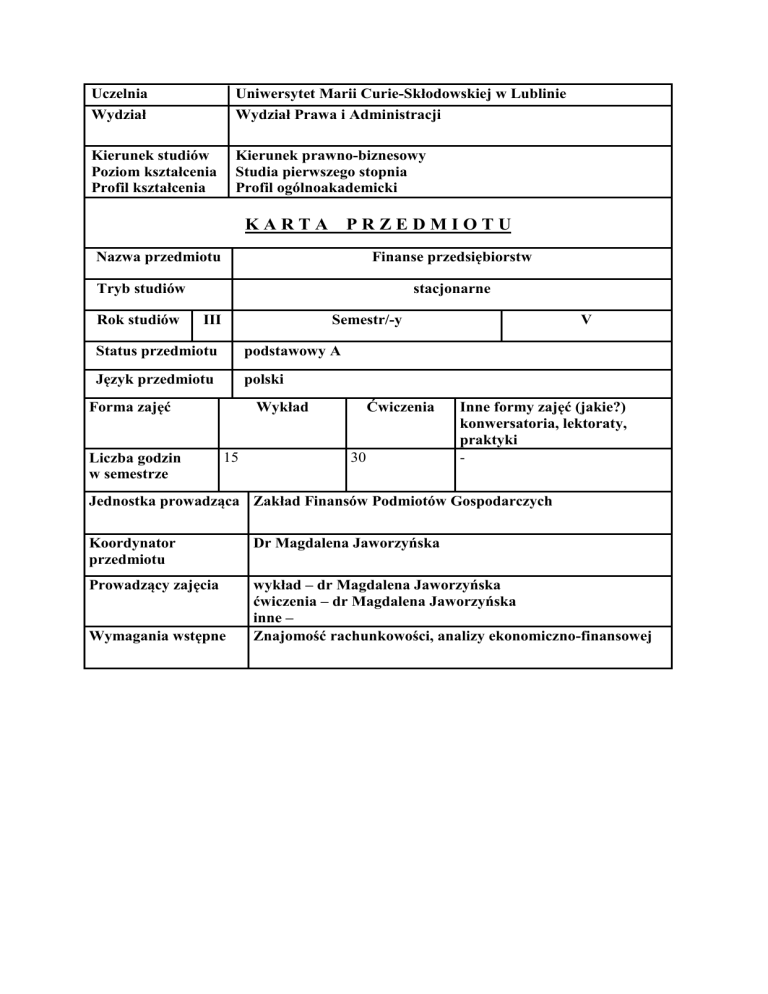

Uczelnia

Wydział

Uniwersytet Marii Curie-Skłodowskiej w Lublinie

Wydział Prawa i Administracji

Kierunek studiów

Poziom kształcenia

Profil kształcenia

Kierunek prawno-biznesowy

Studia pierwszego stopnia

Profil ogólnoakademicki

KARTA PRZEDMIOTU

Finanse przedsiębiorstw

Nazwa przedmiotu

Tryb studiów

Rok studiów

stacjonarne

III

Semestr/-y

Status przedmiotu

podstawowy A

Język przedmiotu

polski

Forma zajęć

Liczba godzin

w semestrze

Wykład

15

Ćwiczenia

30

V

Inne formy zajęć (jakie?)

konwersatoria, lektoraty,

praktyki

-

Jednostka prowadząca Zakład Finansów Podmiotów Gospodarczych

Koordynator

przedmiotu

Dr Magdalena Jaworzyńska

Prowadzący zajęcia

wykład – dr Magdalena Jaworzyńska

ćwiczenia – dr Magdalena Jaworzyńska

inne –

Znajomość rachunkowości, analizy ekonomiczno-finansowej

Wymagania wstępne

Efekty kształcenia (wstawić tabelę)

Numer efektu

(symbol) bez

rozdzielania

na poziomy:

wiedzy,

umiejętności

i kompetencji

społecznych

Efekty kształcenia modułowe

01

Zna rodzaje więzi prawnych i

ekonomicznych oraz rządzące

nimi prawidłowości

Ma podstawową wiedzę o roli

człowieka w gospodarce

zarówno w charakterze

przedsiębiorcy lub jego

pracownika, jak i konsumenta

Potrafi wykorzystywać

podstawową wiedzę teoretyczną

z zakresu prawa i ekonomii w

celu analizowania konkretnych

procesów i zjawisk

gospodarczych

Wykorzystuje zdobytą wiedzę z

zakresu prawa (w tym dorobek

doktryny oraz orzecznictwo) i

ekonomii do rozstrzygania

dylematów pojawiających się w

działalności gospodarczej

Potrafi uzupełniać i doskonalić

nabytą wiedzę i umiejętności

Wykład

Zakres tematów

02

03

04

05

I.

student, który zaliczył

przedmiot, potrafi:

Odniesienie do

kierunkowych

efektów

kształcenia

Odniesienie do

obszarowych

efektów kształcenia

K_W04

S1A_W04

K_W05

S1A_W05

K_U02

S1A_U02

K_U07

S1A_U06

K_K06

S1A_K06

Wstęp do zarządzania finansami. Istota finansów i zarządzania finansami. Czynniki

zewnętrzne determinujące sferę finansową. Elementy i rodzaje rynku finansowego.

Znaczenie rynku finansowego dla zarządzania finansami przedsiębiorstwa. Zmiana

priorytetów i zasad działania. Czynniki wewnętrzne determinujące rolę sfery finansowej.

Mierniki celu: zysk księgowy i wartość przedsiębiorstwa. Model Du Ponta. Zależność

między zyskiem księgowym a zyskiem ekonomicznym. Obszary zarządzania finansami.

Dekompozycja wartości. Zasady polityki finansowej. Różnice między dyrektorem

finansowym a głównym księgowym. Funkcje dyrektora finansowego. Teoria agencji i

koszty agencji. Hipoteza asymetrii informacji i sygnalizacji

Liczba

godzin

2

II. Sprawozdania finansowe i analiza sprawozdań finansowych. Elementy sprawozdania

finansowego. Zasady sporządzania sprawozdania finansowego. Podstawy oceny

sprawozdań finansowych.

1

III. Zależność dochód ryzyko. Ryzyko systematyczne i niesystematyczne. Miary ryzyka:

2

odchylenie standardowe i wsp. beta. Model CAPM.. Linia charakterystyczna rynku

papierów wartościowych – CML. Linia bezpieczeństwa rynku papierów wartościowychSML. Hipoteza rynków efektywnych. Finanse behawioralne – rola czynników

psychologicznych w podejmowaniu decyzji inwestycyjnych

IV. Planowanie finansowe. Istota planowania finansowego. Planowanie oddolne i od góry. Plan

działalności – biznesplan. Prognozy finansowe. Metoda % od sprzedaży (AFN).

Budżetowanie i controlling

2

V. Finansowanie. Rodzaje i charakterystyka środków finansowych i źródeł finansowania:

akcje, zyski, amortyzacja, sprzedaż aktywów, faktoring, forfaiting, sekurytyzacja,

finansowanie hybrydowe, kredyty długoterminowe, obligacje, leasing, krótkoterminowe

kredyty, krótkoterminowe papiery wartościowe, zobowiązania handlowe. Klasyfikacje

środków finansowych: bilansowe i pozabilansowe, środki własne i obce, wewnętrzne i

zewnętrzne, długoterminowe i krótkoterminowe. Koszt środków finansowych. Kryteria

wyboru źródeł finansowania. Koszt kapitału a ryzyko wykorzystania danego rodzaju źródła

finansowania. Dostępność źródeł finansowania w kolejnych etapach rozwoju podmiotu.

Sposoby i techniki pozyskiwania środków finansowych: 3F, aniołowie biznesu, private

equity, venture capital, banki, giełda papierów wartościowych, franchising, project finance,

partnerstwo publiczno-prywatne. Procedura wprowadzania papierów wartościowych do

obrotu publicznego. Korzyści i koszty wejścia do obrotu publicznego

2

VI. Zarządzanie strukturą kapitału. Pojęcie kapitału i struktury kapitału. Elementy kapitału

własnego – akcje zwykłe, uprzywilejowane, zysk zatrzymany. Elementy kapitału obcego –

kredyt bankowy, obligacje. Różnice między kapitałem własnym i obcym. Zakres decyzyjny

zarządzania kapitałem. Kształtowanie poziomu kapitału. Kształtowanie struktury kapitału.

Czynniki determinujące strukturę kapitału.

2

VII. Zależność pomiędzy wartością przedsiębiorstwa a strukturą kapitału. Model Modiglianiego

Millera w wersji bez podatków dochodowych. Model Modiglianiego Millera z podatkiem

dochodowym od przedsiębiorstwa. Model Millera. Model struktury kapitału z

uwzględnieniem kosztów agencji i bankructwa. Teoria hierarchii źródeł finansowania

2

VIII. Polityka dywidend. Istota polityki dywidend. Zależność pomiędzy kursem akcji a

dywidendami. Teorie polityki dywidend. Praktyczne rozwiązania w zakresie polityki

dywidend. Czynniki determinujące politykę dywidend. Inne formy transferu dochodu do

akcjonariuszy

Metody

dydaktyczne

2

wykład informacyjny, problemowy, prezentacja multimedialna,

Ćwiczenia (inne formy zajęć)

Zakres tematów

I.

Analiza wartości pieniądza w czasie. Analiza wartości przyszłej (kapitalizacja). Analiza

wartości bieżącej (dyskontowanie). Przepływy pieniężne i ich cechy. Ustalanie wartości

bieżącej i przyszłej przepływów pieniężnych – zadania. Wykorzystanie tablic finansowych.

II.

Analiza portfelowa. Dochód z akcji – oczekiwana stopa zwrotu. Ryzyko akcji – odchylenie

standardowe stóp zwrotu. Rodzaje ryzyka. Cechy portfela. Portfel akcji dwóch spółek.

Portfela akcji wielu spółek. Budowa krzywej CML. Portfel zawierający akcje i instrumenty

wolne od ryzyka. Krzywa SML. Model CAPM. Współczynnik i jego charakterystyka.

III. Źródła finansowania przedsiębiorstwa oraz koszt ich obsługi i pozyskania. Rodzaje

długoterminowych środków finansowych. Obligacje - podstawowe cechy obligacji, rodzaje

obligacji, wartość nominalna, emisyjna i rynkowa. stopa zwrotu do terminu zapadalności a

stopa zwrotu do przedterminowego wykupu obligacji, wycena obligacji. Akcje - podstawowe

cechy akcji, rodzaje akcji, rynek pierwotny a rynek wtórny, formy efektywności rynku

Liczba

godzin

2

4

10

papierów wartościowych, wycena akcji. Koszt długu. Koszt akcji zwykłej i

uprzywilejowanej. Koszt zatrzymanych zysków. Metody ustalania kosztu zatrzymanych

zysków. Model Gordona, model CAPM, model dochodu z obligacji plus premia za ryzyko.

Koszt obligacji o stałym dochodzie. Koszt obligacji o przedterminowym wykupie. Koszt

obligacji zerokuponowych. Koszt obligacji zamiennych na akcje. Średnioważony koszt

kapitału. Krańcowy koszt kapitału. Punkty nieciągłości krańcowego kosztu kapitału. Krzywa

IOS-MCC.

IV. Struktura kapitału i dźwignia finansowa. Ryzyko operacyjne. Ryzyko finansowe. Dźwignia

operacyjna. Dźwignia finansowa. Wpływ źródeł finansowania na zyskowność kapitałów

własnych. Wartość firmy a struktura kapitału. Model Modiglianiego-Miller'a bez podatków.

Model Modiglianiego Miller'a z podatkiem dochodowym od przedsiębiorstw. Wartość firmy

a struktura kapitału po uwzględnieniu kosztów agencji i kosztów bankructwa. Czynniki

determinujące strukturę kapitału.

V. Zarządzanie krótkoterminowym kapitałem obrotowym. Pojęcie kapitału pracującego –

charakterystyka. Model cyklu konwersji gotówki. Strategie inwestowania w aktywa bieżące.

Strategie finansowania aktywów bieżących. Charakterystyka źródeł finansowania

krótkoterminowego. Zalety i wady finansowania krótkoterminowego. Zarządzanie zapasami

- przyczyny i koszty utrzymywania zapasów, model ekonomicznej wielkości zamówienia

EOQ, zarządzanie zapasami w nowych uwarunkowaniach. Zarządzanie należnościamimotywy i koszty występowania należności, polityka kredytowa przedsiębiorstwa.

Zarządzanie środkami pieniężnymi i papierami wartościowymi- motywy i koszty

utrzymywania gotówki, model Baumola, model Millera – Ora. Instrumenty

krótkookresowego inwestowania.

Metody

dydaktyczne

4

10

ćwiczenia przedmiotowe, metoda aktywizująca, analiza i

rozwiązywanie kazusów, dyskusja dydaktyczna, prezentacja

multimedialna

końcowe zaliczenie pisemne, ocena ciągła (bieżące przygotowanie do

zajęć i aktywność), śródsemestralne pisemne testy kontrolne.

Forma

zaliczenia

ćwiczeń

(innych zajęć)

Forma

egzamin testowo-opisowy + zadania,

zaliczenia

przedmiotu

Literatura podstawowa

1. P. Karpuś (red.), Zarządzanie finansami przedsiębiorstw, Wydawnictwo Uniwersytetu

Marii Curie-Skłodowskiej w Lublinie, Lublin 2006

2. E.F. Brigham, Podstawy zarządzania finansami, t I, II i III, PWE, Warszawa 1996

3. E.F. Brigham, L.C. Gapenski, Zarządzanie finansami, t I i II, PWE, Warszawa 2000.

4. J. Gajdka, E. Walińska, Zarządzanie finansami, t I i II, Fundacja Rozwoju

Rachunkowości w Polsce, Warszawa 1998

5. K. Jajuga, T. Jajuga, Inwestycje, instrumenty finansowe, ryzyko finansowe, inżynieria

finansowa, PWN, Warszawa 2000

Literatura uzupełniająca

1. T. Jajuga, T. Słoński, Finanse spółek. Długoterminowe decyzje inwestycyjne i

finansowe, WAE, Wrocław 1998

2. M. Jerzemowska, Analiza teorii kształtowania struktury kapitału w spółkach akcyjnych,

WUG, Gdańsk, 1996

3. A. Duliniec, Struktura i koszt kapitału w przedsiębiorstwach, PWN, Warszawa 1998

4. M. Sierpińska, Polityka dywidend w spółkach kapitałowych, PWN, Warszawa –

Kraków 1999

Nakład pracy studenta

Wstawić tabelę Punkty ECTS

ilość godzin

godziny kontaktowe (140), w tym:

140

- wykład

- ćwiczenia

- konsultacje

- inne (jakie):…………………………………………

przygotowanie do zajęć(łącznie dla wszystkich form):

20

przygotowanie do zaliczenia przedmiotu

(łącznie dla wszystkich form)

20

łącznie godzin: 180

ilość punktów ECTS: 4